Bilan 2022

Télécharger le rapport au format PDF

UNE ANNÉE PLEINE DE REBONDISSEMENTS

En mai dernier, le contexte géopolitique et économique commençait à ébranler sérieusement les écosystèmes Tech dans le monde, et pour la première fois depuis 2020 nous pouvions observer une contraction mondiale du Venture Capital. Nous avions donc profité de notre rapport mensuel des levées de fonds pour évoquer les scénarios probables pour l’année 2022.

“ Que pouvons-nous dire à ce stade et quelles sont les perspectives pour la clotûre du S1 et de l’année 2022 ?

Selon nous, 3 scénarios sont envisageables :

- Le premier est peu probable (15-20%). Il s’agirait de projeter la moyenne observée sur ces 5 premiers mois (1,5 Mrd€/mois) sur le reste de l’année ce qui permettrait d’arriver à 9 Mrd€ pour le S1 et 18 Mrds€ levés pour 2022.

- Le deuxième est optimiste (40-45%) mais raisonnable en misant sur une moyenne de 1 Mrd€ levé par mois sur le reste de l’année. Cela nous mènerait à 8,5 Mrds€ pour le S1 et 14,5 Mrds€ pour l’année 2022.

- Le dernier est plus pessimiste (35-40%) et miserait sur un ralentissement plus profond avec un moyenne à 600 M€ levés par mois ce qui clôturerait le S1 à 8,1 Mrds€ et l’année à 11,7 Mrds€ (soit le même montant qu’en 2021).“

Retrouvez l’article complet ici 👉Suivi des levées de fonds mai 2022 - Eldorado

Nous avons publié peu après un bilan semestriel faisant constat des premières conséquences du changement de conjoncture internationale. Et à la fin de l’été, nous proposions une analyse des raisons et surtout des conséquences de la contraction du marché sur notre écosystème.

Comme ces sujets sont maintenant connus et ont largement été traités dans les médias, nous vous proposons un rapide résumé ci-dessous :

- La crise Covid-19 laisse des traces : mesures économiques, injections de liquidités, explosion des services digitaux, situation de la Chine etc.

- La guerre en Ukraine complique les relations internationales : insécurité, incertitude, difficultés d’approvisionnement en matières premières et énergie.

- La bulle qui s’était formée en 2020 et 2021 avait commencé à éclater en réalité fin 2021 aux Etats-Unis, et 2022 et son contexte géopolitique est venu accélérer cet éclatement dans le monde.

Conséquences : inflation, baisse de la croissance, changement de comportement des investisseurs, chute des valorisations des startups.

Enfin, au 3e trimestre, nous avions bénéficié de l’expertise et des conseils de Xavier Lazarus (Elaia) et Adrien Chaltiel (Eldorado) pour aider les entrepreneurs à gérer cette période de crise, à l’occasion du Webinar : Avis de Tempête sur la FrenchTech.

Maintenant que nous disposons de toutes les données, une question se pose :

Quels sont les résultats de l’écosystème entrepreneurial français en 2022 ?

Alors que Bruno Le Maire évoquait des résultats très ambitieux et optimistes durant l’été 2021 : “L'objectif initial était d'atteindre 20 milliards d'euros d'investissements d'ici la fin 2022, je vous propose comme nouvel objectif 30 milliards d'euros."

Nous allons voir que malgré de belles performances, la France n’est pas immunisée face aux conséquences du changement de paradigme du marché.

1. SUIVI DES LEVÉES DE FONDS FRANÇAISES - BILAN 2022

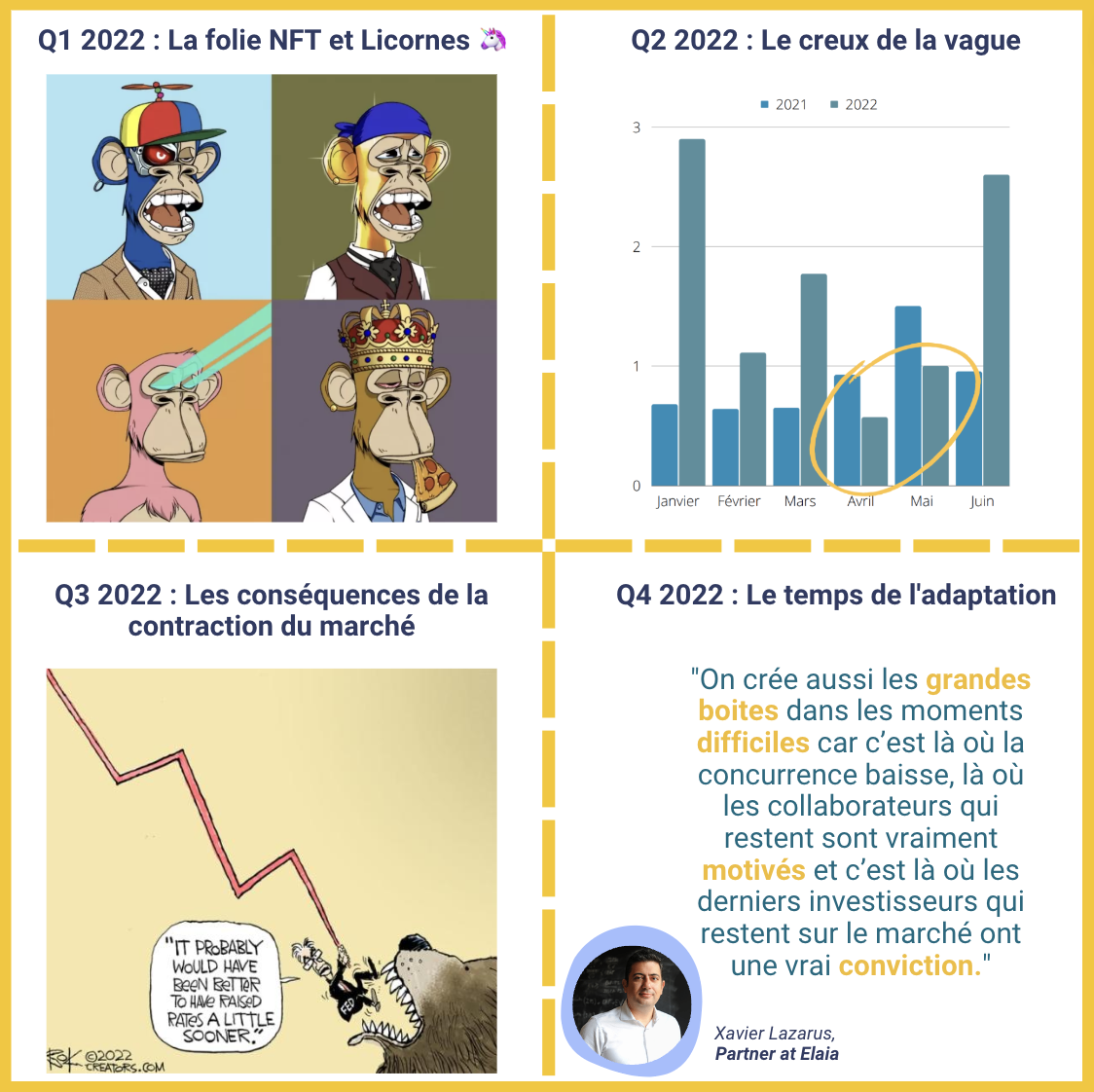

Finalement, et de manière peut-être contre-intuitive, l’année 2022 représente un nouveau record pour la FrenchTech avec 15,5 milliards d’euros pour 1144 tours de table. Alors que beaucoup aurait parié sur une stagnation voire une baisse du nombre de levées de fonds et du montant total levé, l’écosystème français a su montrer que sa dynamique dépasse pour l’instant les contraintes macroéconomiques.

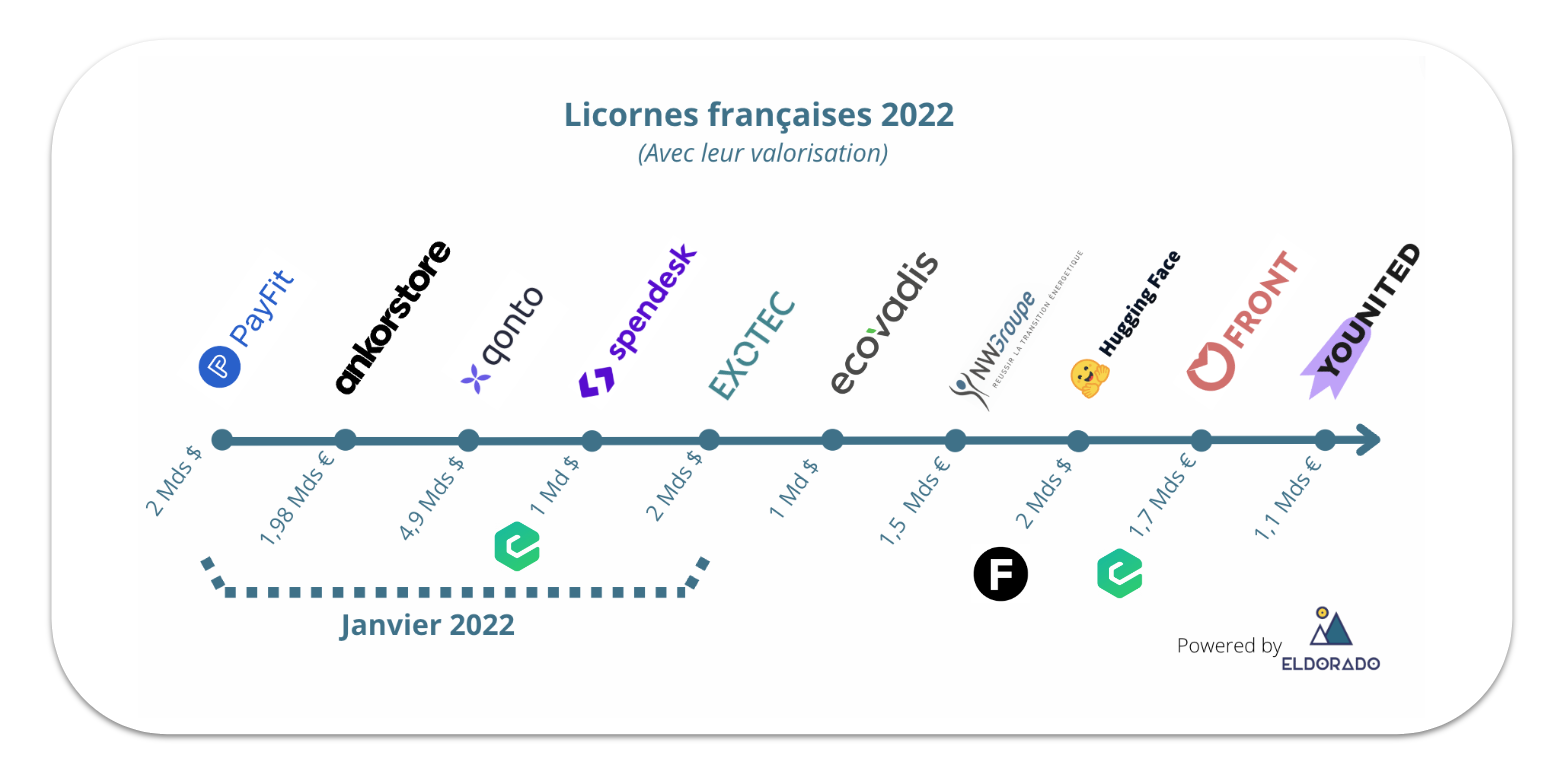

Malgré ce résultat record, l’année n’a pas été homogène. Elle a débuté sur les chapeaux de roues, dans la continuité de l’année 2021, suivie d’une longue période de creux. En effet, alors qu’on enregistrait en janvier 5 nouvelles licornes (Payfit, Ankostore, Qonto, Spendesk, Exotec) avec des records de valorisations, il a fallu attendre 5 mois avant d’avoir une nouvelle licorne (Ecovadis).

L’année 2022 reste impressionnante, 1144 rounds (tours de table) soit une augmentation de 27% par rapport à 2021 et 15,5 Mds d’euros levés soit une augmentation de 32,5%. A la lumière de ces chiffres, la dynamique créée par les différents acteurs de l’écosystème et le gouvernement semble inarrêtable.

Prudence cependant, seule l’année 2023 permettra de confirmer la résilience de l’écosystème français.

2. RALENTISSEMENT ET RETOUR DE L'EARLY-STAGE

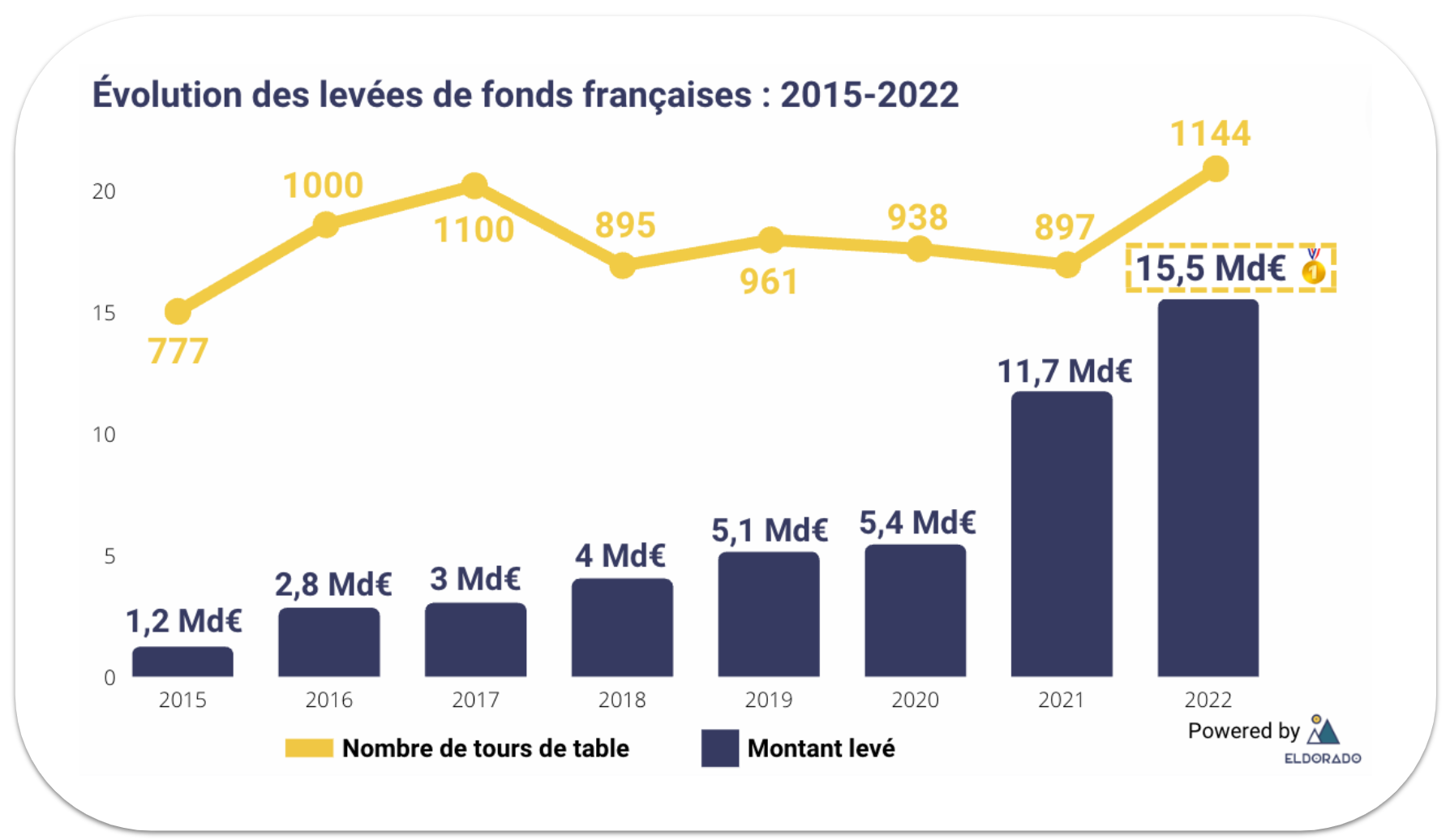

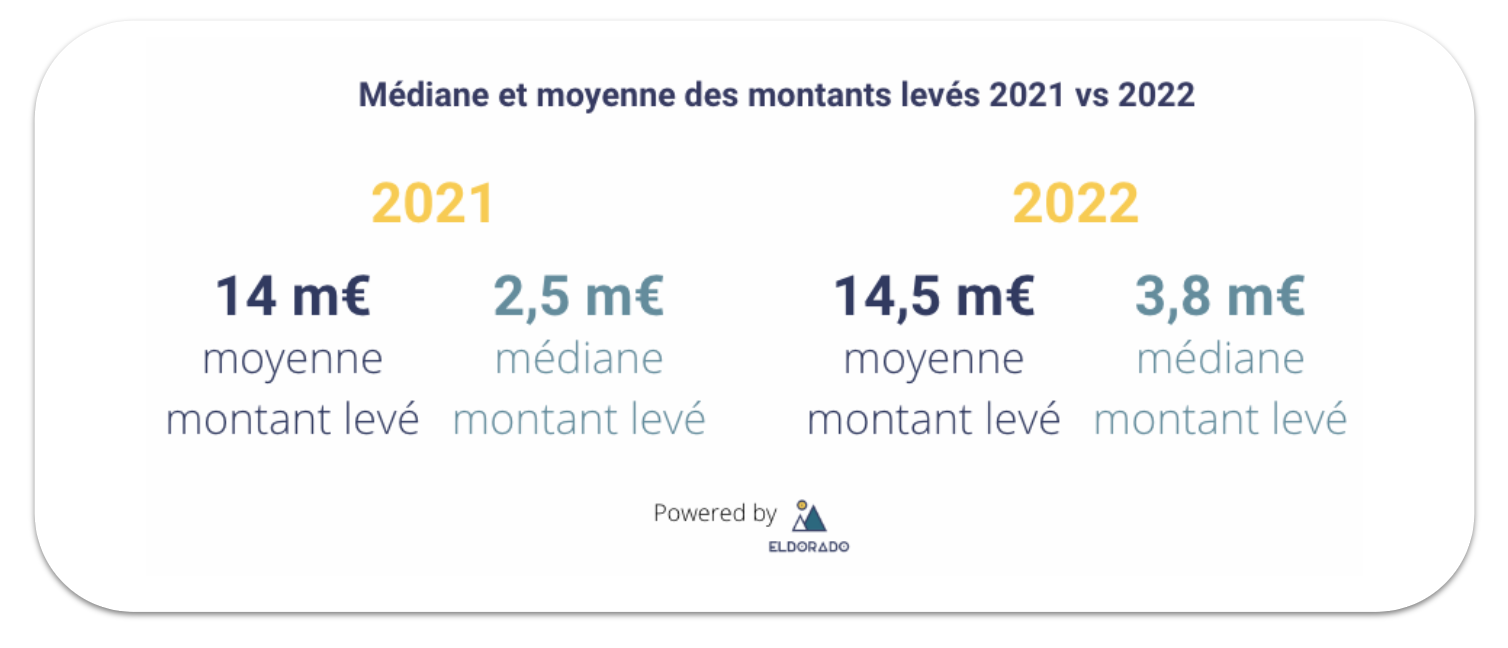

Si l’on compare simplement l’année 2022 avec l’année 2021(cf ci-dessous), on pourrait rapidement croire qu’il y a une certaine forme de continuité et qu’il n’y a pas de changement majeur. Pourtant, l’approche plus granulaire que nous proposerons dans ce bilan permettra d’identifier les changements qui ont lieu dans l’écosystème entrepreneurial.

Inévitablement, l’année 2022 marque un certain coup de frein pour l’écosystème entrepreneurial mondial qui s’était emballé en 2021. Mais au-delà d’une vision manichéenne, se cachent de nombreuses mutations. Par ailleurs, nous allons voir tout au long de ce bilan que la France se comporte de manière assez singulière par rapport au reste du monde.

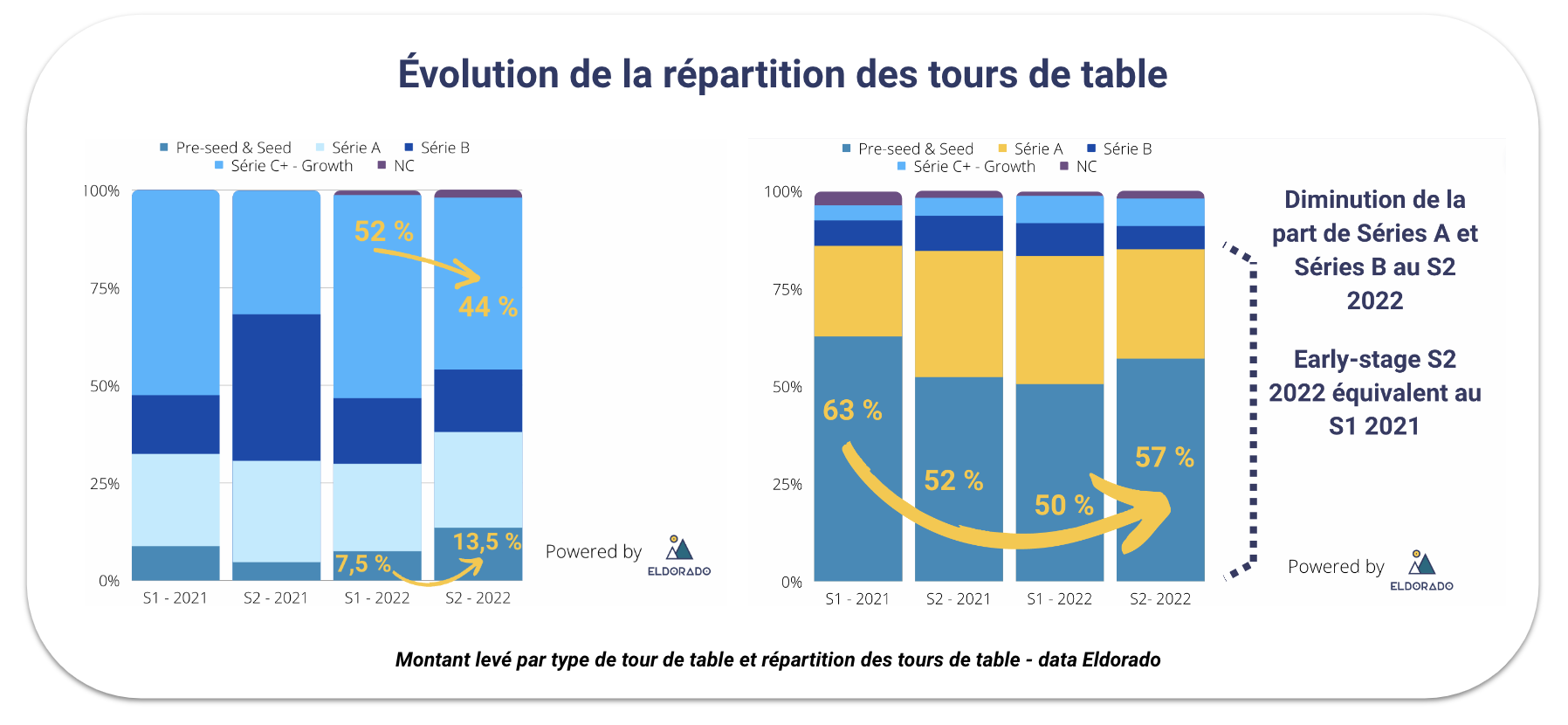

Pour y voir plus clair, comparons le S1 avec le S2 2022 en France.

On remarque que le nombre de levées de fonds a très légèrement diminué, mais pas de manière significative. Les éléments marquants sont les diminutions du montant total levé entre le S1 et le S2, et du montant moyen levé, -42% et -33% respectivement. Cela confirme que le late stage a souffert et que les investisseurs se sont re-concentrés sur des deals plus petits à horizon plus long termes et moins risqués. Un nouvel équilibre semble se créer après la période de creux d’avril/mai.

Cette année, l’early-stage (jusqu’à la série A) a regagné de l’attrait, et c’est entre autres, un des effets de la contraction du marché. Comme nous l’avons évoqué dans notre guide pour préparer sa levée des fonds en early-stage en France en 2023, les startups early-stage bénéficient d’une plus grande flexibilité et leur valorisation est moins complexe à déterminer dans des périodes de contraction de marché. Leur besoin de financement est également plus ajustable (maîtrise des dépenses, phases de développement en amorçage…).

On observe ici que même si la part de Séries C+ ne diminue pas au S2 2022, le montant total de ces levées diminue de 8%. De plus, le Pre-Seed & Seed apparaît comme le grand bénéficiaire avec presque x2 sur le montant total et un passage de 50% à 57% des tours de table du S1 2022 au S2 2022.

Pourquoi ces différences ?

Cette citation de Chris Douvos, managing director d’Ahoy Capital est bien choisie pour représenter la situation : “The earlier stage you go, it's like a submarine in the ocean that doesn't feel the waves at the surface.”

Il est nécessaire de prendre du recul en observant les données puisque tout ne s’est pas fait d’un coup, de même il ne s’agit pas toujours d’une croissance de l’early-stage mais au moins d’une plus grande résilience face aux conditions de marché. Cet article de Crunchbase qui s'intéresse aux séries A dans le monde est aux États-Unis souligne que les séries A se démarquent notamment par rapport au déclin important qu’à subit le late-stage, -63% au 3e trimestre.

Si vous souhaitez aller plus loin, nous avions retracé l’évolution de la répartition des tours de table depuis 2017 à l’occasion du bilan de l’année 2021.

Sources :

- Guide pour préparer sa levée de fonds early-stage en France en 2023 - Eldorado

- Why it’s time to invest in early-stage ? - Crunchbase

- How robust is Series A funding ? - Crunchbase

- Bilan 2021 de l’écosystème français - Eldorado

3. LES SECTEURS PHARES DE L'ANNÉE

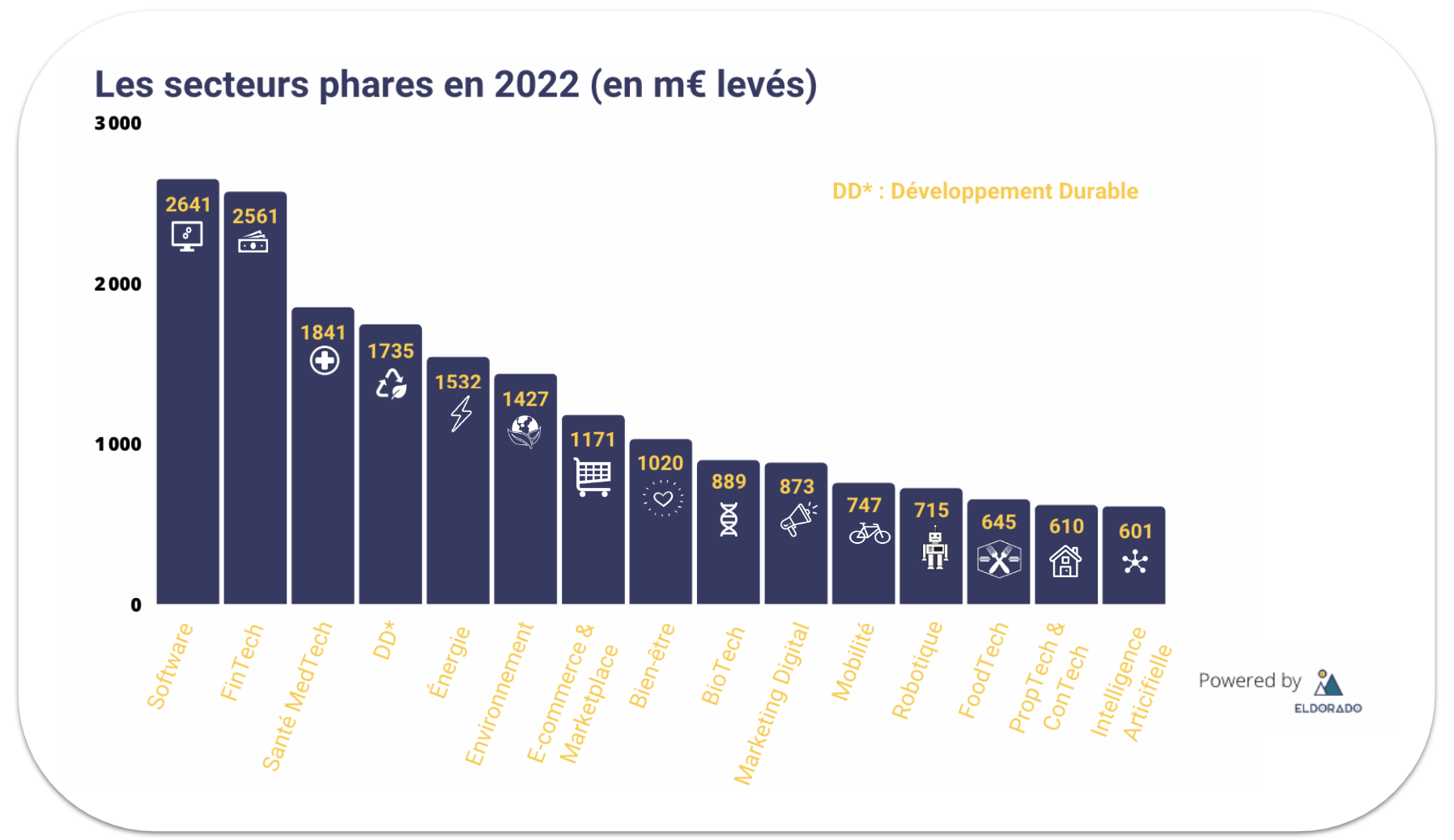

Plusieurs remarques intéressantes sont à faire sur les secteurs présents dans le top 15 cette année.

Tout d’abord on constate que la FinTech et le Software restent en tête et attirent toujours autant voire plus de capitaux. On retrouve aussi des secteurs comme la Santé/MedTech l’E-commerce & Marketplace, la Mobilité, la PropTech & ConTech ou encore la BioTech.

Mais de nouveaux secteurs font une entrée marquante, le Développement Durable, l’Énergie et l'Environnement, cela souligne l’importance des startups à Impact et leur développement rapide dans un contexte de crise climatique et énergétique. Enfin l’IA (Intelligence Artificielle) pointe aussi le bout de son nez en fin de classement.

*La méthodologie et l'approche choisie pour réaliser ce graphique et la collecte des datas, sont détaillées à la fin de ce bilan.

🏆 Le Podium 2022

💻 Le Software, “ le SaaS c’est sensas !”

Après une croissance de 50% de 2020 à 2021, le Software/SaaS enregistre une croissance de 62% en 2022 en France. Le SaaS (Software as a Service) repose avant tout sur un business model comportant des revenus récurrents très attractifs pour les investisseurs. Les nouvelles licornes Payfit, Ecovadis, Hugging Face, Front (basées toutes les deux aux Etats Unis désormais) ou encore Spendesk montrent d’ailleurs la force de ce business model.

💰La FinTech/AssurTech, une valeur sûre

C’est un secteur historiquement très performant qui bénéficie de volumes d’affaires importants, de business model variés et de marchés profonds. Les licornes Qonto, Spendesk, Payfit et Younited représentent le secteur cette année. Toujours en croissance les FinTech continuent de grandir avec de plus en plus d’internationalisation et de passage à l’échelle. Le développement de “l’embedded finance” et l’adoption croissante des solutions permet à ces startups de tirer leur épingle du jeu.

🦠 La Santé/MedTech, une croissance confirmée

Nous l’avions classé parmi les challengers de l’écosystème l’année dernière, cette année la Santé/MedTech fait partie du podium. Le Covid-19 a montré la nécessité d’investir dans la santé et la prévention. En pleine mutation dans son fonctionnement et avec la disponibilité de nouveaux leviers technologiques, les capitaux affluent pour développer la médecine de demain. Doctolib en est devenu le symbole avec une levée de 500 millions d’euros, et étant la startup la mieux valorisée de la Frenchtech (5,8 milliards d’euros) cette année, sans oublier les 135 autres levées de fonds de ce secteur dont Padoa 80M€ (prévention santé au travail) ou Owkin 76,2 M€ (IA pour traitement médicaux).

🎖Les Challengers de l’écosystème

🍽️ La FoodTech

La FoodTech prend une place dans le top 15 grâce à un large spectre d’innovations :

- Le modèle de Dark Kitchen représenté par Not So Dark et sa levée de 80M€

- L’usage d’insectes pour l’alimentation, représenté par les levées d’Innovafeed (250M€) et d’Invers (15M€)

- Les substituts de végétaux à la viande très dynamique avec Goumey (48M€), Happyvore (35M€), Umiami (26,5M€), La Vie (25M€)

- Les solutions contre le gaspillage alimentaire avec Phenix (15M€) ou NOUS anti-gaspi (8M€)

Nous aurions pu continuer cette liste, mais elle montre déjà l’importante diversité du secteur qui répond à de nombreux défis.

♻️ Le Développement durable, L’Énergie et L’Environnement

Une place logique pour ces secteurs connexes dont la nécessité n’est plus à prouver. Le changement climatique et la crise énergétique ont été des sujets clés en 2022. Ces startups à impact proposent des solutions innovantes :

- La diminution de l’empreinte carbone des entreprises avec la première licorne verte EcoVadis (480M€), Deepki (150M€), Sweep (66,5M€) ou encore Greenly (21,5M€)

- Le stockage et la distribution d’énergie avec Verkor (250M€ dont 80 m€ en OC et le reste en dette), Zeplug (240M€), Bump (180M€) ou Electra (160M€)

- La gestion des déchets avec Néolithe (20M€) et EcoValorisation (18M€)

Et bien d’autres.

Nous compterons peut-être ces secteurs sur le podium l’année prochaine !

🧠 L’IA (Intelligence Artificielle)

C’est le secteur qui fait sensation et débat et plus particulièrement en cette fin d’année

avec une arrivée à maturité de certaines technologies comme le Generative AI. Chat GPT a fait le buzz récemment avec les réponses impressionnantes qu’il est capable de produire. Mais la vraie force de l’IA réside dans ses usages sont presque infinis et tous les secteurs risquent d’être bouleversés. On pense notamment à la santé avec Diabeloop (70M€), la photo avec PhotoRoom (19M€), la data avec yzr (10,8M€) etc.

L’année 2023 nous dira quelles seront les prochaines pépites et si une première licorne verra le jour.

4. LA RÉPARTITION GÉOGRAPHIQUE DES DEALS : QUELLES SONT LES RÉGIONS LES PLUS DYNAMIQUES ?

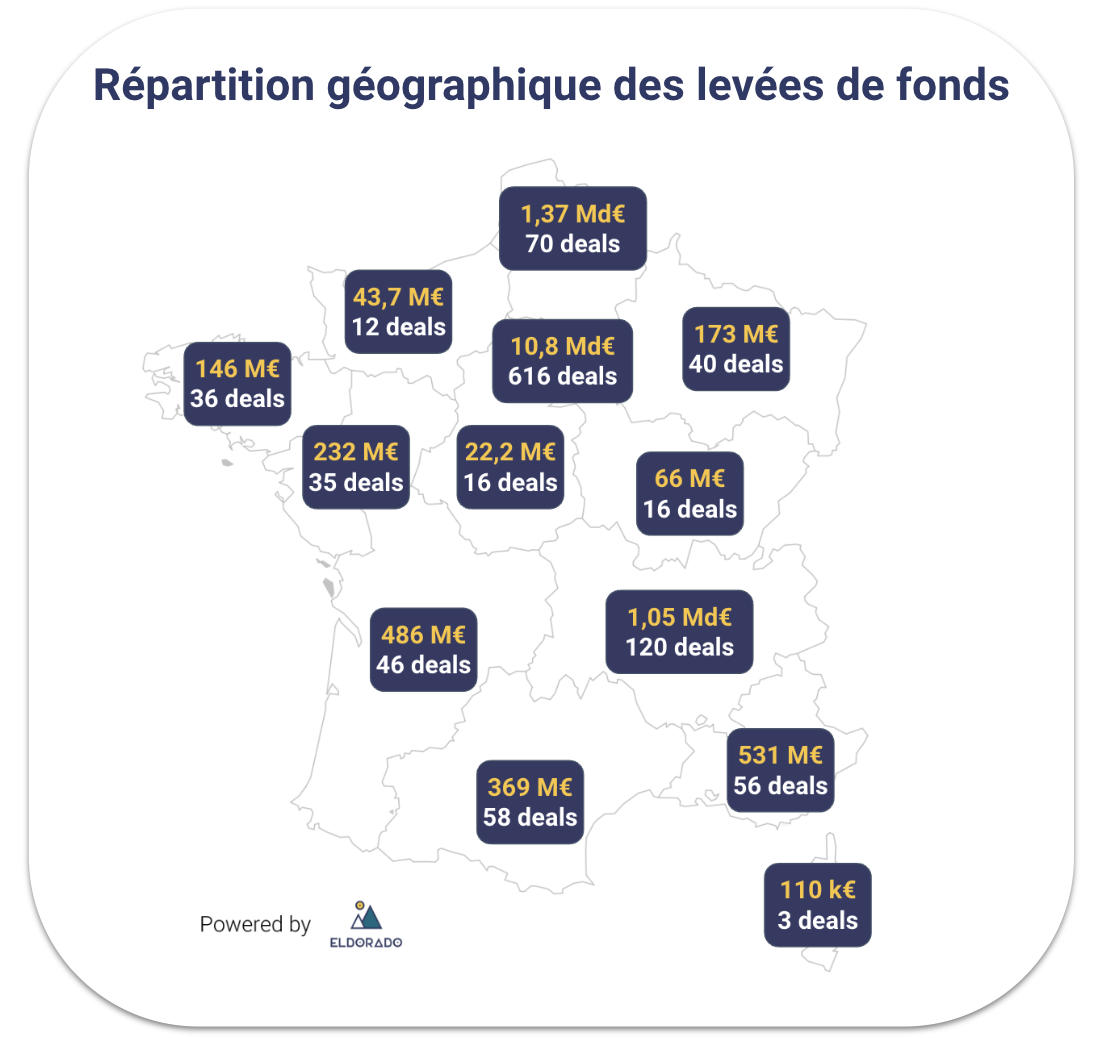

Ci-dessus, vous pouvez observer le montant levé ainsi que le nombre de tours de table réalisés au sein de chaque région. Sans surprise, l’Île de France arrive en tête avec une hyper-centralisation des deals : 10,8 Mds€ levés pour 616 deals. Cela représente 69 % du montant total levé (vs 80% en 2021) pour 54% des levées de fonds (identique à 2021). Les raisons derrière ces chiffres sont bien connues, la France a une économie fortement développée autour de sa capitale qui attirent écoles, talents, investissements et structures d'accompagnement. L’évolution n’est pourtant pas flagrante pour l’Île-de-France (+16%), signe que c’est surtout l'arrivée à maturité des startups et écosystèmes en régions qui a permis la croissance globale de cette année.

En effet, la part du montant total de l’Île-de-France est plus faible qu’en 2021 et contrairement à l’année précédente des méga-rounds ont eu lieu en région.

2 régions ont d’ailleurs dépassé les 1 milliard d’euros : Les Hauts-de-France et l’Auvergne-Rhône-Alpes.

Après avoir vu grandir OVH Cloud, les Hauts-de-France ont vu Exotec atteindre le statut de licorne en devenant en même temps la première licorne industrielle en France. Grâce au dynamisme de la région et des structures comme Euratechnologies la région a multiplié par 12 des fonds levés et par 2,5 le nombre de levées de fonds.

En Auvergne-Rhône-Alpes, l’événement Zero to One à Lyon a montré le dynamisme entrepreneurial de la région.

Plus généralement, des initiatives émergent comme le programme French Tech Rise qui permet de mettre en lumière nos régions, nos territoires, et qui vise à identifier les pépites présentent partout en France.

En conclusion, malgré un écosystème centralisé, les régions deviennent petit à petit des territoires qui attirent les entrepreneurs et capitaux. Nous pourrions imaginer que l’année prochaine, l’Île-de-France ne représentera plus que 50% du montant total.

5. LES FEMMES DANS LA TECH

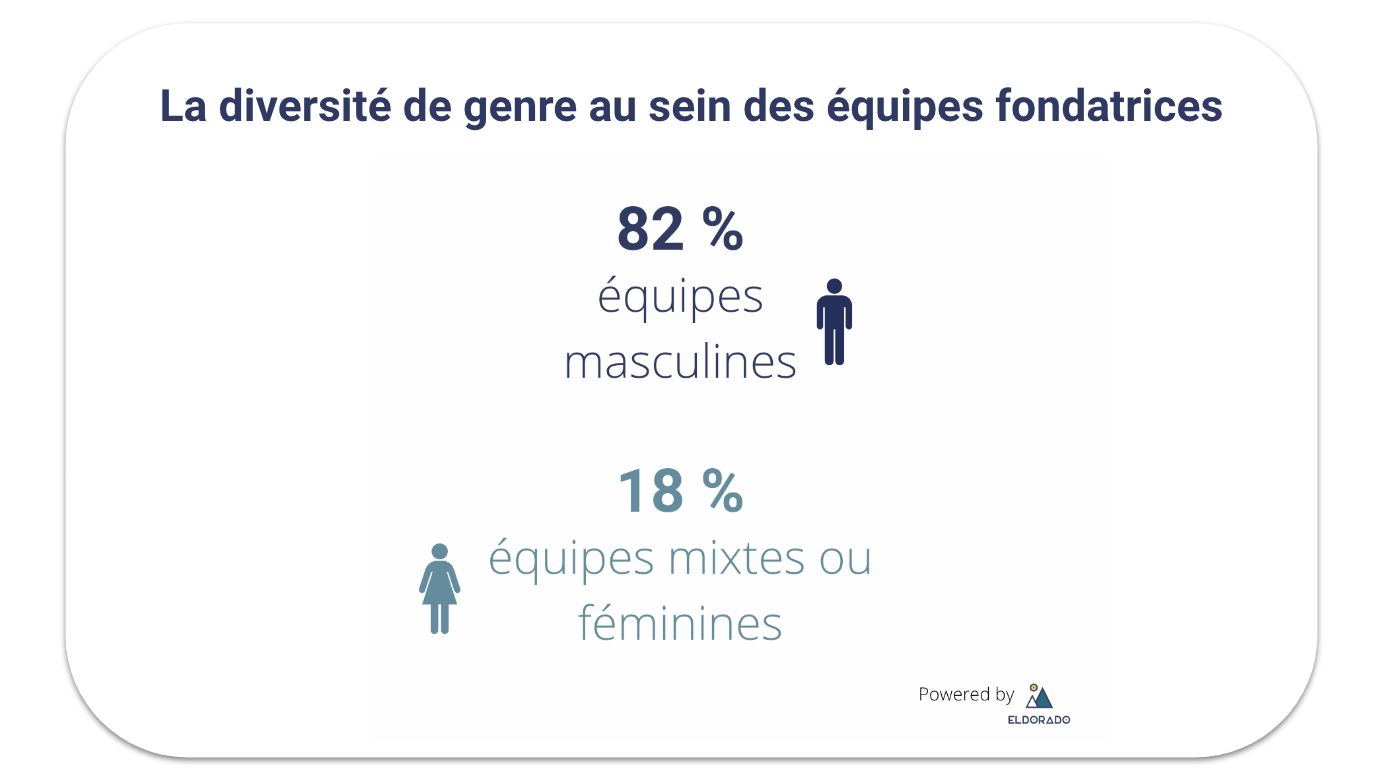

En mars 2022, SISTA et BCG ont publié la 3e édition du baromètre de l’accès au financement des femmes dirigeantes de startups. Celui-ci nous indique que la diversité de genre au sein des startups a augmenté de 9% en 3 ans et que cette hausse est due à 70% aux équipes mixtes. Les équipes mixtes ont d’ailleurs plus de chance de lever des fonds (x1,4) et lèvent en moyenne des sommes plus importantes dans les premiers tours de financement.

On pourrait s’arrêter là en se disant que tout va bien, mais il n’y a malheureusement pas que du positif.

Les équipes 100% féminines sont encore lésées en étant 4.3x moins bien financées que les équipes masculines (vs 2.4x il y a 3 ans) et sont peu ou pas représentées dans les tours de table supérieurs à 50M€.

Que disent les chiffres de l’année 2022 ?

En 2022, environ 229 levées de fonds ont été effectuées par des équipes fondatrices mixtes ou 100% féminines (143 en 2021), cela représente 18% des levées (16% en 2021). L’absence des femmes dans les plus gros tours de table mène à un plus grand déséquilibre quand on regarde le montant total levé par les équipes fondatrices mixtes ou 100% féminines, cette année seulement 1,68 Md€ (1,75 Md€ en 2021) ont été levés soit 11% du montant total (15% en 2021). Le bilan est donc très mitigé.

Quels indicateurs peuvent nous permettre de rester optimistes ?

L’analyse du S2 2022 nous montre que 134 levées de fonds ont été réalisées par des équipes fondatrices mixtes ou 100% féminines soit 20,5% du total (14,5% au S1). Le montant s’élève à 940 M€ soit 16,5% du total (7% au S1). Le changement de paradigme et le retour de l’early-stage par rapport au mega-rounds permet donc au femme d’avoir une place plus importante dans l’écosystème.

Cette nouvelle ère du “VC-Game” est-elle une opportunité pour accélérer la progression de la diversité de genre qui se montre encore en faible croissance ou stagnante ?

Nous pouvons d’ores et déjà dire que de nombreux acteurs de l’écosystème s’emploient pour dynamiser la présence des femmes dans l’écosystème français : Femmes Business Angels, Leia Capital, WinEquity, SISTA, Willa

👉 Vous pouvez d’ailleurs retrouver ici notre panorama des aides et concours dédiés à l’entrepreneuriat féminin.

Retrouvez ci-dessous le top des levées de fonds 2022 de startups fondées ou co-fondées par des femmes :

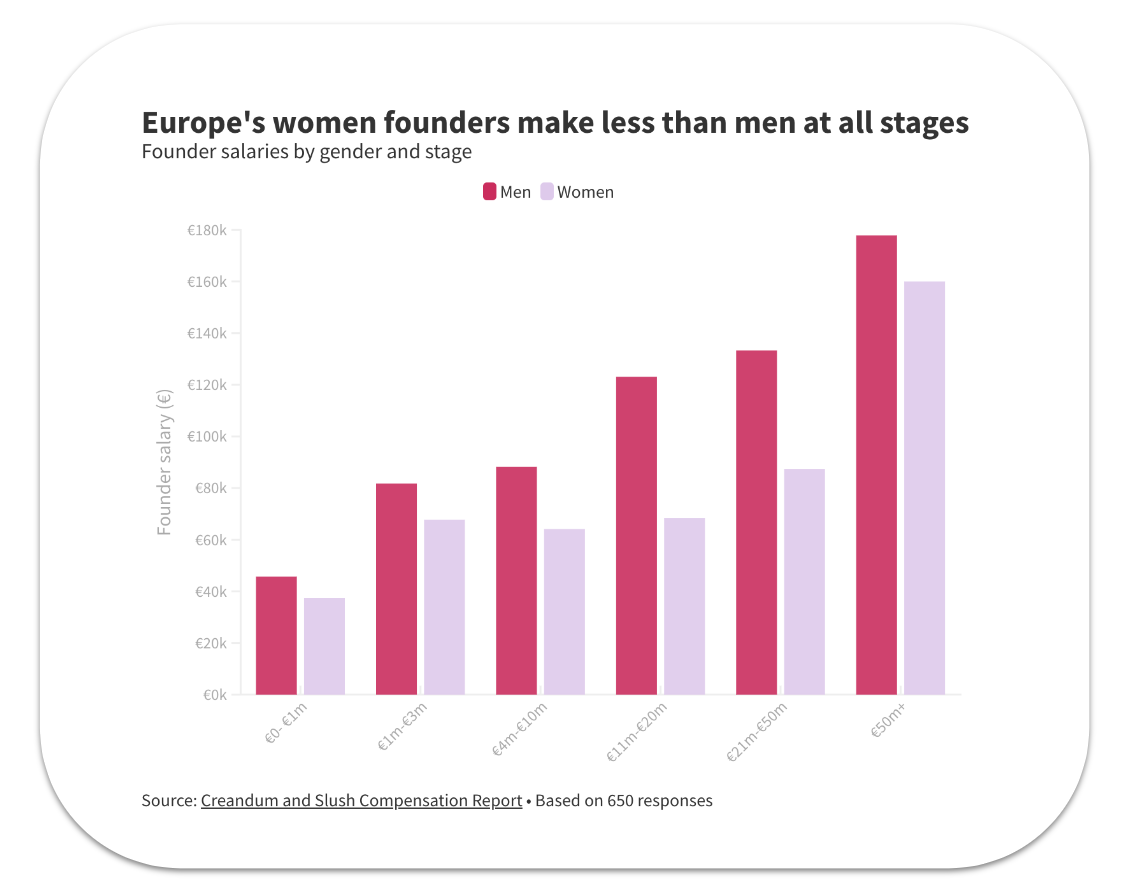

Pour conclure, le sujet de la place des femmes dans la Tech et l’Entrepreneuriat est complexe et ne s’arrête pas au simple sujet des levées de fonds. Cet article de Sifted montre aussi que les salaires des femmes fondatrices de startups sont moins importants que ceux des hommes à tous les stades de développement. (cf. graphe ci-dessous)

Sources :

- Baromètre 2022 - Sista x BCG

- Les 7 chiffres de la FrenchTech - Les Echos

- La place des femmes dans l’économie - Eldorado

- Troisième édition du baromètre SISTA X BCG sur les conditions d'accès aux financements des Femmes dirigeantes de startups - SISTA X BCG

6. 2022 LES MÉGA-LEVÉES ET LICORNES DE L'ANNÉE 2022

Le mois de janvier nous laissait penser que l’année 2022 serait une année hors du commun en termes de méga-levés et de licornes. L’année fut bonne mais le rythme s’est significativement ralenti. On dénombre au total 10 nouvelles licornes dont Hugging Face et Front (co-fondée par une femme, Mathilde Collin) qui sont basées aux États-Unis. Ceci nous mène à un total de 30 licornes dont 4 installées aux États-Unis.

Si l’on s’intéresse aux méga-levées de manière générale, soit les levées de fonds supérieures à 100 M€, on en dénombre 31 en 2022 (contre 23 en 2021) dont 10 supérieures ou égales à 250M€ (8 en 2021).

Au total, les 31 méga-rounds représentent 6,68 Mds€ soit 43% du montant total levé pour 2,7% des levées de fonds !

Nous constatons ici aussi un fort déséquilibre entre le premier et le deuxième semestre. En effet, 23 des 31 méga-rounds ont eu lieu au premier semestre, autre preuve du ralentissement et des problèmes de valorisation.

Voici le Top 15 2022 des levées de fonds de la FrenchTech :

Sur le Podium :

- 🥇Contentsquare remet le couvert et confirme son statut avec une levée de presque 600 M€. La prochaine étape sera-t-elle l’IPO

- 🥈 Doctolib s’envole avec une levée de 500 M€, et la plus haute valorisation de l’écosystème, après avoir prouvé tout l’impact qu’elle était capable d’avoir lors de la crise Covid-19.

- 🥉 Qonto 🦄 est une nouvelle licorne du podium, la banque des professionnels se montre ambitieuse avec cette levée de presque 500 M€.

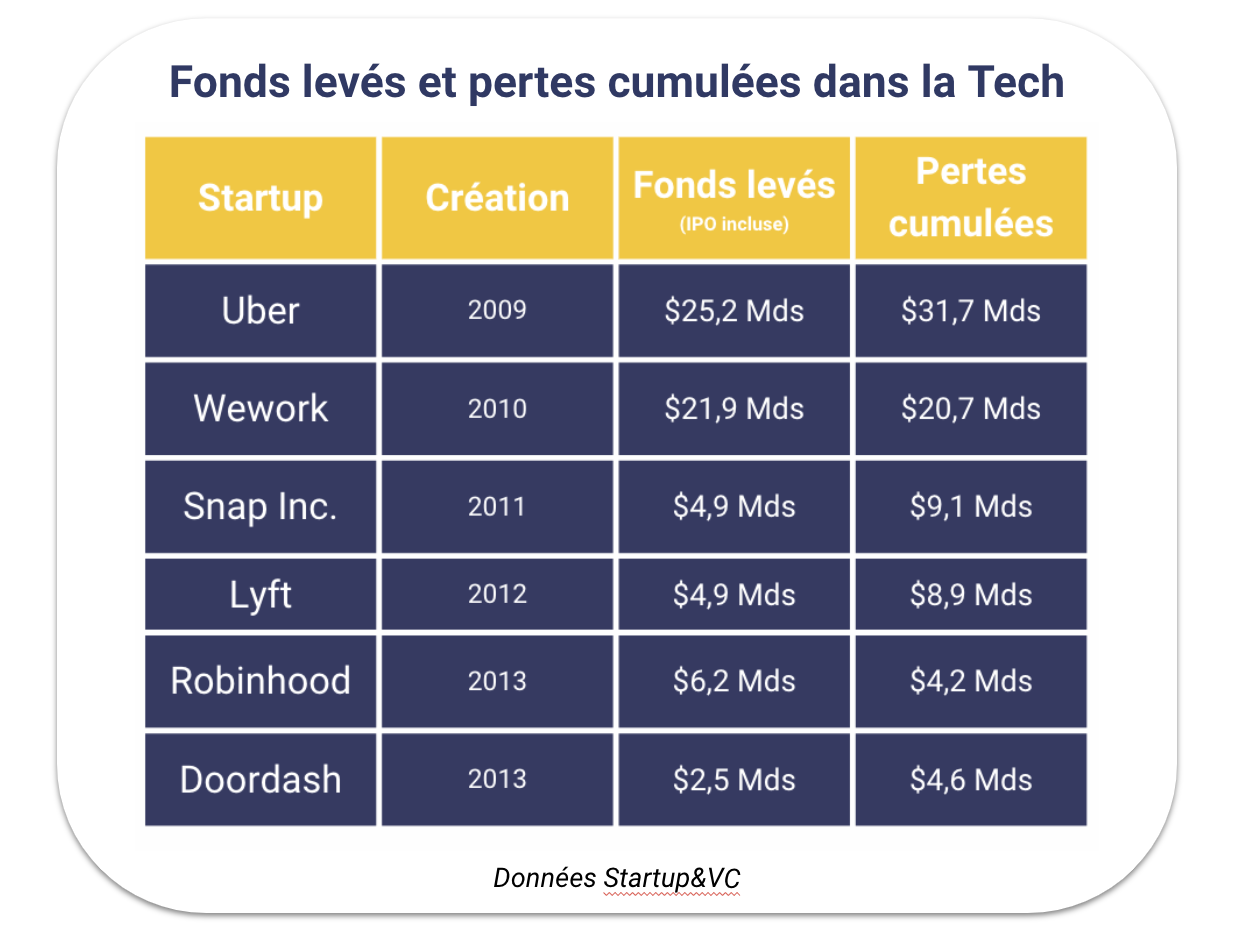

Pour finir sur ce sujet, nous souhaitions vous parler de la situation paradoxale qui plane autour de ces méga-levées et des licornes.

Le terme de “licorne” est utilisé pour désigner des startups répondant à différents critères. Il a été inventé en 2013 par Aileen Lee, la fondatrice de Cowboy Ventures quand elle qualifiait des startups valorisées à plus d’un milliard de dollars pour en démontrer la rareté. Avec le temps, le statut de licorne a commencé à être idéalisé, et très médiatisé, et est même devenu un objectif national. Pour autant, la valorisation d’une entreprise est-elle un bon indicateur pour mesurer son succès ? Est-ce un objectif pertinent à fixer pour tirer l’écosystème vers la performance ?

Cette année, le modèle des startups qui ont réalisé des levées de fonds colossales, sans avoir encore prouvé commercialement la solidité et pérennité de leur business model a été fortement critiqué.

Comme le montre le tableau ci-dessus, ces startups lèvent beaucoup de capitaux mais affichent un “burn” (dépenses) très élevé en parallèle ce que certains désignent comme étant l’équivalent de pyramide de Ponzi. Le scandale Wework étant peut-être l’aventure entrepreneuriale qui a fait le plus de bruit à ce sujet.

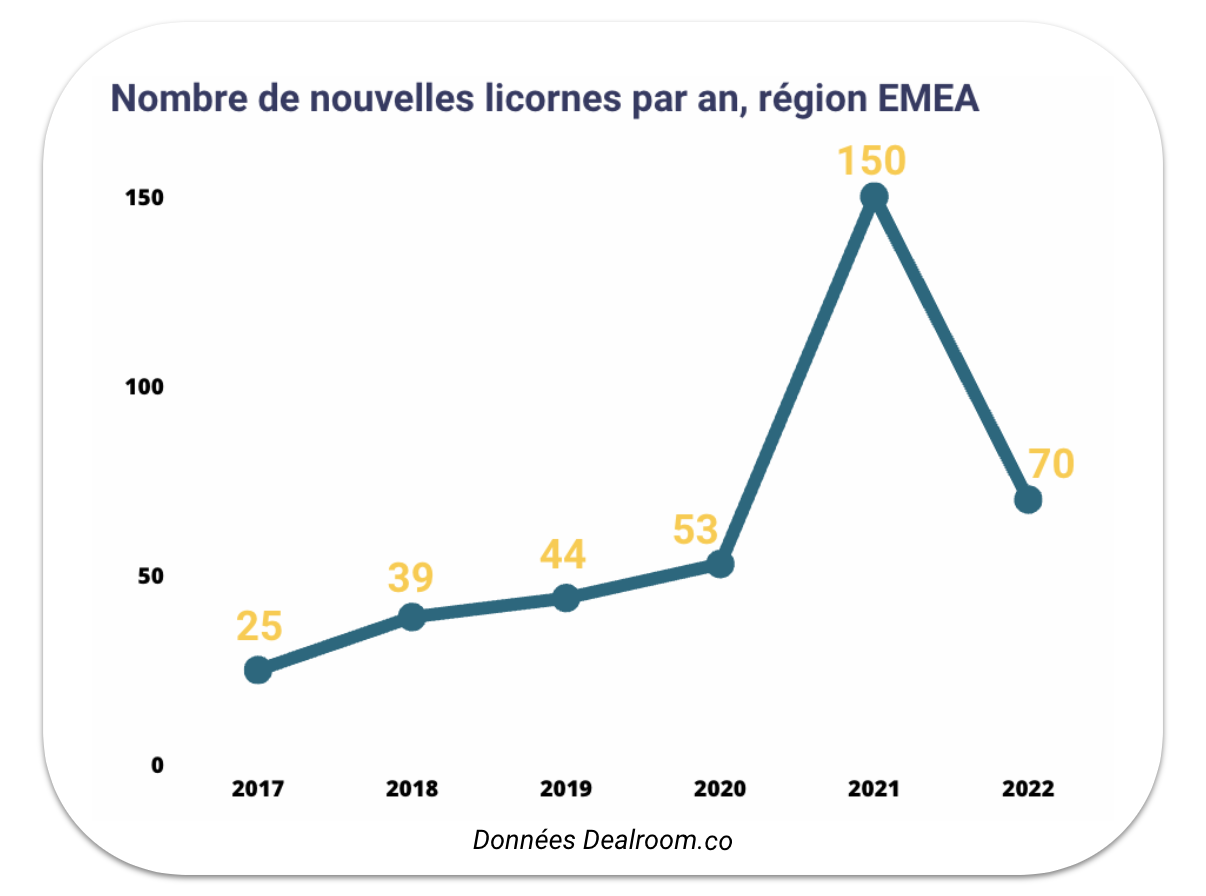

Par ailleurs, le nombre de nouvelles licornes dans le monde et en EMEA a diminué cette année après la folie de 2021. A nouveau, l’évolution du marché du Venture Capital impose ses nouvelles règles et elles ne sont pas en faveur des valorisations élevées.

La question qui se pose aujourd’hui est la suivante : doit-on encore chercher à faire augmenter le nombre de licornes françaises? Est-ce un indicateur plus pertinent que les autres ? Pourquoi le Gouvernement fixe-t-il encore des objectifs en nombre de licornes ou licornes vertes ?

En réponse à cela, le célèbre fonds Bessemer Venture a introduit la notion de Centaure, une startup devient Centaure lorsqu’elle atteint 100 M€ de revenus récurrents annuel.

Mais cette nouvelle définition, certes plus rationnelle, ne convainc pas non plus tout le monde puisque d’importantes disparités existent en fonction des marchés.

Des indicateurs comme l’impact, la création d’emploi ou la croissance du chiffre d’affaires pourraient être plus représentatifs pour désigner les startups les plus performantes.

Sources :

- Le recrutement dans la FrenchTech - Datarecrutement

- Five takeways from VC funding in 2022 - Sifted.eu

- Les licornes françaises listing complet - Eldorado

- The state of the unicorns, why ARRR is the new valuation ? - Bessemer Ventures

- Le portrait des licornes françaises - Eldorado

- Les retombées des licornes sur l'économie réelle - Eldorado

7. LES INVESTISSEURS

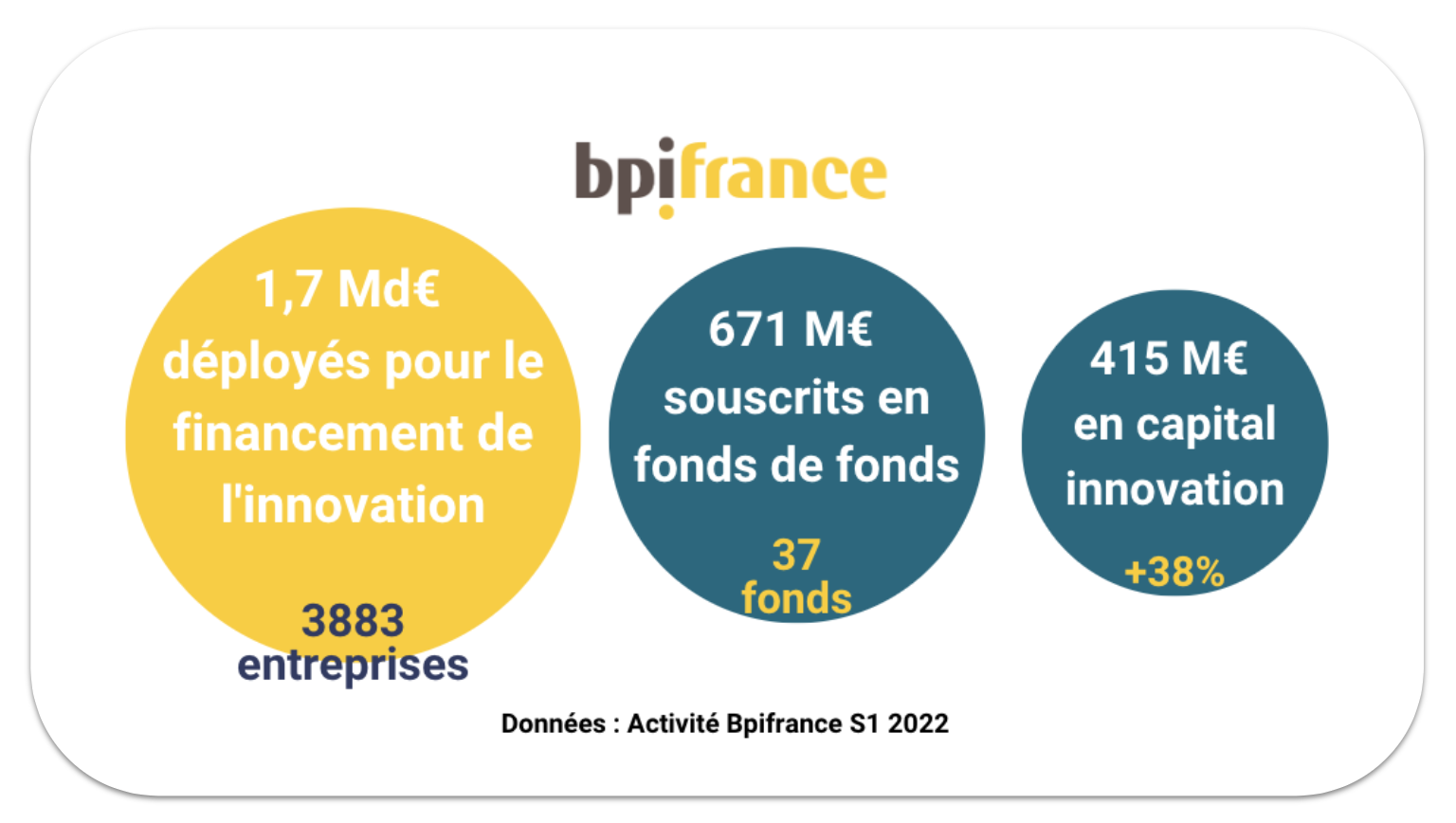

BPIFrance est toujours en première ligne sur le financement non-dilutif et dilutif.

Il faudra encore un peu attendre avant d’avoir leur rapport officiel de l’année 2022, mais nous avons déjà ceux du S1 :

Le palmarès des fonds VC français :

Peu de changements au niveau des fonds VC français les plus actifs en France. On retrouve Kima et Eurazeo dans le top 3 et la présence des fonds les plus connus en France.

26 nouveaux fonds ont été levés cette année :

La quantité de fonds présents dans cette liste paraît à nouveau paradoxale. Voici quelques éléments pour comprendre comment des fonds ont pu être levés dans cette période de contraction du marché :

- Les fonds se spécialisent et ciblent les secteurs les plus porteurs pour convaincre : FinTech, DeepTech, Impact, Web3 etc.

- Les fonds ont de l’expérience : la plupart des fonds dans cette liste n’en sont pas à leur coup d’essai, ils ont tous déjà opéré des fonds et sont capables de prouver leur valeur ajoutée.

- Certains fonds lèvent de plus petites sommes, inférieures à 100 M€ voire 50 M€.

Ces fonds cumulent une capacité d’investissement de 4,529 Mds€, montant similaire à 2021.

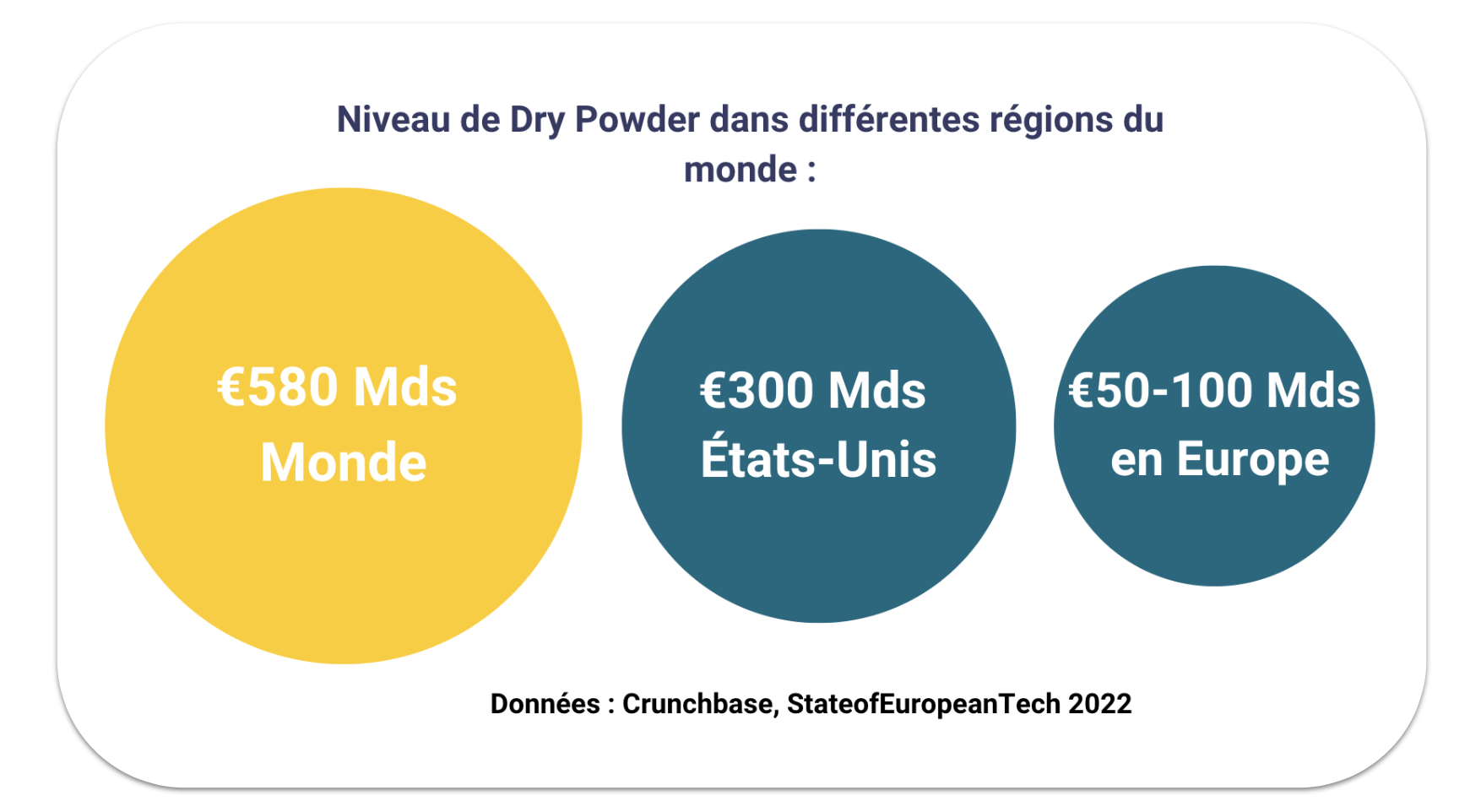

Mais il ne faut pas se réjouir trop tôt, si la capacité de financement de l’écosystème français vient d’augmenter de 4,5 Mds€, cela ne promet pas forcément plus d’investissements à court terme. On observe d’ailleurs dans le monde un niveau élevé de Dry Powder. Cela correspond à la quantité de capitaux levés qui n’a pas encore été investie par les fonds. Ce sont donc des capitaux disponibles qui doivent normalement être déployés dans les prochaines années. Actuellement le dry powder des fonds est à un niveau très élevé puisque tous les capitaux obtenus avant la crise n’ont pas encore pu être investis et 3600 fonds ont été levés durant les 4 dernières années avec des montants toujours plus importants. Cela tend à favoriser les investissements puisque même si l’écosystème VC ralenti et les investisseurs temporisent, cet argent devra être déployé.

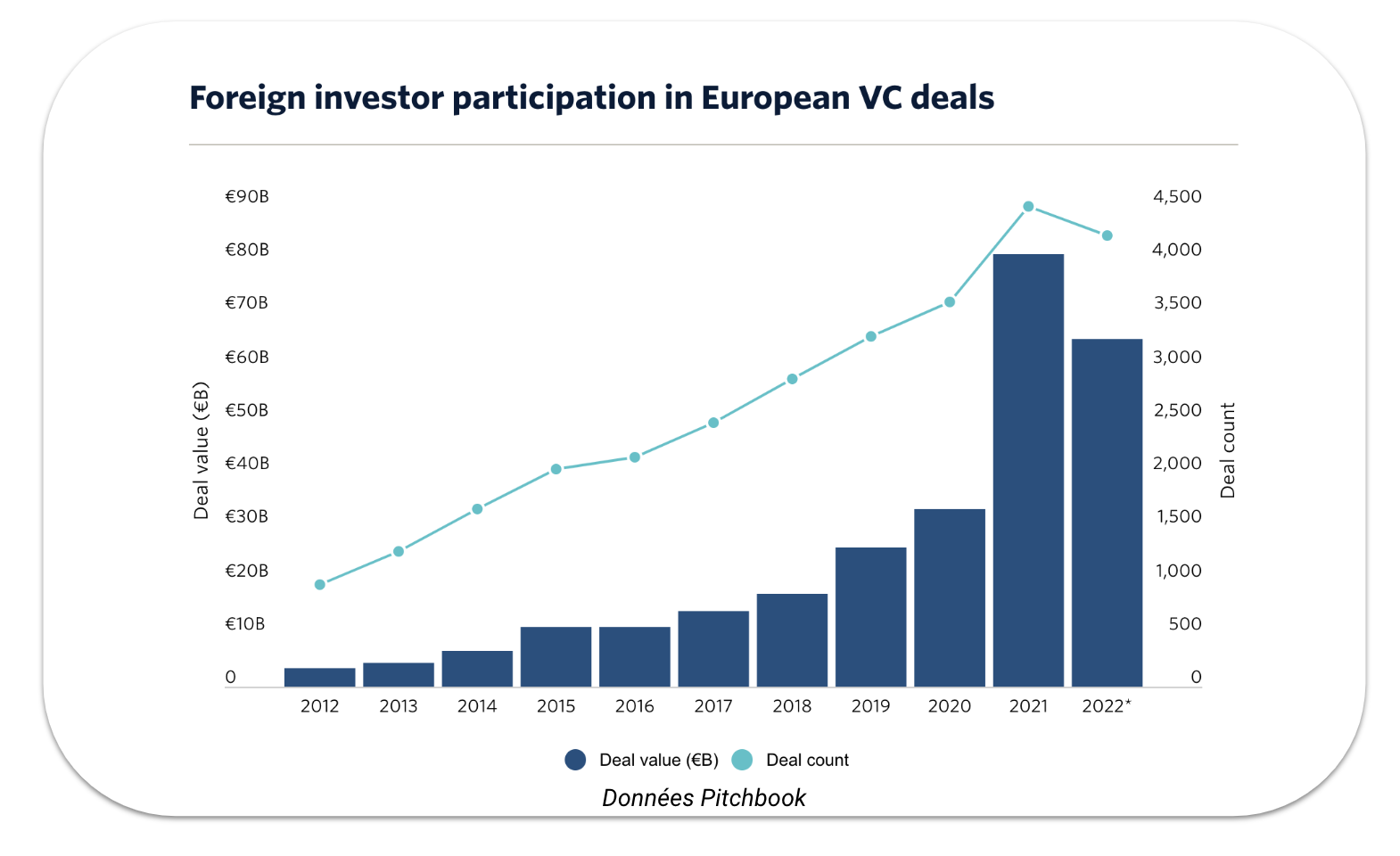

Les startups européenne attirent les investisseurs extra-européens : “A total of 4,232 deals worth €65.2 billion ($68.6 billion) included firms based outside of Europe in 2022, according to PitchBook data. This represents 49.6% and 79% of overall European deal count and value, respectively.” Pitchbook

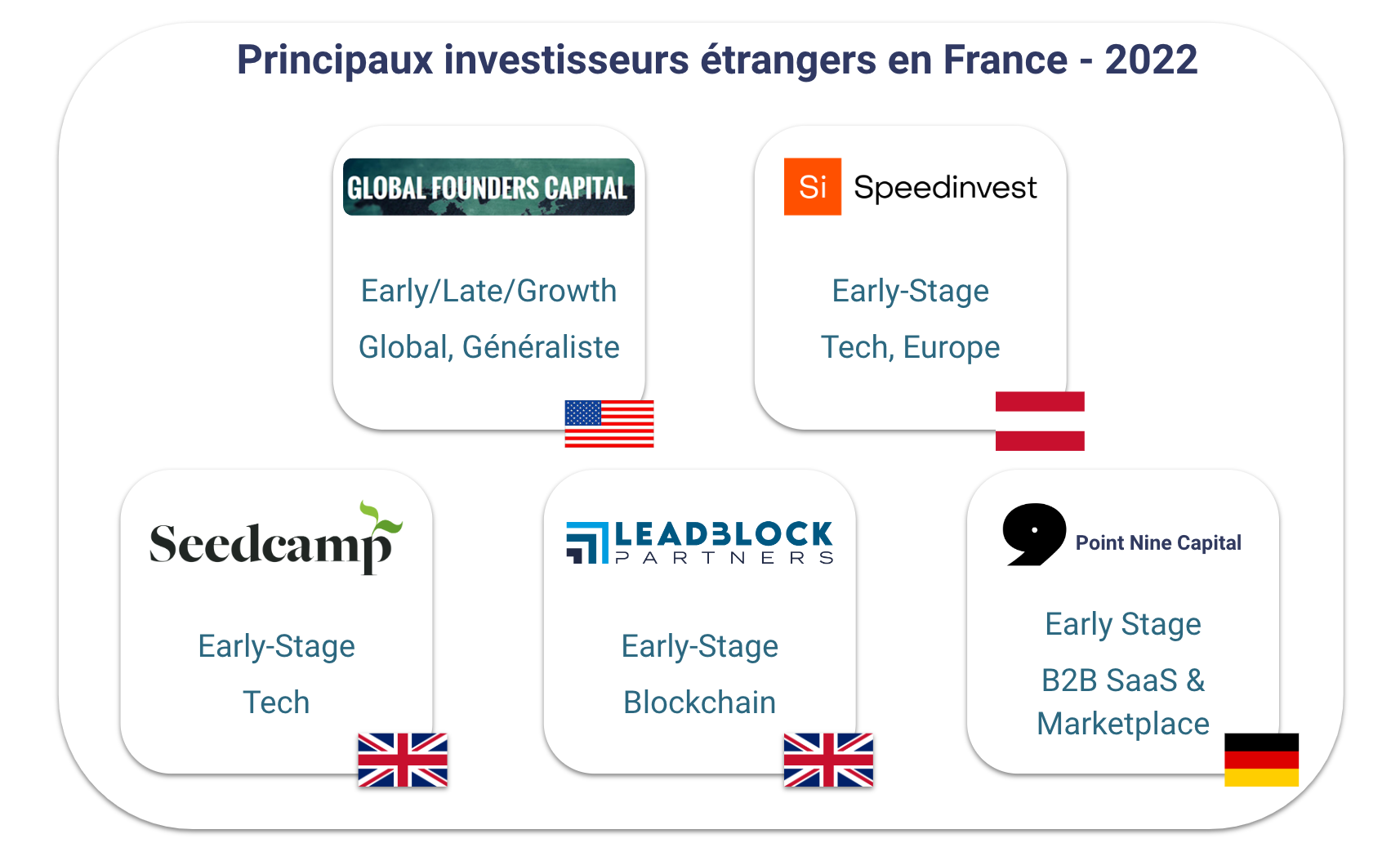

Les startups françaises attirent aussi les investisseurs étrangers, voici le top 5 2022 des investisseurs étrangers en France :

Les Business Angels français

Les Business angels sont des investisseurs individuels qui interviennent généralement en phase early stage, par un apport en capital (et éventuellement en tant que dirigeant eux même, ancien dirigeant ou serial entrepreneur, par un apport de réseau et de conseils). Ils ont donc un rôle primordial dans la phase critique du développement d’une startup.

Certains grands Business Angels comme Xavier Niel, Bernard Arnault, Pauline Duval, la Famille Mulliez ou Bruno Rousset professionnalisent même leur activité avec la création de family office/fonds (Aglaé, Creadev, Evolem, Kima Ventures etc.)

Cette année, nous constatons une autre tendance qui s’accentue, celle de la création de fonds rassemblant des Business Angels, c’est le cas de Galion.exe dérivé du Think Tank d’entrepreneurs The Galion Project ou Leia Capital regroupant des femmes business angels.

Sources :

- FrenchTech : Quelles sont les performances des business angels ? - LesEchos

- Qu’est ce qu’un Business Angel - Eldorado

- Forecast fundraising dry powder 2023 - Crunchbase

8. LES EXITS DE LA FRENCHTECH

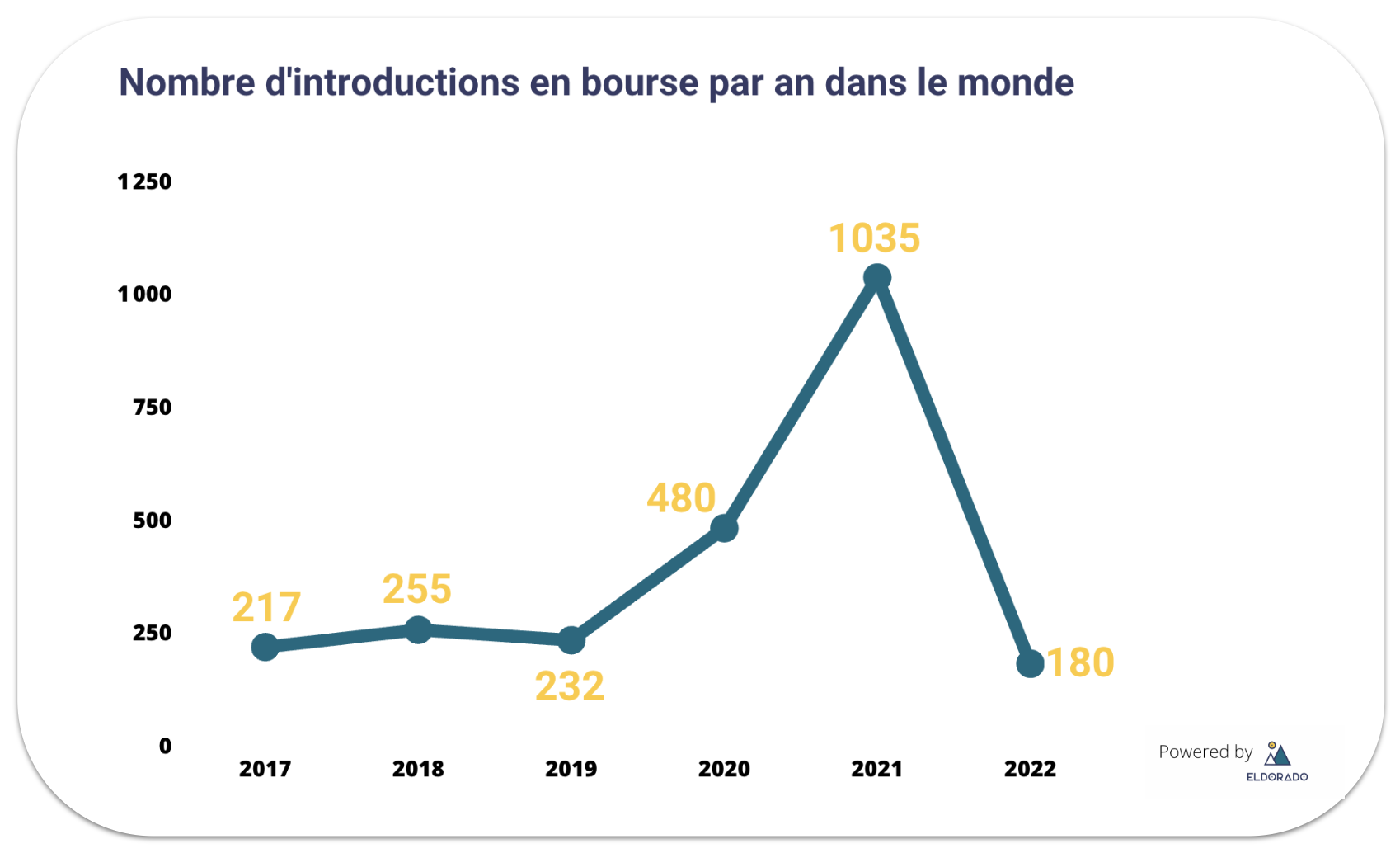

Selon différentes sources et notamment Avolta Partners, nous devrions comptabiliser environ 400 exits (principalement M&A, IPO, LBO) en 2022 pour une somme totale de 5 Mds€ environ. C’est 100 exits de moins qu’en 2021 mais surtout une division par 2 de la somme totale. La baisse des valorisations et la raréfaction des introductions en bourses en sont les causes. Par ailleurs, l’année fut compliquée pour les banques d’affaires françaises avec un niveau d'activité au plus bas depuis 9 ans. Cette analyse de Pitchbook montre quant à elle le niveau très faible de l’activité en Europe.

Revenons sur les exits les plus marquants de l’année :

Les IPOs 2022 :

Il est important de rappeler que le contexte actuel et notamment la contraction du marché dans son ensemble ne permettent pas d’envisager de nouvelles introductions à court terme. Par exemple, l’introduction en bourse de Deezer ne s’est pas aussi bien déroulée qu’espéré. En arrivant sur Euronext avec un prix d’introduction à 8,50€, Deezer se retrouvait à 6,20€ par action à 16h le même jour, aujourd’hui le cours de l’action est à environ 2,90€.

Par ailleurs, le gouvernement français et plus particulièrement le ministre délégué chargé de la Transition numérique, Jean-Noël Barrot a fixé un objectif de 10 introductions en bourse de startups françaises d’ici 2025.

Malgré cela, l’année 2023 risque d’être encore assez calme avec peut-être un deuxième semestre plus dynamique.

Les opérations de M&A 2022 :

La liste n’est pas exhaustive, on notera les opérations de Content Amp, Atolia, MailinBlack, Uptoo, Jenji etc.

La situation pour le marché du M&A est différente est bien moins évidente que pour les introductions en bourse. Globalement l’activité s’est ralentie, mais elle risque d’être bien plus dynamique dans le cadre d’opérations impliquant des startups de la Tech.

Ce très bon article permet d’entrevoir ce qu’il pourrait se passer en 2023. On y apprend que les plus grandes banques d’affaires mondiales s’attendent à une vague importante d’opérations impliquant des entreprises privées du monde de la tech.

Les raisons sont les suivantes :

- La guerre des talents : le retour du “acqui-hiring” qui désigne l’acquisition de sociétés avec pour but de récupérer les talents qui y travaillent.

- La baisse des valorisations : acquérir une société est forcément plus avantageux quand les valorisations baissent.

- Les groupes cherchent de nouveaux leviers pour innover : l’acquisition de Figma par Adobe ($20Mds) ou Activision par Microsoft ($70 Mds) en sont des exemples.

- Des opérations de consolidation dans des secteurs fortement concurrentiels qui sont mis sous pression vont avoir lieu. La série d’acquisitions dans le monde du quick-commerce est une représentation parfaite. Getir a réalisé plusieurs opérations dont Gorillas qui avait elle-même acquis Frichti cette année. Un autre grand concurrent, Flink a acquis le français Cajoo cette année.

Sources :

- Chute des introductions en bourse au premier semestre 2022 - EY

- M&A, entrée en Bourse : quelles sont les sorties des start-up françaises ? - Les Echos X Avolta Partners

- VC, M&A Tech Multiples France 2022 - Avolta Partners

- Le M&A français s’effondre à son plus bas niveau depuis 9 ans - Lesechos

- European VC-backed IPO performance - Pitchbook

- L’introduction en bourse de Deezer, pour l’instant un flop retentissant - Tradingstat

- Age of Acquisitions - Investing 101

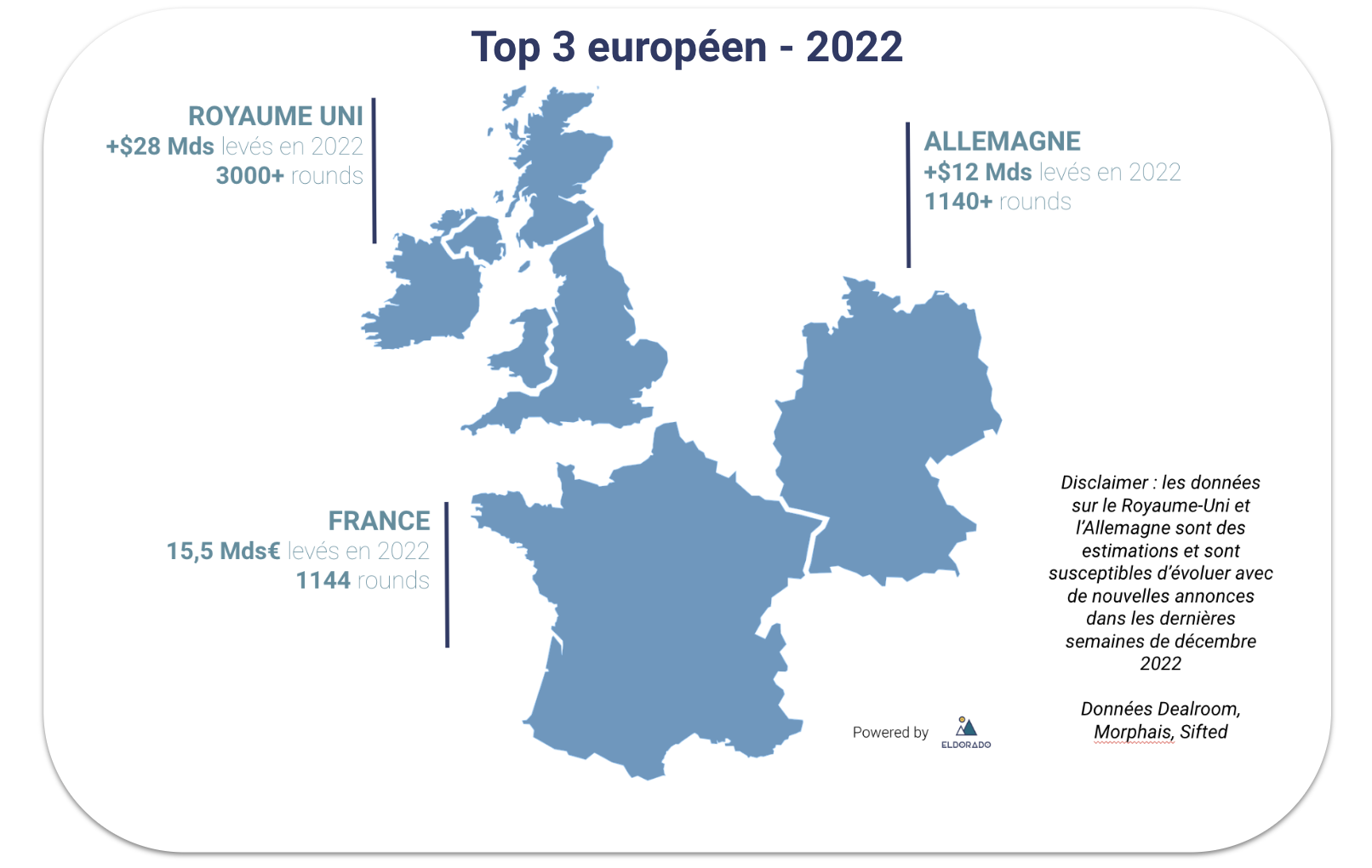

9. LES PERFORMANCES EN EUROPE

L’Europe fait preuve également de résilience : on dénombre 31 nouvelles licornes et des investissements à hauteur de $85 Mds, des chiffres logiquement légèrement en dessous de ceux de 2021 ($100 Mds pour 105 licornes).

Le Podium compte toujours le Royaume-Uni en tête que ce soit pour le nombre de licornes pour montant total levé. Mais cette année, c’est la France qui tire son épingle du jeu en étant le seul pays du trio à voir le montant total levés croître par rapport à 2021 et en passant devant l’Allemagne. L’Allemagne et le Royaume-Uni connaissent une diminution significative, -40% et -20%.

La France représente donc une exception sur la scène internationale avec une croissance soutenue malgré des conditions de marché défavorables.

Sources :

- UK tech news - Atomico

- Market analysis Germany - Morphais

- German Tech Funding - Sifted.eu

10. 2023 NOS PRÉDICTIONS SUR LES TENDANCES 2023

- Qu’en est-il du Web 3 et du monde des crypto ?

Après l’engouement de 2021 et la levée record de Sorare, tout semblait aller pour le mieux. Binance avait même annoncé un fonds de 100 millions d’euros pour investir dans l’écosystème français. Mais comme d’habitude avec une telle croissance des projets moins sérieux et plus spéculatifs ont vu le jour. En parallèle, la crise macroéconomique frappait et les investisseurs sont devenus de plus en plus “risk averse”. Ce cocktail a mené à l’explosion de plusieurs projets, Terra fut parmi les premiers significatifs et plus récemment le très controversé FTX dont le CEO Sam Bankman-Fried est accusé de multiples fraudes. Que pouvons-nous espérer pour 2023 dans ce contexte ? Certainement un assainissement de la situation avec un cadre légal plus clair ainsi que des projets cherchant à adresser des cas d’usages concrets.

- En 2023, l’impact n’est plus une option

Nous l’avons vu plus tôt dans ce bilan, le financement des startups à impact est en croissance et cette tendance risque de se poursuivre pour plusieurs raisons.

La France et l’Europe mettent en place de nouvelles normes et lois pour la protection de la planète ce qui augmente le besoin d’innovations et de fonds, de nombreux fonds spécialisés dans le financement de startups à impact ont été levés et déploierons leurs capitaux dans les prochaines années.

Backmarket et Ecovadis sont en tête de file en ayant atteint le statut de licorne en 2021 et 2022 respectivement.

Enfin, alors que nous passons un réveillon avec des températures records après avoir subi des canicules à répétition cet été, la lutte contre le changement climatique est une évidence.

- L’intelligence artificielle, une révolution ?

C’est le sujet qui rend fou le monde de la tech, les progrès technologiques réalisés ces dernières années permettent d’avoir des applications très intéressantes. Les sujets les plus récurrents sont : le Copywriting, le General Writing, la Personnalisation Vidéo, le Code Generation et l’Image Generation. Une autre application très pertinente à l'Intelligence Artificielle est la médecine avec notamment Owkin qui utilise l'IA pour trouver. le bon traitement pour chaque patient.

- Startups Industrielles, le plan du gouvernement

Les différentes crises que nous subissons depuis 3 ans ont rendu clair la nécessité de reindustrialiser la France pour mieux maîtriser les chaînes de valeur. Le gouvernement souhaite jouer un rôle proactif en ayant débloqué des poches de financements à hauteur de 2,3 Mds€ dans le cadre de France 2030. Exotec fut la première licornes industrielle de France, a-t-elle ouvert la voie à une nouvelle génération de startups ?

Sources :

- L’intelligence artificielle les progrès prodigieux - Lesechos

- Plan France 2030 - Gouvernement

- Stratégie startups industrielles - Usine nouvelle

- Les tendances clés de demain - EarlyMetrics x Eldorado

11. LE BILAN D'ELDORADO

Merci à tous pour votre confiance, nous n’allons pas nous arrêter là !

Pour 2023 on vous réserve quelques très belles surprises. Nous allons continuer d'apporter toujours plus de contenus analytiques et pédagogies à destination des entrepreneurs et des investisseurs, nous allons continuer d'accompagner les porteurs de projets dans leurs recherches de financement, étape Ô combien cruciale et complexe dans le développement d'une startup, et nous vous préparons des nouveautés exclusives à découvrir très vite sur eldorado.co !

12. REVIVEZ L'ANNÉE AVEC NOS RAPPORTS MENSUELS

-

Décembre (disponible cette semaine sur eldorado.co)

13. MÉTHODOLOGIE

Pour la rédaction de ce bilan, nous avons utilisé :

- Des données internes, que nous obtenons, agrégeons et traitons tout au long de l’année.

- Des données transmises par les startups, les médias et les données publiques de l’écosystème

- Des données publiques issues d’autres acteurs de l’écosystème que nous citons et dont le lien est à chaque fois disponible.

Pour les levées de fonds et startups :

- Nous prenons les notions de startup et d’innovation au sens le plus large.

- Nous avons notre propre suivi des levées de fonds de la FrenchTech et nous considérons tous les types de levées et investisseurs (BA,VC,CVC,Family Office etc.).

- Pour les licornes, une licorne française est une start-up valorisée à plus d’un milliard de dollars fondée en France. Si cette dernière effectue une entrée en bourse ou fait l’objet d’une acquisition, elle perd son statut de licorne. Nous comptons aussi les startups qui ont déménagé à l’étranger, Dataiku par exemple.

- Les startups peuvent être présentes dans plusieurs catégories, par exemple une startup peut être une foodtech/fintech, et nous prenons en compte les BioTech.

- Les startups sont aussi triées par type de levée de fonds du Pre-Seed au Growth en fonction de ce qui est annoncé dans les communiqués de presse. S’il n’y a pas d’indication, nous prenons en compte les levées de fonds précédentes ainsi que le stade de développement.

14. BIBLIOGRAPHIE

- Les retombées des licornes sur l'économie réelle - Eldorado

- Chute des introductions en bourse au premier semestre 2022 - EY

- M&A, entrée en Bourse : quelles sont les sorties des start-up françaises ? - Les Echos X Avolta Partners

- The state of the unicorns, why ARRR is the new valuation ? - Bessemer Ventures

- Le portrait des licornes françaises - Eldorado

- FrenchTech : Quelles sont les performances des business angels ?- Les Echos

- Troisième édition du baromètre SISTA X BCG sur les conditions d'accès aux financements des - Femmes dirigeantes de startups - SISTA X BCG

- Baromètre EY du capital risque en France – Résultats au 1er semestre 2022 - EY

- European Venture Report - Pitchbook

- Le bilan 2021

- VC, M&A Tech Multiples France 2022 - Avolta Partners

- Le Bilan estival de l’écosystème - Eldorado

- Comment appréhender cette période de contraction du marché - Eldorado

- Avis de tempête sur la FrenchTech - Eldorado x Elaïa

- Guide pour préparer sa levée de fonds early-stage en France en 2023 - Eldorado

- Why it’s time to invest in early-stage ? - Crunchbase

- How robust is Series A funding ? - Crunchbase

- Bilan 2021 de l’écosystème français - Eldorado

- Baromètre 2022 - Sista x BCG

- Les 7 chiffres de la FrenchTech - Les Echos

- La place des femmes dans l’économie - Eldorado

- Licornes françaises, listing complet - Eldorado

- Le recrutement dans la FrenchTech - Datarecrutement

- Five takeways from VC funding in 2022 - Sifted.eu

- State of European Tech 2022 - tech.eu

- Forecast fundraising dry powder 2023 - Crunchbase

- Qu’est ce qu’un Business Angel - Eldorado

- Le M&A français s’effondre à son plus bas niveau depuis 9 ans - Lesechos

- European VC-backed IPO performance - Pitchbook

- UK tech news - Atomico

- Market analysis Germany - Morphais

- German Tech Funding - Sifted.eu

- L’intelligence artificielle les progrès prodigieux - Lesechos

- Plan France 2030 - Gouvernement

- Stratégie startups industrielles - Usine nouvelle