Qu'est ce que le Web3 ? 🔮

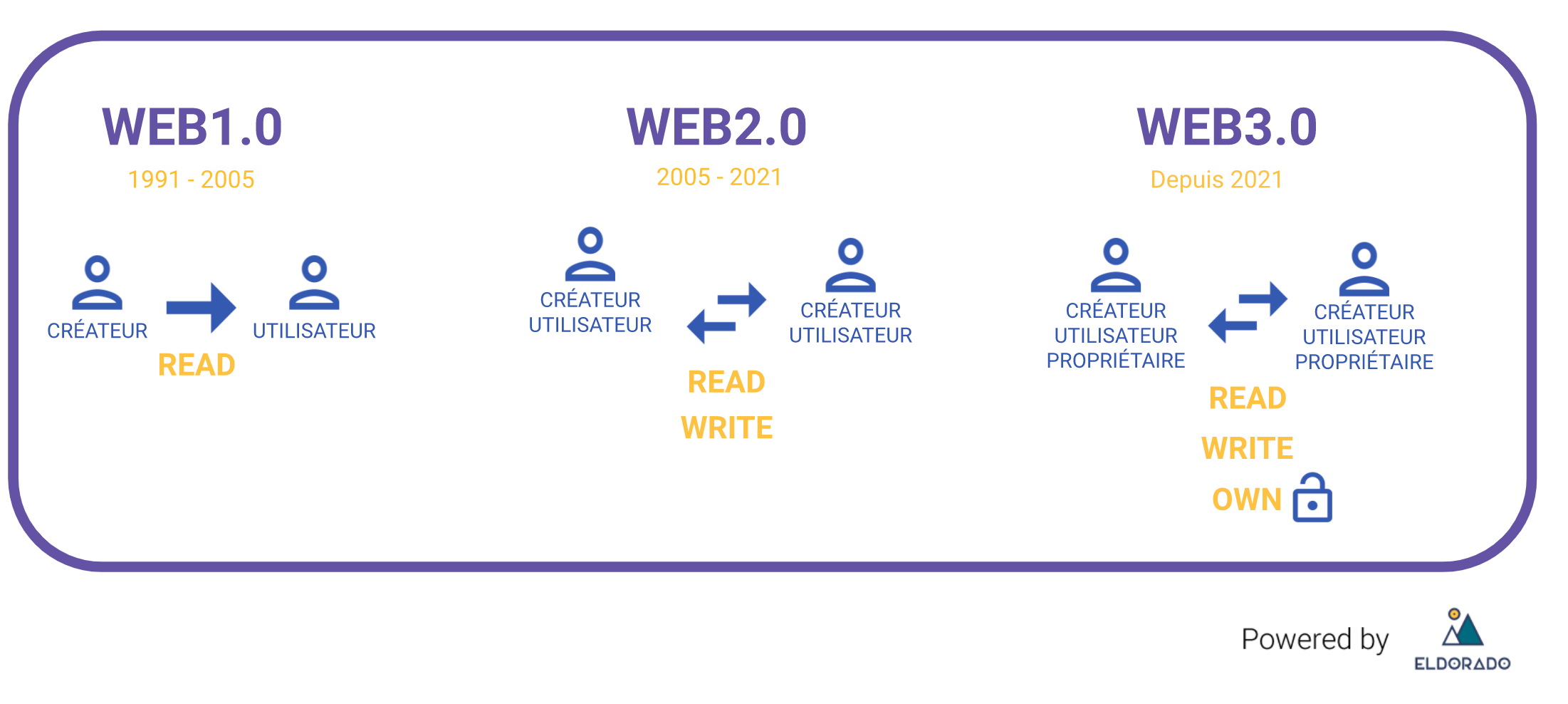

Read. Read & Write. Read, Write, Own.

(Eshita Nandini)

Depuis la fin de l’année 2021 on en entend (vraiment) beaucoup parler. Le grand public a appris son existence notamment à travers la transformation du géant Facebook en Meta (pour Metaverse 🤓). Mais le terme n’est pas nouveau. Le premier à en avoir fait mention serait Gavin Wood (Ethereum) en 2014.

La définition de Eshita Nandini (Messari Research) du Web3 et la vision qu’elle en a sont particulièrement claires et parlantes, alors on va essayer de vous les retranscrire.

Chapitre 1 - Read

En bref, entre les années 90 et 2005, l’humanité a plongé dans une des révolutions les plus bouleversantes de son histoire : Internet. Autrement dit, le World Wide Web dans sa version originelle, celle que l’on appelle désormais le Web1.0. Cette première mouture du Web est destinée à une utilisation passive. L'internaute accède à de l’information et du contenu statique, mais l'interaction n’est pas vraiment possible. C’est internet “en lecture seule”. (Netscape, Encarta etc.).

Chapitre 2 - Read & Write

De 2005 à 2021, c’est l’heure du deuxième chapitre: celui du Web2.0. Et dans son essor, celui des skyblogs dans un premier temps puis des GAFAM. D’un usage passif ou l’un créé et l’autre consomme, les internautes basculent vers un monde dans lequel tout le monde peut être à la fois créateur et consommateur. Ces 15 dernières années ont forgé Internet tel qu’on le connaît aujourd’hui : réseaux sociaux (Facebook, Instagram et Twitter), création de contenus (Youtube) et communautés (Twitch, Reddit, 4chan etc).

Chapitre 3 - Read, Write & Own

Depuis et surtout grâce à l’avènement de la blockchain, l’humanité entre dans une nouvelle aire, celle du révolutionnaire Web3.0. Le Web3 c’est Internet détenu par les créateurs et les utilisateurs, le tout rendu possible par l’usage de token. C’est là que le terme “Own” (posséder) prend tout son sens. Le Web3 est une version “ouverte” d’internet, dont la valeur et le contenu générés sont possédés par ses utilisateurs. C’est une approche à la fois technologique mais aussi philosophique (CryptoJon).

Mais pourquoi est-ce que la propriété en ligne ne pouvait pas exister avant ?

Parce qu’il est très difficile de posséder quelque chose en ligne si le titre de propriété numérique dépend de l’entreprise qui gère la plateforme que l’on utilise. Par exemple, un badge de fan sur Facebook peut vite être répliqué suite à un hack, ou être modifié de manière unilatérale par Facebook. En d’autres termes, la propriété est incertaine avec l’architecture du Web2 car centralisée chez des parties prenantes (privées ou publiques).

La blockchain apporte une solution en garantissant l’intégrité d’une donnée grâce à un protocole open source et à la décentralisation. Avec elle, il est possible de réaliser des transactions sans risquer qu’un tiers y effectue une modification. C’est le use case Bitcoin. On peut également posséder une œuvre d’art sans qu’une personne qui ait fait une copie d’écran en revendique la propriété. C’est le use case des NFT (type Bored Ape Yacht Club). En fait la blockchain est la condition sine qua non à une propriété numérique qui ne dépend pas que d’un seul tiers de confiance. C’est pour cela que l’on entend souvent dire que la technologie blockchain permet de rendre la propriété aux utilisateurs d’internet, et notamment la propriété du contenu qui est produit en ligne. Désormais il peut être possédé, rapporter des dividendes ou cédé à un autre utilisateur.

Finalement, est ce que la naissance du Web3 ne va pas simplement permettre aux internautes d’enfin pouvoir utiliser internet pour sa raison d’être première et originelle ? Au fil du temps, les géants du Web (dont les GAFAM) ont pris le pouvoir et dominent. Bitcoin et Ethereum ont su démontrer la puissance de la blockchain comme tiers de confiance, et le Web3 pourrait permettre de récupérer le contrôle. En récupérant nos données ou en recevant une partie des revenus générés, en évitant la censure etc.

En bref, telle une mise à jour, le Web3 permettrait de résoudre les problèmes inhérents au Web2

La France et le Web3 : L'état des lieux ? 📻

En 2021, le monde a été témoin du boom du Web3. Selon les données de Galaxy Digital, plus de 33 Mds$ ont été investis par les VC au sein de projets blockchain, c’est plus que la totalité de ce qui avait été levé par le secteur depuis sa naissance en 2009. Il est intéressant de noter que sur les 33 Mds$ déployés, 22 Mds$ (soit 67 %) sont issus de deals supérieurs à 100 m$. Preuve que le secteur a atteint un certain stade de maturité et que les startups crypto fondées entre 2017 et 2020 commencent déjà à scaler.

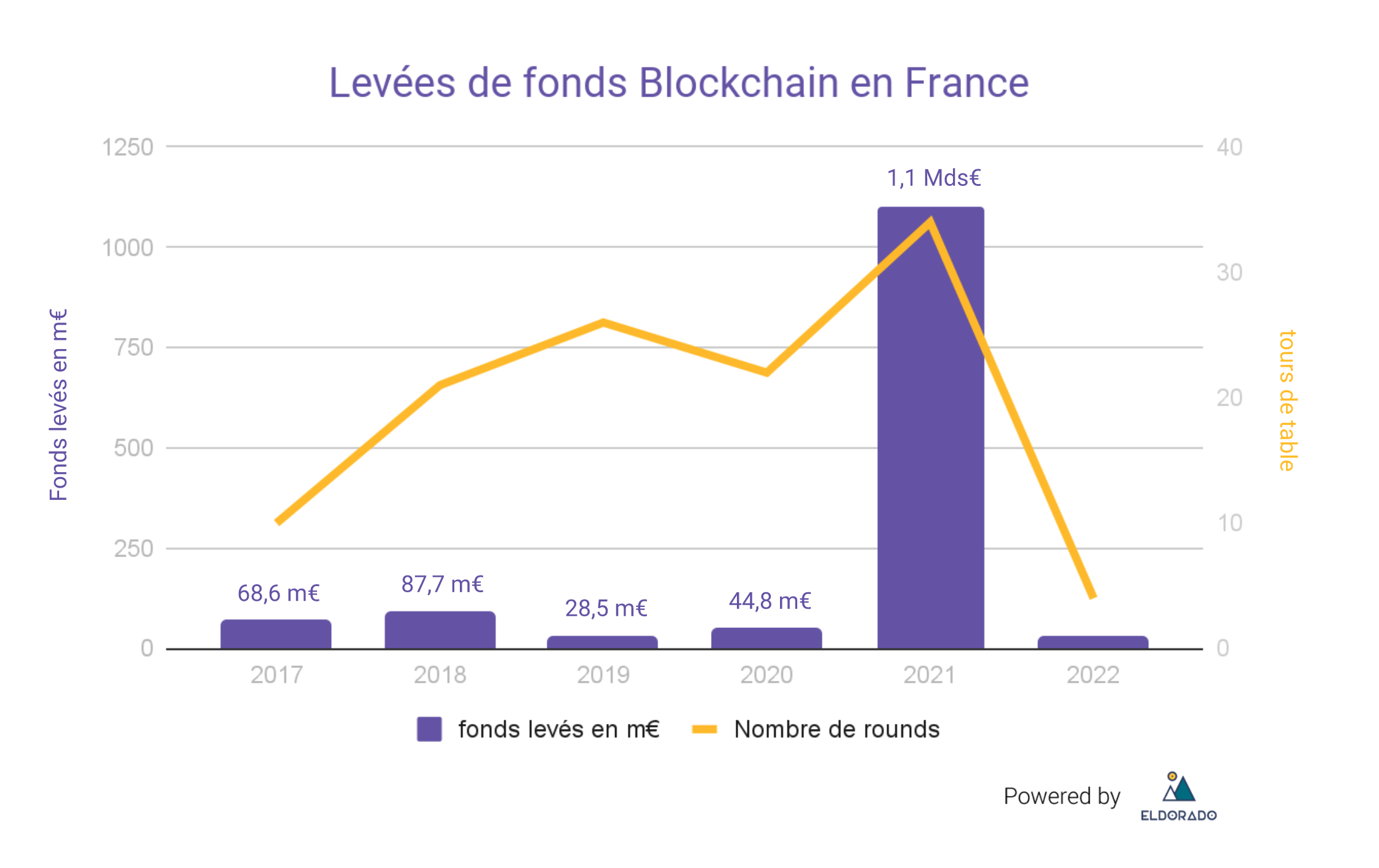

Et en France alors ?

(Data Dealroom / Eldorado)

Dans l’hexagone, 1,3 Mds€ (pour environ 120 tours de tables) ont été levés par le secteur de la blockchain depuis 2017. Après une relative stagnation durant 4 ans, 1,1 Mds€ ont été levés en 2021, avec un pic de 34 opérations.

Le secteur représente donc 9,4 % du total des fonds levés par l'écosystème entrepreneurial français en 2021 (11,7 Mds€), tandis qu’au niveau mondial, les startups blockchain n’ont levé “que” 5 % du total déployé (Galaxy Digital).

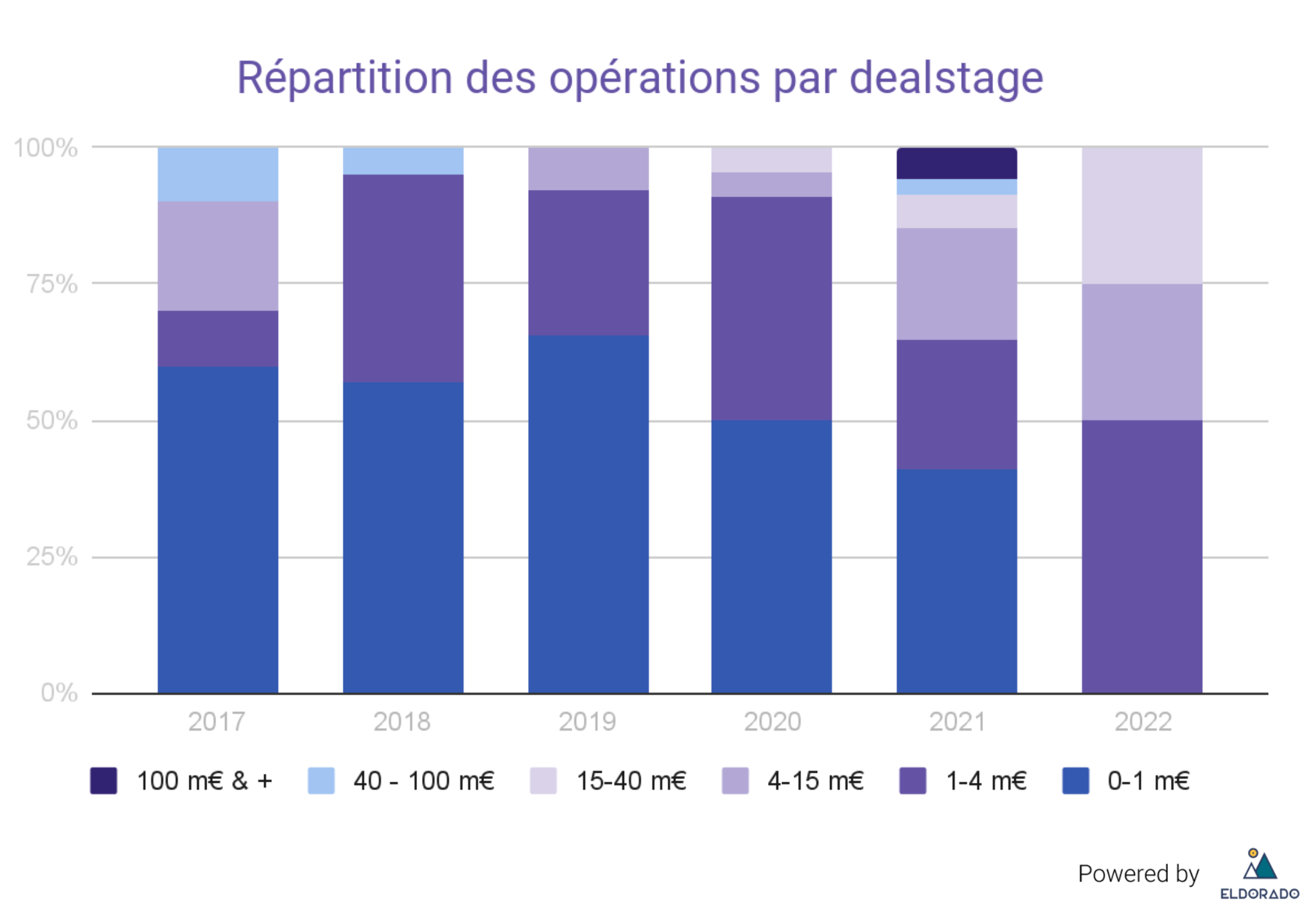

(Data Dealroom / Eldorado)

2021 a d’ailleurs vu apparaître les premières levées late stage (+250 m€) blockchain en France : Sorare et Ledger.

La France se conforme aux tendances mondiales et observe aussi cette dernière année la diminution de la part du pré-seed et du seed pour laisser place aux Séries A , Séries B, et au Late Stage, signe de maturité là aussi.

Dans les chiffres, la France ne semble donc pas si mauvaise élève que ça.. et pourtant :

Ce montant de 1,1 Mds€ est surtout porté par les deux méga-levées de Sorare (580 m€ et 40 m€) et Ledger (312 m€), qui représentent à elles seules presque 85 % des montants levés par le secteur. Les capitaux levés se concentrent donc sur deux startups en France..

Beaucoup de projets mais encore trop peu de startups viables

Le secteur de la blockchain et du Web3 regorge de nouveaux projets. Chaque semaine on peut observer l’annonce d’une nouvelle crypto, d’une nouvelle collection NFT ou d’un nouveau projet de DeFi. Mais il faut différencier les projets officieux qui émergent et qui disparaissent des réelles startups viables.

Une des explications au déséquilibre de la France dans le développement du secteur c’est le nombre de vraies startups blockchain/crypto qui voient le jour sur son territoire.

En 2018 on recensait 89 start-ups blockchain/crypto en France (Bpifrance). En 2022, on en recense 199 (Dealroom) soit environ 123 % d’augmentation en 4 ans. Au niveau mondial, en 2018 le site Coinmarketcap recensait 3 000 projets cryptos. En 2021, le même site recense 17 000 projets soit une augmentation de +560 % (et cela sous estime toutes les startups blockchain qui ne sont pas des projets cryptos).

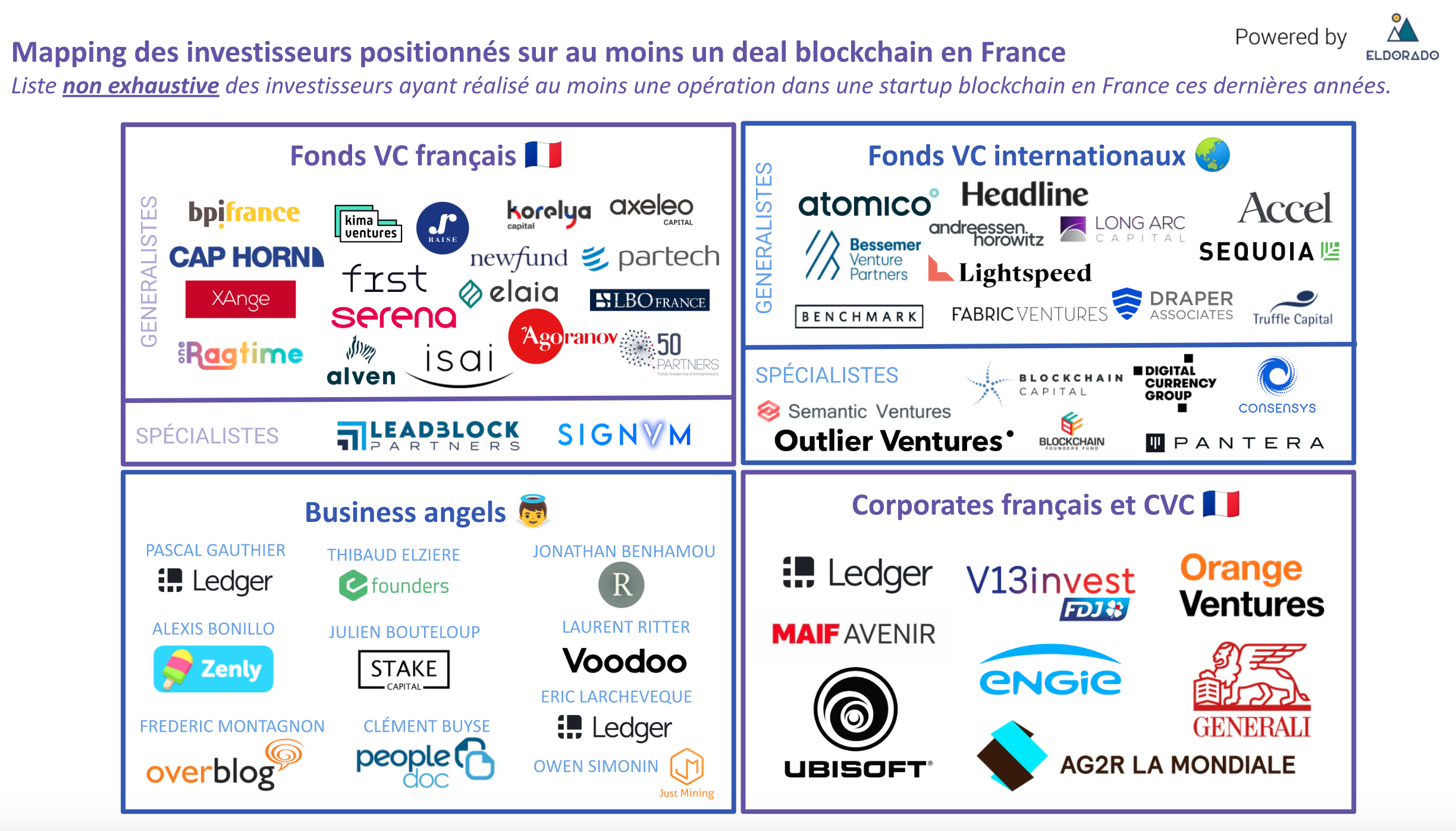

Des investisseurs français absents ?

Le deuxième constat inquiétant, c’est la quasi absence des investisseurs français dans les tours de table des projets blockchain.

Pour commencer, on ne compte que deux fonds français spécialistes du Web3 (23 en Europe); Leadblock Partners, qui est franco-britannique qui plus est, et qui a récemment pris une participation dans Yuga Labs, la startup derrière la collection des Bored Ape Yacht Club, et SIGNVM qui est un fonds et un accélérateur et startup studio dédié aux startups du Web3.

Ensuite, plusieurs tendances se dégagent :

Pour le Pré-seed, Seed et les Séries A : On trouve une combinaison de Business Angels, de fonds étrangers spécialisés, et de fonds généralistes français.

Ce sont les fonds spécialistes étrangers qui vont ouvrir la voie de l’investissement dans la blockchain française, parmi eux: Semantic Ventures (Sheeld Market, Paladin), Pantera (Faraway), Outlier Ventures (Cryptio, Nyctale), Consensys (Cryptio, Coinhouse) etc.

Suivis dans leur sillage par quelques fonds français généralistes, attirés par les tendances mises en exergues par les fonds américains. Les plus actifs sur le secteur seraient les fonds de Bpifrance, Kima Ventures (Futures factory, Sorare, Ledger, Kaiko, Sheeld Market), XAnge (Dogami, Coinhouse, Ledger) ou encore Alven (kaiko et Angle Money). A noter que de plus en plus de ces fonds généralistes commencent à internaliser les connaissances et compétences Web3 en recrutant des spécialistes ou en se formant.

Pour les Séries B, C et late stage : la problématique du late stage français.

On connaît les difficultés des scale-up françaises à se financer par manque de gros fonds européens. Les startups du Web3 ne font pas exception. Quand il est l’heure de scaler (Sorare et Ledger 👋) on retrouve à leurs tables les gros fonds généralistes américains et asiatiques comme Benchmark, Accel, Headline, Atomico.

Si l’on se base sur les données d’une récente étude réalisée par Blokchain Partner (KPMG) pour le compte de l’Association pour le Développement des Actifs Numériques (ADAN), 58 % des startups blockchain ayant levé des fonds ont tout de même fait entrer un investisseur minoritaire français (BA ou fonds).

Et il faut également souligner que récemment, 3 levées de fonds ont été leadées par des VCs français, dont Bolero (Newfund) et Arianee (Bpifrance France ICC) !

Les investisseurs français encore très discrets dans la blockchain donc, mais pas inexistants..

Comment expliquer ce manque de capitaux français à destination des startup du Web3 ? A en croire Blockchain Partner, il y a trois pistes à envisager :

- un manque de connaissances de la part des investisseurs français qui pousse les entrepreneurs de la blockchain à se tourner vers l’étranger;

- un aversion au risque liée à la nouveauté de l’industrie, qui semble trop élevée pour se positionner (notamment pour les LPs);

la difficulté réglementaire pour les fonds d’investissement de participer à une ICO (Initial Coin Offering). Cette difficulté se situe à deux niveaux. La complexité d’une prise de participation sous la forme d’un achat de token, et l’incertitude réglementaire qui plane sur les business cryptos (d’abord sous la forme de la loi PACTE et maintenant avec le règlement MiCa).

Qu’en pensent-ils ? 🎙

À l’occasion de la publication de ce rapport, nous avons voulu interroger des spécialistes du secteur afin d’avoir leur position sur l’écosystème blockchain français et nuancer notre analyse. Nous avons pu échanger avec :

- Massimo Moretti, investisseur blockchain en France et Strategic Advisor pour Huobi Ventures et fondateur de SIGNVM (fonds et accélérateur de startups blockchain)

- Gil Doukhan, Partner chez Iris Capital

- Alex Larose, fondateur de la startup SKULT

Un grand merci à eux ! 🙏

Voici les principales idées qui sont ressorties de nos échanges.

1. Il faut relativiser le retard de la France

Malgré notre constat pessimiste et typiquement français dans l’esprit, les investisseurs du milieu viennent tempérer nos propos.

“Je ne pense pas qu’on soit particulièrement en retard. Au contraire, on a quand même de beaux champions locaux comme Sandbox, Ledger et Sorare.” nous confie Massimo Moretti, Strategic Advisor de Huobi Venture. L’investisseur français, qui est également fondateur de Signvm, observe toutefois “un problème de déploiement du capital. Dans d’autres régions comme les US ou l’Asie, les investisseurs déploient vite et beaucoup, ils sont prêts à prendre plus de risques car plus de capitaux disponibles sur le marché.”

Le sentiment est partagé par Alex Larose, entrepreneur et fondateur de SKULT, startup blockchain française : “J’observe tout de même de plus en plus de fonds français qui s’intéressent aux projets blockchain. D’ailleurs, de plus en plus de sociétés de gestion se dotent de partner, d’associate ou d’analystes spécialistes du Web3”.

Une des raisons qui pourrait expliquer la lenteur du déploiement du capital d’après lui serait que “Les fonds essayent au maximum d’éviter les scams et se positionnent donc relativement tard, au risque en effet de se faire couper l’herbe sous le pied par les fonds étrangers.”

Mais le point qui expliquerait cette apparente frilosité des fonds français serait la lourdeur réglementaire selon les mots de M.Moretti et Gil Doukhan, Partner chez Iris Capital

2. Cette lourdeur et incertitude réglementaire est le principal problème rencontré dans le secteur

G.Doukhan relève notamment qu’“en France on a pas mal de petits acteurs, souvent financés par les fortunes de la crypto.” et cela s’explique par le fait que “Chez les VC institutionnels, il y a un vide réglementaire qui plane à la fois sur les startups mais aussi sur la nature même des prises de participation.”

Un sujet peu abordé, c'est le mode de prise de participation. “ Il existe deux modes de prise de participation : cash contre equity vs. cash contre token. En France on ne sait pas comment prendre le cash contre token car on n’a pas de dépositaire.”.

M.Moretti corrobore et complète les dires du Partner. “ Un des gros points bloquant c’est la réglementation. Elle n’est pas particulièrement favorable à l’innovation dans le secteur blockchain. Du coup, ceux qui veulent lancer les projets W3 s’en vont vers des endroits plus favorables comme Dubaï ou Singapour.”

Il y a donc une incertitude sur les modes de prises de participation pour les investisseurs et sur la régulation même des startups qui, en réponse, fuient à l’étranger.

3. Quelques tendances à suivre en 2022

Pour ce qui est des tendances à suivre en France cette année, M.Moretti continue de surveiller “Les crypto-exchange comme Coinhouse. C’est la seule crypto plateforme reconnue PSAN en France, mais sur le plan international c’est relativement petit par rapport aux acteurs américains.” D’autre part “On a aussi des projets intéressants comme les plateformes de metaverse, les plateformes NFT comme La Collection.” Il reste toutefois prudent quant aux prévisions pour l’écosystème français en rappelant qu’on reste sur “tout petit à l’international, on est encore sur un petit marché de niche, avec une envergure potentielle énorme.”

Un point en revanche sur lequel se rejoignent les investisseurs comme les entrepreneurs que nous avons interviewés est la promesse dans le domaine du Play-to-Earn: “Un secteur qui est à regarder aussi c’est le Play-to-earn et la GameFi.” affirme M.Moretti.

G.Doukhan ajoute “Parmi les innovations intéressantes on trouve tout ce qui est Play-to-earn et GameFi avec des gros projets à venir dans ce domaine (ex : Axie inifinity qui montre l’exemple). Et cela pose des questions sur la place du jeu dans notre société. On peut aussi prendre l’exemple de Step’n qui rémunère les utilisateurs pour marcher (ou courir).”

Un autre segment qu’il faut surveiller d’après G.Doukhan “c’est la possibilité de fédérer des communautés sur des marchés avec des logiques de co-construction entre les entreprises. Par exemple les grands groupes de distribution qui pourraient avoir un programme de fidélité cross enseignes."

Si aujourd’hui le marché peut paraître difficile à lire, c’est parce qu’il y a “beaucoup de projets qui sont basés sur des concepts très basiques, sans roadmap et sans réelle vision, dont le but est juste de vendre des NFT: cela a tendance à brouiller le marché” selon Alex Larose.

4. La transition du Web2 vers le Web3

Ce changement de paradigme qui semble remettre l’intérêt des utilisateurs au cœur des cas d’usage risque d'entraîner des changements, notamment chez les acteurs historiques du Web2.

“Les gros acteurs comme les GAFAM ont les moyens de se développer au sein du Web3 et d’attirer les meilleurs talents. Mais la question, c'est est-ce que ces talents ont envie de travailler eux ? Aujourd’hui, les investisseurs du Web3 et les startups ont les arguments nécessaires pour faire venir non seulement des experts de la finance, mais aussi les salariés des GAFAM. On le voit avec Binance, Ledger etc. La transition du Web2 vers le Web3 est donc observable à ce niveau là." pour M.Moretti.

C’est donc plus une transition des talents qu’un changement de culture des entreprises qui s’observe. Quant à G.Doukhan, il nous suggère que “les acteurs traditionnels vont essayer de s’adapter mais beaucoup vont être remplacés par des nouveaux acteurs, car les codes, la communauté et la culture sont très différents. Il y a une nouvelle philosophie et certains business ne pourront pas en changer aussi radicalement.” Cela viendrait donc confirmer cette hypothèse que la transition serait peut être plus observable au niveau des talents.

5. Quel futur pour le Web3 ?

Pour ce qui est du futur plus lointain, M.Moretti se projette et nous confie sa vision. “L’avenir va être décentralisé, focus sur l’ownership, et centré sur la communauté. Demain pas de projets sans communauté, c’est la communauté qui va faire le projet. Prenons l’exemple de Facebook, c’est gratuit car nous sommes le produit. Dans le Web3 la communauté n’est plus le produit elle est récompensée. Les utilisateurs vont pouvoir récupérer la valeur de leurs data et de leur temps.”

Pour ce qui est de l’investissement, il ne semble pas y avoir d’inquiétudes qui ressortent de nos entretiens. Pour G.Doukhan “On n’aura jamais la puissance d’un a16z en France, mais on n’a pas besoin de ça pour faire de belles choses. Les fonds VC font du lobbying pour la création d’un véhicule qui permet de prendre du cash contre des token. Mais la France est surtout dans l’attente d’une réponse de l’Europe sur le traitement légal des différents types de token et ne veut pas endosser la responsabilité seule d’apporter ces réponses.” Dans l’attente de cette réponse, il se peut que les fonds continuent de prendre des risques mesurés.

Notre mapping des investisseurs du Web3 à la française👇

Quel avenir pour le Web3 en France ?

Révolution globale ou simple innovation marginale ? Aujourd’hui nul n’est en mesure de prédire l’avenir du Web3.

Pour que le Web3 devienne pérenne il doit conquérir le cœur du grand public et devenir incontournable..

Pour cela il est nécessaire que les acteurs blockchain relèvent le défi (et non pas DeFi) de se démocratiser en devenant plus users friendly. Cela passe autant par la baisse des coûts de transactions, la facilité d’utilisation grâce à des interfaces pratiques, que la clarification réglementaire favorable au niveau mondial. Ce sont des limites qu’on constate sur Ethereum avec ou les Dapps (Decentralized Application) - utilisé dans une multitude de use case dont les marketplace NFT ou les exchanges décentralisés (DEX) - dont l’utilisation est parfois compliquée notamment à cause de frais de transaction (gas fees) élevés.

Par ailleurs, pour que cette nouvelle version d’internet se démocratise, elle doit petit à petit prendre la place du Web2, être adoptée par les internautes. Pour cela deux possibilités, la solubilité du Web2 vers le Web3 ou le remplacement.

Quant à la France, elle semble être bien positionnée en termes d’innovation, d’initiatives pour le développement du secteur et de gros acteurs émergent (Sorare, Ledger, Sandbox etc.). Mais il est désormais nécessaire de mettre en place des mesures réglementaires pour faciliter l’investissement et ainsi rassurer les investisseurs et attirer plus de capitaux français et européens pour construire le Web3 de demain made in France.

Pour en savoir plus sur le Web3, Eldorado vous recommande quelques lectures 🤓

- Why decentralization matters ? - Chris Dixon (a16z)

- La Section research de Galaxy Digital

- L’étude réalisée par Blokchain Partner (KPMG) pour le compte de l’Association pour le Développement des Actifs Numériques (ADAN)

- Comprendre l’Open Finance - Blockchain Partner

- Les perspectives crypto pour 2022 - Blockchain Partner

En Bonus, le glossaire du Web3 📖

- Blockchain : Une blockchain est un registre, une grande base de données qui a la particularité d’être partagée simultanément avec tous ses utilisateurs, tous également détenteurs de ce registre, et qui ont également tous la capacité d’y inscrire des données, selon des règles spécifiques fixées par un protocole informatique très bien sécurisé grâce à la cryptographie (economie.gouv.fr).

- DAO (Decentralized Autonomous Organization) : C’est une organisation décentralisée dont les règles de gouvernance sont automatisées et inscrites de façon immuable et transparente dans une blockchain (Blockchain France).

On peut comparer la DAO à une entreprise version Web3. C'est-à-dire à une SAS dont les parts ou actions seraient prendraient la forme de tokens et les statuts remplacés par des smart contracts. - DAPP (Decentralized Application) : Application décentralisée par nature car déployée sur une blockchain.

- DeFi (Decentralized Finance) : C’est un système financier alternatif fondé sur les technologies blockchains et les cryptomonnaies, et développé en parallèle du système financier existant (Blockchain Partner).

- Layer : Couche sur laquelle on travaille. Le layer 1 est la base sur laquelle vont se développer des applications. Dans certains cas le L1 est déjà un use case en soit (Bitcoin ou Monero qui ont pour but d’échanger de la valeur). Dans d’autres cas la L1 est un cadre pour construire, c’est le cas de Ethereum, Solana ou Tezos dont la plupart des applications DeFi sont des L2 (ex Aave ou Compound).

- Metaverse : Ce terme désigne un monde numérique et connecté accessible, dans lequel les utilisateurs réalisent des actions en incarnant des avatars. Ce mot est un synonyme de cyberespace et de cybermonde. La notion de Metaverse est apparue dans la littérature de science-fiction dans les années 1980, avant de se concrétiser dans les années 1990 avec les premiers jeux en ligne massivement multijoueurs (Déf).

- NFT (Non-Fungible Token) : Un NFT, un « jeton non fongible » en français, permet d'associer un actif non fongible (une image, une vidéo, une musique, une œuvre d'art) à un jeton numérique. Détenir ce jeton, c'est être propriétaire de cet actif dont l'authenticité est garantie par la blockchain. Par comparaison, tout le monde peut acheter une impression de la Joconde, mais le propriétaire reste le musée du Louvre. Dans une économie dématérialisée, les NFT permettent ainsi de posséder un objet numérique (Les Echos).

- Protocole : Les protocoles sont des ensembles de règles de base permettant le partage de données entre ordinateurs. Concernant les cryptomonnaies, ils établissent la structure de la blockchain, la base de données distribuée permettant d'échanger de façon sécurisée des devises numériques sur Internet (Coinbase).

- Smart contract : Il s’agit d’un protocole informatique qui s’occupe de la négociation ou l’exécution d'un contrat. Ce protocole est régi par un code informatique et ne nécessite pas l’intervention d’un tiers. (...). En bref, le smart contract permet d’exécuter automatiquement certains types de clauses contractuelles grâce à un code informatique. (Legalstart)

- STO (Security Token Offering) : La STO consiste à pré-vendre un jeton créé pour l'occasion ce qui permet à l'entreprise de se financer. Cependant, à l'inverse d’une ICO qui n'offre aucune garantie sur le rôle du jeton, la STO va émettre des jetons de titres (security tokens) qui donnent un droit juridique à l'investisseur sur l'entreprise (Cryptoats).

- Token : Un token est un actif numérique émis et échangeable sur une blockchain (Blockchain France).

- Venture DAO : Une Decentralized Autonomous Organization (DAO) est une entité qui réunit plusieurs membres en vue d’une mission et dont les interactions sont régies à l’avance par un smart contract (i.e du code qui s'exécute sur la blockchain). Une Venture DAO c’est donc une DAO qui a pour finalité d’investir dans les projets, faire croître l’écosystème et par la même occasion réaliser avoir un retour sur investissement. C’est un VC décentralisé et participatif.