2022, un premier semestre imprévisible

Lors de notre dernier bilan, en décembre 2021 nous vous annoncions 2022 comme une nouvelle année de records, laissant entrevoir l’aube d’une nouvelle révolution technologique à travers le Web3, des espoirs de plus de parité et de diversité au sein de l’écosystème, et un tissu entrepreneurial toujours plus solide. 6 mois plus tard, en cette période estivale, il est temps de regarder de plus près cette première moitié d’année, et de voir si nous avions vu juste !

Pas de panique ?

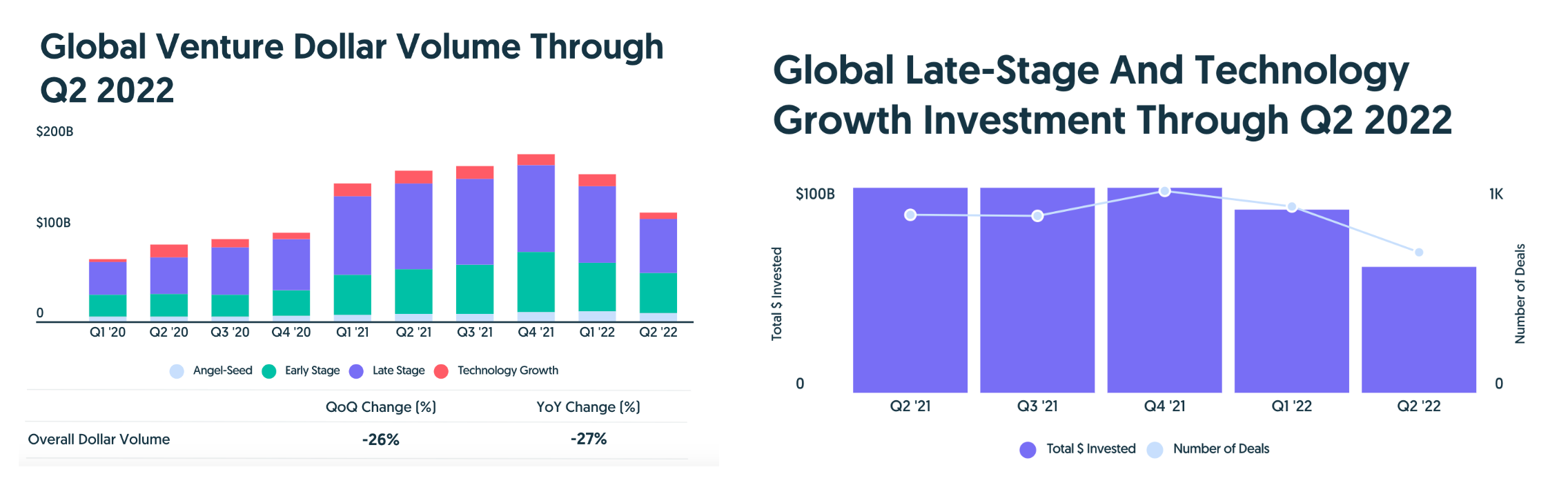

Si vous lisez ce rapport, il y a peu de chance que vous soyez passés à côté de l’information : la fête est finie. Vraiment ? En tout cas, c'est ce que l’on entend chuchoter dans les couloirs de Station F, en board investisseur, ou ce que l’on peut lire sur Linkedin entre deux débats sur la levée de fonds VS le bootstrap. La réalité est probablement plus nuancée. En effet, le contexte macroéconomique inquiétant lié à la guerre en Ukraine, l’inflation démesurée, la pénurie de matières premières et la fragilité de l’économie mondiale post-covid ont provoqué un ralentissement de l’investissement et du Venture Capital. Aux Etats-Unis et dans le monde, les chiffres sont à la baisse. Selon Pitchbook, ce premier semestre serait le plus bas enregistré depuis 2020 : 120 Mds$ levés à travers le globe.

(Pitchbook Report - Q2 2022)

Alors pourquoi observe-t-on ce ralentissement ? Bien sûr, la crise géopolitique liée à la guerre en Ukraine, qui a débuté le 22 février, a eu une incidence sur le marché mondial. Mais si cette diminution des investissements est notable dès à présent, c’est qu’elle avait débuté plusieurs mois auparavant. En effet, les décisions d’investissement dans le non côté sont le résultat de stratégies long terme, qui impliquent des analyses sur plusieurs mois, et les annonces des levées sont souvent décalées de plusieurs semaines avec la date réelle de closing. Le ralentissement a donc été renforcé par les difficultés macroéconomiques et géopolitiques, mais avait été amorcé avant la crise, probablement en fin d’année 2021. L’inflation globale, la hausse des taux et le contexte économique post-covid sont venus également bouleverser le secteur.

Les valeurs Tech s’effondrent et les fonds trinquent

Aux Etats-Unis, dont l’écosystème Tech est actuellement le plus touché, c’est le late stage qui est le plus ébranlé. Dans le monde, le late stage aurait connu une diminution de 38 % par rapport à l’année précédente (Pitchbook). En mai 2022, le Nasdaq a connu sa pire séance depuis deux ans. Les valeurs Tech sont volatiles et en cette période d’incertitude, leurs cours ont chuté (Apple, Netflix, Tesla, Amazon etc.). Les investisseurs institutionnels (LPs) quittent ces valeurs risquées pour se tourner vers des actifs moins volatiles et redevenus plus intéressants suite à la hausse des taux. Idem pour le marché des crypto-monnaies, qui traverse un “crypto-krach” violent. Au plus haut en 2021 le Bitcoin atteignait les 67 k$ quand il n’est désormais plus qu’à 21 k$.

De très gros fonds d’investissement, qui font la pluie et le beau temps sur l’écosystème Tech comme Softbank ou Tiger Global Management, essuient des pertes colossales et ralentissent voire stoppent leurs investissements Tech.

Quel impact pour les startups ?

“Plan for the worst”, “crucible moment”, “It’s bigger. And it’s likely to last much longer.”

Vous avez très probablement vu passer la lettre alarmante du Y Combinator ou le Zoom du célèbre fonds Sequoia, qui donnent à leurs entrepreneurs les directives à suivre pour traverser cette période critique. En bref : il sera plus compliqué pour les startups de lever des fonds, et les investisseurs invitent les fondateurs à se concentrer sur leurs fondamentaux et à réduire les coûts : “Don’t view (cuts) as a negative, but as a way to conserve cash and run faster” a affirmé Sequoia. Les investisseurs l'annoncent eux même, ils seront plus regardant pendant cette période, certains ralentissent leurs investissements voire adoptent une stratégie attentiste, les valorisations baissent, entraînées par le krach boursier des valeurs Tech, impactant directement le non-coté à tous les stades, et on observe un retour à la rentabilité plutôt qu’à la croissance.

En Europe et en France alors ?

Malgré la contraction économique mondiale et les résultats enregistrés aux Etats-Unis, l'Europe, elle, fait une nouvelle fois preuve de résilience. Selon le Pitchbook European Report, les écosystèmes startups du vieux continent restent très dynamiques et continuent de lever des fonds. Il y a encore un niveau élevé de capital sur le marché européen, les fonds détiennent encore des capacités d’investissement impressionnantes et doivent déployer ces poches. Le Late stage semble pour le moment moins impacté qu’ailleurs dans le monde, bien que le ralentissement des gros fonds tels que Softbank, Sequoia ou Tiger Global Management devrait avoir des conséquences aussi en Europe, qui manque de gros investisseurs Late stage pour abonder l’écosystème.

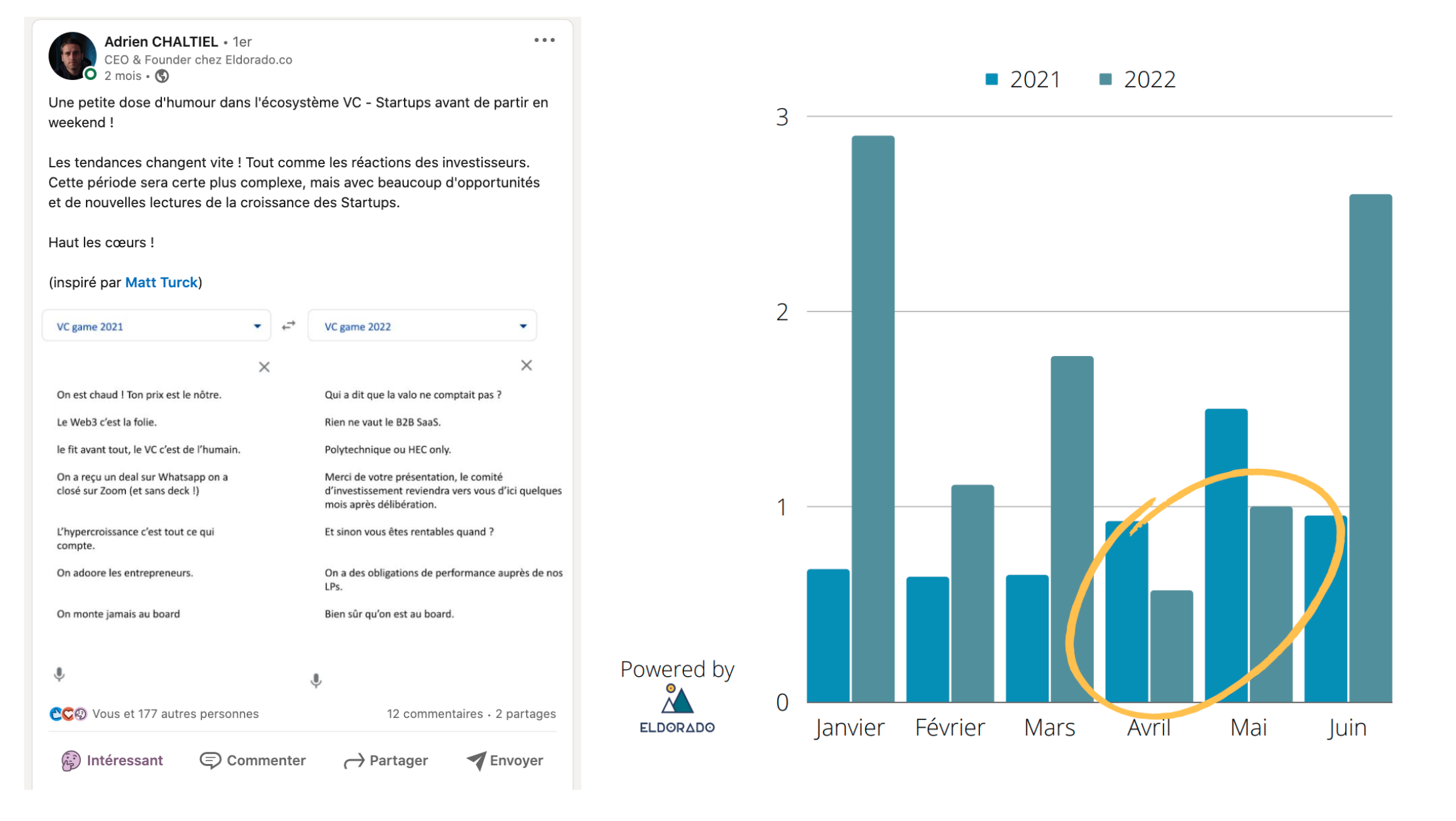

En France, selon nos estimations, on enregistre le montant record de 10 Mds€ levés en seulement 6 mois… L’année dernière on comptait 11,7 Mds€ sur 12 mois. C’est impressionnant et c’est un montant notamment tiré vers le haut par les “méga-rounds” (deal supérieurs à 100 m€) encore en augmentation cette année en France : on en compte 22 pour 4,8 Mds€ (soit 48 % du total levé) et 42 Séries C+/Growth/Private equity.

On avait tout de même noté un gros ralentissement des levées de fonds en avril et mai, qui enregistraient une activité inférieure à 2021, mais les levées sont fortement reparties à la hausse au mois de juin avec 2,6 milliards levés et le retour des nouvelles licornes !

Ce qu’il faut retenir, c’est donc que :

- Le VC mondial ralenti, impacté par une situation géopolitique et économique très tendue (guerre, pénurie, inflation, hausse des taux);

- Les investisseurs réagissent et deviennent plus regardant, voire attentistes;

- Les investisseurs Late stage ralentissent et demandent aux fondateurs de se concentrer sur leurs fondamentaux;

- Mais en Europe on continue d’enregistrer des records et l’écosystème français performe particulièrement !

Maintenant, il est nécessaire d’être attentif à l’évolution de la situation dans les mois à venir. La France est-elle réellement résiliente ou les effets de cette récession vont-ils se faire sentir en décalage ? Réponse lors du Bilan de fin d’année !

Pour rentrer plus en détail dans l’activité du Venture Capital français, et comme chaque année, nous vous proposons un récapitulatif complet des chiffres du semestre, basé sur nos outils internes de collecte et d’analyse des données.

Attention toutefois, l’asymétrie d’information étant inhérente à l’investissement en startups, nous nous basons uniquement sur les données rendues publiques et communiquées par les acteurs de l’écosystème. Il est donc nécessaire d’avoir en tête que les montants annoncés ici ne peuvent pas être parfaitement exacts. Certaines levées de fonds ne seront jamais communiquées publiquement, d’autres sont annoncées plusieurs mois après le closing, et n’oublions pas de prendre en compte le “bullshit gap”, phénomène qui consiste à annoncer une levée de fonds supérieures à la réalité (en arrondissant ou en prenant en faisant passer de la dette pour de l’equity par exemple).

Les données étudiées dans cet article ont été collectées entre le 1er janvier 2022 et le 30 juin 2022.

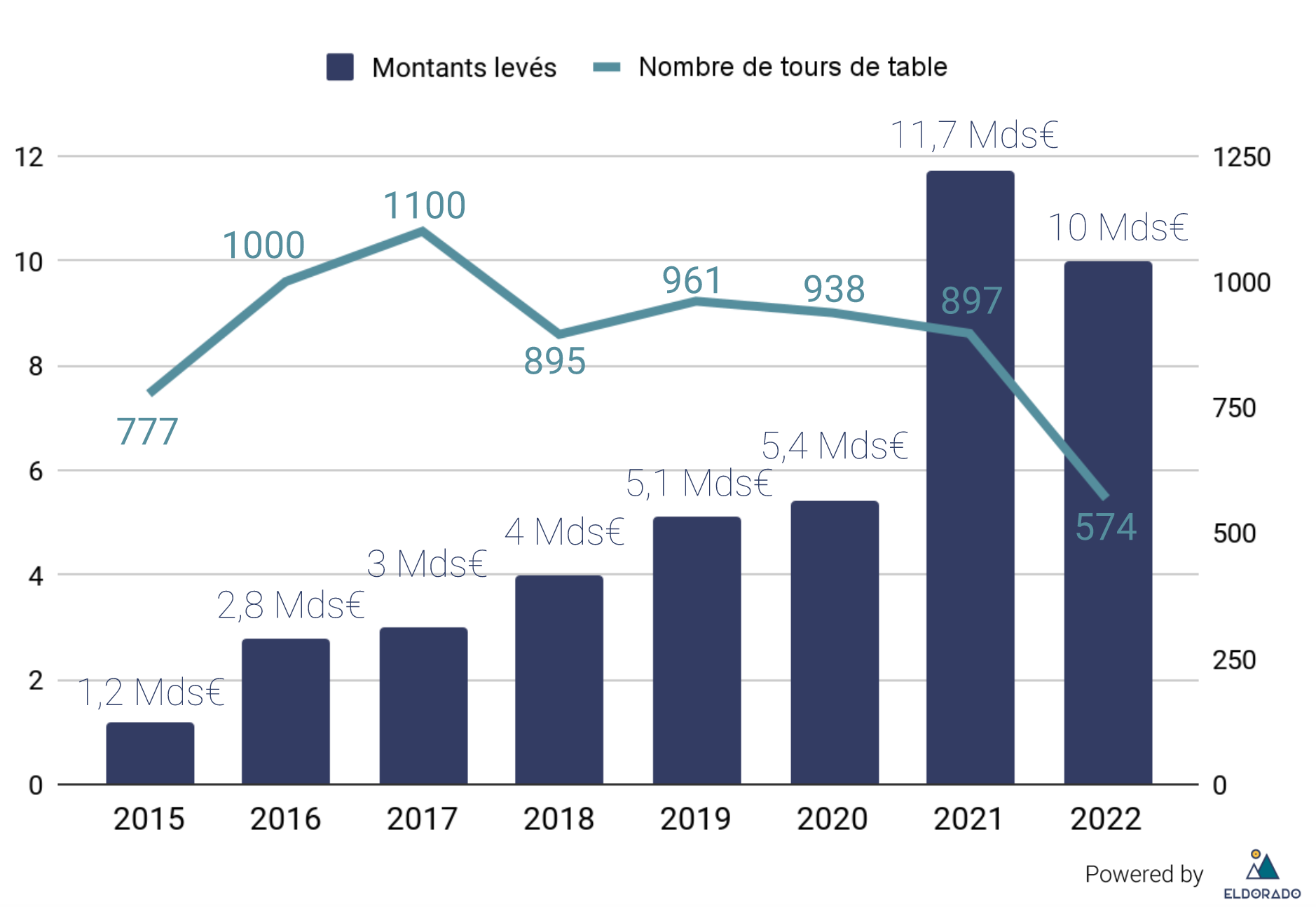

Les chiffres du semestre

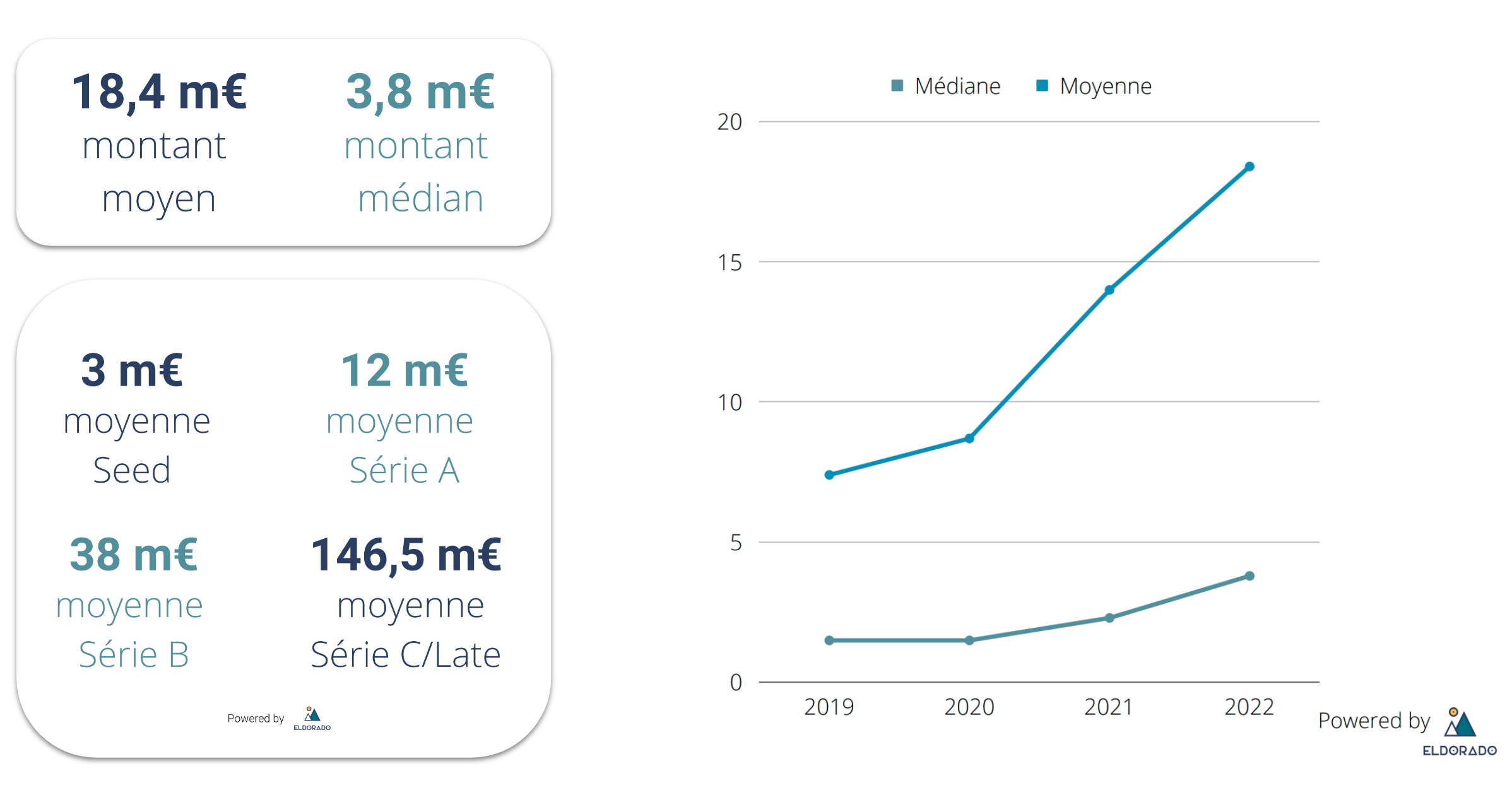

En seulement 6 mois, la French Tech a levé plus de 10 milliards d’euros soit 85 % du montant annuel de 2021, pour seulement 574 tours de table, contre 897 en 2021. Ce qui indique que les opérations sont en moyenne bien supérieures à 2021. De manière générale, on enregistre de plus en plus de Séries A , B et de Late Stage, le tout associé à des valorisations particulièrement élevées qui gonflent les prix des deals.

(Evolution des fonds levés - data : Eldorado)

L’année dernière on enregistrait un montant moyen de 14 m€ par deal et 8,7 m€ en 2020 et une médiane à 2,3 m€ quand aujourd’hui elle est de 3,8 m€ et la moyenne plafonne à plus de 18 m€. Depuis 2020 on observe très nettement une hausse du montant moyen levé, tirée par l’arrivée du late stage en France et des méga-levées. La médiane quant à elle progresse de manière plus linéaire, indiquant que les deals early stage restent très majoritaires.

(Moyennes et médianes au S1 2022 - data : Eldorado)

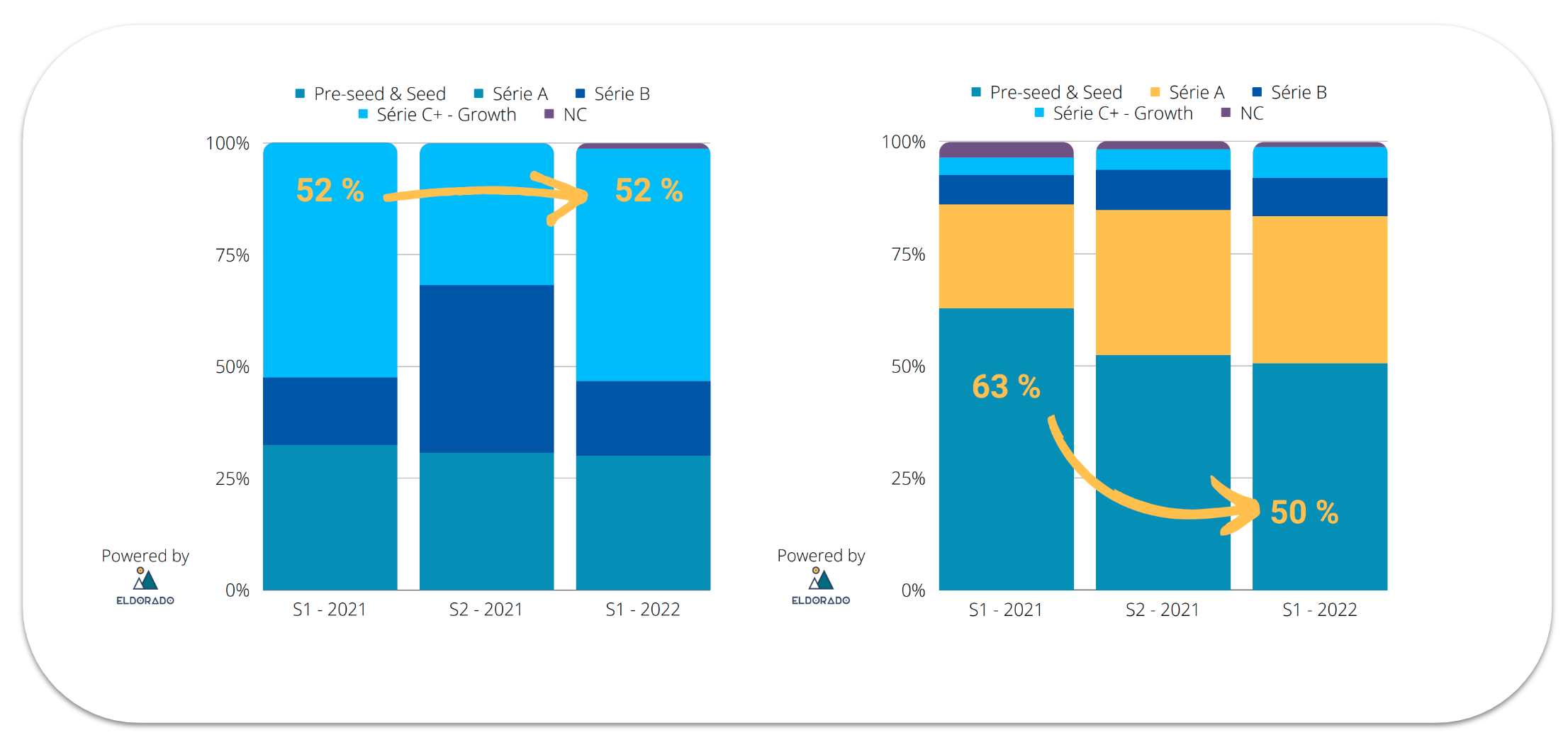

Quand on observe la répartition des deals cette année, voici ce que l’on note (à gauche on observe la répartition des fonds levés en fonction du montant total levé, à droite la répartition des fonds levés par nombre d’opérations) :

(Répartition des deals au S1 2011 - data : Eldorado)

Entre le premier semestre 2021 et le premier semestre 2022, la répartition des deals reste la même. La Série C et le Late stage représentent 52 % du montant total levé, alors qu’on notait un ralentissement du Late stage au deuxième semestre 2021.

En revanche, on voit nettement une diminution de la proportion des deals Pré-seed et Seed dans la balance. Ils représentaient encore 63 % des des levées de fonds au premier semestre 2021, ils ont désormais atteint le cap symbolique des 50 %, ce qui indique que la moitié des 574 deal réalisés en France ce semestre ne sont pas des deal d’amorçage mais des Séries A (33 %), B (8,5 %) et Late stage (7 %). Signe de solidité de l’écosystème : les startups relèvent des fonds et grandissent.

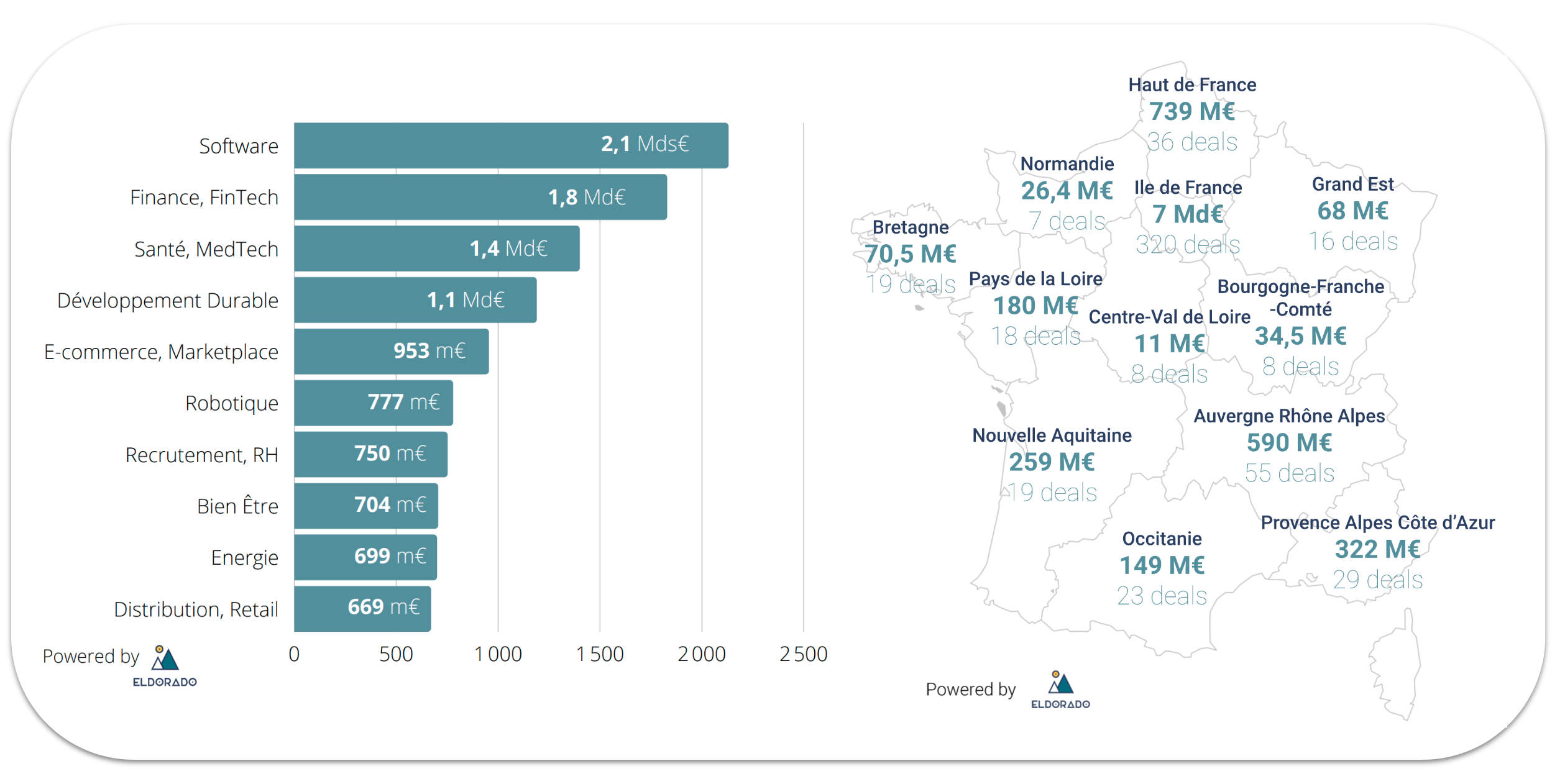

Quels secteurs ont porté l’écosystème ces derniers mois ?

(Les secteurs porteurs au S1 2022 - data : Eldorado - Méthodologie : certaines startups s’inscrivent dans plusieurs secteurs et évoluent sur plusieurs verticales - il y a donc un comptage multiple. Ex : Ecovadis est à la fois une startup du développement durable, mais également un Software).

(Répartition géographique au S1 2022 - data : Eldorado)

Sans grande surprise, sur le podium on retrouve :

Le Software (98 deals)

Toujours aussi plébiscité par les investisseurs, et peut être encore plus en période de crise, l’industrie du Software performe. Avec plus de 2 milliards d’€ levés par le secteur, l’innovation devrait se poursuivre durablement. Les levées notables du secteur sont : Ecovadis (480 m€ en Série C), DiliTrust (130 m€ en Série C), Deepki (150 m€ en Série C), Akeneo (122 m€ en Série C), HR Path (112,5 m€ en Série C), et Intercloud (100 m€ en Série C).

La Finance/FinTech/InsurTech (71 deals)

Avec 9 licornes au compteur, la FinTech/InsurTech maintient sa place sur le podium. Le secteur collecte 1,8 Mds€ ce semestre, et à vu naître 3 nouvelles licornes cette année : Payfit (valorisé 2 Md$) qui a levé 254 m€ en janvier, Qonto (valorisé 4,9 Md$) qui a levé 486 m€ en janvier également, et Spendesk (valorisé +1 Md$), la troisième licorne du startup studio Efounders, qui a récemment levé 100 m€. On note également trois autres méga-rounds : Santévet l’assurance santé des animaux (150 m€ en Série B), Alma le spécialiste du BNPL (115 m€ en Série C) , et Descartes Underwritting la nouvelle génération d’assurance contre les risques naturels (107 m€ en Série B).

La Santé/MedTech (80 deals)

L’année dernière déjà le secteur de la MedTech avait su bénéficier de la crise sanitaire pour se développer et mettre en exergue les besoins d’innovation du secteur. Le secteur continue de croître en levant ce semestre 1,4 Mds€, c’est un record. On dénombre toujours trois licornes de la MedTech (de 2021) : Doctolib, Owkin (aujourd’hui installée aux Etats-Unis) et Dental Monitoring. Les levées notables cette année sont celles de Doctolib (500 m€ dont 250 m€ de dette), Imcheck Therapeutics (96 m€) et Padoa (80 m€). Des levées relativement faibles donc mais un nombre de deal important en amorçage et Séries A. Selon nos données, on dénombre au total 80 levées de fonds dans le secteur.

Le développement durable, enfin dans la course (48 deals)

En quatrième position on retrouve pour la première fois le secteur du développement durable, et cette année semble effectivement marquer un réel virage pour le domaine de l’impact. 1,1 Md€ levés, notamment boosté par la méga-levée d’Ecovadis, spécialiste de la performance RSE, qui a su attirer des investisseurs de renoms tels que GIC, Princeville Global, Astorg ou encore Beyond Net Zero (BnZ). On note également deux méga-rounds; la Série C de Deepki, spécialiste de l’ESG dédié à l’immobilier, et l’expert de la transition énergétique Greenyellow qui a levé une Série C de 109 m€. La naissance d’une première licorne dans ce secteur, et l’apparition de levées de fonds Late stage sont la preuve que le secteur du développement durable a les capacités de se structurer, et de faire rimer impact avec attractivité.

Les femmes dans la Tech

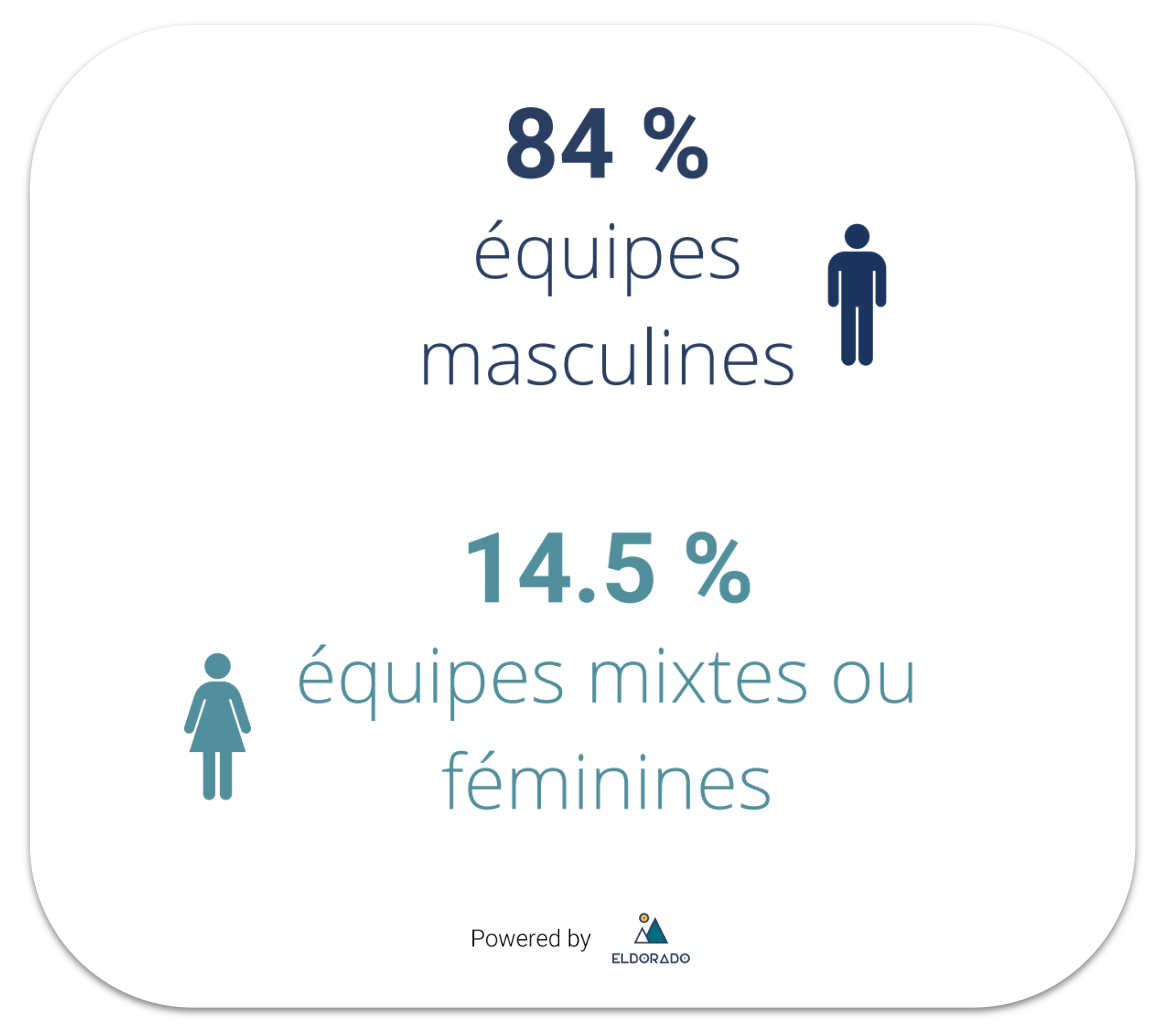

(% de levées réalisées par des équipes 100 % masculines VS. avec au moins une femme fondatrice - data : Eldorado)

La 3ème édition du baromètre SISTA x BCG sur les conditions d'accès au financement des femmes dirigeantes de startups, publié en mars 2022, prévoit l’atteinte de la parité au sein des équipes fondatrice pour.. 2055. C’est encore long mais cela marque une nette progression par rapport aux prédictions précédentes.

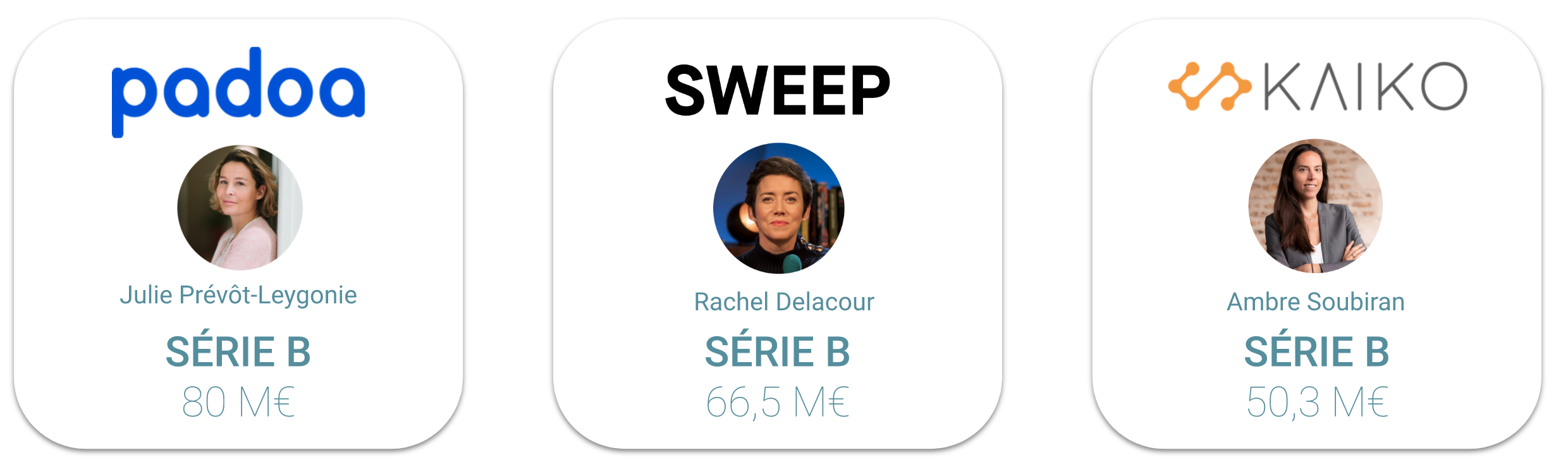

Selon nos estimations, en ce premier semestre 2022, les levées de fonds réalisées par des startups fondées ou co-fondées par des femmes représentent 14,5 % (16 % l’année dernière) du nombre total des opérations réalisées par l’écosystème (soit 89 sur 574). Des chiffres plutôt stagnant donc. Bonne nouvelle tout de même, ce semestre nous avons pu observer la multiplication de levées de fonds supérieurs à 50 m€ des startups fondées ou co-fondées par des femmes, comme la levée de Padoa, Sweep ou Kaiko. Et on note aussi la levée de fonds de 65 m$ et l'obtention du statut de licorne de la startup Front App, sortie tout droit du startup studio Efounders et co-fondée par Mathilde Collin (qu'on ne fait pas apparaitre ici car la startup est aujourd'hui américaine).

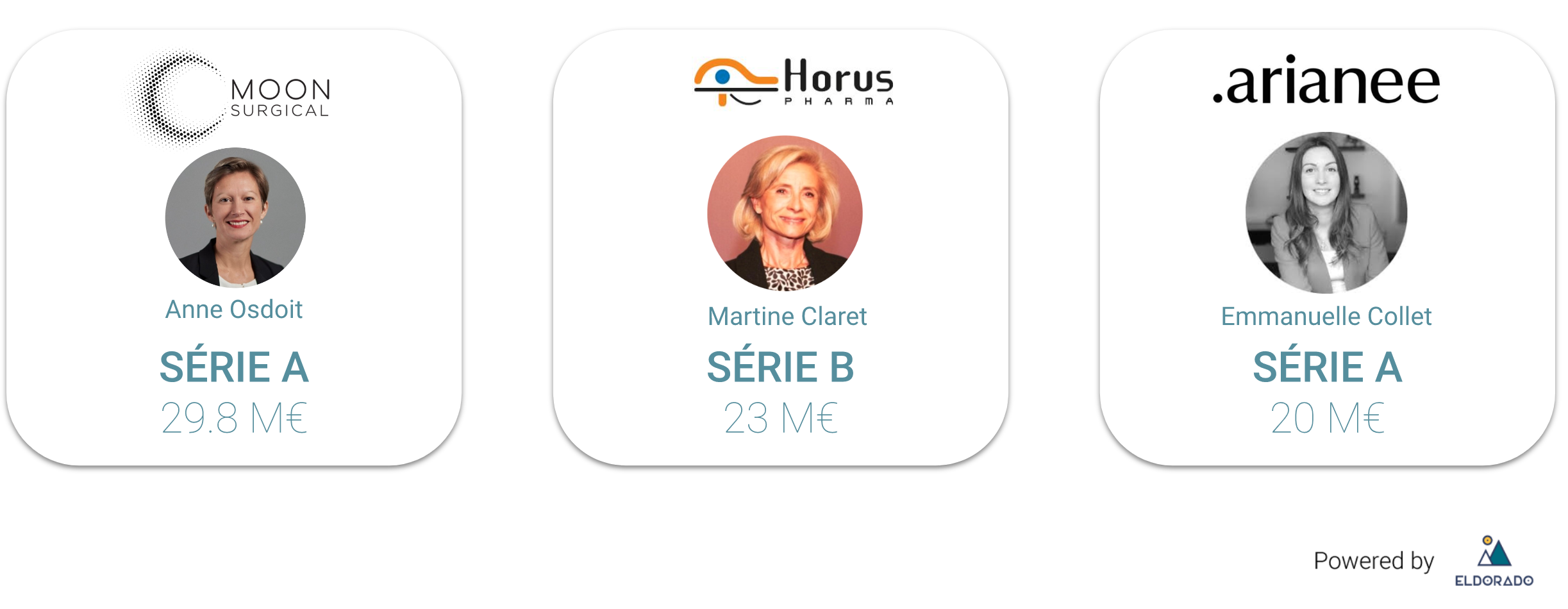

Retrouvez d’ailleurs ci-dessous le top des levées de fonds du semestre de startups fondées ou co-fondées par des femmes :

(Les levées de fonds au féminin - data : Eldorado)

Et parce que la Tech c’est aussi ce qu’il se passe de l’autre côté de la table, qu’en-est-il du côté de la mixité chez les investisseurs ?

Une étude publiée récemment dans Les Echos sur les performances des business angels en France soulignait qu’en plus d’être beaucoup moins nombreuses dans l’investissement (seulement 16 % des business angels sont des femmes), les femmes investissent en moyenne moins que les hommes :

Nombre d’investissement en startup médian pour les hommes : 16

Nombre d’investissement en startup médian pour les femmes : 15

Ticket médian chez les hommes : 35 k€

Ticket médian chez les femmes : 29,5 k€

La bonne nouvelle c’est que l’on observe de plus en plus d’initiatives et de changements dans le bon sens. Des dispositifs d’investissement réservés aux femmes comme le réseau Femmes Business Angels, des fonds d’investissement féminin comme Leia Capital et WinEquity, et le travail des associations comme Sista qui militent pour réduire les inégalités de financement entre les hommes et les femmes ou encore Willa, l’incubateur engagé pour l’entrepreneuriat féminin.

Et restez connectés, Eldorado et la French Tech Grand Paris s'associent pour promouvoir les femmes dans la Tech à travers une série de portraits, à retrouver sur notre blog dans le sjours à venir !

Les méga-levées & licornes

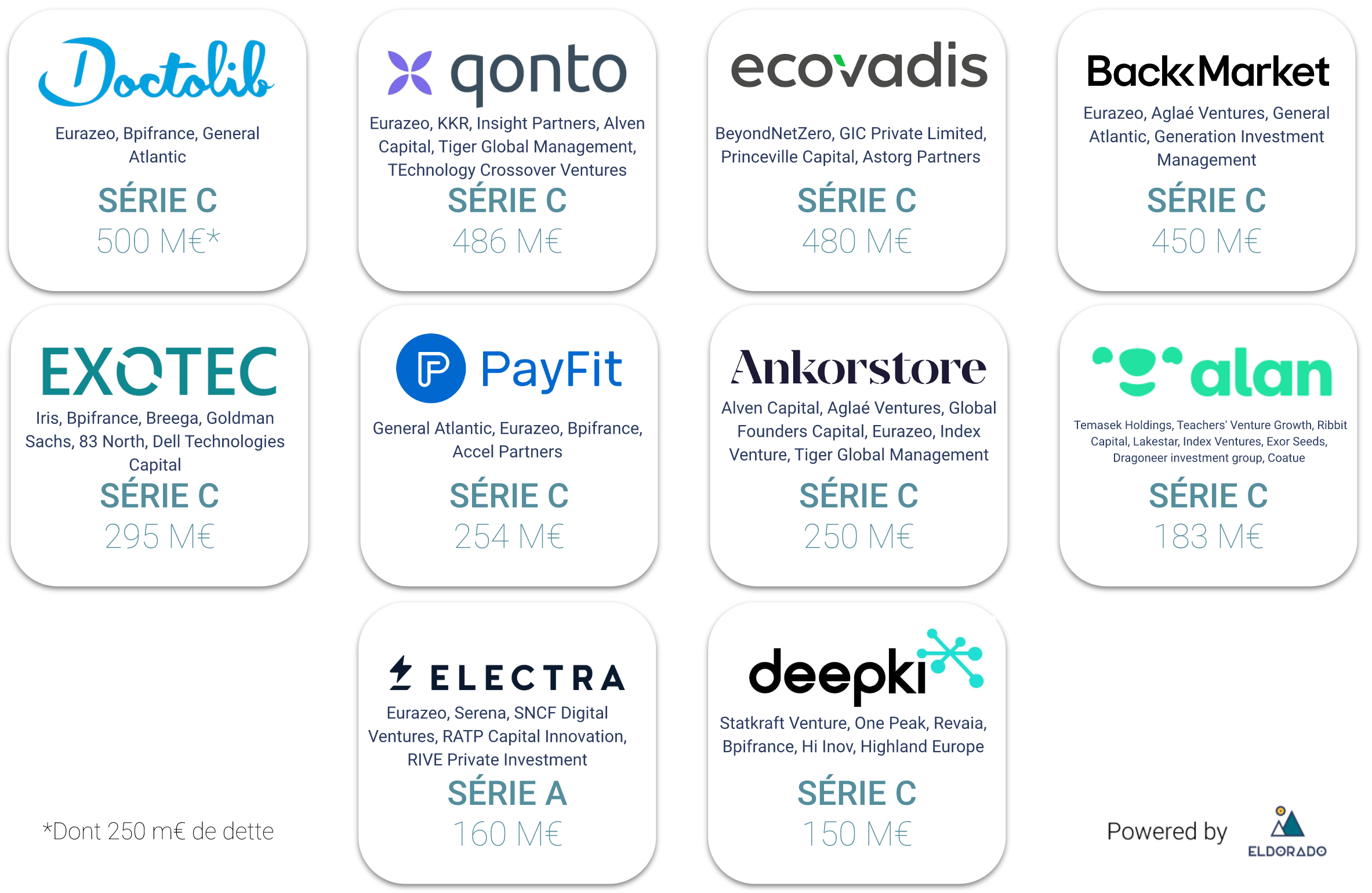

Ce semestre enregistre 22 méga-rounds (deals supérieurs à 100 m€), pour un montant total de 4,8 Mds€ (soit 48 %). On en comptait 23 en 2021 sur l’ensemble de l’année, l’heure n’est donc pas au ralentissement du Late stage pour l’instant, du moins on ne l’observe pas encore dans les data. Et 7 sont supérieures à 250 m€ contre 8 l’année dernière. Ces scale-ups sont soutenues comme en 2021 par des investisseurs étrangers de renoms (General Atlantic, Accel, Goldman Sachs, Astorg Capital etc.), mais également, et de plus en plus, par des investisseurs français : des fonds VC comme Eurazeo (dans Doctolib, Qonto, Payfit, Electra), Iris (Exotec), Breega (Exotec) ou Alven (Ankorstore), des family Office comme Aglaé Venture (Back Market, Ankostore), et Hi Inov (Deepki). Et plus surprenant, on retrouve désormais des investisseurs corporate (CVC) comme SNCF Digital Ventures ou RATP Capital Innovation au sein de la Série A d’Electra.

(Les nouvelles levées de fonds du S1 2022 - data : Eldorado)

On compte 6 nouvelles licornes dans l’hexagone en 6 mois (contre 9 en 12 mois en 2021). Dans l’ordre d’obtention du statut : Payfit, Ankorstore, Qonto, Spendesk, Exotec la première licorne industrielle de la FrenchTech, et Ecovadis la première licorne s’inscrivant dans le secteur du Développement Durable. La licorne la mieux valorisée du troupeau reste Doctolib et ses 6,4 Mds$, on retrouve ensuite Back Market valorisé 5,7 Mds$ lors de son dernier tour de table en janvier 2022 et la nouvelle licorne Qonto est venue décrocher la troisième place avec une valorisation avoisinant les 5 Mds$.

On note également l’apparition de :

- La première licorne made in Station F, née dans l’incubateur parisien mais désormais installée aux Etats-Unis; Hugging Face, spécialiste en Intelligence artificielle et machine learning.

- Deux nouvelles licornes ont également vu le jour, tout droit sorties du startup studio français Efounders créé par Thibaud Elzière et Quentin Nickman : Spendesk, FinTech française dédiée à la gestion financière et administrative des entreprises, et Front, plateforme de messagerie multicanale, basée aujourd’hui aux Etats-Unis, et co-fondée par une femme, Mathilde Collin, aux côtés de Laurent Perrin. Le startup studio Efounders a donc réussi l’exploit de faire éclore trois licornes en son sein sur seulement 34 startups créées : Aircall (à la fois licorne et centaure), Spendesk et Front.

Pour en apprendre plus sur les licornes françaises, leur table de capitalisation, leurs fondateurs et leurs retombées sur l’économie réelle, on vous invite à jeter un œil à notre étude approfondie à retrouver ici !

(Les nouvelles licornes - data : publiques)

Mais les licornes ont-elles toujours la côte ?

La question se pose car on entend de plus en plus souvent parler d’un nouvel animal mythique dans l’univers des startup : le Centaure. Moins jolie mais plus musclée, la créature mi-homme mi-cheval correspond à une startup générant au moins 100 m€ d’ARR (Annual Recurring Revenue). Ce nouvel objectif a été mis en lumière notamment par le fonds Bessemer Venture Partners dans son rapport “State of the Cloud 2022”. Le fonds préconise de favoriser le revenu récurrent pour mesurer le succès d’une startup plutôt que sa valorisation. En effet, la valorisation à 10 chiffres, encore très rare il y a quelques années, commence à se démocratiser. On dénombre désormais plus de 1000 licornes dans le monde, et pourtant leurs revenus ne sont pas forcément en ligne avec leurs valorisations démesurées (on observe des multiples atteignant parfois 50 fois le chiffre d’affaires). Ce phénomène est notamment lié à la bulle qui s’est formée ces dernières années dans le Venture Capital, qui a provoqué une envolée des valorisations, due à l’abondance des capitaux sur le marché et à la compétition entre les fonds d’investissement. En France, on ne compte pour le moment qu’un Centaure, c’est Aircall. Mais finalement ce nouveau paradigme vient directement confirmer la tendance amorcée par les investisseurs américains suite à la récession : la rentabilité et le chiffre d’affaires reviennent au cœur des préoccupations des financeurs. En somme, les écosystèmes devraient tendre vers plus de rationalité.

Retrouvez ici le listing des licornes françaises par Eldorado.

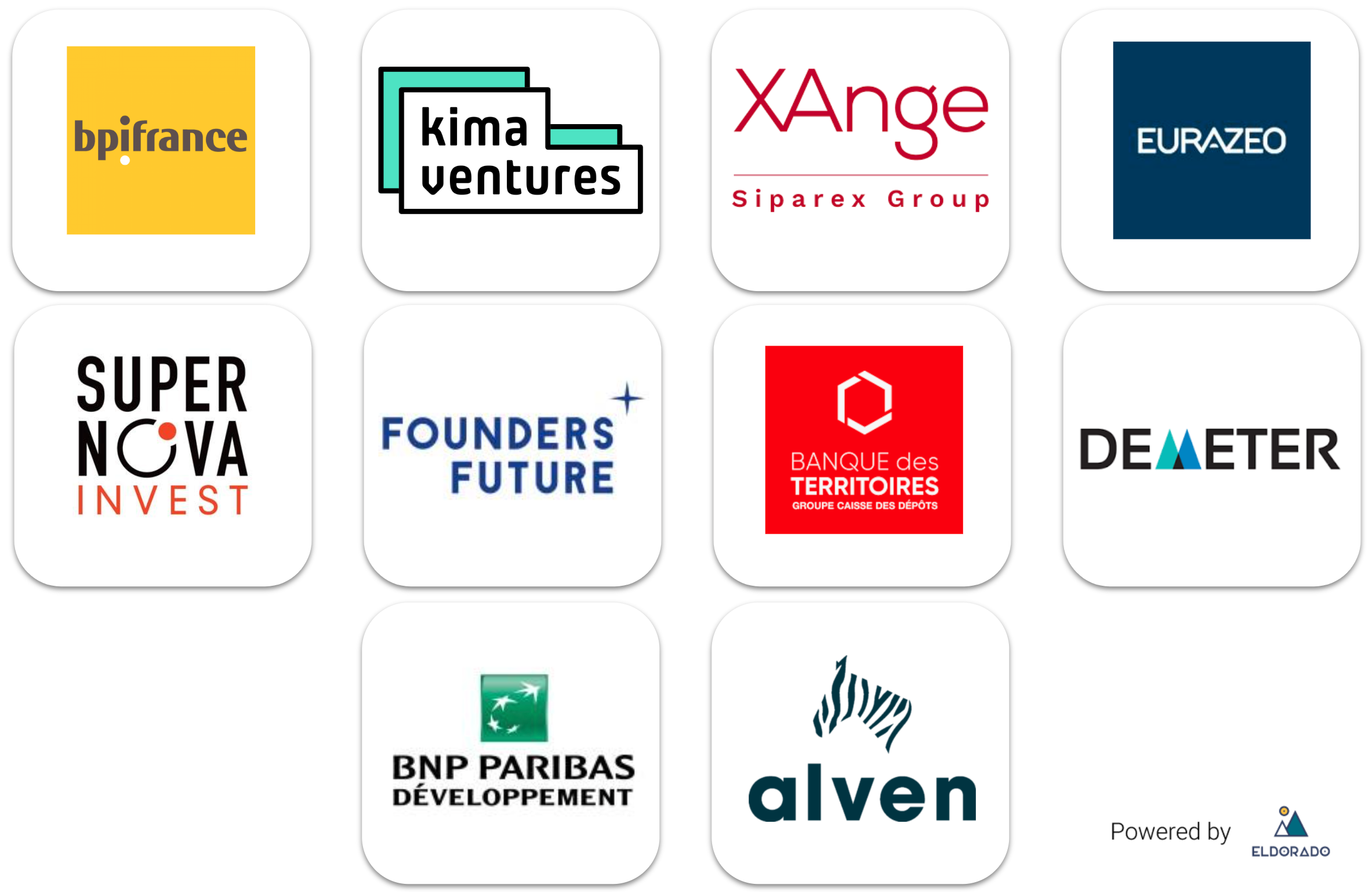

Les investisseurs

Voici selon nos estimations, une liste non exhaustive des fonds ayant été actifs lors de ce dernier semestre.

(Les fonds d'investissement actifs ce semestre - data : Eldorado)

On compte également 15 nouveaux fonds en France cette année. Ces nouveaux véhicules représentent une capacité d’investissement de presque 3 milliards d’euros à investir, entre autres, dans les startups françaises. Il est très intéressant de comprendre les focus de ces nouveaux véhicules, cela nous donne une idée des tendances clés de l’écosystème de demain :

- La DeepTech comme fer de lance de l’innovation (EuraTechnologie, Elaia);

- L’Impact continue de croître (Raise, Racine2);

- La révolution Web3 se confirme (Ledger et Cathay);

- L'Éducation, un sujet de plus en plus plébiscité par les investisseurs (Educapital relève un fonds);

- Le CBD (Oskare Capital, premier fonds spécialiste du financement des systèmes endocannabinoid).

(Les nouveaux fonds levés en 2022 - data : publiques)

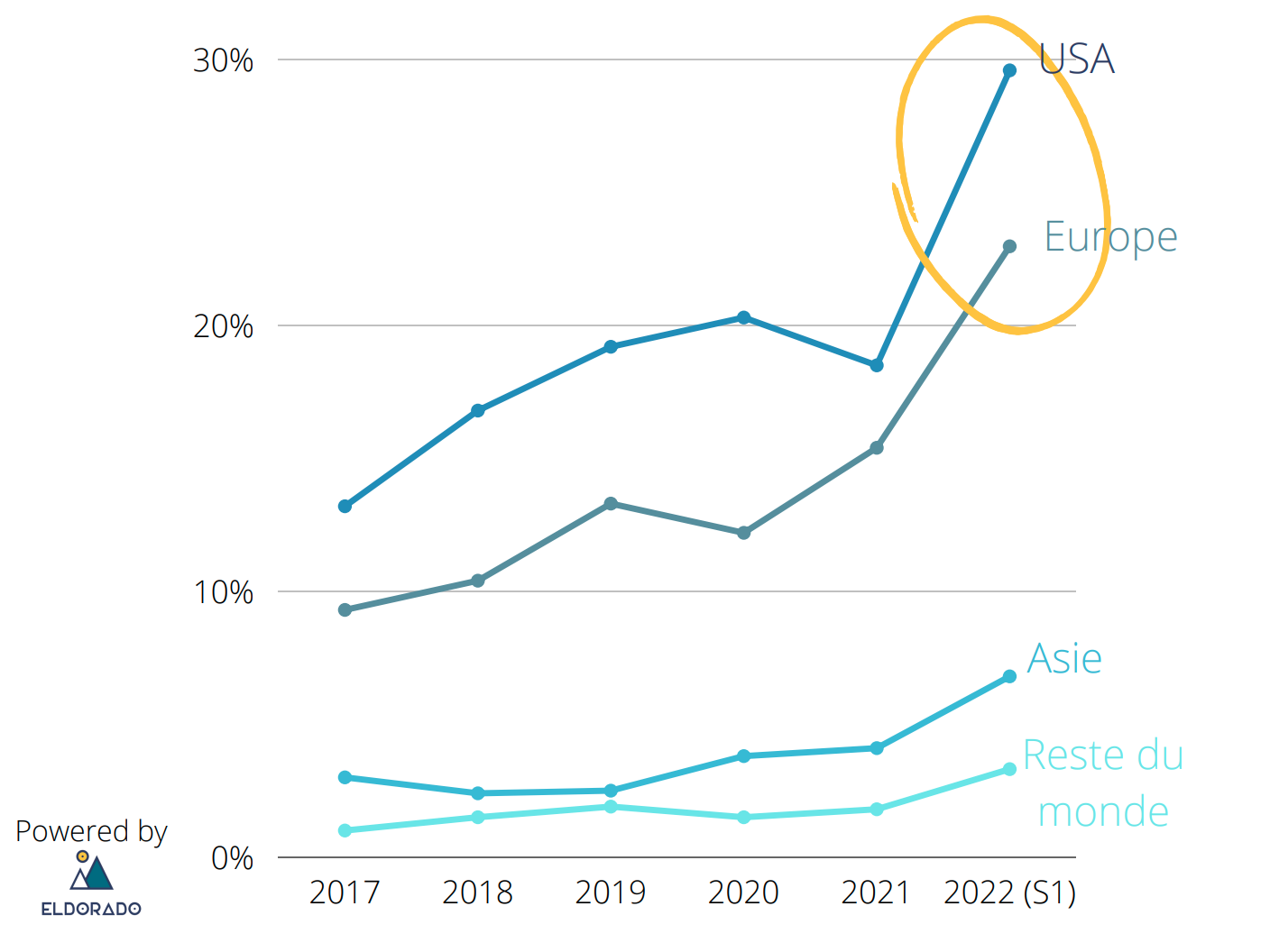

L’année 2021 avait été marquée par le renforcement des investisseurs étrangers au capital de nos startups. Et notamment une nette augmentation des investisseurs européens (britanniques, allemands et suisses en particulier) et asiatiques (chinois, japonais, singapouriens), toujours dominés par les investisseurs américains.

(Participation des investisseurs étrangers dans les deals français - data : Eldorado)

Cette année on observe un boom de la présence américaine et européenne dans les deal français (% de deal avec au moins un investisseur étrangers au. tourde table), atteignant respectivement une présence dans 23 et 30 % des opérations d’augmentation de capital de la FrenchTech. Mais un recul de ces gros investisseurs étrangers est à prévoir avec la récession. Softbank qui avait investi l’année dernière au sein de 4 licornes françaises (Contentsquare, Sorare, Vestiaire Collective et Swile), a par exemple annoncé le départ du français Michel Combes, qui était arrivé en Janvier au poste de Directeur du conglomérat et dont le rôle était d’accompagner Softbank dans son déploiement en Europe et en France. Un départ qui envoie un signal fort sur le recentrage des activités du fonds, qui traverse une réelle crise et accuse des pertes de plus de 10 milliards d’euros, suite à l'effondrement des valeurs tech.

Selon nos données, les investisseurs étrangers ayant été les plus actifs en France ce premier semestre 2022 sont Global Founders Capital (USA), Speedinvest (Autriche), LeadBlock Partners (UK), Seedcamp (UK) et Insight Partners (USA).

Les exits

Contrairement aux levées de fonds, les “exits” (opération de revente de parts de la startup par un investisseur, généralement un VC. Les scénarios d’exit les plus courants sont le rachat par un corporate (M&A), par un fonds de private equity, ou plus rarement une introduction en bourse) ont connu un net recul par rapport à l’année précédente en Europe selon Pitchbook. Selon une étude publiée par Les Echos et réalisée par Avolta Partners, l’hexagone a enregistré 182 exits dont seulement 5 introductions en bourse (Lhyfe, Broadpeak, Aelis Farma, Euro API, Haffner Energy, Icape Group). Le marché est donc actif sur les petits deals (fusions acquisitions) mais “presque à l’arrêt” sur le marché boursier au cours de ce premier semestre.

Comme sorties remarquées on note aussi le rachat de l’application de rencontre Fruitz par l’américain Bumble, celui de Leetchi par Advent International, ou encore l’application de delivery française Cajoo, qui a connu une croissance exponentielle en 2021, par le champion allemand de la livraison, Flink.

Selon un rapport d’EY, le ralentissement des IPO est un phénomène mondial. Les introductions en bourse sont repoussées voire annulées à cause du contexte peu favorable : la volatilité du marché, le prix de l’énergie, les tensions géopolitiques, l’inflation et la hausse des taux etc.

Enfin, la stratégie de croissance externe des scale-up français est de plus en plus dynamique. Retrouvez d’ailleurs l’analyse que nous avions faite il y a quelques mois de la stratégie de croissance externe des licornes françaises.

En conclusion …

Ce qu’il faut retenir de notre analyse de ces 6 derniers mois, traversés par un contexte géopolitique critique, une hausse des taux et de l’inflation, et un effondrement des valeurs boursières, c’est que l’écosystème européen, et particulièrement français, fait une nouvelle fois preuve de résilience et démontre sa solidité. Les mois à venir nous confirmerons cette tendance, ou au contraire amèneront avec eux les conséquences à retardement de la crise qui sévit Outre-Atlantique. Mais dès à présent, on commence à observer un changement de paradigme : les investisseurs se recentrent, les valorisations diminuent, et les entrepreneurs doivent à présent se concentrer sur leurs fondamentaux, rechercher la rentabilité et générer du chiffre d’affaires. Il sera probablement plus difficile de lever des fonds demain que pendant la frénésie de la période post-Covid (et peut-être que l’on entendra plus personne affirmer “j’ai levé sur un deck”). Mais finalement, c’est un potentiel retour à un écosystème plus sain qui nous attend, et donc le renforcement de son équilibre et de sa pérennité. Enfin, il semblerait que l’hexagone commence à définitivement prendre le pari de l’innovation de rupture, de financer les technologies DeepTech et ainsi construire une réelle souveraineté nationale en termes de technologies de pointe. L’impact et le développement durable semblent également prendre une place de plus en plus importante dans la stratégie des investisseurs. Cette période de récession permettra donc peut-être à l’écosystème Tech d’en sortir grandit.

Bibliographie

- Les retombées des licornes sur l'économie réelle - Eldorado

- Chute des introductions en bourse au premier semestre 2022 - EY

- M&A, entrée en Bourse : quelles sont les sorties des start-up françaises ? - Les Echos X Avolta Partners

- Les licornes françaises listing complet - Eldorado

- The state of the unicorns, why ARRR is the new valuation ? - Bessemer Ventures

- Le portrait des licornes françaises - Eldorado

- FrenchTech : Quelles sont les performances des business angels ?- Les Echos

- Troisième édition du baromètre SISTA X BCG sur les conditions d'accès aux financements des femmes dirigeantes de startups - SISTA X BCG

- Baromètre EY du capital risque en France – Résultats au 1er semestre 2022 - EY

- European Venture Report - Pitchbook