A l’heure où les levées de fonds se font de plus en plus rare et tout l’écosystème financier s’enraye (cf notre article “Comment appréhender cette période de contraction du marché ?”), il est d’autant plus important de maîtriser les notions financières incontournables permettant de financer sa start-up de la meilleure manière possible.

Dans cet article nous aborderons la notion d’effet de levier avec un angle d’attaque spécifique pour aider les entrepreneurs.

BACK TO BASICS : EFFETS DE LEVIER, DE QUOI PARLE-T-ON ? 📈

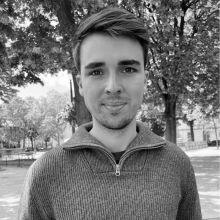

La notion d’effet de levier est utilisée en finance d’entreprise pour faire référence, comme son nom l’indique, à un effet démultiplicateur ou en tout cas une optimisation de la structure du capital en contractant de la dette. Cela permet de bénéficier d’une plus grande force de frappe et d’efficacité lors d’une augmentation de capital, notamment pour les actionnaires.

Aux États unis on parle de ”leverage” et au Royaume-Uni de “gearing”.

Concrètement, une entreprise réalise un effet de levier quand elle a recours à de la dette pour financer ses besoins.

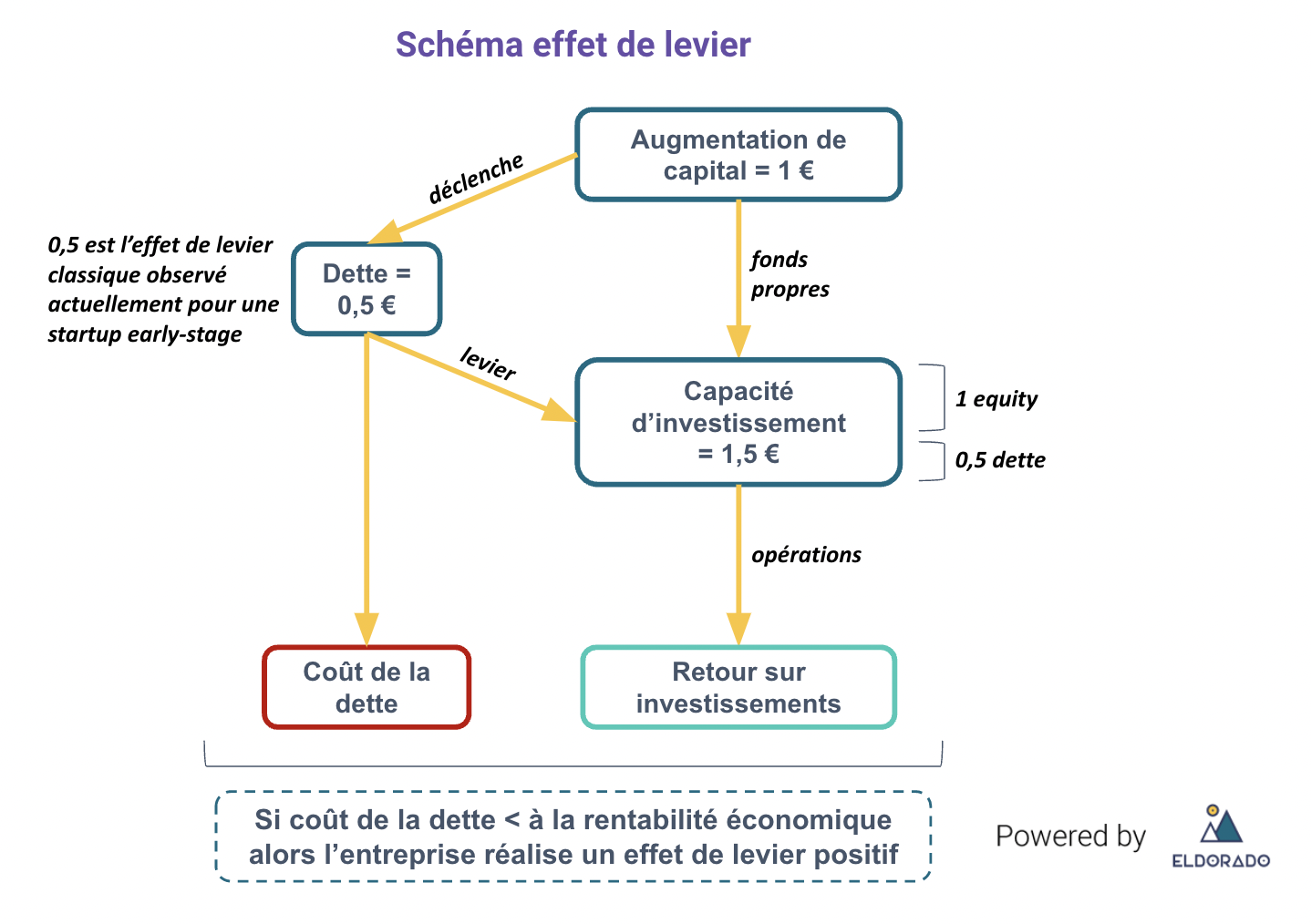

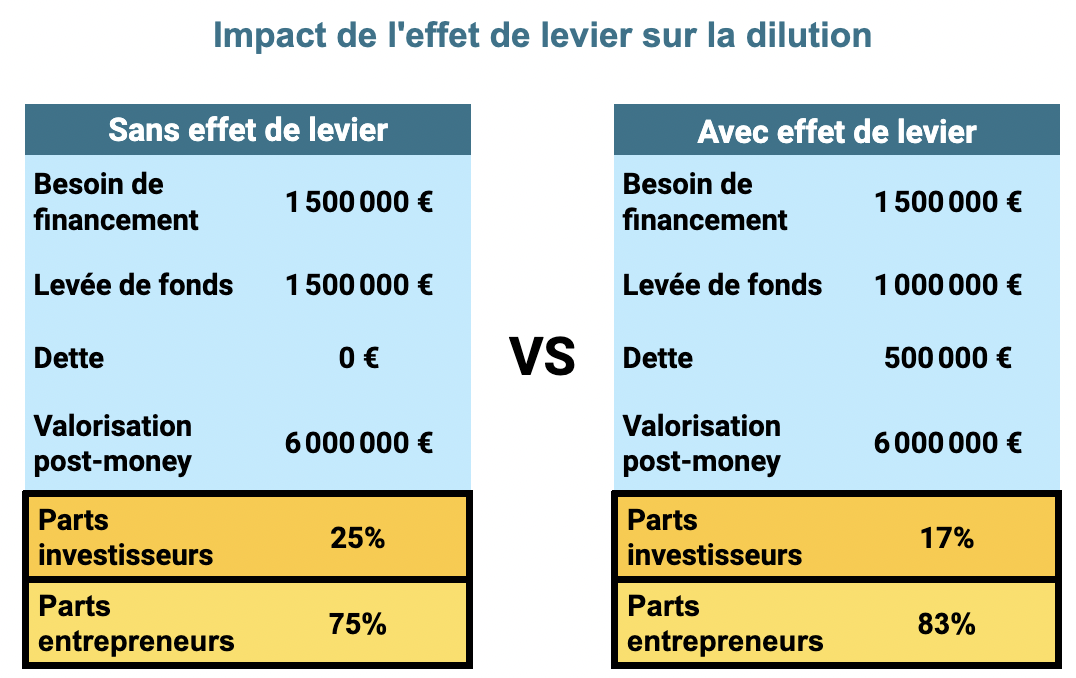

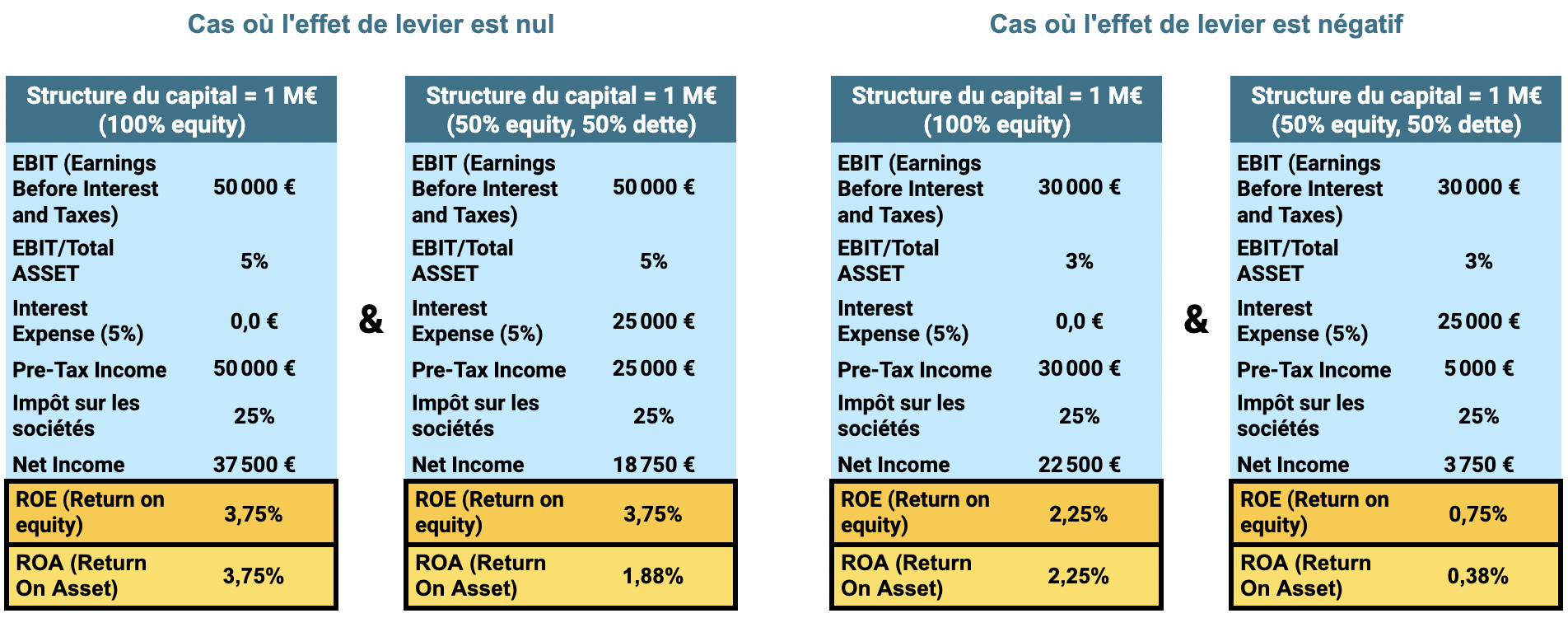

Les tableaux ci-dessous proposent une comparaison d’un financement 100% en equity et d’un financement mixte 50% equity, 50% dette.

* Les données financières utilisées dans cet article sont fictives et simplifiées.

**Pour comprendre le ROE : ce ratio permet de mesurer la rentabilité financière pour les actionnaires, on compare le résultat après paiement des impôts et versement des intérêts aux capitaux investis par les actionnaires et associés (capitaux propres). On parle aussi de rendement du capital.

ROE = (Profits – Impôts – intérêts versés) / Capitaux propres

On observe clairement sur le tableau ci-dessus que le recours à de la dette permet d’augmenter la rentabilité pour les actionnaires (ROE) ce qui se traduit par un effet de levier positif. (plus de détails en fin d’article)

QUELS SONT LES RISQUES LIÉS AUX EFFETS DE LEVIER ? 📉

Nous l’avons vu, l’effet de levier repose essentiellement sur la contraction de dette, il est donc primordial de se poser la question de la solvabilité.

En effet, il faut s’intéresser de près à la rentabilité du projet dans lequel nous allons investir les fonds pour vérifier que les cash-flow permettront de rembourser les intérêts.

Logiquement, plus l’effet de levier est élevé plus l’entreprise doit payer des intérêts qui peuvent l'étouffer ou la mettre dos au mur si une situation compliquée survenait puisqu’elle ne serait plus en mesure d’emprunter pour gagner du temps. C’est donc une arme à double tranchant dont l’usage doit reposer sur des bases solides. Par conséquent, la capacité de remboursement constitue une limite de l’effet de levier.

Avant de recourir à l’endettement, il est donc nécessaire d’évaluer son impact afin de s’assurer que l’effet de levier est bénéfique pour l’emprunteur.

Lors d’un effet de levier négatif on parle “d’effet de massue” ou “boomerang”. Cet effet est d’autant plus important que l’effet de levier est élevé et à l’instar d’un effet de levier positif permettant de booster les bénéfices, cela entraîne une démultiplication des pertes.

L’usage d’effet de levier est aussi présent en bourse et il y est très connu pour entraîner soit des bénéfices records soit des pertes très importantes.

Un autre bon exemple des conséquences négatives du recours à l’effet de levier est celui de l’échec du LBO (leverage buy-out) de TXU (la plus grande entreprise du secteur électrique du Texas) par un consortium mené par Kohlberg Kravis Roberts & Co, TGP Capital et Goldman Sachs. Pour faire simple, un leverage buy-out consiste à acquérir une entreprise en utilisant principalement de la dette pour financer l’acquisition. Cela permet donc de réaliser des acquisitions importantes sans injecter trop de capitaux. Le LBO de TXU a eu lieu entre 2005 et 2007, période très faste ou les LBO étaient très importants et ce LBO était le record de l’époque avec une valeur de 48 Mds$. Pour faire court, la demande d’énergie et le cours de l’électricité se sont avérés très inférieurs aux prévisions à cause de l’exploitation des nouveaux gisements de gaz de schiste. En 2014, l’entreprise a fait faillite et a rejoint par la même le classement des 10 plus grandes faillites de l’histoire des États-Unis. Même Warren Buffett était convaincu que cette opération serait profitable et y a finalement perdu un peu moins d’un milliard de dollars !

UN EXEMPLE CONCRET : 2 PREMIÈRES ANNÉES DE VIE DE LA STARTUP ABC 💰

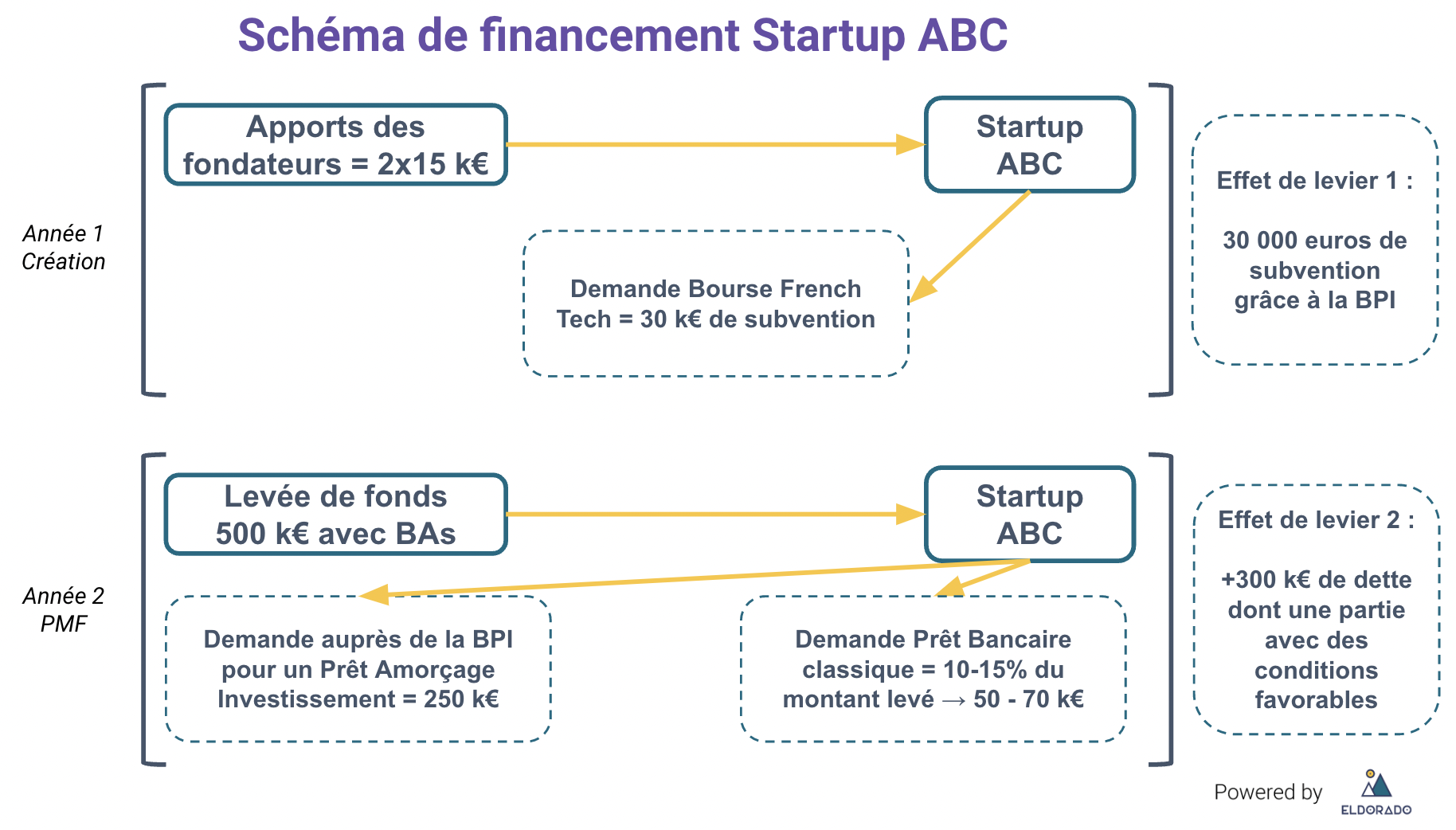

Prenons maintenant l’exemple de la startup ABC :

1.

- La startup est créée par deux fondateurs en année 1, ils injectent chacun 15k€ dans leur projet ce qui leur permet d’avoir 30k€ de fonds propres.

- La startup ABC est une startup innovante dans le domaine du digital, elle n’inclut pas spécifiquement d’importantes dépenses pour la R&D et n’est pas considérée comme deeptech.

- Ce capital de départ leur permet de faire une demande auprès de Bpifrance pour l’obtention d’une Bourse French Tech de 30 k€ (voir conditions spécifiques de la Bourse French Tech).

C’est donc le premier effet de levier que la startup ABC effectue en année 1 et lui permet de doubler sa capacité d’investissement.

2.

- L’année 1 se passe très bien pour la startup ABC qui signe ses premiers clients et voit son chiffre d’affaires augmenter considérablement de mois en mois.

- Malgré cela, les fondateurs n’ont plus le temps de gérer toutes les opérations et ont besoin de recruter une équipe commerciale et Tech pour permettre au produit de rencontrer pleinement son marché. L’objectif est d’atteindre le fameux Product Market Fit.

Pour ce faire, les fondateurs réalisent une levée de fonds de 500 k€ auprès de Business Angels. - Grâce à cette augmentation de capital, les fonds propres sont renforcés et la startup jouit d’une bonne crédibilité.

- La bonne relation avec Bpifrance permet donc d’obtenir 250 k€ de Prêt d’Amorçage Investissement, en justifiant au préalable d’un programme de dépense cohérent de 500 k€ dans les 12-18 prochains mois. Les conditions sont avantageuses pour la startup puisque ce prêt dispose d’un différé de remboursement de 3 à 4 ans et un taux entre 5 et 6% (données octobre 2022).

- Les bonnes relations avec leur banque traditionnelle et l’absence d’endettement au préalable permet aux fondateurs d’obtenir un prêt traditionnel d’environ 10 à 15% du montant de la levée soit 50 à 70 k€.

En somme, la startup à réussi à obtenir +300 k€ de prêt grâce à sa levée de fonds de 500 k€ et réalise de cette manière un deuxième effet de levier en année 2.

Le schéma ci-dessous permet de bien comprendre le déroulement de l’année 1 et 2 pour la startup ABC.

Disclaimer : ce schéma de financement ne s’applique pas à toutes les sociétés et il se peut que votre société ne remplisse pas les critères d’accès aux différents dispositifs cités.

CONCRÈTEMENT, COMMENT APPRÉHENDER CETTE NOTION QUAND ON EST ENTREPRENEUR ? 🤑

Tout d’abord, il est important de comprendre que lorsque nous parlons d’effet de levier pour un entrepreneur, nous parlons de tous les dispositifs auxquels il peut prétendre dans l’objectif d’augmenter sa capacité de financement. C’est donc une perspective plus large qui est prise en compte.

Par ailleurs, le schéma ci-dessus nous montre que finalement effectuer un effet de levier est une opération win-win pour l’entrepreneur et ses investisseurs.

- L’entrepreneur bénéficie d’une plus grande capacité d’investissement pour faire grandir sa société.

- L’entrepreneur limite la dilution de ses parts au capital de la société en réalisant une augmentation de capital inférieur à son besoin puisqu’il peut se reposer sur de la dette (non-dilutif)

- L’investisseur sait que les capitaux qu’il a injectés permettent non seulement de faire grandir la société mais sont “boostés” en ayant permis à la société d’avoir une plus grande capacité d’investissement grâce à la dette. En somme, une augmentation du ROI pour les investisseurs.

→ Il n’y a donc aucune raison pour ne pas avoir recours aux effets de levier quand l’opération est maîtrisée

Pour mener à bien cette mission l’entrepreneur à besoin de 3 choses :

- Connaître les dispositifs de financement et leur mécanisme

- La levée de fonds, mode de financement dilutif matérialisé par une augmentation de capital auprès d’investisseurs tels que les Business Angels, les fonds de Venture Capital, les Réseaux de Business Angels etc…

- Les dispositifs de financement de Bpifrance qui sont principalement composés de prêts avec termes spécifiques (différé de remboursement, taux avantageux…), d’avances remboursables ou de subventions.

- Les dispositifs d’autres structures telles que l’ADEME ou l’Union Européenne.

- Le Revenue Based Financing ou RBF pour les startups disposant de revenus récurrents.

- Le Venture Debt qui est une alternative au Venture Capital et permet de ne pas se diluer.

- Les prêts d’honneurs qui sont accordés aux personnes physiques afin de démarrer l’activité et renforcer les fonds propres de leur startup pour prétendre aux dispositifs de Bpifrance par exemple.

- Construire des bases solides afin d’être capable de prétendre aux différents types de financement

- Les possibilités citées en 1. requièrent d’avoir suffisamment de potentiel et de pouvoir montrer ce potentiel auprès de chaque acteur.

- Intégrer un incubateur ou une autre structure d’accompagnement permet d’être au sein d’un cadre privilégié et de bénéficier d’effet de réseau et de visibilité auprès des partenaires de celui-ci.

- La création d’une documentation solide incluant un Prévisionnel Financier ou BP ainsi qu’un Pitch Deck est primordiale. Ces documents doivent montrer la cohérence entre les différents points clés de l’entreprise : équipe, marché, produit, roadmap, éléments financiers…

- Une autre partie du travail consiste à anticiper au maximum les besoins en créant et conservant de bonnes relations avec son banquier, son conseiller Bpifrance et son entourage. Cela permet de sécuriser les fonds plus facilement et rapidement par la suite.

- Se faire accompagner par des experts pour construire et optimiser sa stratégie de financement

- Malheureusement, il est parfois très difficile d’obtenir les financements souhaités dans des conditions favorables et certaines erreurs peuvent être fatales. C’est d’autant plus difficile si l’entrepreneur n’est pas issu du milieu de la finance ou de l’innovation. Le temps que cela peut prendre n’est pas non plus négligeable et cela peut donc s’inscrire dans une logique d’efficacité.

- Des experts existent pour chaque type de financement. Par exemple, avec Eldorado nous sommes spécialisés dans le financement de l’innovation auprès de Bpifrance, le bancaire traditionnel et la levée de fonds.

- D’autres experts existent et permettent par exemple d’obtenir les CIR (crédit d’impôt recherche) CII (crédit d’impôt innovation) ou le statut JEI (jeune entreprise innovante) ou encore les dispositifs européen qui requiert des dossiers spécifiques très volumineux.

BPIFRANCE, UN ACTEUR INCONTOURNABLE QUAND ON PARLE D’EFFET DE LEVIER 🏦

Comme nous l’avons vu tout au long de cet article, Bpifrance joue un rôle majeur pour les entrepreneurs quand il s’agit d’aller chercher des effets de leviers.

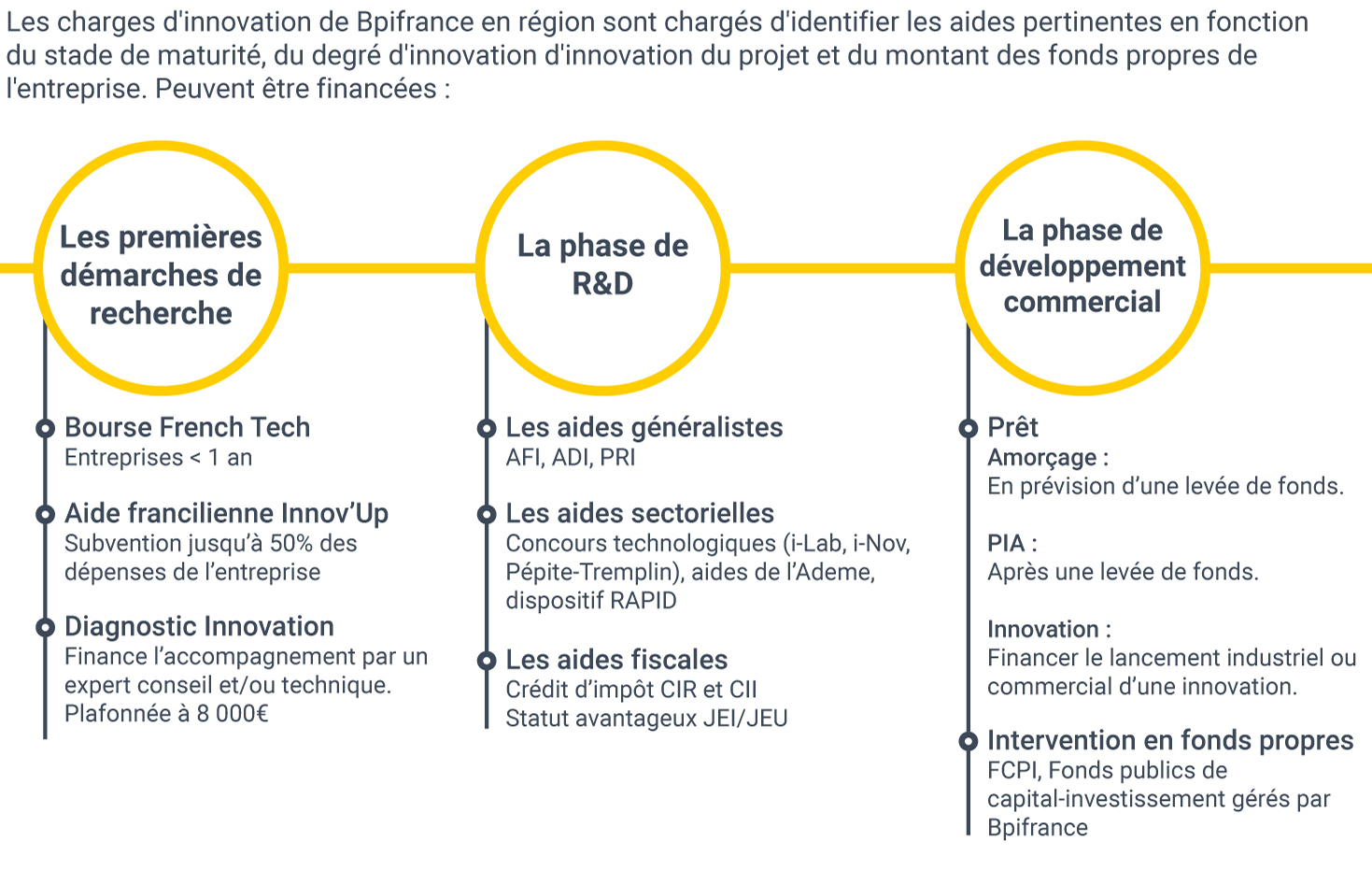

En effet, Bpifrance intervient à toutes les étapes du développement d’une société avec des dispositifs adaptés :

Il est important de comprendre que Bpifrance intervient dans une logique de cofinancement, d’où la notion d’effet de levier. Ce n’est qu’une fois avoir sécurisé un certain montant de capitaux propres et prouver la pertinence de la startup que les dispositifs sont octroyés. Comme illustré dans les schémas de cet article, Bpifrance permet actuellement de réaliser un effet de levier de plus ou moins 0,5 soit une logique de 2 pour 1 (capitaux propres/dette).

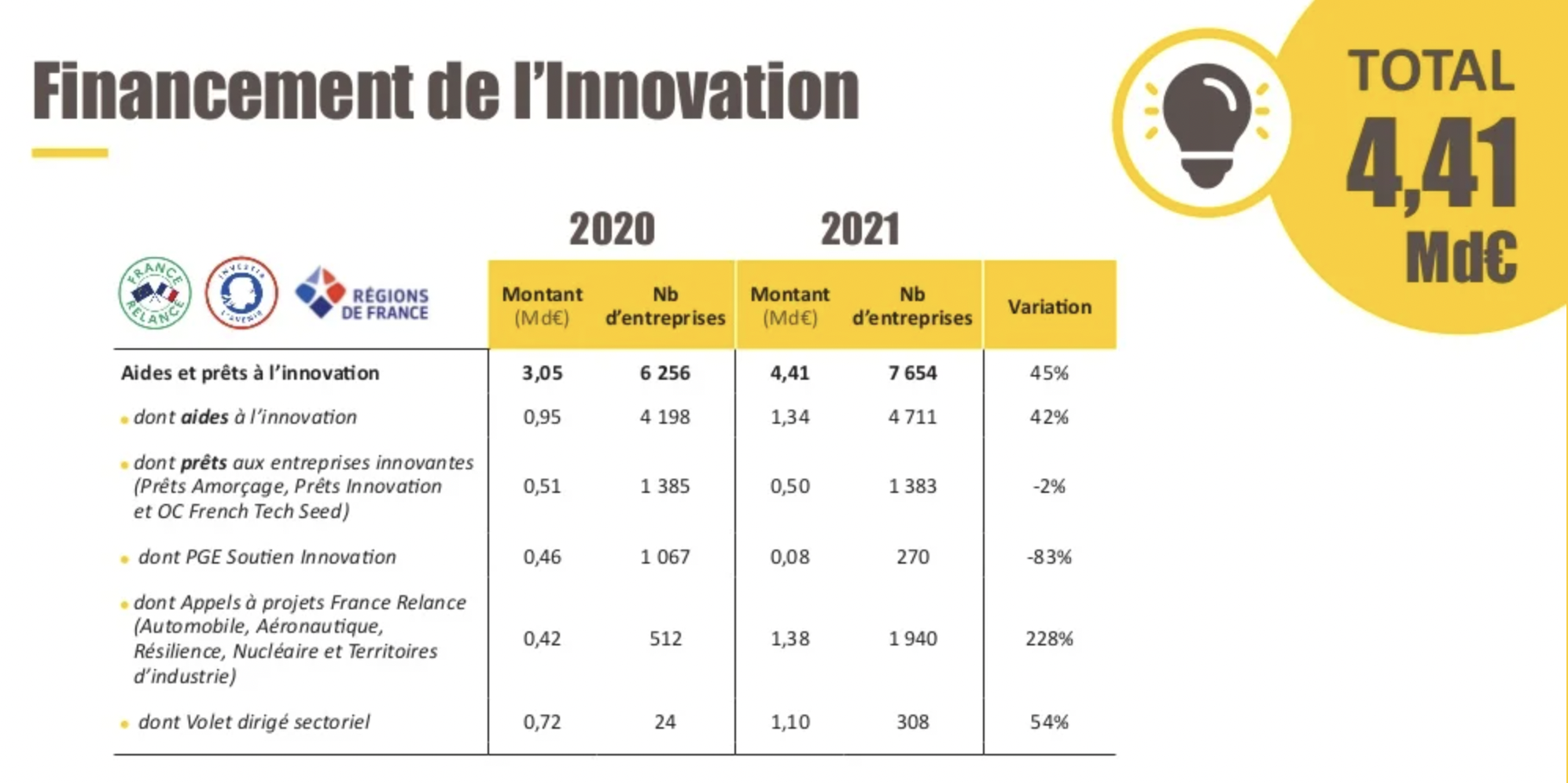

Bpifrance est un acteur très dynamique et se place en première position des financeurs de l’innovation en Europe. En 2021, Bpifrance a investi 4,41 Mds€ dans l’innovation à travers les aides et prêts à l’innovation et s’engage auprès de tout type d’entreprises.

Source : Bpifrance bilan d’activité 2021

Bpifrance développe aussi des plans sur des verticales spécifiques afin de dynamiser certains secteurs d’activité. Parmi les plus récents, nous pouvons citer le Plan Deeptech, le Plan Climat ou encore le Plan Startup Industrielles.

En conclusion, c’est cette omniprésence de Bpifrance qui lui donne cet aspect incontournable quand on souhaite réaliser un effet de levier pour sa startup que ce soit après une levée de fonds ou lors d’une étape clé du développement de la société.

Pour aller plus loin 🤓

Pour comprendre les éléments sous-jacents des effets de levier, il faut comprendre la notion de ROA (Return On Assets) qui correspond au ratio résultat net/actifs nets. Cette notion permet de mesurer la rentabilité dans son ensemble et surtout indépendamment de la provenance des fonds (dettes, capitaux propres).

Par conséquent, si une entreprise n’a aucune dette on a ROA = ROE (cf ci-dessus).

Dans le cas ci-dessus, le recours à un endettement permet aux actionnaires de n’apporter qu’une partie des fonds nécessaires et donc d’augmenter le ROE. Le ROA est lui plus faible en présence d’un effet de levier à cause du coût de la dette.

Pour évaluer la pertinence du recours à la dette il faut vérifier que le coût de l’endettement soit inférieur à l’augmentation des bénéfices. Autrement dit, il faut que le taux d’intérêt de la dette soit inférieur au taux de rentabilité économique (EBIT/TOTAL ASSET), le cas échéant, on parle alors d’effet de levier positif.

Si ce n’est pas le cas, on est dans le cas d’un effet de levier nul ou négatif comme le montrent les tableaux ci-dessous.

Pour conclure sur ces explications théoriques, l’effet de levier est matérialisé par la proportion de dette qu’une entreprise détient dans sa structure capitalistique. De manière générale, on compare le niveau de dette d’une entreprise à la moyenne des autres entreprises du secteur pour savoir si son effet de levier est élevé ou non.

Dans ce cadre, deux indicateurs sont pertinents, le ratio dette/capitaux propres et le ratio d’endettement (dette/total actif). On peut aussi utiliser le rapport entre le ROE et le rendement économique pour mesurer l’effet de levier.

Dernière remarque, il est intéressant de constater que le recours à la dette permet aussi de bénéficier d’un “tax shield” puisque les intérêts réduisent le résultat avant impôt et donc réduisent l’impact de l’impôt sur les sociétés.

Pour aller (encore) plus loin 🤓