Chez Eldorado, nous avons pour ambition d’analyser plus en détail les tendances derrière les levées de fonds et de livrer une analyse plus poussée que leur simple recensement. En complément de notre suivi mensuel des levées de fonds, nous avons lancé la série d’articles “Investir dans”.

A travers ce travail de recherche et d’analyse de la French Tech, nous souhaitons comprendre les grandes tendances de l’investissement en France et identifier les secteurs de demain. Suite aux premiers volets dédiés à la biotech et à l’IA, nous vous proposons aujourd’hui une étude de l’investissement dans les startups françaises de l’IoT en collaboration avec Sigfox.

Premier réseau mondial IoT avec 10,3 millions d’objets connectés, Sigfox couvre 65 pays et 1 milliard de personnes. La startup fait également profiter son expertise aux autres startups du secteur, en particulier via son programme d’accompagnement dédié.

1. Qu’est-ce que l’Internet of Things ?

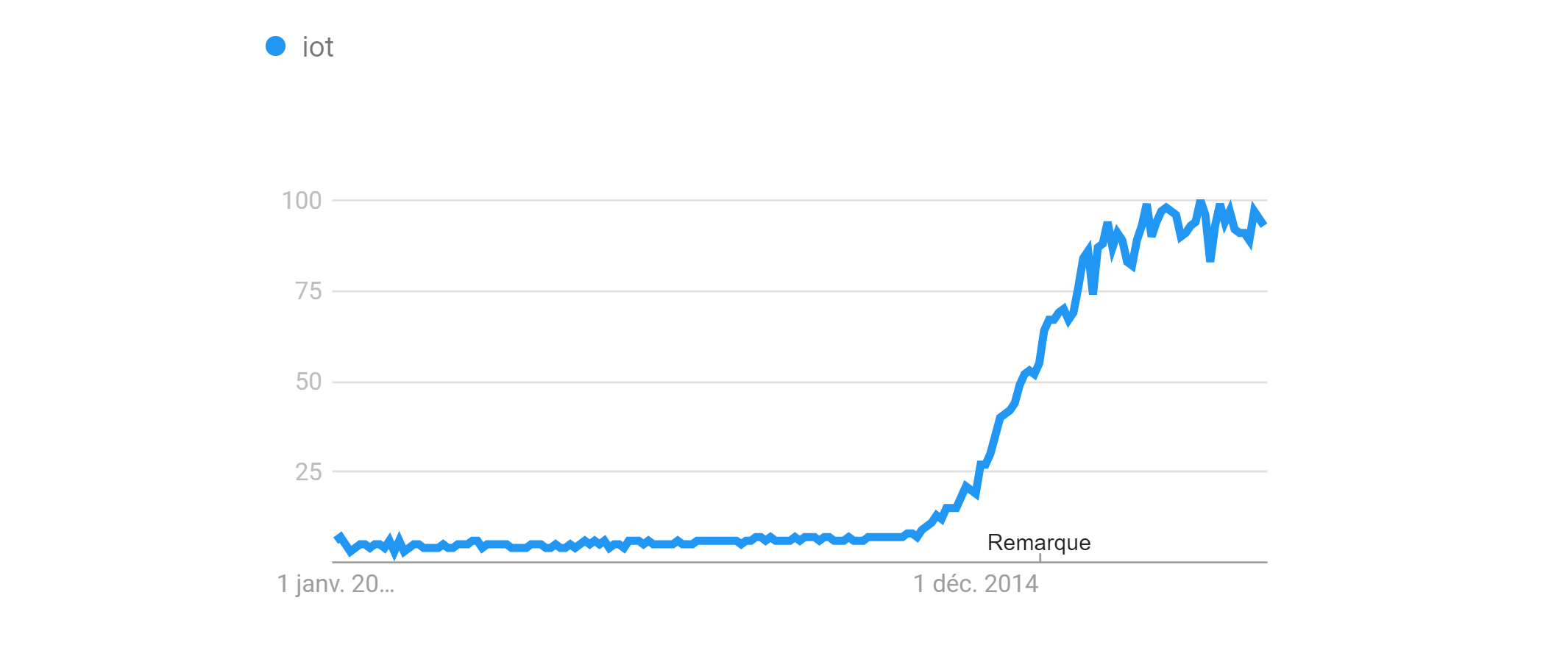

Formulé pour la première fois en 1999 par l’ingénieur et informaticien britannique Kevin Ashton, le terme d’Internet of Things (IoT) a fait son apparition dans le sillage de la révolution d’Internet. Pourtant, ce n’est que plus récemment que la médiatisation de ce secteur diffus a nourri l’intérêt du grand public, à mesure que plus d’objets connectés ont fait leur apparition dans notre environnement proche.

L’IoT désigne l’ensemble des objets connectés ainsi que l’infrastructure qui reçoit, recueille et analyse les données émises par leurs capteurs.

L’IoT désigne l’ensemble des objets physiques connectés à Internet et qui forment un environnement complexe ultra relié. Le secteur va au-delà des technologies hardwares équipées de capteurs (comme les smartphones, montres connectées ou lunettes high-tech), mais englobe également toute l’infrastructure de transit, recueil et analyse des données transmises. Ainsi, les projets IoT reposent sur une chaîne de valeur constituée des objets (capteurs), du réseau de transmission, des données, des informations et des applications d’exploitation.

Les objets du quotidien, accessibles au grand public, ne représentent qu'une infime partie du spectre de l'Internet des Objets. Le monde industriel regorge en effet d'équipements connectés.

Ce constat amène à une double conséquence : la plupart des équipements connectés ne nous sont pas directement visibles et les applications de l’IoT sont infinies. Tous les secteurs peuvent être potentiellement reliés à Internet. Certains domaines d’activité sont toutefois plus prédisposés à l’être : l’industrie, la santé ou encore la distribution utilisent la plupart de ces équipement intelligents, car les problématiques de gestion d’inventaire, des machines et outils et d’accroissement de l’efficacité leur sont communes et stratégiques. C’est pourquoi le B2B concentre 86% des dépenses du secteur selon une étude récente du cabinet BearingPoint ; tandis que le B2C capte le reste.

Alimenté par la baisse constante du coût de production des capteurs, l’expansion de la 5G et les nouvelles normes des réseaux LPWAN, le marché de l’IoT explose. D’ici 2020, le monde sera connecté à quelques 20,8 milliards d'objets (dont plus de la moitié à destination du grand public). Selon Machina Research, le marché mondial devrait atteindre 4 000 milliards de dollars en 2025.

La croissance de l’IoT est également portée par la forte activité de certains secteurs prometteurs, dont l’intelligence artificielle, le big data ou encore l’hébergement cloud. Les nouvelles synergies portées par l’IoT vont révolutionner les usages, de l’industrie à la ville, de la gestion de stocks à l’optimisation des flux de circulation en ville.

Le marché français de l’IoT est estimé à 10 milliards d’euros, un marché en pleine croissance (environ 15% par an). La qualité de la recherche nationale et le nombre d’ingénieurs constituent des atouts considérables, renforcés par des initiatives publiques et le renforcement de synergies public/privé. Quatre villes fédèrent leurs startups sous forme de hubs, à savoir Angers (Cité de l’objet connecté), Toulouse (IoT Valley), Montpellier (Le BIC), Lille (Euratechnologies) et Paris (Usine IO).

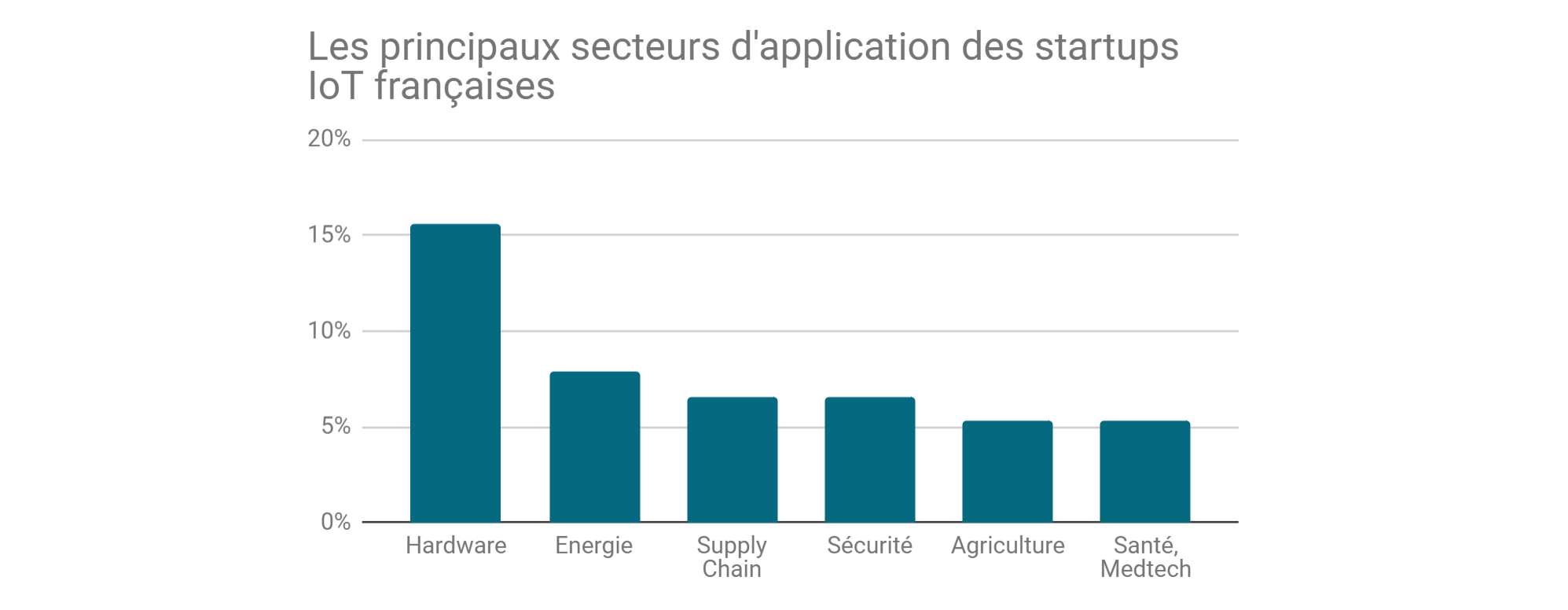

L’énergie, la supply chain logistique et la sécurité constituent les principaux domaines d’application des startups françaises de l’IoT .

(Source : Eldorado.co)

Les principaux secteurs de prédilection de l’IoT demeurent l’énergie (avec l’amélioration de la production, du stockage ou de la gestion d’énergie), la supply chain (via la géolocalisation et la traçabilité des actifs), la sécurité (grâce à la sécurisation de smart buildings ou le renforcement de la traçabilité produit) et l’agriculture (avec le suivi et l’analyse des cultures). Certaines pépites françaises ont déjà fait leur place sur la scène mondiale, dont Sigfox, qui a levé 300 millions d’euros au total, Actility, qui a levé 104,1 millions de dollars ou encore Withings, racheté par Nokia en 2016 pour 170 millions d’euros. Depuis janvier 2019, les startups françaises du secteur ont levé 200 millions d’euros (sur 42 deals, soit 6% des deals tous secteurs confondus).

Parmi les levées de fonds de cette année, on relève par exemple :

- ? Ubitransport imagine des solutions innovantes connectées favorisant le partage d’informations, en temps réel, entre les flottes de véhicules, le conducteur, l’opérateur, la collectivité, et l’usager pour améliorer votre mobilité au quotidien. La startup mâconnaise a levé 45m€ début septembre auprès de Essling Expansion et Crédit Agricole Centre-Est. Cet apport constitue la première levée de fonds de l’entreprise, qui compte l’utiliser pour accélérer à l’international et financer des rachats dans des secteurs d’activité complémentaires.

- ? La deeptech Prophesee produit des capteurs d’images ultra performants inspirés du fonctionnement de la rétine humaine. La technologie de rupture, protégée par plus de 20 brevets, permet aux capteurs et caméras d’identifier uniquement les données utiles à traiter. La startup a annoncé mi-octobre une levée de fonds de 25m€ menée auprès de ses investisseurs historiques iBionext, 360 Capital Partners, Intel Capital, Robert Bosch Venture Capital et Supernova Invest, dont un prêt de 20m€ de la BEI (Banque européenne d’investissement). Ces fonds serviront à continuer le déploiement sur les secteurs de l'automobile, de l'IoT et des téléphones portables.

- ?? Basée à Euratechnologies (Lille), Sencrop développe des stations agro-météorologiques connectées aux parcelles des exploitants agricoles. Précipitation, température, hygrométrie et vent sont mesurés en temps réel pour un suivi précis et ultra personnalisé des plantations. La startup a annoncé une levée de fonds de 10m$ en janvier dernier, réalisée auprès de Bpifrance, des fonds français NCI Waterstart, Nord Capital Partenaires, et américains The Yield Lab. Cette levée contribuera à renforcer les équipes en data science et marketing digital, afin de financer l’expansion sur le marché européen.

Pour une compréhension de l’investissement en capital-risque dans l’IoT au niveau mondial, retrouvez la présentation d’Adrien Chaltiel, CEO d’Eldorado, avec notre partenaire Sigfox.

2. Qui investit dans l’IoT en France ?

Depuis le début d’année, les startups françaises de l’IoT ont levé 200 millions d’euros, sur des deals s’établissant en moyenne à 4,8 millions d’euros. C’est sensiblement inférieur à la moyenne tous secteurs confondus depuis janvier qui s’établit à 7,5 millions d’euros. Derrière l’engouement médiatique et la croissance du marché, la réalité pour les entrepreneurs de l’IoT est donc bien différente.

Les 5 fonds français les plus actifs du secteur depuis le début d’année sont :

- Bpifrance (5 deals),

- suivi de Sofimac Innovation et Supernova Invest (3 deals ex-aequo),

- ainsi que Kreaxi et IT-Translation Investissement (2 deals ex-aequo)

A noter également l’activité d’Irdi Soridec Gestion et de Région Sud Investissement. Similairement au secteur de l’IA français, ce palmarès est peu différencié car les applications de ces technologies sont transverses : le hardware, l’énergie et la sécurité figurent parmi les domaines de prédilection de ces technologies, ce qui explique la diversité des investisseurs.

Les investisseurs étrangers sont toutefois encore un peu timides. Les investisseurs américains, réputés grâce à leurs fonds spécialisés (dont Andreessen Horowitz, New Enterprise Associates, Khosla Ventures) et leurs fonds corporates (dont Cisco Investments, Intel Capital, Google Ventures, GE Ventures), n’ont participé qu’à 6,4% des opérations (contre 5,2% tous secteurs confondus). Or, la capacité de déploiement à l’international est intrinsèque aux IoT, car ces technologies sont liées à des systèmes d’informations partagés et globaux. Les géants de la tech ont également tout intérêt à voir ces nouvelles solutions IoT proliférer pour pouvoir les intégrer à leurs propres solutions et les rendre ainsi complètes et incontournables. Enfin, la percée des investisseurs asiatiques (japonais et singapourien) est à relever, avec une participation totale dans 4,2% des deals contre 1,6% tous secteurs confondus.

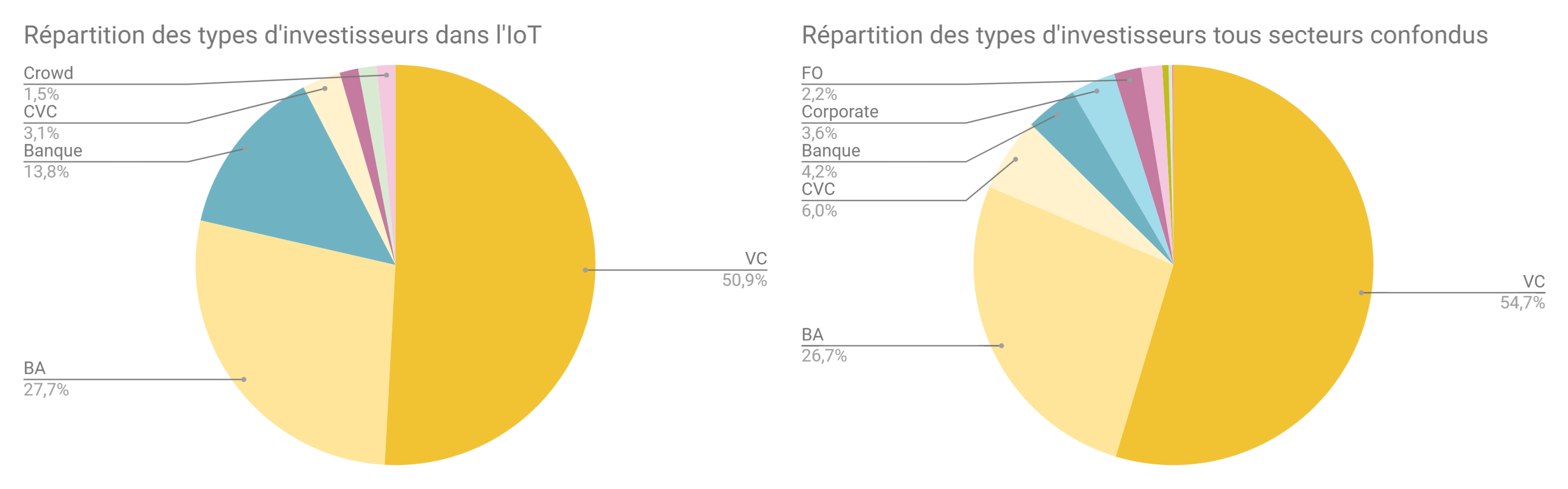

Le profil même des investisseurs est éclaté, avec 51% de fonds VC, 28% de business angels et un intérêt marqué des établissements bancaires (14%). Les diverses filières régionales de BNP Paribas et du Crédit Agricole ont ainsi été particulièrement actives depuis le début d’année, ce qui laisse penser que le capital-risque ne parvient pas à répondre aux besoins et attentes des entrepreneurs du secteur. Ce panel étonne également par l’absence de corporates et la faible activité de CVC. La principale raison à cela est que les fonds spécialisés du secteur (VC comme CVC) sont majoritairement étrangers, et la France peine encore à les attirer.

(Source : Eldorado.co)

Les besoins de financement du secteur étant encore relativement insatisfaits, les entrepreneurs lèvent des tours de tables limités : le seed et la Série A constituent ainsi 76% des opérations recensées depuis janvier. Ce constat n’est pourtant pas la résultante d’une moindre maturité de ces startups, au contraire : les entreprises de l’IoT ayant levé des fonds depuis janvier ont une année de plus que celles tous secteurs confondus (en médiane).

3. Quels sont les risques d’investissement propres au secteur ?

Dans un premier temps, il convient de revenir sur les facteurs clés de succès généraux du secteur. Le caractère fortement technique et technologique de l’industrie nécessite une équipe experte, possédant également une connaissance du domaine d’application final : la logistique, l’agriculture, la sécurité, l’énergie… Le champ de compétences requis des porteurs de projets est donc relativement large et les profils de l’équipe doivent être complémentaires.

L’équipe doit également réussir à gérer les changements d’échelle, complexes à naviguer car mélangeant des problématiques techniques, technologiques, stratégiques et managériales. Le lancement commercial et industriel suite à la réalisation de prototype par exemple nécessite de réfléchir simultanément aux questions d’intégration chez le client et de support technique, tout en s’assurant de l’amélioration continuelle du produit.

De plus, le modèle économique d’une startup IoT est déterminant dans sa réussite et sa capacité à convaincre de potentiels investisseurs à prendre part au projet. C’est autour de la l’extraction de la donnée, de son transport et de sa transformation, que l’entreprise apporte le plus de valeur auprès de son client final. Ainsi, les modèles économiques autour du hardware ont basculé avec l'avènement de l’IoT, passant de la vente de hardware à la vente de service et d’abonnements :

L’IoT nous permet de passer de la vente d’une simple chaudière, à celle d’un service d’une chaudière connectée qui ne tombe jamais en panne, grâce à l’analyse de la donnée et à l’anticipation d’un potentiel dysfonctionnement.

Au vu de l’expansion rapide du secteur et des avancées techniques régulières, il est également crucial de se tenir au courant des nouveaux produits et infrastructures IoT en effectuant une veille concurrentielle du marché. Cela peut permettre d’identifier de nouvelles opportunités de développement ou nouer de nouveaux partenariats avec des solutions complémentaires.

Du point de vue de l’investisseur, la brique hardware qui constitue l’Internet des Objets représente un risque car c’est un facteur de délai et de coûts non négligeable. Pour établir un modèle économique viable, la startup se doit de minimiser ses coûts liés au hardware et à son maintien. Toute donnée possède une valeur relative, dont le coût d’acquisition doit être significativement inférieur à la valeur perçue par le client afin d’assurer un retour sur investissement.

Mais cette brique représente aussi une opportunité propre au secteur. C’est un élément différenciant qui démarque une entreprise de tout concurrent qui souhaiterait se lancer sur le marché.

Pour une startup, la réalisation du prototype et du proof of concept auprès de ses premiers clients est une étape qui peut prendre de 6 mois à plusieurs années. Et ce n’est que la première étape avant l’industrialisation. Sachant que le ROI dans ce secteur va de pair avec une notion de volume, il faudra que les fondateurs fassent preuve de patience. Il est nécessaire qu’ils soient capable d’assumer un investissement en capitaux propres important en début de projet, ou bien qu’ils soient accompagnés par des partenaires financiers de confiance, convaincus par le projet, et donc prêt à les épauler en cas de retard par rapport aux prévisions, jusqu’à atteindre le seuil de rentabilité. Il est donc souvent rédhibitoire pour une startup dans l’IoT de se tromper sur des choix liés au design de sa solution.

De plus, la complexité technique des projets IoT constitue parfois un frein à l’investissement en capital-risque par les investisseurs privés : ils doivent en effet eux aussi être experts du domaine pour en saisir l’intérêt et comprendre les multiples applications et opportunités des projets. Il faut également prendre en compte des facteurs externes, telle la qualité et la finesse du maillage du réseau : selon une étude du cabinet GfK (Growth for Knowledge) réalisée en 2016, l’Hexagone serait situé en 16e position mondiale en termes de connectivité.

Secteur hautement technologique et médiatisé, l’IoT offre de plus en plus d’opportunités d’investissements. Les startups du secteur sont confrontées à un besoin de financement important, peu couvert par les fonds de capital-risque, ce qui nécessite l’apport d’acteurs bancaires. Pour retrouver les prochaines pépites du secteur, découvrez-les vite sur Eldorado !

Pour aller plus loin :

- Compréhension et décryptage de l’IoT Les Echos START

- Comprendre l’IoT français en 2019 BearingPoint

- L’état de l’IoT français Vincent Ducrey

- Etat des lieux de l’IoT en France et freins de développement InformatiqueNews

- Les enjeux du marché de l’IoT en France Les Echos START

- Radar des startups IoT B2B Wavestone

- IoT 2018 market evolution IoT Analytics

- IoT 2018 investment, funding and M&A activity IoT Analytics

- Les objets connectés en France Business France