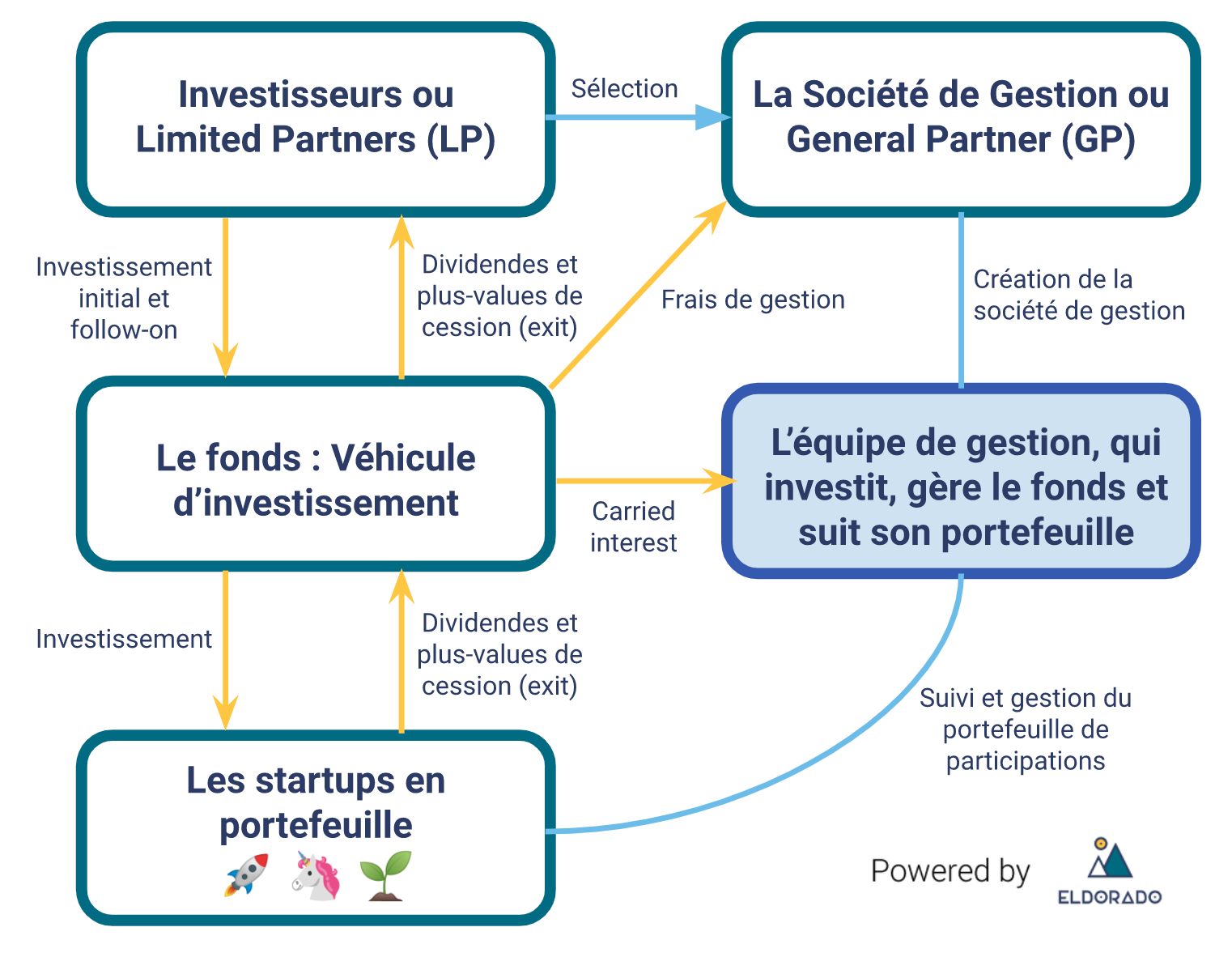

Nous vous proposons ici le schéma d’un fonds de Venture Capital "classique" (par classique nous entendons un fonds géré par une société de gestion indépendante qui ne dépend ni d’un Corporate ni d’un seul Business Angel).

Vous y trouverez la liste des termes à connaître et des principales parties prenantes (et de leurs enjeux respectifs).

Fonctionnement d’un fonds de Venture Capital ⚙️

Fonds VC : Les termes à connaître 🧐

Les investisseurs, souscripteurs ou Limited Partners : Les LPs (Limited Partners) peuvent être des institutions financières, des entreprises, des banques, des fonds de pension, des assurances, la BPI ou même des particuliers, qui cherchent à diversifier leurs investissements et faire fructifier leurs placements. Ils se tournent donc vers une société de gestion à qui ils confient une allocation. Par cette démarche, les LPs attendent un retour sur investissement, en moyenne entre 2.5x et 3x. Pour sélectionner les sociétés de gestion à qui ils vont confier une allocation, les souscripteurs étudient des indicateurs de performances financières comme le TRI, le DPI, le TVPI, sur lesquels nous reviendrons par la suite, mais s’appuient aussi sur d’autres données comme le track-record de l’équipe de gestion ou encore les indicateurs ESG si le fonds est spécialisé dans l’impact par exemple.

La Société de Gestion ou General Partners : Elaia, Iris Capital, Isai, Daphni, tous ces noms que vous connaissez déjà sont des Sociétés de Gestion (appelées plus communément/simplement fonds d’investissement), qui gèrent des véhicules d’investissements. Ces Sociétés de Gestion sont généralement fondées par les gérants eux-même et ont pour vocation de trouver les meilleures startups dans lesquelles investir les souscriptions des LPs pour en retirer les meilleurs résultats lors de la cession, atteindre le Hurdle Rate et générer pour l’équipe du Carried Interest.

L’équipe de gestion: Elle est composée des gérants du fonds, des directeurs d’investissement, des analystes, et de toutes autres personnes participant à la sélection et au suivi des investissements. De plus en plus de sociétés de gestion recrutent également des fonctions supports (marketing, communication, suivi des participations etc.), et font également appel à des “Operating Partners” personnes extérieures et sollicitées par le fonds pour travailler en direct avec des startups de leur portefeuille d’investissement.

Le fonds : C’est le véhicule juridique, fiscal et financier qui héberge les participations et par lequel circule les flux financiers. Il peut prendre différentes formes : FCPR, FCP, FIP, SICAV etc.

Généralement, sa durée de vie varie de 8 à 12 ans.

Le portefeuille de startups : Ce sont les “participations” du fonds, les investissements réalisés par l’équipe de gestion. On l’appelle aussi le portfolio. Ces startups sont à la recherche de partenaires financiers pour accélérer leur croissance, mais également de partenaires stratégiques capables de les accompagner dans leur développement.

Les frais de gestion: Ils sont en moyenne de 2 % et sont prélevés par la Société de Gestion pendant toute la période d’investissement (c.-à-d. lorsque l’équipe de gestion sélectionne et réalise les deals) pour assurer le bon fonctionnement du fonds.

Le Carried Interest : Le Carried Interest est un pourcentage des bénéfices réalisés (20 % en général), reversé à l’équipe de gestion si le fonds atteint ce que l’on appelle le Hurdle Rate.

Le Hurdle Rate : C’est le Taux de rendement minimum (TRI) que l’équipe de gestion doit atteindre pour ses LPs afin de toucher le Carried Interest. Le Hurdle Rate est généralement fixé à 8 %, cela veut dire que pour toucher une part des bénéfices du fonds, les partners doivent réaliser au moins 8 % de TRI avec le portefeuille.

Le millésime : On parle de millésime pour désigner l’année à laquelle le fonds a commencé à réaliser ses investissements. C’est important pour analyser et comparer les performances des fonds de Venture Capital.

Pour aller plus loin 🤓:

👉 Le Glossaire de la levée de fonds

👉 Les étapes de la levée de fonds

👉 Les 5 erreurs majeures sur le pitch deck

👉 Les fonds français les plus actifs en 2020