Capitaux propres, fonds propres, quasi fonds propres… des terminologies similaires, qui se recoupent et contribuent au flou général. Pourtant la première notion est stratégique pour toute entreprise, car elle détermine le montant maximum d’aides publiques obtenable, en application de la réglementation européenne et en vertu du principe de cofinancement du risque. Retour sur cet élément comptable.

La définition comptable de fonds propres

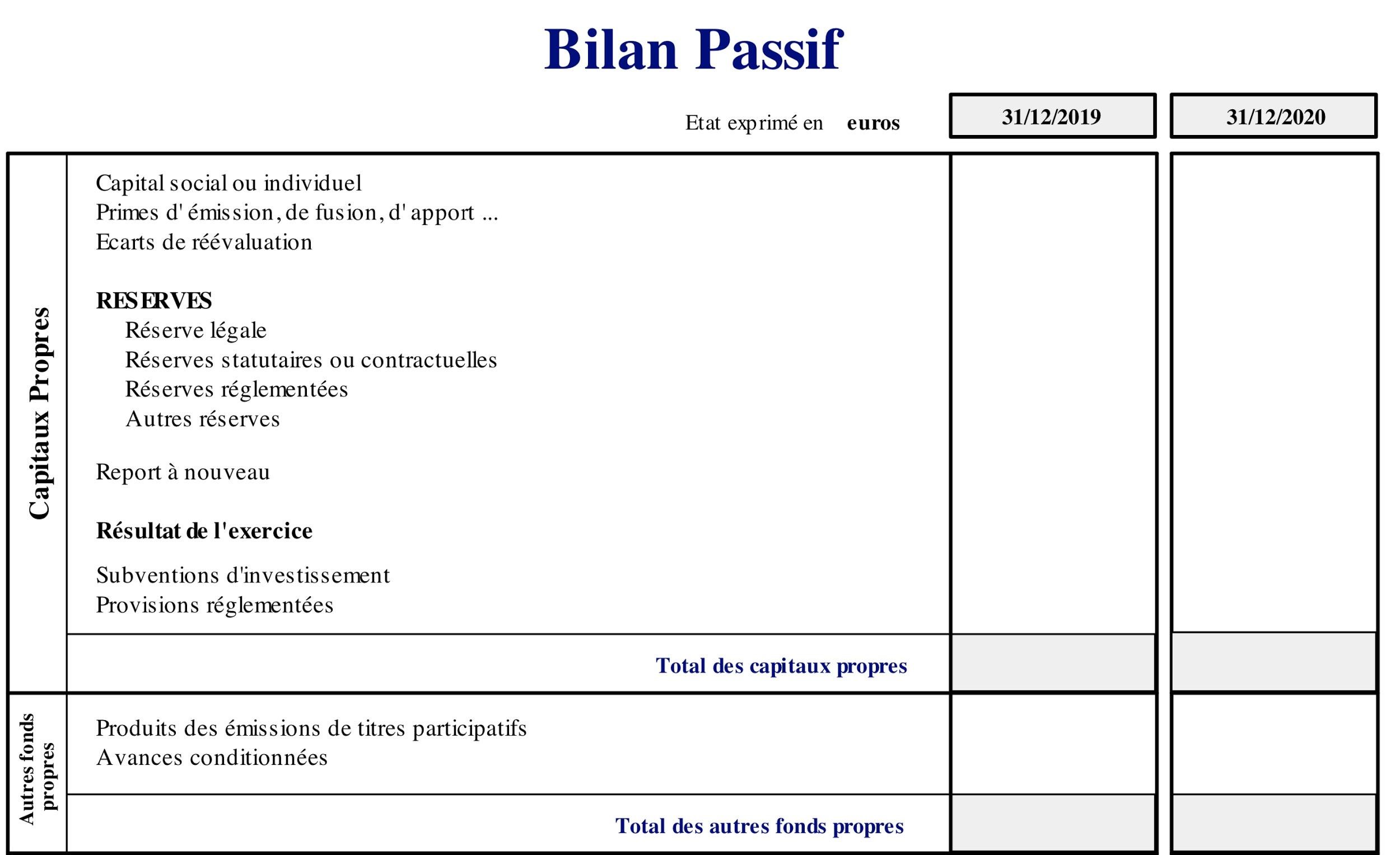

Simplement, ils représentent la valeur comptable de l’entreprise à une année N. On les retrouve en haut du passif du bilan, en additionnant les comptes numérotés 101000 à 145000. Ils sont ainsi comptablement constitués de deux éléments :

- Les capitaux propres, qui constituent les ressources permanentes de l’entreprise. On y retrouve principalement le capital social, les réserves (légales, statutaires, réglementées), le report à nouveau et le résultat de l’exercice.

- Les autres fonds propres, qui comprennent les produits des émissions de titres participatifs, les avances conditionnées et les droits du concédant.

La seconde catégorie étant habituellement vide ou minime pour les jeunes entreprises, les fonds propres sont simplement égaux aux capitaux propres. D’où la confusion fréquente entre les deux termes.

A retenir donc qu'ils sont soit apportés par les actionnaires (apports des associés et des investisseurs), soit acquis par le biais de l’activité de l’entreprise (bénéfice). Leur niveau varie également d’année en année, en fonction du résultat dégagé (bénéfice ou perte) et de la distribution hypothétique de dividendes.

On trouve par ailleurs la notion de “quasi fonds propres” : ce sont des ressources qui se rapprochent comptablement des fonds propres, qui ont le potentiel d’être transformées en fonds propres, mais qui n’en sont pas constitutives. Elles n’en demeurent pas moins stratégiques car elles sont fréquemment assimilées comme fonds propres par les institutions financières (dont Bpifrance et la Banque de France) dans leurs calculs d’analyse. Pensez aux :

- Comptes courants d'associés

- Obligations convertibles

- Emprunts participatifs ou encore les titres subordonnés à durée indéterminée.

Enfin, fonds propres et trésorerie sont encore deux notions distinctes. Leur temporalité n’est pas la même, la première rend compte du financement long terme, la seconde du court/moyen terme. Ainsi, l’obtention d’un prêt bancaire, s’il augmente la trésorerie, n’affecte pas le montant des fonds propres.

Les enjeux derrière la constitution des fonds propres

La définition précédente laisse entrevoir l’utilité des fonds propres : financer l’entreprise, en particulier son cycle d’exploitation et ses investissements, et par là-même rassurer les parties prenantes et tiers, dont Bpifrance, sur la solvabilité de l’entreprise.

Les fonds propres permettent en effet de financer les investissements, le besoin en fonds de roulement (BFR) ou de supporter une mauvaise passe économique temporaire. Si leur niveau est suffisant, il n’est pas nécessaire par exemple de recourir à un emprunt bancaire supplémentaire qui augmenterait le taux d’endettement.

Un niveau satisfaisant de fonds propres constitue également un facteur de réassurance quant à la santé de l’entreprise. Après plusieurs années d’activité, c’est le signe que l’entreprise parvient à dégager suffisamment de bénéfices pour les réinjecter dans son activité. Ce peut également laisser présager la distribution potentielle de dividendes.

Un niveau minimum légal est ainsi précisé pour les SARL (art. L223-42 du Code de Commerce), égal à la moitié du capital social (un de ses éléments constitutifs, voir la formule plus haut). S’il n’est pas vérifié, l’entreprise risque la dissolution immédiate ou sous deux ans.

La contrainte juridique majeure est toutefois constituée par l’exigence prudentielle européenne du règlement CRR (Capital Requirement Regulation) de juin 2013 (Règlement (UE) n°575/2013). Ce texte impose aux établissements de crédit et entreprises d'investissement de "provisionner suffisamment de fonds propres pour pouvoir couvrir les pertes inattendues et rester solvables en cas de crise. Le principe de base veut que le montant des fonds propres requis dépende du risque lié aux actifs de chaque banque." Dès lors, les banques se basent sur le niveau de fonds propres pour déterminer la solvabilité de l’entreprise et accepter, ou non, de lui accorder un prêt.

Dans cette même logique, le niveau des fonds propres constitue également un indice de calcul pour le montant des aides publiques : le principe de base est que les institutions financières ne peuvent pas vous accorder plus que le montant de vos fonds propres. Par exemple, pour une Bourse French Tech de maximum 30k€, vous n’obtiendrez que 20k€ si c’est le montant de vos fonds propres au moment du dépôt du dossier. Ayez donc bien en tête le montant de vos fonds propres lorsque vous prétendez à une aide en particulier.

Nos conseils pour constituer intelligemment ses fonds propres

A la génèse de l’entreprise, les fonds propres sont majoritairement constitués des apports des associés et éventuelles premières subventions et coups de pouce financiers. Après quelques années, les bénéfices non distribués et les éventuelles augmentations de capital prennent le relais.

Selon la maturité de l’entreprise, le niveau des fonds propres et les solutions pour les augmenter ne sont pas nécessairement les mêmes.

🌱 En phase de pré-amorçage ? Pensez aux prêts d’honneur (qui font d’une pierre deux coups un effet de levier auprès de votre banque), sollicitez vos proches pour un apport en CCA bloqués, réalisez une petite campagne de crowdequity ou un tour de BSA Air. Demandez également les premières subventions de Bpifrance et de votre région (BFT, AFI). Attention : Bpifrance retraitera automatiquement la production immobilisée du dernier exercice des fonds propres. Selon le Chargé d'Affaires Bpifrance, il est même possible d'enlever le cumul des productions immobilisées des exercices précédents.

📈 En phase de croissance ? Envisagez une levée de fonds et pensez à nouveau aux subventions dédiées pour en renforcer l’effet (PAI).

🔝 En phase de scale ? Recherchez la profitabilité et optimisez l’équilibre entre distribution de dividendes et réintégration des bénéfices dans le compte des fonds propres. Une autre action ponctuelle consiste à abandonner les comptes courants d’associés bloqués (en faisant jouer la clause de retour à meilleure fortune). Le montant ainsi récupéré constitue un produit exceptionnel qui vient augmenter le résultat de l’entreprise, et donc ses fonds propres.

Cas pratique d’une jeune entreprise innovante francilienne

Vous avez immatriculé votre entreprise au 27 janvier 2020 à Paris en y apportant 10 000€ total d’apport initial avec votre associé. Sur les conseils de votre banquier, vous vous rapprochez de la branche locale de Réseau Entreprendre pour un prêt d’honneur. Ils vous accordent 15 000€ chacun, que vous réinjectez dans la société en CCA bloqués. Vous enregistrez 2 000€ de bénéfices. Votre total de fonds propres s’élève donc à 42k€ à la fin de l’année.

- Avant l’échéance des un an d’existence, vous sollicitez la Bourse French Tech (BFT) dont le montant maximum est de 30k€. Comme vous êtes à 42k€, vous avez toutes vos chances d’obtenir ce max.

- Vous consentez également à un prêt bancaire de 50k€ (généralement en suivant la règle du "1 pour 1" : 1€ de fonds propres permet de s'endetter de 1€), facilité par l’effet de levier de votre prêt d’honneur. Ce montant vient augmenter votre trésorerie.

Vous l’aurez compris, les fonds propres sont un élément comptable central dans l’activité d’une entreprise. Ils constituent une base financière pour le financement du cycle d’exploitation et des investissements, mais aussi un indice de calcul pour obtenir des financements externes.

Besoin de conseil dans votre stratégie financière ? Notre équipe Advisory se tient à votre disposition