Si vous êtes une startup en prévision ou en pleine levée de fonds, alors vous savez que l’obtention de financements pour votre projet est parfois difficile, surtout lors des premiers mois : en l’absence de résultats économiques tangibles, ou avec trop peu d’historique positif, le circuit traditionnel des banques vous est fermé. Les aides publiques et apports de vos amis et famille ne suffisent plus à subvenir à vos besoins croissants en financement.

Arrivent sur scène les “business angels” (BAs), ces individus investissant leur fortune personnelle dans des projets innovants à fort potentiel moyennant des parts au capital (pour en savoir plus sur leur profil, retrouvez notre article ici [backlink Qu’est-ce qu’un BA ? une fois publié sur le blog]). La France en compterait officiellement plus de 5 500 actifs (officieusement plus), pour plus de 49 millions d’euros investis en 2020 (source : France Angels).

Comme toute source de financement, cet apport vient avec des conditions restrictives qu’il convient de connaître avant de s’engager. Pour vous aider à peser le pour et le contre, nous revenons aujourd’hui sur les avantages et inconvénients à recourir à des business angels pour financer son projet.

1. Les avantages à recourir à un Business Angel

a. Avantage #1 : Obtenir rapidement un niveau de fonds élevé

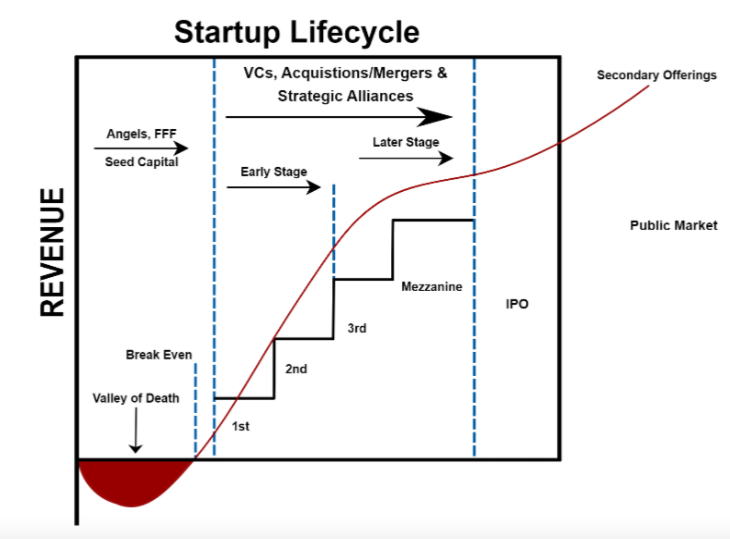

Qu’ils investissent individuellement ou en réseau, les BAs permettent de combler “l’equity gap” (comprendre le manque de sources de financement) entre les premiers apports d’amis et famille et ceux plus conséquents de fonds de capital-risque en amorçage (retrouvez le vocabulaire de la levée de fonds dans notre glossaire ici).

Le cycle de financement d’une startup de sa création à son entrée en Bourse (source : EBAN)

Ils investissent de quelques dizaines de milliers d’euros à plusieurs centaines de milliers : 35% des tickets sont compris entre 100k€ et 200k€, et, au global, 62% des montants investis se font sur des tickets inférieurs à 200k€ (source : France Angels 2020). Comme la majorité des opérations de BAs se font en groupe (réseau, fédération ou association plus informelle), le montant levé sur le tour de table peut augmenter assez rapidement.

De plus, les BAs sont une population qui a naturellement le goût du risque. Généralement anciens entrepreneurs ou dirigeants, ils recherchent l’excitation des débuts et connaissent le taux d’échec de jeunes projets innovants. Le milieu des startups ou de l’innovation technologique ne leur fait pas peur, au contraire ; le potentiel de croissance peut leur permettre de faire une importante plus-value.

A noter également que, pour la majorité des BAs, la nature informelle de cette activité explique que la phase d’analyse d'opportunité (la “due diligence”) peut être très rapide. Vous pouvez ainsi obtenir un accord bien plus rapidement qu’avec un fonds de capital-risque plus structuré et processisé.

Enfin, l’association de votre projet à des BAs est un signal positif envoyé à l’écosystème du financement. Pour peu que votre investisseur soit connu (et même sans que cela soit nécessaire), son engagement valorise votre crédibilité sur le marché. Ainsi, lever auprès de BAs agit comme un effet de levier pour obtenir des financements d’organismes tierces, comme par exemple pour obtenir un prêt bancaire.

b. Avantage #2 : Bénéficier d’un partage d’expérience, d’expertise et de réseau local

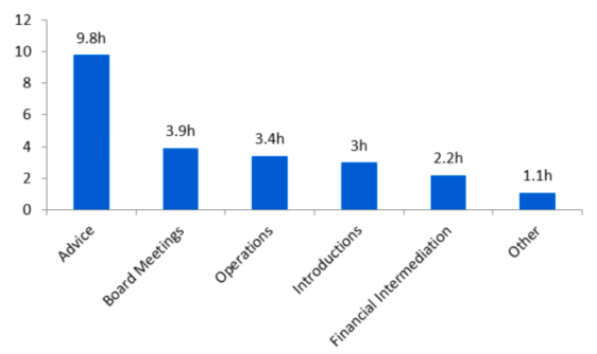

Au-delà de la participation financière, les BAs partagent généralement leur expérience d’ancien entrepreneur ou dirigeant et / ou leur réseau. Ils peuvent ainsi être sollicités pour prodiguer des conseils stratégiques sur la vision de l’entreprise, siéger au board avec d’autres co-investisseurs ou aider dans les aspects plus opérationnels de recrutement ou d’introductions business.

La répartition moyenne de temps alloué par les BAs européens en 2019 (source : EBAN)

Cette aide est d’autant plus précieuse pour briser la solitude ressentie par les fondateurs solo ou même cofondateurs multiples, en leur partageant un retour d’expérience sans langue de bois d’une personne passée par les mêmes questionnements.

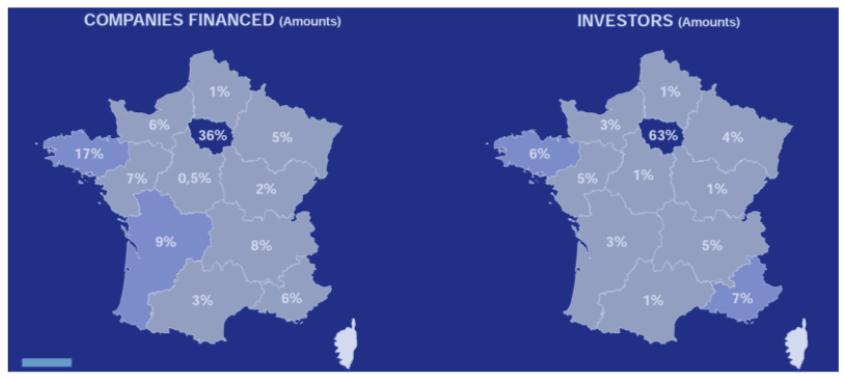

Pour pouvoir s’impliquer autant sur leurs projets d’investissement, les BAs gardent une emprise territoriale assez importante et investissent dans une zone restreinte. 36% des projets financés sont en Île-de-France, suivi de 17% en Bretagne et 9% en Nouvelle-Aquitaine (source : France Angels 2020).

Répartition géographique des BAs français et leurs investissements en 2020 (source : France Angels)

c. Avantage #3 : Ne pas avoir à rétribuer en remboursements et intérêts

L’investissement se faisant en capital, via plusieurs modes possibles (obligations convertibles, BSA Air…), il n’est pas question de remboursements ou d’intérêts à payer à l’investisseur un jour.

Le BA se rémunère s’il réalise une plus-value lors de la cession de ses actions, mais il n’obtient aucun dédommagement financier avant. Cela n’impacte en rien son implication et son soutien à la réussite du projet, au contraire : les BAs ont un horizon long terme de 5 ans en moyenne, et de nombreuses études ont démontré la corrélation entre l’engagement extra-financier des BAs et la réussite économique des projets investis.

2. Les inconvénients à recourir à un Business Angel

a. Inconvénient #1 : Perdre capital et pouvoir au profit d’une tierce personne

L’investissement de BAs se faisant en equity et non en dette, vous diluez mathématiquement votre propre part au capital pour les faire entrer. A chaque nouveau tour de table en equity, vous réduisez votre pourcentage de détention de la société. On parle de financement “dilutif”. En amorçage, la moyenne est une dilution de 15-20% (source : Y Combinator).

Quelle est l’implication de cette dilution ?