2020 a été une année inédite, tant pour nous en tant qu'individus que d'un point de vue business, surtout dans les services financiers. Les banques, tout en devant rester en conformité avec un niveau toujours plus élevé de régulations, ont été particulièrement impliquées dans les efforts économiques liés à la pandémie, et ont été des témoins privilégiés des changements d'attentes de la part de leurs clients. Dans le même temps, de nouveaux acteurs sont entrés dans les services financiers, la "finance cachée" et la démocratisation des produits financiers deviennent de plus en plus matures.

Compte tenu du contexte, il est intéressant de voir où et comment les CVC et les banques parient sur l'avenir 🔮

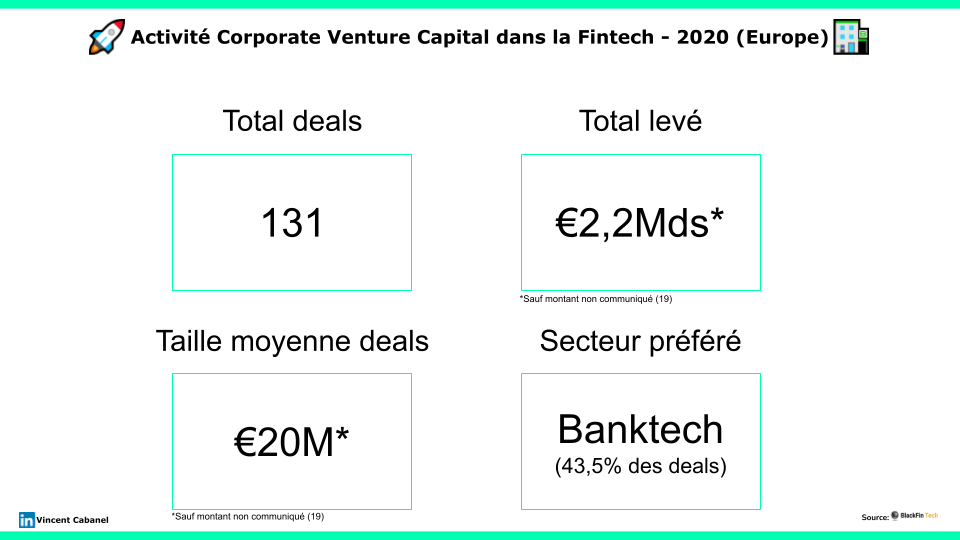

KPIs clés

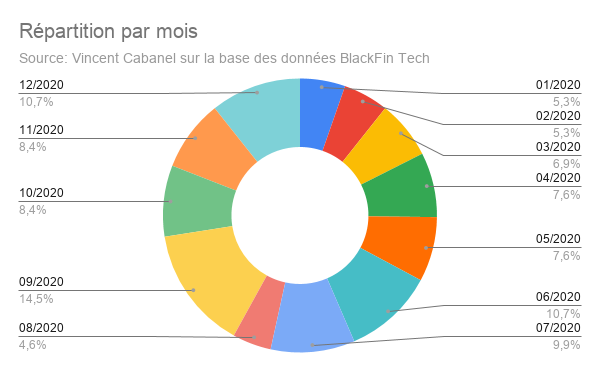

Répartition par mois

📅Le mois de septembre a été le plus actif avec 19 deals.

💪Le plus gros round a eu lieu en janvier avec les €104M levés par Qonto. La néobanque B2B a convaincu Tencent, le géant Chinois, d'investir dans la fintech. En 2020, le secteur de la Banktech a été intéressant dans ce pays, avec Memo Bank ayant obtenu une licence bancaire suite à ses €20M levés en juin, le lancement de Blank par le startup studio du Crédit Agricole: La Fabrique by CA et l'acquisition de Shine par la Société Générale.

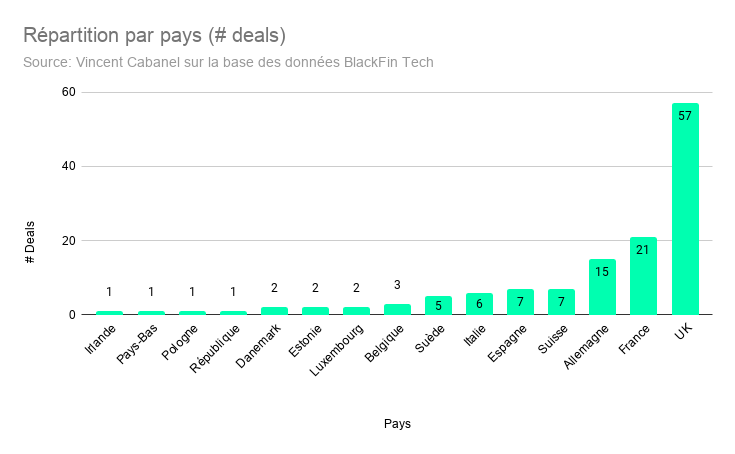

Répartition par pays

🌍Le UK est décidément le pays de la fintech en Europe, avec 57/131 deals impliquant un CVC en 2020. S'agissant de la taille des tours de table, seulement 7 deals sont supérieurs à €50M, 21 compris entre €10M et €50M et 19 jusqu'à €10M (la taille de 10 deals n'a pas été communiquée).

☃Les CVC semblent assez timide en Europe Centrale, avec seulement 4 deals. Dans cette zone géographique, Barclays a investi dans Cachet à l'occasion de sa levée de fonds de €1,1M. La fintech basée à Talinn développe un courtier d'assurance pour les travailleurs indépendants. La startup cible les plateformes VTC, et prévoit d'attaquer d'autres verticales telles que les marketplaces de location de logements.

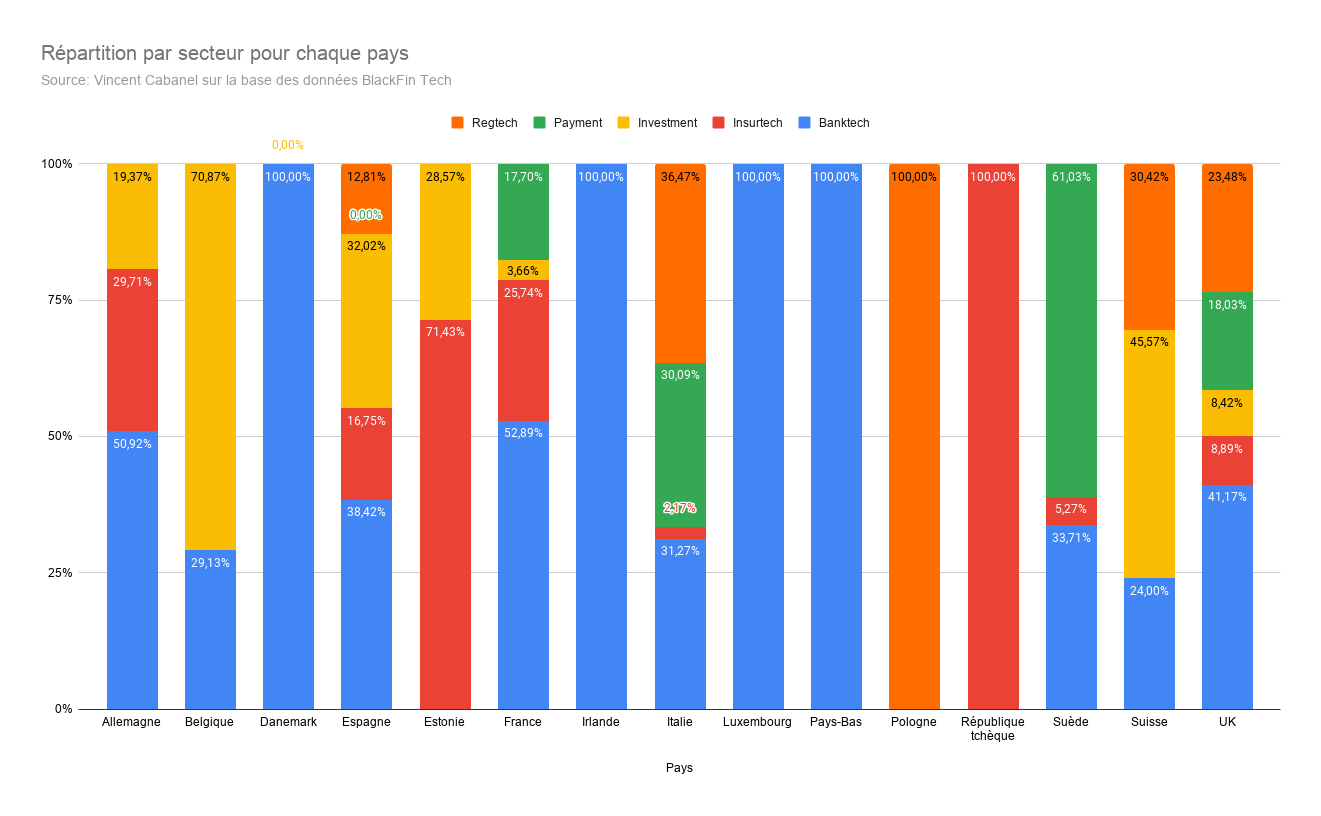

Répartition par secteur pour chaque pays

☂️ L'insurtech prend de l'ampleur et représente 25% du total levé en France, 29% en Allemagne et 16% en Espagne ! A contrario des autres pays, tous les secteurs ont attiré des CVC au UK, où la regtech se classe deuxième.

💳 Pays d'origine de l'ancienne fintech financée par des VC la plus valorisée en Europe, Klarna (cc Checkout et sa levée de €387M, désormais valorisée à €12,9Mds), le secteur du paiement représente 61% du total levé en Suède. La solution "buy-now-pay-later" a levé €731M au total en 2020.

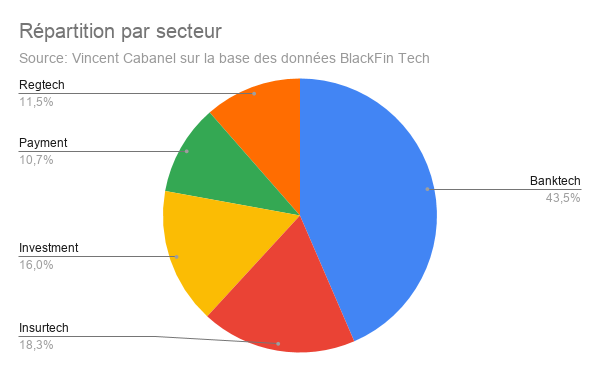

Répartition par secteur

📈 Le secteur de l'investissement se classe 3e. Il y a beaucoup d'acteurs dans cet univers ! Le London Stock Exchange a investi dans PrimaryBid, le Luxembourg Stock Exchange a participé à la levée de fonds d'Origin pour un montant non communiqué, Matter a convaincu NASDAQ Ventures pour sa solution d'analyse ESG. Deutsche Börse, suite à un partenariat avec CloudMargin, a pris part à son tour de table de €12,9M.

💸 En Décembre, Orange Ventures a investi dans Luko à l'occasion de sa levée de €50M. Le CVC a récemment annoncé son fonds de €350M pour investir dans la connectivité, la cybersécurité, la santé, l'éducation et les services financiers. Raisin, Monzo et Aire font également partie de son portefeuille.

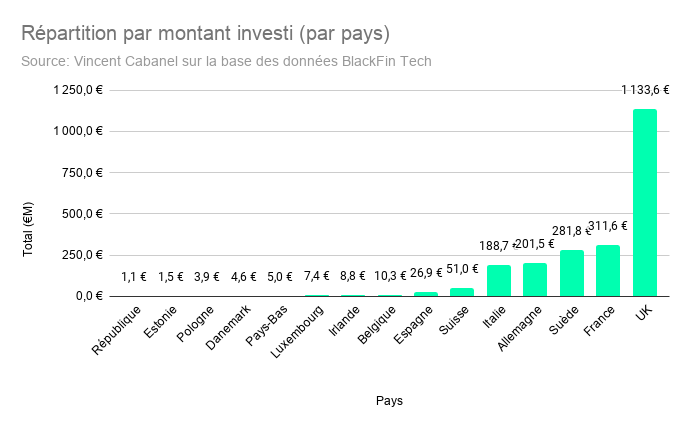

Répartition par montant investi (par pays)

🏅L'Italie se classe 5e en termes de montant investi. Parmi les deals ayant participé à ce résultat, les €56,8M levés par Satispay, impliquant le géant chinois Tencent. Les autres CVCs ayant participé au tour de table sont Square et TIM Ventures. Les CVCs sont assez actifs dans ce pays, avec 14 CVCs pour 6 deals !

🏆A nouveau, le UK est de loin le pays leader en termes de montant investi.

Pour aller plus loin :

👉 Bilan annuel du financement 2020

👉 Quel avenir pour les CVC en 2020 et au-delà ?

👉 Baromètre CVC France 2020 - Deloitte et Orange Digital Ventures

Un grand merci à Vincent Cabanel pour la rédaction de cet article. Passionné par l'écosystème fintech, il a travaillé en 2020 au sein du CVC du Crédit Mutuel Arkéa. Cette expérience lui a notamment permis de creuser les relations startups-grands groups, et toutes les stratégies CVC dans l'écosystème startup.