Les entrepreneurs qui se lancent dans la création d’une startup font souvent appel à leur cercle familial ou amical (« love money ») pour réunir la mise de départ nécessaire au lancement de leur projet.

Lorsqu’un proche apporte son aide sans contrepartie, l’opération constitue une donation et a alors un coût fiscal : les droits de donation.

Afin de soutenir la création et le financement de jeunes entreprises grâce à des dons, le législateur français, dans une 3ème loi de finances rectificative pour 2020, vient de créer une mesure de faveur temporaire sous forme d’un abattement, pouvant conduire à une exonération de droits de donation, sur les dons de sommes d’argent affectées au financement d’une jeune entreprise.

Cadre fiscal des donations en France

Lorsqu’un donateur (celui qui donne) consent une donation à un donataire (celui qui reçoit), ce dernier doit s’acquitter des droits de donation. Dans le cas des donations en ligne directe, cet impôt est progressif entre 5 et 45%. Ces droits sont à acquitter par le bénéficiaire de la donation mais peuvent éventuellement être pris en charge par le donateur, sans que cela ne constitue une donation supplémentaire.

Pour le calcul de cet impôt, on prend en compte la valeur des biens transmis déduction faites d’abattements qui peuvent se cumuler :

- Abattements à raison du lien de parenté entre le donateur et le donataire, par exemple :

- À un enfant : 100 000 €

- À un petit-enfant : 31 865 €

- À un arrière-petit-enfant : 5 310 €

- Abattement sur les dons manuel de sommes d’argent.

Dans le cadre d’une donation en ligne directe de liquidités, si le donateur est âgé de moins de 80 ans et le donataire de plus de 18 ans, l’abattement est de 31 865 €.

Ces abattements peuvent être utilisés tous les 15 ans.

En quoi consiste ce nouvel abattement ?

Pour les donations portant sur des sommes d’argent, consenties entre le 15 juillet 2020 et le 30 juin 2021, le montant taxable de la donation bénéficiera d’un nouvel abattement de 100 000 €, sous réserve du respect de deux conditions principales, précisées ci-dessous

Cet abattement se cumule avec les abattements existants (100 000 € entre parent et enfant, 31 865 € entre grand-parent et petit-enfant ou dans le cas d’un don manuel de sommes d’argent).

Condition n°1 – Le lien de parenté entre le donateur et le donataire

La donation doit être consentie à un descendant en « ligne directe » : enfant, petit-enfant ou arrière-petit-enfant.

Dans le cas où le donateur n’aurait pas de descendance, la donation qu’il consentirait à un neveu ou à une nièce pourrait bénéficier de cet abattement.

Condition n°2 – L’affectation des capitaux reçus à la création ou au développement de sa startup

Les capitaux reçus doivent être affectés, au plus tard le dernier jour du 3ème mois suivant la donation, au financement d’une société par souscription au capital initial ou par augmentation de capital. En revanche, l’apport en compte courant des sommes reçues lors de la donation ne sont pas éligibles à ce dispositif.

De façon à cibler les jeunes entreprises, le législateur a prévu de limiter le bénéfice de ce dispositif au le financement des sociétés qui exercent leur activité depuis moins de 5 ans, qui n’ont pas encore distribué de bénéfices, et dans laquelle le donataire exerce son activité professionnelle principale ou l’une des fonctions de direction éligibles, et ce pendant les 3 années qui suivent la donation.

Quelles sont les limites à l’application de cet abattement ?

Le texte prévoit que cette exonération est plafonnée à 100 000 € pour un même donateur, quel que soit le nombre de donations qu’il effectue entre le 15 juillet 2020 et le 31 décembre 2021. En revanche, un même donataire peut recevoir plusieurs dons de 100 000 € de donateurs différents.

Par ailleurs, les sommes qui ont bénéficié de cet abattement ne peuvent pas être investies dans le cadre de souscription pour lesquelles le donataire demanderait, entre autres, une réduction d’impôt (notamment, les souscriptions au capital de PME ouvrant droit à une réduction d’impôt sur le revenu à hauteur de 18% des sommes investies).

Dans le cas où les conditions de validité de cette exonération ne seraient pas respectées, l’exonération sera remise en cause. Dès lors, les droits de donation seront dus au titre de la donation, auxquels s’ajouteront les intérêts de retard.

Deux exemples chiffrés

Pour les besoins de nos calculs, nous avons considéré que tous les protagonistes sont résidents fiscaux français et qu’aucune donation n’a été consentie au cours des 15 années précédant la donation envisagée.

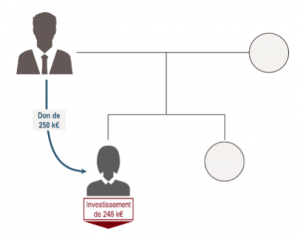

Exemple 1 – Donation de 250 000 € à sa fille

| DONATION | 250K € |

|

Abbatements appliqués :

TOTAL |

100 000 € 31 865 € 100 000 € 231 865 € |

| Valeur taxable | 18 135 € |

| Droits de donation à payer | 1821 € |

| NET | 248 179 € |

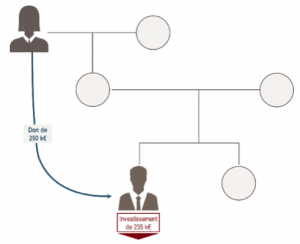

Exemple 2 – Donation de 250 000 € à son petit-fils

| DONATION | 250K € |

|

Abattements appliqués :

|

31 865 € 31 865 € 100 000 € |

| Valeur taxable | 86 270 € |

| Droits de donation à payer | 15 448 € |

| NET PERÇU | 234 552 € |

Dans ces deux situations, l’économie de droits de donation réalisée grâce à cette nouvelle exonération est de 20 000 €.

Cet article a été rédigé par Valérie Montel - Responsable de l’ingénierie patrimoniale et Marion Ripoutot-Cassan - Ingénieur patrimonial chez Lombard Odier France.