La crise économique et financière initiée par le Covid-19 a bouleversé le marché du capital-risque mondial. L’année s’annonçait pourtant prometteuse au vu des chiffres records de 2019 : en France seule, 5,1 milliards d’euros avaient été levés par 769 startups, soit 40% de plus en valeur que l’année précédente. Mais l’arrêt des économies mondiales, l’enrayement du commerce et les mesures de confinement ont eu raison du dynamisme ambiant : de 65 opérations en février 2020 (pour 389m€ levés), le nombre de deals français a été brutalement divisé par deux le mois suivant (avec 171m€ levés).

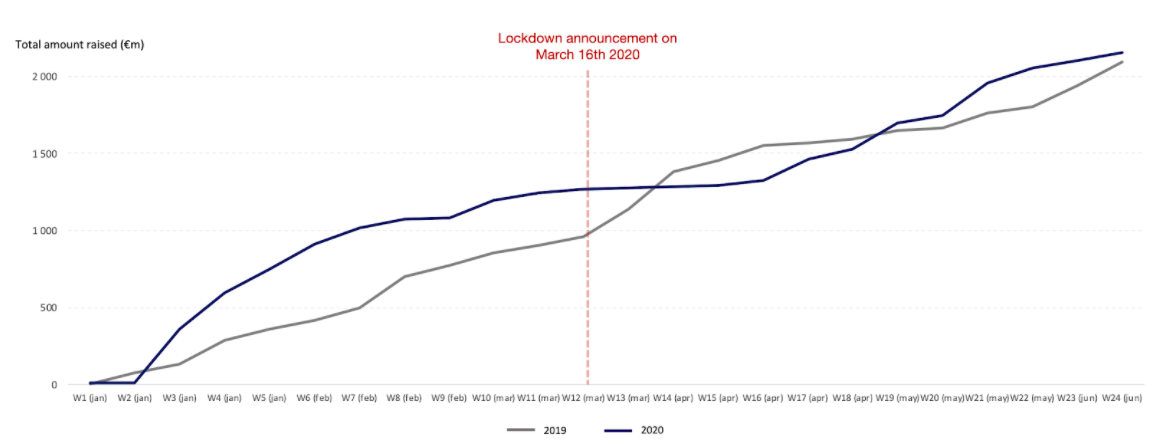

L’arrêt n’a toutefois pas été complet. De nombreux fonds d’investissement ont déclaré être toujours à l’écoute d’opportunités (“open for business”), même au plus fort de l’incertitude. L’attention des fonds a quelque peu été reportée en interne sur la gestion de crise des startups du portfolio en difficulté, mais des term sheets ont bien été signées à distance. Le visuel ci-dessous démontre qu’après une période d’incertitude et de faible activité de début mars à mi-avril, les opérations ont depuis repris du poil de la bête. Début mai, le montant total cumulé levé de 2020 est repassé au-dessus du montant total cumulé levé de 2019. Au final, l’écosystème français aura accumulé trois à trois mois et demi de retard.

Comparaison de l’investissement cumulé du VC français en 2019 et 2020 (source : Avolta Partners)

Alors que le marché a opéré une reconsidération des valorisations, des secteurs en vogue et de l’apport extra-financier des investisseurs, se pose désormais la question suivante : à quoi va ressembler la répartition des investisseurs dorénavant ? Les crises économiques précédentes de 2000 et 2008 ont en effet été synonymes de prise de recul voire de disparition de certains acteurs inaptes, en particulier certains family offices et fonds de corporate venture (CVC, corporate venture capital). Peut-on tirer les mêmes conclusions aujourd’hui ? Quels sont les enjeux ? Quelles sont les forces en présence ?

Rapide panorama des enjeux derrière l’activité de CVC

L’année 2019 a enregistré 53 deals de corporate venture capital en France, à savoir des opérations réalisées par des entreprises via leurs bras d’investissement dédiés. Né au siècle dernier avec l’investissement du groupe industriel de chimie américain DuPont dans le tout jeune constructeur automobile General Motors, le CVC a vécu des périodes fastes entrecoupées de crises.

Le principe sous-jacent de ce mode d’investissement est l’open innovation, c’est-à-dire la capacité des entreprises à élargir leurs sources d’inspiration et à intégrer des apports d’innovation externes. L’enjeu est donc stratégique autant que financier. Afin d’éviter de se trouver dépassés et contourner la rigidité intrinsèque de grandes structures (voir Clay Christensen dans The Innovator’s Dilemma), les groupes rivalisent de stratagèmes pour se rapprocher au plus des startups agiles et entrepreneurs inventifs qui redéfinissent leur industrie (via des laboratoires d’innovation, des programmes d’accélérateur interne, des coentreprises/joint-ventures, des bras d’investissement ou encore des opérations classiques de rachat). Les entreprises ont donc plusieurs cordes à leur arc pour se maintenir au devant ou du moins au courant des nouvelles tendances.

A ce titre, le CVC n’est donc qu’une composante de multiples stratégies mises en place par les grands groupes pour innover. L’identité des commanditaires de ces fonds affecte non seulement leur raison d’être, mais également leur financement : contrairement aux fonds de capital-risque financés par de multiples LPs (limited partners, comme des fonds de pensions, fonds de fonds, family offices), les gestionnaires d’un fonds de CVC n’ont de compte à rendre qu’à la maison mère qui les finance habituellement en totalité : 76% des fonds CVC sont financés par la trésorerie du bilan de la maison mère. Seuls 9% des fonds ont reçu un investissement personnel de la part des cadres supérieurs de l’entreprise (source : CB Insights). Ce détail est crucial car il rend la capacité d’investissement et de réinvestissement du fonds sujet à la santé économique de l’entreprise. Et donc à la santé de l’économie générale.

Comment était le climat pour le CVC avant la crise ?

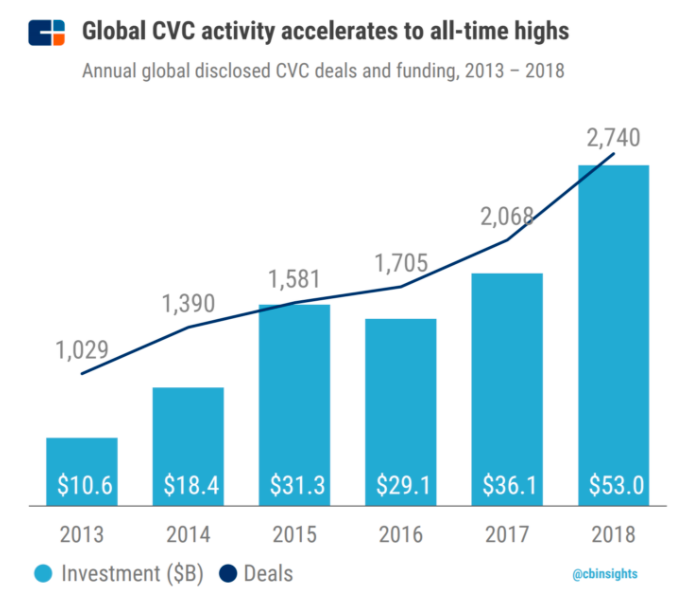

Ces dernières années ont été particulièrement positives pour le capital-risque mondial et l’activité de CVC : les derniers chiffres publiés révèlent qu’en 2018, ces fonds ont réalisé 32% d’opérations de plus et investit 47% en plus comparé à l’année précédente. Ils ont investi 53 milliards de dollars, soit près d’⅕ de la valeur totale levée cette année-là (source : KPMG Venture Pulse Survey 2018). Depuis 2013, on compte ainsi cinq fois plus d’opérations réalisées par ce type d’acteur.

Le dynamisme de l’activité CVC mondiale entre 2013-2018 (source : CB Insights)

Si cette effervescence a majoritairement profité à l’Asie (et en particulier à la Chine), il convient tout de même de noter la structuration croissante de l'activité en Europe. Côté français, selon notre suivi des levées de fonds, 54 opérations ont inclut au moins un CVC en 2019. Un chiffre équivalent à l’année précédente, bien que le montant total levé ait lui augmenté d’un tiers sur la même période.

Plusieurs tendances se dessinaient avant la période actuelle. En premier lieu, ces dernières années ont été marquées par une professionnalisation croissante des fonds CVC. Les impressionnants track records de GV (Google Ventures), Salesforce Ventures, Intel Capital, Cisco Investment, M12 (Microsoft’s Venture Fund) ou encore Baidu Ventures parlent d’eux-même.

Les CVC ont ainsi démontré à leurs détracteurs (dont Fred Wilson, Managing Partner chez Union Square Ventures qui le qualifiait de “dumb money” en 2016) leur intérêt à être dans l’écosystème. Les équipes d’investissement se sont structurées au fil des années, intégrant des collaborateurs de l’industrie VC traditionnelle et non de l’entreprise mère. Ce sont de véritables experts du marché, conscients des enjeux spécifiques du fonds, qui gèrent désormais avec succès ces fonds atypiques.

En France, la médiane du nombre d’opérations par fonds était de 4,5 en 2018 (source : Deloitte et Orange Digital Ventures). Parmi les fonds de corporates français les plus actifs de ces dernières années se trouvent :

- BNP Paribas Développement (dont la Medtech Tissium, la solution d’e-commerce Cubyn, la startup de mobilité Zoov, le fournisseur d’énergie alternatif ekwateur et l’Agrotech Agriloops)

- Aviva Impact Investing (dont la Cleantech Cozynergy et les startups de l’ESS Simplon.co et Lita.co)

- MAIF Avenir (dont la solution de mobilité Zenpark, l’Assurtech Lovys et le chatbot Jam)

- Orange Digital Ventures (dont la solution pour commerçants Wynd, les startups du cloud InterCloud et Cycloid)

- ALIAD (dont la Medtech Diabeloop et les Cleantech Ergosup et Waga Energy)

- CMA CGM Ventures (dont le drone sous-marin Notilo Plus et la solution d’e-commerce Wing)

- InnovAllianz (dont la solution de mobilité Hiflow et la Medtech Biomodex)

- SNCF Digital Ventures (dont la solution de mobilité Hiflow et le spécialiste du cloud InterCloud)

- et bien d’autres encore à retrouver dans notre liste récapitulative

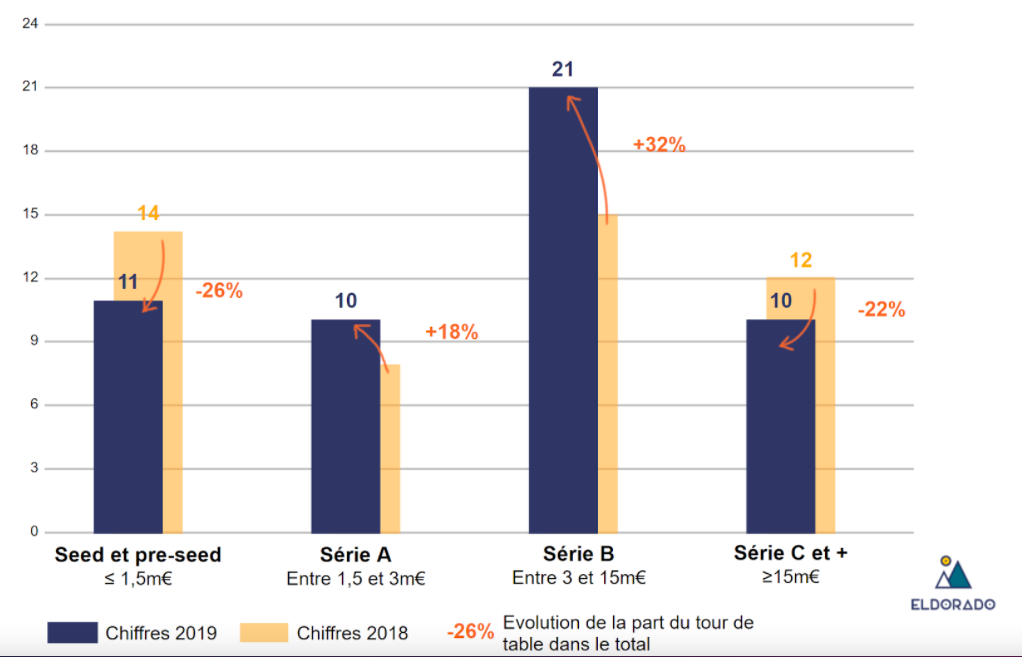

Une professionnalisation également visible de part la participation à des deals de plus en plus larges : le ticket moyen des CVC français a ainsi augmenté de 45% en 2 ans, passant de 4,3m€ en 2016 à 6,2m€ en 2018. De fait, les fonds financent des entreprises plus matures, nécessitant plus de fonds et par conséquent, un ticket moyen plus large. Les Séries B sont le nouveau terrain de prédilection de ces fonds, qui se désintéressent lentement des tours de pré-amorçage/amorçage (voir graphique ci-dessous). Le montant moyen des opérations incluant un CVC est ainsi passé à 26,3 millions de dollars en 2018, un montant historique.

Cette capacité de financement croissante est également à mettre en perspective avec la participation à des follow-up rounds (des tours de table ultérieurs) qui nécessitent que les investisseurs historiques remettent au pot afin de minimiser leur dilution, renforçant par là-même leur légitimité auprès de l’écosystème.

Evolution de la répartition des tours de tables de CVC en 2018/2019 (source : Eldorado)

Enfin, les fonds CVC ont affirmé leur positionnement dans l’écosystème, assumant leur position de financeur complémentaire sur les tours de table. Seule une minorité de ces fonds choisit d’être lead (l’investisseur majoritaire) sur les opérations, une tendance vérifiée également en France : en 2018, 62% disaient privilégier la position de follower (investisseur minoritaire), une augmentation significative de 12 points comparé à l’année précédente.

A noter également que cette tendance est le fait de la présence croissante des entreprises sur le marché VC en général : les véhicules d’investissement ne sont pas le seul médium de grands groupes pour financer l’innovation, la prise de participation dans d’autres fonds (en tant que LP) est également plus commune. Cisco Investments fonctionne par exemple comme un fonds à part entière et aussi comme un investisseur dans d’autres fonds d’investissements indépendants. Certains groupes n’hésitent également pas à investir directement dans la startup cible, se passant totalement de créer une entité juridique distincte.

A quoi doit-on s’attendre sur le court et moyen terme ?

La crise du Covid-19 a porté un coup de frein significatif à l’écosystème VC mondial. La question de la durabilité des CVC se pose à la lumière des précédentes crises : nombres de fonds corporate et family offices avaient mis en pause leur activité ou fait profil bas dans les années suivants 2000 et 2008, laissant leurs entrepreneurs se débrouiller. Ce comportement avait profondément marqué les consciences.

A l’époque, ces acteurs étaient encore peu sûrs de leurs objectifs et manquaient de réelle réflexion stratégique. Pour beaucoup, il s’agissait simplement de suivre la tendance d’avoir un fonds dédié, mais la plus-value et les méthodes d’investissement n’avaient pas été clairement déterminés. Depuis, les corporates ont travaillé à définir une ligne claire d’investissement et des résultats espérés sur le long terme, indépendamment de la situation économique.

Notre avis est que la gestion des startups en difficulté par les GPs et membres de conseils d’administration a été et sera davantage scrutée par l’écosystème ces prochains mois. Les fonds qui se sont mal comportés pendant la crise vont avoir une mauvaise réputation qui va rester. A cet égard, les CVC ont démontré leur maturité nouvelle ces dernières semaines, restant open for business pour la plupart d’entre eux et intervenant en support de leurs entrepreneurs. Ils semblent donc avoir appris des leçons de 2000 et 2008.

Les récessions précédentes avaient vu les CVC “touristes” disparaître, laissant place à de nouveaux investisseurs dont Total Energy Ventures (2008), GV (Google Ventures, 2009), Salesforce Ventures (2009), Via ID et Suez Ventures (2010). Non seulement ces fonds ont désormais d’impressionnants historiques d’investissement, mais ils sont également gérés par des professionnels du secteur. Certains figurent également parmi les plus actifs tout type d’acteurs confondus, comme BNP Paribas Développement en France dans le top 10 de 2019. Les CVC font entièrement partie de l’écosystème tech et prévoient bien d’y rester.

Un tri va éventuellement s’opérer parmi les tout jeunes fonds CVC ou ceux n’ayant pas encore de retour sur investissement à démontrer. Leur rythme d’investissement sera peut-être ralenti par précaution sur quelques mois. Les fonds en difficulté avant la crise (en particulier SoftBank Capital, empêtré dans le dossier WeWork) seront également à suivre avec intérêt.

Dans ce contexte d’incertitude, le besoin d’innover est d’autant plus crucial, alors que nombre de secteurs, de relations inter- et intra-entreprises et de processus sont bouleversés et nécessitent d’être repensés. L’enrayement des chaînes d’approvisionnement mondiales a mis en évidence pour beaucoup d’entreprises leurs dépendances et le manque de diversité de leurs fournisseurs. L’avenir dira si les corporates vont maintenir leur activité de CVC pour promouvoir l’innovation en leur sein ou s’ils donneront la priorité à d’autres sources d’innovation externes. Une réflexion à avoir au vu des difficultés financières rencontrées par certains groupes actuellement, qui pourraient avoir pour conséquence un ralentissement du rythme d’investissement.

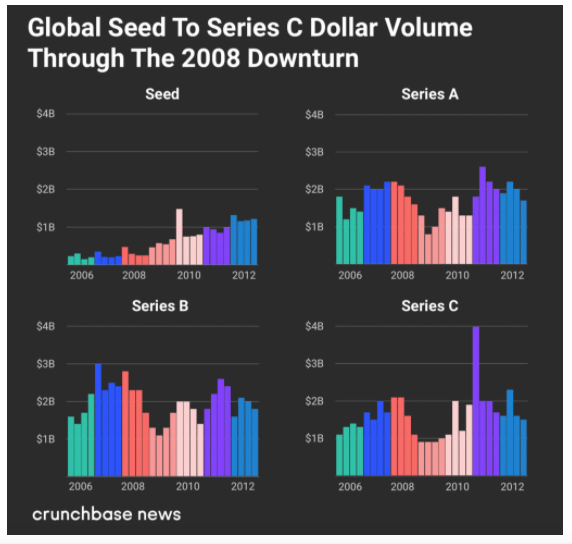

D’autre part, l’étude des crises précédentes révèle que les tours de Série B et supérieurs sont les plus durement touchés lors de récessions. Ils avaient en effet mis le plus de temps à retrouver leur niveau antérieur en 2008, probablement à cause de la réinitialisation des valorisations (voir graphique ci-dessous). Or, ce sont les tours de table privilégiés par les CVC actuellement. La baisse des valorisations leur profitera peut-être, à moins qu’ils n’utilisent cette période d’entre-deux pour confirmer leur raison d’être et/ou se concentrer sur le soutien à leur portfolio. En effet, les fonds CVC spécialisés dans les secteurs actuellement porteurs (sciences de la vie, robotique, solutions d’automatisation, outils de travail collaboratifs, cybersécurité) vont avoir plus d’opportunités que jamais. ALIAD, AXA Venture Partners, MAIF Avenir ont par exemple déjà réalisé de multiples investissements dans ces thématiques. Ceux positionnés sur l’industrie du voyage ou hospitalière vont éventuellement devoir reconsidérer leur thèse d’investissement.

L’impact de la crise de 2008 sur les montants levés en capital-risque par tour de table (source : Crunchbase News)

En définitive, la maturité nouvelle des fonds CVC, leur track record prometteur et leur expertise grandissante en font des acteurs incontournables de l’écosystème tech. Les éventuelles raisons d’un recul ne sont donc pas celles auxquelles on pense (précédemment, leur inaptitude), mais plutôt une modification du marché (avec moins de Série B pendant un certain temps) et une redéfinition en interne des sources d’open innovation. Comme le note 500 Startups, les CVC ont le choix entre deux stratégies à l’heure actuelle : penser plus court terme et limiter les prises de risque (“aggressive defense”) ou maintenir la vision long terme (“aggressive offense”).

Pour aller plus loin :

- The History Of CVC: From Exxon And DuPont To Xerox And Microsoft, How Corporates Began Chasing ‘The Future’ CB Insights

- Multi-Channel Corporate Venturing Deloitte

- Baromètre CVC France 2019 Deloitte et Orange Digital Ventures

- Facing disaster, corporate venture capital to undergo key stress test Pitchbook

- Which Investor Cohorts Pulled Back The Most In 2008 Crunchbase News

- Cycles of Innovation – How Corporate Venture Capital Units have Remained Relevant Through Tough Economic Times 500 Startups