Introduction

L’année 2020 est historique à bien des égards. L’espace temps semble s’être distendu, entrecoupé de pauses d’activité économique et sur fond de tensions (géo)politiques inédites. Dans un contexte de pandémie de Covid-19, tout aurait laissé croire que l’année serait noire pour le capital-risque. Insignifiantes, les dernières initiatives de l’écosystème français pour plus d’inclusion et de structuration du marché. Secondaires, les investissements dans les startups à impact. Contextuel, le rôle des institutions publiques. La réalité est toute autre.

Chez Eldorado, nous nous efforçons de collecter tout au long de l’année un maximum d’informations sur les levées de fonds françaises, afin de pouvoir dresser un bilan pertinent sur l’écosystème tech. Retour sur 2020, dernière année de la décennie.

1. Le bilan global des montants levés en 2020

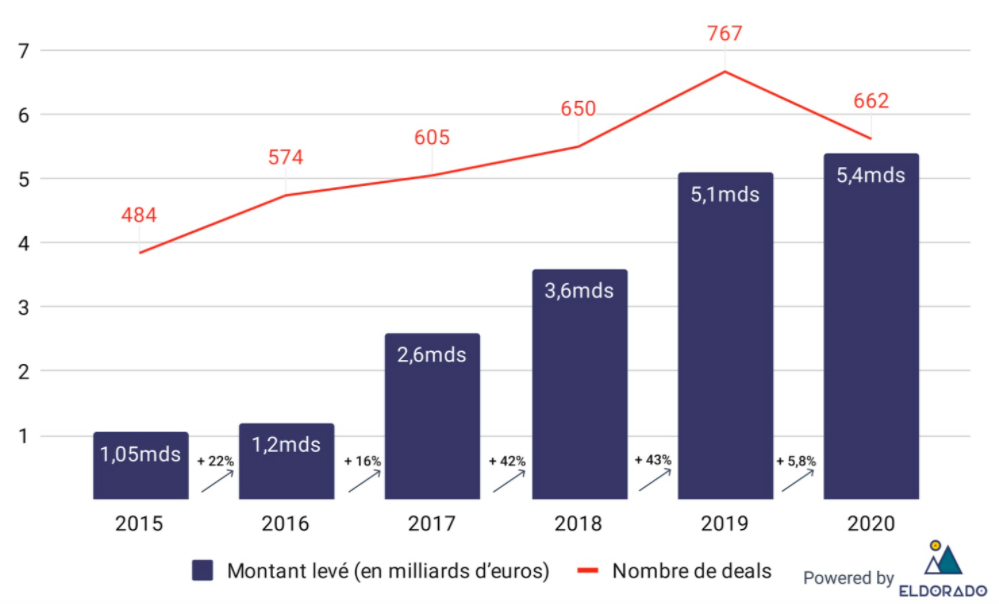

Malgré le bouleversement économique induit par les confinements successifs, le capital-risque français a démontré une résilience certaine en 2020. Les tours de table communiqués ont sans surprise diminué, mais les autres voyants sont au vert. Les startups ont ainsi récolté 5,4 milliards d’euros sur l’ensemble de l’année, très légèrement plus qu’en 2019 (source : Eldorado). Le nombre de tours de table a reculé de 14%, un résultat relativement mesuré compte tenu de l’incertitude économique de l’année. L’écosystème semble même avoir capitalisé sur son momentum de la décennie : en démontre la moyenne de ces opérations, passée de 7,4m€ en 2019 à 8,7m€ en 2020.

Evolution des levées de fonds françaises depuis 2015 (source : Eldorado)

Entre les lignes, deux tendances ont marqué l’investissement cette année : l’écosystème tech se structure et se professionnalise, avec de nouvelles licornes tricolores et de nouveaux investisseurs ; et les acteurs publics sont plus que jamais actifs pour contribuer au dynamisme ambiant. A noter également que le nombre de deals au montant non communiqué a diminué comparé à l’année dernière, ne représentant plus que 7% des opérations. Toutefois, nombre de deals n’ont pas été communiqués cette année, les 5,4 milliards d’euros levés sont donc une estimation.

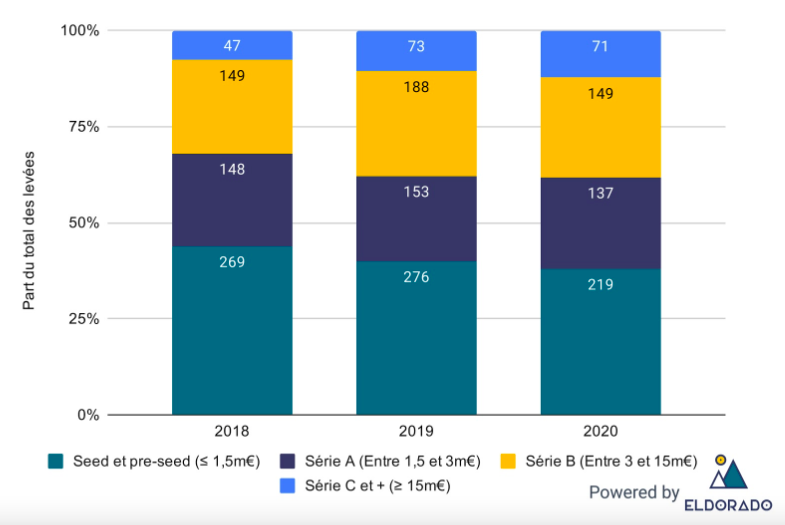

L’étude de la répartition des tours de table révèle trois informations :

- Les tours de table de pre-seed et seed sont ceux qui ont le plus reculé (-21%), combinaison de business angels plus frileux et d’une volonté des parties prenantes de ne pas communiquer sur l’opération en pleine crise ;

- Le niveau de tours de table supérieurs à 15m€ s’est maintenu (-3%), signe de la résilience du marché et plus généralement de la qualité des startups françaises ;

- Les Séries A / petites Séries B (entre 3 et 15m€) ont reculé (-21%), certaines startups ayant préféré repousser leur tour de table à un contexte économique plus favorable.

Evolution de la répartition des levées de fonds (source : Eldorado)

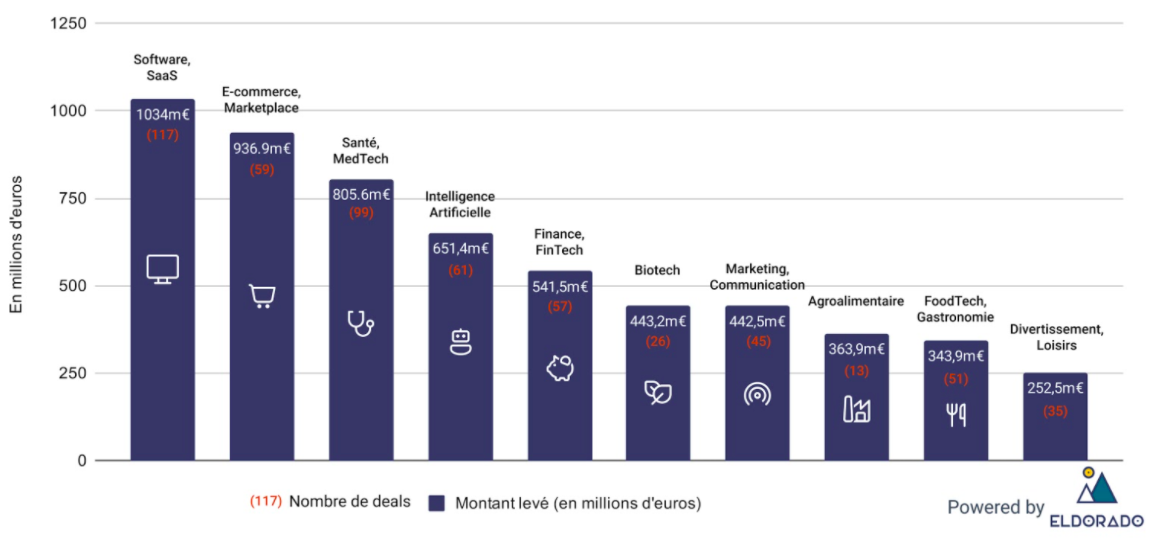

A nouveau cette année, Software/SaaS, E-commerce et constituent le top 3 des secteurs captant le plus de valeur : à eux trois, ils constituent près d’⅓ des fonds levés pour seulement ¼ des tours de tables.

👨💻 Le Software/SaaS enregistre 1,03 milliard d’euros levés, soit 10% du montant total de l’année. Sendinblue, LumApps, MWM et près de 110 autres startups du secteur ont levé des fonds.

🛒 L’E-commerce/Marketplace a capté 937 millions d’euros, soit 23% de plus qu’en 2019. Mirakl, ManoMano, BackMarket et une soixantaine d’autres startups du secteur ont levé des fonds.

💉 La Medtech a capté 806 millions d’euros, soit 8% du montant total de l’année. Withings, Dynacure, Robocath, Enterome, Eyevensys, Alderaan Biotechnology et près de 100 autres startups du secteur ont levé des fonds.

Répartition des secteurs ayant levé le plus de fonds en 2020 (source : Eldorado)

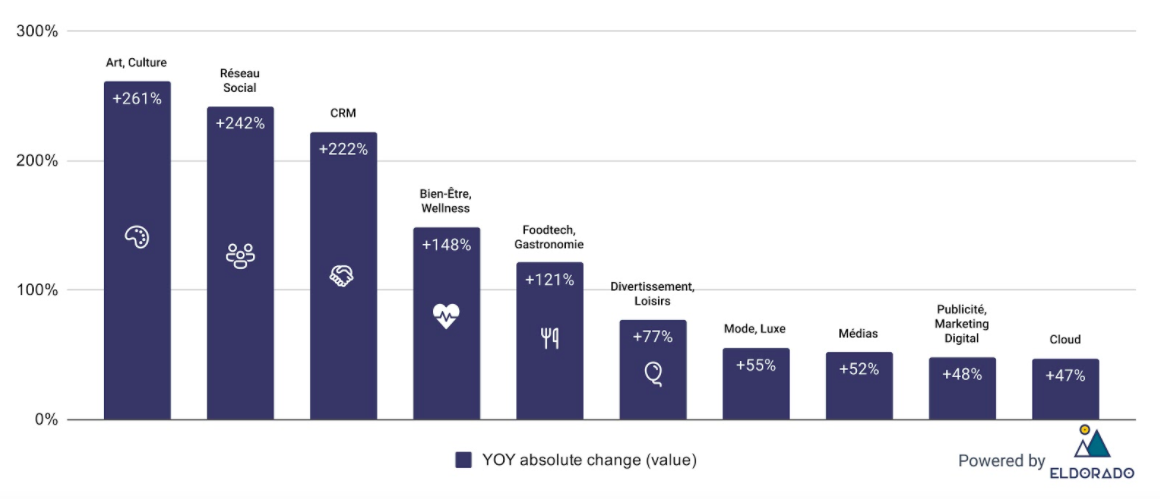

La Foodtech, le marketing, les réseaux sociaux, le développement durable, l’aérospatial ont enregistré un intérêt inédit et/ou décuplé en 2020. C’est donc plutôt au niveau de la variation sectorielle d’année en année que l’impact de la crise est perceptible, plutôt qu’au niveau du top 3 qui reste inchangé.

Secteurs ayant enregistré la plus grande croissance en 2020 (source : Eldorado)

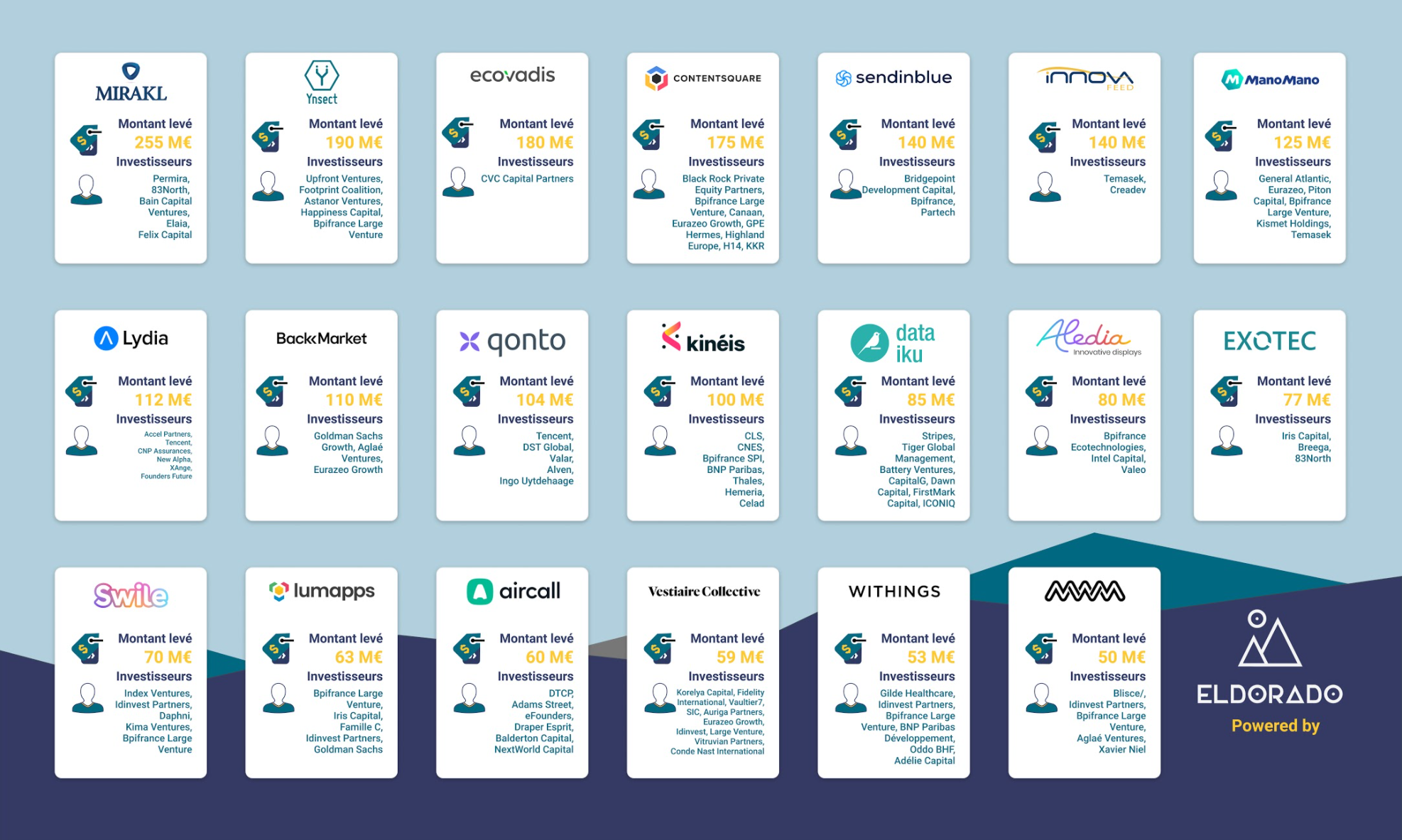

2. Le top 20 des levées des startups

-

🛒 Mirakl (255m€) : Permira, 83North, Bain Capital Ventures, Elaia, Felix Capital

L’éditeur de solutions de marketplace, récompensé par le Next40 en 2019, a cette fois obtenu le statut de licorne avec sa dernière levée. D’un montant de 255m€, l’opération a été réalisée auprès du fonds britannique Permira et d’investisseurs historiques. Les fonds serviront principalement à recruter massivement dans le monde afin d’accélérer son expansion.

-

🐛 Ÿnsect (190m€) : Upfront Ventures, Footprint Coalition, Astanor Ventures, Happiness Capital, Bpifrance Large Venture

Après les 110m€ de 2019, le spécialiste de l’élevage et de la transformation d'insectes a étendu sa Série C avec 190m€ supplémentaires auprès d’un panel d’investisseurs français et étrangers. De quoi finaliser la construction de sa ferme près d’Amiens et accélérer son déploiement en Amérique du Nord.

-

🌱 EcoVadis (180m€) : CVC Capital Partners

La levée de fonds d’EcoVadis, plateforme de notation RSE, a été une des premières annoncées de l’année 2020. L’opération de 200m$ a été réalisée auprès de la branche de growth equity du fonds luxembourgeois CVC Capital Partners et devrait permettre à la société d’accélérer à l’international, en particulier aux Etats-Unis et en Asie.

-

🔖 Contentsquare (175m€) : Black Rock Private Equity Partners, Bpifrance Large Venture, Canaan, Eurazeo Growth, GPE Hermes, Highland Europe, H14, KKR

-

💼 Sendinblue (140m€) : Bridgepoint Development Capital, Bpifrance, Partech

-

🐜 InnovaFeed (140m€) : Temasek, Creadev

-

🧰 ManoMano (125m€) : General Atlantic, Eurazeo, Piton Capital, Bpifrance Large Venture, Kismet Holdings, Temasek

-

💱 Lydia (112m€) : Accel Partners, CNP Assurances, Tencent, New Alpha, XAnge, Founders Future

-

📲 Back Market (110m€) : Goldman Sachs Growth, Aglaé Ventures, Eurazeo Growth

-

💸 Qonto (104m€) : Tencent, DST Global, Valar, Alven, Ingo Uytdehaage

-

🛰️ Kinéis (100m€) : CLS, CNES, Bpifrance SPI, BNP Paribas, Thales, Hemeria, Celad

-

👾 Dataiku (85m€) : Stripes, Tiger Global Management, Battery Ventures, CapitalG, Dawn Capital, FirstMark Capital, ICONIQ

-

💡 Aledia (80m€) : Bpifrance Ecotechnologies, Intel Capital, Valeo

-

🤖 Exotec (77m€) : Iris Capital, Breega, 83North

-

💳 Swile, ex-Lunchr (70m€) : Index Ventures, Idinvest Partners, Daphni, Kima Ventures, Bpifrance Large Venture

-

🤝 LumApps (63m€) : Bpifrance Large Venture, Iris Capital, Famille C, Idinvest Partners, Goldman Sachs

-

📞 Aircall (60m€) : DTCP, Adams Street, eFounders, Draper Esprit, Balderton Capital, NextWorld Capital

-

👗 Vestiaire Collective (59m€) : Korelya Capital, Fidelity International, Vaultier7, SIC, Auriga Partners, Eurazeo Growth, Idinvest Partners, Bpifrance Large Venture, Vitruvian Partners, Conde Nast International

-

📡 Withings (53m€) : Gilde Healthcare, Idinvest Partners, Bpifrance Large Venture, BNP Paribas Développement, Oddo BHF, Adélie Capital

Ex-aequo à la 20e place du classement, on retrouve l’éditeur d’applications musicales MWM, la biotech du FT120 Dynacure, la nouvelle assurance santé Alan et l’assurance habitation digitalisée Luko, qui ont chacun levé 50m€.

Top 20 des levées de fonds de 2020 (source : Eldorado)

3. L’activité des fonds et BA

3.1. Bpifrance, premier financeur

Plus qu’aucune autre année, la Banque publique d’investissement a été centrale dans l’écosystème tech français. Financeur, investisseur, soutien des entrepreneurs, fer de lance de la politique de relance du gouvernement... son activité contra-cyclique a été réaffirmée ces derniers mois.

A date de rédaction de l’article, le bilan d’activité de l’année 2020 n’est pas public. Pour autant, les informations qui sortent au fil des jours laissent entendre que les volets financement et investissement de la banque ont augmenté cette année.

- En financement de l’innovation, 1,3 milliard d’euros avait été débloqué en 2019. Le lancement de nouveaux dispositifs cette année, dans le cadre de la relance, du Plan Deeptech et du Plan Climat, devrait conforter ce montant. Pour 2021, l’institution financière prévoit de multiplier ses apports en subvention et en prêt innovation à l’écosystème de l’innovation en France par 2,5 (source : Bpifrance).

- En investissement direct, 400 millions d'euros ont été investis en 2020 (vs 322 millions d’euros en 2019). Les fonds d’innovation ont multiplié les deals cette année, profitant d’un dealflow plus qualitatif grâce à une notoriété nouvelle dans l’écosystème. Bpifrance a également pris des participations via son dispositif French Tech Bridge, venant en remplacement de fonds défaillants pendant la crise. Parmi les tours de tables marquants de l’année, on retrouve les levées de :

- Ÿnsect

- Contentsquare

- Sendinblue

- ManoMano

- Kinéis

- Aledia

- Swile

- LumApps

- Vestiaire Collective

- Withings

- MWM

- Dynacure

-

En financement indirect (fonds de fonds), 1,1 milliard d’euros avait été investi en 2019

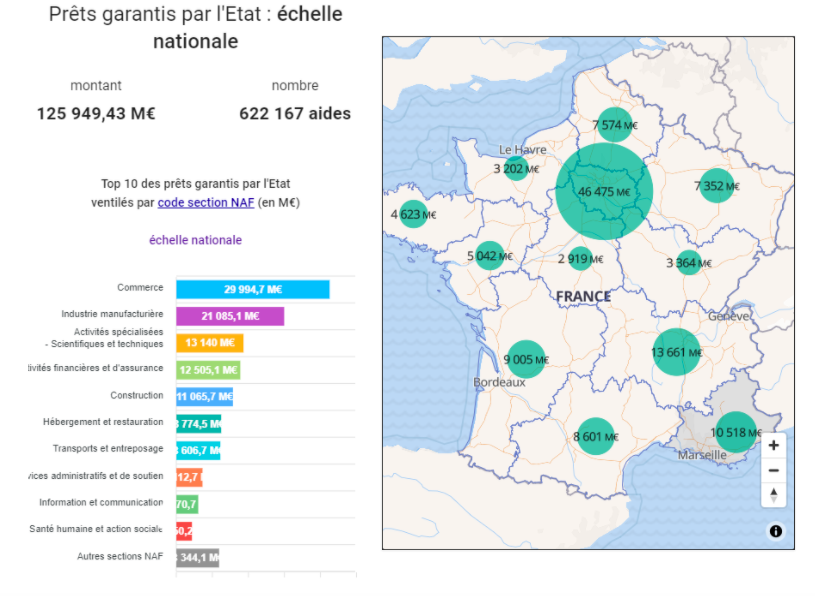

S’il y a bien un terme quasi systématiquement accolé à Bpifrance cette année, c’est le « PGE » (Prêt Garanti par l’Etat). Près de 129 milliards d’euros de ce crédit ont été distribués à quelque 630 000 entreprises françaises, afin de maintenir leur niveau de trésorerie et leur offrir plus de visibilité comptable.

Répartition géographique des PGE émis à fin décembre 2020 (source : Economie Gouv)

D’autres aides ont abondé l’écosystème, comme le prêt Atout (de 50k à 5m€), le prêt Rebond (de 10k à 300k€ par les régions), le French Tech Bridge (de 100k à 5m€), la revue des dispositifs aux entreprises exportatrices et encore plus. Dans le cadre du plan de relance de 100 milliards d’euros, 3 milliards sont dédiés au renforcement des fonds propres des entreprises et 11 milliards au Programme d’Investissements d’Avenir (PIA). De quoi mailler plus finement l’offre nationale de financement des entreprises.

3.2. Palmarès des fonds VC français

Le classement des fonds les plus actifs a quelque peu évolué cette fois. Le fonds en tête est toujours constitué de Kima Ventures, suivi par Partech et Idinvest Partners au coude-à-coude. Attention, ce classement ne prend en compte que les opérations effectuées et communiquées dans des startups françaises, follow-on inclus.

-

Kima Ventures (53 deals vs 53 deals en 2019) : Le fonds de Xavier Niel, habitué au tours de seed et Série A, a participé aux levées de fonds de Swile (70 millions d’euros) et Agicap (15 millions d’euros). Ses plus petits tours de tables aux montants communiqués incluent Mercateam (1,2 million d’euros) et Sheeldmarket (1 million d’euros).

-

Partech (22 deals vs 13 deals) : Le fonds transatlantique a multiplié opérations toute maturité confondues, avec un tour en Série C particulièrement important : celui d'AB Tasty (36,5 millions d’euros). Les plus petits tours aux montants communiqués sont EnergySquare (3 millions d'euros) et Maze Design (1,8 million d’euros).

-

Idinvest Partners (21 deals vs 28 deals) : La société de PE Idinvest Partners a majoritairement participé à des tours de Série A et plus, en moyenne à 30 millions d’euros (soit 10 de plus que l’année passée). Ses levées les plus importantes sont Swile (70 millions d’euros) et LumApps (63 millions d’euros). Ses plus petites participations incluent Shipfix (4,1 millions d’euros) et Dimpl (4 millions d’euros).

-

Founders Future (16 deals vs 10 deals)

-

BNP Paribas Développement (15 deals vs 11 deals)

-

Elaia (15 deals vs 21 deals)

-

Demeter (15 deals)

-

Irdi Soridec Gestion (12 deals)

-

Alven (11 deals)

-

Breega (10 deals)

-

Go Capital (10 deals)

-

Kreaxi (10 deals)

-

Newfund (10 deals)

-

Serena (9 deals)

-

Seventure Partners (9 deals)

3.3. Palmarès des BA français

Cette année, les business angels ont participé à 43% des deals, un niveau stable comparé aux années précédentes. Le classement des BA (et de leurs family offices) n’a pas significativement changé comparé à 2019, à la différence près qu’aucune femme ne s’inscrit dans le top 10 :

- Xavier Niel (1 deal - son fonds Kima Ventures recense 53 deals)

- Marc Ménasé (son fonds Founders Future recense 16 deals)

- Bernard Arnault (son fonds Aglaé Ventures recense 8 deals)

- Thibaud Elzière (6 deals - son fonds eFounders recense 2 deals et 4 projets studio)

- Michaël Benabou (1 deal - son fonds Financière Saint James recense 4 deals)

- Evolem Start branche Venture du family office de Bruno Rousset (5 deals)

- Fabrice Grinda (son fonds FJ Labs recense 3 deals)

- Florian Douetteau (Dataiku - 3 deals)

Et ex-aequo à 2 deals Pierre Kosciusko-Morizet, Daniel Caille (Vivalto), Francis Nappez (BlaBlaCar), Geoffroy Roux de Bézieux (MEDEF) et Jonathan Benhamou (PeopleDoc).

NB : les tours d’amorçage étant habituellement peu communiqués et les business angels souvent discrets sur le sujet, le nombre de deals précisé est à prendre comme une estimation (à la baisse) plutôt qu’un nombre exact. D’autant plus cette année, où nombre d’opérations n’ont pas été annoncées.

Par ailleurs, les associations de business angels ont été particulièrement actives :

- Femmes Business Angels (20 deals)

- Paris Business Angels (5 deals)

- Provence Business Angels (5 deals)

- Angels Santé (4 deals)

- AngelSquare (4 deals)

- Investessor (2 deals)

- INSEAD Angels (2 deals)

3.4. Les nouveaux fonds de l’écosystème

Malgré le contexte économique incertain, les GPs français sont tout de même parvenus à lever de nouveaux véhicules d’investissements. 12 nouveaux véhicules ont vu le jour, pour un total de 1,2 milliard d’euros. Aucun first time fund n'a fait son apparition n’a fait son apparition, outre le fonds 2050 de Marie Ekeland qui attend sa validation par l'AMF. Quatre véhicules sont supérieurs à 100 millions d’euros :

- Demeter Partners, Green European Tech Fund, 250m€

- Omnes Venture Capital, Deeptech Fund, 130m€

- Alter Equity, Alter Equity Fund II, 110m€

- Eutopia, Fund II, 100m€

- Partech, Partech Entrepreneur III, 92m€

- 360 Capital Partners, Fund V, 90m€

- Isai, ISAI Venture III, 90m€

- Daphni, Fund II - YELLOW, 90m€

- C4 Ventures, Fund II, 80m€

- Eurazeo, China Acceleration Fund, 80m€

- Elaia, PSL Innovation Fund, 76m€

- Axeleo Capital, Axeleo Proptech 1, 35m€

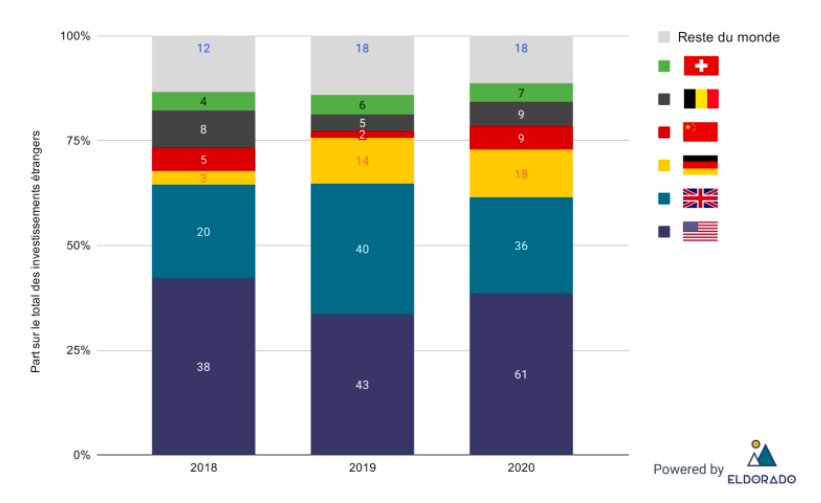

3.5. L’intérêt croissant des investisseurs étrangers

Les investisseurs étrangers ont participé à 20,7% des opérations cette année versus 15,3% en 2019. Doucement mais sûrement, nos pépites parviennent à attirer l’intérêt des acteurs étrangers, européens bien sûr mais également américains et asiatiques.

C’est un signal positif pour l’écosystème, qui récompense la qualité du dealflow et sa maturité croissante. Un équilibre entre investisseurs nationaux et étrangers est bien sûr à trouver, afin de nourrir un cercle vertueux local. Mais l’ouverture du capital à des investisseurs étrangers est un mouvement naturel, car il facilite l’ancrage à l’international : cette année, 5/6e des opérations supérieures à 50 millions d’euros contiennent au moins un investisseur étranger.

Américains (Mirakl, Ynsect, EcoVadis, Contentsquare, ManoMano), Britanniques (Mirakl, Sendinblue, ManoMano, Qonto, Dataiku), Chinois (Lydia, Qonto, Owkin), Allemands (Withings, Colonies, Eyevensys), Japonais (Alan, Dynacure, Luko), Belges (Ÿnsect, PDC Line Pharma) ont participé à de belles opérations cette année.

Parmi les acteurs les plus actifs, on relève 83North (UK), Temasek (SG), Tencent (CN), Global Founders Capital (DE), Intel Capital (US), Balderton Capital (UK), Accel (US), Speedinvest (AT) ou encore EQT Ventures (SE).

Nationalité des investisseurs étrangers en 2020 (source : Eldorado)

4. Le climat des exits en France

4.1. Le top des opérations de M&A

-

💳 Ingenico Group (8,6mds$) : Wordline

L’acteur des solutions de paiement intégrées a rejoint Worldline, 1er prestataire de services de paiement d’Europe et 4ème dans le monde. De quoi renforcer les équipes du groupe, déjà constituées de 20 000 collaborateurs, et de renforcer sa présence et son leadership en Europe.

-

🧘 Inicea (360m€) : Korian

Le 3e opérateur psychiatrique privé en France Inicea a été acquis par le leader européen des maisons de retraites Korian, afin de renforcer ses activités dédiées à la santé mentale.

-

🍴 Acrelec (223m€) : Glory

Le leader mondial des bornes de commande libre-service pour les établissements de restauration Acrelec a ouvert son capital au japonais Glory, afin de financer sa croissance à l’international.

-

🤑 IGraal (124m€) : Global Savings Group

-

🏛️ Shine (100m€) : Société Générale

-

〰 Microwave Vision (90m€) : HLD

-

🌱 Bio c’ Bon (60m€) : Carrefour

-

🧃 Can Packaging (41,7m€) : Sonoco

-

🔥 Djeep (40m€) : Groupe Bic

-

🥩 Grill Courtepaille (17m€) : Buffalo Grill

Le top 10 des opérations de M&A en France en 2020 (source : Eldorado)

4.2. Le top des opérations de buyout

Le top 5 des opérations de buyout en France en 2020 (source : Eldorado)

-

💱 Meilleurtaux (700m€) : Silver Lake

Le fonds d’investissement américain Silver Lake est devenu l’actionnaire majoritaire dans la société de courtage en produits financiers Meilleurtaux. Le montant de la transaction s’approche du triple déboursé par le fonds West Street Capital Partners VII (géré par Goldman Sachs) il y a trois ans.

-

📄 Silæxpert (600m€) : Silver Lake

L’éditeur du logiciel de paie en SaaS SILAE, basé à Aix-en-Provence, a été racheté par Silver Lake. Les centaines de millions d’euros devraient permettre à la société de continuer à croître, alors qu’elle traite déjà 4 millions de bulletins de paie par mois pour quelque 550 000 entreprises.

-

👨💼 Groupe Santiane (200m€) : Latour Capital

Le courtier d'assurance français en ligne, spécialisé en santé et prévoyance, a ouvert son capital à Latour Capital, en remplacement de BlackFin Capital Partners arrivé en 2015.

-

📈 EasyVista (131m€) : Eurazeo PME

-

⚕️ EOS Imaging (122m$) : Alphatec Spine

-

📶 Altaïr (115m€) : Eurazeo PME

-

🚗 UTAC Ceram (80m€) : Eurazeo PME

4.3. Les entrées en Bourse

Par ailleurs, sept entreprises ont fait leur entrée en Bourse cette année, dont :

- 🎮 Nacon (NACON), spécialiste du déploiement et de l’édition de logiciels de jeux vidéo, se trouve à 8€ l’action fin décembre 2020 (vs 5,48€ à l’introduction en mars)

- 🚘 Munic.io (MUNIC), spécialiste des boîtiers intelligents pour valoriser les données des véhicules connectés, se trouve à 4,24€ l’action fin décembre 2020 (vs 8,06€ à l’introduction en février)

5. L’évolution du marché français du capital-risque

5.1. Perspectives françaises

2020 a été une année record en valeur malgré l’actualité, avec la consécration de 3 nouvelles licornes (Mirakl, Voodoo, Contentsquare) et 10 opérations supérieures à 100 millions d’euros. Les investisseurs étrangers ont été particulièrement actifs, signe d’une maturité croissante de l’écosystème. Ainsi, même avec peu d’événements et rendez-vous technologiques français (dont B2B Rocks, France Digitale, BIG), la French Tech est tout de même parvenue à rayonner au-delà des frontières.

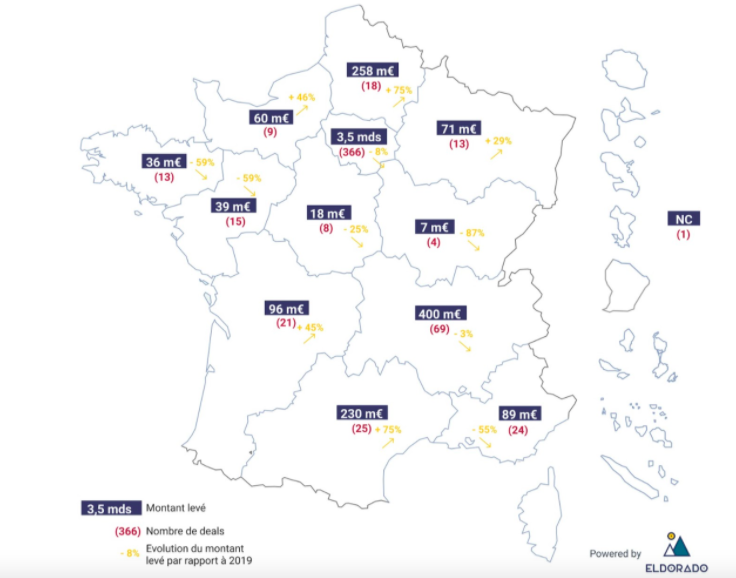

Les deux freins déjà mis en lumière l’année passée, à savoir l’inégale répartition géographique du financement et le manque d’inclusivité, sont toujours d’actualité. Une réalité systémique qui nécessitera encore de nombreuses années (et une incitation étatique ?) afin d’être résolue.

Répartition géographique de l'investissement en capital-risque en 2020 (source : Eldorado)

📍 L’Île-de-France a capté 3,9 milliards d’euros, soit 3% de plus qu’en 2019. La moyenne des opérations connaît également une croissance mesurée, passant de 9,7m€ à 10,8m€. La médiane a quant à elle diminué, passant de 2,85m€ à 2,3€.

📍 L’Auvergne-Rhône-Alpes a capté 481 millions d’euros, soit 16% de plus qu’en 2019. La moyenne des opérations croît légèrement de 5,7m€ à 6,1m€, tandis que la médiane rattrape la francilienne (2,1m€ à 2,3m€).

📍 Les Hauts-de-France ont capté 260 millions d’euros, prenant la 3e place du podium avec 260 millions d’euros, soit 77% de plus qu’en 2019. La moyenne des opérations est passée de 6,1m€ à 13,6m€ (portée par InnovaFeed et Exotec), tandis que la médiane est ex aequo à celles des deux précédentes régions (de 1,35m€ à 2,3m€).

📍 L’Occitanie remonte également dans le classement après une année 2019 en baisse. Cette année, elle a capté 248 millions d’euros, soit 94% de plus qu’en 2019. Sa moyenne a également nettement augmenté, passant de 3,3m€ à 8m€ (grâce à Kinéis et Swile), et sa médiane est passée de 1,6m€ à 2,3m€.

📍 La région PACA a vu son activité ralentie cette année, avec seulement 131 millions d’euros levés, en baisse de 34%. Sa moyenne a également diminué, passant de 5,1m€ à 4,5m€, mais la médiane a augmenté de 2m€ à 2,3m€.

Concernant la mixité et l’inclusivité du financement, le combat des dirigeantes françaises promet d’être long : elles ne sont parvenus à lever que 4,9% du total de l’année, en (très) légère augmentation par rapport aux 3,3% de 2019. Elles ont d’ailleurs été moins à finaliser leur roadshow, seulement 62 contre 79 l’année passée. Les plus importants tours de table ont été réalisés par :

- Alix de Sagazan, AB Tasty : 36,5m€ levés en juillet auprès de Crédit Mutuel Innovation, Korelya Capital, Omnes Capital, Partech et XAnge

- Patricia Zilliox, Eyevensys : 27m€ levés en janvier auprès de Boehringer Ingelheim Venture Fund, Global Health Sciences Fund et Pureos Bioventures

- Eléonore Crespo, Pigment : 21,3m€ levés en décembre auprès de Frst, FirstMark Capital, Blossom Capital, David Clarke et Paul Melchiorre

- Éléna Poincet, Tehtris : 20m€ levés en novembre auprès de ACE Management, Open CNP et Nouvelle-Aquitaine Co-Investissement

- Elvire Gouze, Innoskel : 20m€ levés en décembre auprès de Turenne Capital, Région Sud Investissement, Vida Ventures et Jeito Capital

L’année 2020 a par ailleurs vu la fusion entre le collectif SISTA et l’association StartHer désormais menée par l’ancienne journaliste des Echos Déborah Loye. La Charte SISTA a été à nouveau signée, cette fois-ci par une vingtaine de CVC et plus de 50 accélérateurs cette année, afin de nourrir un cercle vertueux d’inclusion.

5.2. Comparaisons européennes

En dépit des bouleversements économiques, le niveau d’investissement sur le continent européen devrait atteindre peu ou prou celui de l’année précédente, autour de 41 millions de dollars (source : Dealroom). 13 opérations supérieures à 250 millions d’euros ont été enregistrées, dont une française :

- Klarna (Stockholm, SE), 650m$

- Northvolt (Stockholm, SE), 600m$

- Revolut (London, UK), 580m$

- Ki Insurance (London, UK), 500m$

- Travelport (Slough, UK), 500m$

- Arrival (London UK), 400m$

- Karma Kitchen (London, UK), 252m£

- Octopus Energy (London, UK), 327m$

- Cazoo (London, UK), 310m$

- Mirakl (Paris, FR), 300m$

- CureVac (Tübingen, DE), 300m€

- Aareon (Mainz, DE), 260m€

- AUTO1 Group (Berlin, DE), 255m€

Il devient ainsi plus aisé, année après année, de lever des fonds en Europe grâce à l’interconnexion des marchés et l’activité des fonds d’investissements européens par delà leurs frontières nationales.

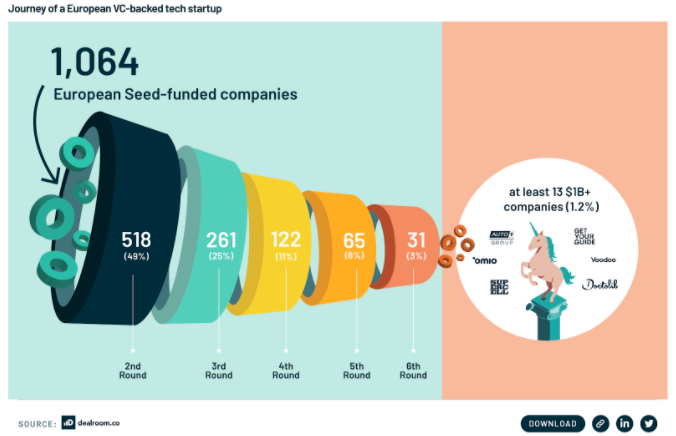

Le chemin du financement d’une startup européenne en amorçage (source : Dealroom)

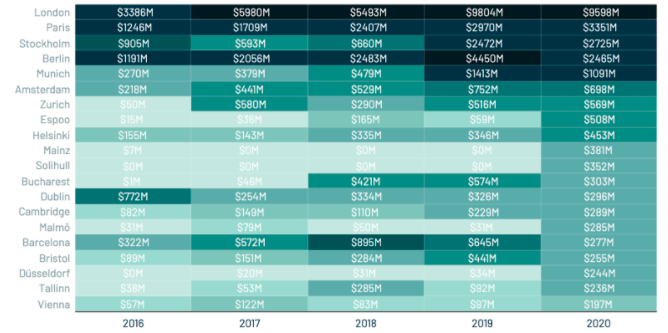

Comparaison des montants levés dans les capitales européennes (source : Dealroom)

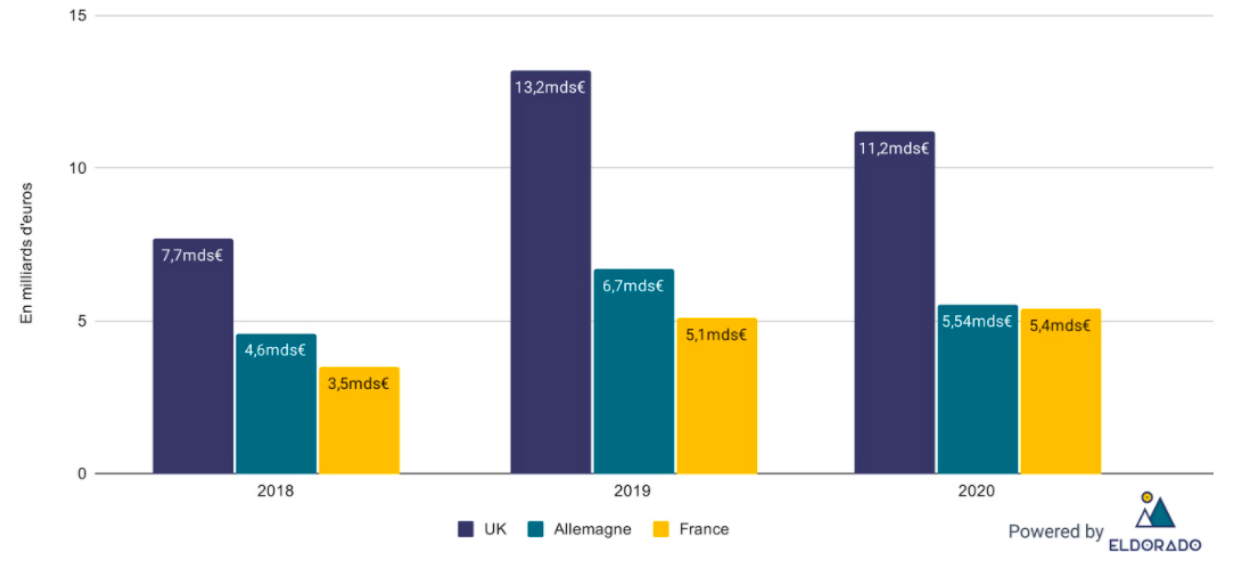

📍 Mis à mal par la crise sanitaire et les péripéties du Brexit, le Royaume-Uni signe tout de même une bonne année, avec 11,2 milliards d’euros levés (-15%). Le pays s’est également doté de 5 nouvelles licornes, dont la très jeune pousse d’événementiel virtuel Hopin, lancée en juin 2019.

📍 L’Allemagne a enregistré un déclin plus net, avec 5,5 milliards d’euros levés (-17%). Par ailleurs, le Parlement a voté le déploiement de 10 milliards d’euros publics sur la décennie 2021-2030 afin de soutenir le marché national de capital-risque. Dès l’année prochaine, 2,4 milliards d’euros seront débloqués entre autres via l’établissement de crédit national KfW.

📍 Les pays nordiques ont connu une bonne année en valeur : +74% pour la Norvège, +34% pour la Finlande (qui passe pour la première fois au-dessus du milliard de dollars investi), +11% pour la Suède (source : PitchBook).

📍 L’Europe centrale et de l’Est offre un bilan mitigé, partagé entre quelques gagnants (l’Autriche à +58%, la République tchèque à +10%) et plusieurs perdants (Estonie -5%, Pologne -43% et Hongrie -79%). Alors que la région souffre historiquement d’un plus faible niveau d’investissements, la situation ne s’est pas améliorée en 2020.

📍 En Europe du Sud, Italie et Espagne ont enregistré un bon rythme d’activité, avec +34% et +13% d’activité, tandis que le Portugal a vu sa valeur de levée de fonds fondre d’un tiers (source : PitchBook). Les opérations les plus importantes incluent Satispay (93m€, IT), Paack (53m$, ES) et Aidexa (45m€, IT).

Comparaison de l’évolution du capital-risque en France, Allemagne et Royaume-Uni (source : Eldorado)

5.3. Tendances pour 2021

Après une année historique, que nous réserve 2021 ? Globalement, ce qui s’est dessiné l’année passée va se renforcer : le marché du capital-risque français va continuer à croître, les tendances sectorielles qui ont émergé vont se renforcer, et la distinction entre “gagnants” et “perdants” va se préciser.

La résilience du marché français est notable, alors que les autres économies européennes ont enregistré une baisse de leur activité cette année. Le momentum de la French Tech, alimenté par la politique volontariste de l’Etat et l’action de Bpifrance sur le terrain, ne fait pas de doute. Rappelons qu’en 2019, le gouvernement Macron avait convaincu assureurs et banques d’irriguer l’écosystème français de 6 milliards d’euros. A date, plus d’1,3 milliard ont été débloqués (source : Les Echos). Le montant de dry powder est inédit, le marché est optimiste et l’excellence française transparaît dans les startups technologiques qui lèvent des fonds. La recette pour encore plus d’investissements somme toute.

A ce titre, les tendances sectorielles vont se renforcer en 2021, certaines en lien direct avec l’excellence académique française (en particulier dans la recherche en santé). Pour 2020, nous avions misé sur :

🧘♂️ La HRTech, en particulier les outils favorisant le travail à distance et le bien-être des employés. Une tendance vérifiée, mais pas pour les raisons auxquelles nous pensions. Alors que le télétravail s’inscrit dans les mœurs, avec parfois des équipes totalement à distance, les outils et équipements devront suivre cette nouvelle manière de travailler.

🧠 L’apport de l’IA en santé, à travers l’amélioration des prédictions médicales grâce au machine learning. Tendance vérifiée également, mais qui s’inscrit plus largement dans l’explosion des offres en lien avec la santé suite à la crise sanitaire. Nombre de solutions, qu'elles soient robotiques, logicielles, hardware, ont levé des fonds cette année pour faciliter le quotidien des équipes soignantes. Une tendance qui va se vérifier en 2021.

💸 La FinTech, via les nouveaux systèmes de paiement, bancaires et d’assurances B2B. Vrai, la gestion de trésorerie a été mouvementée pour de nombreuses entreprises cette année, mais des solutions B2C favorisant l’inclusion financière ont également été mises en lumière.

👩💻 La blockchain, à travers de premières applications en finance et santé. A venir, l’année 2020 a tiré la sonnette d’alarme sur les limites de nos systèmes de production, de logistique, de santé, de sécurité, de création monétaire… l’évangélisation du secteur a connu un bond certain, mais du chemin reste à faire dans l’année et la décennie à venir. Un des premiers déploiements à l’échelle pourrait être les cryptomonnaies des banques centrales, qui étudient actuellement sur le format.

🎮 L’esport, via sa professionnalisation et sa structuration. Tendance ô combien vérifiée, bien au-delà de nos prévisions, du fait des confinements successifs. Tout l’enjeu des prochains mois sera de garder les nouveaux utilisateurs “captifs”.

👴👵 La Silveréconomie, à savoir les outils et services à destination des plus âgés. A venir, la tendance va nettement se confirmer ces prochains mois. La crise sanitaire s’est accompagnée d’une réalisation sur le rôle économique et social des seniors, mais aussi sur leur vulnérabilité. L’année 2019 a vu l’émergence ou du moins l’utilisation de nouveaux outils pour recréer du lien social. Certains de ces usages sont partis pour rester, et devraient se renforcer.

Quelles autres tendances devraient marquer 2021 ? L’émergence de nouveaux modèles d’éducation et de formation, de nouvelles solutions pour renforcer le lien social (dont les réseaux sociaux), l’amélioration de l’expérience client et surtout une dimension à impact s’inscrivant dans le mouvement TechForGood.

Cette sélection ne signifie pas que les secteurs du tourisme et de l’événementiel vont décroître - seulement que plus d’attention va être portée sur des secteurs en vogue ou des solutions alternatives ces prochains mois. Les entreprises gagnantes de la crise seront celles qui sont parvenues à maîtriser leur croissance inédite, ou qui ont pivoté avec succès. Les perdantes sont celles qui étaient déjà en difficulté avant la crise, et pour peu qu’elles aient souscrit à un PGE, soient dans l’impossibilité de le rembourser en 2021. Bien que le risque de surendettement soit limité assurent les autorités, seules 4% des entreprises l’ayant souscrit devraient manquer à son remboursement (source : Bpifrance).

6. Et Eldorado dans tout ça ?

Depuis maintenant trois ans, nous aidons les entrepreneurs dans leur recherche de financement public et privé. Quelque 1 700 startups ont rejoint la communauté Eldorado en 2020, afin de profiter de notre référencement de 3 500 sources de financement. Celles recherchant des fonds privés ont levé en moyenne 813k€ sur la plateforme. Chaque mois, ce sont de nouvelles startups, de nouveaux investisseurs (487 en 2020) et de nouveaux dispositifs publics qui font travailler notre algorithme de matching.

Ils nous ont accordé leur confiance cette année : Scibids, AudiOn, Zenride, Greengo, Les Petits Bidons, Bleexo, Aptivio.inc et bien d’autres encore ! Nos ambitions pour l’année à venir sont de poursuivre l’accompagnement d’un maximum d’entrepreneurs et de renforcer notre expertise des sources de financement publiques et privées.

La traction est au rendez-vous avec nos nouveaux abonnements, et de nombreux projets de longue haleine vont enfin voir le jour en 2021. Stay tuned !

Conclusion

2020 marque au fer rouge la fin d’une décennie structurante pour la French Tech. Si les prévisions initiales ont été revues à la baisse face à la crise, l’écosystème s’est tout de même démené pour finir en croissance. Une résilience révélatrice d’une maturité et d’une ambition nouvelle pour l'Hexagone, alors que les cartes se rebattent au niveau européen. La décennie à venir promet quelques défis.

Eldorado aide tout type de projets à trouver des financements privés, publics ou bancaires. Grâce à notre plateforme et nos algorithmes, nous mettons en avant tous les financements adaptés à chaque projet entrepreneurial. Notre équipe Advisory accompagne les projets dans des opérations complexes de financement.

Bibliographie

- Le bilan du soutien public et bancaire pendant la crise Eldorado

- The State of European Tech Atomico

- Prêts garantis : les banques ont distribué 130 milliards d'euros aux entreprises en 2020 Les Echos

- Emmanuel Macron mise à nouveau sur la French Tech Les Echos

- Bitcoin, Cryptocurrency, And Blockchain Predictions For 2021 Forbes

- Prêt garanti par l'Etat - Tableau de bord interactif Economie Gouv

- Hot or not: Where European VC funding went in 2020 PitchBook