Chez Eldorado, nous avons pour ambition d’analyser plus en détail les tendances derrière les levées de fonds et de livrer une analyse plus poussée que leur simple recensement. En complément de notre suivi mensuel des levées de fonds, nous avons lancé la série d’articles “Investir dans”.

A travers ce travail de recherche et d’analyse de la French Tech, nous souhaitons comprendre les grandes tendances de l’investissement en France et identifier les secteurs de demain. Suite aux précédents articles dédiés à la mobilité, la biotech, la blockchain, l’IA, l’IoT, la Fintech, la Legaltech et la cybersécurité, nous vous proposons aujourd’hui une étude de l’investissement dans les foodtechs françaises.

1. Qu’est-ce que la Foodtech ?

Apparu aux Etats-Unis, le terme Foodtech désigne l’ensemble des innovations visant la production et la distribution alimentaire. Portée et popularisée en Europe par les plateformes de réservation (La Fourchette en tête) et la livraison à domicile au milieu des années 2010, la Foodtech s’est depuis développée et implique aujourd'hui la conception et le développement de nouveaux produits alimentaires, mais également l’amélioration et la combinaison de produits existants.

Passée l’hécatombe des premières années, entre faillites soudaines et levées de fonds à 6 chiffres, on assiste depuis 2019 à une phase de concentration.

Le secteur de la Foodtech française compte alors plus de 400 startups cherchant à se faire une place sur un marché porteur mais avec des business models particulièrement gourmands et difficilement rentables. Si ce chiffre n’a pas diminué, au contraire, l’époque est aujourd’hui aux rachats et à l’établissement de géants au sein de leurs verticales. Entre conviction personnelle et enjeux sociétaux, l’industrie alimentaire tente de s’adapter aux nouvelles habitudes des consommateurs.

On distingue généralement cinq grandes catégories concernant les startups de la Foodtech :

- Livraison et retail : étendard du secteur, la livraison a connu son heure de gloire avec des success stories comme celles de Deliveroo, Frichti et Uber Eats, mais aussi des échecs cuisants comme celui du belge Take Eat Easy. Il s’agit aussi bien de la livraison à domicile de produits d’épicerie (comme avec Epicery), de plats de restaurants que de repas préparés dans des “dark kitchens”, des cuisines privées et sans salle dédiées exclusivement à cet usage. Le retail concerne lui les startups qui innovent au niveau de la distribution alimentaire (citons La Ruche qui dit oui), de la numérisation de la chaîne d’approvisionnement jusqu’à une meilleure expérience d’achat en magasin.

- Agritech : deuxième verticale la plus importante en termes de volume, l’Agritech se dédie à améliorer la production et la qualité de l’agriculture, à l’aide par exemple de drones, de capteurs ou de logiciels de gestion des étendues cultivables. Elle inclut également les nouveaux produits agricoles, les fermes de prochaine génération et l’agriculture urbaine, à l’instar du pionnier Agricool, ainsi que la WineTech (avec Oé notamment).

- Food science : comme son nom l’indique, la food science se dédie à la recherche dans l’alimentation. Il s’agit de développer de nouveaux produits alimentaires répondant au besoin de transparence des consommateurs tout autant que des préoccupations sanitaires et environnementales. Parmi les plus populaires : insectes (Ynsect), nourriture en poudre (Feed), et steaks de “viande” végétale, comme ceux de l’américain Les Nouveaux Fermiers.

- Food service : ici, on réinvente l’industrie de la restauration, qu’elle soit collective ou individuelle, en améliorant la gestion des restaurants et du personnel. Ce peut-être également mettre en relation les consommateurs avec des chefs de cuisine pour de nouvelles expériences de consommation, comme le propose l’Atelier des Chefs avec succès depuis 2004, ou avec Too Good To Go qui propose les invendus des restaurants et des commerces de bouche à prix réduits.

- Coaching alimentaire & media : dans cette catégorie, les startups répondent aux questions « ma nourriture est-elle bonne pour moi ? » ou « que dois-je manger ? ». Ces services ciblent le client final et l’aident à avoir une meilleure vision de ses achats et de son alimentation afin d’atteindre des objectifs personnels. Parmi eux, le scanner d’étiquettes alimentaires Yuka qui a fait longuement parler de lui à son lancement en 2017.

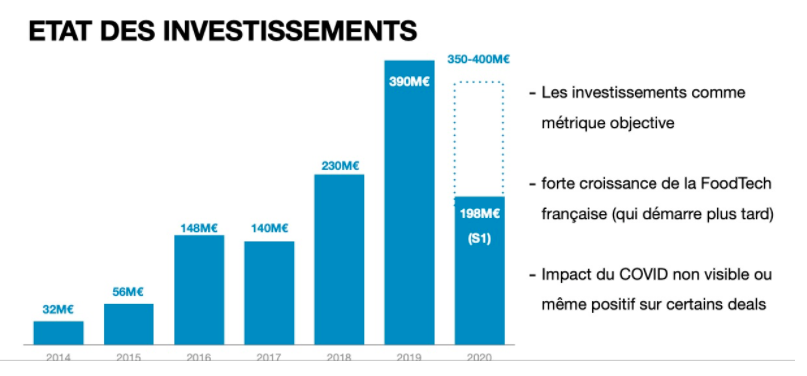

Les montants levés par les startups de la Foodtech témoignent à eux seuls de la santé du secteur, avec près de 175 millions d’euros levés via 37 deals en 2020 - soit plus que l’année précédente (156 millions d’euros pour 37 deals également), et ce malgré la crise sanitaire mondiale actuelle. Mais contrairement aux années précédentes (voir graphique ci-dessous), ce n’est ni une startup Agritech ni une startup de la livraison ou du retail qui remporte la mise en 2020.

Evolution des investissements dans la Foodtech en France (Données DigitalFoodlab)

Parmi les levées de fonds françaises notables de 2020, on peut relever par exemple :

- 🦟 Ynsect : le leader mondial de l’élevage d’insectes et leur transformation en ingrédients à destination des animaux domestiques et d’élevage a levé 190m€ en octobre 2020 auprès de Upfront Ventures, Footprint Coalition, Astanor Ventures, Happiness Capital et Bpifrance.

- 🦋 InnovaFeed : l'autre spécialiste de la production de protéines d’insectes pour les animaux d’élevage a levé 140m€ en novembre 2020 par Temasek et Creadev. De quoi lui donner les moyens de construire une usine outre-Atlantique.

- 🧩 Alkemics : la plateforme de commerce et digitalisation des relations fournisseurs/distributeurs a levé 21m€ en juin 2020 auprès de Cathay Capital, Index Ventures, Seb Alliance et Serena Capital pour continuer son expansion régionale et étoffer son offre.

- 👛 Swile : l’éditeur de cartes visant à remplacer les tickets-restaurants (ex Lunchr) a levé 70m€ en juin 2020 auprès d’Index Ventures, Idinvest Partners, Daphni, Kima ventures et Bpifrance. Objectif : se diversifier dans les titres-cadeaux et la mobilité, avec notamment l’ajout de chèques-vacances à ses services.

- 🚜 Naïo Technologies : le développeur de robots agricoles a levé début 2020 14m€ auprès de Bpifrance (Ecotechnologies), Capagro, Demete et Pymwymic. Les fonds sont destinés notamment à l’expansion internationale avec l’ouverture d’un premier atelier de stockage et d’assemblage aux Etats-Unis.

- 🚰 Castalie : Le fabricant de fontaines à eau à destination des professionnels a levé 13,5m€ en juin 2020 auprès de Seb Alliance, Ring Capital, Raise Impact et Amundi Finance et solidarité pour son déploiement en B2B et son ouverture vers le marché B2C.

2. Les acteurs qui investissent dans la Foodtech en France

Sur l’année 2020, le secteur français de la Foodtech a levé 175 millions d’euros, avec un deal moyen à 5,1 millions d’euros (source : Eldorado). Les investissements dans la FoodTech française sont en progression - particulièrement depuis 2016.

Les fonds les plus actifs dans le secteur en 2019 sont les suivants :

- Bpifrance (4 deals)

- Kima Ventures (3 deals)

- RAISE impact (2 deals)

La France a beau remporter la palme du nombre de levées de fonds dans la Foodtech (176 levées pour un total de 500 000 euros depuis 2014), elles peinent à atteindre les montants investis chez nos voisins anglais et allemands. Ex aequo avec les Pays-Bas, l’Hexagone reste loin derrière l’Allemagne et le Royaume-Uni qui concentrent à eux seuls près de 63 % des investissements dans la Foodtech européenne ces quatre dernières années.

3. Quels sont les risques d’investissement propres au secteur ?

Dans un premier temps, il convient de revenir sur les facteurs clés de succès généraux du secteur. La FoodTech est un secteur porteur qui doit répondre à une double exigence de qualité et de découverte, faisant rimer gourmandise avec écologie pour répondre aux défis de notre époque.

Mais la première difficulté des startups de la Foodtech tient aux modèles économiques extrêmement coûteux et difficilement rentables. Les startups qui doivent financer les offres de repas, le service de livraison et un marketing fortement concurrentiel peuvent s’effondrer en quelques jours, comme en témoigne la chute du belge Take Eat Easy. Malgré des années d’exercice, les géants de la Foodtech peinent à atteindre la maturité nécessaire et sont contraints à des tours de table toujours plus importants pour croître et résister à la concurrence.

Cette caractéristique fondamentale explique aussi pourquoi les entreprises françaises ont du mal à passer du stade de projet à celui de l'industrialisation : malgré l’appétence du public, les jeunes entrepreneurs se heurtent aux grands acteurs de la distribution (Carrefour, Auchan) qui dominent le secteur. On constate un réel manque de collaboration entre les startups et les industriels, ce qui ralentit fortement l’innovation dans ce secteur.

Or ce sont justement ces synergies qui pourraient permettre aux startups de la Foodtech de peser face à la concurrence européenne et internationale, et de se faire une place sur ces nouveaux marchés : d’après le panorama de Bpifrance, si la demande est relativement similaire entre les pays, la grande différence tient aux structures en place et notamment aux acteurs de la distribution. D’où l’importance pour les Foodtechs françaises de pouvoir compter sur des partenaires de taille hors de leurs verticales.

En pleine phase de concentration, le secteur de la Foodtech cherche encore son modèle économique et devra s’imposer dans un paysage concurrentiel en pleine effervescence. Pour ne pas manquer le prochain Feed, c’est par ici !

Pour aller plus loin :

- Après l’effervescence des dernières années, où en est la Foodtech en 2019 ? Maddyness

- Les startups de la Foodtech bousculent les retailers MBA MCI

- Tour d’horizon de la Foodtech française Le Hub Bpifrance

- La foodtech en France : tour d’horizon d’un marché qui explose Restoconnection