Qu’est-ce qu’un bridge ?

Un bridge est un financement court terme sollicité par un particulier ou une entreprise en attente de l’obtention d’un financement permanent ou pour éteindre une obligation existante. Il permet ainsi à l’intéressé d’obtenir un apport en capital ponctuel qui lui permet de respecter ses obligations et de maintenir son niveau de trésorerie. Il peut être constitutif d’une dette (on parle alors de bridge loan, littéralement “prêt-relais”) ou d’un apport en capitaux propres (un equity bridge).

Le bridge loan est un outil court terme (d’une validité limitée à un an environ), qui a l’avantage d’être obtenu rapidement mais qui présente un taux d’intérêt relativement élevé. Les modalités de remboursement peuvent s’étendre de quelques semaines à un an. Une garantie peut également être requise sous forme de biens immobiliers ou de stocks. Compte tenu du coût et des conditions du bridge, il est important pour l’entrepreneur de savoir au préalable comment il entend le rembourser. D’autant plus qu’il n’y a généralement pas de pénalité de remboursement anticipé.

L’equity bridge est un outil accordé aux startups par des investisseurs privés (historiques ou non) ou, depuis peu et pour pallier la crise actuelle, par Bpifrance. La banque publique a en effet débloqué fin mars une enveloppe de 80 millions d’euros afin de soutenir les startups entre deux levées de fonds. Pour les investisseurs privés traditionnels, l’equity bridge a l’avantage de se baser généralement sur la valorisation du tour précédent. Étant en position de force, investisseurs historiques et potentiels ont ainsi l’opportunité de renforcer leur présence au capital et ce, selon des termes avantageux.

Le financement de Bpifrance prendra la forme d’obligations convertibles, mais ce n’est pas le seul type d’apport constitutif du bridge. Les apports en compte courant d'associé (CCA) et le BSA AIR constituent également des solutions envisageables. Retour sur ces différents mécanismes.

Le recours aux obligations convertibles

Une obligation convertible en actions est constitutive d’une créance. L’investisseur peut en choisir les modalités de remboursement à son échéance : il peut soit demander le remboursement de la somme prêtée en numéraire (en plus des intérêts perçus), soit demander son entrée au capital social. Le contrat de prêt doit donc être extrêmement clair et précis sur ces deux issues possibles, et les parties doivent s’accorder au préalable sur le ratio de conversion qui définit le nombre d'actions auquel donne droit l'obligation.

A l’origine réservé aux sociétés par actions de plus de deux ans et détentrices de deux bilans régulièrement approuvés par les actionnaires, le dispositif s’est ouvert aux entreprises ne possédant pas encore deux bilans, en échange de la désignation d’un expert indépendant chargé de vérifier l’actif et le passif.

Avec le “French Tech Bridge”, Bpifrance endosse un vrai rôle de relais de financement pour les entreprises mises en difficulté. Financé par le Programme d’Investissements d’Avenir (PIA), le dispositif prend également la forme d’obligations convertibles. Les financements pourront aller de 100k€ à 5m€ avec un accès possible au capital mais à condition d’être co-financés par des investisseurs privés. Le mécanisme s’adresse prioritairement aux startups en process de levée de fonds ou qui allaient bientôt lancer leur roadshow.

L’enjeu des apports en CCA

L’apport en CCA (compte courant d’associé) est également constitutif d’une créance puisqu’il s’agit d’une avance de fonds. Il n’ouvre toutefois pas la voie à une augmentation de capital, mais peut donner lieu au versement d’intérêts. En comparaison à un prêt bancaire, il a l’avantage d’être d’avoir un coût moins élevé et d’offrir plus de flexibilité dans ses modalités de remboursement.

Il reste toutefois habituellement utilisé en parallèle d’un prêt bancaire, puisque le blocage de CCA constitue une garantie et un facteur de réassurance quant à la solvabilité de l’entreprise. A noter également que les CCA bloqués augmentent le niveau des fonds propres, ce qui permet d’obtenir un montant plus élevé de financement publics (voir notre article récap ici).

L’associé faisant l’apport est habituellement rémunéré via le versement d’intérêts. En l’absence de clause contractuelle contraire, il peut demander à être remboursé de son apport à tout moment.

L’apport en CCA est donc une solution avantageuse pour les entrepreneurs, en période normale comme en période de crise. Côté investisseur, le remboursement de la créance en cas de liquidation judiciaire passe après des dettes considérées comme “prioritaires”, ce qui explique que les associés soient peu enclins à y recourir en période d’incertitude. C’est pourquoi Didier Boullery, co-président d’ESSEC Business Angels, appelle le gouvernement à faire une entorse temporaire au principe de priorité de paiement des dettes pour récompenser la prise de risque d’associés en cette période.

Le mécanisme rapide du BSA AIR

Le BSA AIR est un modèle d’investissement qui permet à l’entrepreneur de lever des fonds rapidement, tout en reportant à plus tard la question de la valorisation de la startup. Deux différences majeures avec les obligations convertibles doivent être mentionnées :

-

Le BSA AIR a l’avantage de ne pas apparaître au bilan, contrairement aux obligations convertibles qui font apparaître des fonds propres négatifs, mais est constitutif de quasi fonds propres.

-

Côté investisseur, le dispositif récompense la prise de risque en donnant droit à plus d’actions, et non pas sous forme de rémunération comme les obligations convertibles.

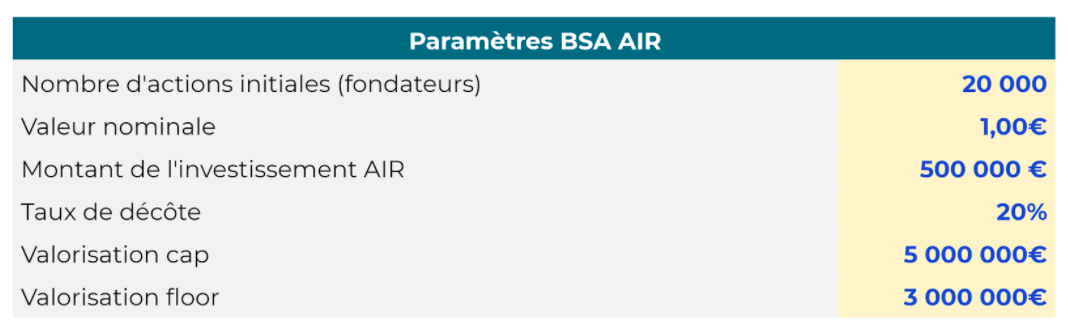

Le principe est le suivant : entrepreneur et investisseurs AIR s’accordent sur un taux de décote à appliquer ultérieurement sur la valeur pré-money. Ils négocient également des valorisations cap et floor qui vont encadrer la valeur pré-money décotée. L’injection de capital est effectuée après l’accord sur ces termes. Lors de l’événement déclencheur du mécanisme (habituellement une levée de fonds ultérieure), les investisseurs AIR bénéficient de la décote qui leur permet d’obtenir potentiellement plus d’actions que les investisseurs de ce nouveau tour.

Les investisseurs historiques ont donc tout intérêt à prendre part aux discussions afin de limiter leur dilution à un coût réduit. Entrepreneurs, négociez donc avec prudence vos valorisations cap et floor si vous recourez au BSA AIR comme le conseille Julien-David Nitlech d’Iris Capital dans notre récent webinar.

Le BSA AIR combine donc des avantages de rapidité et souplesse bienvenus en cette période. Le report des discussions sur la valorisation est également particulièrement intéressant, alors que l’écosystème enregistre déjà une baisse des multiples. Pour retrouver tous les détails de ce mécanisme et tester vos hypothèses, référez-vous à notre article et template disponible ici. Retrouvez également notre template pour votre captable.

Pour faire face à la contraction actuelle du marché du capital-risque et répondre à des besoins de trésorerie imprévus, les entrepreneurs doivent considérer recourir au mécanisme du bridge. L’émission d’obligations convertibles, les apports en CCA ou le recours au BSA AIR sont des solutions temporaires, utiles pour bénéficier d’un relais de financement.