Chez Eldorado, nous avons pour ambition d’analyser plus en détail les tendances derrière les levées de fonds et de livrer une analyse plus poussée que leur simple recensement. En complément de notre suivi mensuel des levées de fonds, nous vous présentons aujourd’hui le lancement d’une nouvelle série d’articles intitulée “Investir dans”.

A travers ce travail de recherche et d’analyse de la French Tech, nous souhaitons comprendre les grandes tendances de l’investissement en France et identifier les secteurs de demain. Pour inaugurer ce nouveau format, nous vous proposons aujourd’hui une étude de l’investissement dans les biotechs françaises.

1. Qu’est-ce que la biotech ?

Le terme “biotechnologies” désigne l’ensemble des nouvelles méthodes et techniques intégrant la manipulation des éléments du vivant (organismes, cellules, éléments subcellulaires ou molécules du vivant). Ses applications sont multiples, principalement dans le domaine de la santé, mais aussi dans l’agriculture et l’agronomie, la chimie, la cosmétique ou les textiles. Les plantes OGM par exemple, résultat d’une modification génétique, font partie de la famille des biotechnologies.

71% des médicaments en phase de développement clinique en 2018 étaient issus de biotech médicales.

L’apparition de startups biotech suite aux grandes avancées du génie génétique a bouleversé le processus d’innovation dans ces domaines. Autrefois réservé aux grands groupes industriels et pharmaceutiques, la modification d’éléments du vivant est aujourd’hui ouverte à une nouvelle classe d’acteurs devenue incontournable : selon l’association professionnelle américaine BIO (Biotechnology Innovation Organization), 71% des médicaments en phase de développement clinique en 2018 étaient issus de telles startups. Par conséquent, afin de renouveler leur gamme de produits et de profiter de la R&D investis par ces jeunes entreprises, les groupes pharmaceutiques traditionnels multiplient les opérations de M&A et attirent l’attention des fonds de capital-risque sur ce marché.

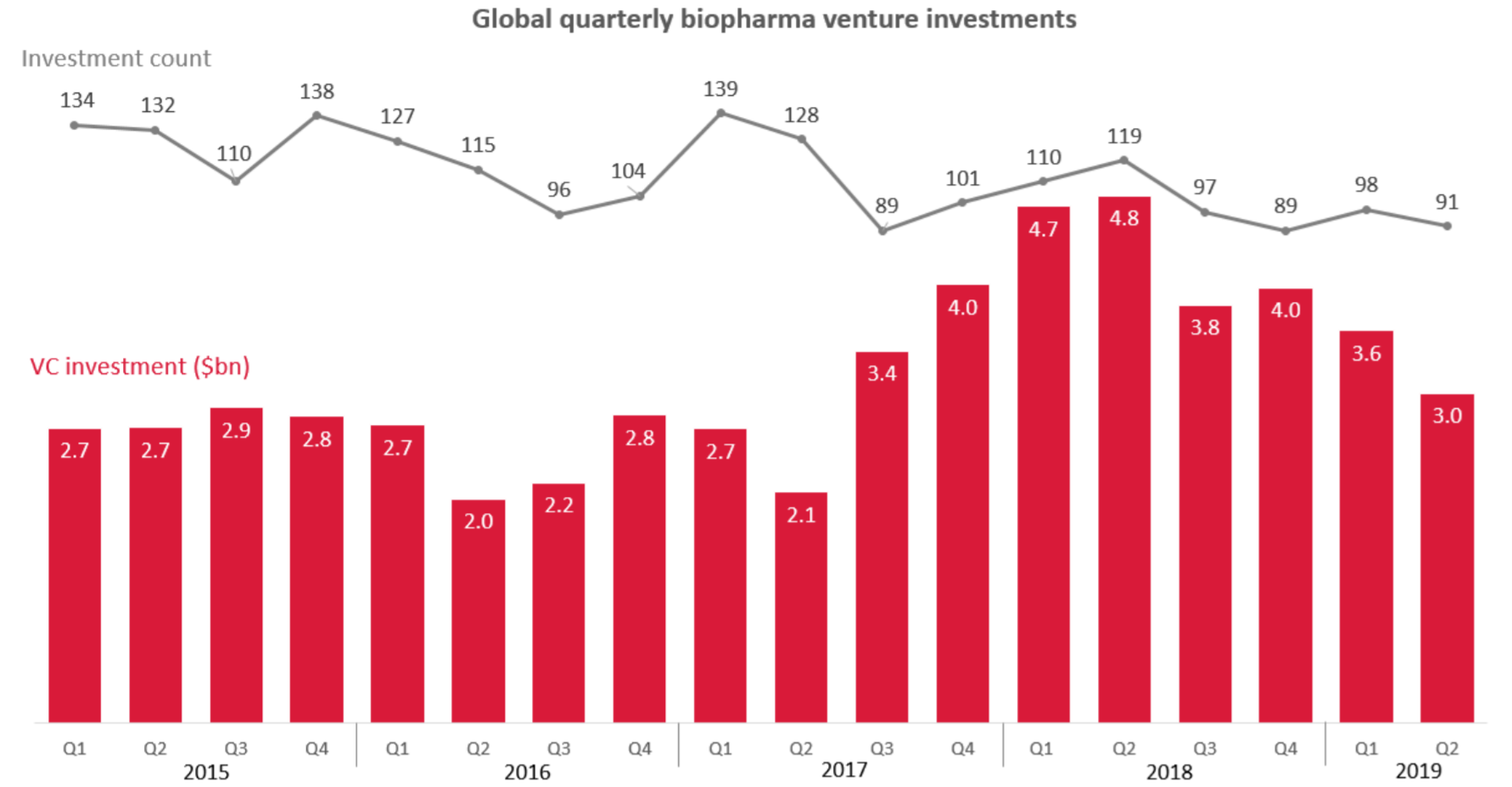

Si l’activité VC du début d’année semble en baisse comparé à 2018, le contexte d’une année 2018 exceptionnelle en termes de financement tous secteurs confondus doit être rappelé. La biotech avait ainsi enregistré une augmentation de 39% du montant investi entre 2017 et 2018. La France avait capté 2% du montant total. Cette attention croissante pour le secteur s’était manifestée par des tours de tables plus nombreux et plus larges, démontrant que la biotech n’a pas atteint son pic de maturité.

Depuis le début d’année, 437 millions d’euros ont été levés par les biotechs françaises (sur 31 deals, soit 5% des deals tous secteurs confondus). En comparaison, 307 millions d’euros avaient été levés l’année dernière (sur 31 deals, soit 4% des deals). L'Hexagone bénéficie d’une expertise grâce à ses multiples centres de recherche et laboratoires (Institut Pasteur, CNRS, INRA, INSERM), universités et clusters d’activité/pôles de compétition (Atlanpole Biotherapies, BioValley, Cancer Bio Santé, Lyon Biopôle), renforçant les synergies et partenariats startups/industriels. Outre sa puissante industrie pharmaceutique, menée par Sanofi, la France se classe 3e pour le financement de la recherche (avec 3 814 subventions) et 2e en nombre de brevets (960 dépôts, dont 388 accordés en 2017).

Depuis les premières sociétés pionnières telles Cayla InvivoGen (active depuis 1977) ou Transgene (rachetée par l’Institut Mérieux en 1994), d’autres startups sont venues grossir les rangs. Parmi les levées de fonds de cette année, on relève par exemple :

- ?⚕️ La Medtech Alizé Pharma 3, qui développe des peptides thérapeutiques innovants pour soigner des maladies endocriniennes et métaboliques rares. Elle a annoncé en juillet une Série A de 67 millions d’euros menée auprès d’investisseurs internationaux, dont le néerlandais LSP en lead.

- ? L’Agritech M2i Life Sciences, qui produit une alternative à l’usage des pesticides sur les cultures sous forme de phéromones. Elle a levé 60 millions d’euros début septembre auprès des fonds français ADM Capital, Eurazeo Growth, Téthys Invest, Creadev et France 2i (géré par Raise Impact).

Malgré le dynamisme du secteur, son absence sur le listing Next40 a été dénoncée et révèle une méconnaissance des opportunités que représentent les biotech.

2. Les acteurs qui investissent dans la biotech en France

Depuis le début d’année, les biotechs françaises ont levé 437 millions d’euros, sur des deals s’établissant en moyenne à 15 millions d’euros. En comparaison, la moyenne des deals tous secteurs confondus depuis janvier est à 7,6 millions d’euros. Selon la présidente de France Biotech Maryvonne Hiance, la France est leader en Europe en nombre de biotech, avec 700 pépites ; autant de projets en recherche de fonds. Malgré les risques de ces projets et leurs importants coûts de R&D, les startups de la biotech ont paradoxalement plus de chance d’atteindre leur objectif de levée de fonds que d’autres secteurs (devant mobilité/transports et e-commerce/retail) selon une étude récente d’Early Metrics.

La France est leader en Europe en nombre de biotech, avec 700 pépites.

Le top 5 des fonds français les plus actifs depuis le début d’année sont les suivants :

- Bpifrance (8 deals, ainsi qu’un lauréat du concours i-Lab),

- Sofinnova Partners (5 deals),

- Kurma Partners (4 deals),

- ainsi que Go Capital et Idinvest Partners (ex-aequo avec 3 deals chacun).

A noter également l’activité de Supernova Invest, LSP, Sofimac Innovation, Seventure Partners et Elaia (dont le nouveau partner Franck Lescure a amené 8 biotechs de son précédent fonds). Vous pouvez les retrouver sur notre mapping de fonds spécialisés mis à jour.

La biotech attire également les investisseurs étrangers, fonds américains (14% des deals contre 5,3% tous secteurs confondus) et chinois (6%) en tête. L’expansion à l’international est en effet toujours une ambition pour ces startups, et l’intégration d’un investisseur étranger constitue une porte d’entrée vers un nouveau marché. L'arrivée d'investisseurs étrangers au capital permet également aux startups françaises de combler le manque de financement issu de fonds strictement français et ainsi de lever un tour de table plus important.

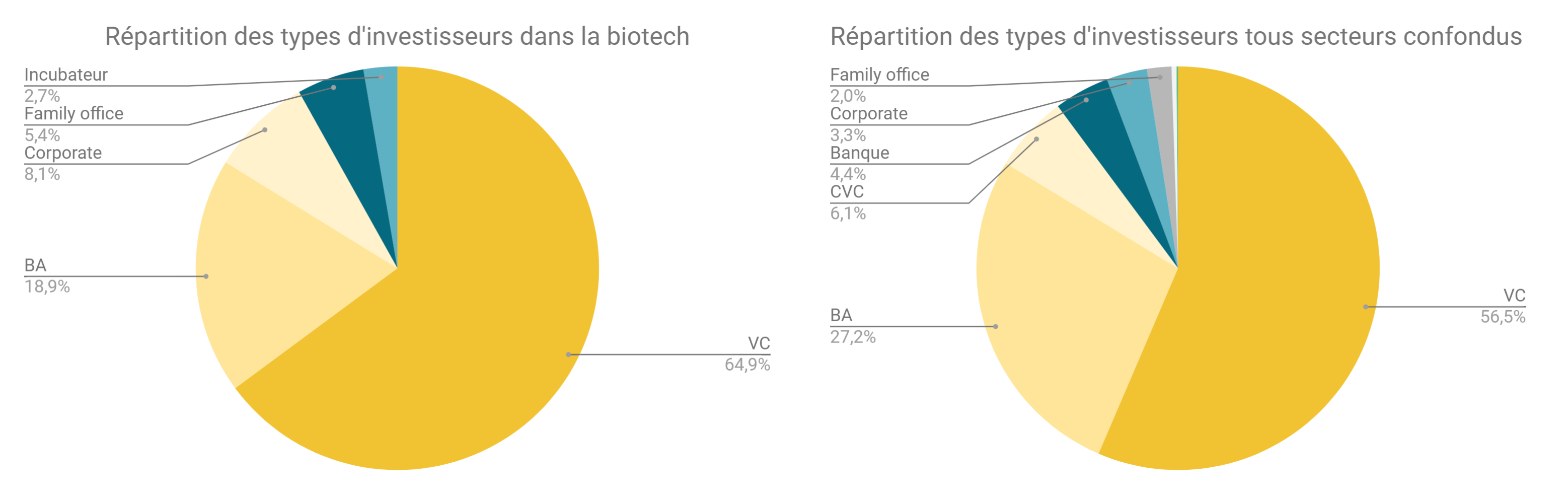

Quant à la répartition des profils d’investisseurs, elle est majoritairement constituée de fonds VC (avec une participation dans 65% des deals), avec une montée en puissance des corporates (8,1%) et family office (5,4%). Cela s’explique par l’intérêt porté par les grands groupes pharmaceutiques qui souhaitent ainsi créer de nouvelles synergies avec leurs propres produits et profiter d’années de R&D. La biotech est également un terrain de prédilection des family office, du fait de l’intérêt personnel des fortunes qui sont à leur tête. Ainsi aux Etats-Unis, jusqu’à 20% des portfolios de family office est constitué de biotech et healthtech. A l’inverse, le secteur n’attire que peu les business angels français, qui ont participé à 18,9% des deals. Les biotech lèvent en effet des tours de table plus élevés que la moyenne, ce qui limite la participation de business angels qui investissent habituellement avec de plus petits tickets.

3. Quels sont les risques d’investissement propres au secteur ?

En premier lieu, il convient de se pencher sur les facteurs clés de succès généraux du secteur. Le premier est la présence d’une équipe fondatrice solide et compétente, constituée d’experts et/ou doctorants spécialisés dans le produit ou la technologie. Afin de rassurer les investisseurs potentiels, il est également essentiel de diversifier les risques en développant par exemple plusieurs produits simultanément et surtout en démontrant la possession d’une certification de propriété intellectuelle.

La propriété intellectuelle fait l’objet d’une due diligence poussée par les investisseurs potentiels, qui souhaitent s’assurer de la portée de cette protection et des risques liés.

Ce dernier point fait l’objet d’une due diligence poussée par les investisseurs potentiels, qui souhaitent s’assurer de la portée de cette protection et des risques liés. La possession en propre d’une telle protection est ainsi un avantage par rapport à l’obtention d’une seule licence d’utilisation, accordée selon des clauses strictes. La question de la portée géographique et juridique de la protection est également prise en compte car elle est déterminante pour se protéger effectivement des concurrents. Elle permet également d’identifier les sujets sur lesquels la startup risque de se heurter à la protection d’une autre startup. Le sujet est donc hautement stratégique, car il garantit juridiquement le “first mover advantage” de la startup et récompense des mois intensifs de R&D.

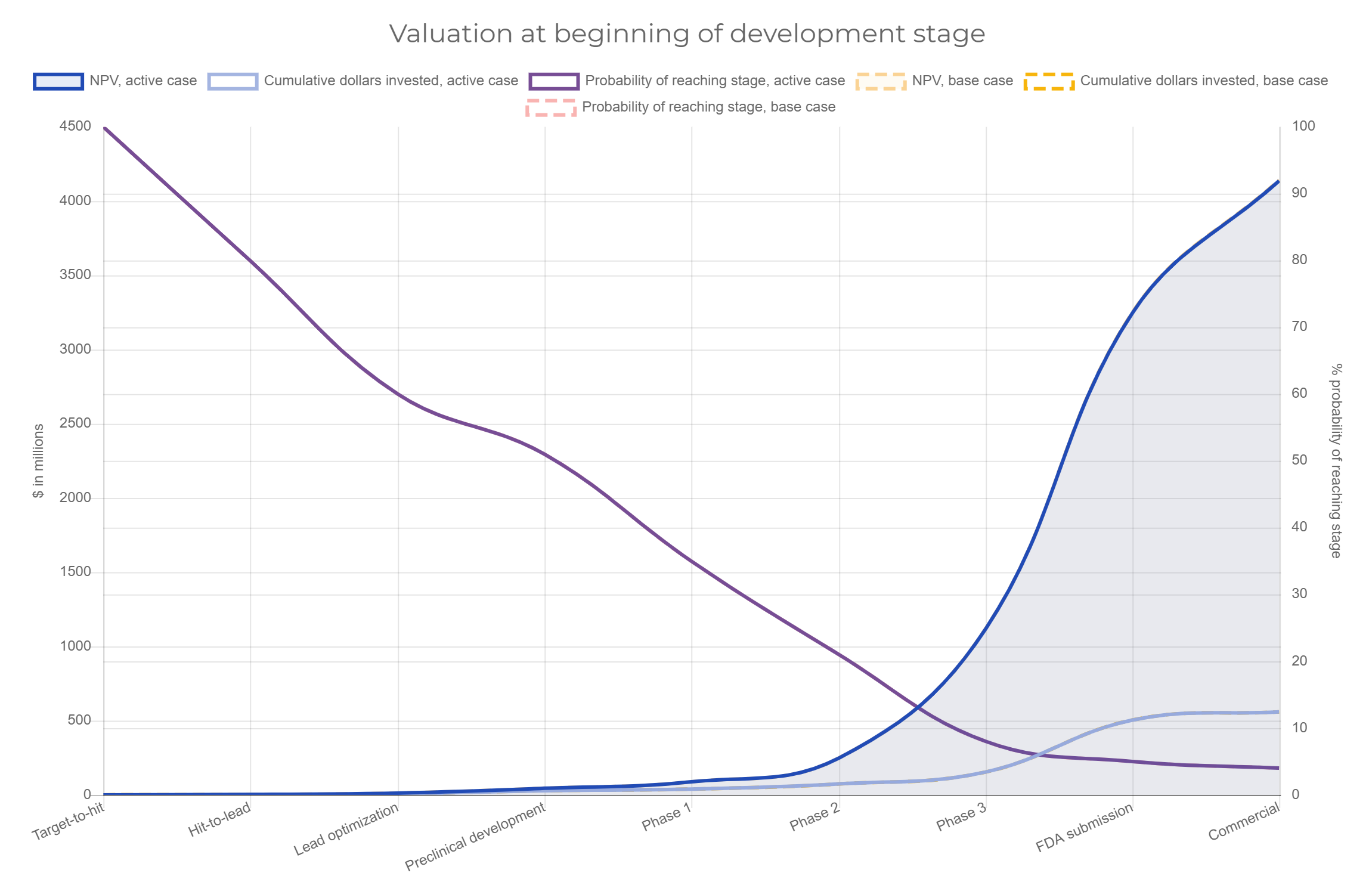

Fortement axées sur la recherche, les Medtech du secteur enregistrent de fortes dépenses en R&D pendant de longs mois de développement et de tests itératifs. L’aspect légal requiert également une expertise et représente un investissement important et nécessaire. A chaque nouvelle phase de tests, de nouvelles réglementations doivent être respectées et des rapports établis, de sorte que les startups biotech ne développent pas de médicaments plus rapidement que les laboratoires pharmaceutiques. A mesure que la startup réussit chaque nouvel essai clinique, elle voit sa valeur augmenter, ce qui lui permet d’obtenir plus de financement.

Quant aux biotechs disposant d’une application dans l’agriculture ou l’agronomie (appelées Agritech), les mêmes problématiques de propriété intellectuelle et de tests s’appliquent : plusieurs essais sur le terrain doivent être réalisés afin de prouver l’efficacité de la technologie et la présence d’un marché important. Les différentes réglementations nationales et européennes sont régulièrement discutées et révisées, notamment sur la question des nouvelles techniques d'amélioration des plantes (NBT, “new breeding techniques”), et doivent être respectées. Le succès d’une telle startup requiert donc un investissement humain et financier sur le long-terme pour pouvoir porter le projet des premières découvertes à la mise sur le marché finale.

Secteur prometteur de la French Tech, la biotech offre de nombreuses opportunités d’investissements. Les levées de fonds du secteur ne cessent d’augmenter en taille et en nombre, et 2019 promet d’être une bonne année. Ces startups font face à des enjeux juridiques et de développement spécifiques, mais continuent d’attirer de nouveaux profils et nationalité d’investisseurs. Pour retrouver les prochaines pépites biotech, découvrez-les vite sur Eldorado !

Pour aller plus loin :

- Définition de la biotech Genopole

- La recherche en biotechnologies en France Campus France

- L’investissement capital-risque dans les startups biotech médicales EvaluatePharma

- L’absence des startups biotech dans le listing des Next40 Bruno Arabian

- L’Hexagone, leader européen en biotech Usine Nouvelle

- Les biotechs ont 47% de chance d’atteindre leur objectif de levée de fonds La Revue du Digital

- Les milliardaires américains qui investissent dans la biotech Observer

- Les brevets sont au coeur de la stratégie des biotechs Organisation Mondiale de la Propriété Intellectuelle

- Comment calculer la valeur d’une biotech médicale Bay Bridge Bio

- Enjeux actuels des nouvelles techniques d’amélioration des plantes RaboResearch