Avec 6,6 Md€ d’investis sur 2020, que ce soit en dilutif (3,6 Md€) ou non dilutif (3 Md€), Bpifrance fait partie des plus gros acteurs mondiaux du financement des startups. Pourtant, au sein de l’écosystème startup français, on entend encore souvent que « la Bpi » a investi dans une startup sans savoir ce qui se cache derrière ce terme nébuleux. Aujourd’hui, nous allons donc nous pencher sur l’activité de fonds de Bpifrance.

Tout d’abord, l’activité de Bpifrance se divise en deux activités distinctes. D’une part, le financement de l’innovation. Dans cette branche, appelé financement non dilutif, on trouve les subventions (BFT, PIA), les concours de financements (iLab, iNov…), les crédits d’impôts ou encore les prêts d’amorçage (PA, PAI). D’autre part, Bpifrance a une activité de fonds ou elle investit ses fonds propres. Cette activité se subdivise elle même en deux branches :

Cette activité peut se séparer en deux:

- Via les fonds de fonds, c'est-à-dire le financement des fonds ou Bpifrance intervient en tant que LP d’un fonds de la même manière que peut intervenir l’EIF au niveau européen,

- En fonds ou quasi-fonds propres. Dans ce cas, Bpifrance intervient de la même manière qu’un VC classique en investissant ses fonds propres pour avoir un retour sur investissement.

Mapping des fonds Bpi

L’activité de Bpifrance apparaît souvent autour du financement de l’innovation (financements non-dilutifs, subventions, prêts etc.). Bpifrance souhaite apparaître comme un acteur global du financement avec une identité et une marque forte qui regroupe toutes ses activités. On imagine Bpifrance comme un seul grand acteur du financement de de l’investissement. C’est une volonté de Bpifrance de paraître tel quel. C’est pour cela que les fonds ont peu de visibilité et aucune identité propre.

Si certains communiquent, la vingtaine de fonds existants restent tout de même dans inconnus du grand public et parfois même des entrepreneurs qui cherchent pourtant l’appui de ces fonds.

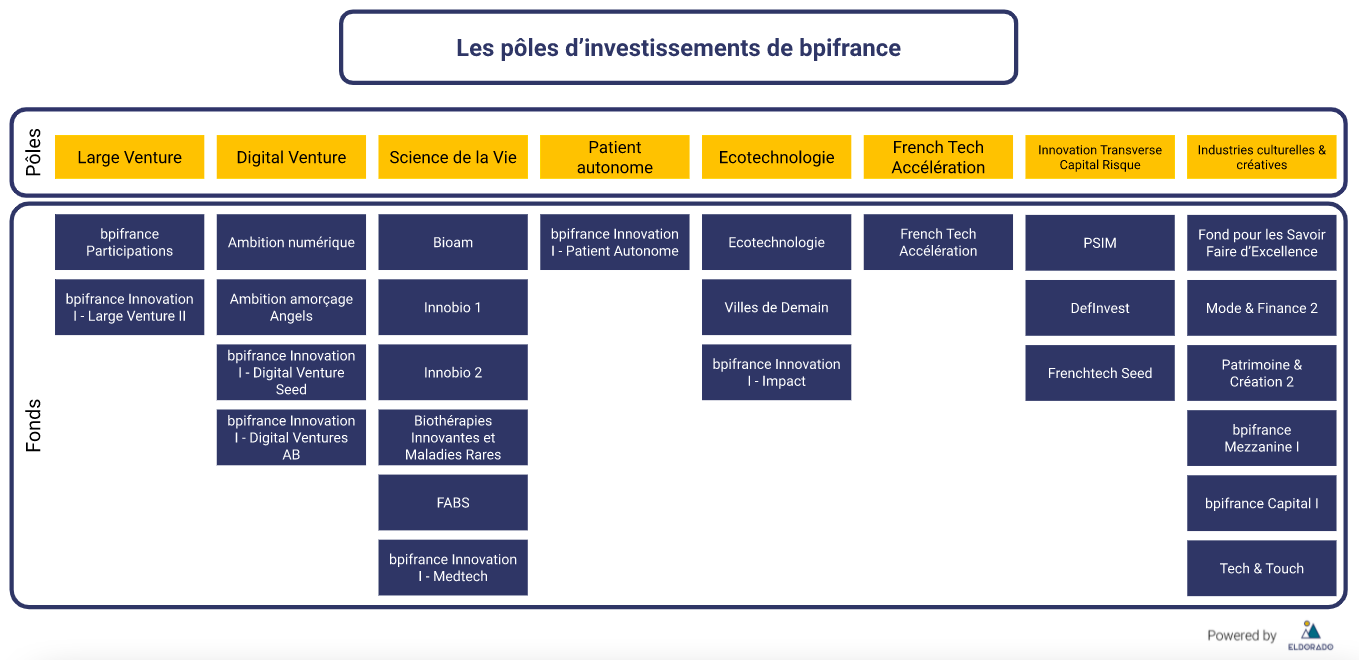

Avant toute chose il faut savoir que l’activité de fonds se divise en pôle avec chacun une équipe propre. On trouve 8 pôles qui ont chacun une thématique : Large Venture, Digital Venture, Science de la Vie, Patient Autonome, Ecotechnologie, French Tech Accélération, Innovation Transverse Capital Risque et Industries Culturelles et Créatives (ICC).

Chaque pôle regroupe sous lui plusieurs fonds. Cela peut aller d’un seul fond comme pour le Pôle French Tech Accélération à six fonds différents pour le pôle Industries Culturelles et Créatives.

Maintenant que nous avons clarifié la structure nous pouvons nous intéresser à l’activité de chaque pôle et de ses fonds:

Pôle Large Venture

Avec 1,75 Md€ sous gestion et encore 900 M€ à investir, c'est le plus gros pôle de Bpifrance. Son activité se rapproche de l’activité d’un fond Growth puisqu’il finance des sociétés ayant déjà levées des fonds avec des tickets de minimum 10 M€ en Séries C ou plus. Ce fonds ne finance donc que les startups en hypercroissance ayant des gros besoins de capitaux, et ne se limite pas uniquement aux startups françaises comme on pourrait le croire.

Dans son portefeuille, on trouve plusieurs licornes dont Swile, Mano Mano, Vestiaire Collective ou encore Contentsquare pour ne citer que les plus connues.

Pôle Digital Venture

C’est le deuxième plus gros pôle de Bpifrance (700 M€) qui a pour but d’accompagner les startups du numérique dans leurs croissances en intervenant le plus tôt possible. D’ailleurs si on étudie les fonds au sein du pôle on remarque un fond Digital Venture - Seed et d’un fond Digital Venture - AB qui confirment cette volonté d’accompagnement depuis une maturité faible jusqu’a à l’hypercroissance ou le pôle Large Venture prend ensuite le relai

Parmi la centaine de startups du portefeuille du pôle on trouve Singulart, Openclassrooms, Klaxoon et Welcome to the Jungle. Le pôle a également déjà réalisé de beaux exits comme Talentsoft qui a été cédé à Cegid en 2021.

Pôle Sciences de la Vie & Patient Autonome

Domaine souvent délaissé par les fonds vanilla en raison de sa complexité, Bpifrance est un des rares fonds français aussi importants dans le domaine de la santé et des Biomedtechs. La thèse d’investissement du pôle est simple : investir en early stage dans des start-up du Biotech/Medtech/santé Digitale .

Les fonds Innobio 1 & 2 sont dotés de 173 M€, et investissent dans les startups biotech en early stage (Seed ou Série A) en tant que lead ou co-lead. Parmi les critères, il faut que la startup ait une attache française.

Le fonds Biothérapies Innovantes et Maladies Rares, doté de 50 M€, vise à investir dans les startups qui se concentrent les traitements pour les maladies rares ou l’accès à des soins thérapeutiques pour les personnes atteintes.

Le FABS (Fonds Accélération Biotechnologies Santé), doté de 350 M€, prend des participations dans des startups du secteur de la santé qui sont déjà en partie financées par (ou en lien avec) le Programme d’Investissement d’Avenir.

Le fonds Patient autonome est souvent rattaché aux activités du pôle Science de la vie car une partie de l’équipe fait également partie de ce pôle. Sur le diagramme les deux pôles sont distincts mais par simplification nous les mettons ici ensemble, leurs activités étant assez proches.

Ce fonds s’adresse aux startups early stage (seed et Série A) du domaine de la santé numérique et de la télémédecine. Cela peut être des startups faisant du suivi de pathologie ou alors tout simplement qui facilitent l’accès au soin pour le plus grand nombre. Créé en 2018, le fonds a été doté de 50 M€ et a réalisé son premier investissement dans Invivox en juin 2018.

Pôle Ecotechnologie

Ce fonds investit dans les startups qui se concentrent sur la production d’énergie décarbonée, l’économie circulaire, les smartgrids ou encore les véhicules de demain. Doté de 225 M€, le fond Ecotech n’investit qu’en co-lead avec des investisseurs avisés pour des tickets compris entre 2M€ et 10M€.

Le fonds Ville de demain est quant à lui doté de 50M€ et suit la même logique de co-investissement avec des acteurs privés que le fonds Ecotech et cible des start-ups qui ont à cœur de construire la ville intelligente de demain.

Parmi les startups iconiques du pôle, on retrouve Ynsect connu pour la fabrication de nourriture à base d’insectes comestibles.

Pôle French Tech Accélération

C’est un des rares pôles a être composé d’un seul fond à l’instar du pôle Patient Autonome. Doté de 300M€ dont 156M€ sont déjà investis, le fonds se concentre sur la prise de participation dans des startups de l’Industrie 4.0, Deeptech ou de la Cybersécurité avec des tickets allant de 1M€ à 20M€.

Au sein du portefeuille, on trouve notamment des start-up comme Schoolab.

Pôle Innovation Transverse Capital Risque

Le fonds Innovation Transverse Capital risque pourrait être qualifié de pôle fourre-tout à cause de sa nature transverse. Pêle mêle, y sont réunis le fonds PSIM (Programme de soutien à l’innovation majeure), doté 300M€ qui finance l’innovation de rupture au sens large et le fond Definvest, qui sécurise des prises de participations dans des startups qui opèrent sur le secteur stratégique de la défense ou dont les intérêts doivent être préservés pour des raisons de défense nationale. Il y a également le fonds French Tech Seed, doté de 500 M€, qui sert à faire effet de levier après des financements privés pour les startups innovantes et technologiques. L’effet de levier se fait par la conversion d’obligations convertibles financé par l’équipe Investissements Transverses pour les startups qui ont bénéficiés du dispositif French Tech Seed Phase 1.

Pôle Industries Culturelles et Créatives

Un pôle important puisqu’il regroupe 6 fonds au sein d’un même pôle et qu’il est doté de 400 M€. La thèse d’investissement pourrait être résumée ainsi : couvrir tous les secteurs de la culture, de la création et du savoir-faire français dans les différentes phases de maturité des startups, du seed au capital transmission. Les fonds investissent des tickets allant de 300 k€ à 1 M€ avec une vision long-termiste.

Parmi les startups du portefeuille de ce pôle figurent Brut, Eric Bompard et Ateliers de France.

Si vous avez des questions ou que vous voulez être accompagné dans vos besoins de financement, dilutif ou non dilutif vous pouvez nous contacter à l’adresse suivante : [email protected]

Quelques articles pour approfondir le sujet👇 :