Les fonds investissent dans des startups pour soutenir le développement de leur croissance, mais ces fonds réalisent aussi des levées auprès de LPs pour investir.

Voici un petit récapitulatif des nouveaux fonds de Venture Capital levés en 2021.

Fonctionnement d’un fonds de capital-risque

Avant de commencer et de vous présenter le listing des nouveaux fonds en 2021 en France, il est important de se rappeler comment fonctionne un fonds de capital risque.

Pour cela, vous pouvez retrouvez notre article sur le fonctionnement juste ici 👉 https://eldorado.co/blog/2021/11/15/comment-fonctionne-un-fonds-de-venture-capital

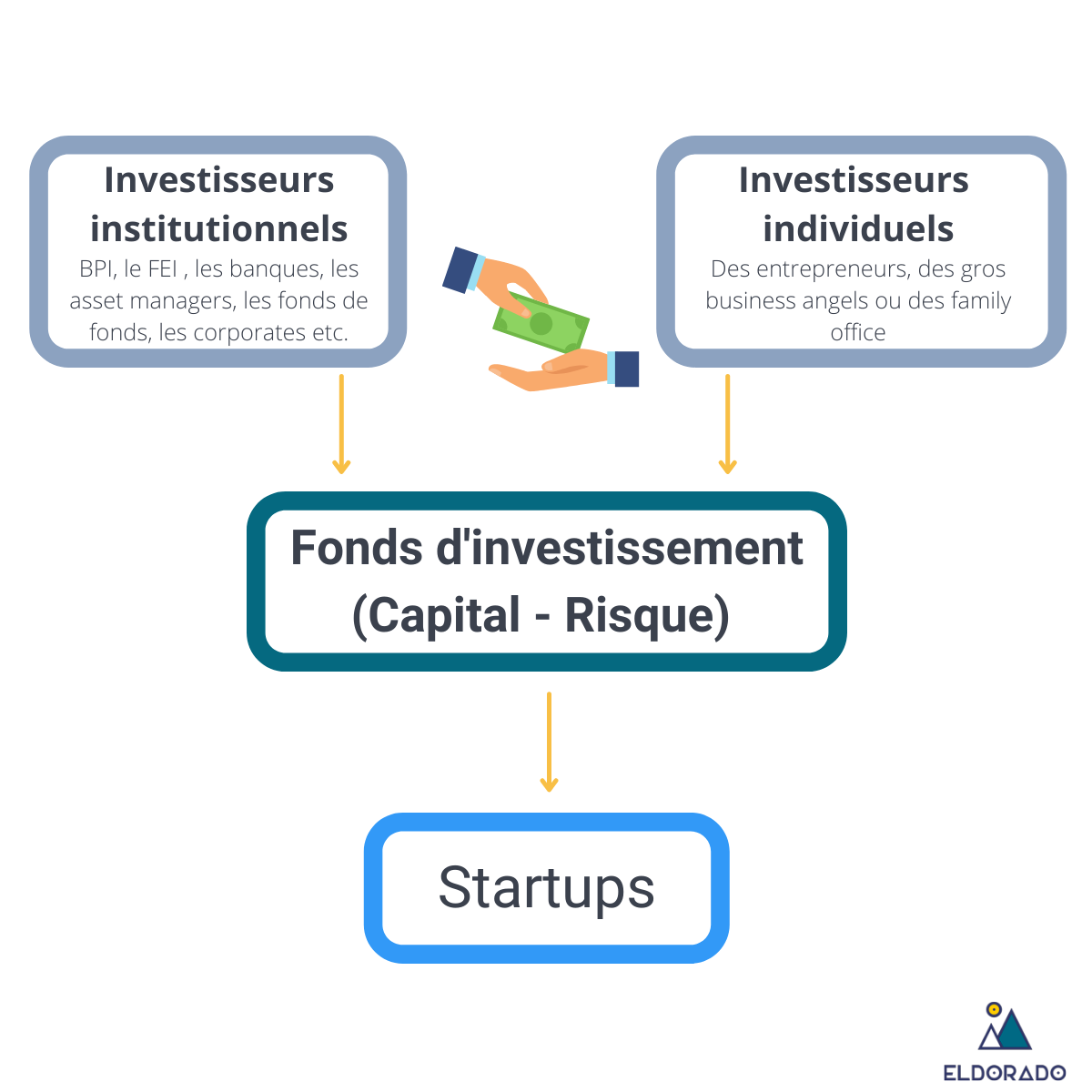

Pour rappel, quand un entrepreneur souhaite réaliser une levée de fonds pour le développement de son projet, il peut faire appel à des business angels (individus qui investissent leur propre argent) ou des fonds d’investissements. Mais comment se financent les fonds ? Grâce à des investisseurs que l’on appelle *limited partners (*ou LP’s) :

- Des investisseurs institutionnels : comme la BPI, le FEI (fonds européen d'investissement), les banques, les asset managers, les fonds de fonds, des corporates etc.,

- Des investisseurs individuels : comme des entrepreneurs, des gros business angels ou des family office.

Listing des levées réalisées par des fonds d’investissements

Eurazeo a levé Smart City II Venture :

Dès le début de l’année 2021, Eurazeo annonçait un closing de 80 millions d’euros pour son fonds Smart City II Venture. Il a obtenu le soutien de ses souscripteurs historiques comme EDF, Total et a accueilli de nouveaux LPs. L’objectif étant d’investir dans des startups internationales opérant dans les secteurs de l'énergie, de la mobilité, de la proptech et de la logistique. (Un nouveau closing a eu lieu en janvier 2022).

Sofinnova Partners a levé Sofinnova Capital X :

En octobre, Sofinnova Partners annonce le closing de son fonds early stage dédié à la santé à hauteur de 472 millions d’euros. L’objectif de ce fonds est d’investir dans des startups de biopharmacie et d'instrumentation médicale afin de transformer la vie des patients et de répondre à des besoins médicaux importants non satisfaits.

AXA Venture Partners a levé AVP Growth Fund II :

En avril, AXA Venture Partners annonce la première clôture de son fonds dédié à la croissance, AVP Growth Fund II à hauteur de 250 millions d’euros pour investir dans les futurs leaders technologiques.

Five Seasons Ventures :

En octobre, le fonds Five Seasons Ventures annonce le closing de leur second véhicule d’investissement à hauteur de 150 millions d’euros. Depuis son lancement, sa thèse d’investissement n’a pas changé, le fonds souhaite financer des FoodTech européennes innovantes, en hypercroissance, qui mettent un point d’honneur sur la proximité avec les consommateurs et qui sont capables de mesurer leur impact environnemental et social.

CAPZA a levé Capza Growth Tech Fund :

Avec un objectif initial de 150 millions d’euros, CAPZA a annoncé le closing de son fonds Capza Growth Tech Fund pour un montant de 200 millions d’euros. Ce fonds a pour ambition de contribuer au développement d’un écosystème Tech dynamique en Europe, pour cela il vise les PME digitales et technologiques européennes en forte croissance et rentables.

Blisce a levé Blisce Fund II :

Ce véhicule qui visait 300 millions d'euros a réalisé son premier closing de 125 millions d'euros l'année dernière. La quasi-intégralité de ses investisseurs sont des family offices, mais à la suite de ce closing, le fonds a attiré des investisseurs institutionnels, avec des compagnes d'assurances, des banques et des fonds souverains.

Elaia a levé Digital Venture 4 (DV4) :

En mai 2021, Elaia annonçait avoir sécurisé 120 millions d’euros pour son fonds Digital Venture 4. Cette opération a principalement été menée par ses LPs historiques comme Bpifrance, BNP Paribas ou encore la BRED mais également par des fonds étrangers.

Lauxera Capital Partners a levé Lauxera Growth I :

En peu de temps, le fonds Lauxera Capital Partners annonce avoir closé son premier tour de table à hauteur de 100 millions d’euros. Ce fonds a pour objectif d’investir dans des HealthTech européennes qui ont éprouvé leurs technologies et réalisent déjà quelques millions d'euros de chiffre d'affaires, afin de leur éviter une entrée en Bourse précipitée.

Serena a levé Serena III :

Serena visait 200 millions d’euros pour son troisième millésime mais le fonds à été sursouscrit à hauteur de 300 millions.. Il a pour objectif d’investir dans des startups européennes en phase de démarrage.

Founders Future :

Dès le début de l’année 2021, Founders Future a annoncé avoir levé 50 millions d’euros pour investir pour moitié en amorçage et pour l’autre moitié en Séries A, avec des tickets allant de 250 k€à 3 millions d’euros.

Breega a levé Breega Capital Venture 3 :

Le fonds Breega qui intervient en early-stage et Séries A, boucle la levée de son véhicule de troisième génération à 110 M€. Son objectif est de déployer la moitié de ses engagements dans des deals initiaux (avec un investissement unitaire de l’ordre de 1,5 M€) et l’autre moitié dans des tours de follow-up.

Quadrille Capital a levé Quadrille Technologies IV :

Le fonds Quadrille Capital a réuni plus de 511 millions d’euros. Il estime que plus de 50% des fonds seront investis en Europe. Ce fonds cible des start-up matures de l'IT et de la santé.

Singular :

En à peine un an, le fonds Singular a été lancé avec près de 225 millions d’euros. Les investisseurs présents dans ce fonds sont souvent des internationaux. En effet, un tiers des LPs sont français. L’objectif de ce fonds est de réaliser des investissements de série A et B à travers l'Europe.

Revaia :

Anciennement appelé Gaia Capital Partners et rebaptisé à l’occasion de son closing de 250 millions d’euros. C’est le plus important fonds VC européen co-fondé par des femmes. Les objectifs de ce fonds sont de financer uniquement en « growth » (de la série B au tour de table pré-IPO) et d’accompagner l'ensemble de leur portefeuille vers une démarche de prise en compte des critères environnementaux, sociaux et de gouvernance (ESG).

Le groupe Rothschild a levé avec PeakBridge VC :

Le groupe Rothschild a lancé son fonds PeakBridge VC en technologie alimentaire avec 250 millions d’euros. Les tickets seront assez importants allant de 5 à 8 millions d’euros. Les principaux LPs sont des institutionnels provenant d’Israël et de l’étranger et bien évidemment la baronne de Rothschild.

Partech a levé avec Partech Growth II :

Partech a réussi à closer plus de 650 millions d’euros dans ce nouveau véhicule. Le fonds a même dépassé la taille cible qui était de 600 millions d’euros grâce au soutien de plus de 45 investisseurs institutionnels, fondations, fonds de pension, assureurs et fonds de fonds ainsi que plus de 40 family offices, entrepreneurs et business angels qui sont répartis dans dix pays en Europe et en Amérique du Nord et du Sud.

La Poste a levé avec La Poste Ventures :

À l’occasion de Viva Tech, La Poste a annoncé vouloir investir dans des startups grâce à son fonds La Poste Ventures en partenariat avec XAnge. L’objectif est d’investir 35 millions d’euros par dans des startups innovantes à impact positif. En position d’actionnaires minoritaires, La Poste Ventures compte entrer au capital de 3 à 5 startups en amorçage ou série A pour des tickets d’investissement allant de 300k à 3M.

Bpifrance :

Début 2021, Bpifrance a annoncé un closing de 100 millions d’euros à répartir dans ses deux fonds Digital Venture et Large Venture pour renforcer son accompagnement dans des Fintech. En effet, elle souhaite accompagner des jeunes pousses françaises porteuses de projets ambitieux comme les services bancaires, les assurances, les projets blockchain ou encore la gestion des risques.

Forepont Capital Partners :

Le fonds franco-américain Forepont Capital Partners qui se dédie au financement des biotechs et medtechs a annoncé le premier closing de son deuxième fonds de 115 millions d’euros. Le fonds a été soutenu par des LPs américains et européens essentiellement des family office et des banques privées.

Ring Capital a levé avec Ring Mission :

Le fonds Ring Capital a réalisé un premier closing de 35 millions d’euros auprès de la BNP Paribas, Bpifrance, Tikehau Capital, Danone et des familles d’entrepreneurs. Ce fonds a pour mission de financer des startups dont le cœur même de leur projet répond à un problème social et/ou environnemental.

Ventech a levé avec AFI Ventures :

AFI Ventures a vu le jour en novembre 2020 grâce à un partenariat avec le réseau d'incubateurs La Ruche, la compagnie d'assurance britannique Aviva (à travers sa filiale française) et le fonds de capital risque Ventech. En 2021 AFI Ventures a réalisé un closing à hauteur de 15 millions d'euros. Ce véhicule a pour objectif d'investir avec des tickets moyens autour de 250K et d'appliquer une grille d'analyse visant à déterminer l'impact au regard des critères ESG (environnement, sociaux et gouvernance).

Sources :

- https://www.vestbee.com/blog/articles/new-vc-funds-investing-in-european-startups-overview-2021?utm_source=newsletter&utm_medium=email&utm_campaign=get_free_access_to_vc_funds_startup_deals&utm_term=2022-02-06

- https://capitalfinance.lesechos.fr/fonds/levees/eurazeo-signe-le-1er-closing-de-venture-smart-city-ii-a-80-m-1289415

- https://www.businesswire.com/news/home/20211018006051/fr/

- https://cdn-website.partechpartners.com/press-room/partech-double-sa-force-de-frappe-dans-le-financement-du-growth-europ%C3%A9en-avec-son-second-fonds-de-750-millions-de-dollars/