L’année 2019 a été riche ! Grâce à un climat général favorable en Europe, plus de 5 milliards d’euros ont été levés par nos pépites. Les initiatives gouvernementales et des acteurs du milieu se sont multipliées, entre l’indice Next40, FT120 et la charte SISTA, posant les bases d’un financement plus structuré et inclusif.

Chez Eldorado, nous nous efforçons de collecter tout au long de l’année un maximum d’informations sur les levées de fonds françaises, afin de pouvoir dresser un bilan pertinent sur l’écosystème tech. Retour sur 2019, nouvelle année record.

1. Le bilan global des montants levés en 2019

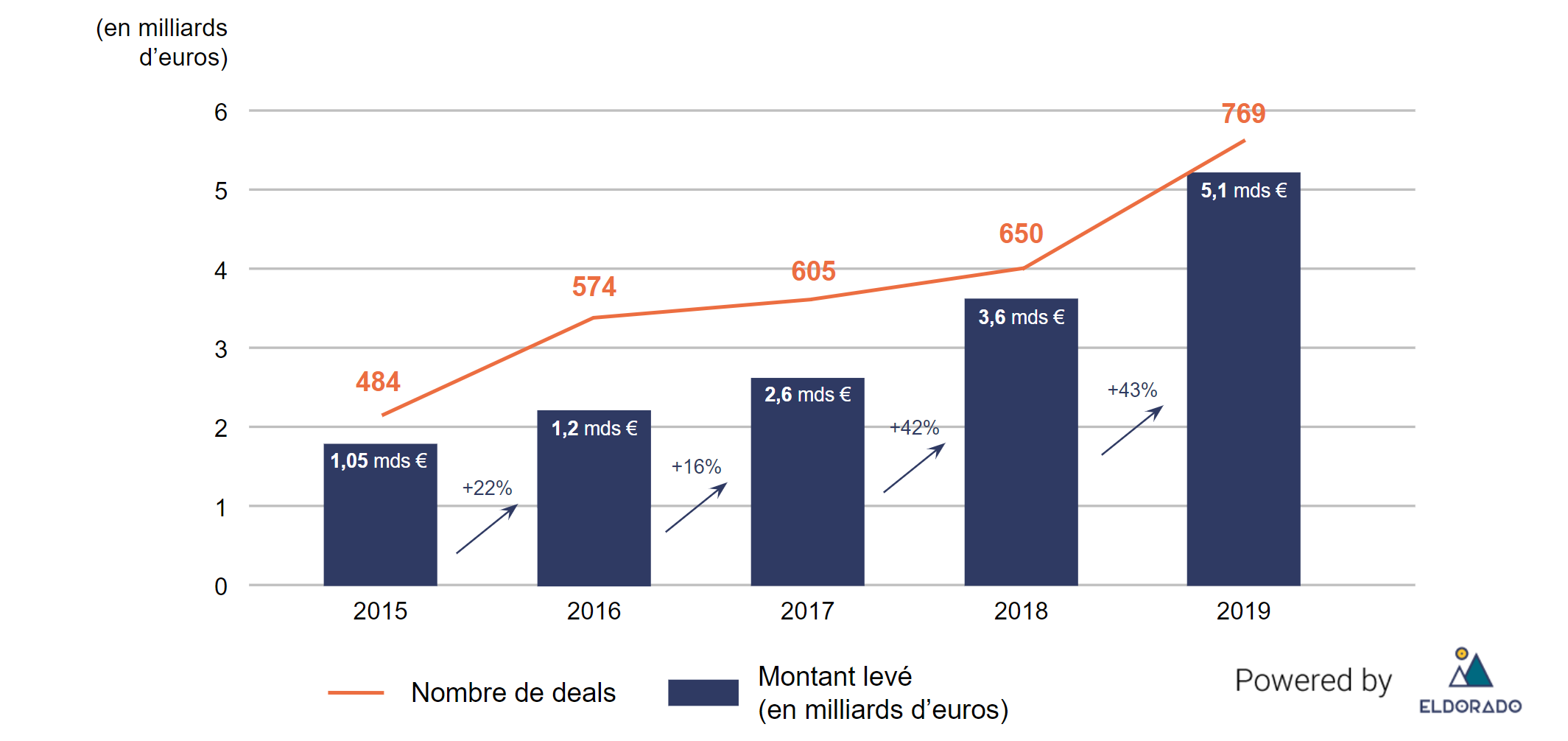

L’année 2019 a confirmé la tendance de l’investissement français en capital-risque : les tours de tables se font plus fréquents, et plus larges. Les startups ont ainsi récolté 5,1 milliards d’euros sur l’ensemble de l’année, soit 40% de plus qu’en 2018 (source : Eldorado). Le nombre de tours a augmenté plus timidement, avec 14% d’opérations recensées en plus. Derrière cette croissance à double vitesse se dessine une plus grande maturité du marché : en démontre la moyenne de ces opérations, passée de 5,7m€ en 2018 à 7,5m€ en 2019.

Evolution des levées de fonds françaises depuis 2015 (source : Eldorado)

Deux tendances ont marqué l’investissement cette année : des tours de tables historiques par leur valeur, avec l’avènement de 4 nouvelles licornes tricolores ; et un financement devenu plus accessible, avec une médiane des opérations égale à l’année précédente (2m€). A noter également que le nombre de deals au montant non communiqué à été multiplié par plus de 2 comparé à l’année dernière, les 5,1 milliards d’euros levés sont donc une estimation à la baisse.

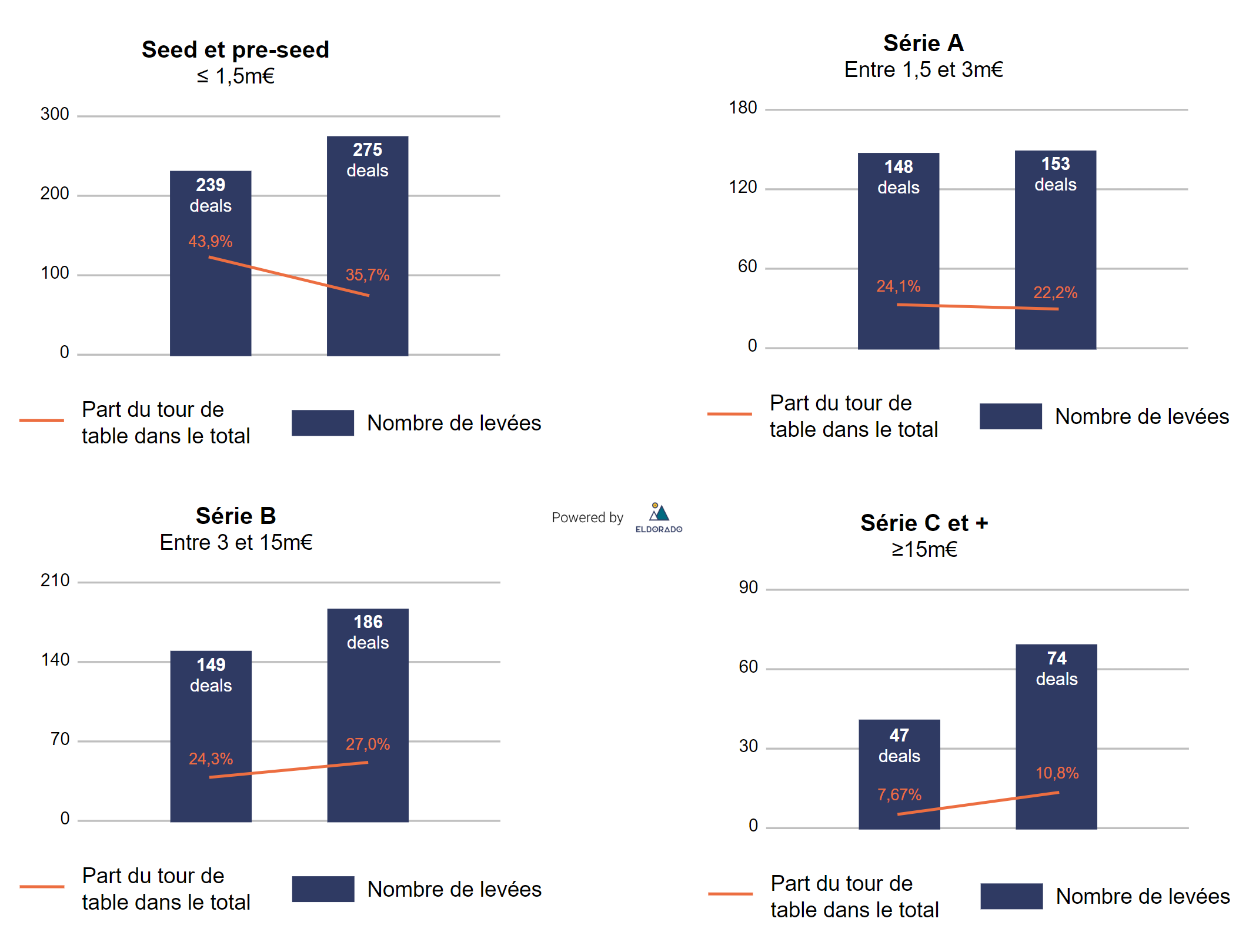

Chaque tour de table (pre-seed, seed, Série A, B, C+) a enregistré plus de deals comparé à 2018, mais leur part dans le total a pu évoluer différemment (voir graphique ci-dessous). Ainsi, la part des tours du pre-seed à la Série A a significativement diminué, passant de 68% à 57,9%. A l’inverse, les tours à partir de la Série B ont enregistré une légère croissance, passant de 32% à 37,8%. Derrière ces chiffres, il faut comprendre non pas que les tours de seed et Série A ont diminué, mais que les catégories de tours de tables se font plus poreuses et leurs fourchettes plus larges. On retiendra donc que les tours de table se font plus nombreux, et surtout plus larges.

Comparaison de la répartition des levées de fonds entre 2018 et 2019 (source : Eldorado)

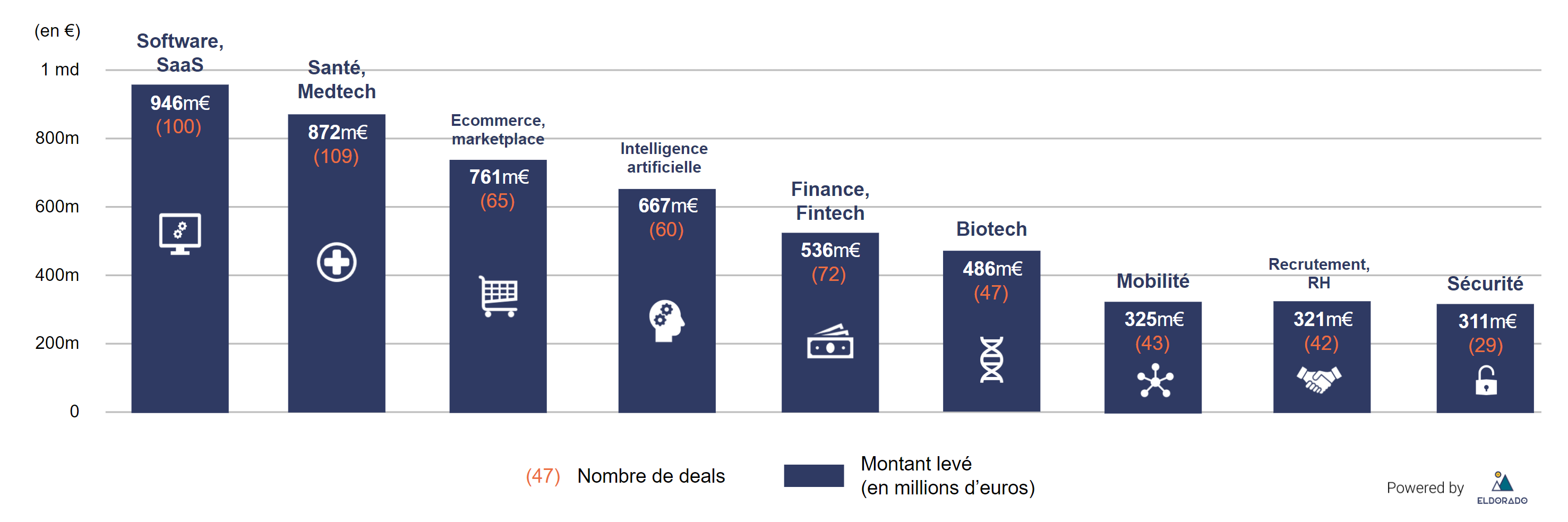

Fintech, Medtech et Software/SaaS se retrouvent à nouveau dans le palmarès des secteurs captant le plus de valeur : à eux trois, ils constituent près d’⅓ des fonds levés et des tours de tables.

🔐 Le Software/SaaS enregistre 946 millions d’euros levés, soit 11% du montant total de l’année. Algolia, Ivalua, Wynd, ContentSquare et près de 100 autres startups du secteur ont levé des fonds.

💉 La Medtech a capté 872 millions d’euros, soit à nouveau près du double du montant de 2018. BioSerenity, Alizé Pharma 3, Vivet Therapeutics, Dental Monitoring, Tissium, Highlife et une centaine d’autres startups du secteur ont levé des fonds.

💸 La Fintech a capté 536 millions d’euros en 2019, soit plus du double du montant de 2018. Bankin’, LemonWay, Luko, FairMoney, Georges et plus de 60 autres startups du secteur ont levé des fonds.

L’e-commerce/marketplace, la biotech, l’intelligence artificielle et l’agriculture ont enregistré un intérêt inédit et/ou décuplé en 2019. Les solutions tech et innovantes profitent en effet de multiples dispositifs de financement public issus des régions et de Bpifrance, qui met officiellement l’accent sur les startups de la deeptech.

Répartition des secteurs ayant levé le plus de fonds en 2019 (source : Eldorado)

2. Le top 20 des levées des startups

-

📷 Meero (205m€) : Eurazeo Growth, Prime Ventures, Avenir Growth Capital

La plateforme de production de photos et de vidéos pour les professionnels a levé un tour de table de 205m€ auprès d’Eurazeo Growth et Prime Ventures en juin 2019, rejoignant le club très fermé des licornes françaises. Cette levée historique constitue par ailleurs la troisième levée de fonds la plus importante de la French Tech, derrière OVH (250m€) et Parrot (300m€).

-

💉 Doctolib (150m€) : General Atlantic, Bpifrance, Eurazeo Growth, Kernel Investissements, Accel Partners

A l’origine simple plateforme de prise et gestion de rendez-vous médicaux, Doctolib propose depuis janvier 2018 un nouveau service de téléconsultation, avec lequel 40 000 consultations ont déjà été réalisées. Afin de financer ses ambitions d’expansion européenne, elle a levé 150m€ en mars 2019 auprès de l’américain General Atlantic et de ses investisseurs historiques (Bpifrance, Eurazeo Growth, Kernel Investissements et Accel Partners).

-

🐛 Ÿnsect (110m€) : Astanor Ventures, Bpifrance, Idinvest Partners, Talis Capital, Finasucre, Compagnie du Bois Sauvage, Crédit Agricole, Caisse d'Epargne, Happiness Capital

La startup productrice de nourriture animale à base d’insectes a annoncé une levée de fonds de 110m€ en février 2019 auprès d’Astanor Ventures, Bpifrance, Idinvest Partners, Talis Capital, Finasucre, Compagnie du Bois Sauvage, Crédit Agricole, Caisse d'Epargne et Happiness Capital. Ces fonds lui permettront de financer la construction d’usines en France (près d’Amiens) et aux Etats-Unis.

-

🔩 ManoMano (110m€) : Eurazeo Growth, Aglaé Ventures, Bpifrance, CM-CIC, Partech, Piton Capital, General Atlantic

-

🔍 Algolia (99m€) : Accel Partners, Salesforce Ventures, Alven Capital, Saastr Fund, DAG Ventures, Founders Circle, World Innovation Lab, Owl Rock Capital

-

🔐 Dashlane (99m€) : Sequoia Capital, Rho Ventures, FirstMark Capital, Bessemer Venture Partners

-

📡 Sewan Communications (75m€) : Kartesia

-

🛒 Wynd (72m€) : Natixis, Sofina, BNF Capital, Sodexo Ventures, Orange Digital Ventures

-

🔑 Vade Secure (70m€) : General Catalyst

-

📑 PayFit (70m€) : Bpifrance, Eurazeo Growth

-

💉 Alizé Pharma 3 (67m€) : LSP, Novo Ventures, Kurma Partners, Orbimed, Pontifax, Partners Innovation Fund, Innobio2, Sham Innovation, Turenne Capital, Crédit Agricole Création, TAB Consulting

-

🧬 BioSerenity (65m€) : LBO France, Idinvest Partners, Dassault Systèmes, Bpifrance

-

🤝 Mirakl (62m€) : Bain Capital Ventures, Elaia Partners, 83NORTH

-

🧪 HiFiBio Therapeutics (61m€) : IDG Capital, Delian Capital, Hanne Capital, Kite Pharma

-

💸 Ivalua (60m€) : Tiger Global Management, Ardian Growth

-

🌾 M2i Life Sciences (60m€) : France 2i, ADM Capital, Eurazeo Growth, Téthys Invest, Creadev

-

🕵️♂️ Shift Technology (53m€) : Bessemer Venture Partners, Accel Partners, General Catalyst, Iris Capital

-

🎯 ContentSquare (53m€) : Eurazeo Growth, H14, Canaan, Highland Europe

-

👨💼 TalentSoft (45m€) : Francisco Partners, Bpifrance, Goldman Sachs

-

🦷 Dental Monitoring (45m€) : Vitruvian Partners

Ex-aequo à la 20e place du classement, on retrouve la Medtech Vivet Therapeutics, la startup de mobilité connectée Ubitransport et l’Adtech Ogury, qui ont chacune levé 45m€.

Top 20 des levées de fonds de 2019 (source : Eldorado)

3. L’activité des fonds et BA

3.1. Bpifrance, premier financeur

A date de rédaction de l’article, le bilan d’activité le plus récent de Bpifrance est celui du 1er semestre 2019. Au total, plus d’1,1 milliard d’euros a été investi directement dans les startups françaises en 2019 (source : Eldorado). La moyenne des deals s’élève à 11,7 millions d’euros et les opérations s’étalent de 150 000 euros à 150 millions d’euros. Parmi les prises de participation marquantes de l’année, on retrouve les levées de :

- Doctolib

- Ÿnsect

- ManoMano

- PayFit

- BioSerenity

- TalentSoft

- Vestiaire Collective

- Tissium (Gecko Biomedical)

- Addev Materials

Le 1er semestre 2019 a interrogé quant au ralentissement de l’activité de financement de l’innovation, en valeur comme en volume. Les prêts et aides à l’innovation ont reculé de 20% comparé au 1er semestre 2018, et 11% de startups de moins en ont bénéficié. Deux raisons à cela : la baisse de l’enveloppe allouée par l’Etat français et la sélectivité croissante des concours et programmes nationaux. Le premier écueil devrait être temporairement résolu avec le débloquement de 5 milliards d’euros supplémentaires récemment annoncé par le Président Macron.

3.2. Palmarès des fonds VC français

Le palmarès des fonds de capital-risque les plus actifs n’a pas significativement évolué depuis 2018, ni même le premier semestre 2019. Le top 15 de l’année 2019 voit à nouveau Kima, Idinvest et Elaia arriver en tête du classement.

-

Kima Ventures (53 deals) : 23% E-commerce/marketplace, 19% SaaS, 12% Fintech

Le fonds de Xavier Niel, habitué au tours de seed et Série A, a participé aux levées de fonds de Lunchr (30 millions d’euros) et Colonies (11 millions d’euros). Ses plus petits tours de tables incluent Sorare (0,5 million d’euros) et Karamel (0,4 million d’euros).

-

Idinvest Partners (28 deals) : 22% Medtech, 15% Fintech, 11% Mobilité

La société de PE Idinvest Partners a majoritairement participé à des tours de Série A et plus, en moyenne à 20 millions d’euros. Ses levées les plus importantes de l’années sont Ÿnsect (110 millions d’euros) et BioSerenity (65 millions d’euros). Ses plus petites participations incluent Ambler (1,5 millions d’euros) et Salvum (1,4 millions d’euros).

-

Elaia (21 deals) : 48% Biotech, 43% Medtech, 14% Intelligence artificielle

Spécialisé dans les startups européennes du digital, de la biotech et de la deeptech, Elaia a multiplié les prises de participation cette année grâce à l’arrivée de son nouveau partner Franck Lescure, accompagné de 8 startups de Life Sciences. Ses principales levées de fonds incluent Mirakl (62 millions d’euros) et Fretlink (25 millions d’euros). Ses plus petits tours comprennent Aquemia (1 million d’euros) et PocketStudio (0,8 million d’euros).

-

Serena (14 deals) : 29% Intelligence artificielle, 29% Software/SaaS

-

Partech (13 deals) : 23% Medtech, 23% E-commerce/marketplace

-

Go Capital (13 deals) : 46% Medtech, 31% Biotech, 15% Energie

-

Alven (12 deals) : 25% E-commerce/marketplace, puis une diversité de secteurs

-

Daphni (12 deals) : 25% Software/SaaS, 25% Foodtech/gastronomie

-

Supernova Invest (12 deals) : 42% High-tech, 33% Medtech, 25% IoT

-

BNP Paribas Développement (11 deals) : 27% Sécurité, puis une diversité de secteurs

-

Demeter (11 deals) : 45% Energie, 18% Mobilité, 18% Agriculture/agroalimentaire

-

Irdi Soridec Gestion (11 deals) : 18% Biotech, puis une diversité de secteurs

-

Founders Future (10 deals) : 30% Foodtech/gastronomie, 30% Software/SaaS

-

Newfund (9 deals) : 33% Immobilier, 22% Recrutement/RH, 22% Foodtech/gastronomie, 22% Bien-être

-

ISAI (9 deals) : 22% Juridique/Legaltech, 22% Fintech

A noter également l'activité d'Axeleo Capital, CM-CIC Innovation, Entrepreneur Venture, MAIF Avenir, Sofinnova Partners et Breega. Retrouvez prochainement le détail du top 20 sur notre blog !

3.3. Palmarès des BA et FO français

Cette année, les business angels ont participé à 40% des deals, un niveau stable aux années précédentes. Le classement des BA (et de leurs family offices) n’a pas significativement changé comparé au S1 2019, et seule une femme s’inscrit dans le top 10 :

- Xavier Niel (5 deals - son fonds Kima Ventures recense 53 deals)

- Marc Ménasé (son fonds Founders Future recense 10 deals et 1 projet studio)

- Pierre Kosciusko-Morizet (3 deals - son fonds Kernel Investissements recense 5 deals)

- Patrice Thiry (2 deals - son fonds Tomcat Capital recense 6 deals)

- Thibaud Elzière (5 deals - son fonds eFounders recense 2 deals et 5 projets studio)

- Michaël Benabou (6 deals)

- Eduardo Ronzano (5 deals)

- Chantal Baudron (4 deals)

- Christophe Courtin (4 deals)

- Fabrice Grinda (3 deals)

NB : les tours de pre-seed étant habituellement peu communiqués et les business angels souvent discrets sur le sujet, le nombre de deals précisé est à prendre comme une estimation (à la baisse) plutôt qu’un nombre exact.

3.4. Les nouveaux fonds de l’écosystème

Près d’1,8 milliard d’euros ont été levés par les GPs français cette année, à travers la création d’une douzaine de nouveaux fonds et véhicules d'investissement. Hi Inov, Axeleo, Elaia, Cathay Innovation, Ace Management, Innovacom, Seventure Partners, Eutopia et Idinvest Partners ont créé de nouveaux véhicules. Les first time funds incluent :

- Gaia Capital Partners : 100 millions d’euros à destination des startups à impact social et environnemental positif. Les fonds ont été levés auprès de Generali Investments, Bpifrance, Sycomore AM, ainsi que des family offices et investisseurs privés.

- Frst : Otium Ventures change de nom et devient Frst, un fonds doté de 60 millions d’euros à destination des startups tech. Les fonds ont été levés auprès du Fonds Européen d’Investissement, du Fonds National d’Amorçage 2 (géré par Bpifrance), d’Axa Venture Partners et d’entrepreneurs.

- Future Positive Capital (Fund I) : 57 millions de dollars dans le financement des startups deeptech et scientifiques, en phase de seed. Le Fonds Européen d'Investissement, Isomer Capital, Draper Esprit et Bpifrance ont participé à l’opération.

- Makesense Seed I : 8,2 millions d’euros à destination des startups de l’économie sociale et solidaire (ESS) en pré-amorçage. Le Fonds Européen d’Investissement, la Banque des Territoires, BNP Paribas, Revital’Emploi et des investisseurs particuliers ont financé le nouveau fonds.

Entre Elina Berrebi et Alice Albizzati (Gaia Capital Partners), Sofia Hmich (Future Positive Capital), Alizée Lozac’hmeur, Léa Zaslavsky et Coralie Gaudoux (Seed I), ces first time funds s’inscrivent directement dans l’ambition de la charte SISTA qui vise à renforcer la mixité des projets financés et des équipes d’investissement.

3.5. L’intérêt croissant des investisseurs étrangers

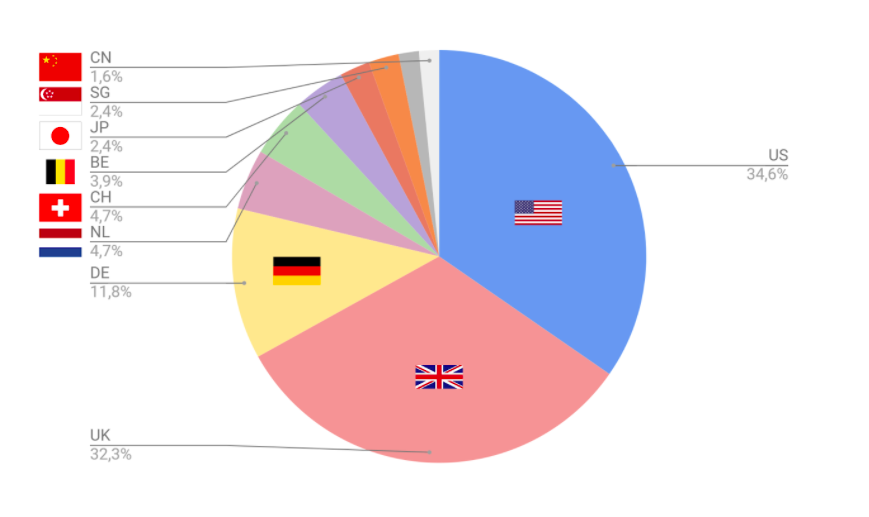

Les investisseurs étrangers ont participé à 16,4% des opérations cette année, en légère augmentation comparé aux 11% de l’année 2018. Les investisseurs américains et britanniques arrivent en tête, avec une participation dans 5,6% et 5,2% des deals respectivement. Accel Partners, Plug & Play Ventures, 83NORTH, Balderton Capital, LocalGlobe et Prime Ventures ont réalisé le plus de deals en Hexagone.

Nationalité des investisseurs étrangers en 2019 (source : Eldorado)

Suivent les investisseurs allemands, avec une participation dans près de 2% des deals, porté par l’activité de Global Founders Capital, Point Nine Capital et Statkraft Ventures. A noter le recul des investissements chinois, passés de 1,2% en 2018 à seulement 0,3% en 2019.

4. L’évolution du marché français

4.1. Comparaisons régionales

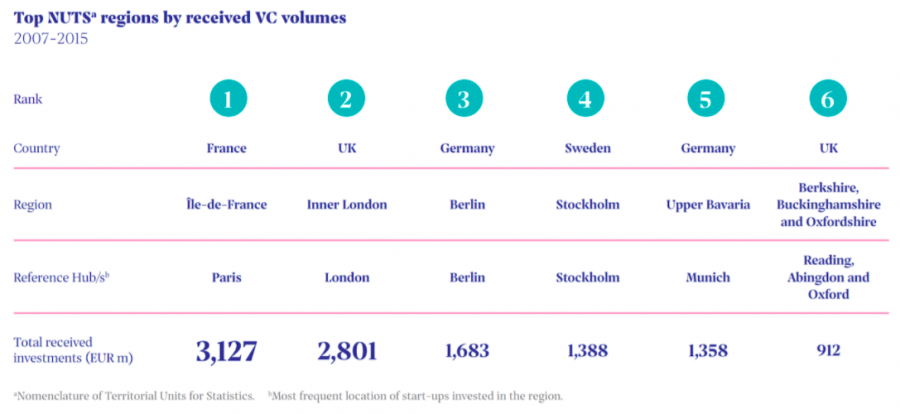

Le marché français du financement se dynamise et se structure, porté par un climat favorable en Europe et l’action décidée du gouvernement. Et les résultats sont au rendez-vous : selon une étude du FEI et d’Invest Europe, l’Île-de-France aurait capté plus d’investissements cumulés que Londres intra muros entre 2007 et 2015. 3,1 milliards d’euros ont été levé par les startups franciliennes entre ces dates, contre 2,8 milliards d’euros par les startups londoniennes. Les startups berlinoises elles, n’auraient levé que 1,7 milliards d’euros.

Source : The VC Factor (EIF and Invest Europe)

Si ces chiffrent consacrent le rayonnement des startups françaises, le FEI note toutefois que les hubs connaissant la plus forte croissance ne sont pas forcément les mêmes : ainsi la part de Berlin, Barcelone et Leeds dans le total européen a augmenté le plus entre 2007 et 2015. De plus, les réalités régionales ne reflètent pas le classement national : ainsi, le Royaume-Uni domine toujours la place européenne en montant levé et les plus importantes opérations de l’année sont britanniques, suédoises et allemandes.

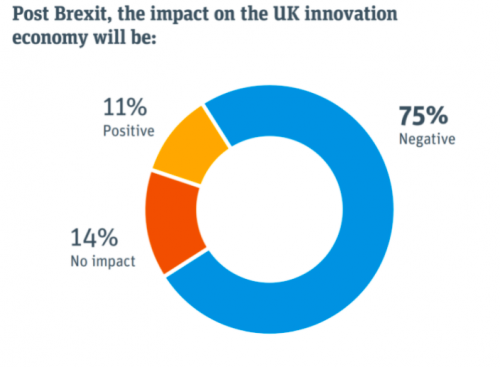

Source : UK Startup Outlook 2019 (Silicon Valley Bank)

Inquiétés par le Brexit et ses conséquences économiques, les entrepreneurs britanniques n’ont toutefois pas eu plus de difficultés à lever des fonds cette année, selon The Telegraph. 44 milliards de livres ont été levés entre 2010 et 2019, dont plus de la moitié après le vote du Brexit en 2016. 2019 signe une nouvelle année record, avec plus de 11 milliards de livres levés par les startups d’outre-Manche (source : BusinessCloud). L’investissement au Royaume-Uni a ainsi accéléré ces dernières années, comme partout en Europe. En témoigne la Série C de la Medtech Babylon Health à 550 millions de dollars, faisant grimper sa valorisation à plus de 2 milliards de livres.

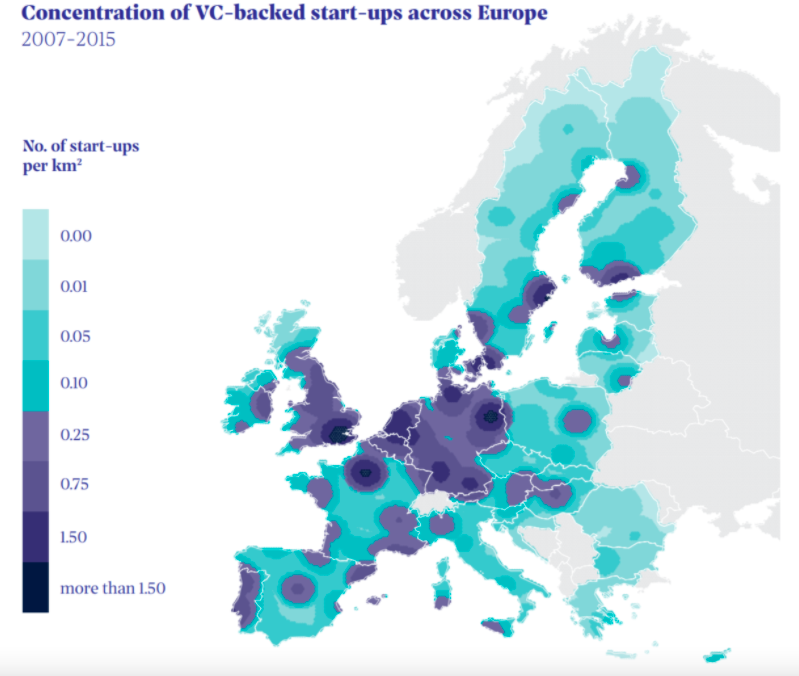

Du côté allemand, l’activité entrepreneuriale s’est stabilisée en 2018 après plusieurs années de baisse : 547 000 entrepreneurs s’étaient lancés en 2018, avec plus à temps plein que les années précédentes. Le tissu entrepreneurial outre-Rhin est plus finement maillé territorialement, comme le démontre le graphique ci-dessous. Berlin, la région attenante du Brandebourg, Hambourg et la Bavière concentrent le plus de startups (source : KfW). La startup de mobilité FlixBus signe la plus importante levée nationale, avec une Série F de 500 millions d’euros annoncée pendant l’été.

Source : The VC Factor (EIF and Invest Europe)

4.2. Perspectives françaises

Année record en valeur et volume, 2019 a consacré quatre nouvelles licornes françaises (Doctolib, Meero, Ivalua, Dataiku), fait rayonner les pépites françaises (CES, Vivatech, France Digitale) et pose les ambitions de l’écosystème (Next40, FT120, Future 40, Charte SISTA). Les initiatives gouvernementales ont ainsi fait écho aux initiatives des acteurs du marché, renforçant l’attrait de la French Tech.

Grâce à son vivier d’ingénieurs et des financements publics dédiés, l’Hexagone se distingue par ses startups hautement technologiques, régulièrement couronnées au CES. L’action de Bpifrance, en financement comme en investissement, est cruciale pour soutenir les jeunes pousses tout au long de leur développement. La renommée croissante de la French Tech agit comme un cercle vertueux, attirant de nouveaux entrepreneurs, ainsi que des investisseurs étrangers. Après cette année historique, les startups françaises vont encore plus faire parler d’elles dans les années à venir.

Derrière cette structuration et ce dynamisme croissant, le marché français est freiné par deux réalités, l’une nationale, l’autre européenne :

- L’inégale répartition géographique du financement : héritage du colbertisme français, l’Île-de-France concentre la richesse française, et ses entrepreneurs. 57,5% des deals de l’année ont été réalisés par des startups franciliennes, captant près du ¾ du volume annuel levé (source : Eldorado). Si les dispositifs de la région Île-de-France sont nombreux et généreux, chaque région française propose ses propres aides pour répondre aux mieux aux besoins des entrepreneurs locaux. Bpifrance est également organisée en bureaux régionaux, dans une volonté claire de décentraliser la prise de décision. Inégales face au financement, les startups de province ne profitent pas encore de l’intérêt croissant des investisseurs étrangers.

- Le manque d’égalité et d’inclusivité du financement : les femmes et minorités ont plus de difficultés à lever des fonds. Cette réalité européenne (et même mondiale) est régulièrement décriée par les entrepreneures et les acteurs de l’écosystème. Selon Atomico, 92% de l’argent levé en Europe en 2019 l’a été par des équipes dirigeantes 100% masculines. L’indice Next40, fierté nationale, n’a récompensé qu’une startup dirigée par une femme, et 2 co-fondées par des femmes. Et si les fonds à destination des femmes et minorités se multiplient à l’étranger (Harlem Capital, Ada Ventures, Plexo Capital, Borski Fund, Unconventional Ventures), les investisseurs français ont plutôt choisi d’intégrer plus d’inclusivité dans leur équipe dirigeante et leur portfolio : la Charte SISTA engage une cinquantaine de fonds à atteindre 30% de femmes au poste de partners, afin d’enclencher un cercle vertueux de financement.

4.3. Tendances pour 2020

L’année 2020 se présente pleines de promesses pour le financement mondial, au vu du dynamisme et de la maturité croissante de l’écosystème. Les tendances sectorielles vont également s’affiner, mettant en lumière de nouvelles technologies. Tour d’horizon des prédictions pour 2020 :

#HRtech 🧘♂️ Les outils favorisant le travail à distance et le bien-être des employés

Les attentes nouvelles des millenials en matière de bien-être au travail remettent en question l’organisation habituelle des entreprises et les rapports entre collègues. Services de livraison de fruits et snacks, cours collectifs de méditation ou yoga, plateforme de formation professionnelle, … les solutions se multiplient pour remettre les employés au coeur des considérations.

#IAxMedtech 🧠 Les outils de machine learning pour améliorer les prédictions médicales

Le machine learning appliqué à la Medtech n’en est qu’à ses débuts, aussi les années à venir vont voir ses applications se préciser et s’améliorer au fil des itérations. La Medtech britannique Babylon Health (qui a signé la levée de fonds européenne la plus importante de l’année), repose d’ailleurs sur cette technologie.

#Fintech 💸 Les nouveaux systèmes de paiement, bancaires et d'assurances B2B

2020 devrait voir plus d’un milliard de personnes effectuer un paiement via mobile (source : eMarketer). Les solutions de paiements mobiles et sans contact, les portefeuilles virtuels, les systèmes de haut-parleurs intelligents, les technologies de vérification d’identité utilisant IA et machine learning devraient engendrer de nombreuses opportunités.

#Blockchain 👩💻 Les premières applications concrètes des technologies blockchain, en particulier dans la finance et la santé

Ultramédiatisé ces dernières années, le secteur de la blockchain n’a pas eu le degré de rupture tant attendu. Le creux de désillusion devrait être franchi dès 2021 selon Gartner, mais les applications se multiplieront d’ici là au-delà des cryptomonnaies dans les paiements, l’assurance, la santé, la finance ou encore les transports.

#Esport 🎮 La professionnalisation de l'esport et la création d'équipes dédiées

L’esport attire non seulement les spectateurs (443 millions en 2019, source : Astralis), mais aussi les investisseurs : plus de 750 millions de dollars ont été levé dans l’industrie en 2019, à travers 130 opérations (source : Pitchbook). L’équipe d’esport danoise Astralis a d’ailleurs démontré le potentiel du marché en entrant en bourse début décembre.

#SilverEconomie 👴👵 Les outils et services de la silver economie

Evalué à 3,7 billions d’euros en Europe, le marché de l’Age tech recèle de nombreuses opportunités. Le gouvernement français y a mis l’accent dès 2013 avec la réalisation d’une feuille de route et la création de l’ONG Silver Valley.

5. Et Eldorado dans tout ça ?

Depuis maintenant deux ans, nous aidons les entrepreneurs dans leur recherche de financement public et privé. Quelques 1700 startups ont rejoint la communauté Eldorado en 2019, afin de profiter de notre référencement de 3500 sources de financement. Celles recherchant des fonds privés ont levé en moyenne 120k€ sur la plateforme. Chaque mois, ce sont de nouvelles startups, de nouveaux investisseurs (487 en 2019) et de nouveaux dispositifs publics qui font travailler notre algorithme de matching. Retrouvez notre bilan d’activité ici !

Ils nous ont accordé leur confiance cette année : La Relève, Les Petits Bidons, Agora Place, AudiOn, Simplébo, Softn, Abricot, Kymono, Lovebox et bien d’autres encore ! Nos ambitions pour l’année à venir sont de poursuivre l’accompagnement d’un maximum d’entrepreneurs et de renforcer notre expertise des sources de financement publiques et privées.

De nouveaux abonnements pour startups sortiront courant janvier (en abonnement annuel avec plusieurs services dédiés aux entrepreneurs) et les investisseurs pourront profiter d’un sourcing qualifié de projets, de contenus privilégiés et autres perks. Stay tuned !

Conclusion

L’année 2019 clôture une année structurante pour la French Tech. Elle constitue également un record en financement en volume et valeur, avec plus de 5 milliards d’euros levés. Derrière la structuration et la maturité croissante de l’écosystème, se cache le travail de fond du gouvernement qui ambitionne de faire de l’entrepreneuriat le fer de lance de l’économie française. La France a toutefois encore beaucoup à faire pour rivaliser le Royaume-Uni et se maintenir face à la montée des pays nordiques. Les années à venir promettent donc quelques défis pour la French Tech.

Eldorado aide tout type de projet à trouver des financements privés, publics ou bancaires. Grâce à notre plateforme et nos algorithmes, nous mettons en avant tous les financements adaptés à chaque projet entrepreneurial. Notre équipe Advisory accompagne les projets dans des opérations complexes de financement.

Bibliographie

- The VC Factor, FEI et Invest Europe

- UK Startup Outlook 2019, Silicon Valley Bank

- Les plus importants tours de tables britanniques en 2019, BusinessCloud

- Activité du premier semestre 2019, Bpifrance

- State of European Tech, Atomico