>>> Au vu de la contraction actuelle du marché du capital-risque, initiée par la crise sanitaire du COVID-19, cet article est d’autant plus d’actualité. Pour prendre en compte les nouvelles stratégies des fonds VC, plus centrés sur la gestion quotidienne de leur portfolio, les entrepreneurs doivent trouver des solutions alternatives de financement. Nous les avons référencées ici.

La recherche continuelle de financement reste un enjeu majeur pour les TPE et PME afin de financer leurs dépenses d’équipements ou d’investissement. La contractualisation de prêts bancaires connaît une croissance soutenue ces dernières années, et l’accès au financement bancaire reste globalement fluide : 86% des PME françaises obtiennent la totalité ou presque de leur crédit de caisse et 95% obtiennent la totalité ou presque de leurs crédits d’investissement (source : OCDE, 2019).

De grandes disparités existent toutefois parmi les profils et statuts d’entreprises (micro entreprises, TPE/PME, ETI), de sorte que le recours aux ressources internes ou aux sources alternatives de financement a la cote. En 5 ans seulement, les montants collectés en France via les plateformes de crowdfunding ont été multipliés par plus de huit (source : Mazars, 2020).

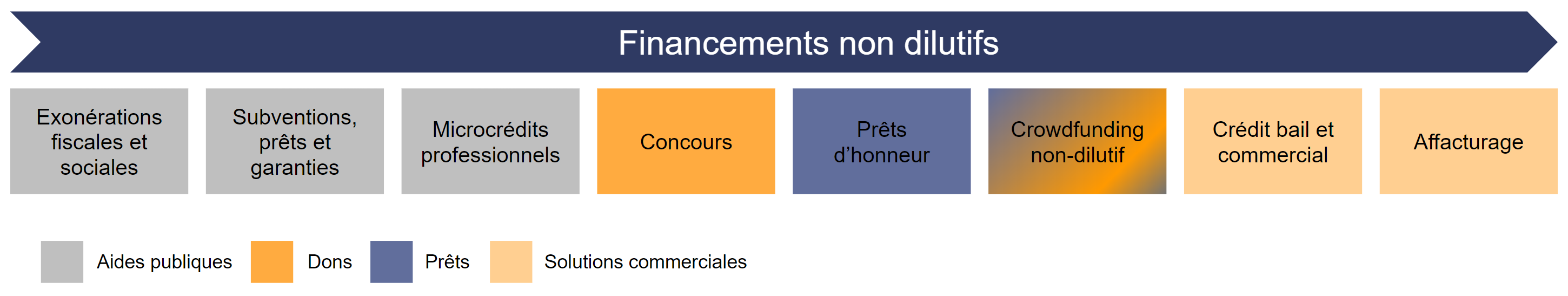

Après l’étude des solutions bancaires à destination des entrepreneurs, nous nous penchons aujourd’hui sur ces sources de financement alternatives qui prennent le relais des banques et des acteurs traditionnels du capital-risque (love money, business angel et fonds). Ces solutions, disponibles de la création de l’entreprise à son développement international, sont catégorisées en financements non dilutifs puis financements dilutifs.

Financements non dilutifs

Les dispositifs de base d’institutions publiques

Les exonérations fiscales ou sociales

Le dispositif ACRE (aide à la création ou à la reprise d'une entreprise) consiste en une exonération partielle et temporaire de charges sociales. Des conditions de montant de revenus d’activité maximum et de situation personnelle du créateur/repreneur sont nécessaires. La demande doit être adressée à l’URSSAF au plus tard 45 jours après le dépôt de la déclaration de création ou reprise d’entreprise.

Les bénéficiaires de l’ARE (aide au retour à l’emploi) peuvent solliciter l’ARCE (aide à la reprise ou à la création d’entreprise), afin de recevoir 45% du restant de ses allocations chômage sous forme de capital. La demande doit être adressé à Pôle emploi et le demandeur doit justifier de la création ou reprise d’une entreprise ainsi que de l’obtention antérieure de l’ACRE.

Le CIR (crédit d’impôt recherche) permet aux entreprises engageant des dépenses de recherche fondamentale et de développement expérimental de bénéficier d’une déduction fiscale. Son taux est de 30% jusqu’à 100m€ de dépenses, puis 5% au delà. Pour les entreprises d’Outre-mer ou de Corse, le taux initial est de 50%.

L’extension du dispositif prend la forme du CII (crédit d’impôt innovation), une déduction fiscale plafonnée à 400k€ qui couvre les dépenses liées aux prototypes et installations pilotes de produits nouveaux. Son taux est de 20% ou 40% pour les entreprises d’Outre-mer et Corse.

Les statuts JEI/JEU (jeune entreprise innovante/universitaire) permettent de bénéficier d’allègements fiscaux et d’exonérations sociales, à condition de réaliser des dépenses de R&D à hauteur de 15% minimum des charges fiscalement déductibles. Les allègements fiscaux consistent en une exonération partielle d’impôt sur les bénéfices et une exonération temporaire de la cotisation économique territoriale et de la taxe foncière. Les exonérations sociales visent les charges sociales patronales d'assurances sociales et d'allocations familiales de certains employés prédéterminés.

Les subventions, prêts et garanties

Outre les nombreux dispositifs de Bpifrance (à retrouver sur notre site, prêts comme garanties), différents niveaux d’institutions gouvernementales proposent des financements aux entrepreneurs : c’est le cas des régions, de l’Etat, ainsi que de l’Union Européenne.

Accompagnement, formation, financements… les régions multiplient les solutions pour soutenir l’entrepreneuriat local. L’Île-de-France propose par exemple le prêt croissance TPE d’un montant de 10k à 50k€, ou bien les subventions TP’Up (jusqu’à 55k€) et PM’Up (jusqu’à 250k€). En Auvergne-Rhône-Alpes, le prêt croissance TPE-PME permet d’obtenir entre 10k et 300k€. En Nouvelle-Aquitaine, la fourchette de ce même dispositif est entre 10k et 50k€. Toutes ces solutions sont référencés sur notre plateforme, n’hésitez pas à solliciter notre équipe Advisory pour vous aider dans vos démarches.

Au niveau étatique (Bpifrance exclue), les dispositifs incluent les aides ministérielles (souvent sous forme d’exonérations fiscales ou de garanties) ainsi que les appels à projet et aides d’établissements publics (comme l’ADEME, le Centre National du Cinéma ou l’Institut pour le financement du cinéma et des industries culturelles).

Dans le cadre du programme européen de recherche et d’innovation Horizon 2020, mis en place pour la période 2014-2020, 80mds € sont alloués pour faire de l’UE un leader technologique et scientifique. 2,8mds € sont dédiés au financement de PME européennes ambitieuses au moyen de subventions, prêts, garanties et prises de participation. Les subventions varient par exemple entre 50k et 2,5m€. La date limite de candidature est fixée au 7 octobre 2020.

En outre, la BEI propose prêts, garanties et investissements en fonds propres pour les entreprises de toutes tailles. Via ses dispositifs InnovFin et FEIS (Fonds européen pour les investissements stratégiques), la BEI propose un prêt d’amorçage-investissement couvrant jusqu’à 50% des dépenses engagées et à partir de 7,5m€. Pour les entreprises plus matures (ETI et grands groupes), les prêts sont proposés à partir de 25m€ de dépenses (sauf exception).

Les microcrédits professionnels

Le microcrédit de l’Adie aide les entrepreneurs ayant des difficultés à obtenir un prêt bancaire à financer leur activité. Peu importe la situation du demandeur (demandeur d’emploi, allocataire des minima sociaux, étudiant), Adie propose un microprêt allant jusqu’à 10k€.

Les concours

Les concours sont une source de financement bienvenue pour les entrepreneurs, en particulier au moment de la création. Prix Pépite à destination des étudiants, prix Petit Poucet de création d’entreprise ou encore France Digitale tour pour les entreprises plus matures, les occasions ne manquent pas ! Vous pouvez retrouver une liste des concours et appels à projet de 2020 dans cet article complet des Echos.

Les prêts d’honneur de réseaux ou corporates

Le prêt d’honneur est un prêt personnel à taux zéro accordé à l’entrepreneur sans garantie ni caution. Son montant varie entre 2k et 90k€ selon les interlocuteurs. Il est particulièrement intéressant pour faire effet de levier auprès des banques.

Les prêts d’honneur sont proposés par des réseaux nationaux (Initiative France ou Réseau Entreprendre), des associations et fonds de dotation (BGE, RAISESHERPAS, Win-up, Entreprendre&+) ou encore des corporates (comme Total Développement régional). Hors catégorie se trouve le prêt d’honneur NACRE (Nouvel accompagnement pour la création ou la reprise d'entreprise), qui est de la compétence des régions depuis 2017.

Retrouvez notre article synthétique sur l'obtention d'un prêt d'honneur !

Le crowdfunding non-dilutif

Le crowdfunding connaît une croissance exceptionnelle en France. 1,4 milliard d’euros ont été collectés en 2019, soit une croissance de 33% par rapport à l’année passée (source : Mazars, 2020). A noter que cette solution s’adresse à toutes les tailles d’entreprise, les startups ne représentent en effet que 13% des projets professionnels financés. TPE, PME et ETI constituent l’essentiel des demandeurs.

Le crowdfunding (avec contrepartie en nature ou sans contrepartie) et le crowdlending (sous forme de prêts de particuliers ou d’acteurs institutionnels) sont des solutions de financement non dilutives. Les plateformes de crowdlending les plus populaires en France incluent October, Bolden et Lendopolis. Pour savoir si vous avez intérêt à lancer une campagne pour votre projet, retrouvez notre article récap ici !

Le crédit-bail et commercial

Le crédit-bail constitue un mode de financement alternatif utilisé pour les biens mobiliers et immobiliers. Le crédit-preneur dispose des biens en échange d’un loyer échelonné. A l’issue du contrat, il peut devenir propriétaire du bien partiellement ou en totalité, en payant un prix prédéterminé diminué des loyers déjà versés.

Le crédit commercial englobe deux solutions de financement : les délais de paiement accordé par des fournisseurs et les prêts interentreprises. Ses solutions sont utilisés en substitution ou complément de crédits bancaires, afin d’en contourner les conditions restrictives. Le coût en est toutefois différent, puisqu’en pratique les délais de paiement sont couplés à un escompte contractuel de l’ordre de 2 ou 3 % du prix d’achat et les conditions de prêt interentreprises nécessitent des compromis.

L’affacturage

L’affacturage permet de faire financer des factures pour répondre à un besoin de trésorerie immédiat. Moyennant une décote, les bailleurs de fonds (individuels ou institutionnels) rachètent les factures et avis de créance de la société et traitent directement avec le débiteur pour récupérer leur créance.

Ce dispositif est particulièrement populaire auprès des sociétés françaises : les créances ont atteint 320 milliards d’euros en 2018, une croissance de 10% sur l’année qui ne faiblit pas (source : ASF). Avec 40 000 entreprises y ayant recours chaque année, la France est en tête en Europe et deuxième dans le monde derrière la Chine. A noter toutefois que la grande majorité des sociétés sont constitutives d’ETI et grands groupes, les TPE et PME peinent à voir l’avantage au vu de leurs montants plus réduits.

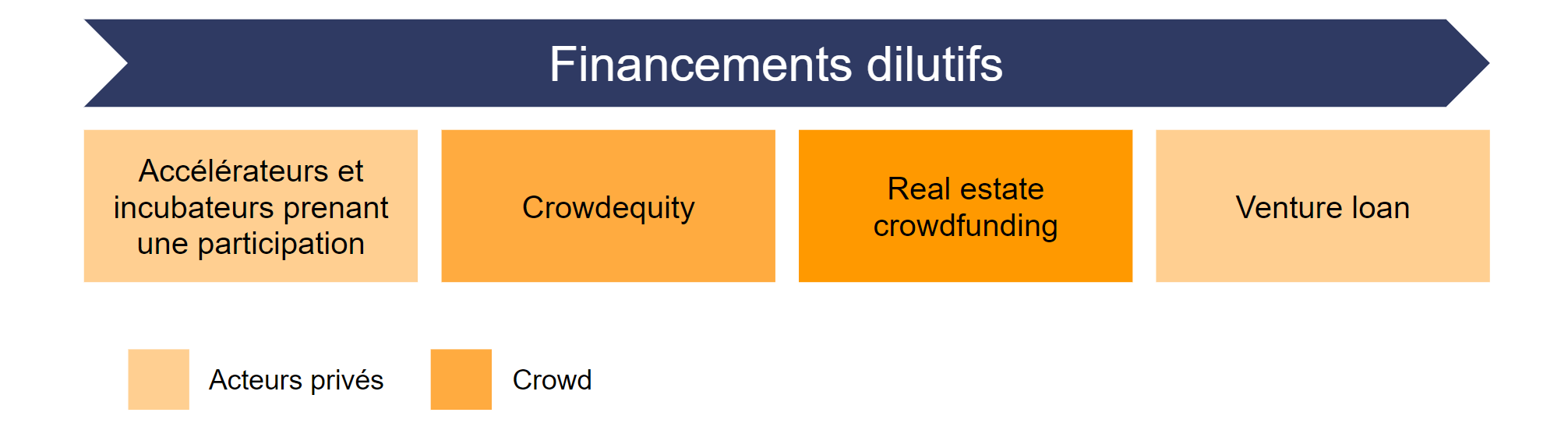

Financements dilutifs

Les accélérateurs et incubateurs prenant une participation au capital

Certains programmes d’accélérateurs et d’incubateurs financent leurs startups, généralement en contrepartie d’une prise de participation au capital. Le pourcentage varie mais se situe autour de 5%, une manière pour les structures de se rémunérer. The Family, WAI BNP Paribas ou encore Numa Sprint figurent parmi ces incubateurs qui prennent une participation.

Le crowdequity

Le crowdequity est un mode de crowdfunding par lequel les financeurs obtiennent une partie du capital en contrepartie de leur investissement. Ils deviennent ainsi actionnaires de cette entreprise jusqu’à un éventuel exit. Les plateformes les plus populaires en France comprennent WiSEED, Anaxago et Sowefund ; des plateformes qui facilitent les démarches pour les deux parties. Pour savoir si vous avez intérêt à lancer une campagne pour votre projet, retrouvez notre article récap ici !

Le real estate crowdfunding

Le real estate crowdfunding est similaire au crowdequity dans la mesure où de tierces personnes financent un projet (immobilier en l'occurrence) en échange d’actions. Leur rémunération est constituée des profits générés par cet investissement. WiSEED et Anaxago constituent les leaders sur ce marché, mais d’autres acteurs les concurrencent dont Fundimmo, Lymo, Koregraf et Immovesting.

Le venture loan

Le venture loan (“venture debt” ou “venture loan” en anglais) est un mode de prêt alternatif à risque encore peu usé en France. Il s’adresse aux startups en phase d’amorçage ou de développement, connaissant une forte croissance et rentables (ou proches de la rentabilité). Le prêt, habituellement de 3 ou 4 ans, comprend un taux d’intérêt élevé (entre 8 et 10%) et une option sur le capital de l’entreprise. Il a ainsi l’avantage de ne demander ni garantie ou caution et aboutit à une moindre dilution comparé à de l’equity. En France, la Banque Wormser Frères le propose depuis 5 ans et a déjà accompagné une vingtaine d’entreprises.

Face aux limites du financement bancaire, les solutions alternatives se multiplient pour répondre aux besoins des divers profils d’entrepreneurs. Aides régionales et européennes, crowdfunding, prêts d’honneur, venture loan… une multitude d’acteurs proposent leurs propres dispositifs et accompagnent les projets à tout stade de développement.

La plateforme Eldorado référence actuellement 1650 sources de financement publiques et privées. Retrouvez tous les détails ici !

Références

- Financing SMEs and Entrepreneurs 2019, OCDE

- Baromètre 2019 du crowdfunding en France, Mazars

- StartUp : les concours et appels à projet 2020, Les Echos

- Shifting paradigms: the fourth european alternative finance benchmarking report, Cambridge University and University of Agder