Chez Eldorado, nous avons pour ambition d’analyser plus en détail les tendances derrière les levées de fonds et de livrer une analyse plus poussée que leur simple recensement. En complément de notre suivi mensuel des levées de fonds, nous avons lancé la série d’articles “Investir dans”.

A travers ce travail de recherche et d’analyse de la French Tech, nous souhaitons comprendre les grandes tendances de l’investissement en France et identifier les secteurs de demain. Suite aux premiers volets dédiés aux secteurs de la biotech, de l’IA et de l’IoT, nous vous proposons aujourd’hui en bonus l’étude de l’investissement dans les entrepreneures.

40% des entreprises individuelles françaises sont en effet créées et dirigées par des femmes. Elles constituent 36% du nombre d’entrepreneurs français, et elles sont toujours plus à se lancer grâce aux engagements de l’écosystème et l’action de l’Etat. A noter qu'elles sont encore largement minoritaires dans la tech, où elles ne représentent que 8% des entrepreneurs.

Cette analyse se veut transversale par souci de mixité, car les femmes sont présentent dans tous les domaines. Le périmètre de notre étude englobe uniquement les femmes entrepreneurs CEO ayant levé des fonds ces deux dernières années, une information issue de notre suivi régulier de l’écosystème.

Etat des lieux du financement des entrepreneures

Principaux chiffres du financement féminin

Sur les années 2018-2019, les entrepreneures françaises ont levé 393,86 millions d’euros, soit 4,4% du montant total levé par l’ensemble des startups sur la même période. La grande majorité des opérations recensées provient donc d’hommes, mais l’inégalité se poursuit jusqu’au montant moyen et médian levé : en moyenne et en médiane, les femmes dirigeantes françaises ont levé 2 fois moins que leurs équivalents masculins sur 2018-2019. L’Hexagone n’est ainsi pas épargné par l’inégalité d’accès au capital-risque pour les femmes entrepreneurs.

En témoigne le montant des plus importantes levées de fonds de ces deux dernières années. Alors que l’année 2019 a enregistré de multiples opérations supérieures à 100m€ (exclusivement masculines), le top 5 féminin voit sa plus importante levées s’établir à 54 millions d’euros. Panorama de ces levées de fonds des années 2018-2019 :

- 📧 Front : fondé en 2013 à Paris par Mathilde Collin, la solution de gestion collaborative de mails Front a annoncé une levée de fonds de 53,7m€ en 2018 auprès de Sequoia Capital et DFJ. (La startup a également annoncé début janvier 2020 la complétion d'une Série C de 59m$, mené auprès de ses investisseurs historiques et de nouveaux corporates américains.)

- 📳 Herow : la plateforme SaaS d’engagement mobile de Leatitia Gazel Antoine a levé 16,8m€ en 2019 auprès de Xerys, Calao Finance et Siparex Proximité Innovation.

- 🪑 Selency : la marketplace de meubles et d’objets de décoration d’occasion de Charlotte Cadé a réalisé une levée de fonds de 15m€ en 2018 auprès de OLX Group.

- 🛫 Leavy.co : la plateforme de voyage à destination des millenials Leavy.co, dirigée par Aziza Chaouachi, a levé 14m€ en 2019 auprès de Prime Ventures et Dominique Vidal.

- 🧬 NH TherAguix : spécialisée en nanomédecine, la Medtech de Géraldine Le Duc a levé 13m€ en 2019 auprès de Bpifrance, Supernova Invest, Omnes et Arbevel.

Les investisseurs les plus actifs pour financer les entrepreneures

Le top 5 des fonds français les plus actifs pour financer les femmes dirigeantes sont les suivants (période 2018-2019) :

- Bpifrance (21 deals), soit 9,8% de l’ensemble de ses opérations

- Kima Ventures (9 deals), soit 10,7% de l’ensemble de ses opérations

- Crédit Agricole Ille-et-Vilaine Expansion (4 deals), soit 80% de ses opérations

- Founders Future (4 deals), soit 33% de l’ensemble de ses opérations

- et Go Capital (4 deals ex-aequo), soit 21% de l’ensemble de ses opérations

A noter également l’activité de BNP Paribas Développement (23,1% de l’ensemble de ses opérations), Breizh Up (le fonds de la région Bretagne, 33%) et Side Capital (23,1%). Ce palmarès rebat quelque peu les cartes des classements habituels, dans la mesure où il met en lumière les fonds qui investissent dans les secteurs où les femmes entreprennent statistiquement plus. Il met également en lumière les CVC, comme nous l’explique Tatiana Jama, cofondatrice de l’ONG SISTA(1), serial-entrepreneure et investisseure :

"Nous sommes actuellement en train d'adapter la Charte SISTA aux problématiques propres des CVC. En termes d'équipe d’investissement et de portefeuille, ils ont des pourcentages de mixité plus importants [que les fonds VC classiques]. Une des raisons à cela peut être qu'il ont déjà des contraintes de mixité et de diversité au niveau corporate.”

A noter également que les GPs français ne suivent pas la tendance mondiale de création de fonds exclusivement dédiés aux femmes ou minorités (voir Harlem Capital, Ada Ventures, Plexo Capital, Borski Fund, Unconventional Ventures). Les fonds établis et nouvellement créés ont fait le choix d’intégrer plus de mixité dans leurs équipes, afin que leur portfolio en bénéficie par effet de ruissellement : la Charte SISTA engage ainsi une cinquantaine de fonds à atteindre 30% de femmes au poste de partners et 50% dans l’équipe d’investissement d'ici 2025.

Selon Tatiana Jama, ces deux approches d’intégration de la mixité peuvent coexister et les premiers fonds d’investissement “gender-based” devraient bientôt voir le jour dans l’Hexagone.

Cette vision mixte se vérifie d’ailleurs avec les first time funds de l’année 2019, puisque ceux portés par des femmes partners (Gaia Capital Partners, Future Positive Capital et Makesense Seed I) sont ouverts aux entrepreneurs des deux sexes.

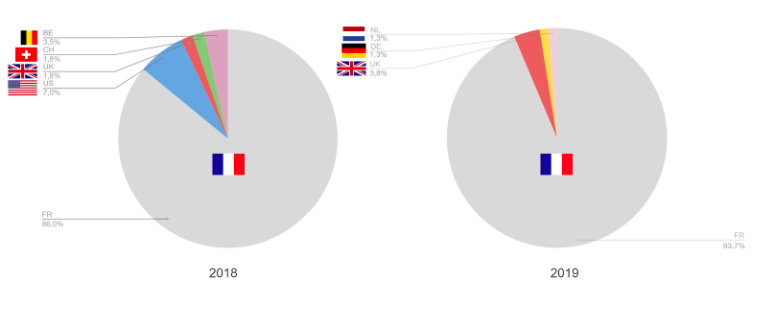

Vu de l’étranger, l’Hexagone offre de belles opportunités d’investissement. Les entrepreneures sont toutefois moins enclines à combiner différentes nationalités d’investisseurs comparés à leurs compères masculins. La part d’investisseurs étrangers est en effet moindre pour les dirigeantes, et l’écart se creuse avec les hommes : les étrangers ont participé à 9,8% de leurs opérations, contre 15,1% pour celles des hommes. Les Américains et les Britanniques restent en tête du classement pour les deux parties, mais à des niveaux différents (voir graphique ci-dessous).

Evolution des nationalités d’investisseurs finançant les entrepreneures (source : Eldorado)

Il est peu surprenant de constater que les femmes font appel aux investisseurs étrangers plus tôt dans leur financement : 8,2% de leurs tours de pre-seed/seed sont effectués auprès d’étrangers, soit presque le triple des hommes. Ce niveau se maintient à 8,3% pour les tours de Série A (en deçà des hommes toutefois), et bondit à 32% pour les Séries B et 67% pour les Séries C et + (soit plus de 10 points de plus que les hommes).

Types d’investissement privilégiés par les entrepreneures

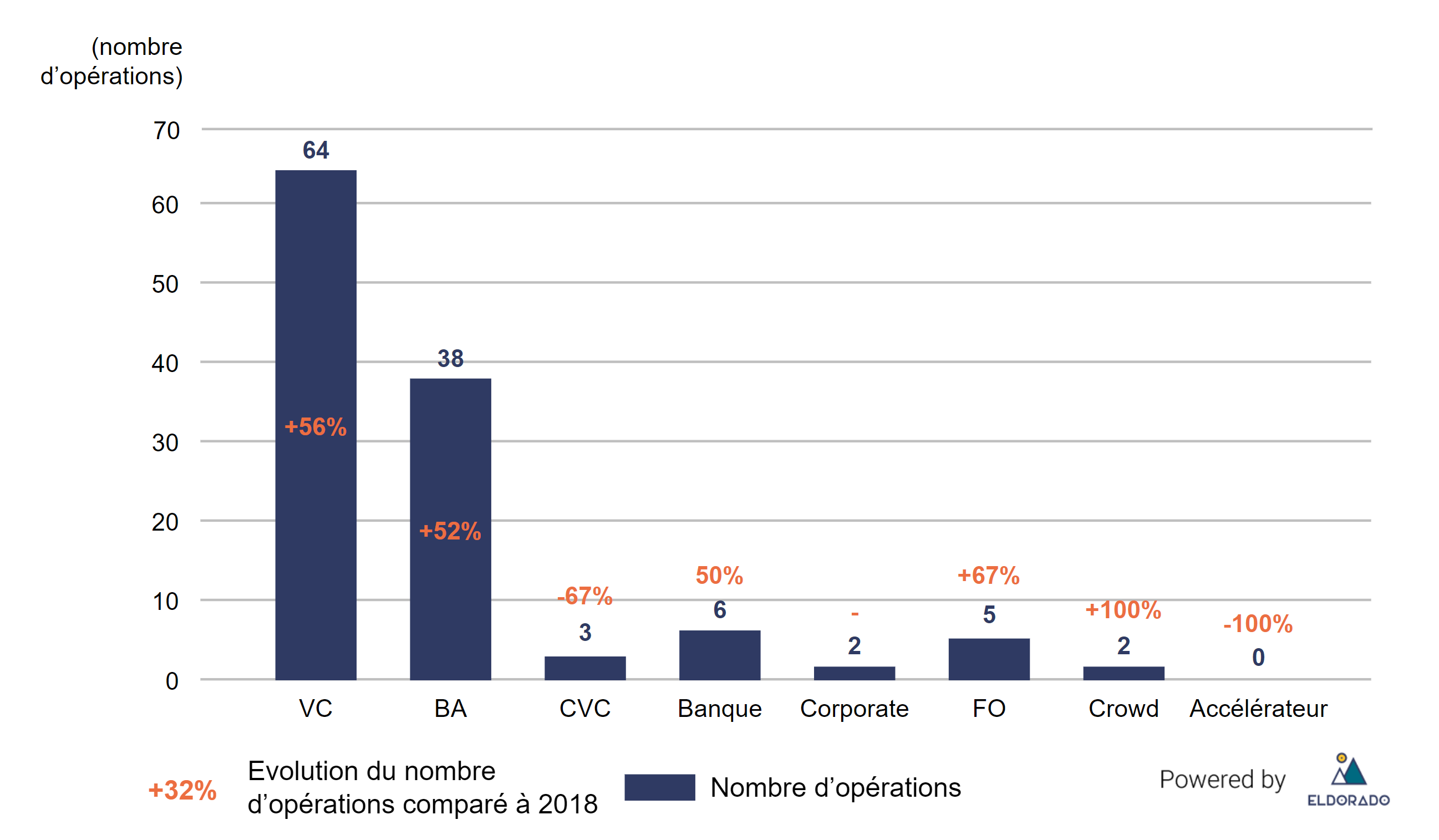

Les réalités d’accès au financement pour les femmes les poussent à recourir à un mix d’investisseurs qui leur est propre. Ainsi, si l’appel à des fonds traditionnels de capital-risque est similaire pour les femmes et les hommes, les entrepreneures font plus appel aux business angels, aux banques ainsi qu’aux family offices pour boucler leurs tours de table. Le recours aux prêts bancaires se comprend d’ailleurs aisément, puisqu’il permet de faire effet de levier sur la levée de fonds sans impliquer de dilution supplémentaire pour autant. A l’inverse, les corporates, les CVC et les accélérateurs font beaucoup moins d’investissement dans les porteuses de projets.

Evolution des types d’investisseurs finançant les entrepreneures (source : Eldorado)

Une évolution du financement des femmes à demie-teinte

Evolution des chiffres globaux

L’accès au financement et à des tickets d’investissement larges demeure problématique pour les entrepreneures. Le nombre d’entrepreneures ayant levé des fonds a augmenté de 41% entre 2018 et 2019. Dans le même temps, elles ont levé 19% de moins. Cela ramène leur part dans le montant global levé sur 2019 à 3,4%.

A noter que ces chiffres doivent être analysés à la lumière du financement féminin : si la part des montants levés par les femmes dans le total a diminué ces dernières années, c’est aussi parce que les tours de tables de l’écosystème se font plus larges. Or, ce sont aux tours de pre-seed/seed que les femmes sont les plus actives.

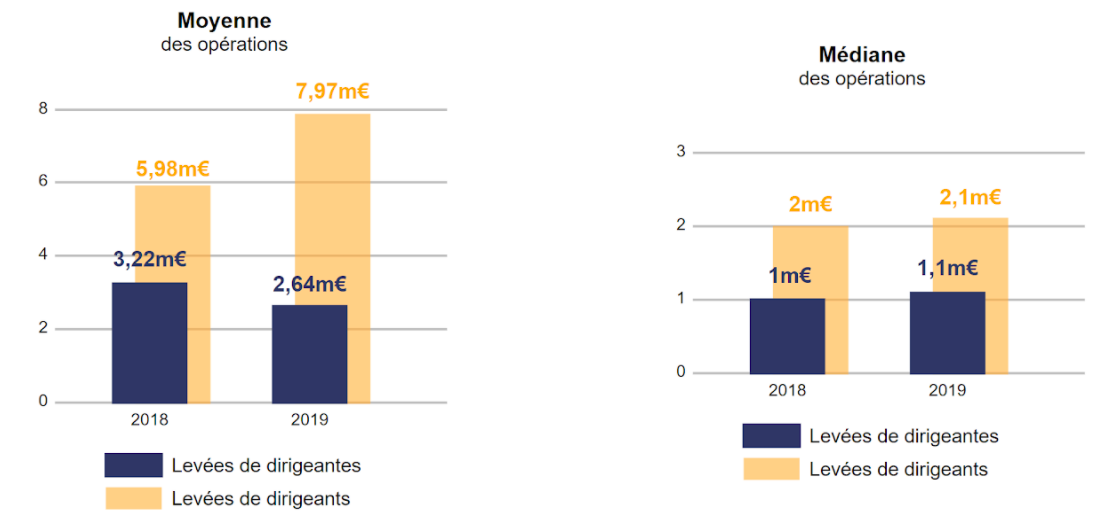

Etude numéraire des tours de tables et de leur moyenne

Cette double tendance exacerbe d’autant plus l’écart de financement rencontré par les dirigeantes : la médiane des deux groupes se maintient à 1 million d’euros d’écart en 2018 et en 2019, mais l’écart de moyenne a plus que doublé (voir graphique ci-dessous). En d’autres termes, les dirigeants hommes réalisent ponctuellement de méga-tours de tables qui poussent la moyenne vers le haut, contrairement aux femmes.

Comparaison des moyennes et médianes d’opérations d’entrepreneurs (source : Eldorado)

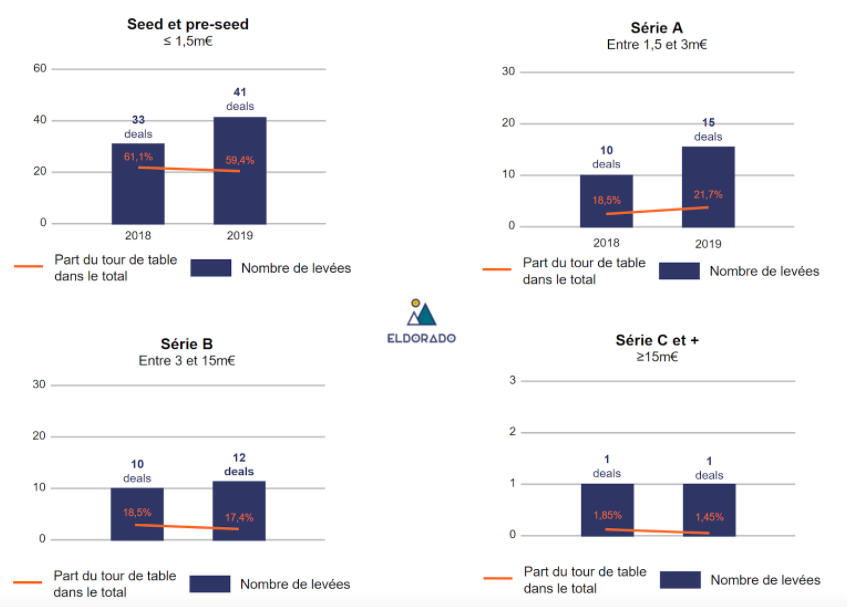

Ce constat est confirmé par la répartition des tours de tables et leur évolution récente. L’année 2019 a vu le nombre et la part de tours de Série B et plus augmenter pour les hommes, alors que ces indicateurs ont stagné voire diminué pour les dirigeantes. L’écart entre les deux groupes est particulièrement visible en se penchant sur les tours de pre-seed/seed : 59% des levées d’entrepreneures relèvent de cette catégorie, contre seulement 37% pour les hommes (chiffres 2019). Et pourtant, cela constitue tout de même une légère amélioration comparé aux 61% de l’année précédente.

La Série A est la seule catégorie dont la part dans l’ensemble des opérations est quasi identique pour les deux groupes. Les tours ultérieurs de Série B, C et au-delà ne constituent que 18,8% des tours de table réalisés en 2019, en très légère baisse comparé à 2018. A titre de comparaison, cette catégorie a enregistré 34% d’opérations en plus pour les dirigeants masculins.

Evolution de la répartition des tours de table d’entrepreneures (source : Eldorado)

Etude sectorielle et régionale des levées de fonds de femmes

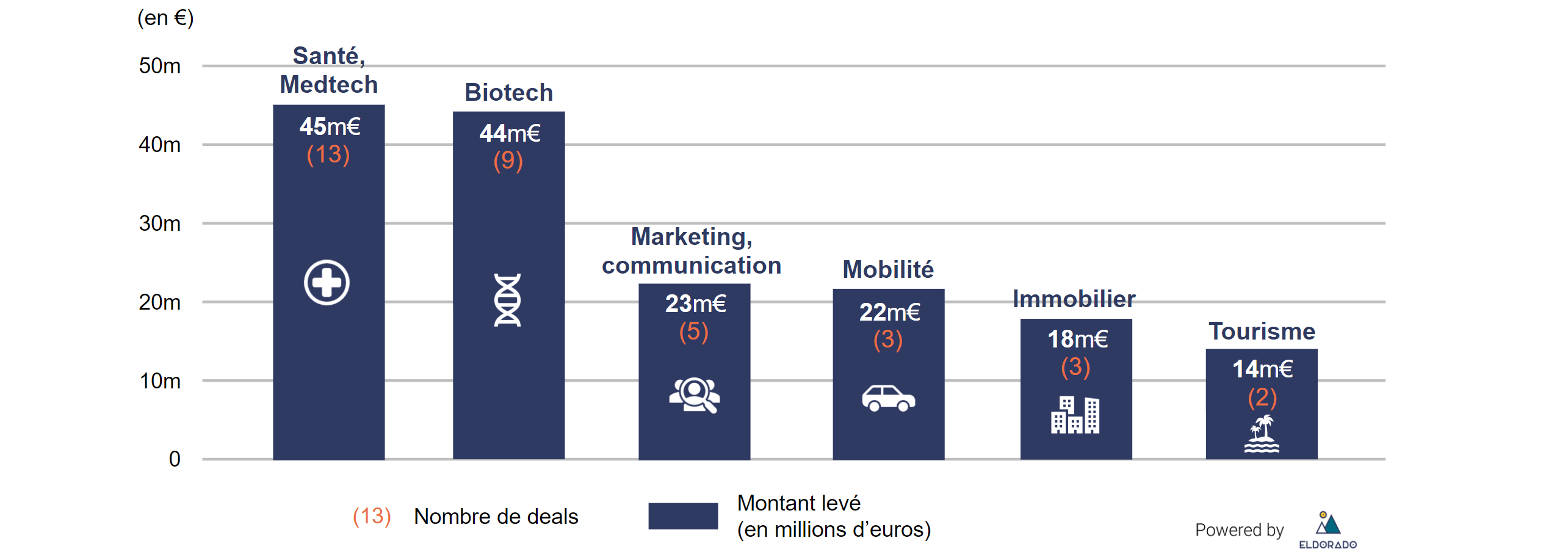

Les secteurs d’activité privilégiés par les entrepreneures (métiers du conseil, commerce, social et santé) se retrouvent clairement dans le classement des secteurs enregistrant le plus de levées de fonds, en valeur comme en volume :

- La santé/medtech (10% des levées),

- le software/Saas et l’e-commerce/marketplace (7% ex aequo),

- et la biotech (5%), où les femmes disposent d’une véritable avance comparé aux hommes.

Le top 5 des levées de fonds féminines précédemment cité compte d’ailleurs chacun de ces domaines. A l’inverse, la finance et l’intelligence artificielle enregistrent moins d’opérations et de montant levé que la moyenne nationale.

Répartition des secteurs ayant récolté le plus de fonds en 2019 (source : Eldorado)

D’un point de vue géographique, les femmes ne sont pas exemptes à l’inégalité territoriale du financement. Toutefois, bien que l’Île-de-France concentre le plus d’opérations de dirigeantes en volume, la répartition en valeur est meilleure que la moyenne nationale. Les régions suivantes ont enregistré le plus de levées de fonds de dirigeantes ces dernières années :

🚀 Les dirigeantes en Île-de-France ont capté 230 millions d’euros sur 2018 et 2019. Le nombre d’opérations a progressé de 67% entre 2018 et 2019, tandis que le montant a progressé plus timidement de 4,9%. La faible part de tours de table élevés a fait baisser la moyenne de 3,98m€ à 2,89m€, tandis que la médiane est passée de 1m€ à 1,1m€.

🚀 Les dirigeantes en Auvergne-Rhône-Alpes ont capté 44 millions d’euros sur 2018 et 2019. Le nombre d’opérations est resté identique, tandis que le montant levé a progressé de 7,2%. La moyenne est passé de 3,1m€ à 3,2m€. Médiane à 1m€capté 413 millions d’euros, soit 46% de plus qu’en 2018. La moyenne des opérations croît légèrement de 5,1m€ à 5,7m€, tandis que la médiane reste quasi identique (2,1m€).

🚀 Les dirigeantes d’Occitanie ont capté 15 millions d’euros sur 2018 et 2019. En raison de la part de montants non communiqués en 2019, les résultats de moyenne et médiane ne sont pas significatifs dans la région.

Le constat, maintes fois énoncé, d’inégalité d’accès au financement pour les dirigeantes ne semble pas avoir significativement profité du dynamisme de l’année 2019. Il convient également de rappeler que les réalités du terrain ne transparaissent pas nécessairement derrière ces chiffres de levées de fonds : si les femmes lèvent habituellement moins qu’espéré (voir étude HSBC Private Banking “She’s the Business”), ne font-elles pas plus avec moins ? Leurs secteurs d’activité privilégiés (dont les business tech for good) ne sont-ils pas moins suivis et irrigués par les investisseurs ? En outre, notre étude se focalise strictement sur les femmes CEO, mais la réalité des équipes fondatrices mixtes est encore différente.

Notre analyse appelle donc à réaliser plus d’études, à agréger plus de données, afin que des points de focalisation divers permettent à terme de changer les paramètres de départ pour les entrepreneures.

Références

(1) L’association SISTA, lancée par 22 femmes entrepreneures, a pour mission de réduire l’écart de financement entre femmes et hommes. En collaboration avec le Conseil national du numérique, SISTA a dévoilé une charte fin octobre 2019 engageant une cinquantaine de fonds d’investissement à revoir leurs politiques de recrutement et leurs biais d’investissement. Retrouvez la liste de ces fonds ici !

Remerciements

Merci à Tatiana Jama de SISTA et Levia.ai pour ses insights précieux sur les enjeux et l’actualité du financement féminin.

Un grand merci également à Imène Maharzi d’OwnYourCash pour ses remarques bienveillantes. Spécialiste du financement féminin, elle viendra partager sur notre blog son expérience de formation de business angels femmes dans quelques semaines.