La crise économique initiée par le COVID-19 frappe durement les écosystèmes tech, freinant net les investissements. L’année 2020 s’annonçait pourtant pleines de promesses pour la French Tech. Et si la majorité des fonds de capital-risque se disent encore “open for business”, ils ont tous opéré un virage en interne pour accorder plus de temps à la gestion quotidienne de leur portfolio. De la même manière, les business angels sont encore plus en soutien opérationnel de leurs jeunes startups.

L’ensemble des tours de tables sont déjà affectés par la contraction du marché, en nombre d’opérations ainsi qu’en montant total. Les valorisations commencent à être revues à la baisse, au grand dam des entrepreneurs et malgré les appels à les maintenir au même niveau.

Le financement seed ou “capital amorçage” intervient aux premiers pas de la startup. C’est souvent le premier apport en capital majeur pour les startups, qui permet de financer les études de marché et les premières étapes de développement produit. Il est privilégié par les business angels, les réseaux BA et petits fonds VC, et les montants peuvent varier entre 10k€ et 2m€.

A quoi doit-on s’attendre ?

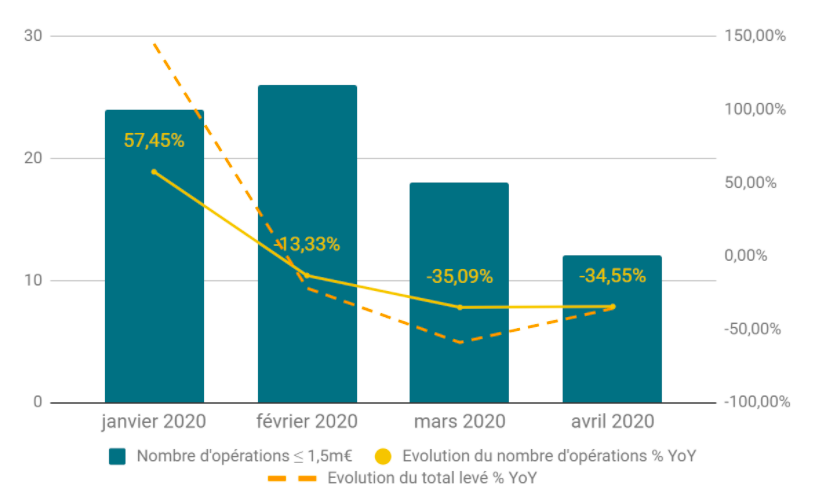

Le capital amorçage a enregistré une baisse de 22% du montant total levé au premier trimestre 2020 comparé au dernier trimestre de 2019 (source : CB Insights). Le nombre d’opérations devrait baisser moins significativement, avec seulement 8% de deals en moins. Au Royaume-Uni, ⅓ des investisseurs en seed se seraient retirés de discussions en cours en mars par peur d’une récession. Un constat vérifié de l’autre côté de la Manche : en France, le mois de mars 2020 a enregistré une baisse de 43% du nombre d’opérations de seed comparé au mois précédent. Le mois d'avril a suivi la même tendance à la baisse, comme le montre le graphique ci-dessous.

Comparaison des tours de seed de janvier à avril 2019/2020 (source : Eldorado)

Le graphique ci-dessus illustre le ralentissement progressif des opérations en capital amorçage : après un mois de janvier 2020 historique, le mois de février a profité de l’élan résiduel en enregistrant une légère augmentation du nombre d’opérations. Pas assez toutefois pour atteindre le volume de 2019, ni le total levé. Le mois de mars a confirmé la contraction du marché avec une diminution nette du nombre d’opérations de seed.

Ce ralentissement résulte de la combinaison de plusieurs facteurs économiques et organisationnels, dont l’incertitude généralisée, le virage opérationnel des fonds qui se concentrent davantage sur les startups de leur portfolio et l’absence de mesures incitatives à destination des business angels. En effet, si le gouvernement a multiplié les solutions pour “maintenir l’écosystème à un haut niveau” (selon les termes de Nicolas Dufourcq, directeur général de Bpifrance), aucune mesure n’a encore été prise afin de faciliter l’investissement des particuliers, alors qu’ils sont principalement actifs en seed.

Pourtant, le roadshow des jeunes entreprises est particulièrement mis à mal, alors que la rencontre physique avec les dirigeants est cruciale à ce stade. Un prérequis bousculé par les mesures de confinement. Par conséquent, les business angels peuvent être tentés d’investir dans des actifs plus sûrs en attendant d’avoir plus de visibilité.

Certains secteurs devraient être plus touchés que d’autres. Les industries de l’hôtellerie, du retail, du voyage, de la mobilité ou encore de la mode sont durement affectées toutes entreprises confondues. A l’inverse, les Medtech (dont les outils de téléconsultation), les solutions de livraison autonome, d’apprentissage en ligne, de jeux vidéos ou encore les outils de facilitation de travail à distance devraient être en mesure de tirer leur épingle du jeu. Les quelques levées de fonds du mois de mars en témoignent.

Quel sera l’impact sur les valorisations ?

Outre le rythme d’investissement, c’est surtout les valorisations des startups qui risquent d’être remises en cause, en réponse à l’augmentation du coût du capital. Lever des fonds aura dès lors un coût plus important pour les startups : les fonds demanderont plus de capital pour des valorisations plus basses, ce qui poussera les entrepreneurs à lever moins.

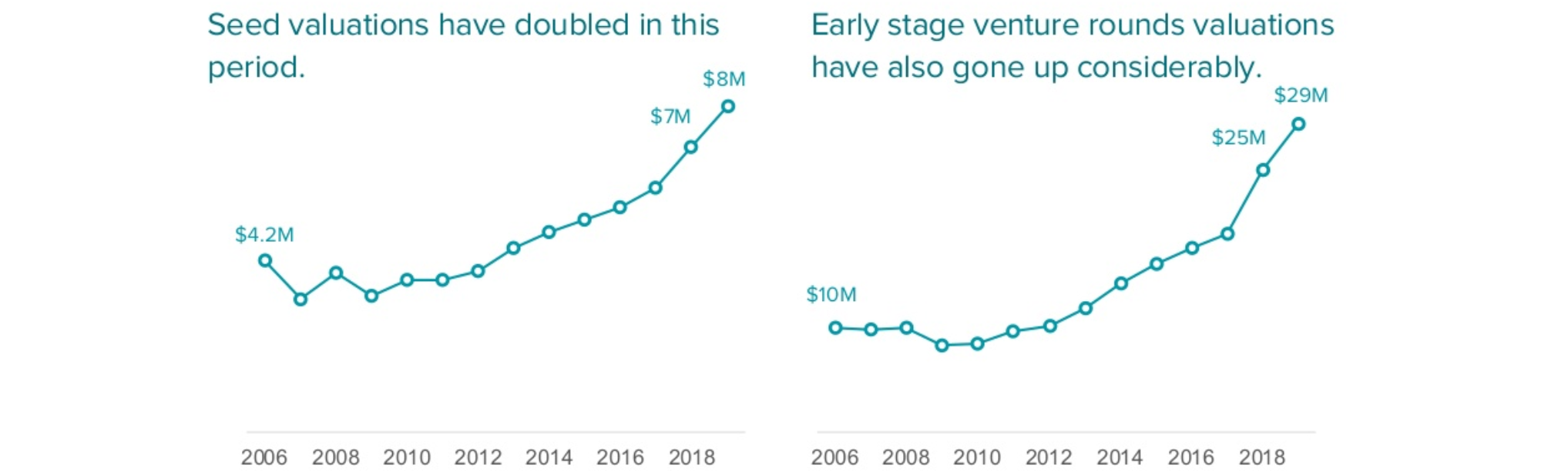

La crise financière de 2008 offre un parallèle intéressant : l’investissement aux Etats-Unis avait chuté de 40% en valeur en l’espace d’un semestre et avait retrouvé son niveau seulement deux ans plus tard (voir graphique ci-dessous). Il faut donc s’attendre à des valorisations réduites pour les prochains 18-24 mois.

Evolution des valorisations en seed et early-stage de 2006 à 2018 (source : Mark Suster)

A noter toutefois que le nombre d’opérations devrait retrouver son niveau normal plus tôt. Les fonds de capital-risque, bien que plus conservateurs dorénavant, ont en effet des niveaux de dry powder historiques qu’ils doivent déployer. Il convient également de rappeler que les tours de table early stage avaient été les premiers à se remettre de la récession de 2008 en valeur, volume et valorisation.

Pour aller plus loin

- What could the venture market look like in the coronavirus era, Tomasz Tunguz

- La liste des investisseurs européens “open for business”, Kanso.io

- How Covid-19 Could Impact Seed-Stage Startup Investing, CBInsights

- Let's Save London Seed Stage Tech Startups from COVID 19, John Spindler

- Why venture capital might avoid "fund size cuts" during coronavirus crisis, Axios

- Funding in the Time of Coronavirus, Mark Suster