Eldorado et Mighty Nine s’associent pour dresser le portrait des licornes de la FrenchTech !

Fondée par Julien Petit, Mighty Nine accompagne les fondateurs de startups pour :

- Diagnostiquer leur entreprise et déterminer si elles sont effectivement éligibles aux levées de fonds en amorçage.

- Mettre en place toutes les actions nécessaires pour se qualifier et être sélectionné par un VC.

Parce qu’ils ont une maîtrise parfaite de l’univers des VC, Mighty Nine vous coach et vous challenge pour vous donner les moyens de faire de votre entreprise le leader de demain ! 💪

Et n’hésitez pas également à vous inscrire à leur newsletter The VC Insider, qui fera de vous un “insider” du VC-game en recevant les dernières nouvelles du secteur !

25 licornes françaises, ça veut dire quoi ?

Avec 5 nouvelles licornes au mois de janvier, l’année a débuté par les félicitations présidentielles pour l’atteinte des 25 licornes françaises, objectif fixé en 2019. Mission accomplie rappelons-le, avec 3 ans d’avance.

Mais après l’heure des éloges, il est maintenant temps de se poser quelques questions. De regarder dans le rétroviseur pour comprendre ce que cela implique concrètement, d’avoir atteint (et à vrai dire d’avoir dépassé) cet objectif. À qui profitent ces licornes ? Quelles répercussions sur le territoire national ? Pourquoi créer des licornes ?

Un bruissement se fait entendre dans l’écosystème depuis quelques temps. Est-ce que la France est capable de soutenir la croissance de ses scale-ups ? Les méga-levées que l’on a pu enregistrer en 2021 semblent prouver le contraire et faire la part belle aux investisseurs américains, japonais et britanniques. C’est un signal extrêmement positif quant à l’attractivité des startups et de la Tech française. Mais n’y-a-t-il pas une dépendance aux capitaux internationaux ? Quelle est la part des investisseurs français dans ces startups ?

C’est en interrogeant cette problématique de la souveraineté de nos licornes que nous avons décidé avec Mighty Nine de réaliser une étude sur ce que renferment ces scale-ups françaises. Non seulement la composition de leurs tables de capitalisation, mais aussi leurs évolutions au fil du temps, le profil de leurs fondateurs, et leur empreinte sur le territoire national.

Avec ces trois graphiques positionnant les licornes en fonction de leur année de création, on voit clairement des grandes tendances se dégager, et l’on peut observer à quel point notre écosystème s’est développé ces dernières années, rattrapant ainsi son retard sur ses proches voisin :

(Les données des trois graphiques interactifs ci-dessous proviennent d'Eldorado, Dealroom et des données rendues publiques. Il est possible que certains chiffres soient sous estimés si certaines opérations sont restées confidentielles. Les valorisations sont affichées en $, et les licornes avec 💰 après leur nom ont été introduites en bourse, ce ne sont donc plus des licornes "actives").

Les licornes lèvent de plus en plus 💸

De manière générale, on sait que les startups lèvent de plus en plus de fonds. Ceci est dû à la maturité de l’écosystème, à l’abondance de capitaux sur le marché, et au fait que les fonds étrangers viennent désormais chercher de nouvelles opportunités sur le marché français.

Les licornes sont le reflet de ce qu’il se passe dans l’écosystème global et n’échappent pas à la règle; elles lèvent de plus en plus. Le montant moyen levé par ces startups, selon nos estimations, est de 397 m€ et la médiane serait de 344 m€. Quand les premières licornes fondées au début des années 2000 comme Criteo, Believe, OVH, levaient entre 50 et 60 m€ avant leur exit, les jeunes licornes fondées entre 2010 et 2020 lèvent plus et plus vite : Mirakl enregistre un total de 6 levées de fonds pour un montant supérieur à 850 m€, tout comme Back Market pour un total de 926 m€, et ContentSquare aurait levé plus de 750 m€ au fil de ses 7 augmentations de capital.

Les valorisations s’envolent 🧼

En mars cette année, Doctolib a décroché la première place du troupeau en termes de valorisations (du moins jusqu’à la prochaine annonce, elles se font nombreuses ces derniers temps !) avec ses 6,4 milliards de dollars annoncés, pulvérisant la moyenne des licornes françaises qui se situerait autour de 2,2 milliards de dollars. Cet envol des valorisations s’explique par la maturité de l’écosystème, et par l’apparition d’importants fonds étrangers dans l’hexagone capables d’acheter à prix fort nos startups.

Et les licornes deviennent licornes.. de plus en plus vite 🚀

Le temps moyen pour atteindre ce statut ne fait que diminuer au fil des années (8,5 ans en moyenne sur l’ensemble de la cohorte). Quand les premiers champions de la Tech française mettaient une vingtaine d’années à atteindre la valorisation à 10 chiffres, on observe désormais des délais record, avec par exemple Ankostore qui est devenu licorne en moins de 3 ans, tout comme Sorare et Swile.

Tous ces chiffres impressionnants donnent le tournis. Ils représentent de belles preuves du développement de notre tissu entrepreneurial et du potentiel de la France de devenir un acteur mondial du numérique. Mais cet état des lieux positif ne doit pas pour autant nous empêcher de nous interroger sur l’avenir des licornes françaises, et sur leurs retombées réelles pour le pays, et il paraît nécessaire de relativiser certains points.

CHAPITRE 1 : À qui appartiennent les licornes françaises ?

Dans cette première partie de notre étude, Julien Petit, fondateur de Mighty Nine s’est penché en détail sur les tables de capitalisation des licornes françaises. De son analyse, voici quelques grandes observations globales sur l’actionnariat des licornes.

Méthodologie : Les data des graphiques qui vont suivre concernent uniquement les licornes ayant levé des fonds auprès d’investisseurs VC (ce qui exclut par exemple Veepee) et étant encore “actives” (ce qui exclut celles ayant réalisé leur exit telles que OVH, Criteo, Believe ou encore Talend). Ces données se basent sur 23 licornes qui sont : Ledger, Lydia, Alan, Ankorstore, Backmarket, Blablacar, Contentsquare, Doctolib, Exotec, ManoMano, Mirakl, PayFit, Aircall, Qonto, Shift technology, Sorare, Spendesk, Swile, Dataiku, Algolia, Owkin et Vestiaire Collective.

Les données récoltées pour générer ces statistiques proviennent notamment de Dealroom, des communiqués de presse et d’échanges réalisés par Julien avec des investisseurs et des entrepreneurs.

Disclaimer : Ces statistiques sont basées sur les données rendues publiques ainsi que sur certaines hypothèses de valorisation et de dilution. Bien que ce travail ait été réalisé avec l’ambition d’être le plus exact possible, l’opacité de certaines données étant inhérente au venture capital, ces statistiques peuvent être sujettes à discussion. N’hésitez pas à nous contacter à ce sujet ! Nous sommes toujours preneurs de vos retours.

Une des raisons mises en avant par le gouvernement pour justifier l’importance de la création de licornes nationales est le besoin de revendiquer une souveraineté numérique française. Mais les licornes participent-elles réellement à l’enjeu d'indépendance technologique nationale ? Jetons tout d’abord un œil aux actionnaires de ces entreprises françaises pour comprendre qui les détient aujourd’hui.

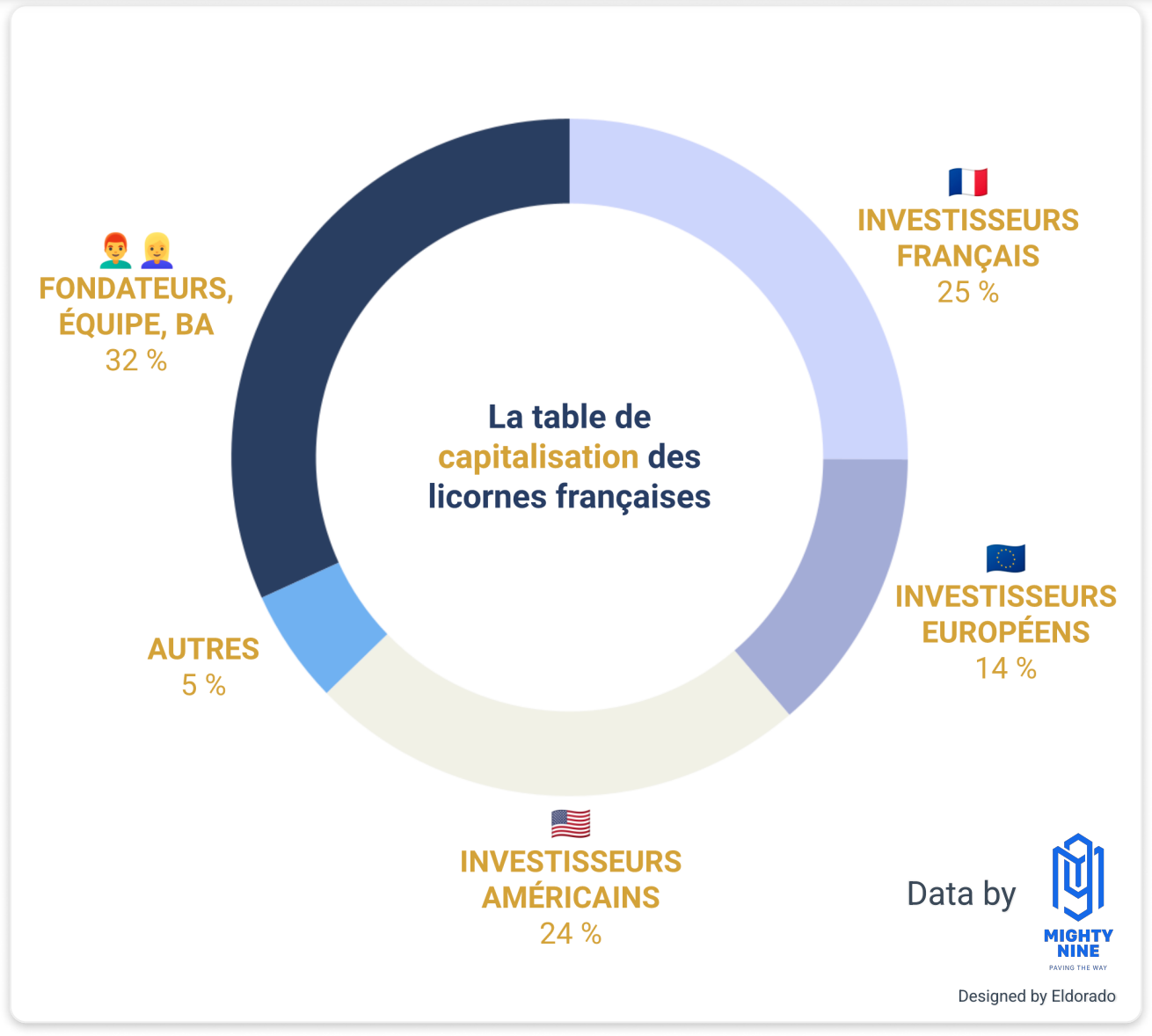

Voici la répartition actionnariale moyenne de l’ensemble des 23 licornes étudiées :

On observe ici une présence prépondérante des investisseurs américains, qui détiennent quasiment autant de capital que les investisseurs français (24 % vs. 25 %). On retrouve également certains investisseurs européens (notamment britanniques avec 83North, Felix Capital, Permira, Seedcamp, mais aussi allemands ; Global Founders Capital, Deutsche Telekom Capital Partners, ou encore italiens Exor, H14), et enfin la présence d’investisseurs asiatiques tels que Softbank (japonais), Korelya (franco-coréen), Tencent (chinois) ou encore Temasek (Singapour). Enfin, il est important de noter qu’à ce stade, les licornes étudiées appartiennent en moyenne à 32 % à leurs fondateurs, équipe et éventuels business angels.

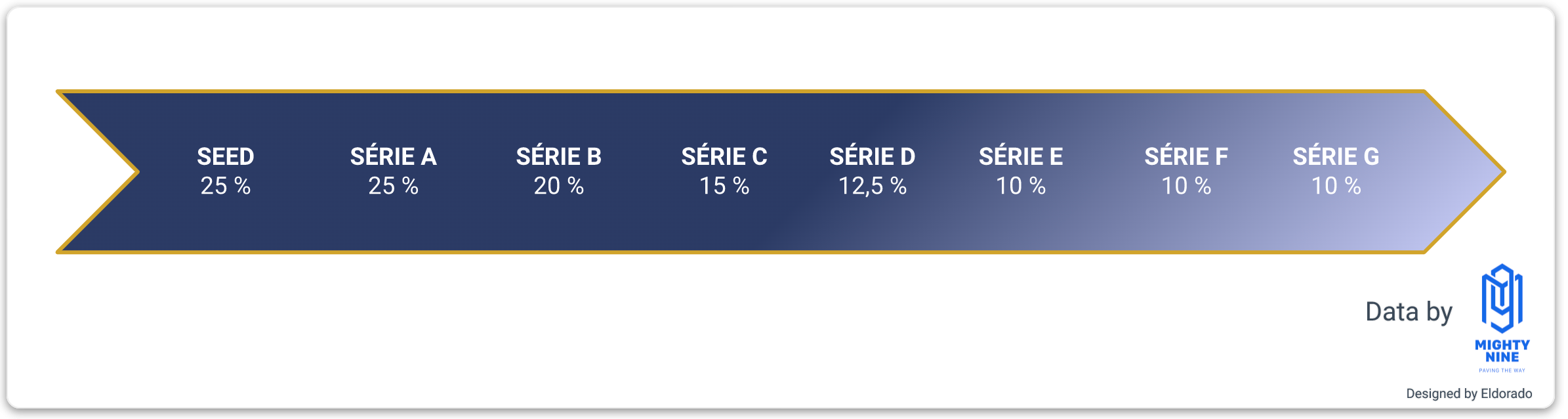

Voici d’ailleurs le niveau moyen de dilution observé à chaque tours pour les, fondateurs de ces licornes :

Il est de notoriété publique que le financement du late stage en France pose problème. Malgré le dynamisme de plus en plus criant de notre écosystème, l'hexagone peine à financer le passage à échelle de ses champions. Le financement de l’early stage est maîtrisé et permet de faire émerger toujours plus de jeunes pousses. Mais les scale-ups, et plus particulièrement les licornes, étudiées ici, sont toutes obligées d’ouvrir leurs capitaux aux investisseurs étrangers si elles veulent continuer de croître.

Alors deux questions se posent : Cela met-il en péril la souveraineté numérique française ? Et quelles sont les conséquences pour ces entreprises ?

Aujourd’hui, la Tech est un levier du soft power national (La Fabrique de l’industrie, “Rachat des start-up : des racines françaises, des ailes étrangères” 👈 si ce sujet vous intéresse on vous recommande vivement la lecture de cette étude !). Alors l’ouverture du capital de nos champions du numérique à des investisseurs étrangers est de plus en plus décriée dans la presse. Et en effet, les craintes sont nombreuses et légitimes :

- L’installation de ces entreprises à l’étranger, et avec elles la fuite des cerveaux et des capitaux, et donc du savoir-faire technologique.

- Le fait que les investisseurs français, publics ou privés, qui ont pris les plus gros risques en early stage, se voient diluer par ces gros investisseurs étrangers et finalement perdre en performance et voir ce risque mal récompensé.

- Cela peut également entraîner des difficultés de consolidation de notre écosystème sur le long terme. En effet, les scénarios d’exits pour ces licornes sont l’introduction en bourse ou le rachat. Dans les deux cas, la France ne semble pas avoir les reins assez solides pour assurer la sortie (exception faites des IPO de Believe ou OVH qui ont réalisé leur introduction en bourse en France, mais non sans mal). Les scale-ups sont nombreuses à choisir de réaliser leur IPO au NASDAQ, et le rachat par un corporate américain semble souvent être la voie royale pour les entrepreneurs. Et si ces entreprises en développement s’installent outre-atlantique, elles vont avoir tendance à participer à la stratégie de consolidation de leur pays d’adoption (en étant rachetées ou en rachetant elles même des jeunes pousses).

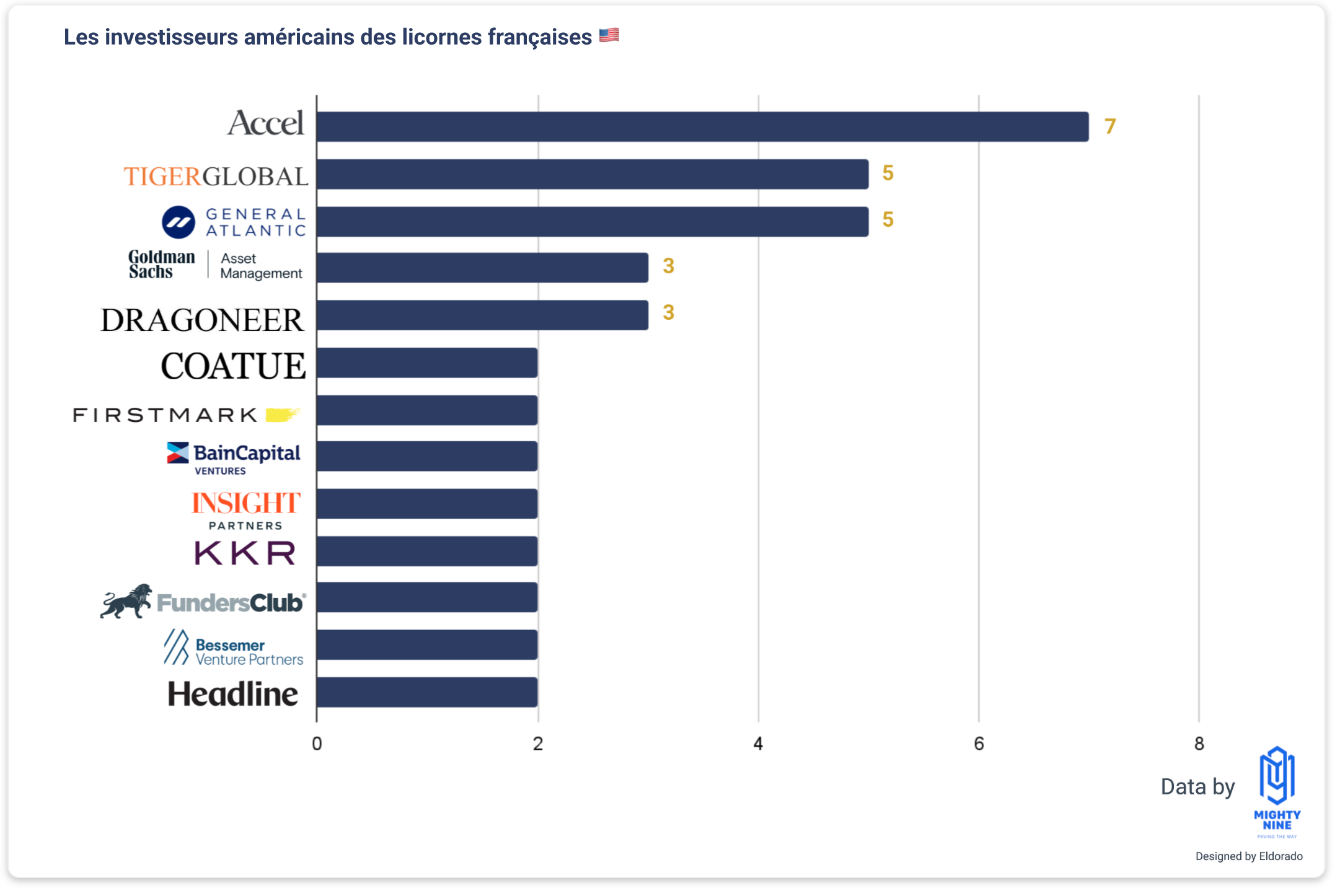

Voici donc les fonds américains les plus présents dans nos licornes françaises :

Pour autant, il est important de relativiser les conséquences de la présence de ces fonds et de ne pas y voir qu’une forme de prédation. En effet, rappelons-le, l'arrivée des gros fonds américains et asiatiques en France est d’abord un symbole fort de l’excellence de notre écosystème et de nos entrepreneurs. Ouvrir son capital à un fonds américain ou asiatique permet à une licorne d’accéder à un marché et à une expertise qui peut multiplier ses perspectives de développement de manière exponentielle comme jamais elle n’aurait pu le faire avec des investisseurs français voire même européens. Établir ces liens capitalistiques avec les Etats-Unis, pionniers mondiaux du capital risque, pourrait permettre à la France dans un futur proche de grandir et d’apprendre pour ensuite devenir elle-même une puissance indépendante de la Tech mondiale.

D’ailleurs, cette année 2022 qui a démarré sur les chapeaux de roues pour le venture capital français, a vu Doctolib, la pépite la mieux valorisée de notre écosystème (5,8 Mds€), mener un nouveau tour de table de 500 m€, dont 250 m€ d’equity, leadé par la BPI et Eurazeo 🇫🇷 ! C’est la première fois pour l’hexagone qu’un tour de table si important est financé par des investisseurs français, c’est donc de bonne augure. Parmi les licornes étudiées, Doctolib est d’ailleurs celles ayant la table de capitalisation la plus “française” (selon nos estimations : 47 % d’investisseurs français + 29 % aux fondateurs/équipe, soit 76 % détenus en France)

L’exit ne devrait plus être très loin d’ailleurs… Des idées de scénario ? 🏦

La solution ? Trouver un équilibre ⚖️

Tout en continuant de bénéficier de l’apport stratégique des investisseurs étrangers, il semble maintenant nécessaire de mettre en place des mécanismes de soutien au late stage français pour faire de la Tech tricolore un des piliers de notre croissance économique.

La bonne nouvelle c’est qu’il existe déjà certains dispositifs. Rappelons d’ailleurs qu’en France le fonds Large Venture de la BPI tient un rôle essentiel (bien qu’encore trop petit pour assurer des levées de plusieurs centaines de millions d’euros). On retrouve en effet l’investisseur public au sein de nombreux scale-ups et licornes françaises : ContentSquare, Swile, Vestiaire Collective, Mano Mano, Doctolib, Ynsect etc.

On peut également citer l’initiative gouvernementale Tibi, qui vise à combler l’insuffisante capacité à financer le développement technologique français, et dont l’objectif est de créer 10 fonds de plus d’ 1 milliard d’euros en France d’ici la fin de l’année.

L’Europe comme solution

Pour grandir et créer une réelle souveraineté numérique, il apparaît nécessaire de se tourner vers l’Europe pour augmenter nos capacités de financement et se détacher des capitaux américains et asiatiques.

Pour cela, les États membres semblent en accord pour favoriser la cohésion (Scale up Europe) et ainsi inciter les investisseurs institutionnels européens à s’engager dans le venture capital. Inspiré par l’initiative Tibi, un nouveau mécanisme de fonds de fonds pan-européen à été lancé cette année, géré par le Fonds Européen d’Investissement (FEI) et abondé par les banques centrales des États membres. Ce dispositif vise à créer 10 à 20 nouveaux fonds européens dédiés au financement du late stage.

Si cette partie sur l’actionnariat des licornes françaises vous a plu, nous vous invitons fortement à aller vous inscrire pour recevoir l'étude complète de Julien Petit qui se trouve ici 👈 et qui se penche en détail sur ces equity stories passionnantes !

Et restez connectés ! 🚀

Dès la semaine prochaine vous pourrez retrouver le deuxième chapitre de cette étude dédiée aux licornes françaises qui portera sur le profil des fondateurs de ces startups légendaires ! 💫