La valorisation, qu’est ce que c’est ?

Licornes, Décacornes, Titans … la faune mythologique de l’univers des start-ups ne cesse de grandir (peut-être - un peu - au mépris de celle de notre planète 🤔). La course aux Licornes ne suffit plus, désormais les investisseurs chassent les Décacornes, ces entreprises valorisées au moins 10 milliards de dollars qui peuvent conquérir des marchés à échelle mondiale. Quant aux Titans, ces entreprises valorisées au moins 50 milliards de dollars, on en compte aujourd’hui un en Europe; c’est la fintech Klarna.

Alors pourquoi observe-t-on aujourd’hui les startups par le prisme de leur valorisation ? Pourquoi semble-t-on favoriser leur valeur à leur rentabilité ? La réponse : les perspectives de croissance. Les investisseurs en capital risque, misent sur le potentiel de croissance future et la perspective de l’exit, et c’est la valorisation des startups qui en est l’indicateur.

On remarque depuis quelques années l’envol des valorisations (#bulle?), en France et partout dans le monde, l’abondance de capitaux et le dynamisme des écosystèmes boostent la valeur des jeunes pousses. Cette année, parmi les nouvelles licornes françaises, les médailles des valorisations sont décernées à : Dataiku (4,6 M$), Sorare (4,3 M$) et ContentSquare (2,8 M$).

👉 Retrouvez le classement complet des licornes par valorisation ici.

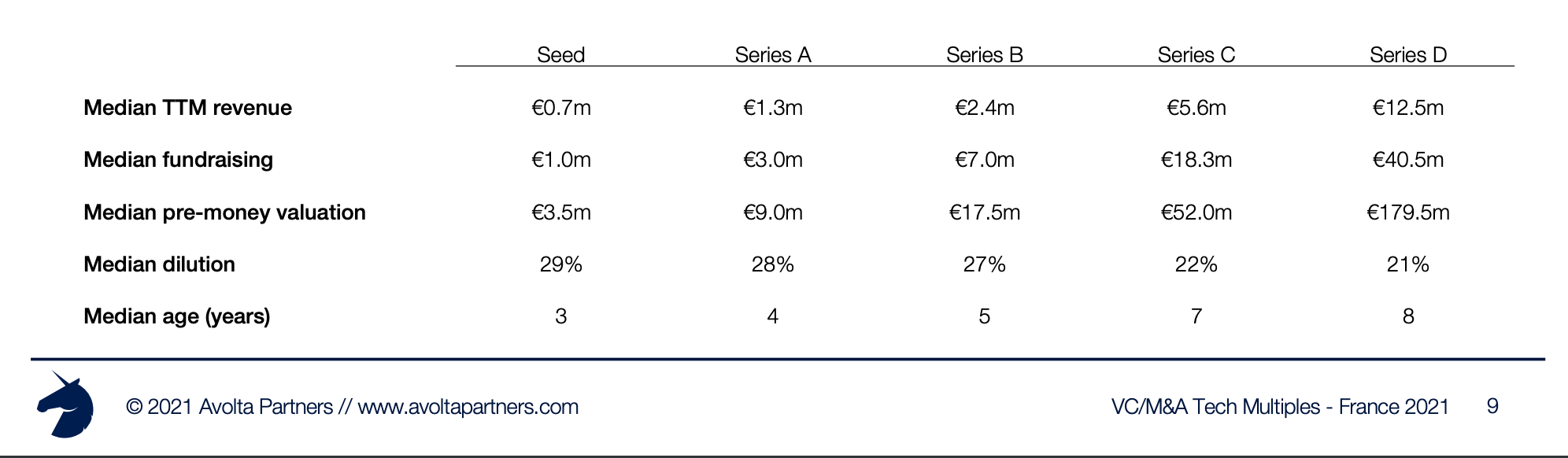

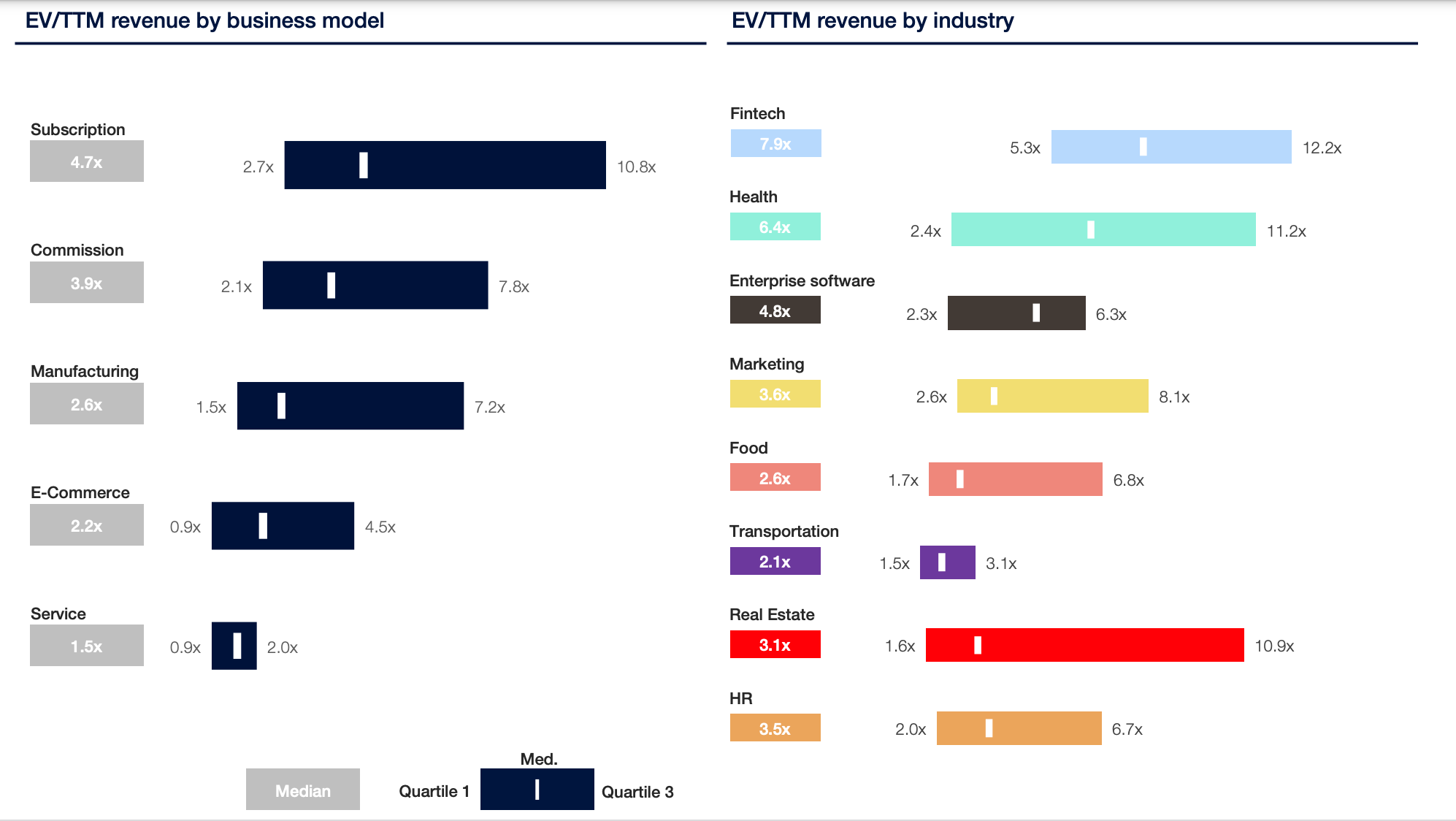

Voici ici un tableau récapitulatif des valorisations médianes des startups en France en 2021:

Source: Avolta Partners

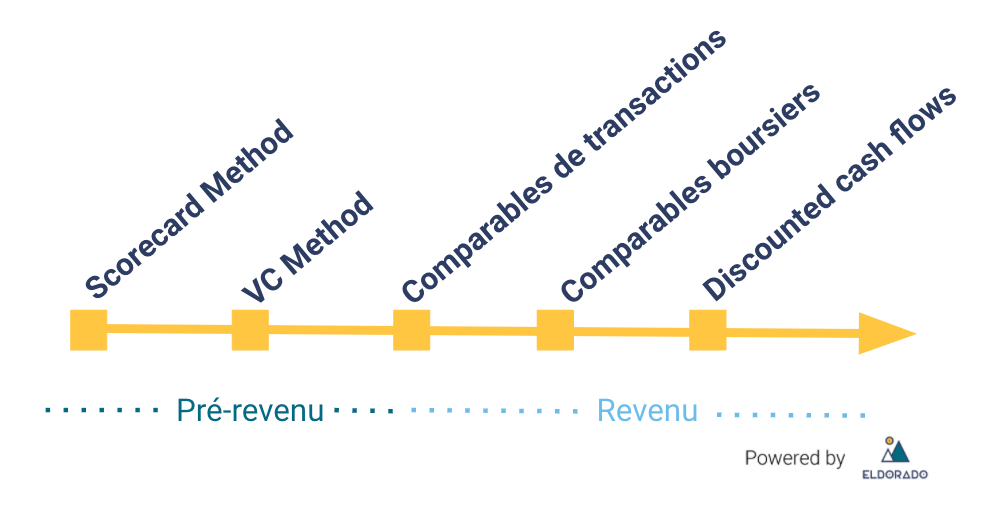

Mais comment valoriser correctement sa startup ? Actif difficile à évaluer, on le sait, de par sa nature intangible, immature et imprévisible, notamment en early stage. Nous allons ici lister et vulgariser certaines des méthodes de valorisation les plus couramment utilisées par les entrepreneurs et les investisseurs pour estimer la valeur d’une entreprise lors d’une levée de fonds et vous proposer des sources d’informations détaillées pour en savoir plus sur chacune de ces méthodes.

Les différentes méthodes de valorisation

a. La méthode des Discounted Cash Flows ou l’actualisation des flux de trésorerie; une approche par le revenu

La méthode des DCF est probablement la première qui qui vient en tête quand on évoque la valorisation des entreprises. Pourtant ce n’est pas la plus adaptée à l’évaluation des startups early stage.

Nous avons déjà évoqué la notion d’actualisation dans notre article sur la performance financière des fonds à retrouver ici.

Cette méthode de valorisation nécessite que vous ayez préparé votre business plan et ayez une projection des flux de trésoreries que vous allez générer sur les prochaines années. Elle consiste en effet à actualiser les flux de trésorerie à venir, c’est à dire concrètement ce que l’entreprise va générer.

Les notions à connaître 🧐

Les Cash Flows - ou - flux de trésorerie = Ce sont les flux financiers générés par l’entreprise (déterminés par le business plan).

n = Horizon temporel (année)

r = Le taux d’actualisation; Il permet de calculer la valeur actuelle d’un flux futur.

La valeur terminale = Elle permet d’obtenir une valeur hypothétique de l’entreprise au-delà du business plan car on projette que l’entreprise va continuer d’exercer sur une période indéfinie.

Pour en savoir plus sur la valorisation par la méthode des DCF, nous vous conseillons la lecture de :

👉La Newsletter de Ghita El Hajji de First Time Founders, “Sommes-nous à l’aube de l’éclatement d’une bulle technologique ?”, dans laquelle elle dédie toute une partie à la valorisation des startups.

👉 L’article d’Agicap : “Tout savoir sur le Discounted Cash Flow: définition, calcul, avantages et limites”

Les limites de cette méthode 🧐

- Le calcul du DCF est basé sur des hypothèses de flux financiers potentiels. Elle ne reflète pas la réalité mais une projection.

- En phase de lancement, certaines startups adoptent une stratégie d’hypercroissance et consomment énormément de trésorerie durant les premières années pour conquérir le marché et doubler la concurrence. Cette consommation de trésorerie va se refléter dans le DCF avec des cash-flows pouvant être fortement négatifs les premières années et donc impacter la valorisation, même si l’entreprise performe, croît, et finit par générer des revenus.

- Il est très compliqué de prévoir les cash-flows d’une startup early stage qui ne génère pas encore de revenus, la méthode des DCF n’est donc pas la plus adaptée aux jeunes pousses en phase de pré-revenu.

b. La méthode des comparables; une approche marché - le produit en croix des multiples boursiers ou de transactions

Pour valoriser votre startup, il est pertinent de la comparer à d’autres entreprises similaires pour avoir une idée de la valeur qu'ont donné les investisseurs aux opportunités comme la vôtre par le passé. Il s’agit ici de comparer votre startup à ce que l’on appelle son “Peer group” (similarité de marché, de business model, de taille etc.).

Les notions à connaître 🧐

Rappelons d’abord en quoi consiste “un multiple” : “Le multiple désigne un ratio rapportant une valorisation comptable ou de marché à un agrégat.” (Mazars).

En bref, désigner un multiple permet de choisir un point de vue pour comparer et valoriser une entreprise.

Et un agrégat ? C’est un “indicateur de référence, calculé à partir des états financiers d'une entreprise, répondant à une définition normée dans les techniques d'analyse financière” (Mazars) et qui permet de faire des comparaisons.

Exemples d’agrégats :

- Capitaux propres

- EBITDA

- Chiffre d’affaires

- Dette financière

- Capitalisation boursière

- Valeur d’entreprise

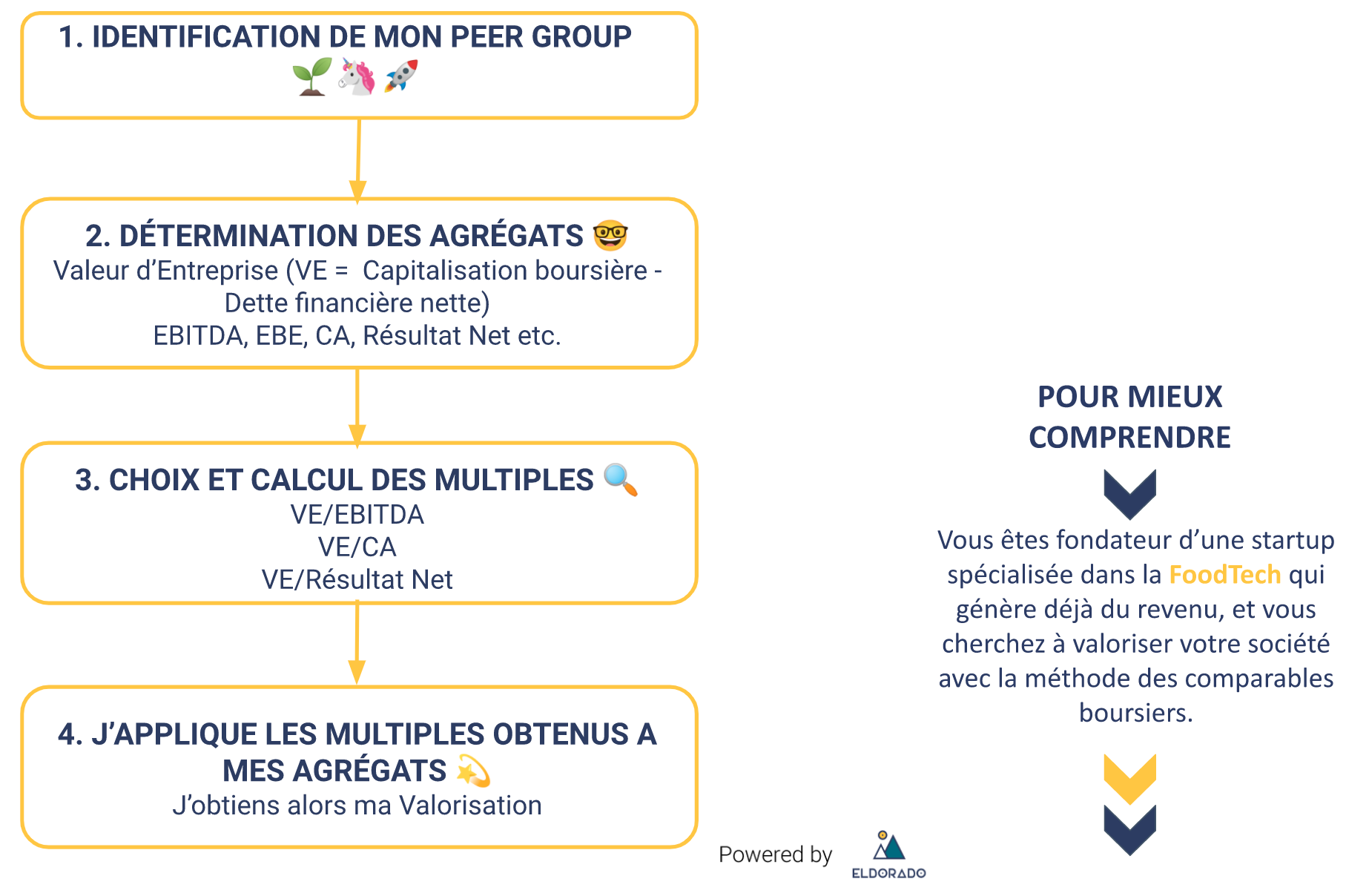

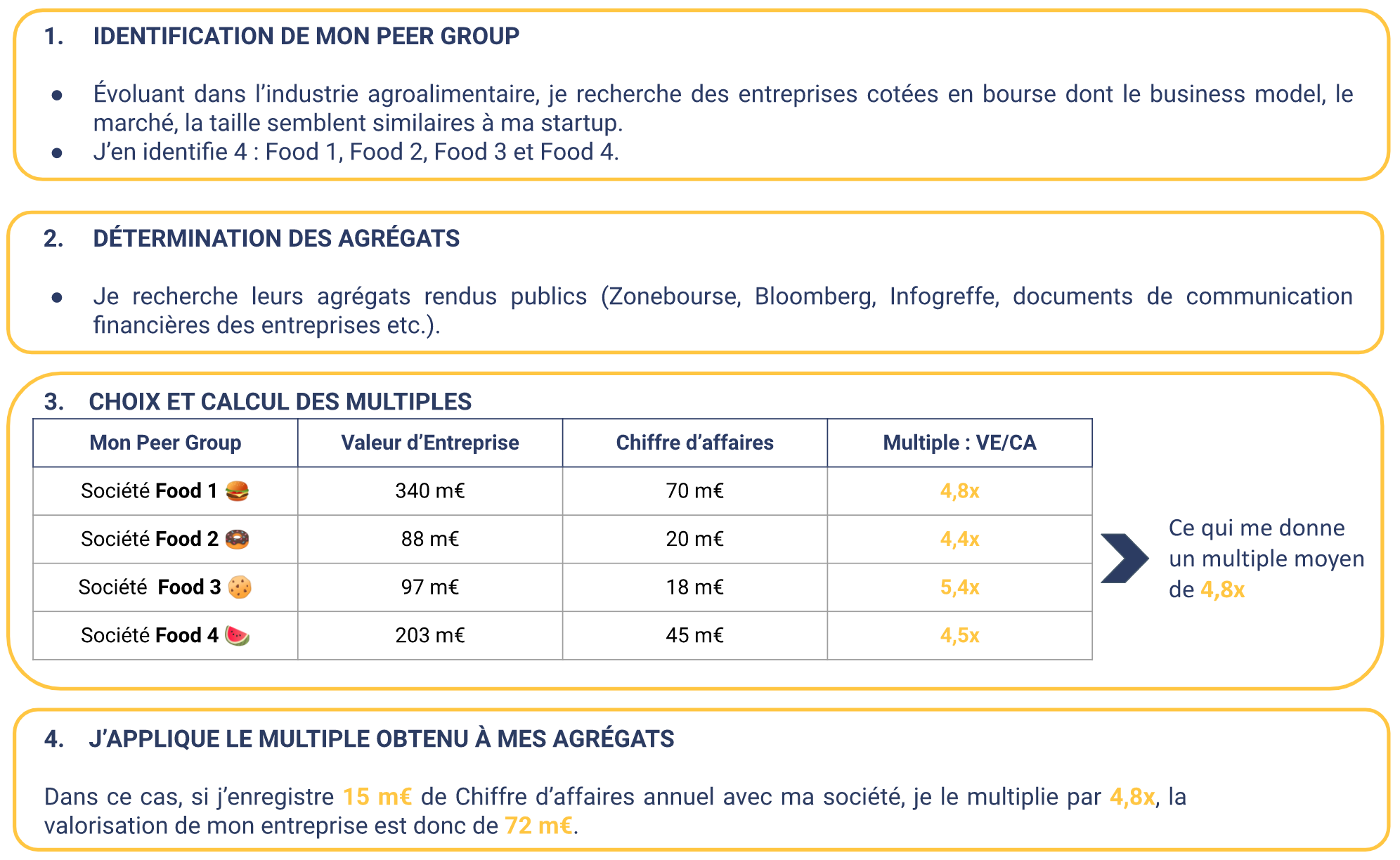

b.1. Il existe ce que l’on appelle les comparables boursiers 🏛...

Ils permettent de comparer l’entreprise étudiée avec d’autres entreprises de son “Peer group” qui sont entrées en bourse et sont donc désormais sur le marché public.

Voici comment valoriser son entreprise avec la méthode des comparables boursiers :

b.2. ...Et les multiples de transactions 💰

Relativement similaire à la méthode des comparables boursiers, la méthode des multiples de transaction permet de valoriser mon entreprise en la comparant aux entreprises similaires ayant déjà réalisé des opérations de levées de fonds ou de rachat. Elle se prête donc plus à la valorisation d’une startup early stage, car il est possible de comparer votre startup avec des jeunes pousses ayant réalisé leur seed ou leur Série A. Mais les informations peuvent être plus difficiles d’accès puisque privées.

Pour réaliser une valorisation par la méthode des multiples de transactions, il faut également identifier votre Peer Group, mais la valeur de l’entreprise ne sera pas calculée par la capitalisation boursière puisque l’entreprise ne sera pas cotée en bourse. Vous pourrez trouver dans les médias, ou dans un communiqué de presse la valorisation des entreprises similaires ayant réalisé une levée de fonds si la donnée a été rendue publique. Par exemple, on sait que Ledger a réalisé sa dernière levée de fonds qui lui a valu son statut de licorne à une valorisation d’1,5 M$.

👉 Vous trouverez dans Newsletter de Ghita El Hajji de First Time Founders, “Sommes-nous à l’aube de l’éclatement d’une bulle technologique ?”, un exemple très complet de la valorisation de la licorne française Vestiaire Collective par la méthode des multiples de transaction.

Enfin, Avolta Partners réalisent chaque année des rapports complets sur le développement de l’écosystème français et notamment sur l’évolution des valorisations de nos startups. Voici ci-dessous le récap des multiples moyens des transactions réalisées en 2021 par business model et par secteur.

Vous pouvez retrouver l’intégralité du rapport ici 👈.

👉 Vous pour d’ailleurs retrouver sur lehub.bpifrance.fr une masterclasse animée par Cécile Brosset Directrice du Hub et Thomas Reygagne, Senior Analyst & Head of Data chez Avolta Partners, Le Guide des valorisation de startups, qui vous permettra de mieux comprendre comment Avolta Partners obtient ces multiples et analyse l’écosystème.

Les limites de cette méthode 🧐

- Accès difficile à certaines informations (notamment pour les multiples de transaction)

- Il peut être difficile de trouver des entreprises réellement similaires pour composer le Peer Group, surtout quand l’entreprise est particulièrement innovante et disruptive et que par définition elle n’a pas de concurrent direct.

c. La méthode du Venture Capital

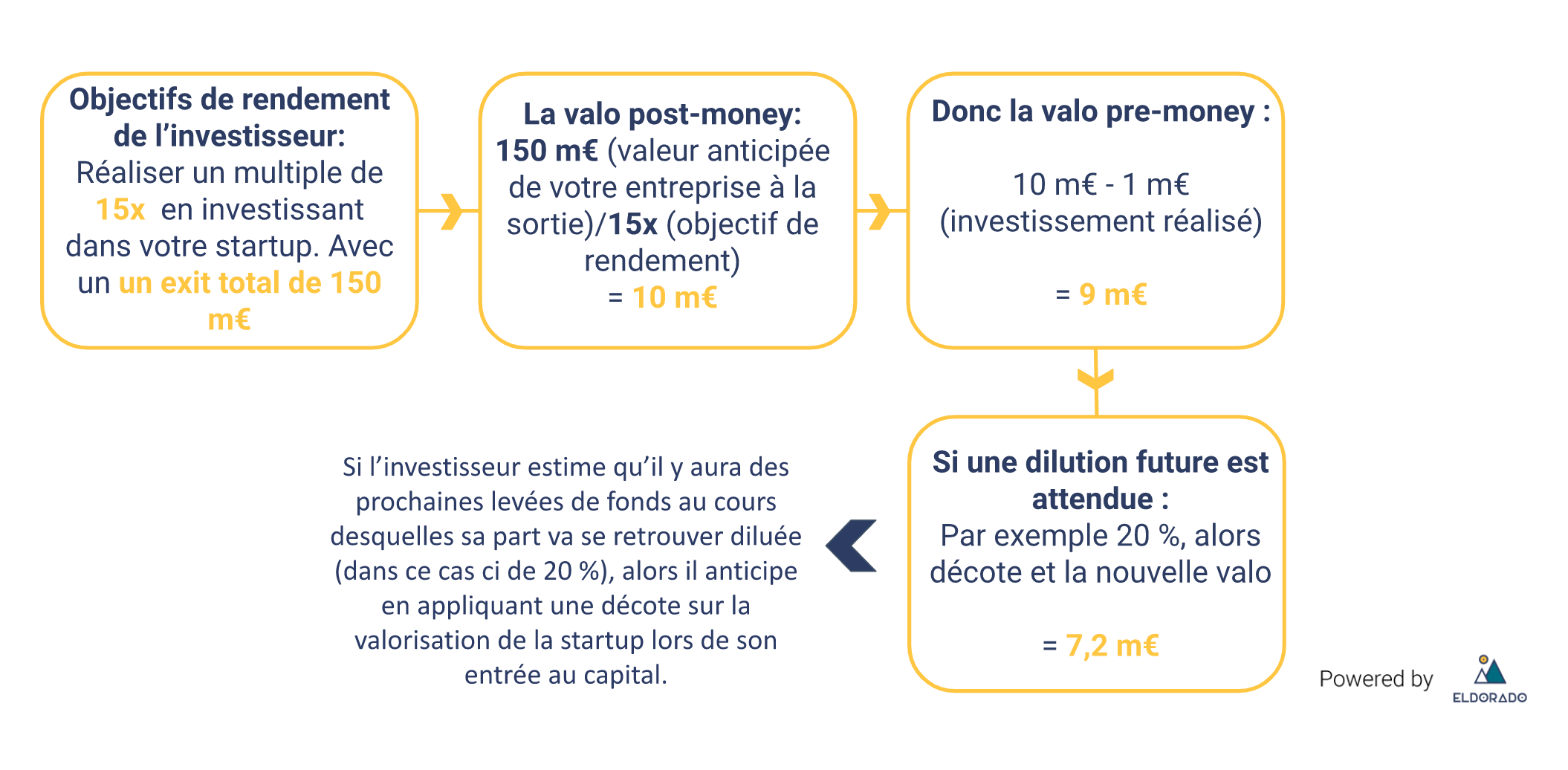

La méthode dite du “VC” est une méthode de valorisation qui se place du point de vue de l’investisseur et qui prend en compte son objectif de rentabilité future.

Les notions à connaître 🧐

Valeur Pre-money : C’est la valeur d’une entreprise avant la levée de fonds (augmentation de capital).

Valeur Post-money : C’est la valeur de l’entreprise après l’investissement.

L’investisseur va donc déterminer la valeur post-money supposée de la startup en fonction de ses connaissances sur le marché et de ses objectifs de rendement. Cela lui permettra d’en déduire la valeur pre-money, c'est-à-dire la valorisation de l’entreprise au moment de la levée de fonds.

Reprenons ici le même exemple que précédemment, vous êtes toujours le même entrepreneur évoluant dans la FoodTech et vous avez toujours besoin de réaliser une levée de fonds pour faire croître votre entreprise (mais cette fois-ci vous êtes en phase de lancement, vous réalisez une première levée de fonds, ou un Seed après un tour de “friends and family”). Vous êtes en discussion avec des fonds VC, qui eux même ont en tête des objectifs financiers (vous pouvez retrouver ici notre article sur la performance des fonds pour comprendre les enjeux de rendement des fonds VC.).

Plaçons nous donc du côté de ce fonds avec lequel vous êtes en discussion pour une augmentation de capital de 1 m€ en Seed :

Dans notre exemple, l’investisseur considérera donc que votre startup vaut 7,2 m€.

Pour en savoir plus sur la valorisation par la méthode du “VC”, nous vous conseillons la lecture de :

👉 L'article de Finstart : La méthode Venture Capital pour la valorisation des startups.

Les limites de cette méthode 🧐

- Encore une fois, la méthode se base sur des projections, des hypothèses de multiples et sur la capacité de l’investisseur à anticiper et mesurer le plus objectivement possible les perspectives de croissance de la startup. Il est nécessaire que l’investisseur connaisse les multiples réalisables du secteur, marché, business model dans lesquels évoluent la startup.

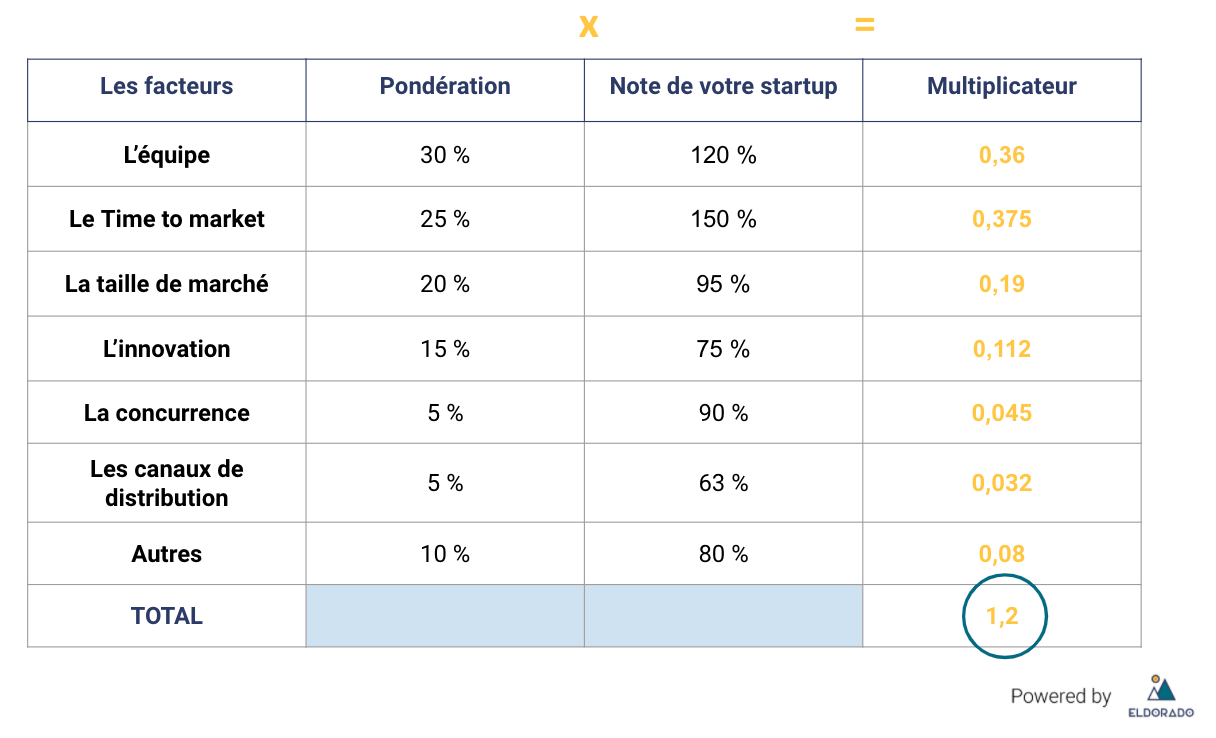

d. La méthode de “Scorecard”

Plutôt utilisée par les business angels pour des startups early stage, en phase de pré-seed, la méthode “Scorecard” a été théorisée par Bill Payne, investisseur américain.

La méthode consiste à comparer la startup cible à d’autres entreprises comparables (au même stade de maturité, géographie, business model etc.), puis à ajuster la valorisation en fonction d’un certain nombre de facteurs.

La première étape, comme dans la méthode des comparables, est donc d’identifier des startups similaires à la vôtre et leur valorisation.

Ensuite, il est nécessaire d’identifier les facteurs de succès de votre entreprise à prendre en compte. Voici les principaux facteurs clés proposés par cette méthode (à titre d’exemple, la liste n’est pas exhaustive et les pondérations peuvent évoluer) :

- L’équipe - 30 %

- Le Time to market - 25 %

- La taille de marché - 20 %

- L’innovation - 15 %

- La concurrence - 5 %

- Les canaux de distribution - 5%

- Autres - 10%

Une fois ces facteurs identifiés et pondérés, vous pouvez passer à l’évaluation de votre startup (colonne 3 dans le tableau ci-dessous) : Le système de notation est simple, on considère qu’une note de 100 % correspond à la norme des startups comparables. Si votre startup est au dessus de la norme, la note dépasse 100 %, si elle est en dessous elle sera inférieure à 100%.

Ici, le résultat obtenu pour le multiplicateur est 1,2 (ou 120 %). C’est le ratio de valorisation de votre startup par rapport à la moyenne de ses comparables.

Restons avec notre entrepreneur qui désire disrupter l’industrie des FoodTech mais cette fois-ci, il vient de lancer sa startup et réalise un premier tour de Seed, voire de pré-Seed.

Si la moyenne des startups Seed de la FoodTech composant ses comparables est (par exemple) de 3 m€, alors la valeur de sa startup par la méthode Scorecard sera de 3 * 1,2, soit 3,6 m€.

Pour en savoir plus sur la valorisation par la méthode du Scorecard, nous vous conseillons la lecture de :

👉 L'article de Venionaire Capital (🇬🇧) : The Valuation : The Payne Scorecard method

Les limites de cette méthode 🧐

- La méthode est basée sur une grille d’évaluation qui peut être difficile à rationaliser. Comment est-ce-que je peux juger ma propre équipe fondatrice et la comparer à mon Peer Group de manière objective ? Et par ailleurs, là encore on peut être confronté à un manque important d’informations concernant les facteurs des entreprises comparées.

Pour conclure, quelques conseils pour bien négocier sa valorisation 🚀

Vous l’aurez compris, la valorisation des startups est loin d’être une science exacte, c’est un exercice qui se base sur des inconnus, des hypothèses, du fait de la nature innovante et disruptive de la startup et donc de son imprévisibilité. Nous vous avons donné ici 5 façons différentes de valoriser votre startup, sachez qu’il en existe de nombreuses autres, comme par exemple la méthode de Berkus, la méthode comptable, les facteurs de risque ou encore la valeur liquidative.

Il n’y a pas de “bonne” méthode de valorisation universelle, même si la méthode la plus utilisée reste probablement celle des comparables. Il faut choisir celle qui convient le mieux à la maturité de votre startup, à votre business model, aux informations que vous avez en votre possession etc.

La valorisation obtenue n’est pas immuable dans le temps, elle donne une vision de votre entreprise à un instant T, mais surtout, c’est un élément de négociation et de discussion lors de votre levée de fonds, et ces méthodes vous permettent d’envisager une fourchette de valorisation et de dilution acceptable en vu d’une opération d’augmentation de capital, mais elle ne doivent pas représenter un montant à atteindre à tout prix.

Le risque pour vous entrepreneur lors de votre levée de fonds est soit de survaloriser votre startup, d’avoir en tête une fourchette de valo trop élevée et de faire fuir les investisseurs, ou à contrario de sous-évaluer votre startup, de vous faire diluer de manière démesurée et de ne plus pouvoir relever à l’avenir car votre table de capitalisation sera déséquilibrée et les potentiels nouveaux investisseurs jugeront que l’équipe dirigeante n’est pas assez présente au capital, ce qui représente un risque pour eux. Alors voici quelques conseils que nous donnons aux entrepreneurs que nous accompagnons dans leur levée de fonds :

- Identifiez en amont le type d’investisseur que vous ciblez. Si vous réalisez une levée de fonds auprès de business angels, les enjeux de valorisation ne seront pas les mêmes qu’auprès de fonds VC.

- Utilisez plusieurs méthodes de valorisation et ayez en tête une fourchette de négociation et non un montant fixe.

- Lors du premier tour, acceptez une dilution située entre 10 et 25 %.

- Si vous le pouvez, faites jouer la concurrence entre les investisseurs intéressés.

- N’ayez pas peur de négocier tout en restant souple dans vos décisions ! Si vous avez trouvé un investisseur “smart money” capable de vous apporter les capitaux dont vous avez besoin, mais aussi une expertise, et avec qui vous vous projetez humainement (en somme, l’investisseur parfait 😉) la valorisation ne doit pas être un frein au deal, à partir du moment ou votre dilution reste acceptable.

Obtenez une première evaluation rapide de votre entreprise (1 min)

>> Estimez votre valorisation <<

Pour aller plus loin, voici notre boite à outils qui vous permettra de préparer votre levée de fonds 🤓

👉 Calculer votre valo sur key2investors

👉 Télécharger votre business plan financier

👉 Template de répartition du capital intial entre fondateurs

👉 Template de BSA Air

Bibliographie 📚

Ghita El Hajji, First Time Founders - “Sommes-nous à l’aube de l’éclatement d’une bulle technologique ?

Masterclasse : Le Hub et Avolta Partners - Le Guide des valorisation de startups

Finstart - La méthode Venture Capital pour la valorisation des startups

Venionaire Capital (🇬🇧) - The Valuation : The Payne Scorecard method

LegalPlace - La valorisation d'une startup

Shift Finance - Comment valoriser une startup : 9 méthodes expliquées

DafMag - La méthode des multiples boursiers appliquée

The Big Win - Méthodes de valorisations

Agicap - Tout savoir sur le Discounted cash flow (DCF)

Early Metrics - DCF ou VC ? et Tout savoir sur la valorisation de startups early stage

Tribes - Entre calculs et spéculation, comment valoriser une startup ?

Business cool - Le classement des licornes françaises par valorisation

Avolta Partners - VC/M&A Tech multiples : France 2021

Le coin des entrepreneurs - Valoriser une startup dans le cadre d'une levée de fonds