Depuis 2015, l’Europe fait preuve d’un hyper-dynamisme en termes de startups, et a vu les investissements déployés dans ses jeunes pousses tripler depuis 2015. Et il semblerait que cette tendance continue de s’accélérer puisque l’année 2021 promet d’être une année record pour l’innovation européenne malgré le contexte sanitaire.

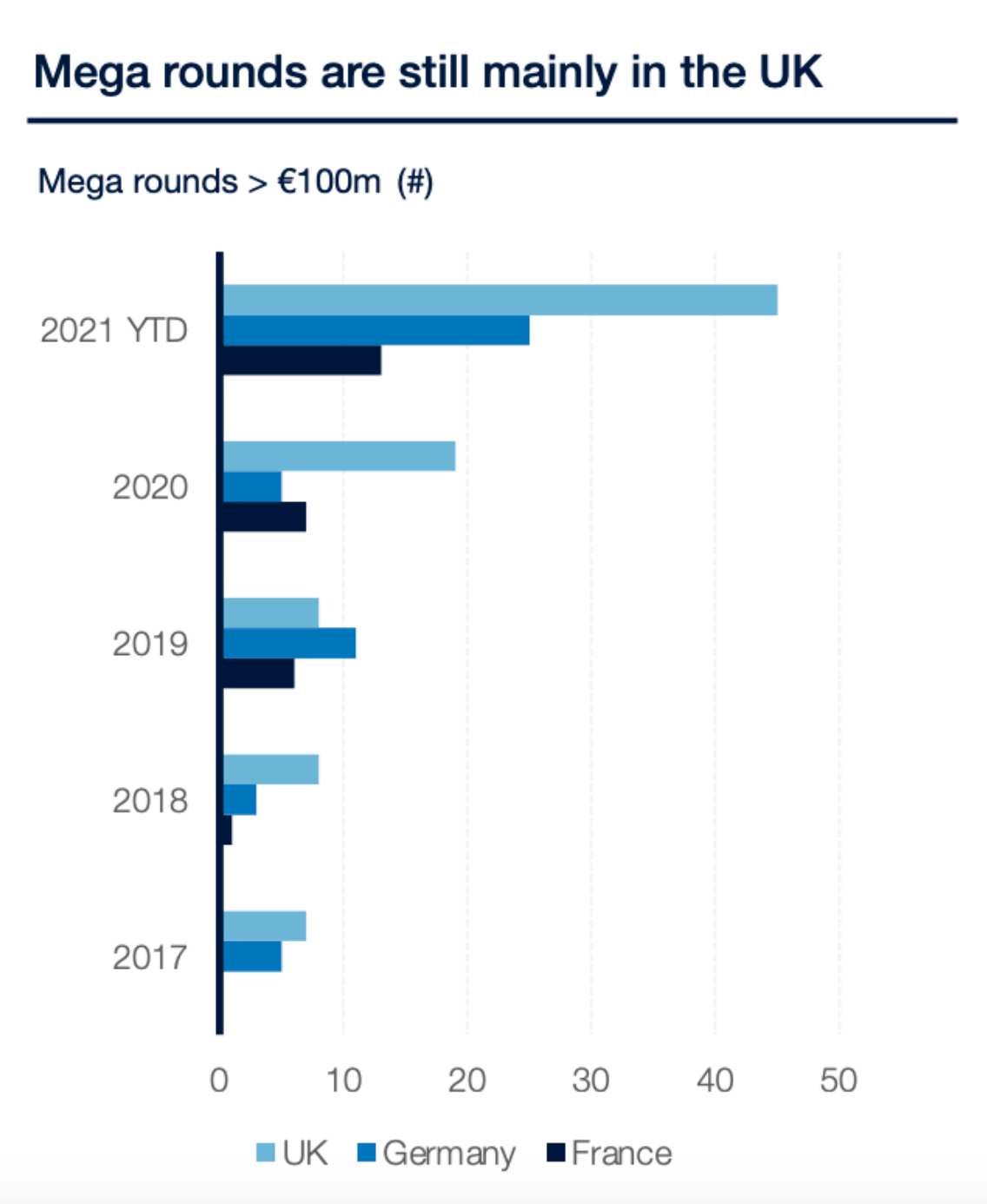

Le nombre de nouvelles scale-ups ayant émergé sur la scène européenne ces deux dernières années prouve une nouvelle fois le potentiel croissant du continent à se faire une place de choix dans l’innovation mondiale. En 2021 l’Europe aurait vu naître plus de 50 nouvelles licornes, ce qui amènerait la région à un total de plus de 165 startups valorisées un milliard de dollars ou plus, et avec elles la multiplication des “mega-rounds” (levées supérieures à 100 m€). Cette maturité croissante a d’ailleurs pour effet d’attirer de plus en plus d’investisseurs étrangers. En 2020, 23 % des deals européens avaient attiré au moins un investisseur américain ou asiatique, contre 12 % en 2016 (source Eldorado et Dealroom).

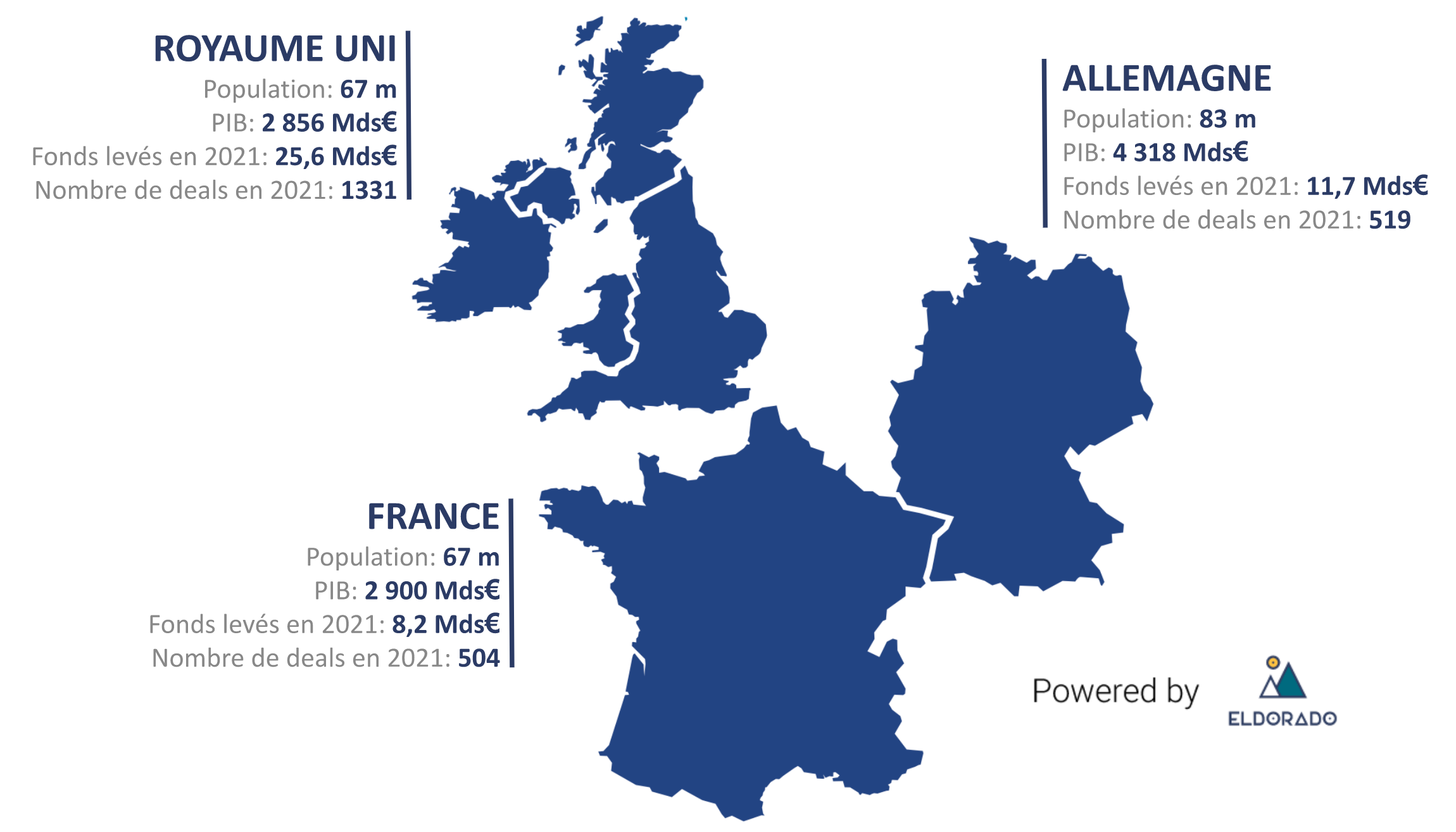

Mais qui sont les pays qui occupent le podium du Venture Capital européen ? On retrouve en première position et de loin, le Royaume Uni, suivi de l’Allemagne et de la France. Chez Eldorado, nous avons donc décidé de nous pencher sur l’étude de ces trois écosystèmes pour en comprendre les différences notables.

Le UK mène la danse suivi de l’Allemagne et de la France au coude à coude.

Quelques chiffres sur ces trois écosystèmes

*Données au 01/10/2021

En Europe, le Royaume-Uni domine largement le marché du Venture Capital, et ce depuis de nombreuses années, et poursuit son ascension malgré le Brexit et la crise du Covid. Avec pourtant une population équivalente à celle de la France, le Royaume Uni rassemble à lui seul 25,6 Md€ levés en 2021, soit plus de 3 fois les montants levés par la France, et plus du double des fonds levés par l’Allemagne.

Derrière le Royaume-Uni qui mène la danse, l’Allemagne et la France se retrouvent au coude à coude. L’Allemagne, qui historiquement avait une longueur d’avance sur la France, se voit rattrapée par l’hexagone. En 2020 la France a même dépassé sa voisine d’Outre-Rhin en termes de fonds levés (5,4 Md€ vs. 5,2 Md€). Cette performance s’explique notamment par le soutien de Bpifrance et de l’Etat, apporté à l’écosystème pendant cette période de crise, prouvant sa résilience et rassurant les investisseurs. En 2021, malgré les records historiques enregistrés par la France, l’Allemagne a repris la deuxième place du podium, et le Royaume-Uni continue de s’imposer comme leader. Londres serait même le troisième écosystème de startups au monde après l'indétrônable Silicon Valley et New-York, et devant Pékin et Boston (EY).

Mais comment expliquer ce retard persistant de la France malgré ses performances records ?

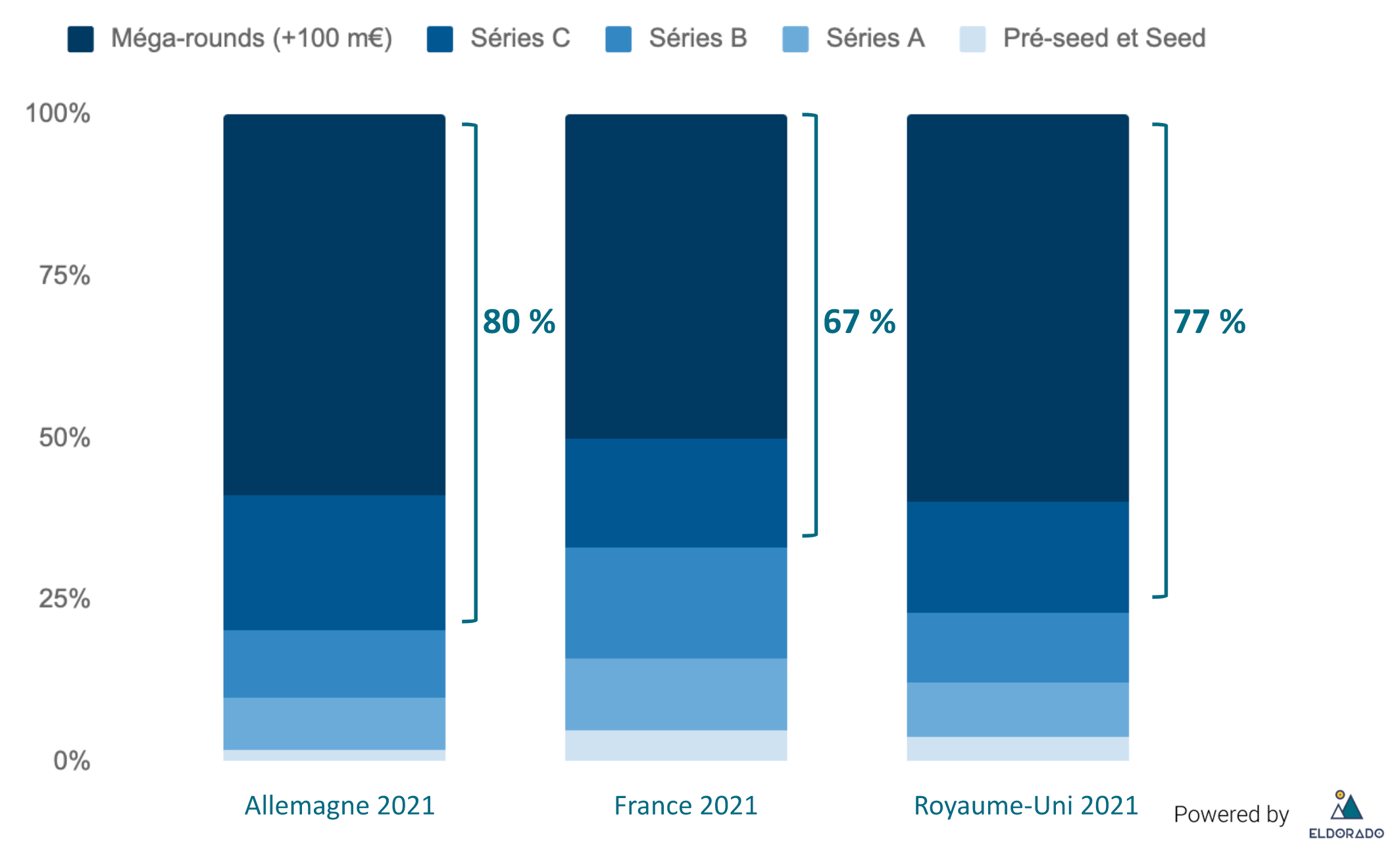

Des écosystèmes à différents stades de maturité

Répartition des montants levés par “Dealstages” (Données: Dealroom)

La première différence notable à observer est le stade de développement des trois écosystèmes. Le tissu entrepreneurial britannique est doté d’une maturité certaine par rapport à la France et l'Allemagne, qui ont vu leurs écosystèmes émerger plus tardivement, et se positionne de loin en leader du VC européen.

Vient ensuite l’Allemagne, qui affiche de nombreux méga-rounds (supérieurs à 100 m€) et Séries C (entre 40 et 100 m€). Ces opérations représentent en effet 80 % des fonds levés en 2021 (10,6 Mds€), contre 77 % au Royaume-Uni.

Quant à la France, elle compte historiquement plus de deals que l’Allemagne, mais ses tours de table sont moins importants: Le tour de table moyen en Allemagne est de 60,5 m€ tandis qu’en France il plafonne à 30,6 m€ (Pitchbook - données 2021).

En France, les mégas rounds et Séries C représentent 67 % du montant total levé (8,6 Md€), même s’il faut bien souligner que le nombre de méga-levées explose (Sorare, Mirakl, ContentSquare) et que l’écosystème entre dans une nouvelle aire et change de dimension.

Des différences structurelles et culturelles qui expliquent ces décalages

- Approche de Marché vs. Approche Bancaire

L’écosystème britannique est calqué sur le modèle américain, que l’on peut considérer comme modèle de référence pour le Venture Capital. Les deux pays adoptent historiquement une approche dite “de marché”, qui repose sur l’intervention d’investisseurs en capital. Ces investisseurs ont compris très tôt (on peut situer les prémices du Capital Risque aux Etats-Unis dans les années 50) le potentiel que représentait la prise de participation au capital de jeunes entreprises technologiques et ont ainsi pu faire éclore un écosystème solide et fertile pour l’innovation. Même si aujourd’hui, les marchés convergent vers un modèle hybride et plus similaire, la France et l’Allemagne fonctionnaient quant à elles sur une approche dite “bancaire”. Leurs économies étaient historiquement soutenues par les banques et donc l’endettement. La prise de risque est moindre et moins ancrée dans la culture économique de ces deux pays, expliquant, entre autres, que leurs écosystèmes aient mis plus de temps à se développer. - Les fonds de pension, acteurs incontournables du VC britannique

Les fonds de pension font partie des principaux contributeurs et financeurs de l’économie britannique. Ces investisseurs ont permis un apport massif de capitaux sur le marché et là encore sont venus booster l'innovation britannique dans les années 80/90, lui permettant de prendre de l’avance sur ses voisins européens. Mais ces acteurs cherchant à maximiser leurs profits ont favorisé des stratégies peu risquées et ont financé essentiellement des sociétés “Late Stage” favorisant des modèles classiques plutôt que des entreprises dites “High Tech”.

Comme aux Etats-Unis, le Royaume-Uni a également vu émerger de nombreux Business Angels, bien avant leur apparition en France ou en Allemagne. - Des politiques incitatives pour essayer de rattraper le retard

Au vu du dynamisme des marchés au Royaume-Uni, le gouvernement n’a pas réellement eu besoin de mettre en place des politiques publiques de soutien à l’innovation dans les années 90, contrairement aux gouvernements français et allemand. En effet, dans l'hexagone, les banques n’étant pas en mesure de soutenir l’innovation et la recherche, et les tentatives d’investissements en capital risque se révélant plutôt infructueuses entre 1980 et 1995 (pas assez sélectifs, peu professionnalisés etc.), le gouvernement a dû mettre rapidement en place des plans de soutien aux investisseurs, aux jeunes entreprises et à l’innovation. Ce soutien s’est notamment traduit par un cadre légal plus favorable à la création d’entreprises, à la création d’organes financiers pour sécuriser la prise de capital des investisseurs, ainsi qu’à un assouplissement de la fiscalité relative aux plus-values réalisées. Aujourd’hui encore, l’impact et l’action de l’Etat dans l’écosystème est incontournable (à travers la Bpi en France ou KFW en Allemagne par exemple). - Le lien entre les universités et le secteur privé

Lors de l’essor des nouvelles technologies à la fin du 20eme siècle, les Etats-Unis, et dans une moindre mesure le Royaume-Uni ont su créer des liens forts entre leurs universités et leur secteur privé. En France et en Allemagne, ces synergies entre grandes écoles et Innovation ont émergé plus tardivement et plus timidement, les marchés étant plus frileux à laisser place aux startups et aux nouvelles technologies plutôt qu’aux acteurs historiques déjà bien implantés. Ce que l’on appelle également l’”innovation gap”, c’est-à-dire la difficulté à intégrer la R&D à de nouvelles applications commerciales est bien plus forte en Europe qu’aux US ou au UK.

L’approche structurelle du marché (Market-based vs. Bank-based), l’aversion aux risques et la difficulté d’adoption des nouvelles technologies en France et en Allemagne par rapport au modèle anglo-saxon dans les années 80/90 et jusqu’en 2000, explique l’écart de développement entre ces trois écosystèmes. Le UK a suivi le modèle américain dès l’essor du capital risque en Europe et se positionne aujourd’hui comme une place forte et incontournable du VC dans le monde, tandis que l’Allemagne et la France ont mis plus de temps à développer leurs écosystèmes.

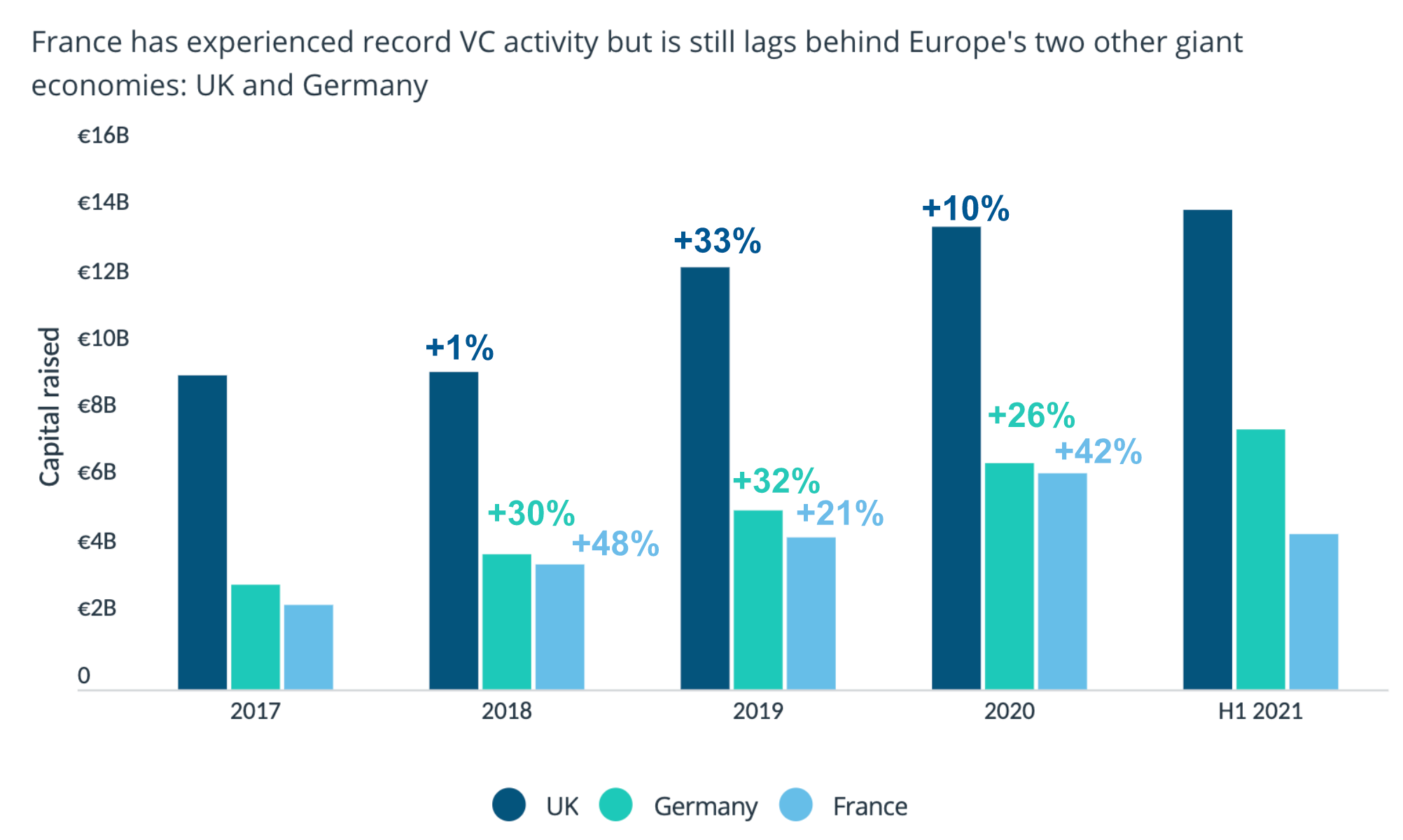

La France fait preuve d’une croissance exceptionnelle

Source: Pitchbook - (French VC on track for a record year—but is overshadowed by its neighbors).

Ces dernières années, malgré son retard sur ses proches voisins, la France connaît une très forte croissance des capitaux déployés au sein de ses jeunes pousses. En 4 ans, la France a su tripler ses investissements en Venture Capital, et ce n’est pas prêt de s’arrêter. Cette année l’hexagone devrait voir le montant total levé par l'écosystème en 2020 (5,4 Md€) être multiplié au moins par 2, si ce n’est par 3 au vu du nombre de méga-levées qu’elle connaît. A côté, l’Allemagne et surtout l’Angleterre connaissent une croissance plus linéaire.

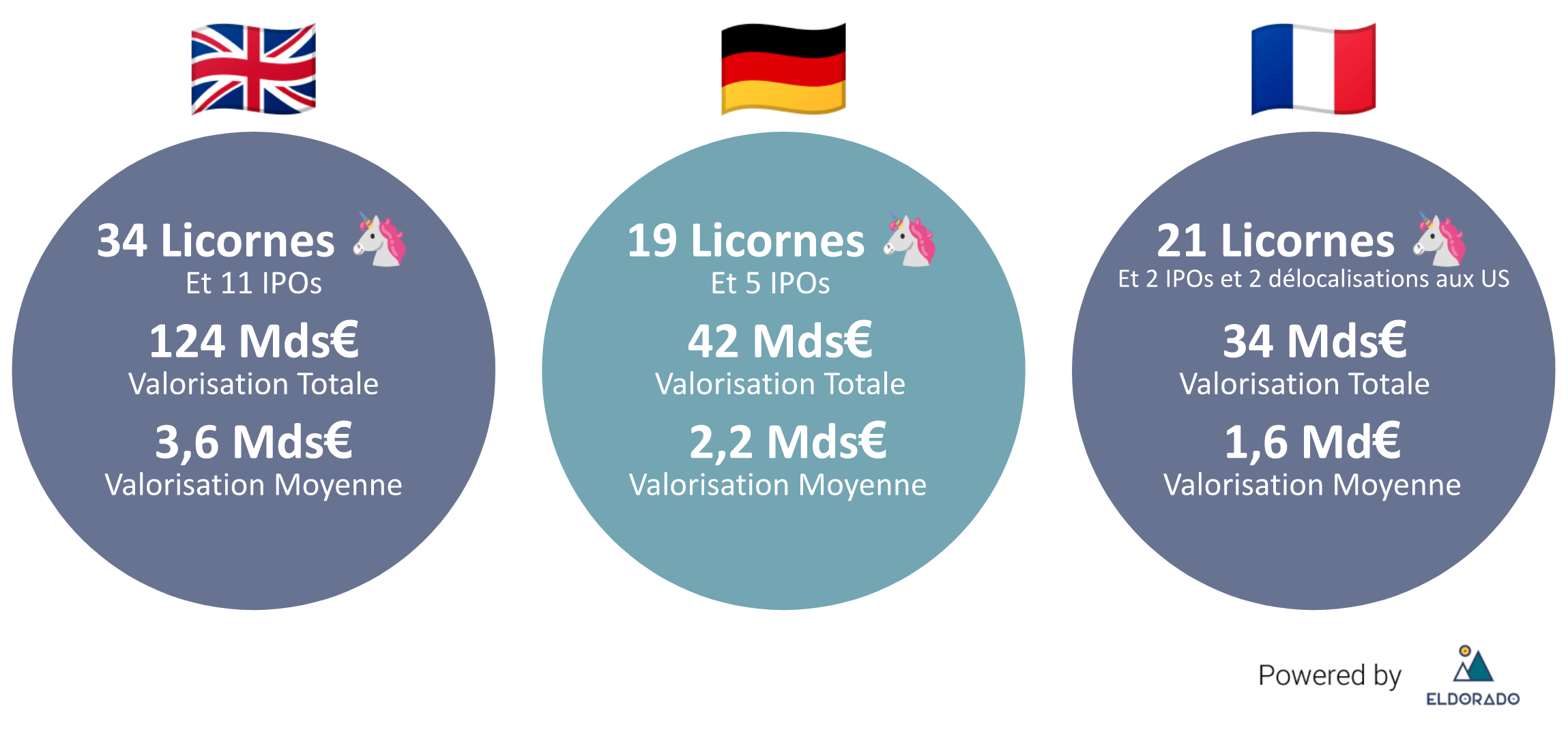

Le Royaume-Uni, pays des licornes européennes

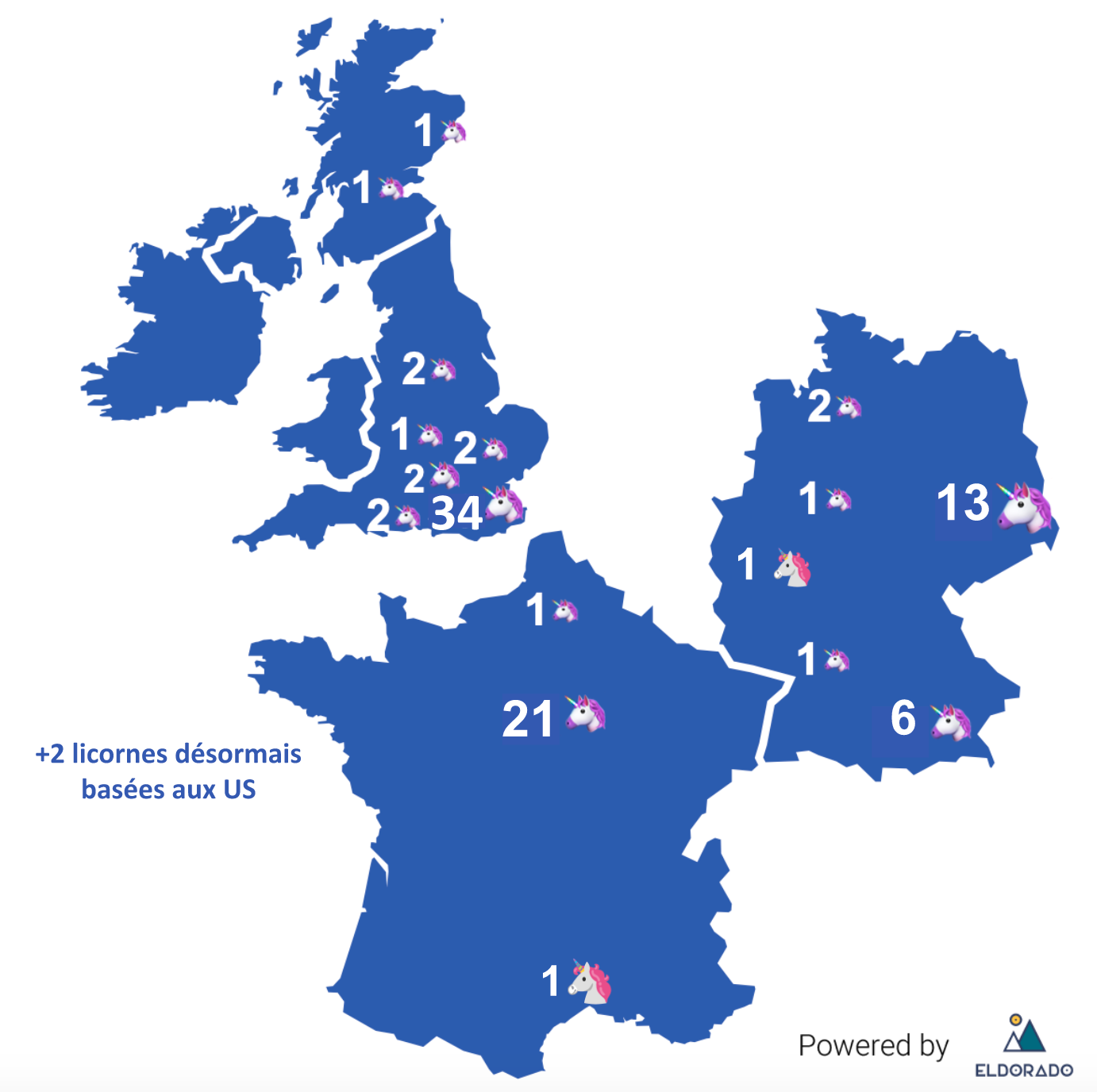

En 2021 on compte déjà 53 nouvelles licornes en Europe pour une valorisation de 95 Md$, portant la région à un total de 167 licornes pour une valorisation totale de 802 Md$ (GP Bulhound). C’est le UK qui détient le record du nombre de licornes en Europe, et qui a vu naître cette année au moins 11 nouvelles entreprises valorisées plus d’un milliard d’euros. A lui seul, il comptabilise presque ⅓ des licornes européennes.

Les licornes et leur valorisation au UK, Allemagne et France (incluant également les licornes ayant réalisé leur IPO ou qui se sont délocalisées - Données: CB Insights)

- Au Royaume Uni, il est intéressant de noter la surreprésentation des FinTech parmi les licornes. Sur les 45 licornes britanniques, on compte 14 FinTech (Revolut, SumUp, Saltpay etc.), toutes basées à Londres, la capitale de la FinTech.

- En Allemagne, ce sont également les FinTech qui arrivent en tête parmi les licornes (Wefox, Solaris bank etc.). L’Allemagne affiche l’entrée en bourse de 5 de ses licornes : Zalando, Flixbus, Atai Life Sciences, About You et Lilium.

- Enfin en France ce sont les Marketplace (Vestiaire Collective, Veepee, Mano Mano etc.) et les FinTech (Shift Technology, Ledger, Alan). A l’heure actuelle, la France n’a connu que deux IPOs de licornes : Believe et Criteo. La startup OVH devrait réaliser son entrée en bourse dans les semaines à venir, portant le nombre de licornes introduites en bourse à 3.

Selon un rapport de GP Bulhound (Titans of Tech 2021), l’Europe a même vu naître cette année son premier “Titan”, entreprise valorisée plus de 50 Md$, au Pays-Bas sous le nom d’Adyen, FinTech spécialisée dans le paiement en ligne. Il semblerait que la pandémie n’ait pas freiné les startups européennes, bien au contraire elle aurait eu pour effet de booster la demande en produits du numérique (services de livraison, de communication, marketplace etc.), faisant passer l’écosystème européen à la vitesse supérieure.

Les méga-levées s’imposent en Europe

Avolta Partners : VC M&A Tech in France 2021

On peut observer cette année un boom du nombre de “mega-rounds” en Europe, c'est-à-dire des opérations d'augmentation de capital supérieures à 100 m€, mais aussi de leur montant moyen. La encore le Royaume-Uni prend la tête, mais l’Allemagne et la France connaissent une croissance sans précédent de ces nouvelles méga-levées.

Royaume-Uni

- Au Royaume Uni, le montant moyen des 10 plus grosses opérations de Venture Capital en 2021 est de 545 m€. Dans le Top 3, on retrouve Cinch, une solution de mobilité, qui se positionne comme la 4eme plus grosse levée de fonds européenne cette année, suivie des deux FinTech Revolut et ProdigyFinance.

Allemagne

- En Allemagne, le montant moyen des 10 plus grosses opérations de Venture Capital en 2021 est de 408 m€. La startup Celonis, “décacorne” (startup valorisée plus de 10 Md$) spécialiste de l’IA industrielle, qui réalise le plus gros tour de table en Allemagne, se positionne en 8eme position au niveau européen.

France

- En France, le montant moyen des 10 plus grosses opérations de Venture Capital en 2021 est de 379 m€. La France n’a pas encore franchi le cap symbolique du milliard levé par une de ses jeunes pousses et aucune d’entre elles ne figure encore dans le Top 10 européen des plus grosses levées de fonds malgré l’opération record de Sorare, le spécialiste du football fantasy.

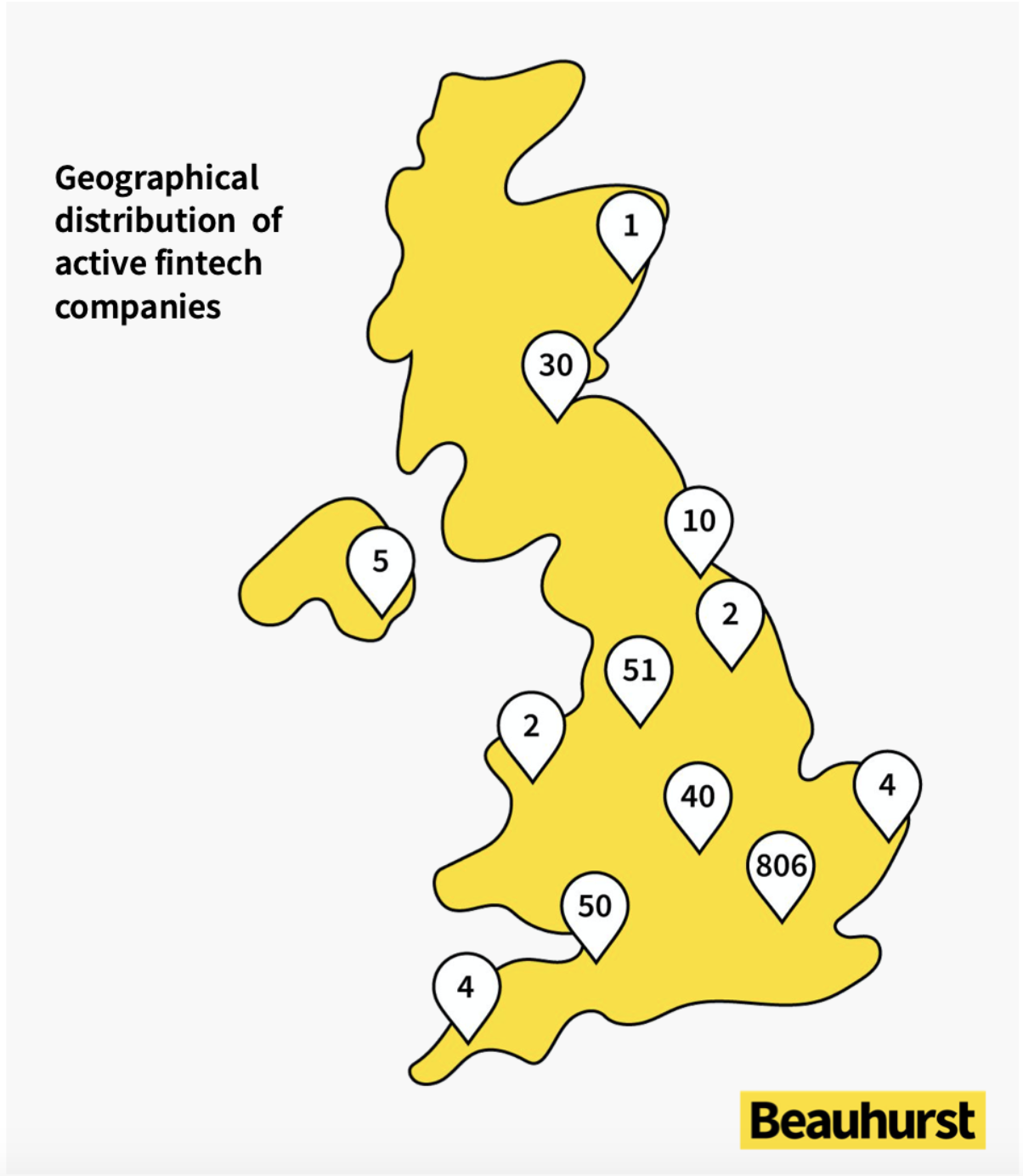

Londres, Capitale des FinTech

L’essor des Fintech s’observe partout en Europe (Shift Technology, Ledger, Qonto en France, N26 ou Deposit Solutions en Allemagne), mais Londres tire largement son épingle du jeu et se place en deuxième position mondiale derrière San Francisco (FindexAble). Malgré la pandémie et le Brexit, c’est le secteur qui connaît la plus forte croissance au Royaume Uni. En 2021 on dénombre pas moins de 847 FinTech dans la capitale (Beauhurst), plus de 1600 (great.gov.uk) dans tout le pays (parmi elles plus d’une centaine ont réalisé leur exit), tandis qu’en France on en compterait environ 400 (NewAlpha - Cartographie 2021 des FinTech en France).

Comment expliquer cette domination du Royaume-Uni sur la scène FinTech mondiale ?

- Historiquement, Londres est une des principales places financières dans le monde. Le secteur des FinTech bénéficie donc d’un héritage colossal de ses services financiers, avec notamment l’implantation de plus de 300 banques sur le territoire.

- Du fait de cette forte culture financière, le pays réunit de très nombreux collaborateurs qualifiés dans ce domaine et la population y est adepte de nouvelles technologies (Agefi).

- Il existe au Royaume-Uni un grand nombre d’investisseurs spécialisés en FinTech qui soutiennent activement le marché (Mouro Capital, FinTech Circle, Augmentum FinTech, Outward VC etc.) et injectent chaque année plus de capitaux dans le secteur (109 m£ en 2011 vs. 4 Md£ en 2021-Beauhurst).

L’écosystème FinTech bénéficie également d’un puissant soutien de la part du gouvernement britannique (ex: Regulatory Sandbox).

Exits, la France reste à la traîne

|

|

Royaume Uni 🇬🇧 |

Allemagne 🇩🇪 |

France 🇫🇷 |

|

Nombre d’exits* réalisés par des fonds VC en 2021 |

132 |

63 |

71 |

|

Valeur total des exits |

104.3 Md€ |

32 Md€ |

4.4 Md€ |

Source: Dealroom

Exits*: IPOs, Acquisitions ou Buyout.

L’Allemagne affiche également de bons résultats avec des exits impressionnants (5 de ses 24 licornes ont réalisé leur exit) comme Zalando, valorisée à 5,3 Md€ lors de son IPO et qui dépasse aujourd’hui les 22 Md€, ou encore le groupe Auto1 introduit en bourse le 4 février 2021 atteignant une valorisation de 11,7 Md€.Là encore, la France reste en retrait par rapport au Royaume-Uni et à l’Allemagne. Le Royaume-Uni a déjà réalisé l’exit de 11 de ses licornes, comme Deliveroo avec une valorisation de 8,9 Md€ récemment ou encore Farfetch en 2018 valorisée 5,8 Md$ à son entrée au Stock Exchange. En 2020 le Royaume-Uni comptabilisait 183 exits pour une valeur totale de 7,3 Md€, et cette année il en comptabiliserait déjà 132 pour une valeur totale de presque 104 Md€ (Dealroom). La majorité de ces opérations d’exits sont des acquisitions, suivi d’opérations de buyout et enfin d’IPOs (bien que ces introductions en bourse représentent 90 % de la valeur totale des exits britanniques).

On le sait, malgré ses récentes performances, la French Tech peine encore à réaliser ses exits. Quelques IPOs ont tout de même été menées cette année, notamment par la startup Believe qui a réussi (non sans mal) son introduction en bourse au mois de juin, tout comme Largo en avril, ou encore Ama. Il est intéressant de noter que le nombre d’exits est légèrement plus important en France qu’en Allemagne (+8), pourtant la valeur de ces exits est plus de 7 fois inférieure aux exits allemands.

Des structures géographiques spécifiques: Décentralisation vs. Hyper-concentration

Répartition géographique des licornes actuelles et anciennes licornes ayant réalisé leur IPO (exit).

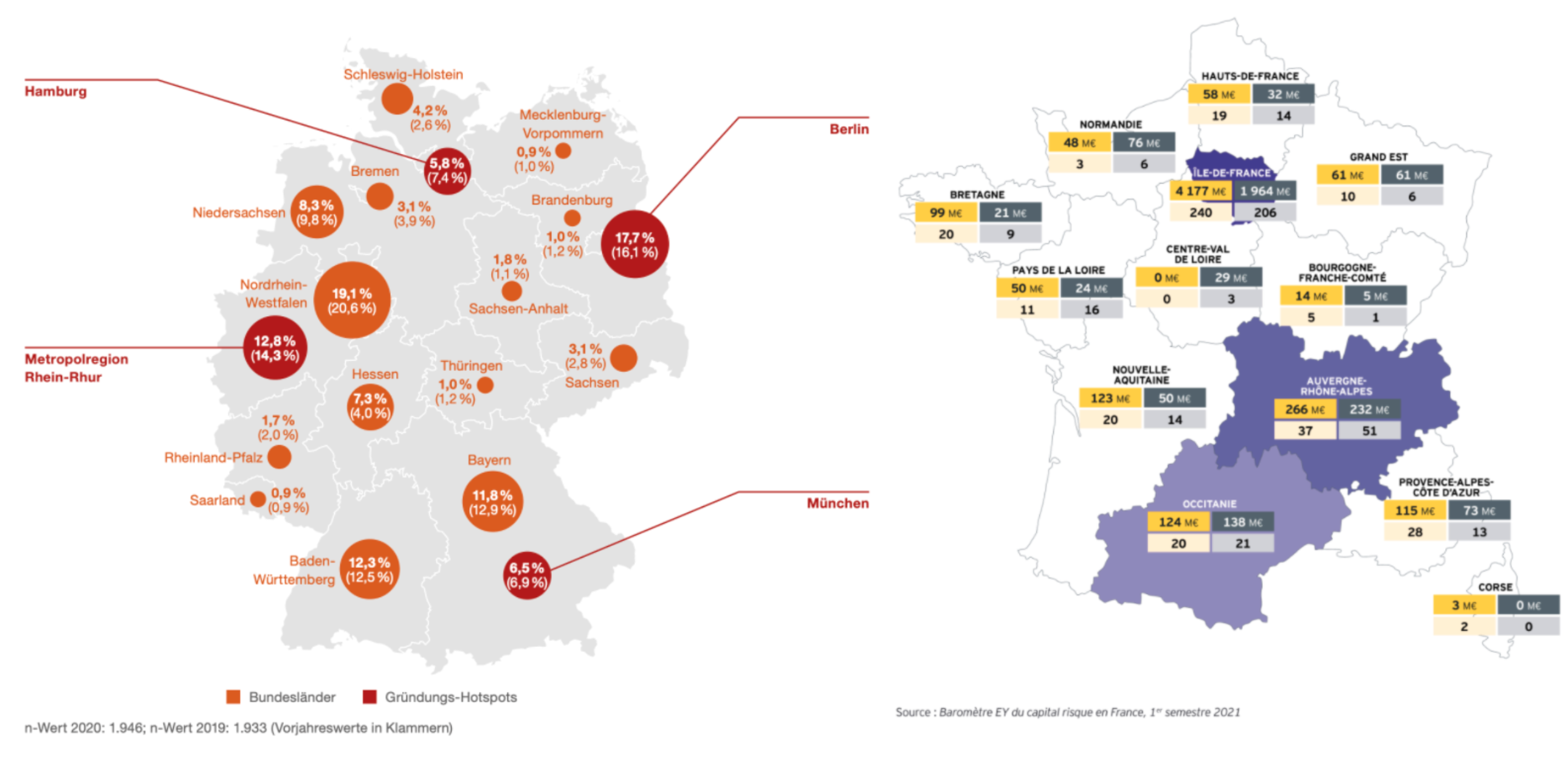

Contrairement à l’Allemagne, la France, et dans une moindre mesure, le Royaume-Uni, sont des États “hyper-centralisés”. De par leur histoire respective et leur statut de capitale, Londres et Paris rassemblent le pouvoir économique et politique, et cela engendre des répercussions évidentes sur leurs écosystèmes de startups.

Londres, capitale du Venture en Europe concentre 70 % des investisseurs (VC et PE) britanniques et 34 de ses 45 licornes y sont basées. A proximité de Londres, on retrouve également Oxford et Cambridge, pôles d’innovation majeurs de par leurs positions universitaires d’excellence et qui font émerger de nombreuses jeunes pousses.

En France, l’hyper-centralisation est plus écrasante encore qu’au UK. Paris (et l’Ile de France), concentre à elle seule 54 % des startups françaises, et a rassemblé, selon nos estimations au premier semestre, 60 % des opérations réalisées et 76 % des fonds levés, suivie de loin par les régions Rhône Alpes et Provence Alpes Côte d’Azur.

Implantation géographique des écosystèmes : Allemagne vs. France

(Sources: 1. Carte Allemagne - Deutsche Startup Monitor 2020 : Sièges sociaux des startups allemandes en 2020 / 2. Carte France - Baromètre EY du capital risque en France: Répartition des capitaux levés).

Même si Berlin reste la capitale allemande des startups (Berlin Valley), concentre une grande part des investissements en capital risque et rayonne à l’international, d’autres métropoles allemandes et régions font preuve d’un grand dynamisme en matière d'innovation : Munich par exemple, de par son passé industriel est très propice à l’entrepreneuriat et se trouve très active en R&D et Hautes Technologies.

Cette décentralisation de l’Allemagne est liée avant tout à son histoire : C’est un État fédéral composé de 16 länder, dont Berlin n’est redevenue la capitale officielle que depuis 1990, tandis que la centralisation de la France à Paris est ancrée dans la culture française depuis le XVIe siècle.

Cette décentralisation se reflète dans le tissu entrepreneurial allemand. Les industries et entreprises sont réparties de manière beaucoup plus homogène sur le territoire. Contrairement à la France où les licornes et les investissements sont concentrés à Paris, les startups allemandes voient le jour à Berlin et Munich, mais aussi à Hambourg, Duderstadt ou Tübingen.

Ce phénomène s’observe également à un niveau universitaire. Seulement 10 % des universités allemandes sont basées à Berlin, tandis que 35 % des universités et grandes écoles françaises sont basées à Paris ou en région parisienne, et le Top 5 de ces écoles est à Paris (ou région parisienne) également.

Quelques uns des principaux investisseurs VC de chaque écosystème

Les principaux investisseurs VC en France, Allemagne et Royaume-Uni en tenant compte du nombre de startups

en portefeuille, de la valeur de portefeuille estimée, des licornes en portefeuille et des potentielles futures licornes

(“Prominence rank”) (Basé sur les données rendues publiques à date du 11/10/21: Eldorado et Dealroom).

Étant donné les nombreux classements et les différentes méthodologies d’évaluation de la performance des fonds,

qui peuvent être sujets à débat, nous publierons en Novembre une étude comparative sur les différentes méthodes

d’analyse et grilles de lecture de la performance des fonds d’investissement VC en France.

- En France comme en Allemagne, le rôle des institutions publiques est historique et décisif dans le financement de l’écosystème. Bpifrance est le troisième investisseur français en termes de startups accompagnées (juste derrière Kima Ventures et Eurazeo): 773 jeunes pousses backées pour une valeur en portefeuille de presque 40 Md€.

- En Allemagne, on retrouve aussi le fonds High-Tech Gründerfonds parmi les principaux investisseurs du pays, un partenariat public-privé entre l’Etat (à travers le ministère de l’économie et la banque publique KFW) et 39 industriels allemands (tels que Braun, Bosch etc.), avec 589 startups en portefeuille.

Même s' il ne rentre pas dans le Top 10 des investisseurs d’Outre-Rhin, il est important d’évoquer le rôle de l'accélérateur/l'incubateur/investisseur Rocket Internet, fondé par les frères Samwer, dans l’écosystème allemand. Souvent controversé, l’incubateur réalise ce que l’on appelle des “copycat”. Il lance des startups qui répliquent les concepts ayant rencontré un succès dans d’autres écosystèmes (souvent américains) comme Alando (vendu à Ebay pour 53 m$), Zalando (fortement inspiré de l’américain Zappos) et introduit en bourse quelques années plus tard pour 5,3 Md$. Depuis son lancement le groupe aurait fondé plusieurs centaines de startups (dont de belles réussites nationales), donné naissance à de nombreux entrepreneurs, et boosté l’entrepreneuriat berlinois.

Ses fondateurs sont d’ailleurs à l’initiative du lancement de GFC (Global Founders Capital), un des fonds d’investissement les plus actifs d’Allemagne.

- Au Royaume-Uni en revanche, on ne retrouve dans ce Top 10 que des investisseurs privés. En tête le géant Index Ventures qui affiche une valeur record de son portefeuille à hauteur de 1000 Md€ et qui se trouve être le deuxième investisseur au monde détenant le plus de licornes en portefeuille (telles que Blablacar, Algolia, Revolut etc.).

Bonus: Dealroom Top Prominent European Seed investors*

- LocalGlobe - 🇬🇧

- Entrée Capital - 🇬🇧

- Point Nine Capital - 🇩🇪

- Entrée Capital - 🇬🇧

- Seedcamp - 🇬🇧

- Mangrove Capital Partners - 🇱🇺

- Cherry Ventures - 🇩🇪

- Bpifrance - 🇫🇷

- HV Capital - 🇩🇪

- Hoxton Ventures - 🇬🇧

Dans ce Top 10 des investisseurs les plus “significatifs” en Europe on retrouve 5 fonds britanniques, 3 fonds allemands, 1 fonds luxembourgeois mais aucun fonds VC français n’a pour le moment atteint ce palmarès. Le seul investisseur français ayant réussi à intégrer ce Top 10 est la Bpi, montrant une nouvelle fois le rôle incontournable de l’Etat dans le développement de l'écosystème Tech français.

*(Rankings based on unicorns (realised, unrealised and future) in portfolio, and No. of rounds in last 12 months). Pour en savoir plus sur ce classement 👈

Pour conclure,

Le Royaume-Uni en chef de file du Venture Capital européen prouve par son dynamisme hors norme que l’Europe a désormais une place de choix à prendre sur la scène mondiale de l’innovation. Selon un rapport Dealroom (Prominence rank 2021), l’Europe est en train de vivre une véritable transformation de son écosystème : certains des plus gros investisseurs américains sont venus installer leurs bureaux en Europe, venant chercher de nouvelles licornes (ex. Softbank, Benchmark ou encore Accel viennent d’investir dans Sorare, la plus grosse levée de l’histoire de la FrenchTech), et les fonds VC européens grandissent vite, lèvent plus, investissent de plus gros tickets et sont maintenant en capacité de soutenir la croissance de nos jeunes pousses.

Mais d’importantes disparités subsistent malgré tout au sein de l’Europe et les écosystèmes startups n’évoluent pas tous à la même vitesse. On a pu l’observer précédemment, la France et l’Allemagne, bien que connaissant une croissance rapide de leurs tissus entrepreneuriaux, et affichant des performances records, cumulent toujours un retard persistant face à leur voisin britannique (dû notamment à des raisons structurelles et culturelles). La région des “Nordics” (Danemark, Finlande, Islande, Norvège et Suède) commence à accélérer, et voit émerger quelques scale-up. Quant à l’Italie ou l’Espagne, leurs écosystèmes sont tout juste en train de naître. Pour atteindre une souveraineté numérique et économique et s’imposer sur la scène internationale face aux Etats-Unis ou à l’Asie, il semble désormais nécessaire d'insuffler une stratégie commune européenne afin de permettre à chaque écosystème de se développer et de faire émerger des leaders technologiques internationaux.

Bibliographie

- The Development of Venture Capital in Europe : The role of public policy (Emmanuelle Dubocage, Dorothée Rivaud-Danset)

- What makes London The FinTech Capital ? (Beauhurst)

- The FinTech Brief II (Beauhurst)

- Baromètre EY du Capital risque - Bilan annuel 2020

- Baromètre EY du Capital risque en France - 1er semestre 2021

- Deutscher Startup Monitor 2020

- Allemagne VS France : qui a façonné la culture startup européenne ? (Maddyness)

- French VC on track for a record year—but is overshadowed by its neighbors (Pitchbook)

- European Venture Report (Pitchbook)

- UK & Ireland Private Capital Breakdown (Pitchbook)