Suite à notre analyse de l’investissement en Île-de-France, en Auvergne-Rhône-Alpes et en Occitanie, nous vous proposons aujourd’hui une étude centrée sur la troisième région économique française : la région Sud Provence-Alpes-Côte d'Azur. La French Tech est en effet marquée par les inégalités territoriales, avec un grand écart entre l’Île-de-France et les régions suivantes. Pourtant, toutes offrent des opportunités intéressantes et profitent d’expertises uniques. Retour sur les chiffres de 2019.

La région PACA, une économie façonnée par sa géographie et ses expertises

Un taux de création d’entreprise dynamique dans un tissu économique encore fragmenté

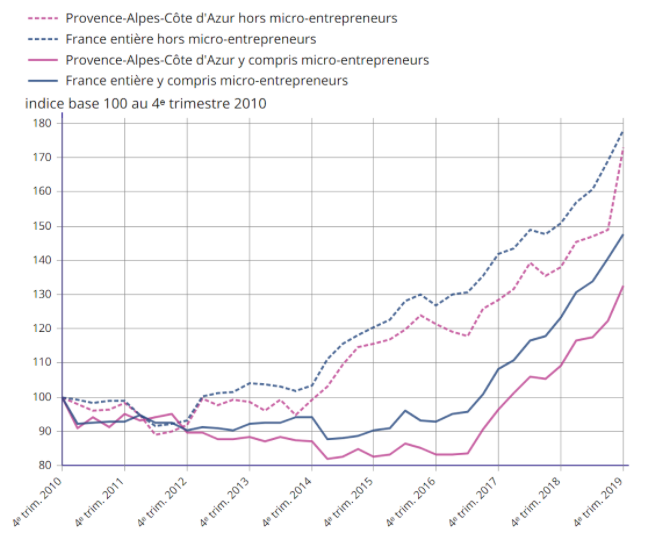

La troisième région économique française contribue significativement au rayonnement entrepreneurial national. En témoigne le nombre d’entreprises créées sur le territoire en 2019 : 80 658 nouvelles structures, soit une augmentation de 16,3% comparé à l’année précédente (source : Insee). C’est légèrement moins que la moyenne nationale (située à 17,9%), mais un taux prometteur malgré tout.

Evolution des créations d’entreprises en région PACA (source : Insee)

Le tissu économique de la région demeure relativement fragmenté, avec un taux important de petites et moyennes structures et peu d’ETI pour faire le lien avec les grands groupes. L’hétérogénéité géographique de la région a une influence directe sur le tissu économique. 52% des entreprises de la région ont 50 salariés ou moins, un taux relativement proche de la moyenne nationale de 47%. En revanche, l’écart en termes d’ETI est plus marqué, avec 1,2 ETI pour 1 000 entreprises contre 2,8 au niveau national.

Afin de renforcer les liens entre les structures de toutes tailles et entre secteur public et secteur privé, la région dispose de huit pôles de compétitivité. Ils rassemblent plus de 1 200 entreprises et 300 000 employés, générant d’ici 2021 un milliard d’euros d’investissements publics et privés. Les secteurs de la défense, de l’aéronautique et l’espace, du tourisme, des énergies non polluantes, de la gestion de l’eau et de la pharmacie figurent parmi les domaines d’expertises du territoire.

En outre, la région a défini huit “opérations d’intérêt régional” destinées à soutenir les entreprises d’industries à forte valeur ajoutée. Il s’agit de huit domaines dans lesquels elle ambitionne d’être leader national voire mondial : c’est le cas de l’énergie, de l’économie de la mer, de la silver économie (identifiée comme un secteur d’avenir dans notre bilan 2019) et du tourisme.

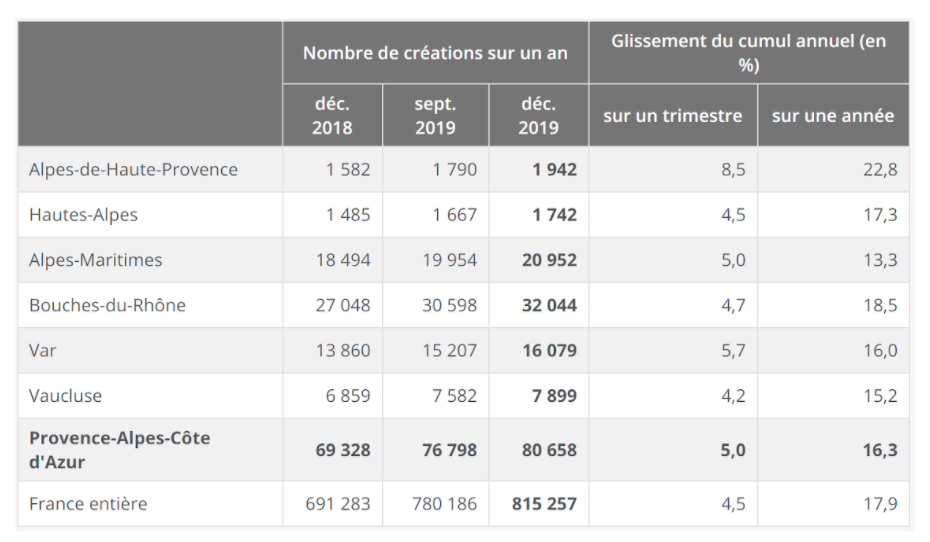

Au niveau départemental, ce sont les Alpes-de-Haute-Provence, les Bouches-du-Rhône (derrière la préfecture régionale Marseille) et les Hautes-Alpes (porté par Gap) dont le taux de création d’entreprise tire la moyenne régionale vers le haut. Chaque département a profité du climat général favorable à l’entrepreneuriat en 2019.

Evolution des créations d’entreprises par département (source : Insee)

Des financements multiples proposés par des acteurs locaux et nationaux

Le financement de la région est particulièrement dynamique pour financer les startups locales, de sources institutionnelles comme privées. La région est ainsi particulièrement active pour développer de nouvelles aides ou investir en fonds propres. Parmi les aides locales à l’innovation les plus courantes, on retrouve :

- Fonds TTPE petites entreprises : ce prêt d’honneur de 10k€ à destination des très petites entreprises (artisanales et commerciales) fait effet de levier pour l’obtention d’un prêt bancaire.

- Projet d’innovation : la région finance la recherche via une subvention pour les études de faisabilité (comprise entre 100k et 200k€) et une avance remboursable pour les projets de développement industriel (comprise en 100k et 500k€).

- Région Sud Attractivité : afin de soutenir les entreprises fortement créatrices d’emploi, peu importe leur taille, la région propose une subvention (de 100k à 500k€) ou avance remboursable (de 500k à 1m€).

A noter également l’activité de business angels (pour certains regroupés dans Provence Business Angels), ainsi que l’activité de fonds VC et corporates :

- Les fonds VC locaux : ACG Management, Jump Venture, Kapinno, P.Factory, Sofipaca (filiale du Crédit Agricole)

- Les fonds liés à la région : PACA Investissement, Région Sud Investissement (géré par ACG Management), PACA Emergence (idem)

- Les branches d’investissement de corporates : CMA CGM Ventures (basé à Marseille), BNP Paribas Développement, MAIF Avenir, MACIF Innovation

Un territoire marqué par des expertises uniques

Industrie aéronautique et spatiale, industries chimiques et pharmaceutiques, armement et défense sont autant de domaines sur lesquels la région cherche à capitaliser. Des expertises qu’elle cherche aussi à soutenir et conforter en favorisant les partenariats technologiques public-privé dans ses clusters et en incitant les entreprises de toutes tailles à innover. La technopole de renom Sophia Antipolis compte ainsi plus de 36 000 chercheurs, enseignants et industriels qui se côtoient sur 2 400 hectares depuis près de 50 ans. Un cadre propice pour faciliter les échanges entre instituts de recherche, grandes écoles, universités et entreprises technologiques.

La recherche privée emploie 6,2% des chercheurs et ingénieurs de l’industrie régionale, ce qui place la région au 4e rang national. Le secteur de la défense concentre ainsi plus de 12 laboratoires de recherche publique en aéronautique spatiale (composés de 3 000 chercheurs) ainsi que 13 centres de R&D spécialisés en optique, mécanique, matériaux et énergétique (soit 700 chercheurs publics). Les quelques 10 000 chercheurs privés de la région sont majoritairement localisés dans les grandes entreprises régionales, parmi lesquelles on retrouve :

- Thalès pour l’armement

- Airbus Helicopters, France Helices et Dassault Aviation pour l’aéronautique et l’aérospatial

- IBM, SAP et Highwave Technologies pour l’information et la télécommunication

- Air Liquide France Industrie, Virbac, Sanofi Chimie pour les industries chimiques, pétrolières et pharmaceutiques

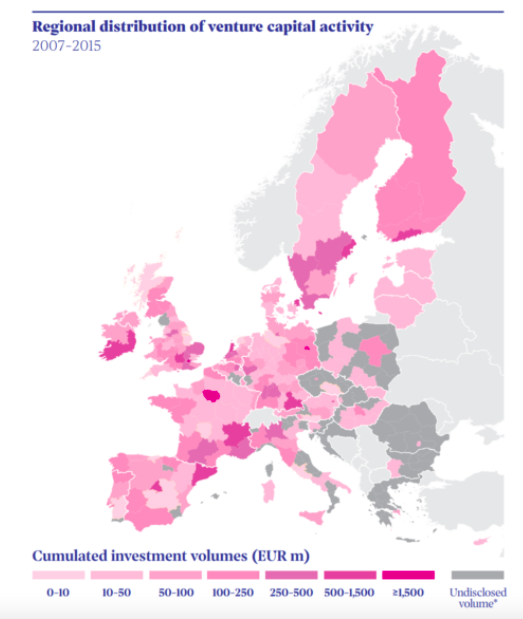

Source : The VC Factor (FEI et Invest Europe)

La région attire au delà des frontières nationales, puisqu’elle est située parmi les premières régions européennes en investissement cumulé (source : FEI et Invest Europe). Elle rivalise entre autres avec l’Occitanie, l’Est britannique, la Lombardie, le Nord du Bade-Wurtemberg et le Sud de la Suède. Une place de choix dans l’écosystème européen.

Afin de prendre du recul sur le classement national (et la domination de l’Île-de-France), une perspective européenne est bienvenue pour démontrer le dynamisme et l’attractivité du territoire. La nomination au FT120 de quatre pépites de secteurs fondamentalement différents (Crosscall dans la téléphonie mobile outdoor, Imcheck Therapeutics dans l’immuno-oncologie, Wooxo dans la cybersécurité et Fuel Flex Energy dans l’efficience des moteurs), récompense des projets prometteurs et des entrepreneurs de talent.

La région PACA, un territoire dynamique aux niveaux de financement fluctuants

L’inégale répartition régionale du financement

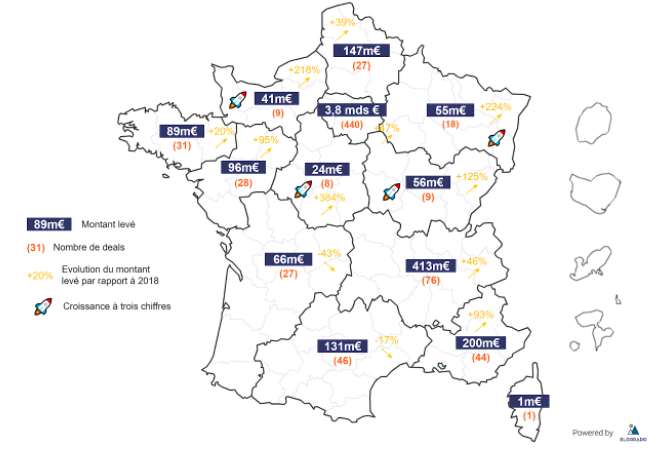

La région PACA a capté 200,2 millions d’euros en 2019, soit 92% de plus qu’en 2018. Elle se hisse à la 3e place du podium national en valeur, entre l’Auvergne-Rhône-Alpes et les Hauts-de-France. En volume, la région est à la 4e place, au coude-à-coude avec l’Occitanie et devant la Bretagne grâce à 44 opérations recensées.

L’inégale répartition territoriale du financement en 2019 (source : Eldorado)

Au niveau local, Marseille concentre à elle seule ⅓ des opérations de ces deux dernières années avec 27 opérations, suivie par Aix-en-Provence, Nice (10 ex aequo) et Valbonne (6). Les villes de Rousset, Sophia Antipolis et Toulon enregistrent chacunes deux deals.

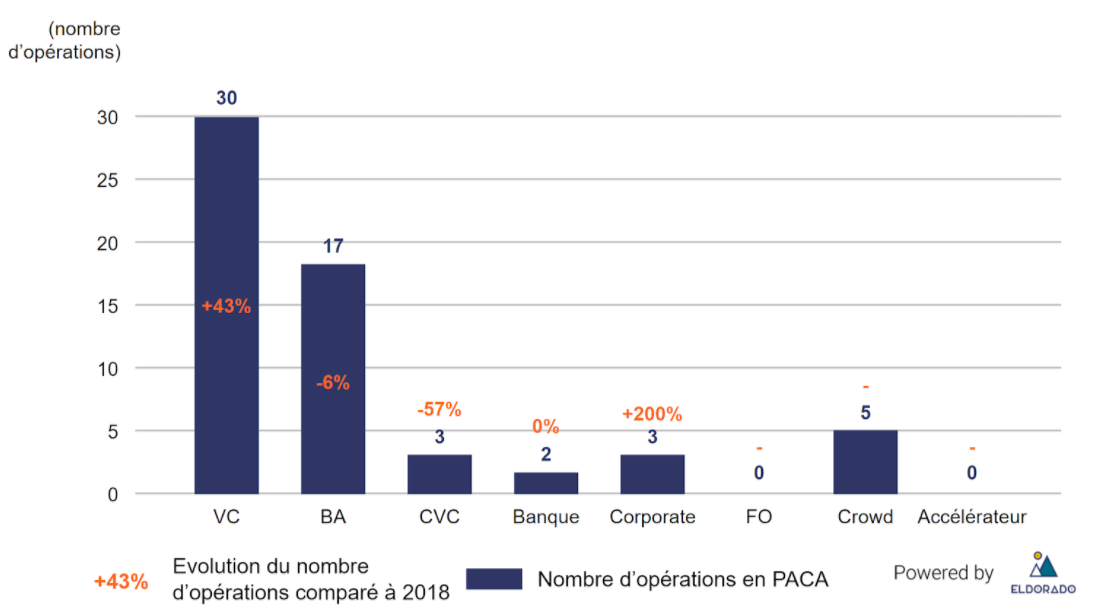

Le profil des investisseurs les plus actifs en PACA

La répartition des profils d’investisseurs est très volatile, contrairement aux autres régions précédemment étudiées. Si les fonds VC et les business angels réalisent la plupart des opérations ici aussi, le nombre d’opérations d’investisseurs privés à stagné, passant de 18 opérations en 2018 à 17 en 2019. A l’inverse, le nombre d’opérations de fonds de capital-risque a augmenté de 43%.

Si les corporate ventures ont réduits leur activité en 2019, passant d’une participation à 25% des opérations à seulement 7%, les plateformes de crowdfunding semblent avoir pris le relais : elles sont ainsi passées de 0 à 5 opérations en 2019.

Evolution du nombre d’opérations par investisseur en PACA (source : Eldorado)

Les investisseurs étrangers ont participé à 9,1% des opérations recensées dans la région en 2019, contre 7,1% l’année précédente (source : Eldorado). A titre de comparaison, la moyenne nationale - largement tirée par l’Île-de-France - se situe à 16,4% pour 2019. Les chiffres sont encourageants et la mise en lumière d’entrepreneurs locaux prometteurs (via le FT120 par exemple) est d’autant plus cruciale pour attirer l’attention de l’étranger et gonfler les tours de table.

Le set de données est certes limité mais fait écho à l’intérêt national porté par les investisseurs étrangers l’année passée. 2019 a ainsi enregistré deux opérations américaines pour la première fois, ainsi qu’une prise de participation japonaise de Itochu Corporation dans la pépite IoT Traxens.

Le détail de l’investissement en PACA

L’évolution des moyennes et médianes régionales reflète la maturité croissante de la région : la médiane s’est alignée au taux national, à 2 millions d’euros. La moyenne a enregistré un bond de 38%, s’établissant à 5,1 millions d’euros. A titre de comparaison, la région Auvergne-Rhône-Alpes (2e en valeur et volume d’opérations), a enregistré une croissance de 12% sur sa moyenne, qui est passée de 5,1 à 5,7 millions d’euros. La région PACA semble donc réduire l’écart avec son voisin.

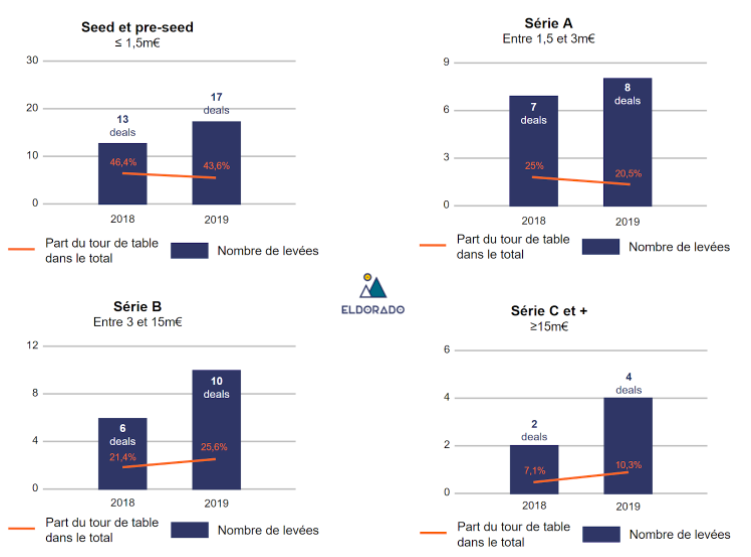

La répartition des tours de table suit également la tendance nationale, avec une plus faible part de tours early-stage contrebalancée par une part croissante de tours later-stage :

- Tours de pre-seed/seed : leur part dans le total est passée de 46,4% en 2018 à 43,6% en 2019.

- Tours de Série A : leur part est passée de 25% à 20,5%.

- Tours de Série B : leur part est passée de 21,4% à 25,6%.

- Tours de Série C + : leur part est passée de 7,1% à 10,3%.

Cette dynamique vers des tours de table plus larges est prometteuse mais nécessite des capacités de financement toujours plus larges de l’écosystème local. A voir si elles seront issues d’acteurs locaux, nationaux ou internationaux.

Comparaison de la répartition des levées de fonds en PACA entre 2018 et 2019 (source : Eldorado)

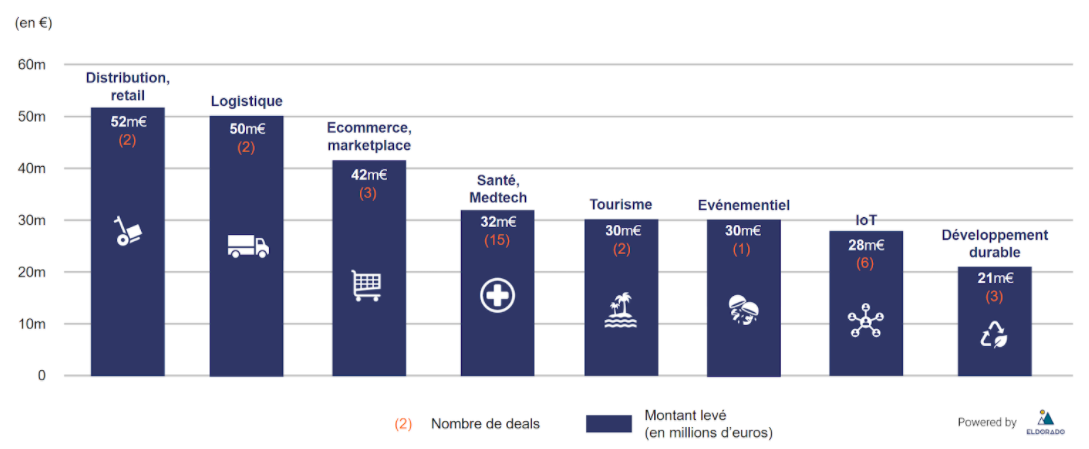

Les secteurs d’investissement de prédilection révèlent les expertises locales, à savoir la distribution/retail (52m€), la logistique (50m€), l’ecommerce/marketplace (42m€) et la santé/medtech (32m€). Des secteurs pour beaucoup liés à la recherche ou à l’industrie maritime locale, nécessitant une expertise technique et technologique. Des atouts dont la région dispose en nombre.

Répartition des secteurs ayant levé le plus de fonds en PACA en 2019 (source : Eldorado)

En termes de levées de fonds d’entrepreneures, la région est à la traîne : seules deux femmes ont levé des fonds en 2019, soit une de plus que l’année précédente. L’inégalité de financement s’est par conséquent creusée l’année passée, les hommes ayant capté la majorité des capitaux. Ils constituent désormais 99% des montants levés. Une situation qui appelle à la réflexion, d’autant plus que les secteurs de prédilection de la région recoupent pourtant ceux habituellement préférés par les entrepreneures (santé/medtech, ecommerce/marketplace, tourisme).

Si 2019 a été un bon cru pour la région PACA, l’étude en détail de l’investissement révèle des disparités locales et de genre. Le dynamisme de la région couplé aux initiatives de l’écosystème devraient permettre de travailler à les résorber, afin de conforter la place de la région dans la French Tech et en Europe.

Retrouvez aussi :

- L’investissement en Île-de-France

- L'investissement en Auvergne-Rhône-Alpes

- L'investissement en Occitanie