Découvrir le chapitre 1: La performance financière

La semaine dernière, nous avons publié le premier chapitre de notre dossier d’analyse de la performance du Venture Capital. Ce premier chapitre portait sur la performance financière des fonds, quels en sont les principaux indicateurs et comment les interpréter. Si vous ne l’avez pas encore lu, on vous invite à y jeter un œil ici avant la lecture de ce deuxième chapitre ! 👀

Mais pour ceux qui n’ont pas le temps, ou qui ont oublié (on vous en veut pas, c’était long 🤓), voici un petit rappel de ce que nous avons pu conclure dans le premier chapitre :

- Réaliser des performances financières, c’est vendre ses participations. Oui, mais pas à n’importe quelles conditions. C’est réaliser des exits au bon moment, ni trop tôt, ni trop tard;

- Il existe des indicateurs de référence pour mesurer la performance d’un fonds, comme le TRI ou le RVPI, mais il faut avoir en tête leurs limites;

- Les performances effectives sont obtenues par le DPI, les autres multiples sont basés sur des hypothèses de valorisation;

- Il faut toujours tenir compte de l’opacité et de l’asymétrie d’information du marché;

- La performance financière n’est pas la seule notion de performance à étudier.

Les enjeux et les objectifs ne sont pas les mêmes pour chaque parties prenantes du VC Game. LPs, fonds et startups, bien que regardant dans la même direction, celle de la création de valeur, n’attendent pas nécessairement la même chose de ce partenariat tripartite.

Rappelons le, les souscripteurs finaux des fonds (les LPs) cherchent à faire fructifier leur allocation et diversifier leurs placements. Les sociétés de gestion, essayent de réaliser les meilleurs résultats en sélectionnant les plus belles jeunes pousses, et en réalisant les plus beaux exits, avec un enjeu essentiel de réputation pour pérenniser et assurer leurs prochains fonds. Enfin, les entrepreneurs, au-delà de trouver un moyen de financer leur croissance, cherchent généralement un partenaire de choix pour les accompagner dans cette période de développement exponentiel. Vous pouvez d’ailleurs retrouver notre schéma explicatif sur le fonctionnement d’un fonds VC juste ici. 👈

Nous allons donc dans ce deuxième chapitre, tenter de comprendre plusieurs choses : Mis à part les performances financières des fonds, communiquées essentiellement aux LPs, comment les entrepreneurs et l'écosystème dans son ensemble peuvent-ils analyser les fonds de Venture Capital ? A quelles variables s'intéresser ? Quels sont les points à étudier avant de signer avec un investisseur ? Existe-t-il d’autres indicateurs ?

La performance à travers la “robustesse” et la “viabilité” du portefeuille 💪

Une des limites principales des indicateurs de performance classiques, c’est qu’ils se concentrent sur le rendement global du fonds et du retour généré pour les investisseurs. Si une seule société du portefeuille surperforme et devient licorne, elle peut rembourser à elle seule l’intégralité du fonds et donc délivrer aux souscripteurs de belles performances financières, même si le reste du fonds est composé de startups qui sous-performent, font faillite, ne connaissent pas la croissance attendue etc.

Suite à différents échanges avec des investisseurs comme avec des entrepreneurs, il nous apparaît assez clairement qu’analyser un fonds à travers la structure de son portefeuille est pertinent. Pour les fondateurs qui cherchent à lever des fonds, il peut être intéressant de connaître le nombre de sociétés accompagnées par tel ou tel fonds qui ont mis la clé sous la porte, celles qui ont su passer du Seed à la Série A, puis à la Série B etc., le nombre de startups qui finalement ont réussi à pérenniser l’investissement et dégager assez de croissance pour devenir viables et pour qui le partenariat avec leur investisseur s’est avéré fructueux. Il pourrait être intéressant par exemple de se pencher sur la distribution du portefeuille en fonction de l’état de chacune des participations.

On peut retrouver ces données pour le millésime 2003 d’Elaia et ses 19 lignes en portefeuille :

- Ce que le fonds appelle ses “Top performers”, c’est à dire des investissements qui ont réalisé plus de 10 fois la mise initiale : Criteo, entré en bourse en 2014 et Orchestra Networks qui a été racheté par Tibco.

- 4 “Performers” (entre 2 et 10 fois la mise).

- 9 startups ont réalisé des rendements faibles ou négatifs.

- 4 ont fait faillite.

La réputation : Performer dans l’accompagnement et relation sur le long terme avec les entrepreneurs 🤝

Dans le cadre de cette étude, nous avons eu la chance de nous entretenir avec plusieurs entrepreneurs ayant levé des capitaux auprès de fonds de Venture Capital pour comprendre deux choses : quels étaient les éléments importants qu’ils regardaient avant de s’engager avec leur investisseur (le partenariat VC/Entrepreneur est souvent comparé à un mariage, alors il est important de savoir dans quoi on s’engage avant de dire oui ! 💍), et après un an de relation avec leur investisseur, l’idylle était-elle créatrice (selon eux) de valeur ajoutée ? Ces échanges et réponses à nos questions nous permettent de vous proposer quelques pistes de réflexion qui pourraient vous être utiles lors de votre levée de fonds, dans votre analyse et votre choix.

Mais tout d’abord, il est important de rappeler qu’en fonction de la maturité de votre projet, vous ne chercherez pas la même typologie d’investisseur. Lors d’une première levée de Seed, votre startup est encore très jeune et vous générer peu voire pas de chiffres, vous aurez probablement besoin d’un investisseur avec des capacités et une stratégie d'accompagnement et de structuration plus importante que si vous réalisez votre Série B.

Aider sans s’imposer

Un VC peut représenter beaucoup plus que de l'argent, surtout en cette période ou beaucoup de capitaux sont disponibles sur le marché.

L'investisseur en capital risque possède la particularité de ne pas simplement être un investisseur financier. L’apport en capitaux s’accompagne généralement d’une place au board, d’un rôle dans la gouvernance, ou au moins une casquette de conseil et d’accompagnement. C’est pour cette raison que l’on parle aussi de “smart money”. La relation entre le fondateur et l’investisseur est de manière explicite formalisée par un contrat (le pacte d’actionnaire), mais une relation implicite (Wright et Robbie 1998) existe aussi entre les deux parties et elle est plutôt basée sur la coopération, la confiance et l’apprentissage commun. Le degré d’implication de l’investisseur détermine son rôle dans la création de valeur au sein de son portefeuille de startups.

L’investisseur peut avoir un rôle au niveau :

- des finances;

- du marketing;

- de la gestion des ressources humaines;

- de l’organisation et du pilotage;

- l’internationalisation etc.

Dans l’analyse et le choix de votre investisseur il est donc nécessaire de vous pencher sur le type d’accompagnement dont vous avez besoin et à quel niveau ?

On voit émerger dans les fonds de Venture Capital de plus en plus d’Operating Partners, qui ont pour mission d’accompagner les sociétés du portefeuille à grandir et se développer rapidement. Ils accompagnent à l'exécution. Certains fonds comme Serena se sont même dotés d’une équipe opérationnelle qui réalise des diagnostics et vient travailler sur certaines problématiques de leur portefeuille avec des experts.

Nous avons pu nous entretenir avec Maxime Paradis, entrepreneur, business angel, et désormais cofondateur de G. Ventures, le premier fonds étudiant de France ou “Student VC”.

Pour Maxime, la stratégie d’accompagnement avec G. Ventures n’est pas de se substituer à l’opérationnel mais la valeur ajoutée du VC se trouve plutôt dans l’accompagnement à la réalisation du prochain tour de table, le déploiement à l’international (mise en relation avec des partenaires aux US, en Chine et à travers l’Europe), et enfin sur le recrutement qui est un sujet essentiel et stratégique dans le développement d’une startup early stage. Chez G. Ventures il y a d’ailleurs un pool d’étudiants formés à l'entrepreneuriat qui peuvent être amenés à travailler pour les startups accompagnées.

Il pourrait être intéressant selon lui de s’intéresser à l’internationalisation du portefeuille des fonds à travers par exemple le nombre de contrats ou clients closés à l’étranger, et la vitesse de déploiement à l’international des sociétés en portefeuille.

Autre exemple, Kerala Venture a adopté une stratégie d’accompagnement forte basée notamment sur la mise en place de méthodologie de recrutement pour les startups de son portefeuille, vous pouvez d’ailleurs retrouver leur contenu sur le sujet ici 👈. Au-delà de mettre à disposition un réseau, ce que beaucoup de fonds proposent, ils possèdent une ADN opérationnelle forte et proposent d’ailleurs leur propre outil de recrutement pour les startups de leur portefeuille first20.club et la mise en place d’une véritable stratégie de recrutement.

François Paulus du fonds Breega affirmait lors de Vivatech en 2019 que l'accompagnement était une question essentielle pour les VC car c’est en accompagnant les entrepreneurs dans leur croissance et leur exécution que le portfolio devient de plus en plus fort.

L’humain au coeur de la relation 👫

Une fois l’investissement réalisé par le fonds, débute alors la relation entre le fonds et ses participations. Les entrepreneurs sont amenés à travailler avec le ou les investisseur(s) responsable(s) du deal et éventuellement les operating partners ou toute autre personne dont le rôle est de suivre les investissements.

En échangeant avec des entrepreneurs, nous avons pu confirmer l’importance de la relation humaine dans la bonne réussite du deal et la création de valeur. En tant qu’entrepreneur, vous devez aussi vous poser la question de l’entente avec la personne chargée de vous accompagner dans le temps et de ce que vous attendez de cette relation. Il est souvent revenu au cours de nos entretiens, le besoin des entrepreneurs de se tourner vers leurs investisseurs dans les moments de vulnérabilité et de doute, pour demander de l’aide ou des conseils. Il semblerait finalement qu’un bon investisseur VC soit capable d’empathie dans le suivi de son portefeuille, capable de se mettre à la place de l’entrepreneur pour le comprendre et ainsi supporter au mieux son développement. Dans une étude sur l’impact du partenariat capital risque/entrepreneur, on parle d’un apprentissage commun entre entrepreneur et investisseur qui est alors genèse de création de valeur, pour la startup et pour l’investisseur, et donc à terme pour l'ensemble du portefeuille.

Jyoti Bansal, fondateur (entre autre) de Harness et AppDynamics, deux startups devenues licornes 🦄, et qui investit lui même dans des startups, nous propose des critères pour trouver le bon investisseur (comme trouver des investisseurs qui croient en votre marché et en votre projet plutôt que des investisseurs qui cherchent les sujets du moment par FOMO (fear of missing out). Parmi ces critères, Jyoti fait référence au “Personality test” et aux caractéristiques humaines qu’il attend d’un bon investisseur :

- Émotionnellement stable: Le développement d’une startup est fait de hauts et de bas, l’entrepreneur a besoin de partenaires de sang froid pour l’accompagner.

- Direct et honnête: En tant qu’entrepreneur vous avez besoin que l’on vous dise les choses sans détours, c’est un gain de temps pour tous.

- Respectueux et attention à l’égo !

Nous on ajoutera une touche d’empathie et une pincée d’intelligence émotionnelle !

Dans un article publié ce mois-ci sur Sifted et intitulé “Seed investors: the good, the bad and the ugly, from a founder who’s been there” de Napala Pratini, fondatrice de la bioTech Habitual, backée notamment par Seedcamp, un des top VC anglais, on retrouve également des conseils pour analyser vos futurs investisseurs. Elle conseille de se tourner plutôt vers :

- Des investisseurs ayant un background opérationnel;

- Qui cherchent des signaux avant de chercher des chiffres;

- Qui possèdent une forte vision de votre marché;

- Avec qui vous accrochez humainement

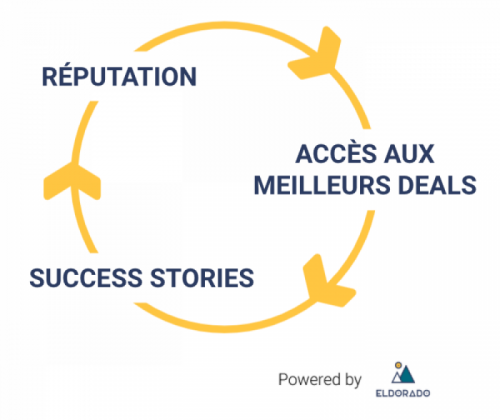

L’enjeu de réputation est fondamental pour les Venture capitalistes car il est inhérent à la performance. Un fonds qui véhicule une bonne image dans l’écosystème, donc aussi bien auprès de ses pairs, qu'auprès des entrepreneurs qu’il rencontre, aura accès aux meilleurs deals.

Il est nécessaire pour vous entrepreneur, de vous renseigner sur la réputation de votre futur investisseur pour éviter les mauvaises surprises; comme pour l’embauche d’un employé, prenez des feedback de la part des entrepreneurs en portefeuille, renseignez-vous sur les succès de l’investisseur mais aussi et peut-être surtout sur ses échecs ou sur les deals qui ont moins bien fonctionné. Comment s’est-il comporté avec les fondateurs ? Comment a-t-il accompagné son portefeuille ?

Voyez l’investisseur comme un facilitateur. Cherchez celui avec qui vous vous voyez passer du temps, aligné à vos valeurs, qui pourra vous ouvrir des portes fermées ou vous aider dans le recrutement de votre futurs CTO, mais surtout qui sera capable de soutenir votre croissance et de vous emmener en Série A, B, C…

Des performances macro-économiques : L’impact macroéconomique des fonds VC dans la croissance nationale et dans l’innovation 🚀

De nombreuses initiatives sont mises en place par le gouvernement (aides à l’innovation, réductions fiscales et sociales, opérateurs dédiés, l’initiative French Tech, le plan Deeptech et le programme French Tech Next 40/120 etc.) pour transformer “la startup nation” en “nation de grandes entreprises technologiques (dixit Bruno Lemaire 👋).

Le gouvernement a fait des startups et jeunes entreprises innovantes le nouveau fer de lance de notre économie et dans ce développement, le Venture Capital occupe un des rôles clés en tant que financeur de l’innovation et donc de la croissance économique.

La mission du capital risque à un niveau macroéconomique dépasse la simple génération de rendements pour les souscripteurs finaux. Le capital risque endosse aussi le rôle d’accélérateur de l’innovation de rupture dans la société (Gizlane Kettani, Alain Villemeur), et à travers cette mission, se détache des attentes de résultats autres que financiers : brevets, croissance, emplois etc.

Peut-on lire dans le Baromètre d’impact des entreprises du Next 40/FT120 - Promotion 2021. Le baromètre nous propose pour la première fois des indicateurs à suivre pour mesurer l’impact du FTN40/120 sur l’économie réelle : taux de croissance annuel moyen du chiffre d’affaires, total des emplois créés, utilisation des innovations par les français, publications de brevets, ouverture sur l’international et ancrage territorial, etc. Ces indicateurs chiffrables et mesurables permettent d’identifier des trajectoires de croissance à suivre pour les années à venir et de mieux comprendre l’impact de l'écosystème Tech sur notre société.

Etant donné que les entreprises analysées dans l’étude sont toutes des start-ups qui ont levé des fonds (minimum 23 m€) et notamment auprès de fonds de Venture Capital, et représentent aujourd’hui le fer de lance de notre économie, nous pensons qu’il pourrait être intéressant de proposer une nouvelle lecture des performances des fonds d’investissement à travers l’application de certains de ces indicateurs économiques basés sur le baromètre d’impact des entreprises du French Tech Next 40/FT120. Quels sont les fonds qui créent de l’emploi au sein de leur portefeuille ? Quel est le taux de croissance des entreprises accompagnées ? Quel est le déploiement à l’international au sein du portefeuille ? Combien de brevets ont été déposés ?

En d’autres termes, nous proposons une grille de lecture de la performance des fonds à travers l’impact indirect qu’ils pourraient avoir sur la société à un niveau macroéconomique.

Alors même si certains nous dirons que le rôle des fonds VC est avant tout de dégager de la plus values, et nous avons étudié les mesures de performance financière des fonds dans notre premier chapitre 🤓, nous proposons ici une autre vision de la performance du Venture Capital, et avons décidé de nous interroger sur l’impact du VC dans notre économie réelle. Pourquoi ne pas choisir son fonds à travers le prisme des emplois générés plutôt que par le TRI affiché ? Nous proposons donc de s'intéresser aux indicateurs suivis par le baromètre FTN40/120 et de les appliquer au niveau des portefeuilles des fonds d’investissement.

Attention, il est important bien sûr de prendre en compte les thèses d’investissement des fonds comparés : il est normal que les fonds early stage n’affichent pas les mêmes résultats que des fonds qui interviennent uniquement en Série B ou C en termes d’emplois générés par exemple. De même que des fonds spécialisés en BioTech auront de biens meilleures performances en termes de brevets déposés que des fonds généralistes. Tous les fonds ne sont pas comparables et pour une analyse cohérente il est important de les rassembler par thèse d’investissement (maturité, secteurs etc.) et par taille de fonds.

La question sous-jacente ici est: Est-ce que et comment les millions investis se transforment-ils en création de valeur ? Et comment mesurer cette création de valeur ?

Indicateur #1: Les emplois générés - Les fonds de Venture Capital comme moteur de l’emploi 💼

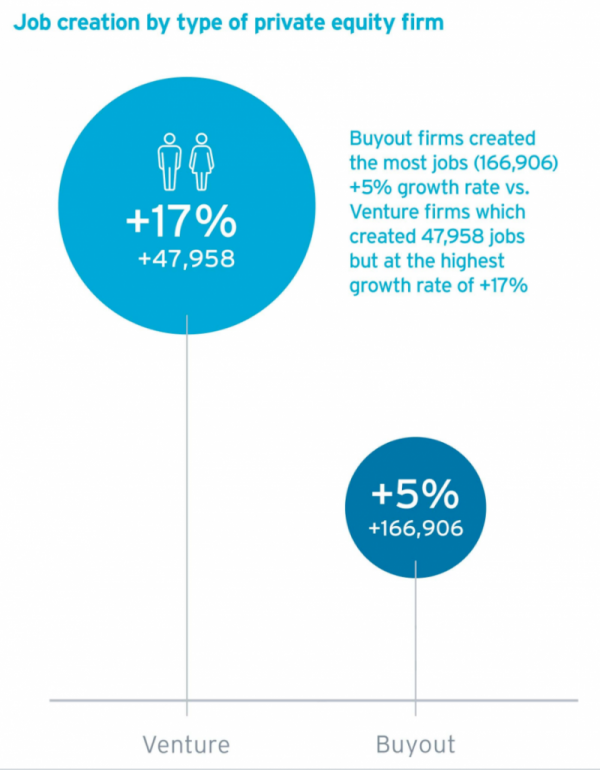

En 2019 Invest Europe a publié le rapport Private Equity at Work qui évalue et mesure la création de nouveaux postes et le l’emploi dans les entreprises supportées par des fonds d’investissement (du stade Early Stage jusqu’au Buyout) et voici ce qu’il en ressort :

En Europe, le nombre de nouveaux emplois créés a augmenté de 5,5 % en 2019 dans les sociétés supportées par des fonds d’investissement contre 0,9 % sur l’ensemble des sociétés européennes.

En volume, ce sont les entreprises backées par des fonds de Buyout qui ont recruté le plus en Europe.

En Venture, on observe une augmentation de 17 % des nouveaux emplois créés. C’est la classe d’actif qui connaît la plus forte croissance parmi l’ensemble du Private Equity (Venture, Buyout, Growth).

Au total, plus de 10 millions d’emplois ont été générés par des entreprises financées par des fonds d’investissement en Europe.

Au vu de l’impact que semble avoir l’investissement en Venture Capital sur l’emploi, et l’importance grandissante des enjeux sociétaux dans l’investissement, on voit émerger de nouvelles pratiques de reporting et plus de transparence.

L’exemple du fonds à impact Citizen Capital

Citizen Capital est un fonds d’investissement français pionnier de l’impact investing et a développé une méthodologie de conciliant performance économique et performance sociale. L'intéressement de l’équipe d’investissement (carried) est d’ailleurs indexé sur les performances sociales du fonds.

Citizen Capital est un fonds d’investissement français pionnier de l’impact investing et a développé une méthodologie de conciliant performance économique et performance sociale. L'intéressement de l’équipe d’investissement (carried) est d’ailleurs indexé sur les performances sociales du fonds.

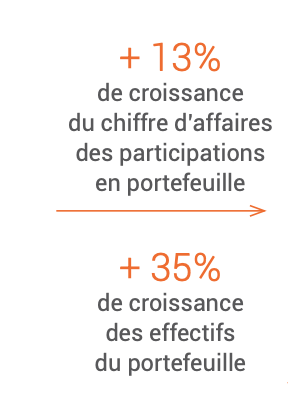

Dans ses rapports annuels, on retrouve donc certains indicateurs de performance sociale/sociétale comme la croissance des effectifs en portefeuille.

🧐 Proposition de ratio de mesure au niveau des fonds : ratio du nombre d’emplois générés/m€ investis

Indicateur #2: le dépôt de brevets

Au sein de la promotion 2021 du FTN40/120, plus d’un tiers des startups ont réalisé une demande de publication de brevet.

La recherche a démontré deux choses au sujet du dépôt de brevets, indicateur important de mesure de l’innovation :

- Les entreprises accompagnées par les fonds de Venture déposent plus de brevets que les autres.

- Ces entreprises déposent plus de brevets relatifs à des innovations radicales que les autres.

En 2019 on retrouvait le Top 100 des “inventeurs” de la FrenchTech, c'est-à-dire des startups ayant déposé le plus de brevets, parmi lesquelles Ynsect, Sigfox ou Qwant.

Pour ces jeunes pousses, les brevets représentent un outil clé de leur valorisation et sont un argument fort de valeur et de réassurance pour les fonds d’investissement.

🧐 Proposition de mesure au niveau des fonds : ratio du nombre de brevets déposés/m€ investis

Indicateur #3: L’ouverture sur l’international

L’internationalisation est désormais au cœur des priorités des startups, qui ont pleinement conscience que pour connaître l’hyper croissance et devenir une scale-up puis éventuellement licorne, il est nécessaire de penser très vite à l’échelle européenne et même mondiale. C’est donc également une donnée suivie par le baromètre de la FrenchTech qui prévoit qu’en 2025, 61 % du chiffre d’affaires généré par le FTN40/120 sera généré à l’international.

C’est donc une donnée intéressante pour analyser la performance d’un portefeuille de startups que de mesurer son déploiement à l’international.

🧐 Proposition de mesure au niveau des fonds : la part du CA générés à l'international par le portefeuille

Emplois générés, brevets déposés, déploiement à l’international, voici quelques indicateurs qui permettraient de mettre en exergue l’impact des fonds d’investissement sur la société et plus globalement sur l’économie si ils étaient mesurés au niveau du portefeuille de participations et mis à disposition de l’écosystème. Bien sûr, il faut toujours garder en tête que ces indicateurs sont loin d’être exhaustifs, mais semble pertinent à étudier dans un contexte d’analyse plus complète des sociétés de Venture Capital.

Pour conclure, voici ce qu’il faut retenir 🤔

- Il est intéressant d’observer la structure du portefeuille des fonds en termes de viabilité pour comprendre la capacité de l’investisseur à pérenniser ses participations.

- Il est très important de ne pas négliger la relation que vous allez devoir entretenir avec votre investisseur. En effet, le partenariat durera plusieurs années, il est très difficile d’y mettre fin, alors assurez-vous de la réputation du fonds avec lequel vous allez signer, et surtout demandez-vous si le partner ou l’associé par qui vous serez accompagné vous correspond.

- Les fonds VC en tant que financeur de l’innovation ont un rôle crucial à jouer dans notre économie, il serait donc intéressant de mesurer la performance de leur impact sur l’écosystème avec de nouveaux indicateurs comme l’emploi ou les brevets.

Découvrir le chapitre 3: Proposition de listes des fonds VC français