Depuis 2021, on constate une apparition de licornes sans précédent. Au sein d’Eldorado, nous nous sommes donc demandés quels avaient été les fonds les plus performants dans la chasse aux licornes!

Mais avant cela, petit retour en arrière sur l’histoire de l’investissement dans notre beau pays:

Jusqu’à 2018: Domination des financements étrangers

En 2018, l’écosystème VC Français, encore jeune, comptait quatre licornes: Veepee, OVH Cloud, Blablacar, et Deezer.

La première, financée par Summit Partners et Qatar Holdings, deux fonds de Private Equity, n’a pas eu de fonds de VC dans son capital. Elle n'apparaît donc pas dans tous les classements, ne pouvant être totalement considérée comme une licorne.

Même constat pour la seconde, OVH Cloud, qui a pu exploser grâce à trois acteurs américains: Kohlberg Kravis Roberts, Towerbrook Capital et JP Morgan.

Notre troisième pépite, Blablacar, voit elle aussi des investisseurs étrangers se positionner, mais est la première vraie licorne à connaître un financement français: celui de la SNCF, qui finira par coupler Blablacar à ses différentes offres, puis d’Idinvest, premier vrai fond français à investir dans une licorne.

On voit donc encore peu de fonds VC au sens premier du terme. Notez qu’entre le temps où nos pépites reçoivent leurs premiers investissements et le moment où elles deviennent des licornes, entre 3 et 5 années passent. Ces investissements sont donc réalisés avant 2015, pour des montants entre 50 et 400 millions d’euros.

2019-2020: arrivées des premières licornes ayant étées financées par des fonds de Venture Capital français

Sur les cinq licornes ayant émergé durant cette période (Ivalua, Doctolib, Meero, Mirakl et Voodoo), le premier constat est l’absence de financement en Seed: seule une startup (Doctolib, via Kerala Ventures et Agoranov) a levé à ce stade de développement.

Et pourtant, d’après le baromètre EY, la France est devenue en 2020 le premier écosystème en Union Européenne pour lever des fonds. Pourquoi? Dans les levées de fonds de plus de 50 millions d’euros, là où le Royaume-Uni enregistre une hausse de 10% et l’Allemagne une baisse de 28%, la France réalise une progression inédite de 89%.

Les nouvelles licornes ont, encore à cette période, été financées par des fonds étrangers. Notons que les investissements ont été faits en 2017/2018, donc qu’il y a un temps de latence entre l’arrivée des fonds VC en France et l’arrivée des premières licornes financées par les fonds français.

2021: Foule d’investissements pour nos fonds #Cocorico 🐓

Avant 2021, on comptait neuf licornes en France. Depuis janvier 2021, il y en a neuf de plus. On voit enfin l’arrivée de fonds traditionnels de la place parisienne: Aglaé Ventures, Iris Capital, MAIF ou Xange font partie des investisseurs ayant dans leur portefeuille au moins une licorne. A noter que plusieurs fonds sortent du lot de par la qualité de leurs exits (Vous pouvez d’ailleurs retrouver le top des plus grands Exits juste ici). Nous détaillerons cette période que nous vivons un peu plus bas dans l’article.

Après 2021: l’arrivée des mégas-fonds?

On peut alors se demander de quoi sera fait l’avenir. Si on en croit les allocutions de Bruno Le Maire, Ministre de l’économie et des finances, le manque de notre écosystème ne se situe pas au niveau des projets. En effet, dans une interview sur la chaîne youtube de Gaspard G, il expliquait à quel point les jeunes en école, souvent de grandes écoles, avaient su développer une fibre entrepreneuriale.

En effet, le manque est plutôt du côté des méga fonds, qui permettraient à nos startups de rester en France. Elles vont “vivre ailleurs, souvent aux États-Unis”, regrette Bruno Le Maire. Ces entreprises, qui pourraient passer de startups techs à de véritables grandes entreprises, sont en besoin de liquidités.

Avec les différentes aides de l’État, notamment le plan France relance, on peut donc s’attendre à l’arrivée de méga-fonds qui seront partenaires de nos fonds VC plus jeunes.

"L'objectif initial était d'atteindre 20 milliards d'euros d'investissements d'ici la fin 2022, je vous propose comme nouvel objectif 30 milliards d'euros."

Bruno Le Maire

🚀 Qui a investi dans ces licornes?

Le top des fonds français 🚀

🔲 Aglaé Ventures: Backmarket/Mano mano

Backé par le groupe Arnault, dirigé par le plus riche des français (Bernard Arnault, pour ceux qui vivent dans une grotte), investit de manière très variée, avec des tickets de 100k à 100 millions d’euros.

Aglaé a investi dans des pépites internationales. Spotify, Airbnb ou encore Netflix sont plusieurs des investissements de ce fond, qui sont aujourd’hui parmi les plus grandes entreprises au monde. Du côté des pépites françaises, on retrouve Backmarket ainsi que Mano Mano, toutes jeunes licornes.

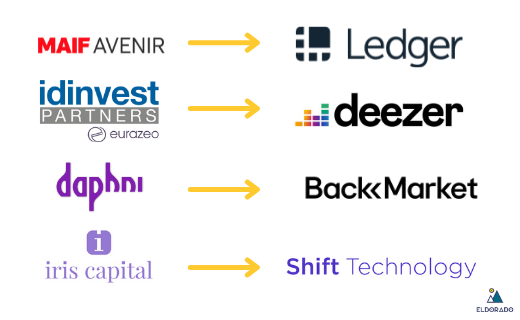

🌀 Idinvest/Eurazeo: Meero/Deezer puis Doctolib/Meero/Vestiaire collective/Contentsquare

Mettant des tickets de 2 à 10 millions d’euros, Idinvest fait partie du groupement Eurazeo. Leader du financement des PME en Europe, ils sont les seuls de ce classement à avoir investi dans plus de deux licornes. Leur portfolio est rempli de startups à succès, et inclut notamment Ynsect, Swile ou encore Actility. Ces entreprises sont d’ailleurs présentes dans notre top 20 des futures licornes françaises, à retrouver ici!

Eurazeo, fonds plus conséquent du même groupe, a ensuite pris le relais sur des levées d’Idinvest en investissant aux tours suivants. Ils ont également investi dans Doctolib, Meero, Vestiaire collective puis Contentsquare plus récemment. Toutes ces entreprises sont par la suite devenues des licornes.

Alven: Dataiku

Fondée en 2000, Alven a investi depuis sa création dans plus de 100 startups, et ce via 5 fonds. Le tout dernier, Alven V, a été annoncé en janvier 2017 et atteint le montant record de 250 millions d’euros.

Parmi les investissements prometteurs du portfolio, on retrouve Frichti, Qonto, Stripe ou encore Dataiku. Alven est à ce jour l’un des trois fonds français les plus actifs.

🔮 Iris capital: Shift technology

Créée en 1986 par la Caisse des dépôts, Iris Capital a noué en 2021 un partenariat avec Orange et Publicis pour transformer l'entité en fonds multi-corporate. Ils ont depuis élargi la table de leurs financeurs en invitant notamment la Banque Populaire et Bridgestone.

Ayant investi dans Scality, Youscribe et plus récemment dans notre nouvelle licorne Shift technology, Iris Capital s’est imposé sur la scène française et compte bien continuer à réussir ses investissements.

🔺 MAIF Avenir: Ledger

MAIF Avenir est le premier fond à s’être engagé sur le secteur du VC à mission. Avec des tickets de 1 à 10 millions en lead/co-lead, le fonds privilégie l’accompagnement de l’entrepreneur.

Ayant investi dans Ulule, Welcome to the jungle ou encore Travelcar, de beaux Exits ont déjà étés réalisés, le plus beau d’entre eux demeure Ledger, qui développe des portefeuilles de crypto-monnaies pour particuliers et entreprises (qui est par la suite devenue licorne).

👾 Daphni: Backmarket

Grâce à ses trois poches Jaina Capital, Yellow et Purple (qui vient tout juste de closer), Daphni est un fonds qui se vend comme une communauté. Ses investisseurs sont variés (on compte parmi eux des institutionnels, des corporates et aussi des Business angels comme Marc Simoncini).

Daphni est notamment au capital de Swile, Backmarket et Ornikar.

💎 Newfund: Aircall

Newfund est un fond d'investissement early stage basé entre San Francisco et Paris. Fondé en 2008 par François Véron et Patrick Malka, son portefeuille compte aujourd'hui plus de 70 startups répartis entre la France et les États-Unis. Basé dans le huitième arrondissement, il est intéressant de noter la présence de Newfund à Station F, qui leur permet d'être au plus près des startups prometteuses.

Parmis les investissements les plus connus, citons Medtech, Mobpartner et évidemment Aircall, qui a su révolutionner la téléphonie d'entreprise.

❌ Xange: Ledger

Xange est composé d’une équipe franco-allemande investissant dans des startups à impact, digitales ou deeptech. Fondé en 2004 par l’impulsion du groupe la poste et d’ABN-Amro, ce fonds s’est réinventé en 2015 suite à la sortie de la Banque postale de son capital (80% des financements de l’époque). Le CVC devient alors VC, et profite d’une indépendance certaine.

Ayant investi dans Lydia, La Ruche Qui Dit Oui ou encore Chauffeur privé, XAnge offre des tickets de 0,5 à 5 millions d’euros. Si 75% de son portfolio est français, il est intéressant de noter qu’XAnge réalise le reste de ses investissements en Allemagne.

En somme, on peut dire que les licornes françaises ne sont, pour l’heure, pas vraiment financées par l’écosystème français. Des acteurs étrangers type Balderton capital (un des 4 fonds les plus prolifiques de Londres), Kohlberg Kravis Roberts (Américain, un des plus anciens fonds au monde) ou encore Qatar holdings s’étaient jusqu’alors imposés en France. Les récentes levées en licornes nous montrent encore l’hégémonie des grands fonds étrangers dans les tours de table. Dataiku, dernière licorne française, a récemment levé avec Stripes (américain). Dragoneer investment group est entré au capital de Mano Mano. Coatue Management, géré par Philippe Lafont, a investi dans Alan. Néanmoins, l’arrivée prochaine de méga-fonds français pourrait rebattre les cartes de l’investissement en licornes françaises.