***Ce template de business plan financier est réservé à nos utilisateurs premium (abonnés "community") et aux acheteurs de l'ouvrage "Obtenez les meilleurs financements pour votre projet" sur présentation de preuve d'achat.***

Besoin d'accompagnement sur votre BP ? Prenez rdv !

Le business plan financier est un document incontournable à chaque étape de la vie de votre entreprise vous permettant de structurer votre projet (pilotage de CA, suivi de dépenses, projections, etc.) et d’obtenir des financements externes.

Beaucoup d’entrepreneur(e)s perçoivent la réalisation d’un business plan financier comme une tâche insurmontable, nous avons donc décidé de mettre au point un template aisé à prendre en main qui fournira une image réaliste et fidèle de votre activité. Nous vous conseillons vivement de ne pas externaliser la réalisation de votre business plan car cet exercice vous permettra de vous poser les bonnes questions sur votre business et de prendre par la suite les bonnes décisions. Aussi, nous vous conseillons d’adapter le business plan à votre activité car ce dernier est générique.

Explication et conseils sur la structuration du business plan

Onglet Assumptions

Cet onglet vous permet de faire des hypothèses sur votre développement. Vous devrez renseigner :

- le prix de vos produits/services,

- vos délais de livraison et de paiement,

- vos charges variables,

- vos charges externes (électricité, frais de déplacement, etc.),

- des informations sur vos charges de personnel,

- votre taux de TVA par type d’activité,

- ainsi que des informations sur vos financements.

Onglet RH

Cet onglet vous permet de renseigner les informations liées au personnel de l'entreprise : le poste, le salaire brut annuel et le nombre de salariés.

Onglet charges externes

Variables ou fixes, les charges externes représentent l’ensemble des dépenses de l’entreprise autres que salaires, taxes et coûts associés aux ventes. L’ensemble de cet onglet sera automatiquement complété après remplissage de vos informations dans l’onglet Assumptions. Vous pouvez cependant y ajouter des prestations exceptionnelles (agence SEO, agence de développement, etc.)

💡Conseil 1 : Il est important de faire cette distinction avec les prestataires, cela vous facilitera la tâche quand vous solliciterez des financements publics et que vous devrez compléter les annexes financières des dossiers de demande d’aide.

Onglet dépenses d’investissement

Cet onglet vous permet de renseigner vos différents investissements : apport en nature, achat matériel, investissements en crédit bail.

Onglet commandes

Cet onglet vous permet d’indiquer la prévision du nombre de commandes effectuées.

Onglet plan de trésorerie

Le plan de trésorerie vous permet de recenser l’ensemble des encaissements (chiffre d'affaires, emprunts bancaires, etc.) et décaissements (paiement des salaires, achat de marchandises, etc.) de votre entreprise avec une ventilation mensuelle. Ce dernier vous permettra entre autres d’évaluer la capacité de votre entreprise à financer son développement et s’assurer que vous aurez moyen de faire face aux décaissements à venir.

💡Conseil 1 : Les financeurs publics seront attentifs au fait que votre solde de trésorerie soit positif à la fin de chaque mois et les investisseurs s’intéresseront à la durée pendant laquelle la jeune entreprise non rentable pourra survivre sans nouvelle levée de fonds.

💡Conseil 2 : Les financeurs vont aussi s’assurer que votre solde de trésorerie initial puisse couvrir a minima 6 mois de cash burn mensuel. (Cash burn = encaissements d’exploitation - décaissements d’exploitation)

💡Conseil 3 : Ajouter les emprunts bancaires, subventions et levées de fonds que vous prévoyez de recevoir. Il s’agit ici d’un prévisionnel, le timing et les montants sont donc des estimations.qui restent importantes à inclure pour bien exposer la logique derrière le développement que vous envisagez pour votre entreprise.

💡Conseil 4 : Il est primordial de ne pas lever des fonds au moment où la société en a le plus besoin pour éviter une situation financière critique et permettre des investissements pendant le roadshow.

Onglet bilans

Le bilan est une photographie du patrimoine de votre société à un instant T, en général la clôture des comptes. Il est composé de l’actif (“emplois”) et du passif (“ressources”). Dans un bilan comptable normal, l'actif doit toujours être égal au passif.

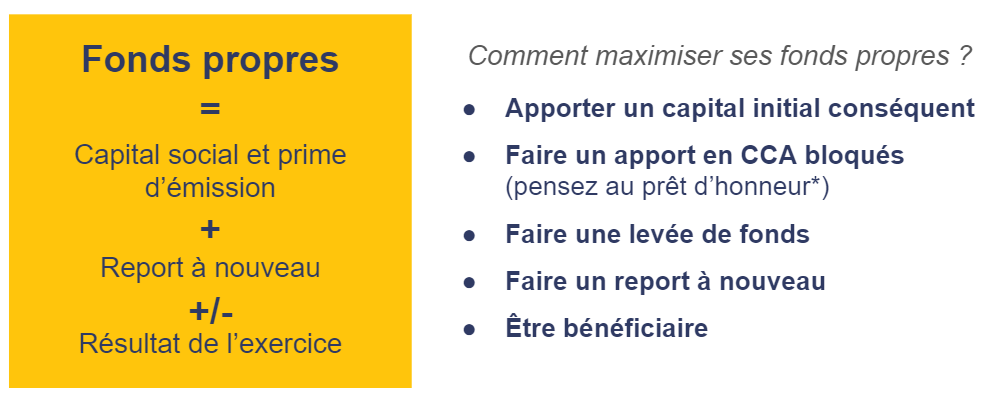

💡Conseil 1 : L’onglet bilans fait apparaître les fonds propres de votre société. Il faut avoir en tête que la majorité des interventions des financeurs sont plafonnées aux fonds propres. (“règle de 1 pour 1”). Nous vous conseillons de lire cet article pour tout comprendre à la notion de fonds propres ainsi que les enjeux et moyens de leur constitution.

💡Conseil 2 : Outre l’intervention plafonnée aux fonds propres, Bpifrance ne pourra pas vous accompagner dans le financement de vos projets de développement si votre entreprise de plus de 3 ans a un ratio entreprise en difficulté négatif. Nous vous conseillons de lire cet article pour comprendre comment calculer ce ratio et comment l’améliorer.

💡Conseil 3 : Il est possible de créer une structure (SARL, SAS, SASU, etc.) avec 1€ de capital social. Néanmoins, faire cela est vu par les financeurs comme un manque de confiance dans le projet et empêchera leur intervention de façon quasi systématique. Il faut privilégier un apport minimal de 1000€. à la création, qui sera renforcé lors de vos levées de fonds.

💡Conseil 4 : Chercher des financements nécessite d’être dans un bon état d’esprit. C’est un exercice chronophage, qui vous écarte de la gestion opérationnelle quotidienne de votre entreprise. Rien ne sert de faire la course, comprenez bien que l’apport financier est un moyen pour financer votre vision et non une fin.

Onglet comptes de résultat

Comme le bilan et les annexes, le compte de résultat fait partie des annexes financières et permet de voir si une entreprise a enregistré un bénéfice ou une perte pendant un exercice comptable donné en se basant sur l’ensemble de ses produits et charges.

Pour les comptes de résultat historiques, il vous faudra les compléter à la main en vous aidant de vos précédentes liasses fiscales. Les comptes de résultat prévisionnels se compléteront automatiquement grâce aux précédents onglets.

💡Conseil 1 : Le remplissage des comptes de résultat historiques n’est pas obligatoire mais permet à des financeurs d’avoir une meilleure appréciation de votre santé financière (croissance, etc.) et vous permet de centraliser l’ensemble de vos données. Cela vous fera notamment gagner du temps lorsque vous devrez monter des dossiers de demande de financement.

💡Conseil 2 : Ne pas s’inquiéter de ne pas être rentable dans ses premières années de développement. mais veiller à maintenir un niveau de fonds propres correct pour pouvoir prétendre à des financements publics (règle du 1 pour 1).

Onglet plan de financement

Le plan de financement prévisionnel vous permet de retrouver la synthèse des emplois et ressources financières annuels de votre entreprise. Les emplois correspondent aux besoins en financements à venir (variation du BFR, investissement, etc.), et les ressources correspondent aux financements envisagés pour couvrir les besoins en financement de l’entreprise (prêt bancaire, levée de fonds, etc.).

Cet onglet se remplit automatiquement grâce à la complétion des précédents onglets.

Onglet synthèse

Cet onglet vous permet d’avoir une vision plus générale de votre business (horizon de rentabilité, trésorerie sur 5 ans, ratio d’endettement, etc.).

💡Conseil 1 : Ajouter des graphiques et des ratios pertinents avec votre secteur et votre activité (exemple : churn rate si vous proposez une offre avec un abonnement).

Retrouvez nos autres templates sur le blog 👇