On entend par valorisation l’estimation de la valeur d’une entreprise sur le marché. Exercice difficile du fait du nombre de facteurs qui entrent en jeu (taille du marché, expérience des fondateurs, qualité de l’équipe, état d’avancée de la société, incertitude liée à ses résultats), elle n’en reste pas moins un élément essentiel à présenter à de futurs investisseurs dans le cadre d’une levée de fonds, car c’est la-dite valorisation qui déterminera le montant qu’ils sont prêts investir dans votre startup.

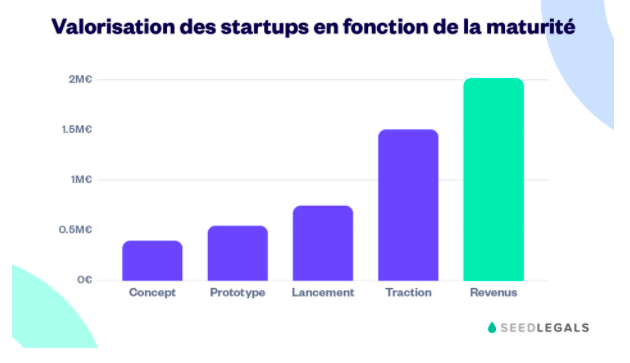

D’après la plateforme SeedLegals, la valorisation d’une startup est logiquement liée à sa maturité : plus l’entreprise a d’expérience, plus sa valeur sera élevée. Mais ce n’est pas tout : voici les éléments clés à considérer au moment de vous lancer dans la valorisation de votre entreprise.

Se faire accompagner

Afin d’obtenir un ordre de grandeur, les premières aides sont à chercher dans les réseaux d'accompagnement et de formation : Chambres de commerce et d'industrie, Chambres de métiers et de l'artisanat, Association des cédants et repreneurs d'affaires, Clenam, place de marché Fusacq, membres du CNCFA...

Vous pouvez aussi vous tourner vers un conseil spécialisé, comme un avocat, un notaire ou un agent immobilier, ou vers un expert de votre branche d'activité, à l’instar d’un syndicat professionnel ou d’un fournisseur (un "brasseur" pour un café-restaurant, un "meunier" pour une boulangerie).

Il existe également des services d'évaluation d'entreprises en ligne : leur qualité dépendra de l’exactitude de leurs informations et de leur mode de fonctionnement (automatique ou non).

Éviter la survalorisation

La valorisation d’une entreprise étant une étape particulièrement sensible, il peut être tentant de la surestimer. Mais les risques d’une survalorisation sont réels : tour fastidieux et long à boucler, montant rassemblé trop petit, risque de ne pas avoir une belle equity story.

Par ailleurs, si l’entrepreneur n’arrive pas à maintenir cette valorisation par la suite, il rencontrera des difficultés pour lever des fonds supplémentaires. En effet, il est probable que les investisseurs veuillent la revoir à la baisse, et les premiers investisseurs entrés au capital perdront de l’argent.

Parmi les cas d’écoles des survalorisations, on citera notamment le fiasco de l'entreprise de coworking WeWork au moment de son entrée en bourse en 2019, qui avait vu sa valorisation chuter de 47 milliards de dollars à 10 milliards en moins d’un mois (avant d’être finalement estimé à 5 milliards par Softbank, son plus gros investisseur). Plus récemment, la faillite de l’américain Quibi qui, malgré une levée de 1,75 milliards de dollars (6 mois après son lancement), n’a pas su résister au boom des formats vidéos longs propulsés par le confinement. Il est intéressant de noter que ce sont plutôt les entreprises américaines qui tombent dans ce piège : la folie des grandeurs ?

Bien choisir sa méthode d’évaluation

Pour éviter la survalorisation, il convient donc de choisir avec soin la méthode d’évaluation de sa valeur. Celle-ci dépendra grandement de la situation dans laquelle se trouve l’entreprise.

Valoriser une startup dont le produit n’est pas encore sur le marché, impossible ? Loin de là : même sans avoir les moyens de concrètement évaluer la valeur de votre entreprise sur la base de ses performances, il est possible de se faire une idée de celle-ci en prenant en compte d’autres facteurs :

-

L’équipe : que ce soit pour leur expérience ou leurs compétences (soft et hard skills), les membres d’une équipe constituent l’un des meilleurs indicateurs de sa capacité à mener à bien un projet.

-

Le potentiel de croissance : une bonne image de marque ou une solide communauté sur les réseaux sociaux sont autant d’atouts potentiellement monétisables à l’avenir pour une startup, quand bien même elle ne disposerait pas encore d’un produit officiellement lancé.

-

Le prototype : plus celui-ci sera avancé, plus l’entreprise prendra de la valeur. Ne sous-estimez pas l’effet que peut avoir une “demo” sur les investisseurs.

-

La concurrence : comme pour la méthode comparative évoquée plus bas, il s’agit d’estimer la valeur de l’entreprise en question en se basant sur celles de ses concurrents. Attention cependant à bien démontrer en quoi vous saurez vous démarquer de ceux-ci.

A noter : si vous souhaitez lever des fonds tout en remportant votre valorisation à plus tard, le BSA AIR (pour Accord d’Investissement Rapide) est fait pour vous. Développé par The Family et le cabinet SB Avocats, il suit la logique des bons de souscription d’actions en permettant à l’investisseur d’acheter des titres de l’entreprise à un prix avantageux.

Si, à l’inverse, l’entreprise est déjà en activité, il est possible de recourir à l’une des trois méthodes suivantes afin d’évaluer sa valeur.

Les méthodes dites "patrimoniales"

Elles visent à évaluer les actifs de l'entreprise et à en soustraire la valeur de ses dettes pour obtenir l'actif net. Mais celles-ci conduisent rarement à une valeur économique juste de l'entreprise : si cette dernière est en perte et sans projets, sa situation nette peut être optimiste, alors que si la rentabilité est élevée, ou que des projets prometteurs sont en cours, cette même évaluation sera pessimiste.

Les méthodes dites "de rendement"

Aussi appelée méthode free cash flow ou DCF (discounter cash flow), elle est souvent utilisée pour valoriser les sociétés innovantes, généralement déficitaires les premières années et pour lesquelles l’actualisation des bénéfices n’est pas forcément pertinente. Elles visent à estimer la capacité future de l'entreprise à dégager des bénéfices, puis à en déduire sa valeur, en tenant compte du risque de non réalisation de ces bénéfices.

Les méthodes dites "comparatives"

Elles visent à mettre en perspective l'entreprise avec d'autres, présentant un profil le plus proche possible, et dont la valeur de transaction est connue. Certains métiers d'artisanat ou certains commerces disposent de statistiques utiles à une approche "de marché" de la valeur de l'entreprise, rassemblées dans des barèmes.

Pour aller plus loin :

- Réussir la valorisation du capital immatériel de sa startup en 6 étapes Maddyness

- La valorisation selon Bpifrance, France Digitale, France Angels, The Galion et Paris Business Angels F3A Bpifrance