Vous pouvez retrouver notre webinar “Gérer la crise et le Churn des startups SaaS” avec Serena VC juste ici.

Pour rappel, Serena VC a été créé par 3 anciens entrepreneurs, Xavier Lorphelin, Marc Fournier et Philippe Hayat et est un des premiers fonds d’investissement français à avoir mis en place une équipe dite “Operating”, en charge d’apporter un soutien très opérationnel aux sociétés du portefeuille. Cette équipe composée d’une dizaine d’entrepreneurs et experts métier (RH, finance, biz dév…) compte le même nombre d’effectifs que l’équipe en charge des investissements.

Toute startup qui rejoint le portefeuille de Serena est accompagnée par un membre de l’équipe Investissement qui siège au board et accompagne la startup sur tous les sujets stratégiques et par un membre de l’équipe Operating pour accompagner les entrepreneurs et les C-levels sur toutes leurs problématiques opérationnelles (développement produit, acquisition de nouveaux clients, recrutement, développement international...). Cette équipe Operating met également à leur disposition des contenus opérationnels et actionnables pour les métiers (sales, marketing, customer success, product, tech, HR, finance).

Pour aider au mieux les entrepreneurs pendant cette période de crise, Serena a décidé d’ouvrir exceptionnellement son contenu sur les mesures qu’il est possible de mettre en place en le publiant sur son blog. Ces contenus couvrent également les mesures mises en place aux Etats-Unis et en Europe.

Ce sont sur ces best practices que Xavier Lorphelin et Sébastien Le Roy, aux côtés de Sylvain De Muynck, sont intervenus à l’occasion d’un webinar. Ils ont ainsi pu dévoiler en détail les bonnes mesures à prendre pour tout dirigeant afin de préserver son entreprise pendant cette situation exceptionnelle.

Entrepreneurs, quelles best-practices devez vous mettre en place face au COVID ?

-

Faire un stress test de BP très pessimiste

Il est important d’envisager les hypothèses les plus pessimistes en termes de business, de nouveaux clients, churn évidemment, “cash collection”. Il faut bien noter que même si vous avez encore des clients, ils vont probablement décaler leurs paiements d’un certain nombre de mois, voire faire défaut. Attention, ce n'est pas vraiment un budget révisé mais bien un stress test scénario pour anticiper vos besoins de trésorerie.

Il faut par ailleurs anticiper les impacts de la crise sur les conditions de votre prochaine levée de fonds. Les attentes des VCs risquent de changer en mettant un accent plus important sur la viabilité de votre modèle économique que sur la croissance “à perte” de vos revenus. Il faudra donc dans votre BP 2020 - 2021 privilégier l’atteinte d’objectifs qui permettent de valider votre business modèle. Par exemple, rentabiliser le CAC (Customer Acquisition Cost) en moins d'un an idéalement pour une startup SaaS (ce qu’on appelle le payback), ou démontrer une marge nette contributive positive pour une marketplace. Ce seront des critères importants pour votre prochaine levée de fonds. Les investisseurs vont sans doute dans un premier temps réduire les nouveaux investissements pour privilégier leur portefeuille, il est donc important de ne pas anticiper de nouvelle levée de fonds avant 2021 et de privilégier les prêts garantis par Bpifrance pour financer le besoin sur 2020 et tenir le plus longtemps possible avant de relever de l’argent.

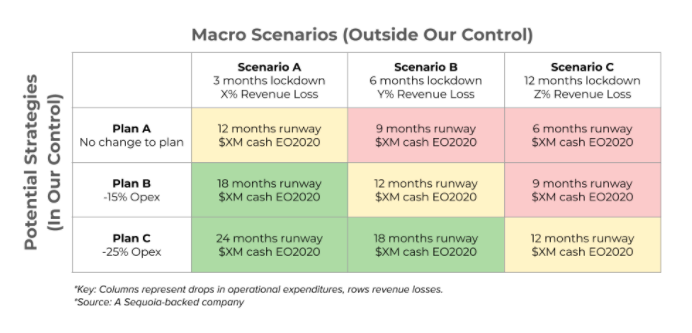

Sur ce point, l’équipe de Serena partage la vision du fonds américain Sequoia Capital. Dans un article Medium, le fonds a partagé une matrice qui corrèle les scénarios de déconfinement avec les stratégies de réduction de dépenses opérationnelles, dont vous pouvez retrouver la version ici.

PGE, prêt Atout, prêt Rebond… Bpifrance a annoncé toute une série de mesures exceptionnelles pour soutenir les startups. Il est donc capital d’y recourir, notamment parce que les levées seront compliquées en 2020 et au 1er semestre 2021. Bpifrance a déployé près de 500 conseillers, disponibles toute la journée afin de répondre aux questions des entrepreneurs. Vous pouvez d’ores et déjà solliciter votre partenaire bancaire pour obtenir un PGE. Attention, le prêt Atout n’est pas tellement pour les startups; Bpifrance lancera prochainement un prêt Atout Innovation. Plus d’informations sont à venir.

À titre d’information, des PGE ont déjà été validés dans des startups du portefeuille de Serena. La relation bancaire joue un rôle clé dans leur obtention et les banques sont plutôt réactives. Cependant, certains critères peuvent bloquer du côté de Bpifrance.

En effet, des critères relatifs aux fonds propres sont imposés par Bruxelles pour exclure du PGE des entreprises dites en difficultés. Entrepreneurs, si vous enregistrez des pertes (un report à nouveau qui est donc négatif) il est nécessaire de faire une écriture comptable qui est la suivante : compenser le report à nouveau par la prime de souscription. Si vous avez levé de l’argent (Seed, Series A, Series B...), le montant de l’augmentation de capital va apparaître comptablement dans “la prime de souscription” qui correspond au montant levé. Souvent, pour résoudre ce problème de pertes, il faut alors compenser le report à nouveau négatif par la prime de souscription. Cela permettra de faire apparaître des fonds propres positifs. Pour plus d’informations, renseignez vous auprès de votre comptable mais il y a de fortes chances que votre entreprise soit éligible.

Pour aller plus loin, il y a également des mécanismes de venture loan qui sont proposés par d’autres établissements financiers (Generis, Wormser, Silicon Valley Bank …). Pour une startup SaaS, le montant du venture loan prêté par l'organisme financier peut être calculé sur la base de l’ARR. Cependant les taux d’intérêts sont plus élevés (10% à 12%) et il faut souvent rembourser sur une période courte (3 ans avec parfois un moratoire de 6 mois) : il est donc nécessaire de pouvoir dégager du cash à un horizon 6-12 mois pour rembourser ce venture loan. Sans visibilité claire sur la sortie de crise, ce n’est pas forcément l’instrument à privilégier.

-

Réfléchir déjà au rebond

Les questions que les entrepreneurs se posent sont les suivantes : est-ce que la crise va affecter durablement mon business ? Comment cela se traduit en termes de business model et comment rebondir ? Comment j’ajuste mon activité par rapport à cette crise ?

Actuellement, le new business est ralenti voire mis en pause. Les budgets d’investissement sont gelés, il est donc compliqué d’aller acquérir des nouveaux clients.. Le plus important est donc de préserver sa base actuelle de clients sachant qu’il existe un risque très élevé de churn : “dans cette période d’incertitude je ne renouvelle pas” ou “je suis engagé mais je ne peux pas vous payer”. Il est nécessaire de maintenir l’équipe customer success en activité en se focalisant sur les clients à risque et le risque de churn. Vous pouvez aussi décider de réaffecter une partie de vos commerciaux en charge du new business sur le support clients et le customer success plutôt que de les mettre tous au chômage partiel.

Une des recommandations pour conserver vos clients consiste à être souple et multiplier les gestes à leurs égards: il peut s’agir par exemple de les prélever de manière trimestrielle et non plus mensuelle. Après la crise, des rééchelonnements seront à envisager, mais à l’heure actuelle, tout doit être fait pour les retenir… Serena a regroupé tous ses conseils pour minimiser son churn dans cet article.

Un autre geste possible pour les startups SaaS consisterait à offrir l'abonnement mensuel aux clients, en échange d’un réabonnement sur une période beaucoup plus longue en sortie de crise, un abonnement de type annuel et non plus mensuel.

-

C’est le bon moment pour les startups de travailler leur référencement naturel (SEO) et leur stratégie de contenu

Le référencement naturel devient un élément crucial de votre stratégie marketing d’autant que les taux de conversion sur des mots clés payants (SEM) peuvent se dégrader fortement en période de crise.

Les startups doivent profiter de cette période de relative inactivité pour également travailler leurs contenus (stratégie de content marketing).

L’objectif est d’augmenter la part d’acquisition gratuite ou naturelle grâce au SEO et aux contenus que vous publiez.

Pendant cette période exceptionnelle, Eldorado va vous livrer en détails chacune des nouvelles mesures pour soutenir la trésorerie de votre société. Retrouvez aussi nos précédents webinars et ceux à venir qui proposent des solutions concrètes pour le financement de votre startup en période de crise. Pour plus d’informations, n’hésitez pas également à nous contacter afin d'obtenir un audit gratuit pour gérer la crise et financer vos innovations.