Disclaimer : cet article a été rédigé grâce à l’expérience d’OMADA et de ses associés et aux échanges nombreux que ces derniers entretiennent avec leurs confrères avocats, leurs clients et leurs partenaires (experts-comptables, commissaires aux comptes…etc.). C’est cette réflexion « augmentée » par les apports de toutes les parties prenantes qui entourent OMADA au quotidien qui a permis de donner jour à cet article.

(Un template de LOI est à télécharger à la fin de cet article ⬇️)

2022 aura été l’année d’un « retournement » dans l’écosystème startup : coup d’arrêt à l’inflation des valorisations, signaux d’une contraction des investissements au second semestre et renversement du rapport de force entre investisseurs et entrepreneurs.

Si l’accès au financement a entamé une petite révolution en 2022, le besoin de financement n’a pas décru et devrait être toujours aussi fort en 2023. Dans un contexte où les valorisations sont mouvantes et où certains entrepreneurs feront probablement le choix de faire un tour de financement intermédiaire (un bridge) plutôt qu’une levée de fonds en bonne et due forme, le financement par BSA Air devrait être particulièrement sollicité.

Le BSA Air, outil de financement prisé par les startups, dérivé du bon de souscription d’actions (BSA), permet à des investisseurs de rentrer au capital d’une société sur la base d’une valorisation calculée non pas au moment du versement des fonds mais au moment de l’exercice du BSA Air avec la garantie que cette valorisation ne dépassera pas une valorisation maximale définie au moment de leur investissement (la « Valorisation Cap ») (en contrepartie, les fondateurs ont la garantie que les BSA Air ne seront pas exercés sur une valorisation inférieure à une valorisation minimum (la « Valorisation Floor »)).

L’investisseur qui investit via BSA Air (l’« Investisseur Air ») investit le montant de souscription de son BSA Air qu’il pourra exercer et convertir en un nombre d’actions à déterminer à l’occasion de la survenance d’un évènement déclencheur futur (l’ « Évènement Déclencheur ») sur la base de la valorisation de la Société retenue dans le cadre de cet évènement (la « Valorisation de Référence ») ou de la non-survenance d’un tel évènement à une échéance prédéterminée.

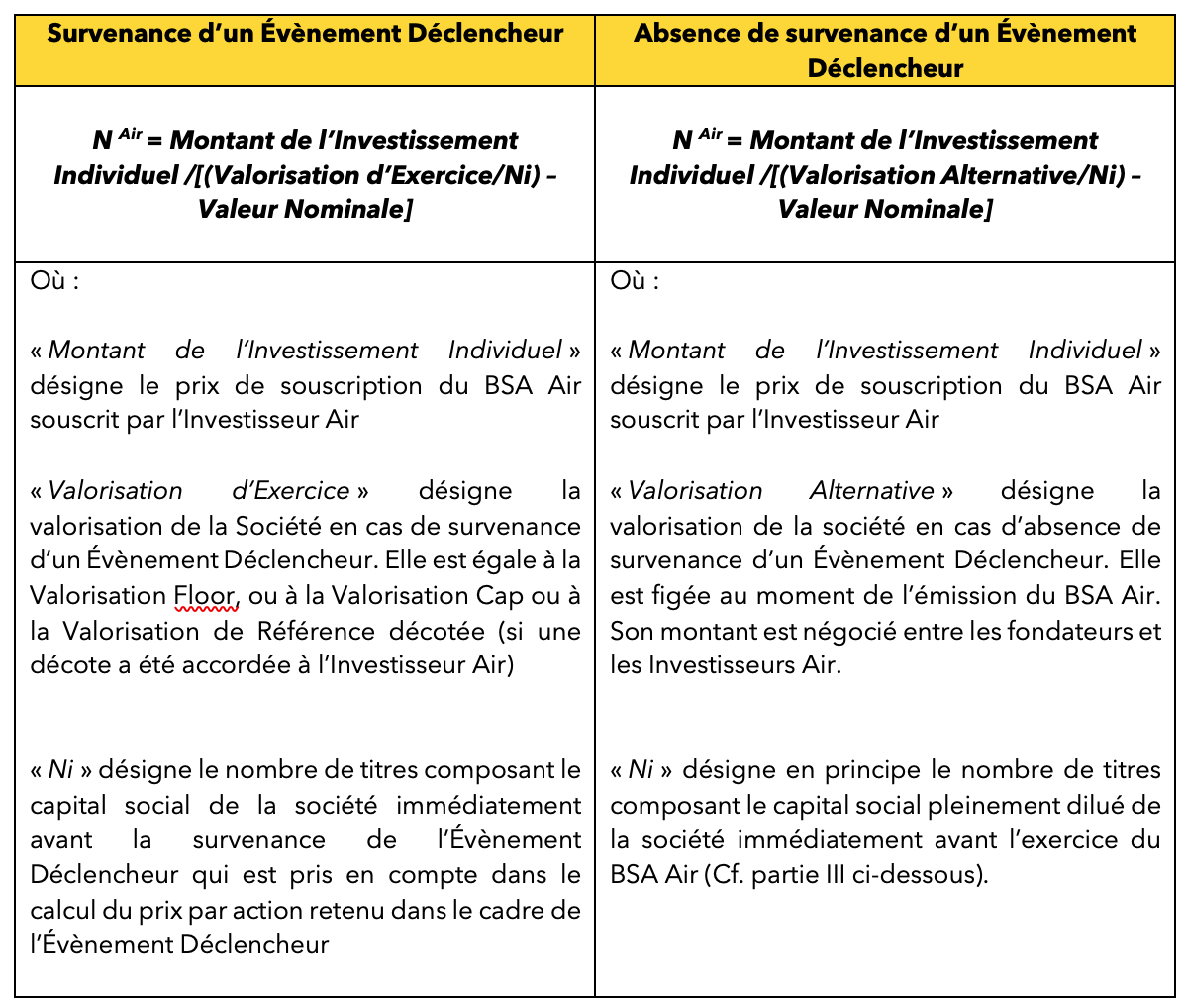

Pour une bonne compréhension des développements ci-dessous, rappelons les formules de calcul du nombre d’actions « NAir » auquel l’exercice d’un BSA Air donne droit :

Compte tenu du contexte actuel, nous vous partageons trois réflexions qui pourront vous aider à bien organiser votre tour de BSA Air en 2023.

- L’attrait renforcé du BSA Air

Le BSA Air a toujours été un outil de financement attractif de par sa souplesse et sa rapidité de mise en œuvre.

Dans un contexte où il peut être plus difficile de boucler un tour de financement par voie de levée de fonds classique, le BSA Air apparaît comme une alternative toute trouvée :

- Le BSA Air permet de récupérer des fonds sans figer une valorisation qui pourrait être démesurément hasardeuse…

Le BSA Air permet de lever des fonds de manière beaucoup plus rapide qu’une levée de fonds classique. En effet, un tour de financement en BSA Air ne s’accompagne généralement pas de la négociation d’un nouveau pacte d’associés ni de la réalisation d’un audit de la société.

A titre d’exemple, quand une Série A peut nécessiter deux mois pleins de travail à partir de la négociation de la term sheet jusqu’au closing, un tour de BSA Air peut nécessiter seulement un « gros » mois de travail.

Il en découle naturellement que les frais associés à un tour de financement en BSA Air sont moins importants qu’une levée classique. Dans la mesure où la (re)négociation du pacte est reportée à la prochaine augmentation de capital et où les investisseurs acceptent en général d’investir ou réinvestir sans diligenter d’audit, les frais d’avocats et d’auditeurs sont moins élevés.

Enfin, l’un des avantages majeurs pour les entrepreneurs que présente le BSA Air actuellement réside dans la possibilité de ne pas figer la valorisation de la société utilisée pour calculer le nombre d’actions qu’un investisseur peut obtenir eu égard au montant de son investissement. Le baromètre des valorisations ayant significativement baissé en 2022, les entrepreneurs qui ont levé des fonds en 2020 et 2021 sur des valorisations record ne peuvent pas se permettre d’accepter n’importe quelle valorisation aujourd’hui sous peine de diluer excessivement les associés existants, voire de les sur-diluer (et eux avec) dans l’hypothèse de mise en œuvre d’un mécanisme de relution (tel qu’un ratchet) négocié par les derniers investisseurs entrés au capital.

Actuellement le BSA Air permet donc aux entrepreneurs de gagner du temps pour mettre leur société dans les meilleures dispositions pour réaliser une « vraie » levée de fonds dans les 6-12 mois qui viennent sur la base d’une valorisation moins dégradée que celle qu’ils seraient contraints d’accepter s’ils réalisaient une augmentation de capital aujourd’hui.

- …Tout en permettant à la société de consolider ses fonds propres

Le BSA Air étant un outil inventé par la pratique (Me Sacha Benichou), son régime fiscal et son traitement comptable ne sont pas déterminés par un texte de loi et ont toujours été laissés à la libre interprétation des praticiens du droit.

Concernant son traitement comptable, il nous semble aujourd’hui possible de comptabiliser les montants investis en BSA Air en capitaux propres.

Ce traitement comptable s’appuie sur un faisceau d’indices :

-

- Ce que sont les capitaux propres

Sur un plan économique et financier, les capitaux propres représentent les fonds dont disposent une société en conséquence des apports financiers faits par ses associés ainsi que les ressources financières générées par l’activité de la société. Le montant des capitaux propres est donc fluctuant et constitue une indication de la situation financière de la société.

Sur un plan comptable, les capitaux propres comprennent le capital social, les primes d’émission et d’apport, les réserves légales et statutaires, le report à nouveau et le résultat de l’exercice comptable.

Au sens purement comptable, le montant investi en BSA Air ne semble pas expressément rentrer dans la définition des capitaux propres. En revanche, au sens financier, les montants investis en BSA Air étant mis à disposition de la société par les Investisseurs Air de manière définitive et sans possibilité de remboursement en espèces, les montants investis en BSA Air constituent donc des ressources pérennes de la société et jouent donc un rôle similaire aux capitaux propres.

-

- Ce que le traitement comptable des BSA classiques nous indique

Réfléchir par parallélisme avec les BSA est riche en enseignements.

Conformément aux recommandations du Conseil national de la comptabilité, le prix versé à la souscription des BSA, c’est-à-dire le prix de souscription des BSA, est comptabilisé en prime d’émission (et donc en capitaux propres) et ce avant même que les BSA soient exercés et alors même que les BSA ne seront peut-être jamais exercés et donc jamais transformés en actions.

Or, concernant les BSA Air, c’est précisément l’éventuelle absence d’exercice des BSA Air qui est parfois avancé pour avancer que le prix de souscription d’un BSA Air ne pourrait pas être comptabilisé en prime d’émission dans la mesure où il est possible qu’un BSA Air ne soit jamais exercé et ne donne jamais lieu à l’émission d’actions et donc à la constatation d’une prime d’émission. Mais si on retient le raisonnement retenu pour les BSA classiques, pourquoi ne pas le retenir également pour les BSA Air ?

Rappelons qu’il est intéressant d’inclure le montant d’un tour de BSA Air dans les capitaux propres d’une société pour mettre en avant sa solidité financière et ainsi avoir accès à de nombreuses aides et subventions dont l’obtention est conditionnée à l’atteinte de ratios calculés sur la base des capitaux propres.

Lever des fonds en BSA Air peut non seulement constituer une alternative à une levée de fonds classique en termes de financement en equity mais également permettre de faire effet de levier et de renforcer sa capacité de financement.

- Fixer une « bonne » Valorisation Cap, le nerf de la guerre !

Nous l’avons déjà écrit (https://eldorado.co/blog/2020/12/23/la-professionnalisation-du-bsa-air), lever des fonds via BSA Air ne permet pas de s’affranchir totalement de la question de la valorisation de la société.

En effet, dans un tour de BSA Air, les Investisseurs Air acceptent de reporter à plus tard (au moment de la survenance d’une augmentation de capital), le calcul de la valorisation définitive de la société sur la base de laquelle ils souscriront de nouvelles actions de la société.

En cas de survenance d’une telle augmentation de capital, la valorisation d’exercice sur la base de laquelle les Investisseurs Air pourront exercer leur BSA Air (la « Valorisation d’Exercice ») et souscrire aux actions correspondantes est déterminée en fonction de la valorisation de marché de la société retenue dans le cadre de l’augmentation de capital (la « Valorisation de Référence »), comme suit :

-

- Si la Valorisation de Référence à laquelle est appliqué le taux de décote accordé aux Investisseurs Air est strictement supérieure à la Calorisation Cap, alors la Valorisation d’Exercice est égale à la Valorisation Cap,

- Si la Valorisation de Référence à laquelle est appliqué le taux de décote accordé aux Investisseurs Air est inférieure ou égale à la Valorisation Cap et supérieure ou égale à la Valorisation Floor, alors la Valorisation d’Exercice est égale à la Valorisation de Référence à laquelle est appliqué le taux de décote accordé aux Investisseurs Air.

Ainsi, en cas de survenance d’une augmentation de capital constituant un Evènement Déclencheur, les Investisseurs exercent leurs BSA Air sur une valorisation maximale égale à la Valorisation Cap.

Notre conseil aux entrepreneurs dans le contexte actuel : portez une attention toute particulière au montant de la Valorisation Cap que vous négocierez avec vos investisseurs et veillez à ne pas la sous-évaluer afin de contrôler la dilution qui résultera de l’exercice des BSA Air.

Il nous semble qu’actuellement les entrepreneurs pourraient être tentés de sous-estimer de manière excessive la Valorisation Cap, et ce en partant du postulat que les valorisations resteront à la baisse.

Or si la Valorisation Cap est sous-estimée et que c’est la Valorisation Cap qui est retenue comme Valorisation d’Exercice, cela signifie que la Valorisation de Référence (la valorisation de marché retenue pour la société au moment de l’exercice des BSA Air) est significativement supérieure à la Valorisation Cap et que la dilution résultant de l’exercice des BSA Air aurait pu être moindre.

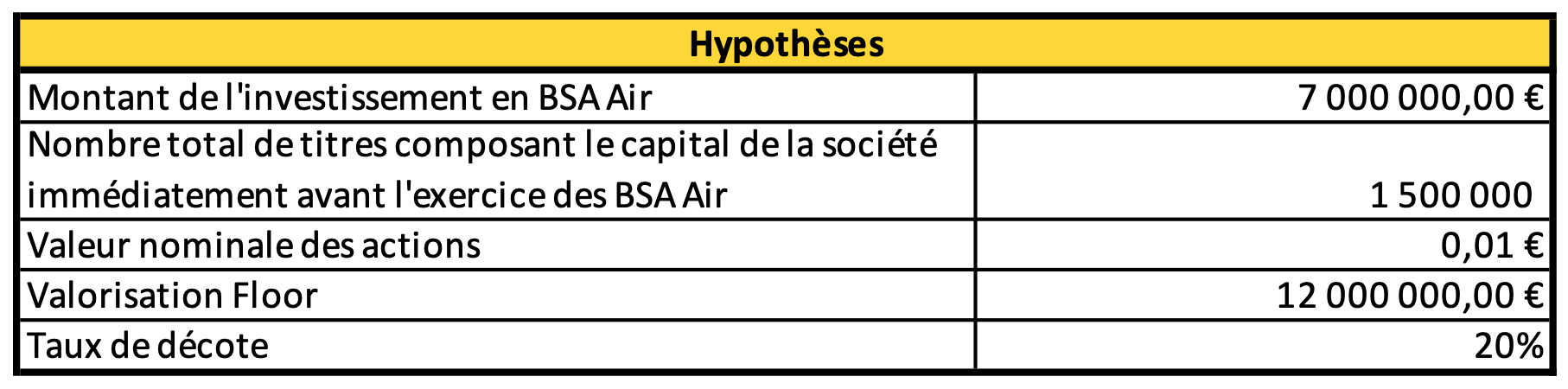

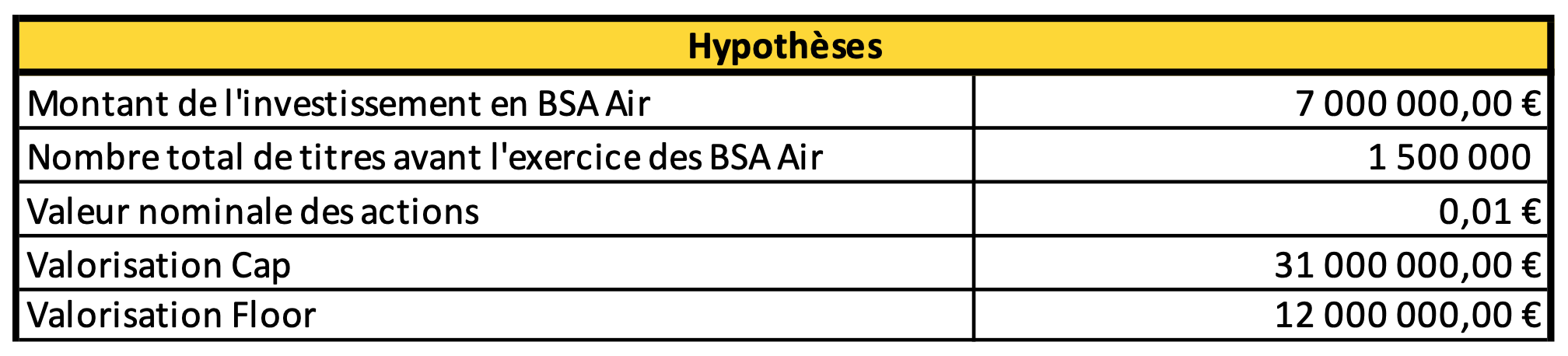

Illustration : prenons les hypothèses de départ ci-dessous :

Comparons maintenant la dilution résultant de l’exercice des BSA Air dans deux hypothèses :

-

- Une hypothèse dans laquelle la Valorisation de Référence est significativement supérieure à la Valorisation Cap (autrement dit, la Valorisation Cap a été sous-estimée), et

- Une hypothèse dans laquelle la Valorisation de Référence est cohérente par rapport à la Valorisation Cap

Si c’est la Valorisation Cap qui est retenue comme Valorisation d’Exercice, cela signifie que l’évolution de la valorisation de marché de la société n’a pas été correctement anticipée.

Aussi et même si les indicateurs du marché ne plaident pas vraiment pour un retour rapide à la hausse des valorisations, les entrepreneurs ont tout intérêt à faire en sorte que cette Valorisation Cap soit assez élevée afin de laisser une marge de manœuvre à la société pour retrouver un niveau de valorisation cohérent par rapport à la valorisation du tour précédent et ce, afin que les BSA Air soient exercés sur la base d’une valorisation qui ne soit pas démesurément dégradée.

Dans la mesure où il est difficile d’anticiper la tendance à venir, préconisons de tendre vers des valorisations intermédiaires qui se trouveraient à mi-chemin entre les valorisations de 2020-2021 et les valorisations de fin 2022.

A noter qu’inversement, pour les Investisseurs Air, si la Valorisation Cap est sous-estimée et que la tendance du marché évolue à la hausse, c’est une opportunité pour eux de maximiser leur retour sur investissement. En effet, deux paramètres permettent aux Investisseurs Air d’optimiser leur retour sur investissement : i) la décote sur la Valorisation de Référence éventuellement accordée par les fondateurs de la société et ii) la Valorisation Cap. Les décotes pratiquées sur le marché se situent entre 5%-10% et 20-25%. Si on retient une décote dans cet ordre de grandeur, la décote à elle-seule ne permettra pas à un Investisseur Air de maximiser son retour sur investissement. En revanche, si un Investisseur Air exerce son BSA Air sur la base de la Valorisation Cap et que la Valorisation de Référence est significativement supérieure à la Valorisation Cap, alors le retour sur investissement augmente parallèlement et significativement : plus la Valorisation de Référence est supérieure à la Valorisation Cap, plus le retour sur investissement est élevé pour l’Investisseur Air concerné.

Illustration : prenons les hypothèses de départ ci-dessous

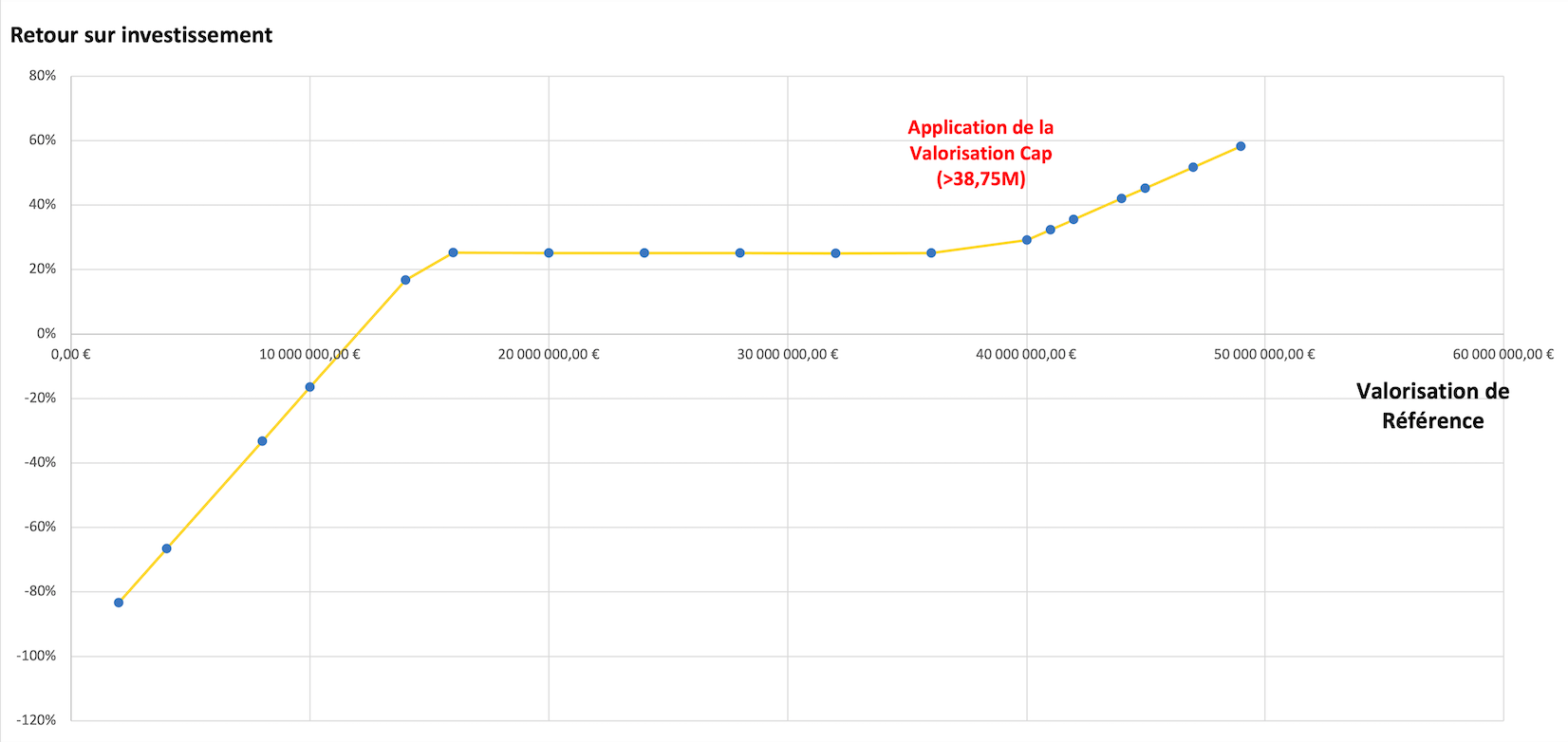

Prenons maintenant deux hypothèses différentes : i) une hypothèse dans laquelle les BSA Air sont exercés sur la base d’une Valorisation d’Exercice fluctuante - Valorisation Floor, Valorisation de Référence décotée ou Valorisation Cap (Hypothèse 1) et ii) une hypothèse dans laquelle les BSA Air sont exercés sur la base d’une Valorisation de Référence décotée en fonction d’une décote fluctuante et comparons l’évolution du retour sur investissement dans ces deux hypothèses (Hypothèse 2).

Hypothèse 1

Ici on voit que dès que l’on applique la Valorisation Cap (i.e. lorsque la Valorisation de Référence dépasse 38,75 millions d’euros), le retour sur investissement est supérieur à 25% et que lorsque la Valorisation de Référence passe de 38,75 millions d’euros à 50 millions d’euros, le retour sur investissement passe d’environ 25% à 60%.

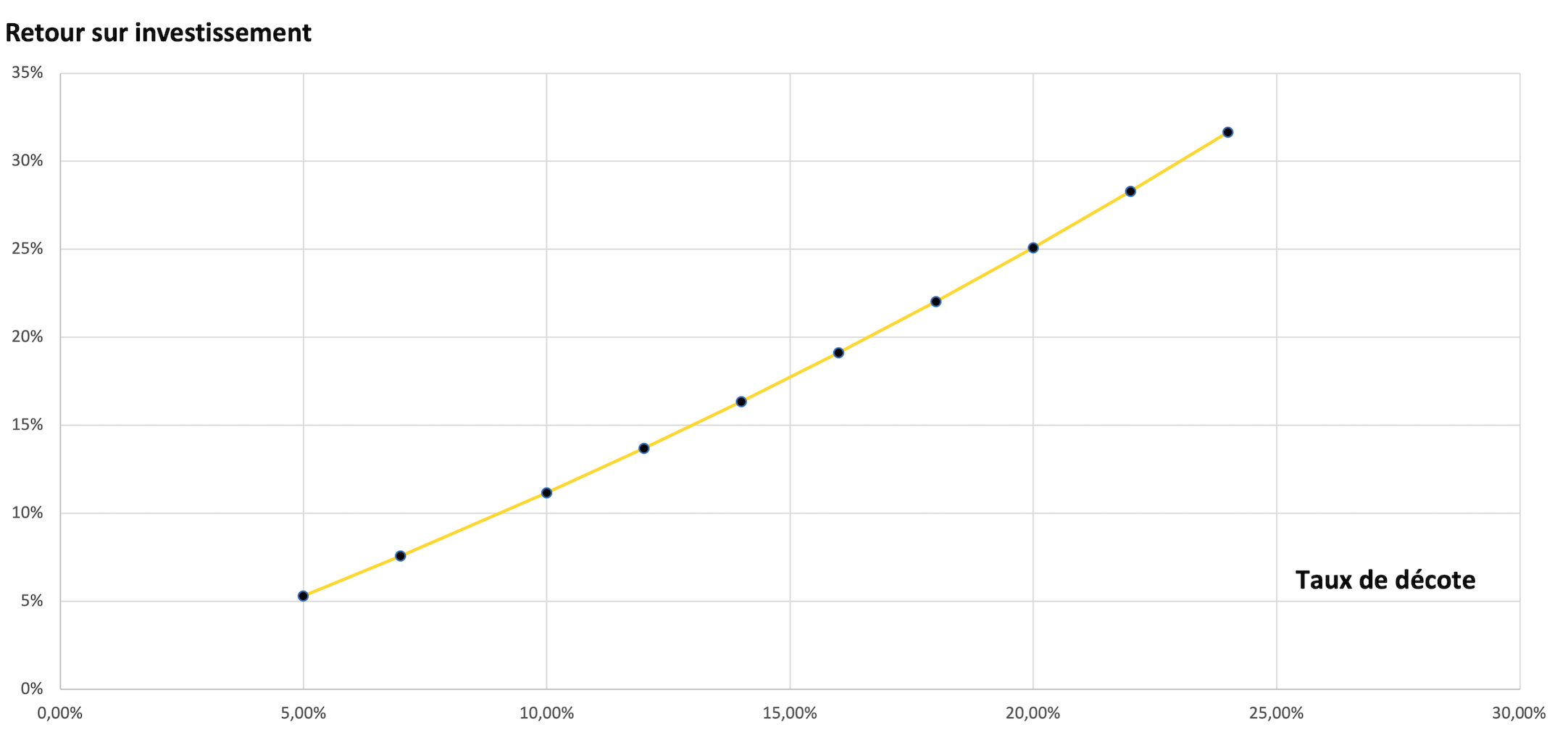

Hypothèse 2

Ici on voit que si une décote classique est appliquée (décote entre 5% et 25%), le retour sur investissement est limité à environ 30%.

- L’absence de survenance de l’Évènement Déclencheur : de la science-fiction à la réalité

Le BSA Air est conçu pour être exercé à l’occasion de la survenance d’un Évènement Déclencheur dans un certain laps de temps (en général, la réalisation d’une augmentation de capital dans les 6, 12, 18 ou 24 mois suivant la mise en place du BSA Air). Si l’Évènement Déclencheur n’intervient pas, alors l’Investisseur Air peut librement décider d’exercer son BSA Air. Dans ce cas, le BSA Air est exercé sur la base d’une valorisation prédéfinie au moment de l’investissement en BSA Air (la « Valorisation Alternative »).

Dans le contexte actuel, il nous semble précautionneux de considérer que la réalisation d’une future levée de fonds devant constituer un Évènement Déclencheur n’est pas acquise et qu’il est possible que de plus en plus de BSA Air soient exercés malgré l’absence de survenance d’Évènement Déclencheur. Sans dire que lever des fonds dans le cadre d’une augmentation de capital après la mise en place d’un BSA Air était jusqu’ici une formalité, l’expérience montre que dans la majorité des cas, les sociétés qui avaient réalisé un tour de financement en BSA Air arrivaient à lever des fonds dans les délais requis pour que les Investisseurs Air exercent leurs BSA Air dans le cadre de la levée de fonds (et donc sur la base de la Valorisation Cap ou de la Valorisation de Référence décotée).

Cela ne semble plus si acquis et l’hypothèse de non-survenance d’un Évènement Déclencheur, qui était assez théorique jusqu’à maintenant, était parfois négligée par les entrepreneurs et insuffisamment discutée avec les investisseurs.

Il convient désormais de négocier minutieusement les modalités d’exercice d’un BSA Air en l’absence de survenance d’un Évènement Déclencheur et donc de prêter attention aux éléments suivants :

- La date limite de survenance de l’Évènement Déclencheur

En général, cette date est fixée à une échéance se trouvant entre 6 et 18/24 mois de la date d’émission des BSA Air. Les fondateurs qui ont recours à des BSA Air dans le cadre d’un bridge auront tout intérêt à négocier des délais plus longs, représentatifs des délais actuels pour finaliser des « vraies » levées de fonds par voie d’augmentation de capital.

- Le montant de la levée de fonds qui permettra de caractériser la survenance d’un Évènement Déclencheur

Dans la documentation d’émission des BSA Air, l’Évènement Déclencheur qui permettra aux Investisseurs Air d’exercer leurs BSA Air est précisément défini. Concernant plus particulièrement les augmentations de capital qui constituent un Évènement Déclencheur, et afin que la moindre « petite » augmentation de capital non significative (par exemple une augmentation de capital résultant de l’exercice de BSPCE ou de BSA ou une augmentation de capital résultant de la compensation des comptes courants d’associés des fondateurs), un montant minimum du prix de souscription global de l’augmentation de capital à atteindre est défini pour constituer un Évènement Déclencheur. Ce montant est donc à déterminer de manière judicieuse.

- La définition de la Valorisation Alternative

La Valorisation Alternative est librement définie et négociée entre les fondateurs et les investisseurs. Elle est souvent égale au montant de la Valorisation Cap décotée ou à une valorisation intermédiaire décorrélée de la Valorisation Cap ou encore à la Valorisation Floor.

L’hypothèse de non-survenance d’un Évènement Déclencheur étant devenue plus probable, la question de la Valorisation Alternative est fondamentale. Attention aux Valorisations Alternatives trop faibles, par exemple les Valorisations Alternatives égales à la Valorisation Floor au caractère quasi punitif car excessivement dilutives. On préconisera plutôt une Valorisation Alternative égale à une valorisation intermédiaire entre la Valorisation Cap et la Valorisation Floor.

- La définition du prix par action d’exercice

Comme mentionné en introduction, en l’absence de survenance d’un Évènement Déclencheur, le nombre d’actions NAir auquel un BSA Air donne droit est calculé comme suit :

N Air = Montant de l’Investissement Individuel /[(Valorisation Alternative/Ni) – Valeur Nominale]

Étudions d’un peu plus près le ratio « Valorisation Alternative/Ni ».

Ce ratio correspond en fait à un prix par action d’exercice (le « PPA d’Exercice »). Pour le calculer il convient de prendre en compte Ni, à savoir le nombre de titres composant le capital pleinement dilué un instant de raison avant l’exercice, soit :

-

-

- Les actions existant immédiatement avant l’exercice des BSA Air,

-

-

-

- Les options attribuées aux fins d’intéressement au capital en vigueur immédiatement avant l’exercice des BSA Air (BSPCE, BSA, Options de souscriptions ou d’achat d’actions, Actions gratuites…etc.), et

-

-

-

- Les valeurs mobilières en vigueur immédiatement avant l’exercice et qui pourraient être transformées en actions à l’occasion d’un exercice ou d’une conversion, et donc en particulier les BSA Air émis et attribués à cette date. Mais appliquer tel quel cette définition à cette formule de calcul est impossible car cela en fait une formule de calcul circulaire. Pour régler cette difficulté, deux options sont envisageables :

-

-

-

-

- Soit, on exclut les actions émises en exercice BSA Air du capital social pleinement dilué. C’est à l’avantage des associés existants et au détriment des Investisseurs Air car en ne prenant pas en compte les actions émises en exercice du BSA Air, le PPA d’Exercice est plus élevé et, pour un montant d’investissement donné, donne droit à un nombre plus faible d’actions.

-

-

-

-

-

- Soit, on fige arbitrairement une valeur pour Ni, ce qui revient en réalité à « graver dans le marbre » un PPA d’Exercice. Cela permet de s’extraire de la formule de calcul circulaire. Mais comment figer ce prix ? Voici une solution qui, bien qu’imparfaite, a le mérite d’exister.

-

-

Cette solution consiste à :

- calculer un prix par action d’exercice hypothétique sur la base de la Valorisation Alternative et d’un capital social pris sur une base pleinement diluée à l’exclusion des actions à émettre en exercice des BSA Air (le « PPA d’Exercice Hypothétique »), puis

- calculer un nombre hypothétique d’actions à émettre en exercice des BSA Air sur la base de ce PPA d’Exercice Hypothétique (le « Nombre d’Actions Hypothétique »), et, enfin,

- calculer un prix par action d’exercice ajusté sur la base de la Valorisation Alternative et du capital social pris sur une base pleinement diluée incluant le Nombre d’Actions Hypothétique (le « PPA d’Exercice Ajusté »). Ce PPA d’Exercice Ajusté peut être utilisé comme PPA d’Exercice.

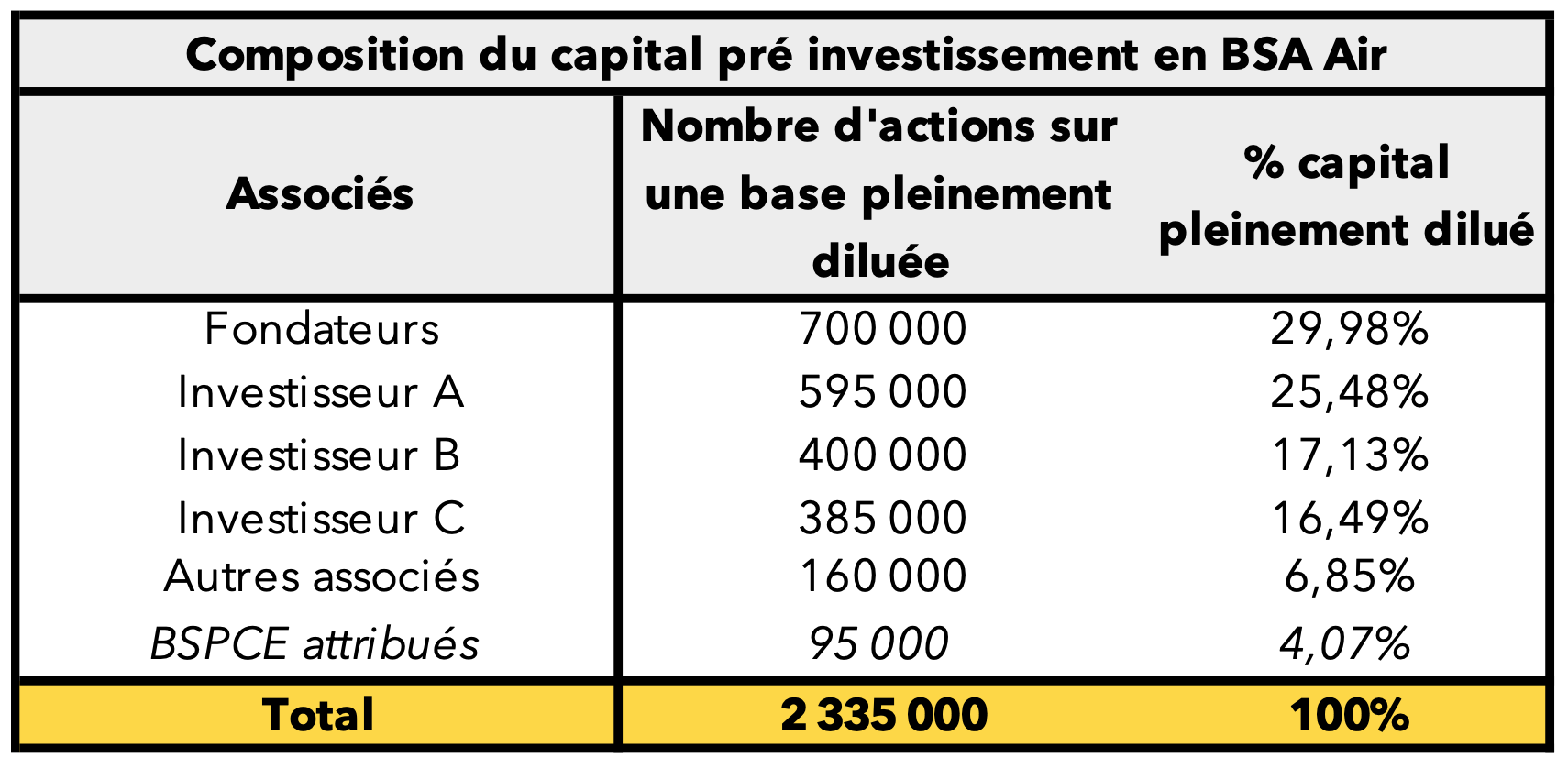

Illustration :

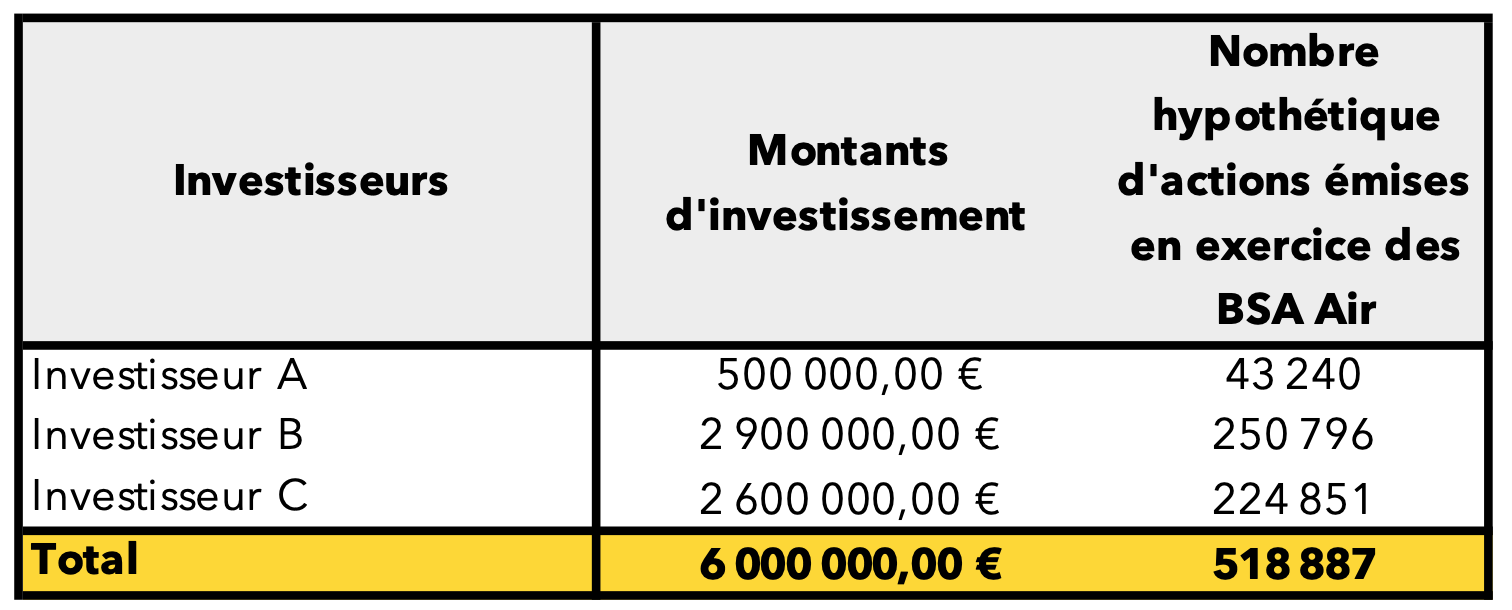

Prenons pour hypothèse que trois investisseurs historiques (Investisseur A, Investisseur B et Investisseur C) décident de réinvestir dans une société dans le cadre d’un tour de BSA Air.

- Hypothèses de départ

Les investisseurs souhaitent investir les montants suivants :

-

-

-

-

- Investisseur A : 500.000 €,

- Investisseur B : 2.900.000 €, et

- Investisseur C : 2.600.000 €

-

-

-

Sur la base des valorisations suivantes :

-

-

-

-

- Valorisation Floor : 12.000.000 €,

- Valorisation Cap : 32.000.000 €, et

- Valorisation Alternative : 27.000.000 €.

-

-

-

- Calcul du PPA d’Exercice Hypothétique

PPA d’Exercice Hypothétique = Valorisation Alternative/Nombre de titres composant le capital social sur une base pleinement diluée immédiatement avant la mise en place des BSA Air

- PPA d’Exercice Hypothétique = 27.000.000/2.335.000

- PPA d’Exercice Hypothétique = 11,56 €

- Calcul du Nombre d’Actions Hypothétique

Pour chaque investisseur :

Nombre d’Actions Hypothétique = Montant investi / PPA d’Exercice Hypothétique

Pour l’ensemble des investisseurs :

- Nombre d’Actions Hypothétique = 518.887

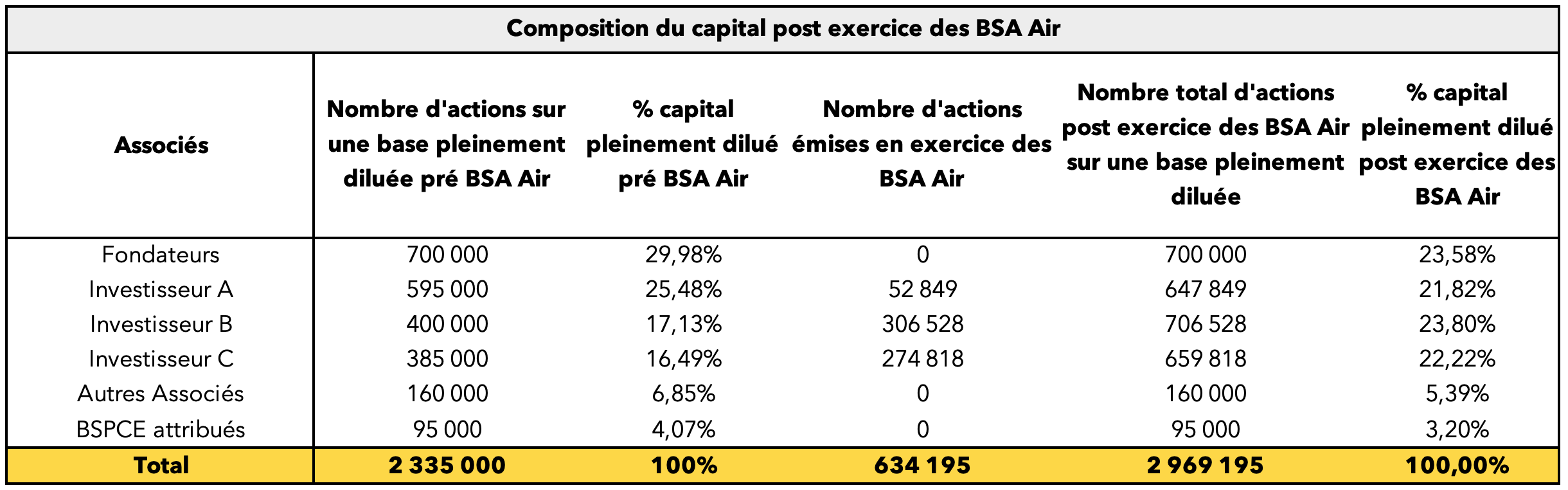

- Calcul d’un PPA d’Exercice correspondant au PPA d’Exercice Ajusté

PPA d’Exercice Ajusté = [Valorisation Alternative/( Nombre de titres composant le capital social sur une base pleinement diluée immédiatement avant la mise en place des BSA Air + Nombre d’Actions Hypothétique)]

- PPA d’Exercice Ajusté = [27.000.000/(2.335.000+518.887)]

- PPA d’Exercice Ajusté = 9,46 €

- Calcul du nombre ajusté d’actions émises en exercice des BSA Air en l’absence de survenance d’un Évènement Déclencheur

Cette méthode de calcul est en réalité similaire à celle qui est utilisée pour calculer NAir quand les BSA Air sont exercés dans le cadre d’une levée de fonds.

Dans le cadre d’une levée de fonds, Ni correspond au nombre total de titres utilisés pour calculer le prix par action retenu pour cette levée de fonds. Quelle que soit la manière dont ce prix par action est déterminé et notamment quel que soit le nombre de titres pris en compte dans le capital pleinement dilué pour calculer ce prix par action, un prix par action est figé et il est ensuite utilisé dans la formule de calcul d’exercice des BSA Air. Dans l’illustration ci-dessus, la fixation du prix d’exercice est peut-être moins « parfaite » que dans le cadre d’une levée de fonds mais la philosophie, au fond, est similaire : on fige un prix par action d’exercice sur la base d’un capital social pleinement dilué immédiatement avant l’exercice.

Dernière précision : si vous vous rendez compte que les modalités d’exercice des BSA Air que vous avez mis en place sont perfectibles et que vous craigniez de ne pas réussir à lever des fonds dans les temps pour qu’un Évènement Déclencheur survienne, il est possible, sous réserve que tous les Investisseurs Air l’acceptent, de modifier ces modalités. Cela se formalise juridiquement et entraîne un coût mais cela vous évite potentiellement de « subir » un exercice de BSA Air dans de mauvaises conditions.

L’objectif de ce template est de servir de base de discussion entre entrepreneurs et Investisseurs Air dans la perspective d’un tour de BSA Air, étant précisé que la mise en place d’un BSA Air nécessite, comme c’est le cas pour tout autre outil de financement, une maîtrise de sa technicité et des usages le régissant de sorte que l’utilisation d’un template ne saurait se substituer au conseil qu’un avocat spécialisé en la matière pourrait apporter.

***

Un grand merci à OMADA pour la rédaction de cet article. OMADA est un cabinet d’avocats entrepreneurs qui conseille et accompagne tout porteur de projet à tous les stades de développement de son projet (de la constitution à la revente en passant par ses différents tours de financement) sur les sujets corporate, venture capital et M&A (www.omada-avocats.com).

Template de LOI BSA Air à télécharger 👇