Les obligations convertibles sont des obligations convertibles…en actions.

Les obligations convertibles en actions (OCA) offrent en effet la possibilité à leur titulaire de les convertir en actions de la société ayant émis les obligations, selon une parité et des délais prévus dans le contrat d’émission des obligations convertibles.

La mécanique des obligations convertibles

La mécanique des obligations convertibles est la suivante :

- La société emprunteuse émet des obligations convertibles qui sont souscrites par un investisseur en échange du versement du prix de souscription des obligations convertibles. La société obtient donc des liquidités lui permettant de financer son développement et le souscripteur bénéficie d’une créance sur la société émettrice, créance rémunérée par des intérêts selon des modalités détaillées dans le contrat d’émission.

- Le contrat d’émission des obligations prévoit une date d’échéance finale à laquelle le remboursement du montant en principal augmenté des intérêts sera dû en espèces si aucune conversion des obligations ou aucun cas d’exigibilité anticipé n’est intervenu avant la date d’échéance finale.

- Entre la date de souscription des obligations convertibles et la date d’échéance finale, les obligations peuvent ainsi, toujours sous réserve de ce qui est prévu dans le contrat d’émission, i) soit être converties en actions de la société si survient un évènement de conversion (tel que défini dans le contrat d’émission), ii) soit être remboursées en espèces si survient un cas d’exigibilité anticipée (tel que défini dans le contrat d’émission).

Ainsi, à compter de leur émission, le destin des obligations convertibles dépend de la survenance de l’une des trois hypothèses suivantes :

- L’hypothèse a priori « reine » de la survenance d’un évènement de conversion

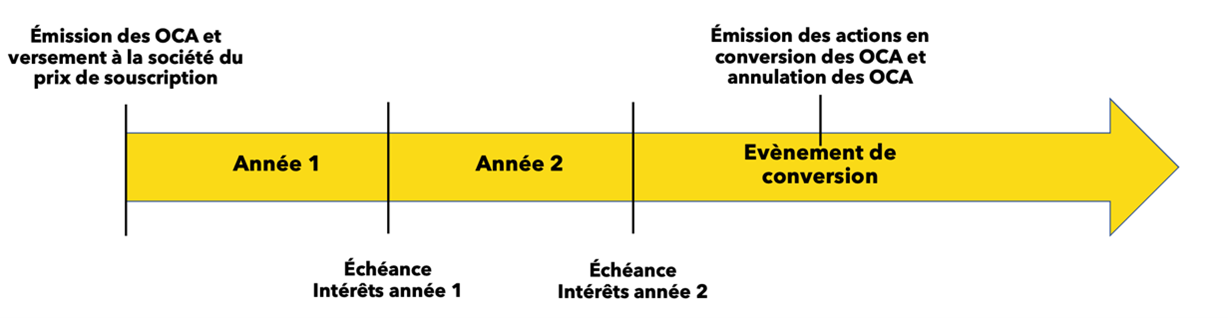

L’évènement de conversion le plus courant est une levée de fonds d’un montant significatif. Les obligations convertibles sont alors converties en actions de la société émettrice sur la base d’une valorisation de conversion et de modalités définies dans le contrat d’émission des obligations.

A noter que, notamment dans les sociétés matures, la cession de la société ou la cotation des titres (introduction en bourse) de la société à un prix déterminé dans le contrat d’émission des obligations est parfois définie comme un évènement de conversion donnant droit au titulaire des obligations convertibles, autrement appelé l’obligataire, de convertir ses obligations en actions, permettant ainsi de les céder directement dans le cadre de la cession de la société ou de la cotation de ses titres.

La définition de l’évènement de conversion dépend du profil de l’obligataire et de son objectif premier :

- S’il s’agit d’un « simple » prêteur de liquidités, il pourra se satisfaire de la perception d’intérêts forfaitaires sans chercher à prendre le risque de rentrer au capital de la société émettrice, rendant incertaine l’éventuelle plus-value qu’il pourrait en retirer.

- S’il s’agit d’un prêteur-investisseur cherchant à se ménager la possibilité de rentrer ultérieurement au capital de la société, à un prix avantageux, il veillera à ce que la définition de l’évènement de conversion lui permette, le moment venu, en cas de réalisation d’un tel évènement, de le rassurer sur et d’assurer son entrée au capital de la société (il apportera donc une attention particulière au montant de la levée de fonds, au profil des investisseurs participant à la levée de fonds…etc.).

Illustration : survenance d’un évènement de conversion au cours de la troisième année suivant l’émission des OCA

- L’hypothèse a priori inattendue de la survenance d’un cas d’exigibilité anticipée

Le principe du mécanisme de l’exigibilité anticipée est une garantie classique concédée à tout prêteur et a fortiori à tout obligataire.

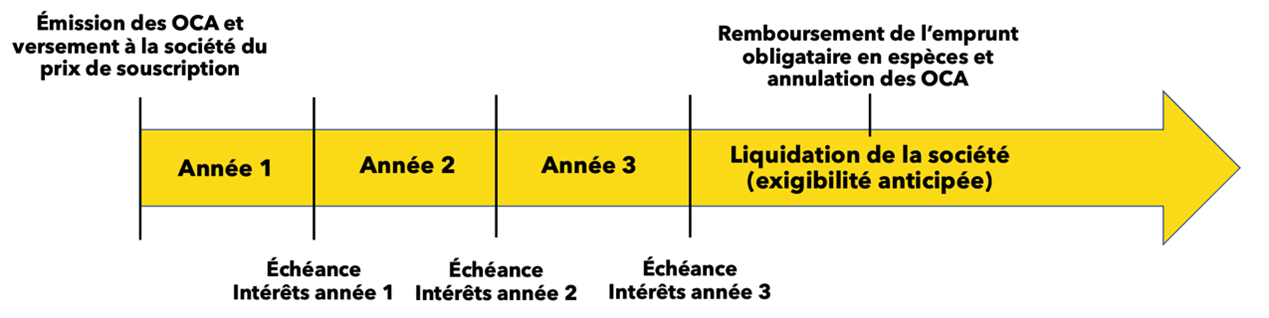

Les cas d’exigibilité anticipée peuvent varier d’un contrat d’émission d’obligations à l’autre et découlent des négociations entre l’émetteur et le souscripteur des obligations convertibles. Généralement, ils visent les hypothèses où la société emprunteuse, ou ses associés opérationnels, feraient défaut. Une telle exigibilité anticipée est ainsi généralement imposée dans l’hypothèse où la société émettrice ferait l’objet d’une procédure collective (notamment redressement ou liquidation judiciaire) ou encore en cas de violation par la société des statuts, du pacte d’associés ou du contrat d’OCA.

En cas de survenance d’un cas d’exigibilité anticipée, le montant en principal augmenté des intérêts dus et non encore payés est à payer en espèces à l’obligataire.

Illustration : survenance de la liquidation de la société au cours de la quatrième année suivant l’émission des OCA

- L’hypothèse a priori décevante de l’atteinte de la date l’échéance sans survenance d’un évènement de conversion

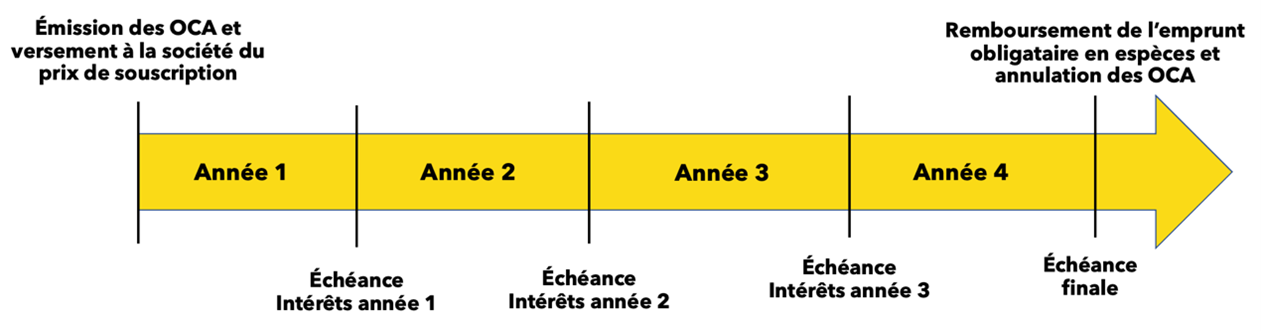

Dans l’hypothèse où, à la date d’échéance finale, aucun évènement de conversion, ni aucun cas d’exigibilité anticipé, n’est intervenu, l’emprunt obligataire est une dette à la charge de la société à hauteur du montant en principal et des intérêts dus et non encore payés.

A la date d’échéance finale, cette somme est donc due par la société qui doit la verser en espèces au souscripteur des obligations convertibles.

Dans l’absolu, rien n’empêche l’obligataire de se ménager la possibilité, à l’échéance finale ou en cas de survenance d’un cas d’exigibilité anticipée, de choisir entre la conversion en actions et le remboursement en espèces, l’hypothèse d’une conversion en actions intéressante pour le titulaire étant toutefois peu susceptible de se présenter dans ces cas-là (cf. par exemple l’hypothèse d’une société qui ferait l’objet d’une procédure de liquidation judiciaire ou d’une société qui n’aurait pas réussi à lever des fonds alors qu’elle en avait besoin pour réaliser son business plan).

Illustration : absence de survenance d’évènement de conversion ou de cas d’exigibilité anticipée et remboursement à l’échéance finale

La survenance de l’une quelconque de ces trois hypothèses a un effet commun : que les obligations convertibles soient converties en actions ou remboursées en espèces, elles sont annulées à la suite de leur conversion ou remboursement. La société émettrice n’est alors plus débitrice de l’obligataire.

Pour aller plus loin :

👉 Les obligations convertibles en actions (3/3)

👉 Les obligations convertibles en actions (1/3)

Un grand merci à OMADA pour la rédaction de cet article. OMADA est un cabinet d’avocats entrepreneurs qui conseille et accompagne tout porteur de projet à tous les stades de développement de son projet (de la constitution à la revente en passant par ses différents tours de financement) sur les sujets corporate, private equity et M&A.