👉 Les obligations convertibles en actions (1/3)

👉 Les obligations convertibles en actions (2/3)

Les modalités de conversion des obligations convertibles

- Le calcul du nombre d’actions émises en conversion des obligations

Le nombre d’actions « N » émises en conversion des obligations convertibles peut être déterminé selon la formule suivante :

N = [M / PA]

Où :

« M » correspond au montant dû au titre de l’emprunt obligataire,

« PA » correspond au prix par action retenu dans le cadre de l’évènement de conversion,

Ces deux éléments appellent une attention particulière :

- Le prix par action « PA »

L’investisseur, titulaire des obligations, demande souvent à ce que ses obligations convertibles soient converties sur la base d’un prix par action correspondant au prix par action retenu à l’occasion de l’évènement de conversion décoté, cette décote se situant souvent entre 20% et 25%. Dans un tel cas la formule de calcul prendra la forme suivante :

N = [M / (PA x (1-D))]

Où « D » correspond à la décote, en pourcentage, négociée aux termes du contrat d’émission des obligations.

- Le montant converti « M »

Deux montants peuvent être envisagés à ce titre. Le contrat d’émission des obligations peut en effet prévoir que les intérêts produits (soit les intérêts dus au titre de la dernière échéance en cours au moment de la conversion si les intérêts ont été remboursés progressivement, soit l’intégralité des intérêts dus depuis la souscription des obligations convertibles s’il est prévu que les intérêts seront payés in fine en une seule fois) par les obligations convertibles seront incorporés au montant converti. Dans ce cas, la formule de calcul de N peut être précisée comme suit :

N = [M’ + I / PA]

Où :

« M’ » correspond au montant des obligations en principal,

« I » correspond au montant des intérêts dus et non encore payés,

« PA » correspond à la définition ci-dessus.

Le contrat d’émission peut également prévoir qu’en cas de survenance d’un évènement de conversion, les intérêts dus et non encore payés seront versés en espèces et le montant du principal des obligations convertibles sera converti selon les modalités prévues par ce même contrat. Dans ce cas, la formule de calcul de N peut être précisée comme suit :

N = [M’ / PA]

Où :

« M’ », « PA » correspondent aux définitions ci-dessus.

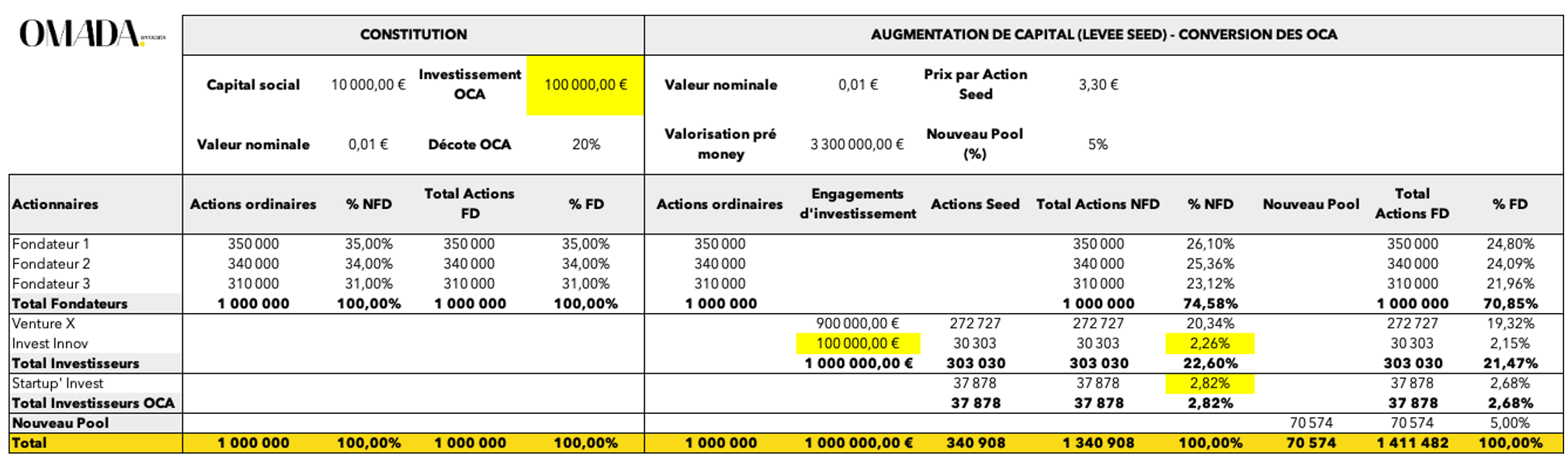

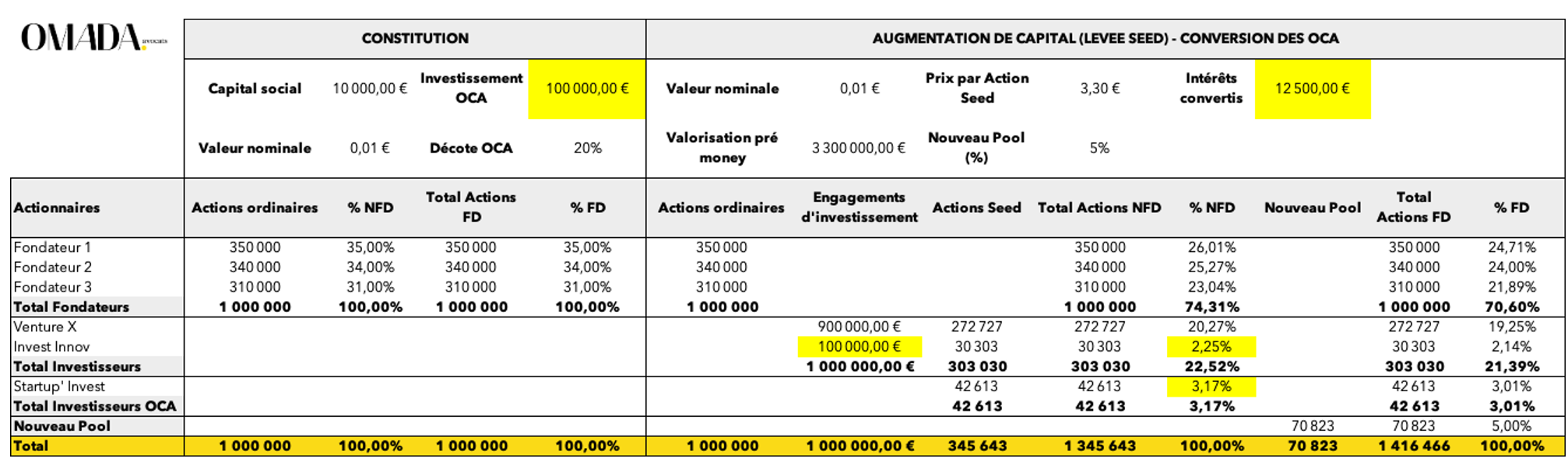

Afin d’illustrer ces différentes possibilités, prenons pour hypothèse que la société Startup A déjà mentionnée plus haut est une société dont le capital social est de 10.000 euros, réparti entre trois fondateurs, que la société Startup’ Invest a investi 100.000 euros en obligations convertibles en actions (OCA) et bénéficie, en cas de survenance dans les 4 ans de la souscription des OCA d’une levée d’un montant au moins égal à 800.000 euros, de la possibilité de convertir ses OCA en actions. Prenons également pour hypothèse que les OCA ont une échéance de 4 ans et qu’elles produisent des intérêts annuels à hauteur de 5% l’an et qu’ils ne sont pas capitalisés.

Enfin, supposons qu’au milieu de la troisième année suivant la souscription des OCA, deux fonds (Venture X et Invest Innov) investissent globalement 1.000.000 euros dans Startup A sur la base d’une valorisation pré money de 3,3 millions d’euros, déclenchant la conversion des OCA.

Exemple 1 : les OCA bénéficient d’une décote de 20% et les intérêts produits par les OCA sont remboursés en espèces.

Exemple 2 : les OCA bénéficient d’une décote de 20% et les intérêts produits par les OCA sont convertis.

- Les enjeux politiques et financiers de l’acquisition par l’obligataire de la qualité d’actionnaire

Au-delà de la détermination du nombre d’actions auquel le titulaire des obligations convertibles a droit, se pose la question de la nature, du type d’actions auxquelles cet obligataire a droit en conséquence de la conversion de ses obligations.

L’obligataire peut être tenté de négocier, au moment de la mise en place des obligations convertibles, les termes et conditions du pacte d’actionnaires qu’il sera amené à signer au moment de la conversion des obligations convertibles. Il peut être d’autant plus tenté d’anticiper cette négociation qu’au moment de la conversion des obligations, la plupart du temps ce sont les nouveaux investisseurs – ceux qui participent à l’opération qui permet la conversion des obligations convertibles – qui ont la main sur ces négociations. Les pratiques diffèrent d’un investisseur à l’autre : certains négocieront des termes et conditions très précis tandis que d’autres, estimant qu’il est vain de négocier des termes et conditions qui seront en tout état de cause renégociés par de nouveaux investisseurs, se satisferont d’engagements minimaux.

Les titulaires d’obligations convertibles peuvent également demander à ce que les actions qui seront émises en conversion de leurs obligations soient des actions de la même catégorie et dotées des mêmes droits et avantages que ceux attachés aux actions émises au profit des nouveaux investisseurs. En pratique, cette formule vise principalement à sécuriser deux droits majeurs des investisseurs professionnels : un droit politique consistant en l’octroi d’une place de membre votant au board et un droit financier consistant en l’octroi d’un premier rang dans le mécanisme de liquidation préférentielle.

Les modalités de remboursement en espèces des obligations convertibles

Tout d’abord, comme mentionné dans notre précédent article, les obligations convertibles peuvent appeler à un remboursement en espèces à la date d’échéance finale de l’emprunt obligataire. Si, à la date d’échéance finale, les obligations n’ont pas été converties en actions ou remboursées en espèces, la société émettrice doit rembourser son emprunt selon les modalités définies dans le contrat d’émission.

En particulier, la société emprunteuse doit alors rembourser le montant en principal et en intérêts, le montant des intérêts dus dépendant également des modalités prévues dans le contrat d’émission. Comme mentionné plus haut, en fonction des modalités prévues dans le contrat d’émission, les intérêts dus à la date d’échéance finale peuvent s’élever à la totalité des intérêts courus depuis la souscription des obligations convertibles si le contrat prévoit que les intérêts n’ont pas à être payés au fur et à mesure. A l’inverse, si le contrat d’émission prévoit que les intérêts doivent être payés à échéance régulière au fur et à mesure, le montant des intérêts à payer à la date d’échéance finale correspond au montant des intérêts courus entre la dernière échéance payée et la date d’échéance finale.

Pour certains investisseurs, l’objectif en souscrivant des obligations convertibles est de les convertir dans le cadre d’un évènement de conversion qui est le plus souvent une levée de fonds, afin de rentrer au capital de la société émettrice. Pour ces investisseurs, atteindre la date d’échéance finale est un échec et afin d’amortir cet échec ou d’encourager les dirigeants de la société à mettre cette dernière en position de lever des fonds, ils demandent à percevoir, en plus du remboursement, une prime de non-conversion calculée sur la base d’un pourcentage du montant principal de l’emprunt obligataire.

Ensuite, comme vu précédemment, les obligations convertibles peuvent également appeler à un remboursement en espèces dans l’hypothèse de la survenance d’un cas d’exigibilité anticipée. Les cas d’exigibilité anticipée sont listés dans le contrat d’émission des obligations sous l’impulsion de l’obligataire dans le but de prévenir la survenance d’évènements susceptibles i) soit de fragiliser la capacité de la société émettrice à rembourser à la date d’échéance, ii) soit de rendre moins intéressante la perspective de prendre une participation au capital de la société.

Enfin, il est parfois prévu une possibilité de remboursement anticipé à la main de la société emprunteuse. Cette faculté peut notamment être consentie dans l’hypothèse où l’obligataire n’a pas une volonté farouche de rentrer au capital de la société émettrice.

Si le régime des obligations est encadré par la loi (intervention d’un commissaire chargé de vérifier la valeur de l’actif et du passif dans les cas mentionnés plus haut, compétence du conseil d’administration, du directoire, des gérants ou des dirigeants pour décider l’émission des obligations) et par les statuts de la société qui les émet (les statuts dérogent souvent à la loi en prévoyant que l’émission des obligations doit être décidée par la collectivité des associés), les caractéristiques des obligations convertibles en actions sont largement le fruit des négociations entre la société emprunteuse et l’obligataire formalisées in fine dans le contrat d’émission.

Comme tout contrat, un contrat d’émission d’obligations se négocie : c’est donc à vous de jouer !

Pour aller plus loin :

👉 Les obligations convertibles en actions (1/3)

👉 Les obligations convertibles en actions (2/3)

Un grand merci à OMADA pour la rédaction de cet article. OMADA est un cabinet d’avocats entrepreneurs qui conseille et accompagne tout porteur de projet à tous les stades de développement de son projet (de la constitution à la revente en passant par ses différents tours de financement) sur les sujets corporate, private equity et M&A.