Du point de vue des fonds d’investissement, la crise a un impact à quatre niveaux : sur les nouveaux investissements, la gestion du portefeuille, les discussions de valorisation et les levées de nouveaux véhicules.

Les nouveaux investissements

Le mois de mars a vu une remise à plat des priorités opérationnelles des fonds : la gestion du dealflow a été revue, avec près d’¼ des fonds français ayant totalement arrêté l’étude de nouveaux dossiers durant le mois de mars. La plupart prédisent une reprise normale de l’étude du dealflow d’ici mi-mai 2020. Certaines opérations se sont ainsi faites exclusivement en ligne, comme le relate le fonds britannique Seedcamp qui a investi dans trois nouvelles startups.

Les fonds en seed semblent plus open for business que leurs compères en later stage : à en croire l’étude des crises précédentes, les levées de fonds en capital-amorçage devraient être relativement peu affectées en valeur et volume. En revanche, les startups post-Série B qui débutent leur phase de scale et requièrent des investissements conséquents font face à plus d’incertitude sur le moyen terme.

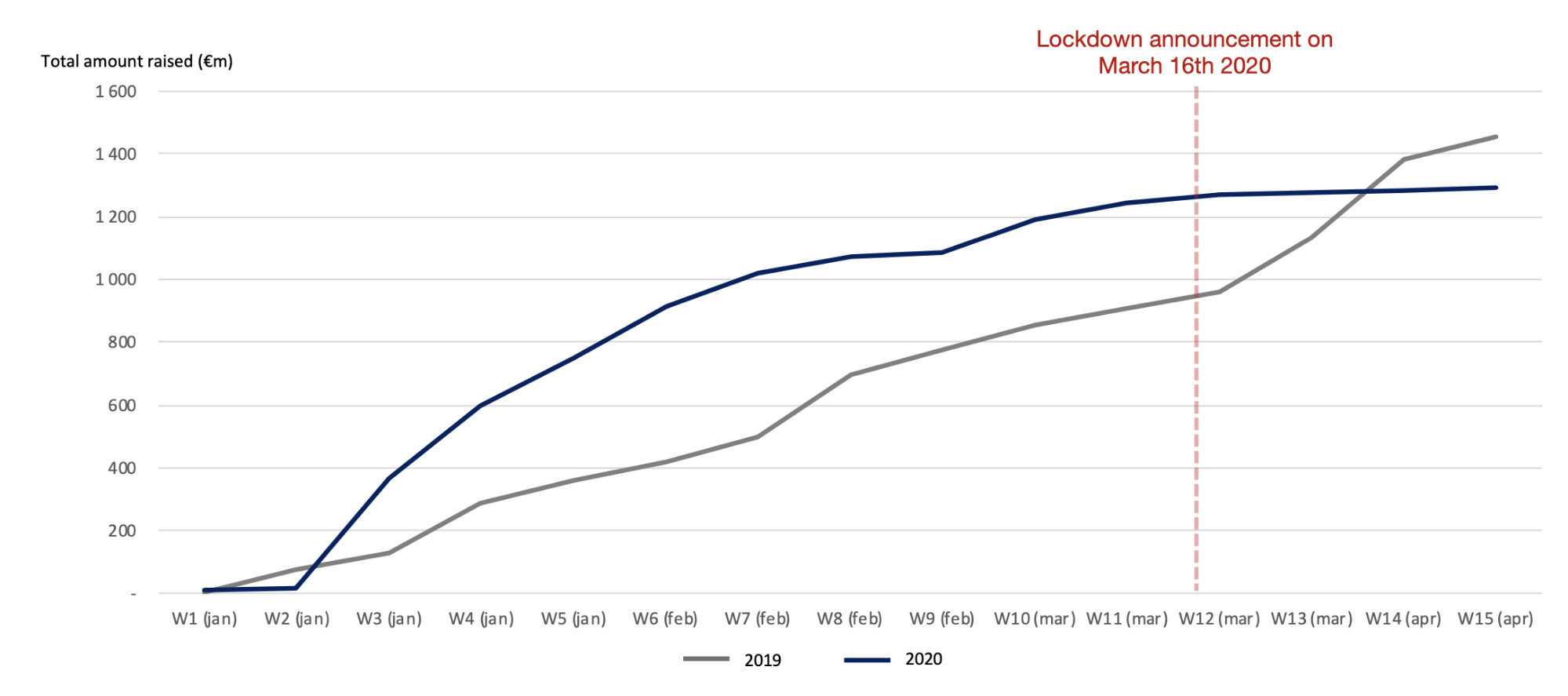

Comparaison de l’investissement en capital-risque cumulé en T1-2019 et T1-2020

(source : Avolta Partners)

La gestion du portefeuille

Le soutien opérationnel du portefeuille a pris une nouvelle importance pour les fonds. Les entrepreneurs ont plus que jamais besoin d’être aiguillés et conseillés pour gérer leur trésorerie et se maintenir à flot en attendant la reprise. 17% des startups auront besoin d’un apport additionnel en capital à très court terme. Fin mars, seuls ¼ des fonds n'envisageaient pas de refinancement. A l’inverse, il est important de noter que certaines startups bénéficient de retombées positives de la crise, ce qui concerne près d’¼ des portfolios. Les fonds doivent donc essayer de naviguer un portefeuille désormais éclaté et à double-vitesse.

Le besoin de refinancement variable des portfolios de fonds (source : Chausson Finance)

L’accompagnement par les investisseurs n’est pas seulement financier, puisque 37% consiste en la diffusion de bonnes pratiques et de boîtes à outils. Il est assez étonnant de constater que les fonds d’amorçage, travaillant avec des entreprises jeunes plus susceptibles d’avoir besoin d’accompagnement, maintiennent en majorité leur activité de deal flow et d’investissement.

L’enjeu des valorisations

La question des valorisations catalyse les peurs de l’écosystème alors que de multiples entrepreneurs relatent des levées de fonds dont la valorisation a soudainement été revue à la baisse. La baisse enregistrée est en moyenne de 20 à 30% selon Arthur Porré, cofondateur de la banque d’affaires Avolta Partners. Une réalité avec laquelle les entrepreneurs doivent jouer, certains proposant eux-mêmes de baisser la valorisation pour éviter un flat ou down round lors du prochain tour de table. Selon l’étude de Cambon Partners et 2CFinance, 60% des term sheet émises avant le début du confinement devraient aboutir selon les termes convenus.

Une revalorisation imposée vécue comme injuste par certains, bienvenue par d’autres. L’assainissement des valorisations est en effet perçu comme bénéfique pour ramener les montants levés à des niveaux plus raisonnables, après une année 2019 marquée par de multiples méga rounds. Une prise de conscience s’est opérée dans le débat croissance à tout prix vs rentabilité : ce sont les startups qui enregistrent une croissance durable et maîtrisée qui seront activement recherchées désormais, plutôt que des startups ayant une courbe de croissance exponentielle au prix d’un cash burn élevé. Les prochaines pépites technologiques auront une stratégie de croissance équilibrée et réaliseront des investissements de manière réfléchie selon les opportunités en présence.

Une réinitialisation qui appelle à fondamentalement revoir comment évaluer la valeur d’une entreprise et à reprendre les ratios et metrics utilisés. Les boîtes SaaS B2B par exemple, qui se basent habituellement sur leur MRR, vont devoir proposer une autre clé de lecture pour démontrer l’intérêt de leur solution.

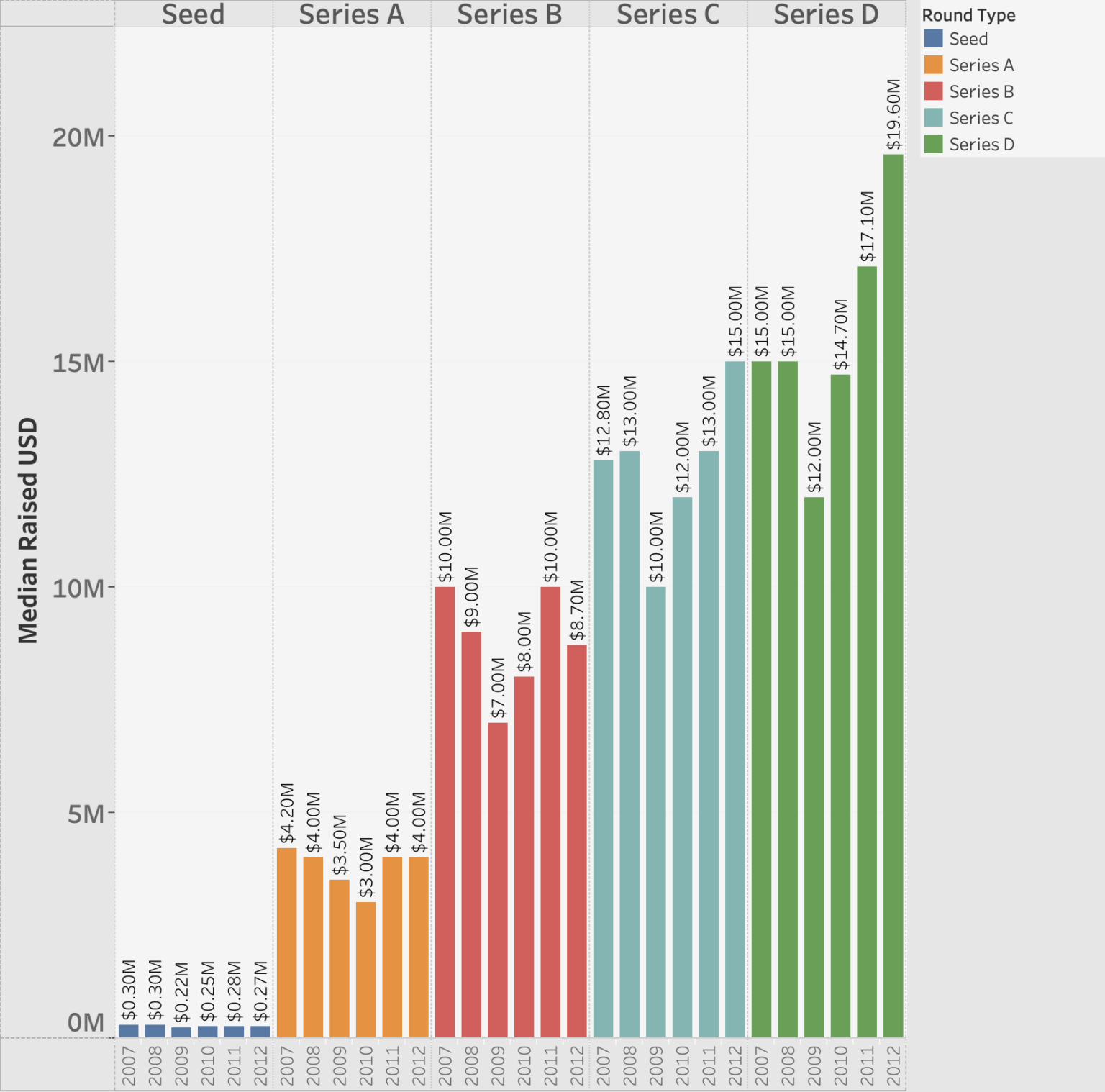

A noter également que les valorisations ne seront pas affectées de la même manière selon les tours de table et les stades de développement. Lors de la dernière crise, les Séries B et C avaient mis le plus de temps à retrouver leur niveau antérieur, probablement à cause de la réinitialisation des valorisations (voir graphique ci-dessous). Selon Daniel Li, investisseur chez Madrona Venture Group, la reprise sera en grande partie déterminée par le cours des actions d’entreprises technologiques. Or, si le cours du NASDAQ est actuellement au même niveau que début janvier 2020, il encore trop tôt pour statuer sur la durabilité de la reprise.

Montant médian des tours de tables aux Etats-Unis entre 2007 et 2012

(source : Kauffman Fellows)

Les levées de nouveaux véhicules

Les levées de nouveaux véhicules d’investissement sont également remises en question, alors que les LPs institutionnels ont temporairement gelé leurs investissements. Les LPs vont-ils revoir leurs engagements ou conditions en invoquant la force majeure ? Comme ces discussions sont habituellement tenues secrètes, peu d’informations circulent à ce sujet. On peut toutefois supposer d’une part que les fonds spécialisés dans les secteurs porteurs (voir plus bas) devraient tirer leur épingle du jeu, et d’autre part que les discussions déjà entamées ne sont au pire que repoussées.

La principale conséquence sera que de nombreux GPs vont “étirer” leurs fonds sur une plus longue période en attendant de pouvoir lever à nouveau. De plus, la collecte de fonds pourrait se compliquer pour les first time funds ou les GPs ayant un réseau de LPs restreint. Les annonces de nouveaux fonds ne se sont pas pour autant taries depuis le début de la crise, comme en témoigne l’annonce du troisième fonds d’amorçage de Partech fin avril, d’un total de 100 millions de dollars. Le fonds sera dédié aux secteurs de la santé, du travail, du commerce, de la finance, de la mobilité et de l’informatique - autant de secteurs cruciaux redéfinis par la crise et pleins d'opportunités.

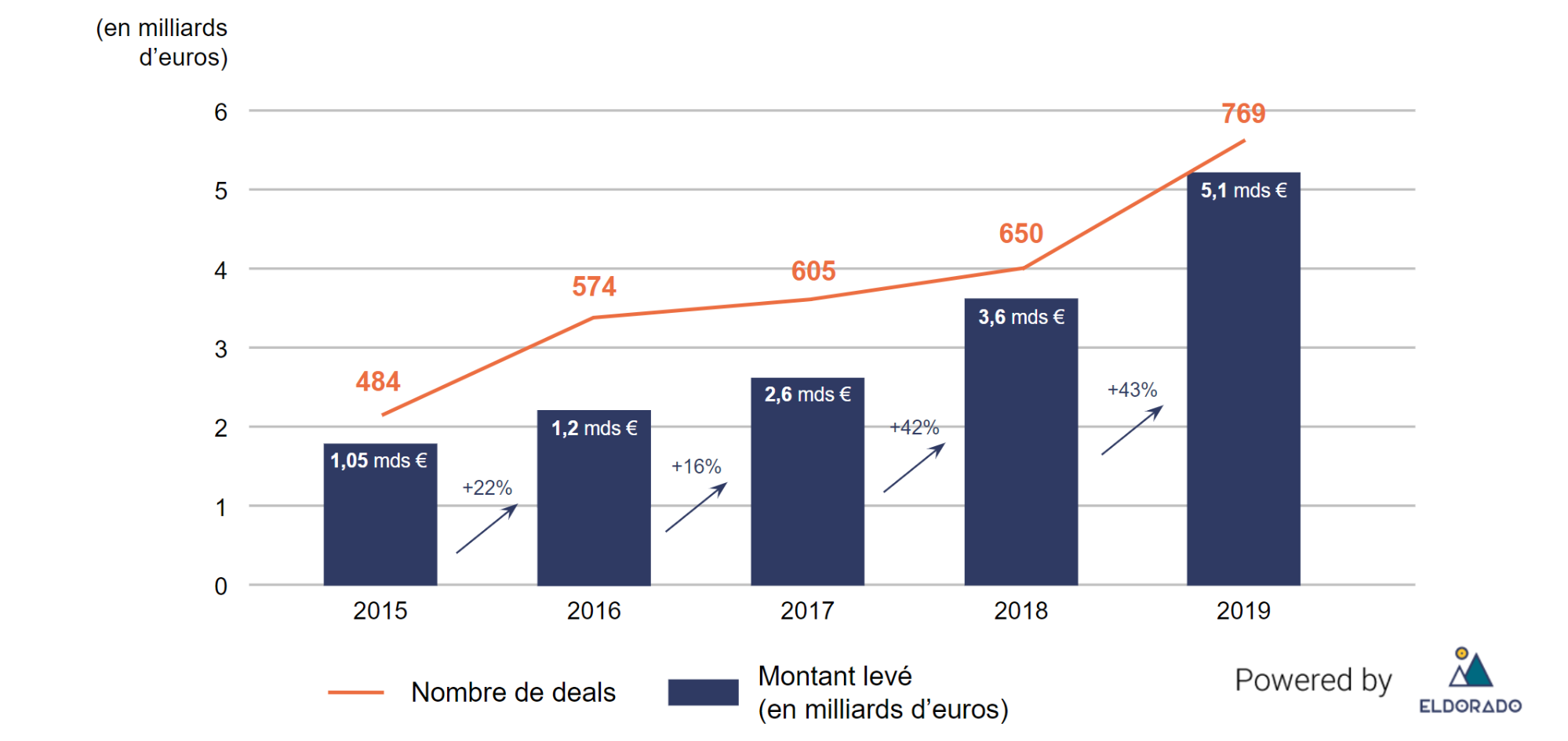

A titre de rappel, l’année 2019 a été historique pour l’investissement en capital-risque. La French Tech a enregistré un bond de 43% du total investi par rapport à 2018, irriguant l’écosystème avec 5,1 milliards d’euros. Le nombre d’opérations supérieures à 15 millions d’euros a presque doublé, tirant la moyenne des deals vers le haut (de 5,7 millions d’euros à 7,5 millions d’euros).

Evolution de l’investissement en capital-risque en France (source : Eldorado)

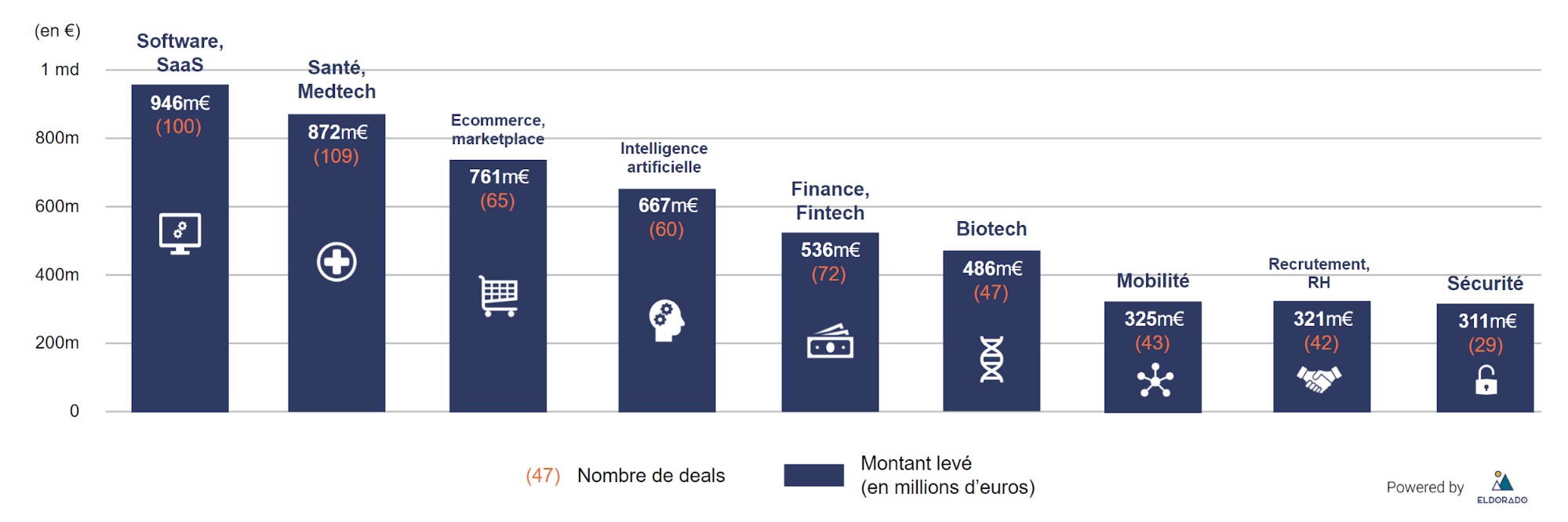

Parmi les secteurs les plus actifs de 2019 figurent ceux qui enregistrent actuellement un pic d’activité : à savoir la santé/Medtech (872 millions d’euros récoltés en 2019), l’e-commerce/marketplace (761 millions d’euros), l’intelligence artificielle (667 millions d’euros) et la sécurité (311 millions d’euros). Ces secteurs devraient donc conforter leur place dans le classement en 2020. A l’inverse, d’autres sont plus challengés par la crise et les niveaux d’investissement seront probablement revus à la baisse : c’est le cas de la finance/Fintech (536 millions d’euros) et de la mobilité (325 millions d’euros). Pour une analyse plus poussée des secteurs dans lesquels investir en cette période, référez-vous à la partie suivante du rapport.

Répartition des secteurs ayant levé le plus de fonds en 2019 (source : Eldorado)

A l’issue de notre bilan de l’écosystème français en 2019, nous avions identifié six secteurs porteurs pour l’année 2020 : la HR tech (avec les outils de travail à distance et de bien-être des employés), les solutions d’intelligence artificielle appliquées à la médecine (avec l’utilisation du machine learning pour les prédictions médicales), la Fintech, la blockchain, l’esport et la silver économie. Si la crise a quelque peu rebattu les cartes, la plupart de ces secteurs ressort positivement affectée par les circonstances. Cette résilience s'explique soit par un pic de la demande (qui profite aux solutions de santé), soit par une adéquation des business models aux nouvelles habitudes de consommation (pour le e-commerce) ou de travail (pour les solutions SaaS B2B).

L’écosystème va également connaître à plus long terme une réinitialisation des investisseurs, avec la prise de recul des family offices et CVC. Selon une enquête de EurotechVC, plus de 70% des investisseurs hors fonds traditionnels (à savoir les family offices, corporates et business angels) n’ont pas réalisé de nouvel investissement sur le mois de mars. Une décision de distanciation temporaire pour certains, définitive pour d’autres ; mais au cas par cas. Avec le recul, il sera également intéressant d’étudier si les fonds spécialisés dans les secteurs porteurs auront de meilleurs rendements que les fonds agnostiques. On pense en particulier à Elaia (spécialisé en Medtech, Biotech et IA), Partech (Medtech, e-commerce) et Go Capital (Medtech, Biotech) pour ne citer qu’eux.

La prise de distance des corporates va également affecter directement le marché M&A français, puisqu’ils constituent 80% des acquéreurs. L’année 2019 s’était achevée sur un bilan mitigé, avec légèrement plus d’opérations mais des montants encore peu élevés comparés aux chiffres outre-Manche. Au total, 227 exits ont été recensés pour un total de 3,7 milliards d’euros. eFront (1,3 milliard de dollars), Sogelink (330 millions d’euros) et Drivy (268 millions d’euros) ont constitué les trois plus importants deals de l’année.

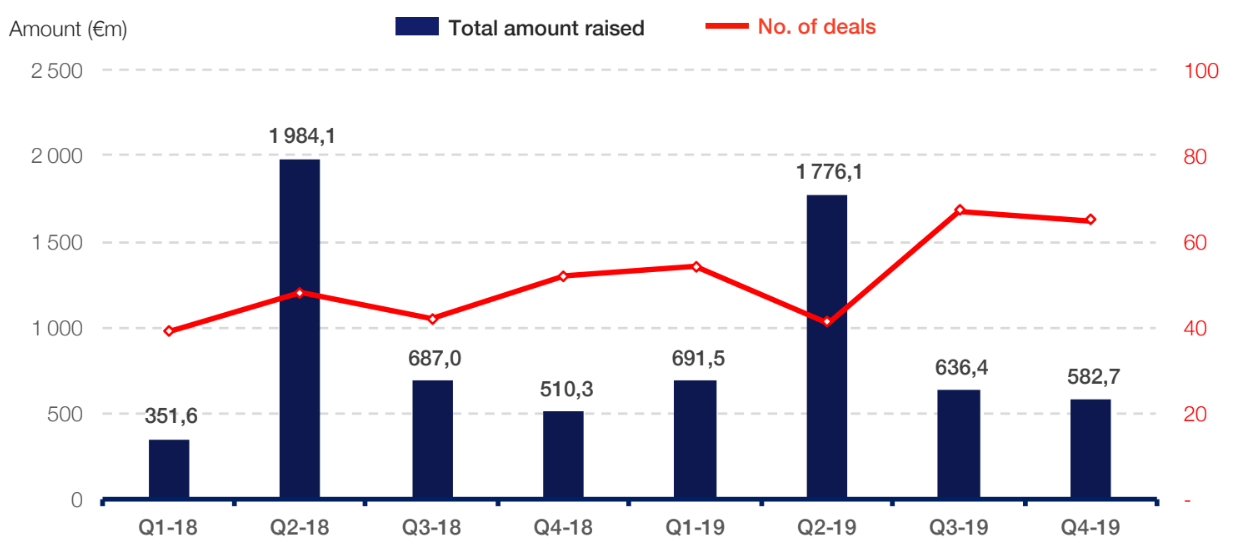

La lente montée en puissance du marché M&A français (source : Avolta Partners)

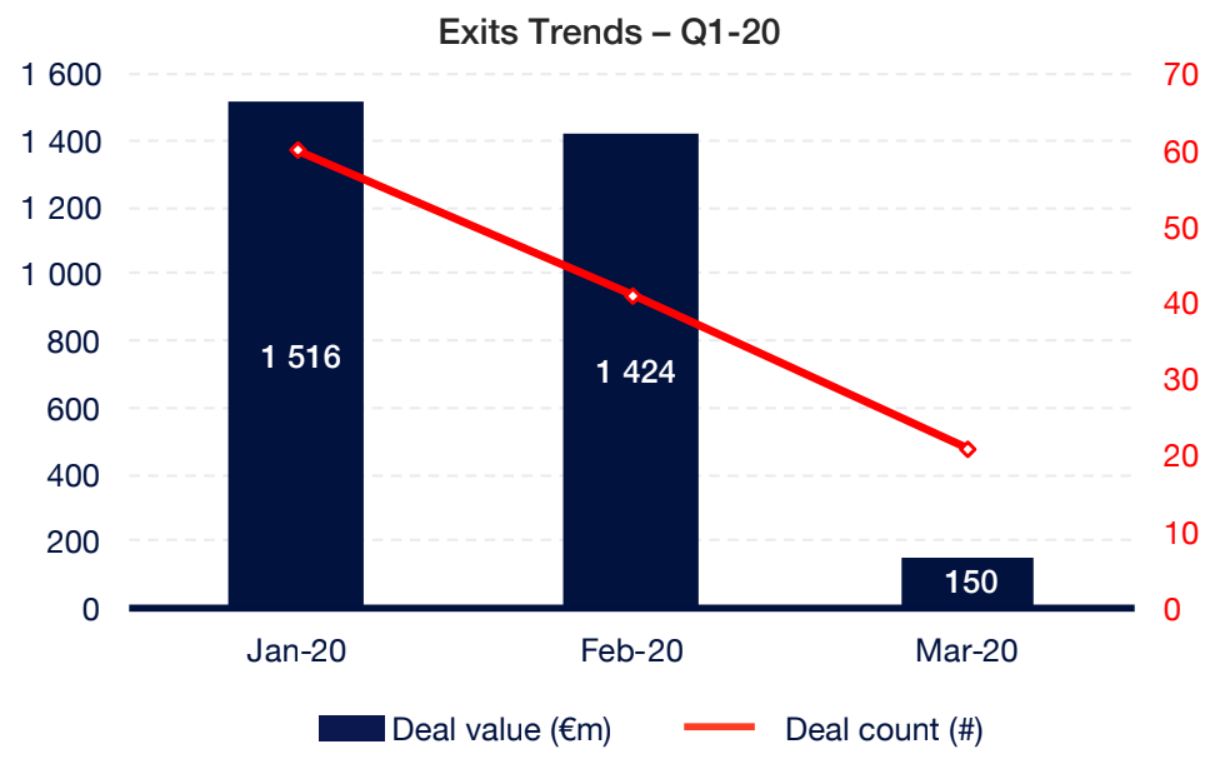

Le premier trimestre 2020 a profité de l’élan résiduel de 2019 et du dynamisme de janvier et février, avec un niveau historique de 1,7 milliards d’euros. 59 opérations ont été réalisées, dont smartTrade auprès de Hg pour 500 millions d’euros. La vue mensuelle du Q1 2020 démontre toutefois clairement un ralentissement brutal de l’activité (en valeur comme en volume). Le Q2 2020 devrait donc être un des trimestres les moins actifs pour le marché M&A français.

L’arrêt brutal de l’activité M&A française au Q1 2020 (source : Avolta Partners)