Suite à notre analyse de l’investissement en Île-de-France, nous vous proposons aujourd’hui une étude centrée sur la deuxième région économique française : l’Auvergne-Rhône-Alpes. La French Tech est en effet marquée par les inégalités territoriales, avec un grand écart entre l’Île-de-France et les régions suivantes. Pourtant, toutes offrent des opportunités intéressantes et profitent d’expertises uniques. Retour sur les chiffres de 2019.

L’Auvergne-Rhône-Alpes, territoire d’expertises et hub de recherche

Une région incontournable pour l’entrepreneuriat français

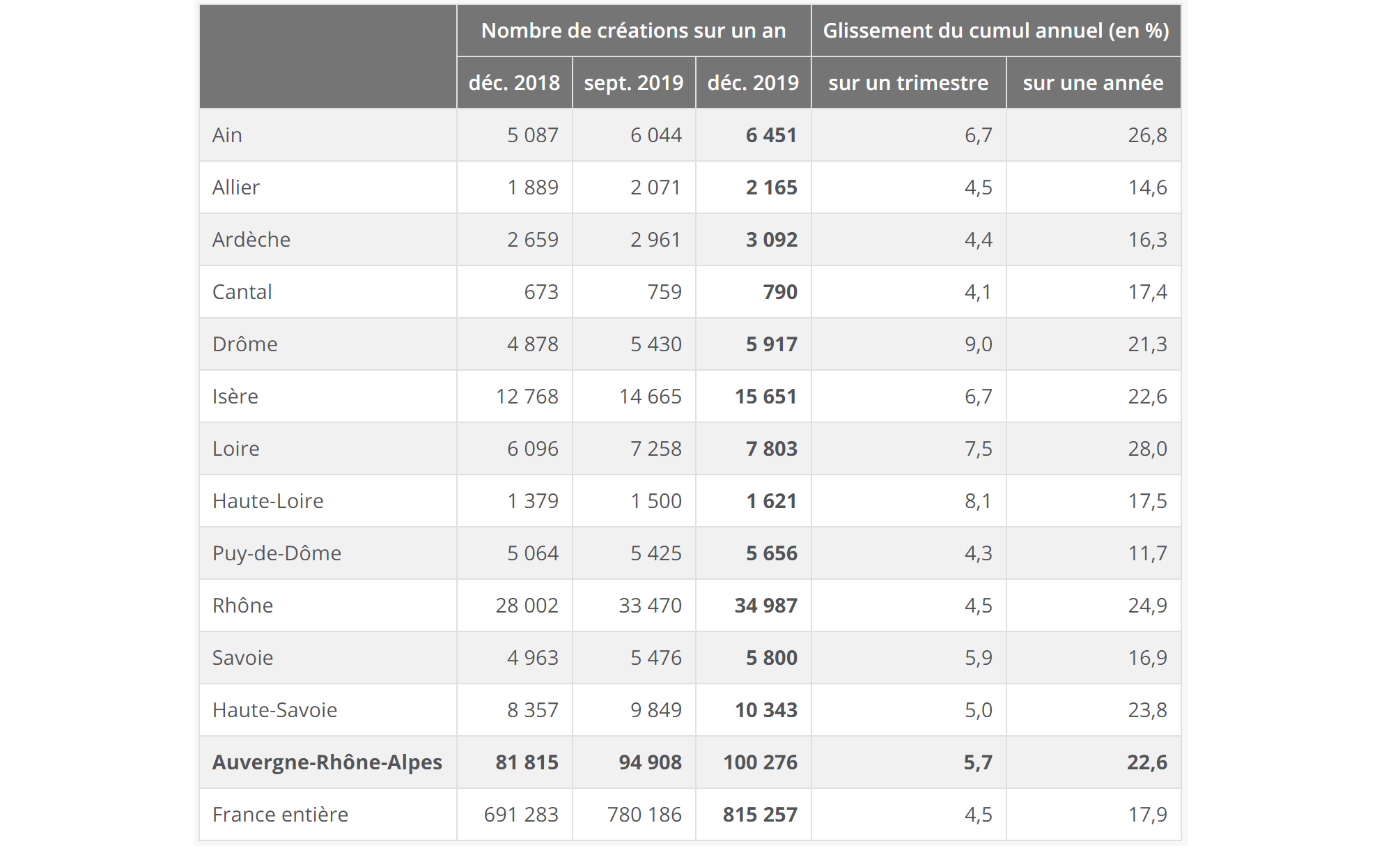

Premier territoire économique français derrière l’Île-de-France, la région Auvergne-Rhône-Alpes contribue significativement au rayonnement entrepreneurial national. En témoigne le nombre d’entreprises créées sur le territoire en 2019 : 100 276 nouvelles structures, soit une augmentation de près d’¼ comparé à l’année précédente (source : Insee). C’est plus que la moyenne nationale située à 17% et que l’Île-de-France, dont le taux de création d’entreprise se situe aux alentours de 19%.

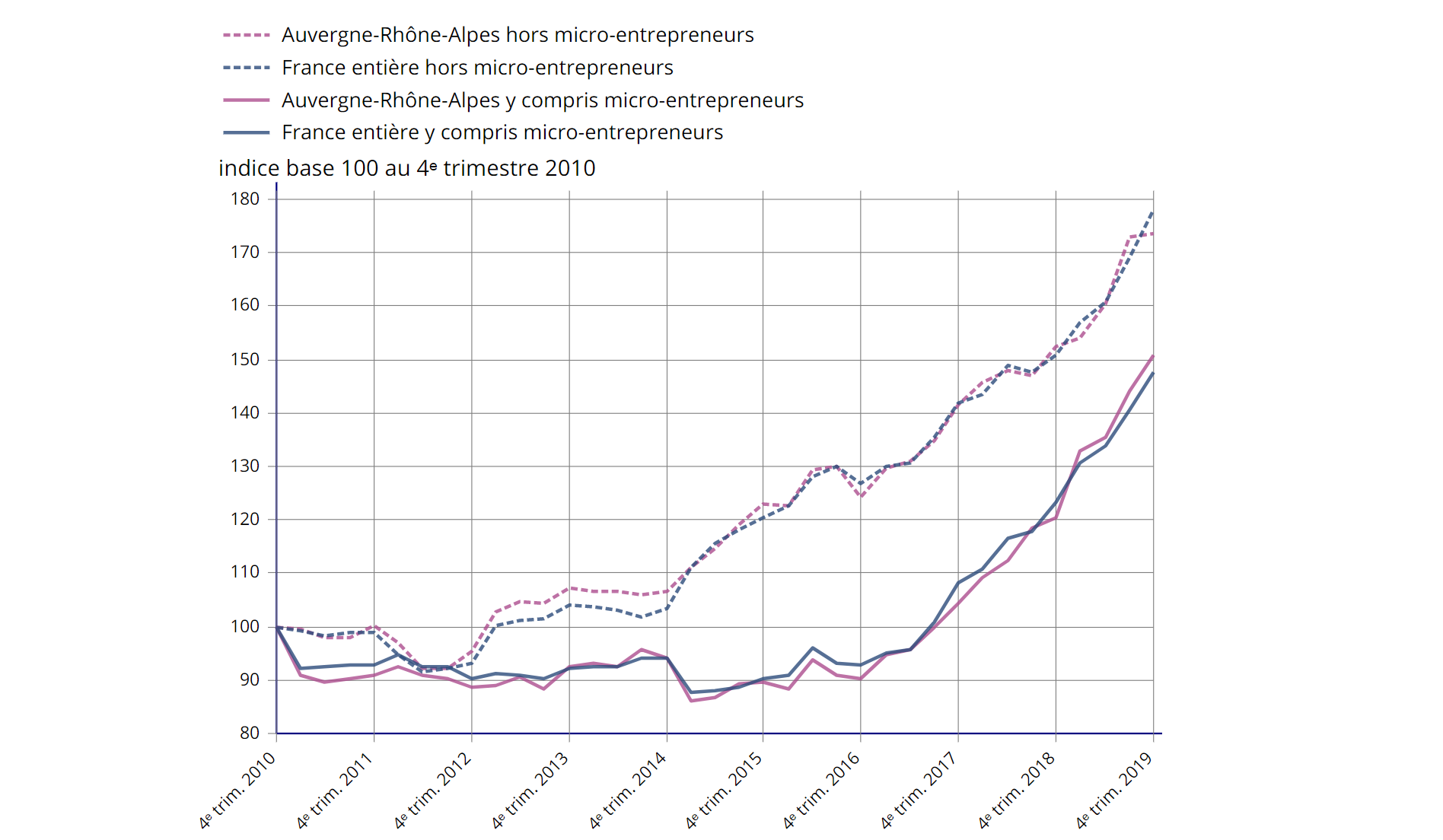

Evolution des créations d’entreprises dans la région AuRA (source : Insee)

La région bénéficie d’un tissu entrepreneurial dense marqué par une forte concentration de PME industrielles et technologiques familiales. 13 CCI accompagnent localement les dirigeants de la région, soit près de 1 700 collaborateurs dévoués au soutien et à l’accompagnement de ces entreprises. De part la forte concentration de centres de recherche, d’écoles d’ingénieur et de commerce et la structuration en pôles de compétitivité et clusters technologiques, la région mise sur la différenciation technique et la recherche théorique pour se distinguer des autres territoires. Par effet de ruissellement, les entreprises technologiques et autres startups profitent également de la proximité et des échanges de connaissances avec les structures de recherche, nombreuses et réputées.

Une étude des chiffres au niveau départemental révèle que la Loire (portée par Saint-Etienne) et l’Ain (derrière Bourg-en-Bresse) ont enregistré la plus forte croissance annuelle de créations d’entreprise en 2019. Le taux de création de chaque département a progressé, en moyenne plus dans l’ancienne région Rhône-Alpes qu’en ex-Auvergne. Les trois principaux viviers d’entreprises comprennent le Rhône, l’Isère et la Haute-Savoie (qui vient de passer la barre de 10 000 entreprises créées annuellement).

Evolution des créations d’entreprises par département (source : Insee)

Des financements multiples proposés par des acteurs locaux et nationaux

2e région économique et hub incontournable de la recherche nationale, le financement de la région est particulièrement actif. En témoigne la multiplication du nombre de structures d’accompagnement et l’arrivée de fonds franciliens sur le territoire. Parmi les aides locales à l’innovation les plus courantes, on retrouve :

- Prêt Croissance TPE-PME : lancé en 2017 en collaboration avec Bpifrance, le dispositif soutient les projets de développement des TPE et PME locales avec un apport compris entre 10k et 300k€.

- START-UP & GO (ex-Inovizi) : géré par le Réseau Initiative local, le dispositif se décline en trois volets pour financer les très jeunes entreprises innovantes. Soit sous forme de subvention pouvant aller jusqu’à 11k€, soit sous forme d’un prêt de développement entre 25k et 50k€, soit en complément d’un prêt d’honneur.

- iDéclic Potentiel + : ce prêt participatif d'amorçage s’adresse aux PME innovantes de Rhône-Alpes en amont d’une levée de fonds. Son montant, compris entre 100k à 300k€, est plafonné au niveau des fonds propres de l’entreprise.

- JEREMIE FINANCEMENT 2 : le fonds à destination des entreprises implantées en ex-Auvergne propose un prêt participatif jusqu’à 200k€.

A noter également la concentration d’investisseurs locaux, dont le groupe local de France Angels et les multiples sociétés d'investissement de BA Angelor, ainsi que les filiales de structures nationales ou les investisseurs industriels :

- Les fonds VC locaux : Kreaxi, Sofimac Innovation, Supernova Invest, Evolem, Siparex, Rhône Dauphiné Développement

- Les fonds d’accélérateurs : Axeleo Capital et HUB612 Participations (lié à la Caisse d'Epargne Rhône-Alpes)

- Les véhicules d'investissement du Crédit Agricole : très actif localement, le CA opère sur 5 départements via divers véhicules dont Crédit Agricole Alpes Développement, Crédit Agricole Création ou encore Crédit Agricole Sud Rhône-Alpes.

- Les fonds ou corporates industriels : SEB Alliance, Sham Innovation Santé, Mérieux Développement et Michelin

- Et d’autres fonds régionaux : Alpes Capital Innovation, EXPANSINVEST et Garibaldi Participations (filiales de la Banque Populaire), Financière Florentine, JEREMIE CAP’PME 2, Rhône Alpes Création et le fonds interrégional R2V

De part la concentration d’entreprises hautement technologique dans la région, les fonds franciliens sont également tentés d’ouvrir une branche locale : c’est le cas d’ACE Management ou CM-CIC Innovation avec leurs bureaux à Lyon. A défaut, certains investissent tout de même régulièrement dans les pépites régionales : Demeter, BNP Paribas Développement et Omnes Capital figurent parmi les fonds non-locaux les plus actifs.

Une concentration d’expertises sur un territoire

Sciences de la vie, industrie chimique, cleantech et agroalimentaire, les domaines de prédilection de la région présentent une forte valeur ajoutée. Des expertises qu’elle cherche à conforter en favorisant les partenariats technologiques public-privé et en incitant les entreprises de toutes tailles à innover.

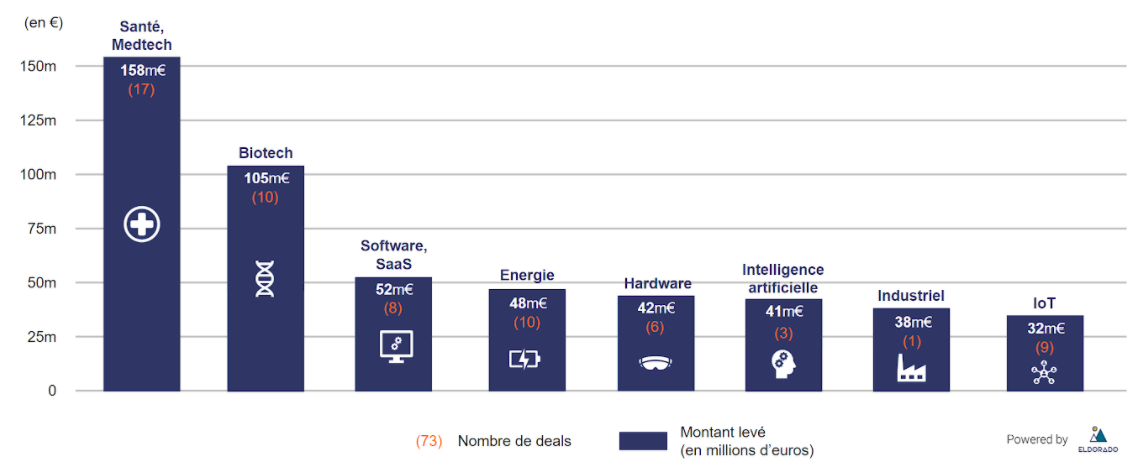

C’est pourquoi la région compte plus de biotechs que la moyenne nationale, des entreprises souvent issues de laboratoires de recherche (Sanofi-Pasteur et BioMérieux par exemple). Une situation vérifiée par les levées de fonds, puisque les startups du secteur ont levé 105 millions d’euros en 2019, soit 15% de la valeur annuelle de la région. A titre de comparaison, la biotech constitue 5% des levées nationales (en valeur). Selon l’association France Biotech, l’oncologie, les maladies infectieuses et les recherches sur le métabolisme sont les domaines surreprésentés de la région.

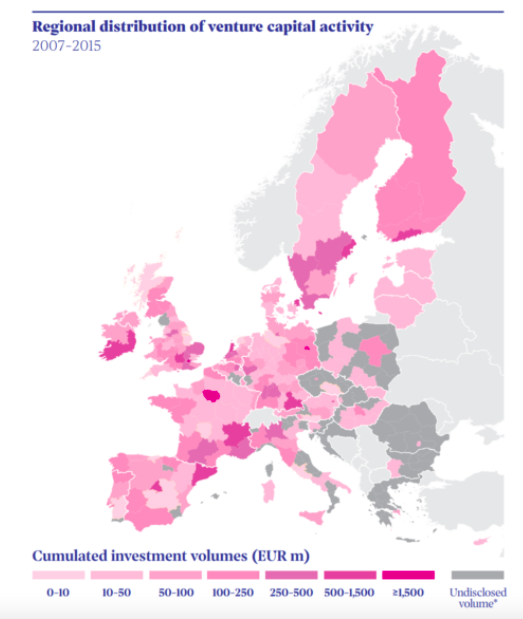

Source : The VC Factor (FEI et Invest Europe)

Ces savoir-faire uniques contribuent au rayonnement de la région au-delà de l’Hexagone, puisqu’elle constitue une des premières régions européennes en investissement cumulé (source : FEI et Invest Europe). Elle rivalise entre autres avec la Catalogne, la Bavière et le Sud de l’Irlande. Et la tendance se poursuit avec une progression soutenue de tous les indicateurs économiques (nombre de tours de tables, montant total, moyenne et médiane).

Une perspective européenne doit donc être envisagée afin que la région conserve sa position de choix dans l’écosystème européen, se différencie de ses voisins et engendre toujours plus de pépites technologiques. La nomination d’une dizaine d’entreprises de la région au FT120 (principalement dans la santé et l’énergie) récompense des années de recherche et des entrepreneurs de talent.

L’Auvergne-Rhône-Alpes, un territoire captant toujours plus de financement

L’inégale répartition régionale du financement

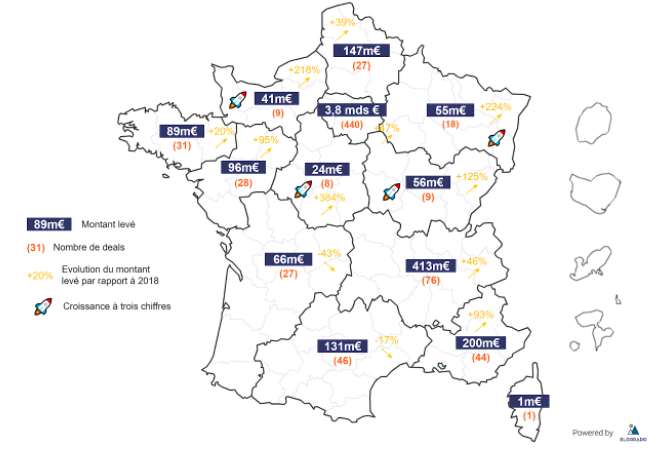

La région Auvergne-Rhône-Alpes a capté 413 millions d’euros en 2019, soit 46% de plus qu’en 2018. C’est 8% des levées nationales de l’année en valeur et 10% en volume, soit des niveaux équivalents à l’année précédente. Le classement des régions bouge relativement peu, d’autant plus que tous les territoires ont enregistré une forte activité en 2019 (voir graphique ci-dessous). Sur la base de ces deux critères de volume et valeur, la région conserve donc une avance confortable sur l’Occitanie et la région PACA.

L’inégale répartition territoriale du financement en 2019 (source : Eldorado)

Le niveau local n’est pas exempt de disparités. Lyon intra-muros compte deux fois plus d’opérations réalisées ces deux dernières années que la ville suivante, Grenoble (55 vs 26). Suivent ensuite Clermond-Ferrand (8), Annecy (3), Saint-Etienne, Grasses, Meylan, Rillieux-la-Pape et Villeurbanne (2 ex-aequo).

Le profil des investisseurs les plus actifs en Auvergne-Rhône-Alpes

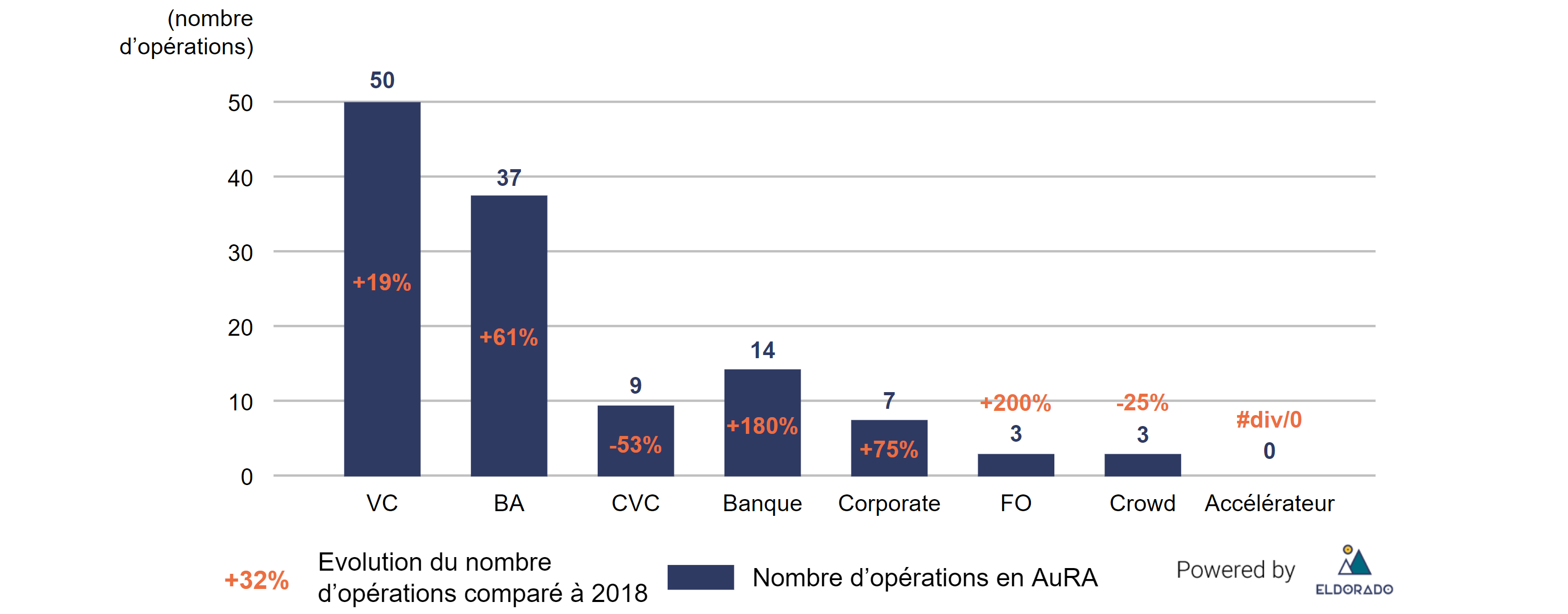

Le profil des investisseurs n’a pas significativement évolué en 2019 dans la région : les fonds VC et les business angels demeurent les investisseurs les plus actifs, à des niveaux toutefois inédits. Les BA ont participé à près de la moitié des opérations recensées en 2019. Quant à eux, les fonds corporates ont ralenti leur activité, alors que les corporates ont renforcé leur intérêt à investir en leur nom propre.

La nouveauté de cette année est l’activité redoublée des banques, qui ont participé à 18% des opérations de 2019 (soit 10 points de plus qu’en 2018). A titre de comparaison, la moyenne au niveau national est du tiers. C’est également sans compter l’activité des bras d’investissement des banques, en particulier BNP Paribas Développement et les filiales de la Banque Populaire (Alpes Capital Innovation, EXPANSINVEST et Garibaldi Participations). Ce recours croissant aux solutions bancaires témoigne des ambitions grandissantes des entrepreneurs de la région en termes de financement.

Evolution du nombre d’opérations par investisseur en AuRA (source : Eldorado)

Les investisseurs étrangers ont participé à 14,5% des opérations recensées dans la région en 2019, contre 10% l’année précédente (source : Eldorado). La moyenne nationale se situe à 16,4%, sachant qu’elle est largement tirée vers le haut par l’Île-de-France.

L’année 2019 est marquée par une diversification des nationalités, avec l’intérêt nouveau des danois, néerlandais, chinois et singapourien. Les investisseurs néerlandais ont réalisé le plus d’opérations dans la région en 2019 (dans Alizé Pharma 3, Alpinov X et Hari&Co), détrônant les Etats-Unis. La région concentre ainsi près de la moitié des prises de participation des Pays-Bas de 2019. Les Allemands ont également démontré un intérêt croissant avec les prises de participation dans deux pépites, Wizbii et Laclarée.

Le détail de l’investissement en Auvergne-Rhône-Alpes

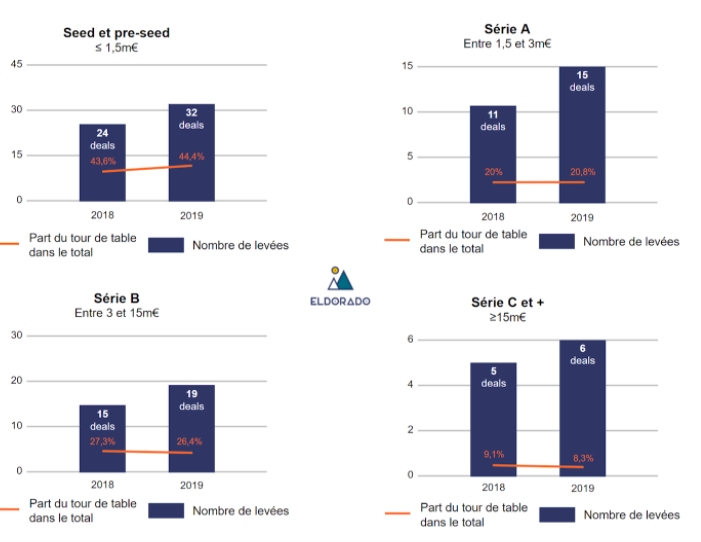

Si l’année 2019 a été historique en termes de financement et l'écosystème francilien a démontré une maturité nouvelle, les signaux sont moins évidents en Auvergne-Rhône-Alpes. Malgré l’évolution notable du nombre d’opérations (+31%), du montant total levé (+46%), de la moyenne (+12%) et de la médiane des opérations (+5%), l’étude des tours de table ne révèle pas de changement notable. Les niveaux des tours de seed, Série A, B et plus sont restés quasi identiques à ceux de l’année précédente :

- Tours de pre-seed/seed : leur part dans le total est passée de 43,6% en 2018 à 44,4% en 2019.

- Tours de Série A : leur part est passée de 20% à 20,83%.

- Tours de Série B : leur part est passée de 27,3% à 26,4%.

- Tours de Série C +: leur part est passée de 9,1% à 8,3%.

En revanche, il convient de relever que les Série C et tours ultérieurs se font plus larges : on dénombre ainsi deux fois plus d’opérations supérieures à 20m€ comparé à 2018.

Comparaison de la répartition des levées de fonds en AuRA entre 2018 et 2019 (source : Eldorado)

Les secteurs d’investissement de prédilection révèlent les expertises locales, à savoir la santé/Medtech (158m€), la biotech (105m€), le software/SaaS (52m€) et l’IA (41m€). L’année 2019 semble avoir creusé les écarts de financements sectoriels, mettant encore plus en avant les savoir-faire régionaux.

Répartition des secteurs ayant levé le plus de fonds en 2019 (source : Eldorado)

En termes d’égalité, l’Auvergne-Rhône-Alpes n’est pas étrangère aux problématiques de mixité. L’année 2018 s’est toutefois révélée meilleure en volume et valeur que l’année 2019, particulièrement mitigée au niveau national. En 2018, la région avait enregistré des niveaux records de financement féminin, la plaçant en tête des régions les plus actives en financement féminin : un constat partiellement dû à la forte représentation de femmes dirigeantes dans les biotech, alors que le secteur est aussi le plus financé de la région. A l’inverse, l’activité des hommes a progressé en valeur ainsi qu’en volume.

Les sujets de mixité sont révélateurs d’un écosystème local encore en quête de maturité, mais la région a démontré par le passé sa capacité à montrer la voie. L’année 2020 promet donc quelques défis pour l’entrepreneuriat local et les acteurs régionaux.

Retrouvez aussi :

- L’investissement en Île-de-France

- L'investissement en Auvergne-Rhône-Alpes

- L'investissement en Occitanie