"L'objectif initial était d'atteindre 20 milliards d'euros d'investissements d'ici la fin 2022, je vous propose comme nouvel objectif 30 milliards d'euros."

Bruno Le Maire

Lors de notre dernier rapport semestriel publié au mois d’août, nous vous avions donné rendez-vous début 2022 pour faire un point sur cette année de folie pour l'écosystème. Et bien nous voilà.

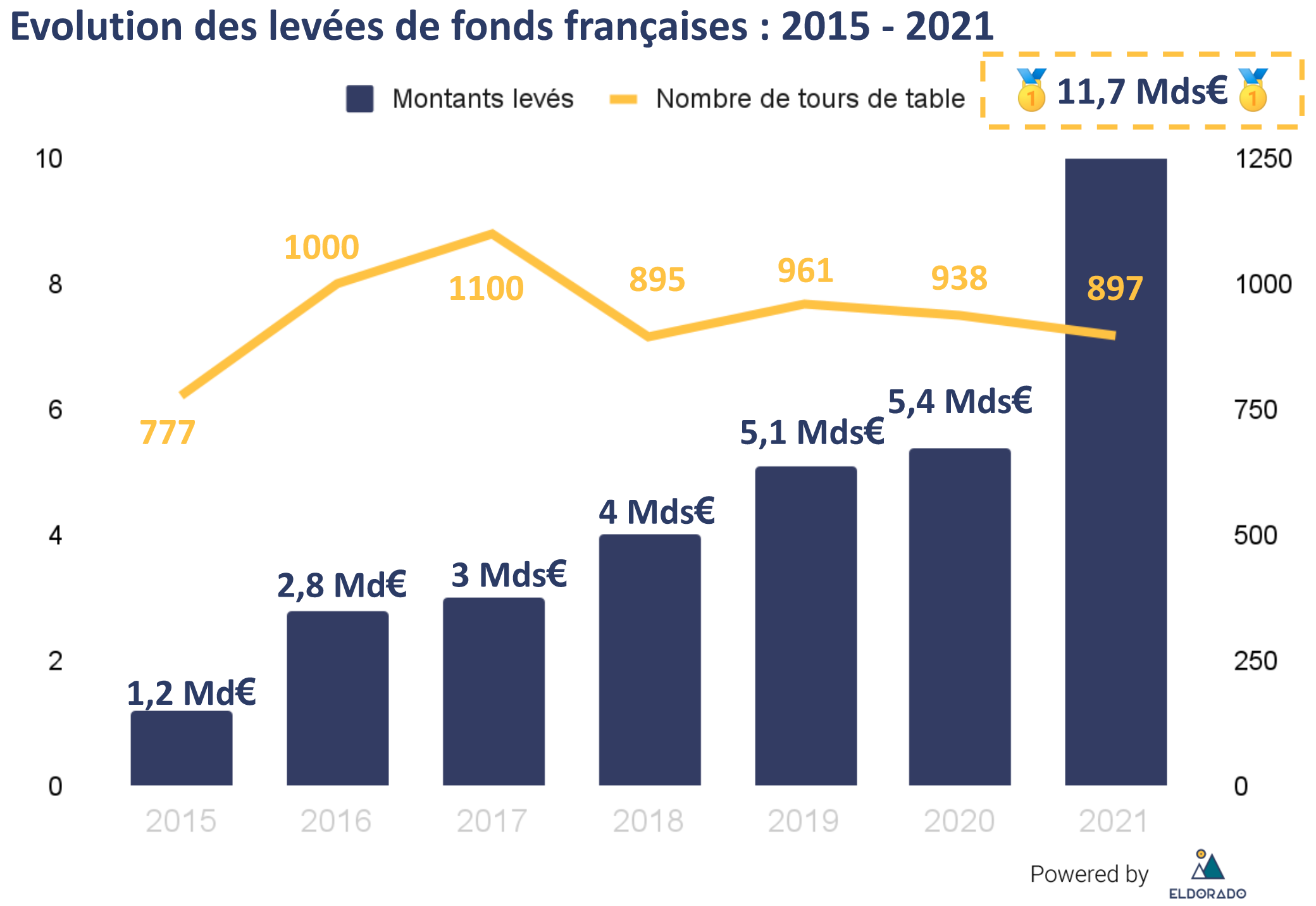

Nous pensions que 2020 avait été une année historique pour la FrenchTech. Un an et 11,7 milliards d’euros plus tard, on se dit que finalement c’était juste le début d’une expansion fulgurante et que 2021 a battu haut la main tous les records. Toujours sur fonds de pandémie mondiale, les startups françaises continuent de tracer leur chemin et se font remarquer par les plus grands investisseurs internationaux, réalisent des méga-rounds et se métamorphosent en licorne.

Annonciatrice de grandes histoires et porteuse de belles promesses pour les jeunes pousses françaises, cette année se clôture, laissant entrevoir pour 2022 l’aube d’une nouvelle révolution technologique à travers le Web3 et le Metaverse, des espoirs de plus de parité et de diversité au sein de notre écosystème, et un tissu entrepreneurial toujours plus solide et pérenne épaulé par Bpifrance et les investisseurs français.

Comme chaque année, chez Eldorado nous suivons et analysons l’ensemble des opérations réalisées par l'écosystème des startups. Nous vous proposons donc en ce début d’année 2022 un récapitulatif complet des deals opérés ces 12 derniers mois par les jeunes pousses françaises. Attention toutefois, l’asymétrie d’information étant inhérente à l’investissement en startups, nous nous basons uniquement sur les données rendues publiques et communiquées par les acteurs de l’écosystème. Il est donc nécessaire d’avoir en tête que les montants annoncés ici sont (malgré leur taille record) sous-estimés par rapport à la réalité puisqu’une partie des opérations restent encore confidentielles.

Les chiffres de l'année 2021

1. Suivi des levées de fonds françaises

Record, record, record…

Pour commencer, regardons l’évolution globale de notre écosystème. Vous l’avez forcément remarqué, cette année 2021 à été l’année de tous les records pour la FrenchTech; record du montant total levé, plus grosses levées de fonds réalisées, valorisations historiques, explosion du nombre de licornes françaises, et des investisseurs étrangers toujours plus présents !

2021, c’est 897 rounds (tours de table) au compteur pour un montant total levé de 11,7 milliards d’euros.

Ça y est, la France a passé le cap Ô combien symbolique des 10 milliards d'euros levés en 11 mois (Novembre 2021). Cela laisse présager de belles années à venir.

Mais au-delà de ce cap symbolique, qu’est ce que cela veut dire ?

Un nombre de tours de table qui stagne, voire qui diminue cette année, et pourtant plus du du double de capitaux levés par les startups françaises (11,7 Mds€ vs. 5,4 Mds€ en 2020 - soit 116 % de croissance - qui était pourtant déjà une année record !). Les opérations sont donc plus importantes cette année, preuve de la maturité et de la pérennité de notre écosystème (et peut être aussi d’une bulle ? 🧐 ).

2. La maturité à l’ère des scale-ups

Cette année est placée sous le signe de la maturité et des scale-ups.

Plusieurs indicateurs de maturité sont à observer :

Le montant moyen levé par les startups

Selon nos estimations, cette année le montant moyen des levées de fonds est de 14 m€ contre 8,7 m€ en 2020 et 7,4 m€ en 2019.

Des méga-levées et des deals supérieurs à 100 m€

Cette année en France, on compte 23 levées de fonds égales ou supérieures à 100 m€ (Sorare, Mirakl, Contentsquare etc.). Nous reviendrons plus en détails sur cette nouvelle tendance qui vient marquer l’année car c’est un virage important que prend l’écosystème. C’est également la première année que l’on observe autant de levées supérieures à 250 m€, une seule avait été enregistrée avant cela, en 2020 (et c’était déjà Mirakl qui se positionnait sur le podium).

Des investisseurs étrangers toujours plus présents au capital des champions du numérique français.

Benchmark, Accel, Softbank, Atomico… Les meilleurs fonds internationaux arrivent sur le territoire français en quête de la frenchtouch.

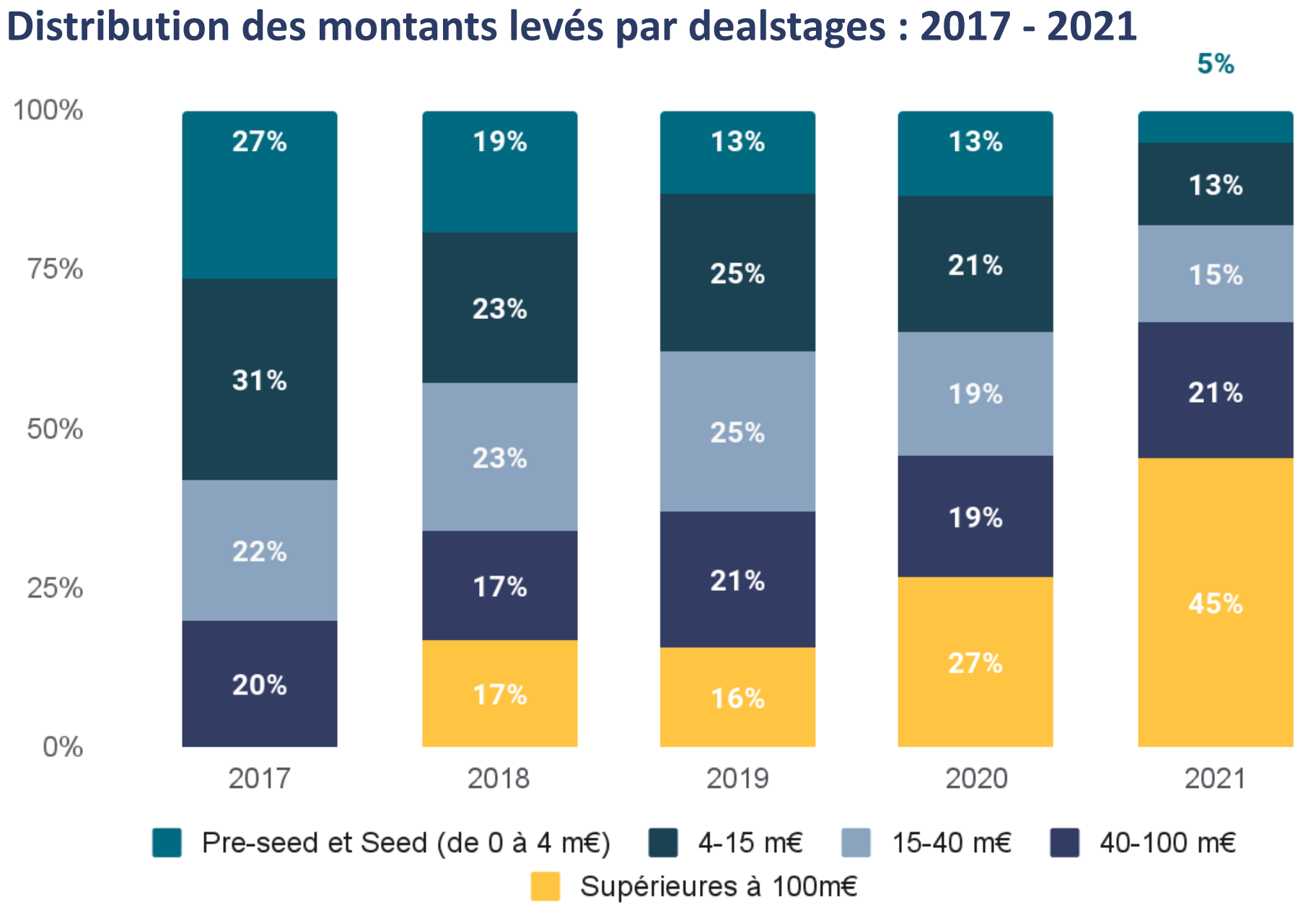

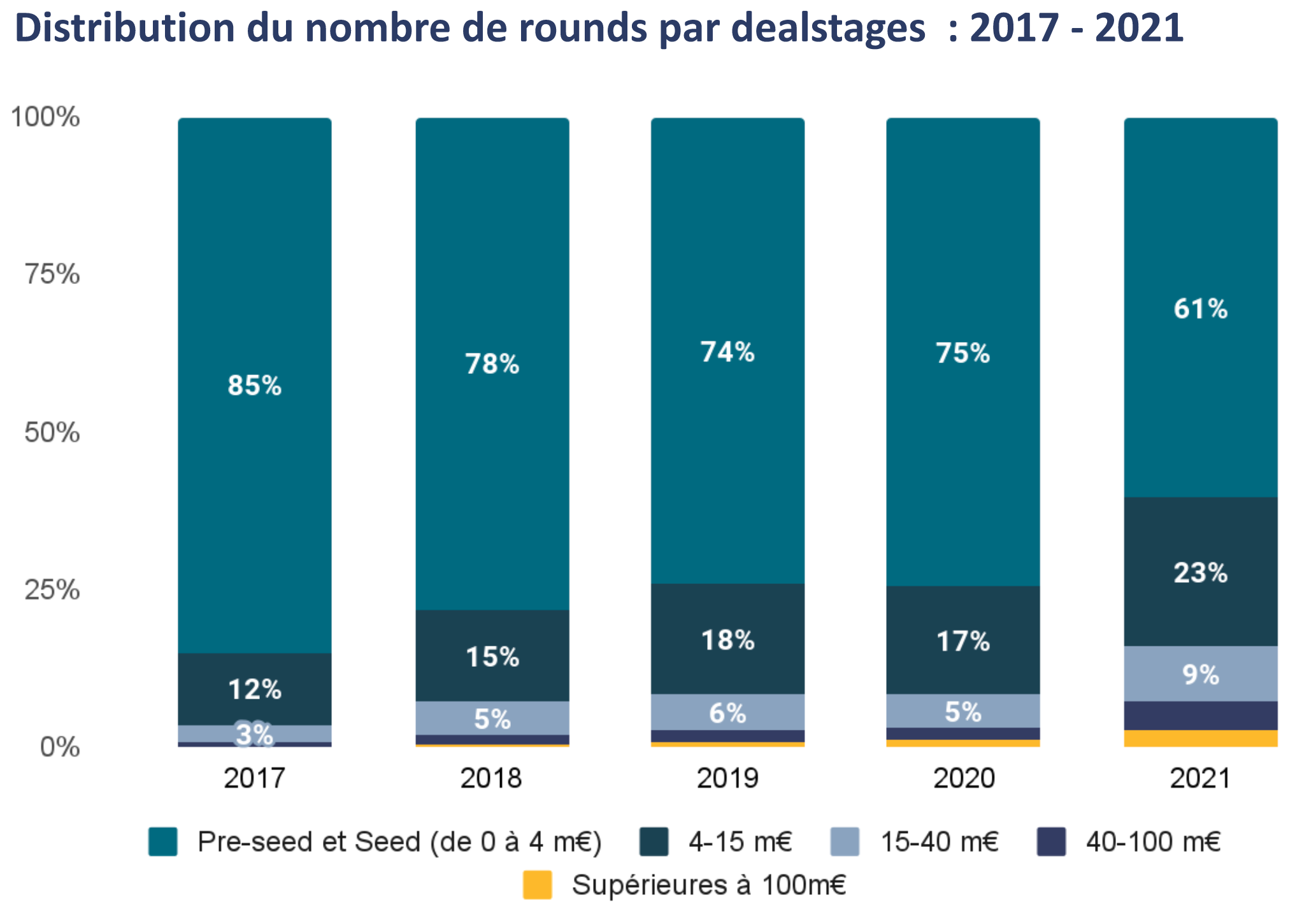

Pour illustrer l’évolution de la maturité du tissu entrepreneurial français, voici l’évolution de la distribution des tours de table et des montants levés entre 2017 et 2021 :

Sur ces graphiques, on peut voir clairement l’évolution de la distribution des opérations d’augmentation de capital réalisées en France ces 5 dernières années. L’envol des montants levés est très nettement observable. Quand en 2017, aucune levée ne dépassait 100 m€, et que les levées de fonds pre-seed et seed représentaient 85 % des opérations, l’année 2021 voit ses données redistribuées et aujourd’hui, les deals seed ne représentent plus que 61 % des opérations françaises, quand les 23 levées de fonds supérieures à 100 millions représentent à elles seules 45 % du montant total levé par les jeunes pousses.

3. Les secteurs phares de l’année

🏆 Le Podium 2021 …

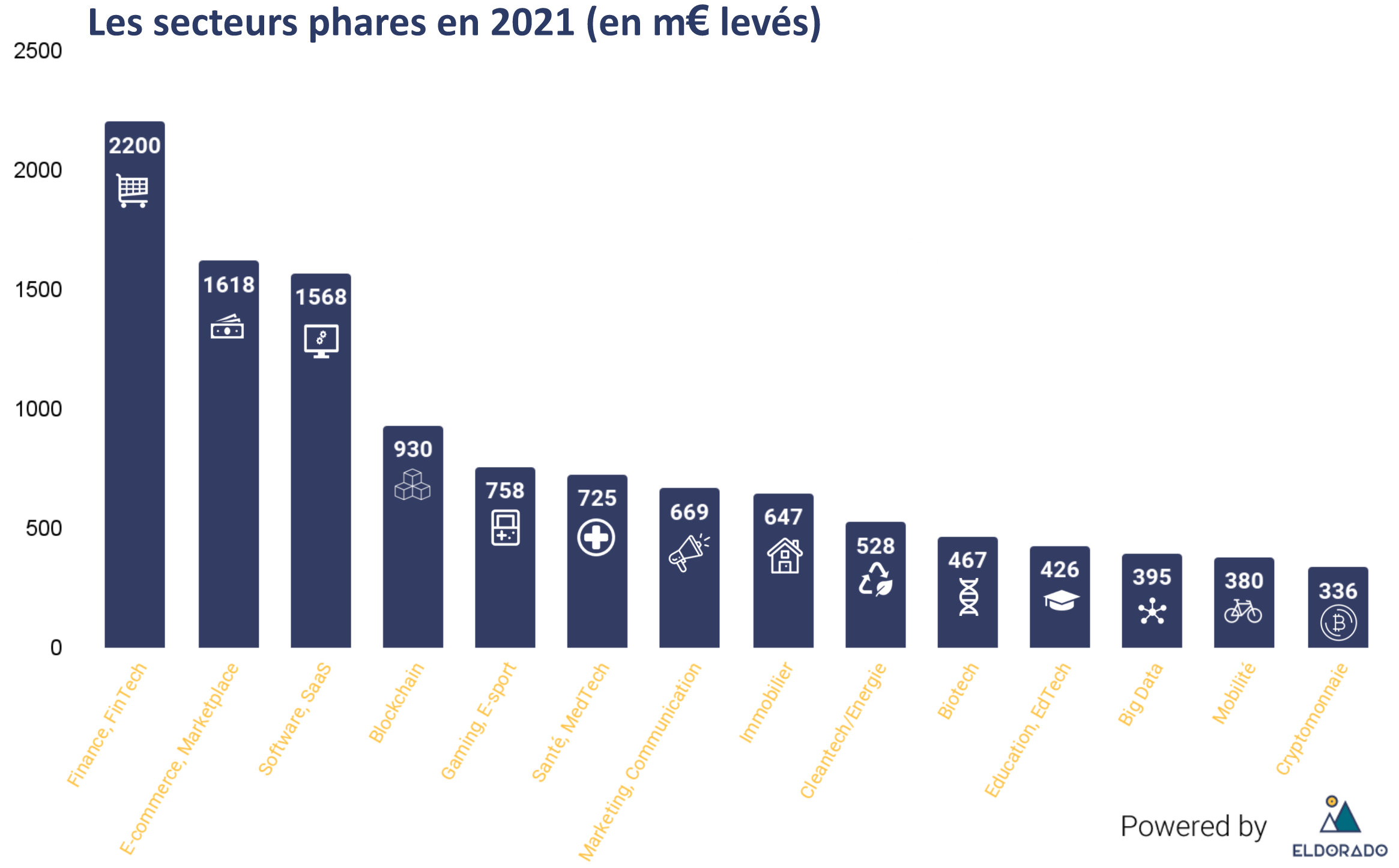

💰 La FinTech et AssurTech, un “secteur d’excellence”

Shift Technology, Swile, Lydia, Ledger, Alan… et de 8 ! Avec 8 licornes le secteur des FinTech/AssurTech rafle la mise cette année ! Totalisant plus de 2,2 milliards d’euros levés, la FinTech française surperforme en 2021. Paris serait-elle capable de venir faire de l’ombre à Londres, la capitale mondiale des FinTech dans quelques années ? (Cette année les FinTech britanniques auraient levé plus de 8 milliards d’euros, il y a encore donc quelques efforts à fournir de notre côté de la Manche 🙄). En tout cas les investisseurs, eux, ont confiance en l’expertise financière française. Selon FranceFintech, le secteur aurait levé 174 % de plus qu’en 2020 et affiche un montant moyen des opérations de 24,4 m€ (+87 % par rapport à 2020, et 10 m€ de plus que le montant moyen de l'écosystème) pour un total de 93 deals. Mêlant usages du quotidien et technologies de pointe (IA, Blockchain, Big data…), les FinTech ont su s’emparer du marché hexagonal et font désormais partie de la vie des français et de leurs entreprises.

🛒 L’E-commerce & Marketplace, secteur porté par de nouveaux enjeux

Comme les années précédentes, le secteur du e-commerce/Marketplace continue de performer. Avec à lui seul trois nouvelles licornes (Mano Mano, Back Market et Vestiaire Collective), et plus d’1,6 milliards d’euros levés (+72 % par rapport à 2020), le e-commerce poursuit son ascension, fortement boosté par la crise sanitaire. Le secteur devrait d’ailleurs enregistrer un chiffre d’affaires total de 130 milliards d’euros en 2021 (Fevad). Une tendance se dégage clairement cette année, et c’est une bonne nouvelle; on voit émerger des champions français de la seconde main et de l’économie circulaire, prouvant une nouvelle fois qu’il est possible d’allier impact et performance. La preuve en est avec nos deux pépites tricolores Back Market (valorisée 2,25 Mds$) et Vestiaire Collective (1,7 Md$), respectivement spécialistes du reconditionnement et de la revente de vêtements.

💻 Le Software/SaaS, boosté par la crise

50 % ! C’est la croissance du montant global levé par le secteur des Software/SaaS en France en 2021 par rapport à l’année dernière. Le florissant business model du SaaS (Software as a Service) continue d’attirer les fonds. Le secteur a d’ailleurs vu naître deux nouvelles licornes : Algolia qui a levé 126 m€ (le “Google” des entreprises), et Aircall qui a levé plus de 100 m€ (téléphonie pour entreprises).

🎖Les challengers de l'écosystème

🔗 La Blockchain, vous avez dit Metaverse ?

32 Mds$ levés dans le monde par les startups Blockchain.

La blockchain continue de faire des émulations et les jeunes pousses se multiplient autour de cette technologie. En 2021, le secteur a levé 930 m€. Et on ne peut évoquer la blockchain en 2021 sans évoquer les NFTs et sans nommer Sorare ! La pépite fondée par Nicolas Julia et Adrien Montfort a réalisé la plus grosse levée de fonds de l’histoire de la French Tech, 580 m€ le 21 septembre, auprès de fonds d’investissement de (très) haute volée comme le japonais Softbank, le britannique Atomico ou les français d’Eurazeo, qui viennent rejoindre un board déjà éclatant (Benchmark, Accel, Partech), et qui, rappelons le, avait pu compter également dès ses premières jongles (⚽️) sur le soutien de Kima Ventures, le fonds de Xavier Niel. Et quelque chose nous dit que ce n’est vraiment pas prêt de s’arrêter (#metaverse, #web3, #NFT, #crypto 🤓)

🦠 La MedTech se répand dans la FrenchTech

Téléconsultation, intelligence artificielle, aide au diagnostic, en période de pandémie, la forte croissance du secteur des MedTech n’est pas étonnante. La technologie s’invite dans l’industrie pharmaceutique. D’ailleurs sur les 6 introductions en bourse réalisées cette année par des startups soutenues par des fonds de venture capital, 3 sont des BioTech (Affluent Medical, Pherecydes et MaaT Pharma). On recense à la fin d’année plus de 700 m€ levés par le secteur.

👾 Le Gaming joue dans la cours des grands

Le secteur du Gaming est aussi en pleine ascension cette année : 758 m€ levés selon nos estimations. L’hexagone est un des pays champions du jeu vidéo et de nouvelles jeunes pousses y font leur apparition aux côtés des géants comme Ubisoft, on pense d’ailleurs à la scale up Voodoo, éditeur de jeux mobiles, qui a réalisé une belle levée de fonds à hauteur de 266 m€ cette année auprès du Groupe Bruxelles Lambert.

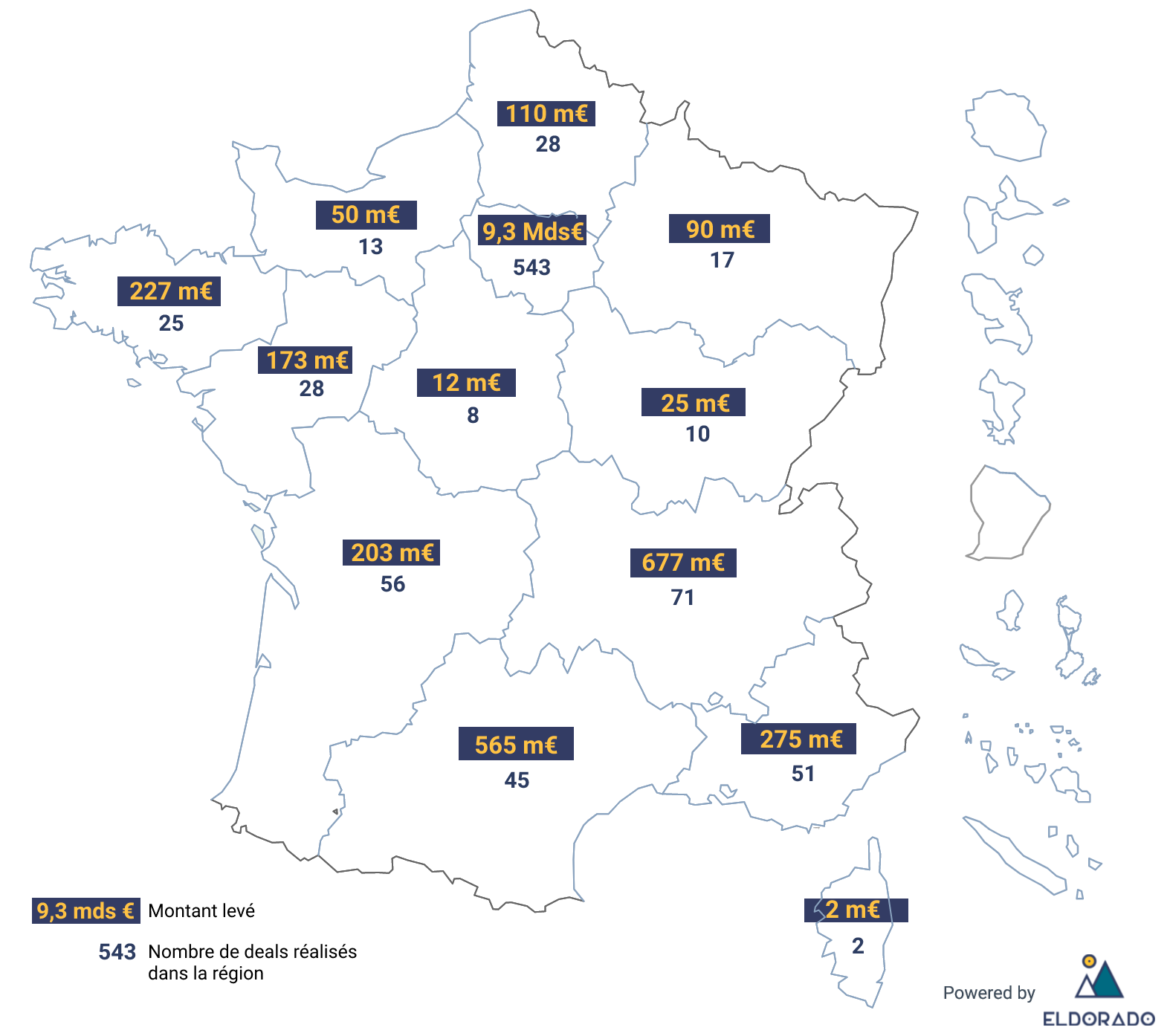

4. La répartition géographique des deals : La capitale, concentre toujours l’attention

On vous en à déjà parlé en détail ici 👉 (Analyse des leaders du Venture Capital européen), et on le constate une nouvelle fois en cette période de bilan, la France reste hyper-concentrée à Paris et en Ile de France.

Sur les 11,7 Mds€ levés cette année, Paris et sa banlieue en concentrent environ 9,3 Mds€, soit 80 % du montant total levé en France, pour un ensemble de 543 opérations (60 % des tours de table de l’année). D’ailleurs, à elle seule, la capitale rassemble 54 % des startups françaises. L’année dernière la région Ile-de-France concentrait 72 % des montants levés, il semblerait donc que cette année l’hyper-centralisation parisienne se soit renforcée, et ce phénomène est lié aux méga-rounds réalisés par les scales up françaises, majoritairement installées dans la Ville Lumière.

En seconde position, on retrouve, tout comme l’année dernière, la région de l’Auvergne Rhône Alpes, avec environ 677 m€ levés (soit 40 % de croissance par rapport à 2020) et 71 opérations. Le territoire a notamment été porté par des levées comme celles de Verkor (100 m€ en Série B), eCential Robotics (100 m€) ou encore Agicap (100 m€ en Série B), installées au sein de métropoles dynamiques comme Lyon ou Grenoble.

Arrive ensuite la région de l’Occitanie, avec 565 m€ levés pour 45 opérations. Les hubs économiques de la région sont Montpellier et Toulouse. On y retrouve de jeunes pousses comme Swile (Montpellier), qui a levé 171 m€ en Série D cet octobre, Plug In Digital (Montpellier) qui affiche une levée de 57 m$ en Série B cette année, ou encore EasyMile (Toulouse) qui a rassemblé 55 m€ en Série B en 2021.

Enfin, une région qui se démarque cette année par son dynamisme et sa croissance par rapport aux années précédentes c’est la Bretagne. En effet cette année on comptabilise pas moins de 25 deals pour un total de 225 m€ (contre seulement 36 m€ en 2020 pour 13 deals, ce qui représente plus de 500 % de croissance vs. 116 % pour l’ensemble du territoire). La région à été notamment portée par la levée de fonds de l’AssurTech rennaise Leocare, d’un montant d’environ 100 m€.

Liste des villes les plus dynamiques en France (selon le rapport de First Time Founders) :

- Lyon

- Marseille

- Nantes

- Lille

- Toulouse

- Bordeaux

- Grenoble

- Montpellier

- Rennes

5. Les femmes dans la Tech: Une amélioration mais le chemin reste long

Petit rappel de ce que l’on vous disait à mi-année : En novembre 2020, Mastercard a publié la quatrième édition de son rapport “MASTERCARD INDEX OF WOMEN ENTREPRENEURS”, et positionnait la France seulement 18e du classement en Europe. L'hexagone, toujours mauvais élève en termes de mixité donc. Le rapport faisait également l’amer constat que partout dans le monde les entreprises détenues par des femmes avaient été plus durement touchées par la pandémie que celles détenues par des hommes.

Alors, quels sont les résultats maintenant que 2021 se termine ?

La parité a-t-elle progressé dans la Tech française ?

La réponse est oui ! Mais pas assez.

Selon nos estimations, seulement 16 % des opérations (soit 143 tours de table) réalisées dans notre écosystème sont menées par des startups fondées ou co-fondées par des femmes (équipe fondatrice féminine ou mixte), contre 62 en 2020, ce qui représente une évolution de 130 % (ce qui est encourageant quand on sait que le nombre global de deals réalisés cette année a baissé en comparaison à l’année dernière de 4,5 %).

Ces 143 opérations représentent environ 15% du montant total levé en France, soit 1,75 Md€, quand il représentait à peine 5 % en 2020, et 3 % en 2019.

Et la bonne nouvelle, c’est que cette année les femmes ont fait leur apparition au sein des méga-levées et des licornes : Vanessa Fara Rabesandratana chez Ledger, Fanny Moizant et Sophie Hersan chez Vestiaire Collective !

Voici d’ailleurs ici le Top 10 des levées de fonds effectuées cette année par des startups fondées ou co-fondées par des femmes. Ces 10 levées représentent d’ailleurs à elles seules plus de 50 % des fonds levés par les femmes cette année. Les 133 levées restantes représentent donc 840 m€, et un montant moyen levé de 6 m€, moitié moins que la moyenne nationale. Des améliorations sont notables, mais il reste du chemin.

Il est intéressant de noter en revanche que les femmes sont plus représentées au sein des startups à impact. Selon nos estimations, environ 30 % des montants levés par ces jeunes pousses en 2021 concernent des entreprises fondées par une équipe mixte ou féminine.

2021 L’année des méga-levées : Le Top 20

580 m€, 472 m€, 408 m€ … L’heure des méga-levées a sonné 🛎 ! Si il y a bien un phénomène qui a marqué l’écosystème en 2021 c’est celui-là. On recense 23 levées de fonds supérieures à 100 m€, quand on n’en comptait que 10 en 2020 et 6 en 2019. Mieux encore, 8 opérations ont dépassé les 250 m€, contre une en 2020 et c’était la première de l’écosystème (c’était Mirakl avec 255 m€) !

On vous a rassemblé ici les 21 levées de fonds les plus importantes de l’année et ayant été réalisées par nos startups françaises.

Ces 21 startups ont levé à elles seules presque 50 % du total des capitaux rassemblés en France cette année par l’écosystème.

C’est colossal et c’est la preuve de l’émergence des scales-ups françaises.

Et c’est notamment au sein de leurs tables de capitalisation que l’on va pouvoir observer une autre des nouvelles tendances de 2021 : l’apparition d’investisseurs étrangers de renommée internationale, venus chercher les pépites françaises.

Penchons nous sur le détail de ces levées. Vous retrouverez dans l'infographie suivante les 21 plus grosses levées de fonds de l’année, avec le montant levé et les investisseurs ayant participé à ce dernier tour de table.

🏆 Et les gagnants sont….

Sorare ! 580 m€ c’est La Champions League

Hé oui ce n’est pas une surprise. Encore eux ! En même temps ils enregistrent tous les records alors parlons-en !

Sorare c’est à la fois :

Le plus gros tour de table de la FrenchTech, 580 m€, leadé par Softbank, seulement 6 mois après une série A de 40 m€.

La startup française qui a atteint le statut de licorne le plus rapidement (moins de deux ans)

La deuxième plus grosse valorisation de l’écosystème : 4,3 Mds$ (derrière Dataiku 4,6 Mds$).

Une carte de Cristiano Ronaldo vendue pour un record de 290 000$ (150 ETH en date de mars 2021)

Des footballeurs hors du commun au capital comme Antoine Griezmann et Gérard Piqué.

Et des projets d’extension à d’autres sports en 2022.

Mais Sorare c’est aussi deux entrepreneurs, Nicolas Julia et Adrien Montfort, qui ne viennent pas de l’univers du Gaming, mais qui ont réussi le pari risqué de marier football et blockchain, démocratisant un nouvel usage de cette technologie, puisqu’aujourd’hui Sorare compte plus de 250 000 joueurs actifs dans le monde.

Mirakl, 472 m€ et symbole du changement de dimension de la FrenchTech

Au même titre que Sorare, Mirakl est très souvent associée aux exploits signés par la FrenchTech. Ils en ont d’ailleurs un en commun, celui d’avoir permis à l'écosystème de collecter plus d’1 milliard d’euros en une seule journée, le 21 septembre 2021, grâce à leurs deux levées records.

Le leader mondial des solutions logicielles de marketplace a réalisé le plus gros tour de table français du secteur des logiciels (SaaS), avec une série E de 472 m€ menée par l’américain Silver Lake. Affichant au passage une valorisation de 3,5 Mds$.

La startup souhaite désormais développer sa croissance externe et a réalisé sa première acquisition en achetant la startup Octobat pour aider ses clients à gérer plus facilement leurs processus de facturation.

Contentsquare, 408 m€, la data sera le pétrole du XXIème siècle

Cette affirmation la startup l’a bien intégrée et en a fait son business : elle propose à ses clients d’utiliser ce carburant pour nourrir leur croissance et est désormais leader mondial de l’analyse de données sur le comportement des e-consommateurs.

Contentsquare a été valorisée 2,8 Mds$ après sa série E ce qui en fait une des 3 plus grosses licornes françaises. Au total, l'entreprise a levé 812 m$ auprès d’investisseurs parmi lesquels on retrouve Bpifrance, Eurazeo, BlackRock ou encore SoftBank Group International.

Pour compléter ses offres Contentsquare a racheté 6 startups en 2 ans (Hotjar, upstride (acquired by Contentsquare), DareBoost, Adapte Mon Web, Clicktale, PricingAssistant).

2021 c’est aussi l’année des licornes : 9 + 14 qui nous font 23* ! 🦄

(*Et à l’heure où nous publions ce rapport, Payfit vient d’annoncer une nouvelle levée de fonds de 254 m€ en faisant la 24eme licorne française et la toute première de 2022 😳)

En 2019, Emmanuel Macron annonçait « Il faut qu’en 2025, on ait au moins 25 licornes ».

En 2020 on enregistrait un record de nouvelles licornes françaises, et elles étaient trois, j’ai nommé Mirakl, Voodoo et Contentsquare.

Et bien en 2021 on dénombre pas moins de 14 nouvelles licornes, ce qui fait passer la France de 9 à 23 startups (et 24 au 6 janvier 2022) championnes européennes de la Tech, valorisées plus d’un milliard de dollars. Les secteurs de prédilection de ces nouvelles arrivées ? FinTech/AssurTech, Marketplace, Blockchain et SaaS !

Et pour retrouver notre article complet sur les licornes françaises c’est ici 🦄

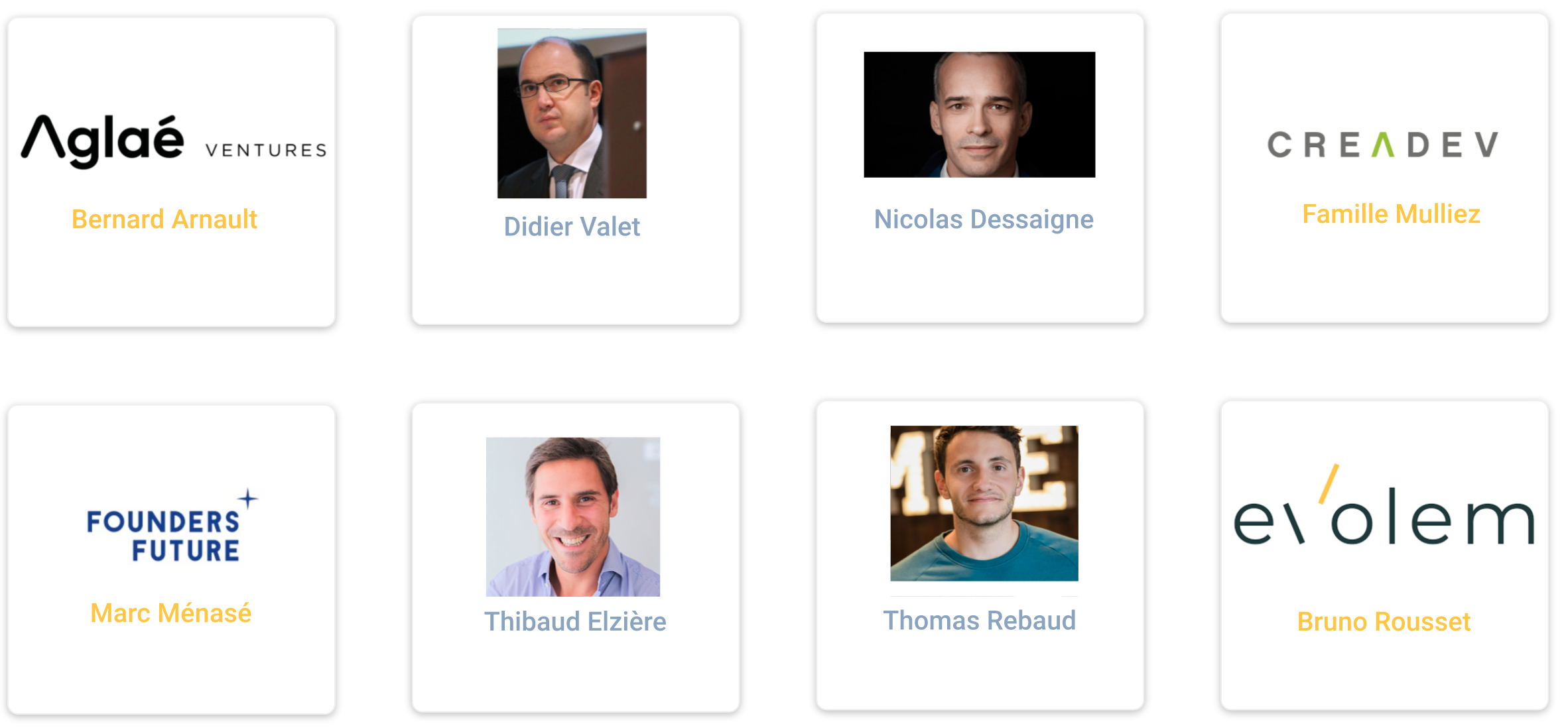

Et parce qu’on ne peut pas parler des licornes sans parler de leurs investisseurs (vous pouvez d’ailleurs retrouver un article complet sur notre blog ici 👈), voici les fonds français et family office qui ont sû avoir le nez creux et investir dans ces pépites :

- Aglaé Venture: Backmarket & ManoMano

- Kima Ventures: Sorare & Swile

- Eurazeo: Vestiaire Collective, ContentSquare & Swile

- Iris Capital: Shift Technology

- MAIF Avenir: Ledger

- Daphni: Backmarket & Swile

- Newfund: Aircall

- XAnge: Lydia & Ledger

- Founders Future: Lydia

- Financière Saint James: Lydia

Les investisseurs

Bpifrance, des montants historiques pour le premier financeur de l'écosystème tricolore

- Pôle Financement : À ce stade, les chiffres annuels de Bpifrance n’ont pas encore été publiés pour l’exercice 2021. Mais à la mi-année, la Banque publique annonçait déjà une hausse de 300 % de ses financements consacrés à l'innovation française, soit un montant historique de 2 Mds€ en juin 2021 contre 0,5 Md€ en juin 2020.

- Pôle Investissement : Quant aux investissements réalisés par les fonds de Bpifrance, ils s’élevaient à presque 2 Mds€ au premier semestre (soit une croissance de 48 % par rapport à l’année précédente) dont 300 m€ consacrés à l’innovation, du seed au late stage, soit le même montant que le total investi sur 2020.

Selon nos estimations, la Bpi aurait participé cette année à plus de 160 tours de table pour un montant total supérieur à 4 Mds€.

Voici quelques exemples de startups notables “backées” par la Bpi :

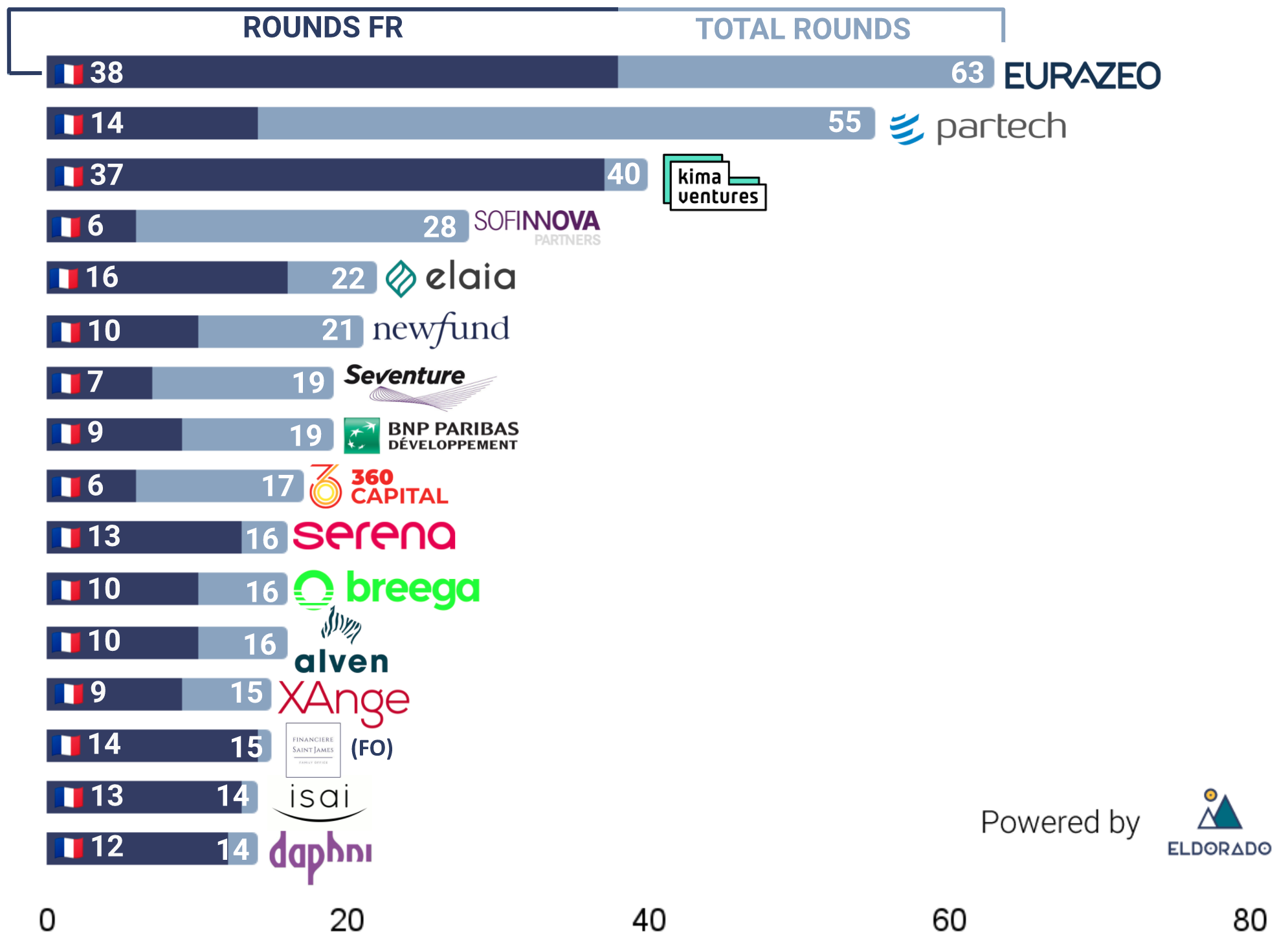

Le palmarès des fonds VC français

Voici la liste des fonds de Venture Capital français ayant été les plus actifs en termes de tours de table réalisés en 2021.

(Attention, ces données sont basées uniquement sur les opérations rendues publiques par les fonds et concernent les “rounds” ou tours de table réalisés dans l’année par ces investisseurs).

15 nouveaux fonds closés cette année pour un montant total de 4,5 Mds€

- Eurazeo: “Eurazeo Growth Fund” - 1,6 Md€

- Partech: “Partech Growth II Fund” - 750 m€

- Jeito Capital: “Jeito I” - 630 m$ (557 m€)

- Serena: “Serena III” - 300 m€

- Revaia (ex Gaia Capital): “Revaia Fund I” - 250 m€ (le plus gros fonds VC européen dirigé par des femmes 👏💪 bravo !)

- Singular VC: “Singular Fund I” - 225 m€

- Five Seasons Venture: “Fund II - FoodTech Impact” - 180 m€

- Elaia: “Elaia DV4” - 120 m€

- Forepont Capital Partners: “Forepont Capital Partners Fund II” - 130 m$ (115 m€)

- Breega: “Breega III3 - 110 m€

- Eurazeo: “Eurazeo Smart City II” - 80 m€

- Ring Capital: “Ring Mission” - 35 m€

- Founders Future: “Founders Future Good I” - 25 m€

- Ventech: “afi Ventures” - 15 m€ & Ventech China 4th Fund

4,5 Mds€ ont donc été récoltés par les investisseurs français pour être injectés au sein des startups françaises dans les années à venir contre 1,3 Md€ l’année dernière.

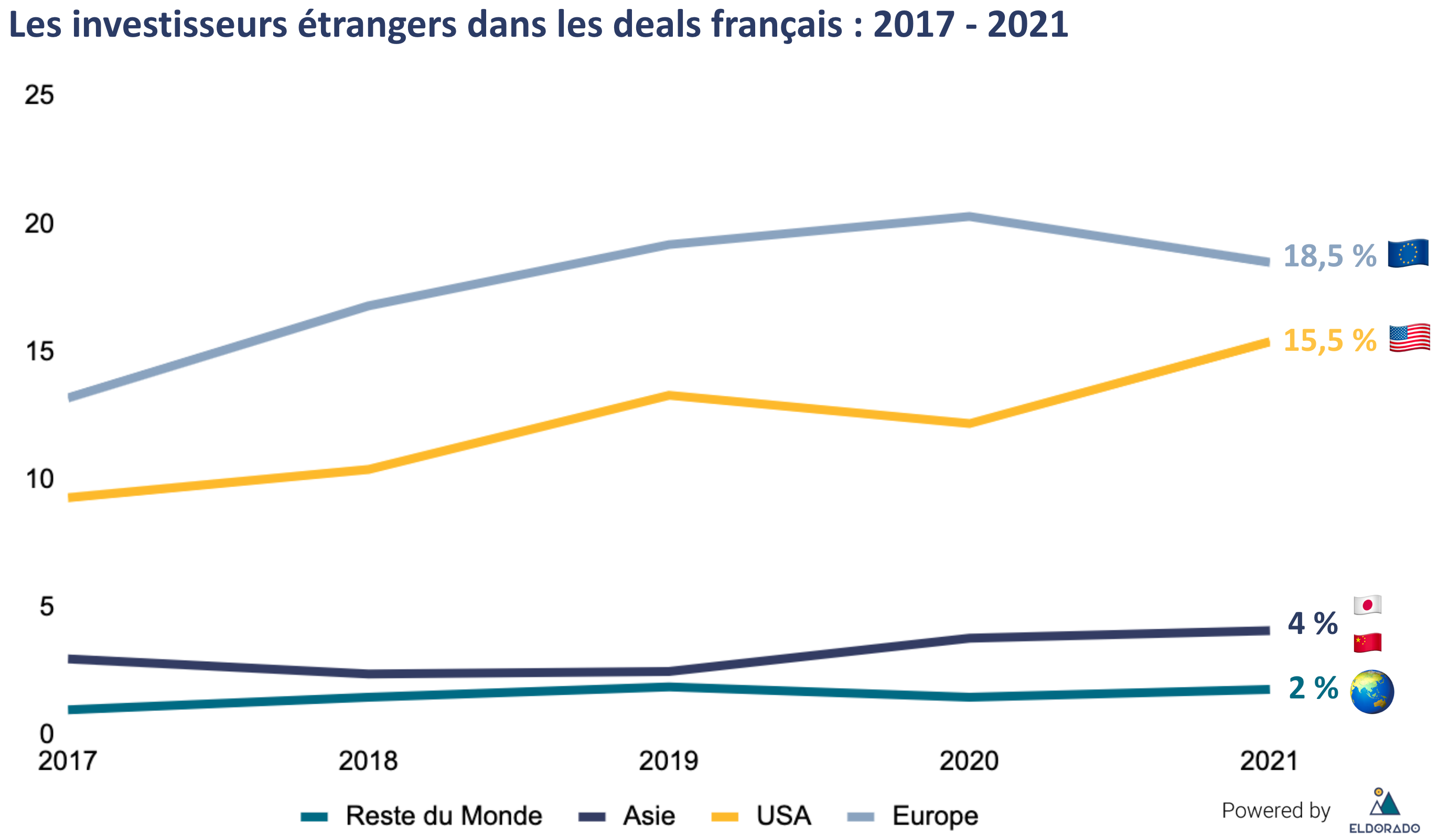

Les investisseurs internationaux arrivent en France !

Autre signe de maturité, l’arrivée des investisseurs étrangers en France.

Après avoir été boudée pendant plusieurs années par les investisseurs internationaux, la France a enfin réussi à les convaincre de venir y faire un tour (de table).

La présence nouvelle du japonais Softbank, le plus gros fonds d’investissement au monde, qui vient conquérir le marché français en réalisant cette année ses premiers investissements dans l’Hexagone - Contentsquare, Sorare, Vestiaire Collective, Swile - est un signal très fort. On note également l’arrivée de champions américain du venture capital comme Sequoia, Benchmark, Accel, Coatue, General Atlantic, etc. dans le capital des scales up françaises.

Les Business Angels français

Le panorama des investisseurs ne serait pas complet sans les Business Angels. Investisseurs individuels qui interviennent généralement en phase early stage, par un apport en capital (et éventuellement en tant que dirigeant eux même, ancien dirigeant ou serial entrepreneur, par un apport de réseau et de conseils). Voici donc ici quelques-uns des business angels les plus actifs de notre écosystème en 2021 (les deals de ces investisseurs individuels ne sont pas tous rendus publics et certains business angel n'annoncent pas les opérations qu’ils réalisent, cette liste se base donc sur les données collectées par Eldorado et d’autres sources d’information telles que Crunchbase mais n’est en aucun cas exhaustive).

De plus en plus d’exits pour la FrenchTech

Sur l’ensemble des 500 acquisitions, fusions, rachats, opérations de buy out et introductions en bourse, recensées en France cette année, une centaine d’entre elles concernent des startups soutenues par des fonds (VC backed) pour un montant d’environ 7,6 Mds€ (Avolta Partners) contre 5,5 Mds€ en 2020 et 4,9 Mds€ en 2019. Ces chiffres viennent révéler l’intérêt des corporate et des fonds de Private Equity pour les jeunes pousses, et ces opérations sont désormais nécessaires pour assurer la pérennité du marché du venture capital français et permettre aux fonds de réaliser des performances et de continuer d’investir (pour plus de détails sur ce sujet et comprendre l’importance de l’exit pour les fonds, c’est ici 👈).

Les exits les plus courants en France sont les acquisitions (rachat de startups par une autre entreprise), les opérations de Private Equity/LBO (rachat de la startup par un fond spécialisé en développement avec ou sans effet de levier) et enfin, la France voit petit à petit ses startups s’aventurer sur le marché coté en s’introduisant en bourse (on en compte 6 cette année qui ont été soutenues par des fonds VC).

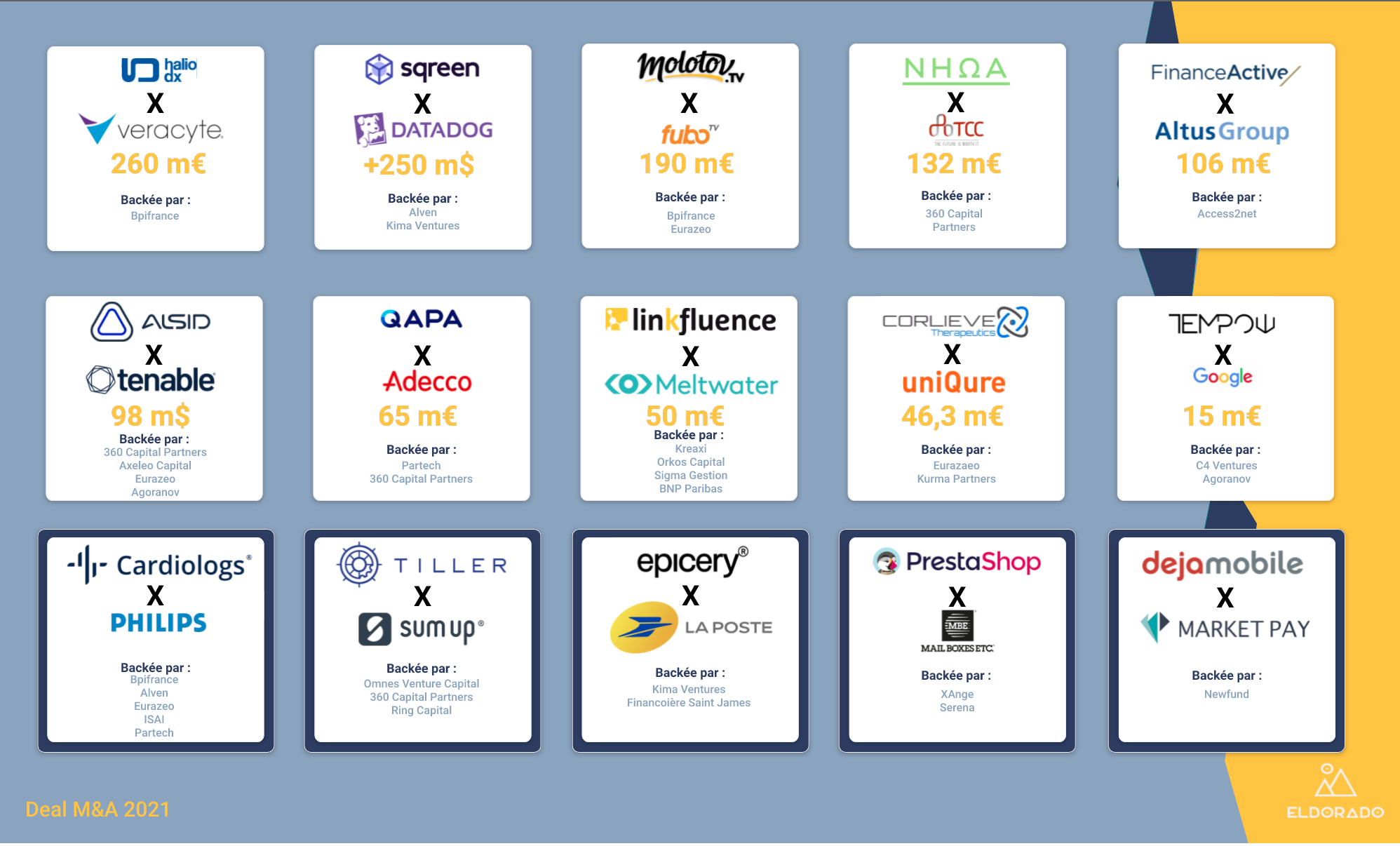

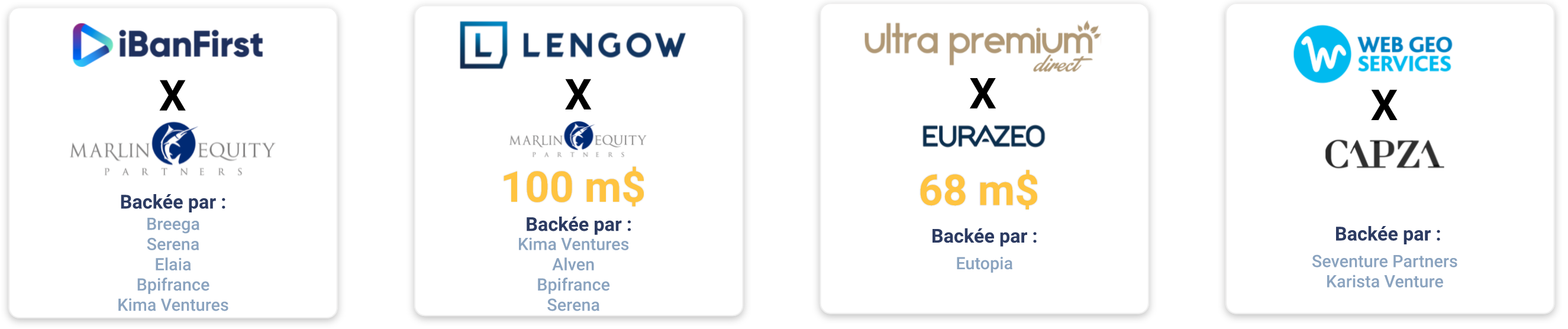

Voici donc un échantillon des exits réalisés cette année par des fonds de venture capital :

- Les opérations de M&A :

- Les opérations Private Equity (LBO) :

- Les Introductions en bourse :

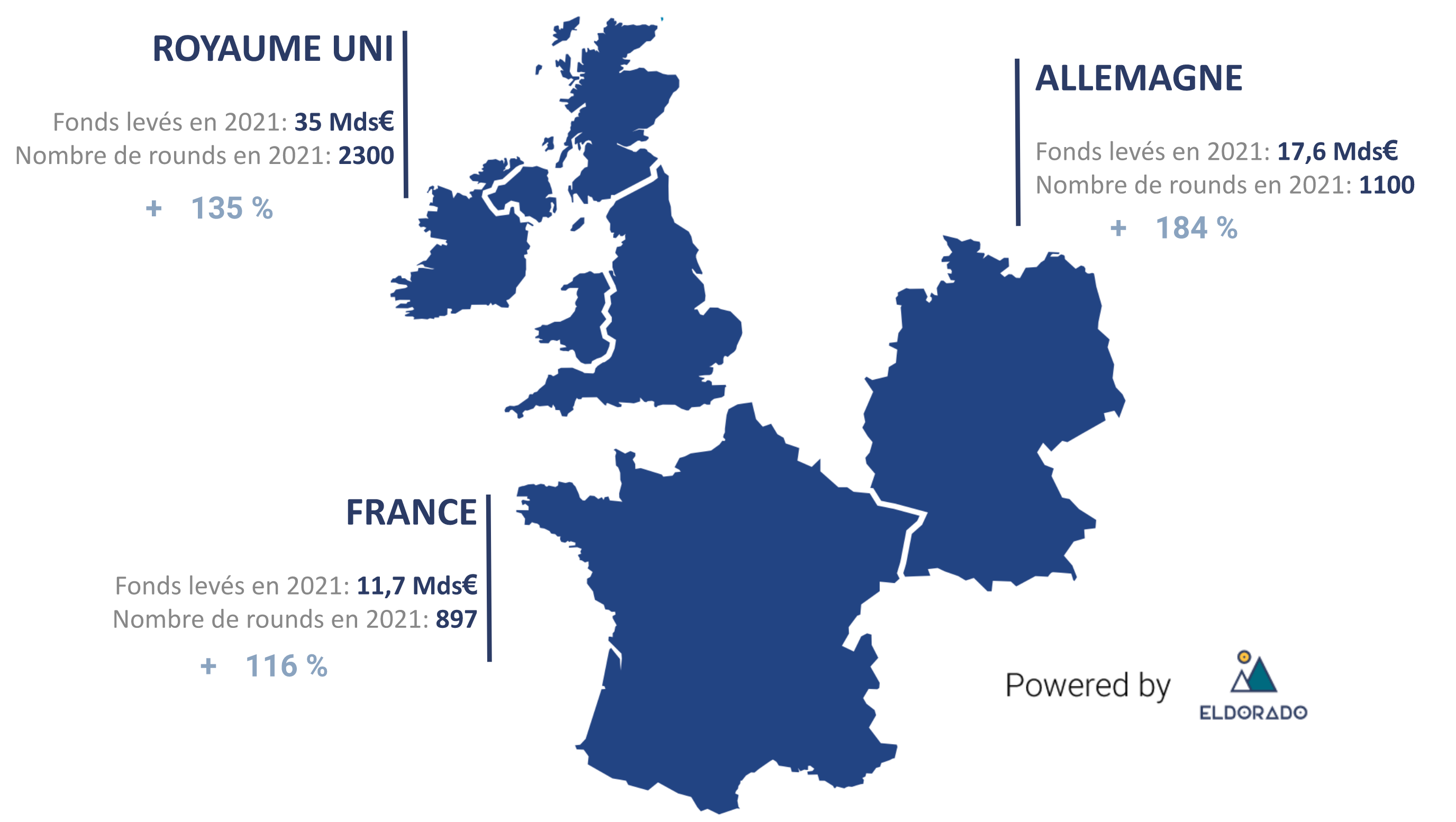

La France et ses voisins

On le sait, depuis 2015, l’Europe fait preuve d’un hyper-dynamisme en termes de startups, et a vu les investissements déployés dans ses jeunes pousses tripler depuis 2015. Les leaders du venture capital européen sont le Royaume-Uni, l’Allemagne et enfin la France. Ces dernières années, la France rattrapait d’ailleurs son retard sur ses voisins plus matures, et connaissait une croissance forte (+ 42 % en 2020 en France contre 26 % pour l’Allemagne et 10 % pour le Royaume Uni - Données Pitchbook). Mais cette année, la France n’est pas la seule à observer une accélération exponentielle de son écosystème. L’ensemble du marché du VC est en ébullition, et l’écart s’est creusé entre l’hexagone et ses proches voisins comme on peut l’observer sur la carte ci-dessous :

Nos prédictions sur les tendances de 2022 🔮

- 2022 année de la blockchain : NFT, Web3, Difi & Metaverse

32 Mds$ levés par l’écosystème blockchain dans le monde dont 22 Mds€ (68 % !) au sein de méga-rounds supérieurs à 100 m$.

2000 deals blockchain sur l’année 2021.

Plus qu’une tendance de fond, c’est une révolution.

Difficile d’être passé à côté du phénomène NFT ou Metaverse cette année. L’année 2022 s’ouvre marquée par un nouveau terme : Web3. Une nouvelle vision et un nouvel usage d’internet émergent à travers la décentralisation rendue possible par la blockchain.

Pour Chris Dixon (du fonds a16z), le web3 s’explique comme ça :

Web1: read

Web2: read / write

Web3: read / write / own

Pour mieux comprendre on vous suggère d’ailleurs la lecture de son article sur le sujet. 👀

En deux mots, à la création du Web1, la révolution était l’accès à l’information. Internet a ensuite évolué de sorte à ce que les internautes puissent y apporter leur contribution. Aujourd’hui Internet se transforme pour écrire son troisième tome : celui de la propriété grâce à la blockchain. Finalement un retour à sa vision première, décentralisée et démocratique, aux mains de ses utilisateurs.

- L’émergence des FemTech

Les FemTech ce sont ces startups qui s’attaquent aux problématiques, souvent tabous, liées à la santé féminine : fertilité, contraception, cycles menstruels, grossesse, système reproductif, ménopause etc. Selon Frost & Sullivan, le marché mondial de la FemTech représentera 50 milliards de dollars en 2025.

👩 Quelques startups de la FemTech à suivre : Clue, Luneal ou encore Endodiag.

Notre partenaire Station F à d’ailleurs lancé un programme dédié à la FemTech cette année, vous pouvez retrouver les pépites de la première promotion ici !

- Une Décacorne française pour 2022 💫

Maintenant que la France maîtrise la création de licorne, il est temps de penser aux décacorne (société valorisée au moins 10 Mds$) comme Klarna, la seule décacorne européenne à ce jour.

- L’expansion du NoCode et ça on vous en parle en détail ici 👀

- Nos prédictions concernant les 20 futures licornes de la FrenchTech 👈

- Un souhait pour 2022 : parité et diversité pour la FrenchTech !

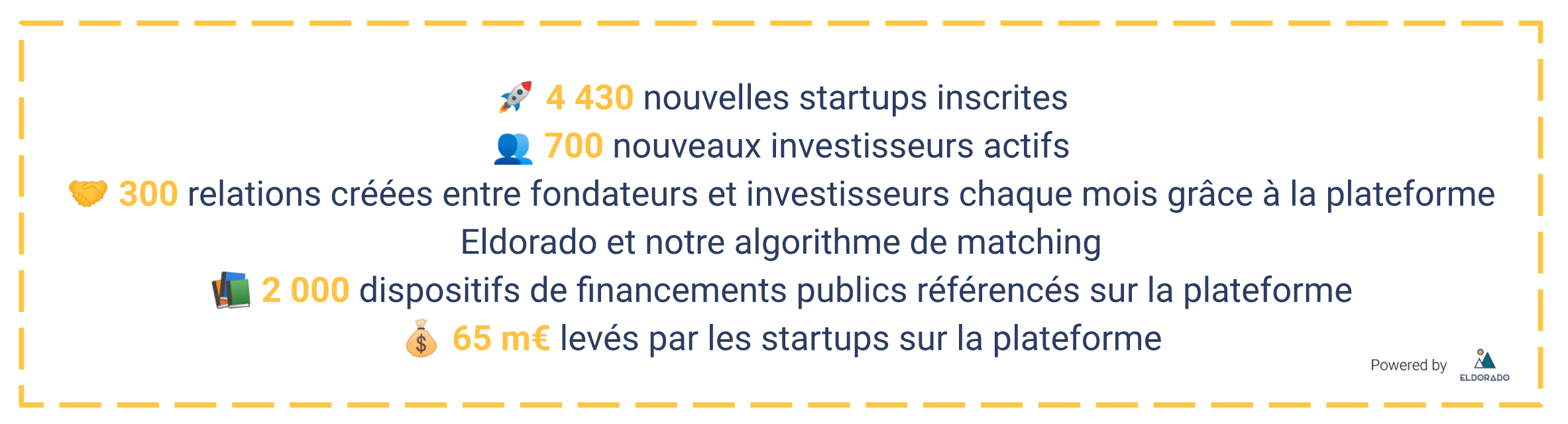

Pour conclure, Le Bilan Eldorado !

2021 a été aussi été une très belle année, extrêmement dynamique pour Eldorado, en voici un récap en quelques chiffre :

Merci à tous pour votre confiance, nous n’allons pas nous arrêter là !

Pour 2022 on vous réserve quelques très belles surprises notamment un outil de suivi complet de tous les deals FrenchTech des 10 dernières années, et un dispositif unique pour permettre à notre communauté d’investir avec Eldorado !

Sources :

Collecte des données : Eldorado, Dealroom, Crunchbase, Maddymoney, Avolta Partners, ecap partners & France FinTech.

Les autres rapports de l’écosystème :

French startups and venture capital on record track in 2021 - Dealroom

FrenchTech ecosystem report de Istvan Allal et Ghita El Hajji de First Time Founders

The State of the FrenchTech ecosystem d’Alexandre Dewez d’Eurazeo