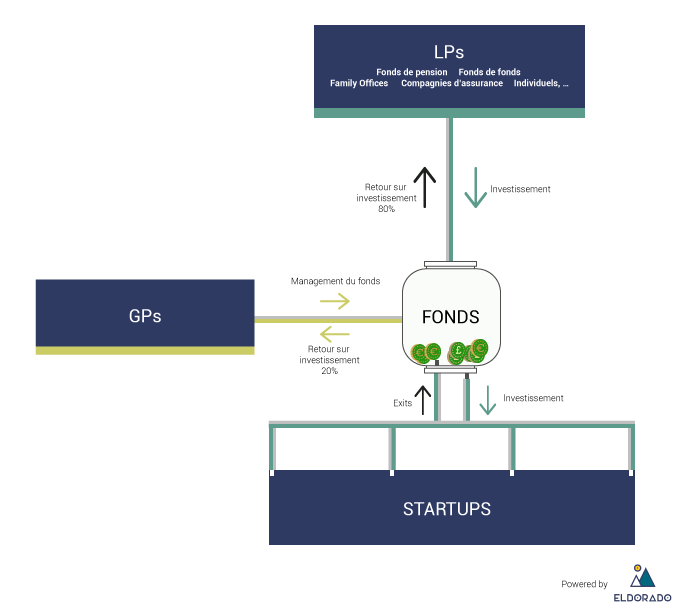

Comment fonctionne un fonds VC ?

Le fonctionnement d’un fonds d’investissement VC se compose de trois types d’intervenants :

- les Limited Partners (LPs). Ils financent les fonds d’investissement. Ils peuvent être des fonds de pension, des fonds de fonds, des family offices, des compagnies d’assurance, des banques, des individuels, …

- le fonds d’investissement. Les General Partners (GPs) collectent l’argent auprès des LPs et constituent un fonds. Ils investissent ensuite cette somme dans le capital de startups.

- le portefeuille d’investissement. Ce sont les startups au sein desquelles le fonds a investi. L’objectif d’un fonds VC est de faire croître le plus rapidement possible les startups de son portfolio pour ensuite revendre leur part et réaliser un retour sur investissement (TRI — taux de rentabilité interne).

L’objectif d’un fonds VC est très simple : il doit gagner plus d’argent que le montant investi par les LPs (voire beaucoup plus avec des multiples les plus élevés possibles).

Un fonds VC fonctionne selon la logique 2/20 :

- 2% du montant du fonds est alloué à son management

- 20% du bénéfice total du fonds est reversé aux GPs, les 80% autres étant reversés aux LPs (ce chiffre peut varier en fonction des fonds).

La mission d’un fonds VC s’articule en 2 phases :

- la phase d’investissement : le fonds investit son enveloppe sur une période de 5 à 7 ans en moyenne

- la phase de désinvestissement : le fonds tente de céder ses parts d’une startup à d’autres acteurs (fonds VC plus important, fonds de Private Equity, corporate, introduction en Bourse, …). Cette opération s’appelle un exit. La phase de désinvestissement dure également entre 5 et 7 ans en moyenne.

Le taux de rentabilité interne d’un fonds pour juger sa performance

C’est lors de cette phase de désinvestissement que le fonds VC gagne de l’argent. La performance d’un fonds VC s’évalue notamment par son taux de rentabilité interne (TRI).

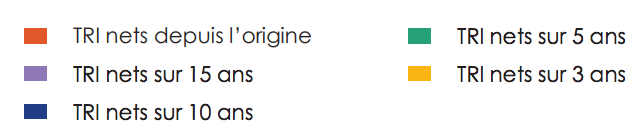

L’étude France Invest — EY de 2017 propose un panorama des performances des acteurs français du capital-investissement.

Voir ci-dessous les TRI des fonds VC ces dernière années

Le TRI des fonds VC est plutôt faible par rapport à celui du capital-investissement en général, qui avoisine plutôt les 10% de TRI.

Le multiple moyen d’un investissement est de 1,09 contre 1,48 pour le secteur global du capital-investissement. Sur les 15 années à venir la hausse du TRI des fonds VC est estimée à 2%, bien inférieure au 10% de hausse estimée pour le secteur du capital-investissement. Selon l’étude France Invest — EY de 2017, le TRI net des fonds clos est même négatif (-1,7%) alors que celui de la totalité des fonds clos du capital-investissement est de 13,6%.

Si la rentabilité des fonds VC semble plutôt faible par rapport à celles d’autres fonds du capital-investissement, elle ne reflète pas une tendance générale chez tous les fonds VC. En effet, les 28% des fonds VC les plus performants ont un TRI moyen de 13% contre un TRI de -12% pour les 26% des fonds les moins performants. La médiane du TRI des fonds VC est d’ailleurs négative (-0,3). Il y a donc une grande disparité dans la performance des fonds VC en France.

Les fonds VC français communiquent très peu sur leur TRI. Il est donc difficile d’établir un classement des meilleurs exits de ces dernières années.

Certaines initiatives émergent sur ce sujet à l’image de Thibaud Elzière(fondateur du studio eFounders) ou Jean de la Rochebrochard (Partner de Kima Ventures, Family Office de Xavier Niel) qui communiquent les performances de leurs investissements sur Twitter. Cependant, ces initiatives sont rarement relayées par les fonds VC français.

Les plus gros exits de startups sont toutefois transmis dans les médias spécialisés et l’on peut dès lors s’intéresser aux fonds VC qui se cachent derrière ces opérations.

Notre Top des plus beaux exits de fonds français

1) ? Criteo / Idinvest - Elaia Partners

Sans doute l’une des plus belles réussites françaises de ces dernière années, Criteo a réalisé une entrée en bourse réussie en 2013 et sa valorisation avoisine aujourd’hui les 2 milliards de dollars. La startup de reciblage publicitaire sur Internet réalise une Série A de 6,6M$ en 2006 notamment auprès d’Elaia et d’Idinvest. Les 2 fonds français suivent sur la Série B de 10,4M€ en 2008. Au total Idinvest aurait investi 8M$ dans la pépite française et détenait encore 19% du capital après l’entrée au Nasdaq de Criteo. Cette participation d’Idinvest au capital de Criteo était évaluée à 331M$ en 2013. Au delà de la rentabilité de l’exit, l’opération a conféré une réelle notoriété à Elaia et Idinvest parmi les fonds français.

2) ? Neolane / Auriga Partners - XAnge

Après 12 années d’existence, la pépite française d’édition de logiciel est rachetée par le géant américain Adobe pour 600M€. Auriga Partners a vu le potentiel de Neolane dès la Série A de 2M€ en 2002 où il avait injecté 1,4M€. Si le fonds était seul en 2002, il a été rejoint par un autre fonds français, XAnge, lors de la première Série B de 5,9M€ en 2006 puis lors de celle de 5M€ en 2007. Cinq années plus tard, les 2 fonds participent même à la levée Série C+ de 27M€ qui permet à Neolane d’exploser à l’échelle mondiale. Lors de ces opérations, Auriga Partners aurait fait un retour sur investissement moyen de 33 fois sa mise générale et XAnge aurait enregistré un TRI supérieur à 50%.

3) ? Kelkoo / Banexi Ventures - Innovacom

Le moteur de comparaison de prix créé par 5 français en 1999 a été racheté par Yahoo! en 2004 pour 475M€. Parmi ses investisseurs historiques, Banexi Ventures et Innovacom avaient participé à la Série A (2,7M€) en 1999 puis la Série B (30M€) en 2000. Si les 2 fonds français n’ont pas communiqué sur la rentabilité de leur investissement, on peut la deviner car Banexi Ventures et Innovacom ont très rapidement investi dans Kelkoo et on sut sortir tout aussi vite 5 ans plus tard en revendant l’intégralité de leurs parts à Yahoo! pour 475M€.

4) ? Meetic / Idinvest

En 2004, Idinvest (anciennement AGF Private Equity) investit 7M€ dans le projet de Marc Simoncini. Seul fonds français à avoir investi dans Meetic, Idinvest a pu réaliser un bel exit à la suite de l’entrée en bourse réussiedu site de rencontre en ligne en 2005 puis des successifs rachats par InterActiveCorp et Match.com lors d’une OPA amicale de 345M€.

5) ? Zenly / Idinvest - Kima Ventures - Oneragtime

Nombreux furent les investisseurs intéressés par le projet de géolocalisation instantanée de Zenly. Parmi tous ces acteurs, trois fonds français se démarquent au cours de la Série A de 11,2M€ : Idinvest, Kima Ventures et Oneragtime. Xavier Niel s’est particulièrement impliqué dans ces tours de table puisqu’il a investi à la fois à travers son family office Kima Ventures mais aussi à titre personnel. C’est d’ailleurs lui et non plus Kima qui suit sur la Série B de 22,5M$ en septembre de la même année, toujours au côté d’Idinvest. Un an plus tard, le géant Snapchat met la main sur la startup française pour un montant entre 250 et 300M$, après seulement 6 années d’existence dont 3 de R&D. Kima Ventures a annoncé un TRI de plus de 75% sur cet investissement, un succès rendu possible grâce à Jean de la Rochebrochard, partner chez Kima et qui a conseillé les fondateurs dès le début. La rentabilité de l’investissement de Xavier Niel et Idinvest est tout aussi importante pour ces acteurs ayant participé aux 2 tours avant le rachat.

6) ? Teads / Bpifrance - BNP Paribas - Elaia Partners - Partech

En 2017, le groupe Altice rachète la pépite française pour 285M€. La croissance de cette startup spécialisée dans le ciblage de publicité en ligne a été soutenue par de nombreux fonds français. Parmi eux, Elaia Partners et Partech investissent dans la Série A de 5,2M$ en 2013. Ils font également parti du tour de table suivant de 10M$ en 2015 et sont rejoints par Bpifrance. S’en suit l’émission d’une dette de la même valeur que la levée, soutenue par Bpifrance et BNP Paribas. Une belle opération pour les fonds français Elaia Partners et Partech qui ont rapidement cerné le potentiel de la startup mais aussi une belle preuve que l’explosion d’une pépite française peut être le résultat d’un accompagnement continu d’acteurs français.

7) ? Dailymotion / Idinvest - Partech

Dès 2006, Partech fait parti du premier tour de table de Dailymotion qui s’élève à 9,5M$. Il est vite rejoint au capital par Idinvest en 2007 au cours d’une Série B à 34M$. L’entreprise possède alors seulement 11 employés. Les 2 fonds français suivent sur la Série C de 25M$ en 2009. En 2011, Orange acquiert 49% du capital de Dailymotion et deux ans plus tard c’est finalement Vivendi qui devient l’actionnaire majoritaire au cours d’une acquisition de 217M€. Il s’agit encore une fois d’une belle opération d’exit pour Partech et Idinvest qui ont su suivre sur les différents tours de table et ainsi conserver leur part avant le rachat de Dailymotion.

8) ? Compte Nickel / Partech

C’est une nouvelle fois Partech qui fut dans les premiers à croire au projet ambitieux de Compte Nickel en 2015 en investissant 4M€ sur les 10,2M€ levés par la startup. Seulement deux ans après l’entrée au capital de Partech, Compte Nickel est racheté 200M€ par BNP Paribas, synonyme de nouveau succès pour le fonds français qui a revendu toutes ses parts lors de l’opération. Ce rachat montre ici la volonté de BNP Paribas d’investir dans les fintechs pour combler ses zones d’insatisfaction client.

9) ? Chauffeur Privé / XAnge - CM-CIC Capital Privé

Fin 2017, le groupe automobile allemand Daimler rachète pour 50% des parts de Chauffeur Privé et devient ainsi actionnaire majoritaire de l’entreprise qui est désormais valorisée à plus de 200M€. Grâce à cette opération, Daimler se fraie un chemin dans le milieu très concurrentiel des VTC en France. Chauffeur Privé est parvenu à devenir le second acteur en France derrière le géant américain Uber. La croissance fulgurante de la startup a été permise grâce à sa rapide levée de 5M€ en 2015 au cours de laquelle les fonds français XAnge et CM-CIC Capital Privé sont entrés au capital. Avec cette opération, Daimleur offre une belle porte de sortie aux deux fonds français qui réalisent un TRI (les fonds impliqués dans l’opération auraient réalisé un multiple entre 3 et 4).

10) ? Captain Train / The Family - CM-CIC Capital Privé - Alven - Xavier Niel

Captain Train a su bénéficier d’un important soutien français en terme de financement. La startup créée en 2009 et spécialisée dans la vente de billet de train et de car en ligne en Europe a d’abord été épaulée par l’accélérateur français The Family. Trois ans plus tard, CM-CIC Capital Privé entre au capital au cours d’un premier tour de table à 1,4M€. Le fonds français suit l’année d’après sur la Série A de 2,5M€ réalisée par Captain Train. Les tours de table de Captain Train s’enchaînent très rapidement puisque la Série B (de 6,3M$) intervient une nouvelle fois un an plus tard. Elle est marquée par l’entrée au capital d’un nouveau fonds français, Alven, ainsi que du Business Angel Xavier Niel. La pépite française est rachetée seulement 2 années plus tard, en 2016, par son concurrent britannique TheTrainline.com pour 189M€. Une nouvelle preuve que le financement par des investisseurs privés français porte ses fruits.

11) ⌚️ WiThings / Ventech - Bpifrance - Idinvest - 360 Capital Partners

Créée en 2008, WiThings commercialise des objets connectés pour monitorer la santé. La startup propose entre autres des solutions pour mesurer l’activité, le poids, la qualité du sommeil ou encore l’environnement d’un utilisateur. Ventech, fonds français spécialisé dans les technologies et la santé participe à la Série A de 3M€ en 2010. Il suit lors de la Série B de 30M€ réalisée 3 ans plus tard. Il est cette fois-ci rejoint par d’autres acteurs français du financement : Bpifrance, Idinvest et 360 Capital Partners. En 2016, Nokia rachète WiThings pour un montant de 170M€ afin de marquer son retour dans l’électronique grand public après la vente de sa branche mobile à Microsoft en 2014. Une belle opération pour nos fonds français ; un échec pour Nokia dans l’intégration de la marque. Ce qui l’oblige à revendre Withings à son fondateur seulement 2 ans plus tard pour une somme qui n’excéderait pas quelques dizaines de millions d’euros.

12) ? Medtech / Newfund

Le fonds français Newfund participe en 2010 à la Série A d’1,5M€ réalisée par Medtech pour lui permettre de continuer à développer et commercialiser ses robots médicaux. En 2013, la startup entre en bourse à Paris. Elle est rachetée trois années plus tard par l’entreprise américaine Zimmer Biomet pour 164M€. Une opération attractive pour ses actionnaires car Zimmer a proposé une prime de 62% par rapport à l’indice de clôture de la bourse.

13)?La Fourchette / Otium Capital - Partech - Serena Capital

En 2011, Otium Capital participe à un premier tour de table de 4,3M$ pour permettre à la startup de réservation de restaurant en ligne d’étendre son activité en Europe. Otium est rejoint au capital par 2 nouveaux fonds français : Partech et Serena Capital qui bouclent une levée de 10,5M$ un an plus tard. En 2014, la pépite française est rachetée par le géant américain TripAdvisor pour 140M$. Un succès retentissant pour ces 3 fonds français qui aiment prendre cette opération d’exit comme référence.

14) ? Leetchi / Kima Ventures - 360 Capital Partners - Idinvest

Success story à la française, aussi bien pour sa fondatrice Céline Lazorthes que pour ses investisseurs historiques. La startup spécialisée dans les cagnottes en ligne est rachetée par le groupe Crédit Mutuel Arkéa pour plus de 50M€ en 2015. Kima Ventures est le seul fonds à participer au Seed de 650k$ en 2010. La Série A de la même année est assurée par 360 Capital Partners. En 2012, les 2 fonds sont rejoints par Idinvest au capital lors d’une Série B de 5,5M$. Conséquence du rachat : un exit impressionnant pour tous les investisseurs qui avaient misé sur Leetchi. Idinvest revendique un TRI supérieur à 60% et un multiple de 5 sur l’opération.

15) ? Cheerz / Serena Capital - A Plus Finance - Kima Ventures

L’exit de Cheerz est une des dernières grandes réussites en date de Serena Capital. Le fonds avait mené la Série A de 6M€ réalisée en 2015, suivi par A Plus Finance et Kima Ventures. La startup d’impression de photo sur mobile peut également se targuer d’avoir de prestigieux Business Angels à son board : Xavier Niel, Julien Codorniau (Facebook) et Jean-David Blanc (fondateur d’Allociné). En mars 2018, Cheerz est racheté par Cewe pour 45M€ offrant un bel exit à ses investisseurs historiques.

17) ? Sarenza / Idinvest - Bpifrance

Un an après l’entrée d’Idinvest au capital de Criteo, le fonds participe au premier tour de table de Sarenza, startup spécialisée dans la vente de chaussures et d’accessoires en ligne. Idinvest est rejoint au capital 7 ans plus tard en 2014 par Bpifrance lors d’une levée de 74M€. En février 2018, Monoprix annonce le rachat de Sarenza pour développer sa présence en ligne dans le commerce de produits non alimentaires. Une opération synonyme de nouvel exit pour Idinvest et Bpifrance puisque Monoprix a racheté 100% des parts de Sarenza.

18) ?? PeopleDoc / Alven - Eurazeo

PeopleDoc est une startup proposant un service basé sur le cloud de gestion des ressources humaines acquise à 100% par le leader dans le domaine de la gestion du capital humain, Ultimate Software. Le rachat a été effectué pour une somme de 300M$, dont 125M$ en numéraire et le reste en actions. Alven avait investi 1,5M€ en Série A, avant de se faire accompagner par Kernel Capital et Accel Capital dans la série B qui a permis à PeopleDoc de lever 17,5M$. Eurazeo viendra compléter le nombre des investisseurs lors d’une série C au cours de laquelle 28M$ auront été levés. L’acquisition qui a eu lieu en juillet 2018 constituait donc une belle opération de sortie pour les 2 fonds français impliqués dans l’opération.

19) ? TextMaster / eFounders - Alven - Serena Capital

L’acquisition de TextMaster par Technicis en avril 2018 constituait la première sortie d’envergure pour eFounders. En effet, la startup faisait partie de la première promotion du startup studio B2B créé par Thibaud Elzière en 2011. En 2014, c’était Alven qui complétait le troisième tour de table de TextMaster, qui avait levé pour un total de 1M€. Un an plus tard, eFounders et Alven reparticipent au quatrième tour de table qui a permis à la startup de lever 4M€, Serena Capital prenant également part à l’opération. Avec une croissance annuelle de l’ordre de 100% depuis sa création, on imagine que l’investissement en Seed de eFounders aura été fructueux, tout comme celui de Serena et Alven.

21)? Netatmo / Iris Capital - Bpifrance

Fin novembre 2018, Legrand annonce le rachat de Netatmo, leader français de la maison connectée. Pas vraiment une surprise car le spécialiste des installations électriques travaillaient étroitement avec la startup française depuis un moment et était même au capital depuis 2015. Créée en 2011, Netatmo réalise une Série A de 4,5M€ en 2013 auprès des fonds français Iris Capital et Bpifrance. Deux années plus tard, les 2 fonds suivent sur la Série B de 30M€ et sont rejoints au capital par Legrand. Une belle opération d’exit pour Iris Capital et Bpifrance qui ont su suivre leur protégé lors des différentes levées de fonds jusqu’au rachat.

20) ? Talend / Iris Capital - Bpifrance - Idinvest

Talend est un éditeur de logiciel spécialisé dans l’intégration de données. Créée en 2005, la startup réalise très rapidement un tour de Seed notamment auprès des fonds français Iris Capital, Bpifrance et Idinvest. En 2006, Idinvest mène la Série A (4M$) puis la Série B (3,5M$) en 2007. Idinvest est ensuite rejoint au capital par le fonds anglais Balderton Capital (principal fonds VC en Europe) lors de la Série C (12M$) et la Série D (8,1M$). Trois années plus tard, en 2013, Iris Capital et Bpifrance participent à la dernière levée de fonds de 40M$. En 2016, Talend entre en bourse. La pépite française serait valorisée environ 800M$ aujourd’hui. Une entrée en bourse réussie, synonyme d’exit important pour ses investisseurs historiques.

Cette étude nous montre que peu de fonds en France sont capables (i) d’investir tôt (ii) et de suivre sur plusieurs tours de table à la suite et il apparaît donc plus logique que les fonds les plus importants réalisent les meilleurs exits. Cependant, encore trop de pépites françaises se réfugient auprès de fonds étrangers sur les Séries C+ faute de pouvoir trouver des fonds en France capable de suivre sur des tours à plusieurs dizaines de millions d’euros.

Certains Business Angels réalisent également de beaux exits mais il est difficile de trouver l’information sur les multiples qui tournent autour de 3 ou 5 fois le montant investi. Souvent, les BA sortent plus tôt des tables de capitalisation que les fonds (Série A ou B) car ils ne disposent pas de la même capacité que les fonds de pouvoir suivre sur les prochains tours. C’est aussi l’opportunité de “nettoyer” la table de capitalisation en rachetant des blocs de minoritaires, soit en rachat direct, soit en réduisant le capital suite à une levée de fonds.

Force est de constater que les fonds ne divulguent que très peu d’informations sur la rentabilité de leurs investissement, rendant le milieu du VC en France toujours assez opaque malgré quelques initiatives remarquées. La rentabilité des investissements des Business Angels, Family office ou des corporate est encore plus opaque que celles des fonds.