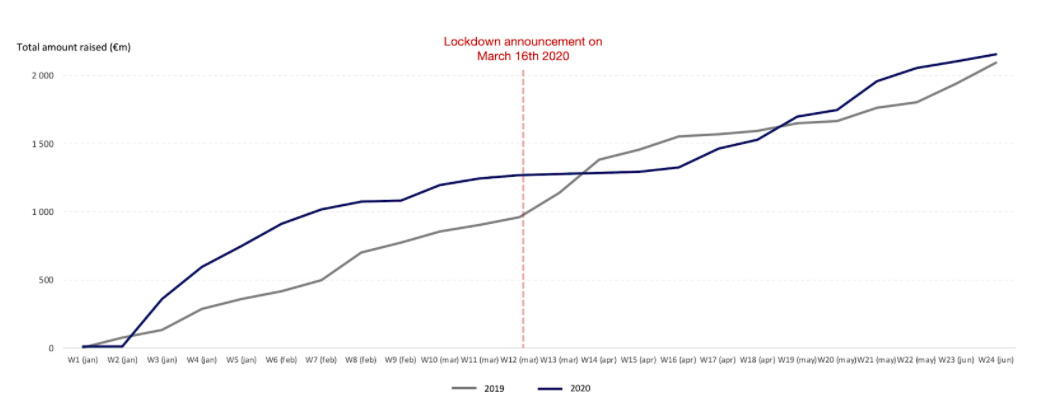

L’impact sur le dynamisme de l’écosystème a été net. Après les 877 millions d’euros historiques levés en janvier et le montant plus raisonnable de 388 millions d’euros en février, la French Tech est passée sous la barre des 200 millions d’euros mensuels en mars. La reprise est lente, mais prometteuse : 264 millions d’euros levés en avril, suivis de 568 millions en mai.

Malgré le ralentissement marqué de l’activité de capital-risque au premier semestre, les conseils pour lever des fonds restent globalement inchangés. Les investisseurs se montrent certes plus lents dans leurs prises de décision, mais ils sont pour la plupart toujours à la recherche de startups ayant une valeur de proposition et un positionnement unique, dans un secteur porteur et avec des perspectives intéressantes de retour sur investissement.

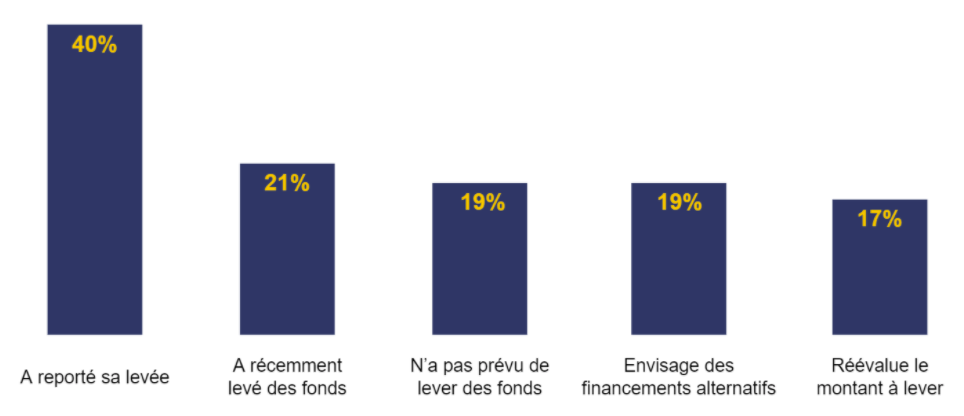

Chaque semaine qui passe offre son lot de nouvelles qui permet de mieux apprécier les effets permanents et résiduels de la crise sanitaire et économique. Pour les entrepreneur(e)s ayant repoussé leur levée de fonds au vu des événements du début d’année, se pose à nouveau la question du timing.

Si vous envisager de lever des fonds en 2020, considérez ces trois points : étudiez soigneusement votre timing, sélectionnez les bons investisseurs et repensez votre “pitch”. Des conseils somme toute récurrents en temps normal, mais qui se distinguent cette fois par leurs détails contextualisés.

Étudier son timing

La règle d’or en matière de levée de fonds est de ne pas lancer sa campagne de levée de fonds lorsque l’on est à court d’argent. C’est se mettre en position de faiblesse dans les négociations et se mettre sous une pression additionnelle pour obtenir le cash si vital. L’idéal est de lancer son roadshow en ayant une marge de manœuvre pour se parer à l’éventualité d’un processus plus long que prévu ou d’un tour de table plus petit qu’espéré.

En l'occurrence, la crise actuelle a eu ce double effet de ralentir les échanges et les prises de décision et de diminuer les valorisations de tours de table.

L’impact de la crise sur les plans de levées de fonds de startups (adapté de Station F)

Calculer et monitorer son “burn rate”

Le cash runway désigne la durée (généralement exprimé en mois) que la startup peut survivre avec son rythme actuel de dépenses ou burn rate. A l’heure actuelle, le ralentissement voire l’arrêt total de l’activité de certains secteurs (hôtellerie, restauration, tourisme) a nécessité l’implémentation de mesures drastiques de réduction des coûts pour maintenir la trésorerie à flot. La mise en chômage partiel de collaborateurs, le report des échéances bancaires et des dettes fournisseurs ont permis à de nombreuses startups d’étendre temporairement leur capitaux disponibles.

Tout l’enjeu désormais, avec la lente reprise de l’économie, est de dépenser intelligemment afin de financer la reprise. Cet exercice fondamental doit se baser sur des hypothèses de croissance à l’appréciation de chaque entrepreneur(e) en fonction de son industrie et du profil de ses clients.

Pour cela, il est recommandé de faire des modèles prédictifs de dépenses en fonction des situations (également appelés stress tests) afin de déterminer le montant de capital nécessaire pour les 6 à 9 prochains mois selon chaque situation. Exemple 1 : en cas de reprise de l’activité aux montants antérieurs à partir de septembre 2020. Exemple 2 : en cas de retour du Covid-19 à l’automne 2020. Exemple 3 : en cas de stagnation de l’économie jusqu’en avril 2021.

Suivre son burn rate régulièrement est un réflexe utile pour tout entrepreneur en période d’incertitude. D’autant plus qu’il est aisé pour les petites structures de revoir leurs structures de coûts rapidement pour s’adapter aux imprévus économiques.

Peser le pour et le contre

Les conseils pour lever des fonds peuvent être quelque peu contradictoires : “il faut lever lorsqu’on en a vraiment besoin”, “il faut lever lorsqu’on n’a pas besoin de cash”, “il faut lever des fonds pour atteindre la rentabilité”, “il faut lever le plus possible”, “il faut lever uniquement ce dont on a besoin” ; des conseils tous valables selon les situations. En définitive, seul l’entrepreneur(e) a les données en tête (cash runway, chiffre d’affaires, CAC, LTV, churn) pour trancher pertinemment sur la question. La recherche de fonds, à l’image de l’aventure entrepreneuriale, reste pavée d’incertitudes.

S’ajoutent désormais des considérations nouvelles, telles que :

- Si mon industrie a été positivement affectée par le Covid-19, dois-je lever des fonds pour capitaliser sur cet élan et ne pas me faire distancer par la concurrence ?

- Je souhaite lever en (pré-)amorçage, une des catégories les plus touchées par la crise. Dois-je maintenir mon roadshow ou me concentrer sur l’opérationnel ?

- Le montant de “poudre sèche” (capital levé auprès de LPs et prêt à être investi par les fonds) est conséquent actuellement mais va graduellement se réduire, rendant les levées de fonds plus ardues l’année prochaine. Dois-je lever en prévision maintenant, même si je n’en n’ai pas particulièrement besoin ?

La question sous-jacente est de savoir si, au vu de la reconfiguration de l’écosystème, lever des fonds ces prochains mois vaut encore le coup. Et si la situation sera réellement meilleure l’année prochaine. Les valorisations ont en effet été revues à la baisse, en moyenne décôtée “d’un facteur 2 ou 3 comme cela s’est produit en 2001 et 2008” selon Jean-Baptiste Rudelle, fondateur de Criteo et président du think tank The Galion Project. La néobanque britannique Monzo a ainsi enregistré une baisse de 40% de sa valuation sur son dernier tour de table.

Un autre important point à considérer est le durcissement des conditions du pacte d’actionnaires, en particulier les mécanismes à l’avantage des investisseurs comme l’earn-out, le full ratchet ou les droits d’anti-dilution en cas de down round. Fred Destin de Stride.VC met ainsi en garde contre certains investisseurs qui pourraient être tentés de multiplier les clauses protectrices, fortement dommageables à l’équipe fondatrice. Les entrepreneur(e)s doivent donc être vigilant aux clauses et comprendre les conditions de leur déclenchement.

Ainsi, si le timing peut paraître idéal par rapport à votre besoin en capital, les conditions proposées par les investisseurs peuvent ne pas l’être. Si vous n’êtes pas dans l’urgence, vous pouvez déjà débuter les prises de contact avec l’objectif de réellement lancer votre roadshow quelques mois plus tard. Pensez également aux financements non dilutifs (en particulier ceux lancés pour l’occasion par Bpifrance), qui vous permettront d’étendre votre cash runway et de rééquilibrer le rapport de force avec vos potentiels investisseurs.

Sélectionner les bons investisseurs

Etablir un pool suffisant d’investisseurs à contacter est une activité chronophage. Le tour de table que vous levez, votre secteur d’activité, votre lieu d’implantation, la présence de concurrents au portfolio et la réputation des partners du fonds sont autant de critères à prendre en compte. N’hésitez pas à demander des recommandations à vos amis entrepreneurs, utilisez LinkedIn et à utiliser des plateformes de sélection comme Eldorado. L’algorithme de notre plateforme vous identifie directement les profils investissant dans votre industrie et à votre taille de tour de table.

Dans le contexte actuel, il est également important de se renseigner sur le nouveau rythme d’investissement par le BA ou le fonds et son comportement auprès de son portfolio pendant la crise, particulièrement révélateur.

Contacter les investisseurs “open for business” et ayant les moyens

Après un léger temps d’adaptation, la plupart des fonds VC européens se sont déclarés open for business, c’est-à-dire toujours à l’écoute d’opportunités. Si une liste exhaustive existe à ce sujet, un équivalent des BA européens ou français toujours actifs manque. Une réalité qui se comprend au vu du peu d’informations qui circulent habituellement sur les tours d’amorçage.

Investissement cumulé en capital-risque français en 2018 et 2019 (source : Avolta Partners)

Si certains tours de table ont été touchés plus que d’autres, en particulier les tours de Séries C et plus, les investisseurs se montrent plutôt optimistes et l’activité reprend doucement. Fin avril, 94% des fonds VC français se disaient prêts à recevoir de nouvelles opportunités d’investissement et le rythme d’investissement était passé à toutes les 5 semaines en moyenne (source : Chausson Finance).

La fréquence d’investissement est donc ralentie sur le moyen terme, mais l’argent ne manque pas : de nombreux véhicules ont été levés et de nouveaux fonds ont vu le jour ces deux dernières années, portant le montant de poudre sèche à 189 milliards de dollars. C’est 50% de plus que le montant disponible lors de la dernière crise (source : Pitchbook). Et le mouvement ne s’est pas tari depuis, puisque 3,2 milliards d’euros ont été levés par 30 nouveaux fonds européens au Q1 2020 (source : EurotechVC).

Identifier les investisseurs ayant démontré un réel soutien à leur portfolio

La brutalité de l’arrêt économique a nécessité un engagement fort de la part de tous les investisseurs, BA, fonds VC comme fonds corporates. Un soutien opérationnel et financier parfois, qui a permis aux entrepreneur(e)s de naviguer tant bien que mal la période et de mesurer la fiabilité de leurs investisseurs.

En définitive, le Q1 aura eu pour effet de révéler les bons gestionnaires côté entrepreneur(e)s et les conseillers fiables côté investisseurs. Le monde du capital-risque reste petit et nombre d’acteurs (entrepreneur(e)s comme partners de fonds) ont mis en garde contre les investisseurs qui ne joueraient pas le jeu. L’effacement des CVC lors des dernières récessions avait particulièrement marqué les esprits et entaché leur réputation.

Une term sheet partage certains traits communs avec un contrat de mariage. En particulier l’assurance que l’autre partie est fiable et a la volonté de tenir son engagement. Une prise en compte d’autant plus importante en cas de retour éventuel du virus et de nouvelle contraction de l’économie en 2020 ou 2021.

Repenser son “pitch”

Exercice souvent appréhendé, le pitch aux investisseurs est source de nombreux questionnements. Comment le structurer ? Quelles métriques utiliser ? Comment être le plus impactant possible ? Comme tout contenu, la clé est de connaître son auditoire.

Bien plus, la crise a pour effet de reconfigurer partiellement le marché et les attentes des investisseurs. En témoigne par exemple la revue à la baisse des valorisations. Les pitchs doivent désormais prendre en compte cette nouvelle réalité pour faire échos au nouvelles attentes et augmenter les chances d’investissement.

Faciliter la due diligence

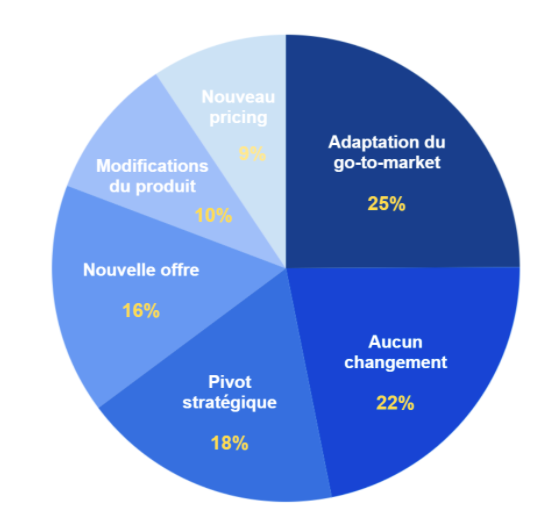

L’incertitude ayant augmenté, les investisseurs se montrent particulièrement soignés dans leur due diligence. L’analyse et chiffrage de l’impact de la crise sur l’activité sont des informations clairement attendues. Aucune recette clé ici, il importe seulement de montrer comment la startup a géré cette nouvelle réalité (pivot stratégique, développement d’une nouvelle offre, changement du pricing) et s’est adaptée aux nouvelles conditions du marché. Les startups en mode “survie” se distingueront assez facilement de celles qui auront été plus proactives et décidées.

Changements stratégiques effectués par les startups pendant la crise (adapté de Station F)

Les témoignages de nouvelles ventes, de renouvellement de contrats préexistants et d’upsell sont particulièrement parlants pour évaluer la viabilité de l’entreprise et démontrer son product market fit.

En outre, la question du timing sera nécessairement mentionnée à deux niveaux. En premier lieu, quant aux raisons de la levée de fonds elle-même : pourquoi lever maintenant ? En second lieu, quant à la capacité de l’entreprise à capitaliser sur la reprise et gérer une éventuelle rechute : comment la startup compte naviguer les prochains mois ?

Les nouvelles qualités attendues des entrepreneurs (source : Chausson Finance)

Les investisseurs sont à la recherche de toute information qui minimiserait le risque pris : à cet égard, les qualités des fondateurs seront encore plus évaluées car la période a été un véritable test pour nombre d’entre eux. La résilience et la capacité à se réinventer ont été particulièrement mis à contribution. Une bonne gestion des collaborateurs et des fonds pendant la crise est également un indicateur parlant du caractère responsable de l’équipe dirigeante.

Mettre en avant ses nouveaux atouts

La crise a accéléré de nombreuses tendances dans le monde VC, en particulier quant aux valorisations injustifiées et la recherche de la croissance à tout prix. Les attentes des investisseurs ayant évoluées, les pitchs doivent également être revus. Le besoin d’être percutant lors des présentations demeure, puisque les investisseurs n’ont pas d’urgence à investir. En revanche, comme certaines des plus grandes boîtes tech d’aujourd’hui sont nées des précédentes crises (Uber, Netflix, Amazon, Slack, GoFundMe), ils savent que de belles opérations sont à réaliser ces prochains mois.

Le premier revirement concerne l’étude des structures de coût, puisque la profitabilité est une métrique étudiée avec bien plus d’attention par les investisseurs. La capacité à démontrer la rentabilité des capitaux importe bien plus désormais que la simple courbe de croissance. Un nouveau standard qui s’inscrit dans une tendance récente de rationalisation du marché du capital-risque.

La seconde attente sous-jacente concerne la recherche d’entreprises ayant une dimension à impact. Plus seulement réservée aux startups de l’ESS, cette caractéristique est partagée par de plus en plus de startups qui souhaitent avoir un impact environnemental et/ou social au-delà de leur cœur de métier, qu’elles soient des fintechs, legaltechs ou foodtechs. C’est le cas par exemple des startups de l’agriculture verticale, qui répondent à des enjeux de sécurité alimentaire et d’adaptation climatique.

Pour conclure, lever des fonds en 2020 reste tout à fait possible malgré certaines incertitudes persistantes. Le rythme d’investissement est certes ralenti, mais les fonds sont bien disponibles et les investisseurs à l’écoute. Si vous souhaitez lever en fin d’année, notre équipe Advisory peut vous accompagner de A à Z de l’identification des investisseurs jusqu’à la signature des terms sheets en passant par la reprise de vos documents de présentation. Contactez-nous juste ici !

Pour aller plus loin :

- Annonce du plan de relance septembre 2020 - les aides pour l'écosystème Start-up

- Impact and Opportunities of Covid-19 for startups Station F

- Data show how some startup founders are still raising capital during the COVID-19 crisis Fast Company

- Raising Capital In A Turbulent Market Founders Suite

- Finding the upside: Fundraising amid the Covid-19 outbreak - what you need to know Antler

- Comment la crise oblige les entrepreneurs à réinventer leurs relations avec les investisseurs The Galion Project

- VC terms — Return of the Barbarians Fred Destin

- The most important clause to look out for in a dreaded “down-round” s