Directement inspiré du SAFE (Simple Agreement for Future Equity) de l’accélérateur américain Y Combinator, le BSA AIR est un modèle d’investissement qui permet à l’entrepreneur de lever des fonds rapidement, tout en reportant à plus tard la question de la valorisation de la startup. Ce modèle d’investissement a été développé par The Family et le cabinet SB Avocats et répond aux attentes pratiques de l’entrepreneur et de l’investisseur early stage : les premiers évitent l’écueil chronophage et approximatif de la valorisation de leur startup et les seconds sont récompensés pour leur prise de risque anticipée via une décote de prix par rapport aux conditions du prochain tour de financement.

L’Accord d’Investissement Rapide (AIR) est un dérivé des bons de souscriptions d’actions (BSA), puisqu’il en suit la même logique et permet à l’investisseur d’acheter des actions de l’entreprise à un prix avantageux. La complexité de l’instrument financier provient de ses conditions d’exercice et de l’évolution de la détention du capital.

L’objectif de ce template (à télécharger à la fin de l’article) est de vous permettre de projeter l’effet sur votre capital d’une levée en BSA AIR puis d’une secondes levée, appelée ici Serie-A. Nous avons donc modélisé une table de capitalisation reprenant les deux moments clés des BSA AIR et une troisième partie permettant de visualiser les différents scénarios en fonction de la valorisation :

-

L’émission et la souscription des BSA AIR

-

L’événement déclencheur de l’exercice des BSA AIR, ici une Serie-A

-

Simulation et évolution en fonction de la valorisation pré-money de la Serie-A

👉 Eldorado vous prépare à lever des fonds 👈

1. L’émission et la souscription des BSA AIR

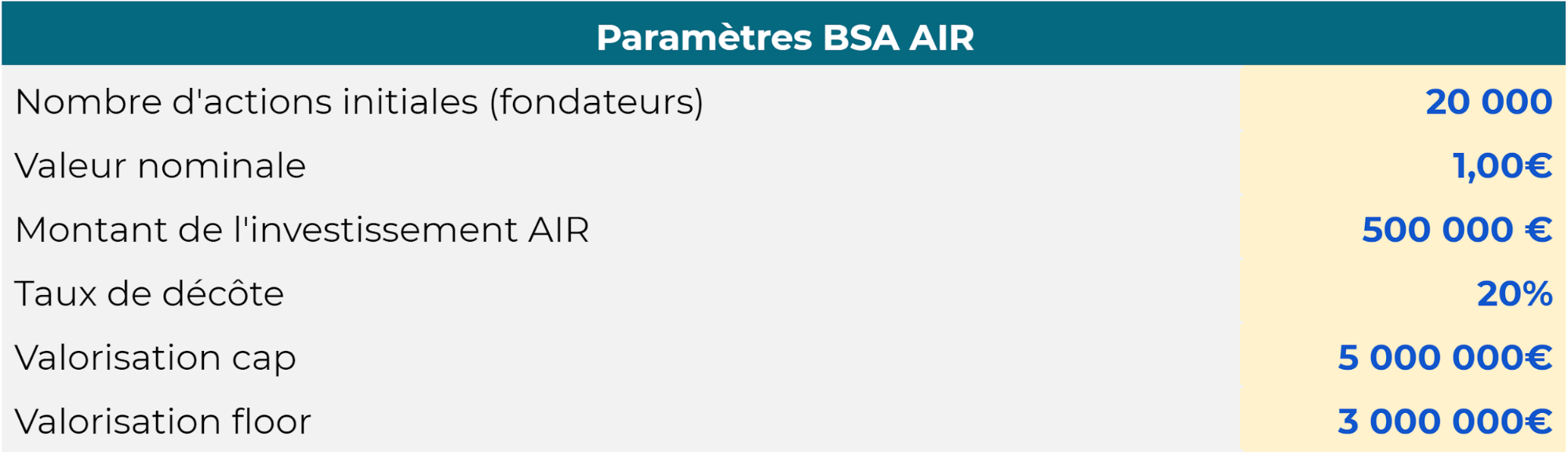

Les paramètres suivants interviennent dans l’émission des BSA AIR :

-

Nombre d’actions initiales (fondateurs) et valeur nominale : ce sont les paramètres sur le capital avant l’opération de BSA AIR.

-

Le montant de l’investissement en BSA AIR : nous avons regroupé par souci de clarté tous les profils d’investisseurs BSA AIR sous une catégorie unique intitulée “investisseurs AIR”. Ce montant est payé comptant et rentre aussitôt dans les comptes de la société. L’investisseur ne connaît à ce moment-là ni le nombre d’actions de la société qu’il possédera, ni le pourcentage de capital qu’il détiendra.

-

Le taux de décote : ce taux permet de revaloriser avantageusement la valeur pré-money au moment de la levée de fonds, et par conséquent le prix par action appliqué à l’investisseur BSA AIR au moment de l’exercice de ses BSA.

-

Les valeurs seuils pour la valorisation : le “tunnel de valorisation” comprend une valorisation cap (maximum) et une valorisation floor (minimum) qui encadrent la valeur pré-money décotée. Il permet de cantonner le prix par action appliqué aux investisseurs AIR, et détermine par conséquent le nombre d’actions minimal et maximal qu’ils peuvent obtenir.

Dans notre exemple, le montant de l’investissement BSA AIR s’élève à 500k€, le taux de décote est de 20% et la valorisation de référence pour l’exercice des BSA AIR est encadrée par un floor de 3m€ et un cap de 5m€.

2. L’événement déclencheur de l’exercice des BSA AIR : l’exemple de la Serie-A

L’exercice des BSA AIR correspond à l’étape à laquelle les BSA AIR sont convertis en actions. Cette étape survient au moment d’un “événement déclencheur”, pouvant être l’émission d’actions nouvelles, la fusion ou l’acquisition de la société.

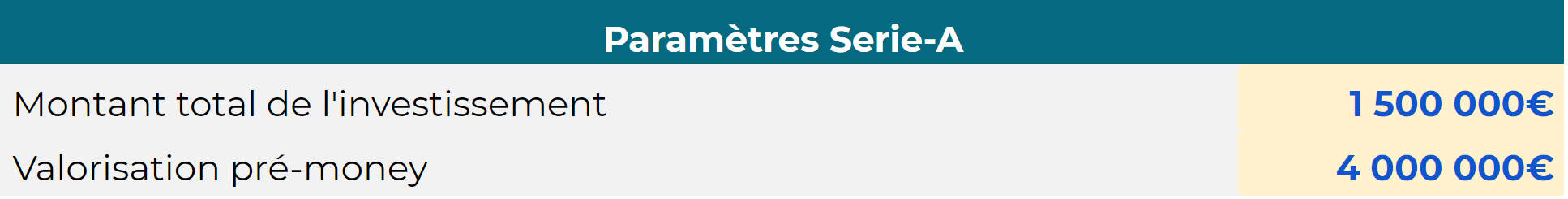

Dans notre exemple, la société lève une Serie-A de 1,5m€ sur une valorisation pré-money de 4m€.

La valorisation pré-money déterminée pour la Serie-A va servir de base pour calculer la valorisation de référence pour l’exercice des BSA AIR.

La valorisation étant ici comprise entre nos valorisations floor et cap, on lui applique le taux de décote : 4m€ * (1-20%) = 3,2m€. On en déduit ensuite le prix par action (BSA AIR) = Valorisation de référence / Nombre d’actions initiales = 3,2m€ / 20 000 = 160€

Suit le nombre d’actions N air = Montant de l’investissement BSA AIR / (Prix par action BSA AIR - Valeur nominale) = 500k€ / (160€ - 1€) = 3 145 ; où la valeur nominale est soustraite au prix par action BSA AIR afin de neutraliser son décaissement.

Les calculs pour l’émission des actions de la Serie-A sont plus simples.

Le prix par action est égal à : Valorisation pré-money / Nombre d’action initiales = 4m€ / 20 000 = 200€. Le nombre d’actions de l’investisseur est déterminé par Montant Serie-A / Prix par action investisseur = 1,5m€ / 200€ = 7 500

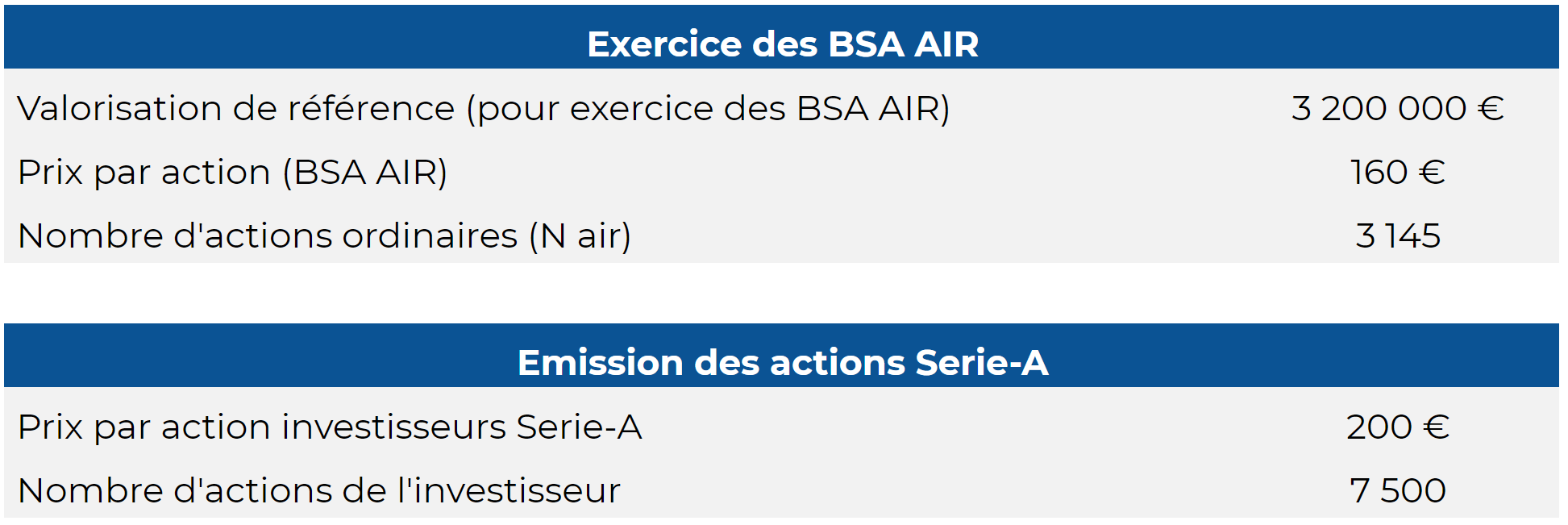

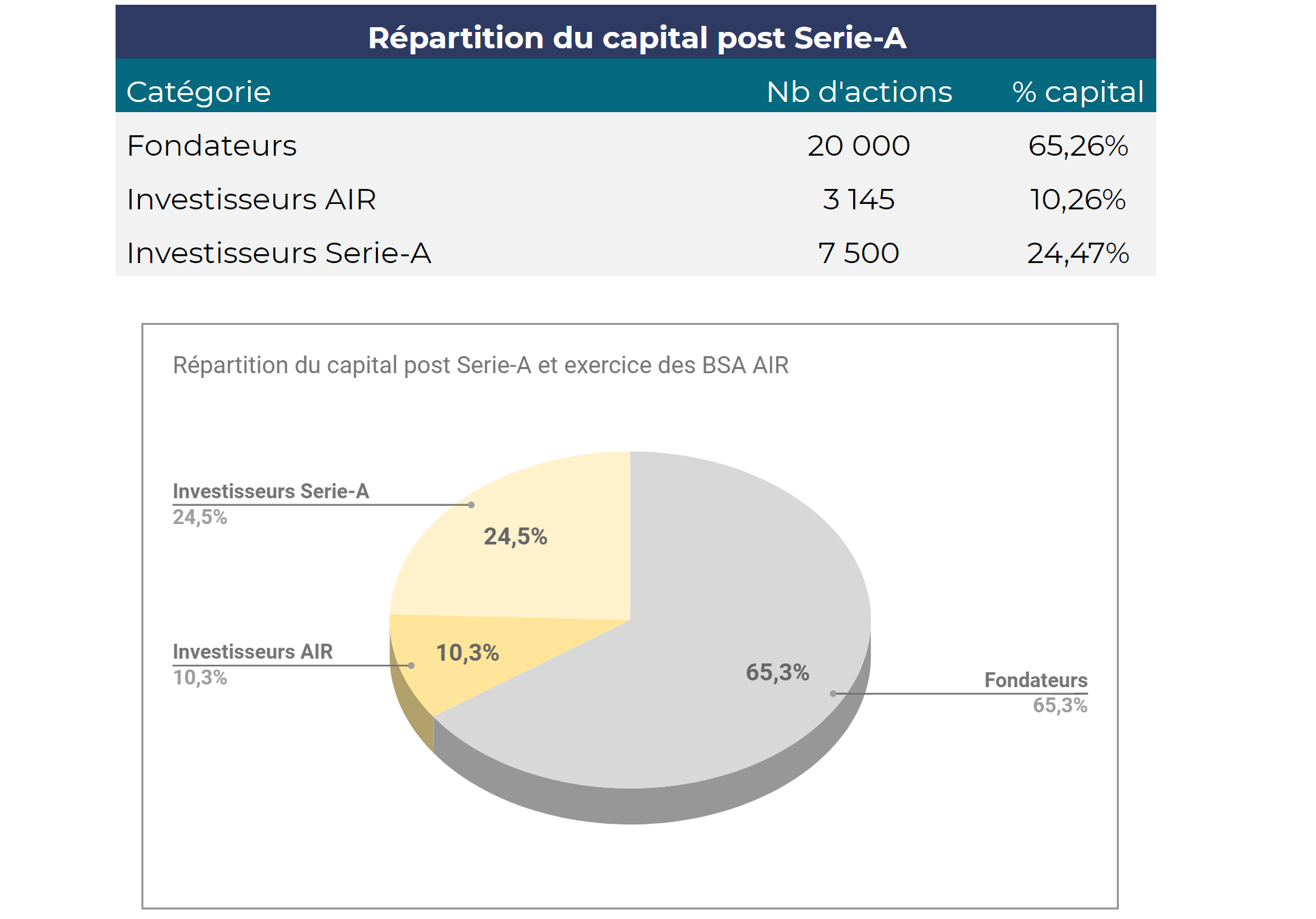

Par conséquent, la répartition du capital suite à la Serie-A est la suivante :

3. Simulation et évolution en fonction de la valorisation pré-money de la Serie-A

Le tunnel de valorisation, induit par le cap et floor, peut directement affecter la valorisation retenue pour l’exercice des BSA AIR. Ainsi, trois cas de valorisation peuvent se présenter :

-

Valorisation décotée Serie-A > valorisation cap : si la valorisation pré-money décotée est supérieure au cap négocié par les parties, alors la valorisation cap est retenue comme valorisation de référence pour les investisseurs AIR. Par exemple, 8m€ de valorisation pré-money décotée de 20% donne 6,4m€, ce qui est supérieur au cap de 5m€. C’est donc le cap qui sera retenu pour effectuer les calculs des investisseurs AIR.

-

Valorisation décotée Serie-A < valorisation floor : si la valorisation pré-money décotée est inférieure au floor, alors la valorisation floor devient la base de calcul pour les investisseurs AIR. Par exemple, 3m€ de valorisation pré-money décotée de 20% donne 2,4m€, ce qui est inférieur au floor de 3m€. C’est donc le floor qui sera retenu pour effectuer les calculs des investisseurs AIR.

-

Valorisation floor ≤ valorisation décotée Serie-A ≤ valorisation cap : si la valorisation pré-money décotée est comprise entre le cap et le floor, alors on l’applique aux investisseurs AIR. Dans la simulation actuelle, avec une valorisation pré-money à 4m€, on obtient 3,2m€ en valeur décotée. Cette valeur étant comprise entre 3m et 5m€, elle s’applique bien aux investisseurs AIR.

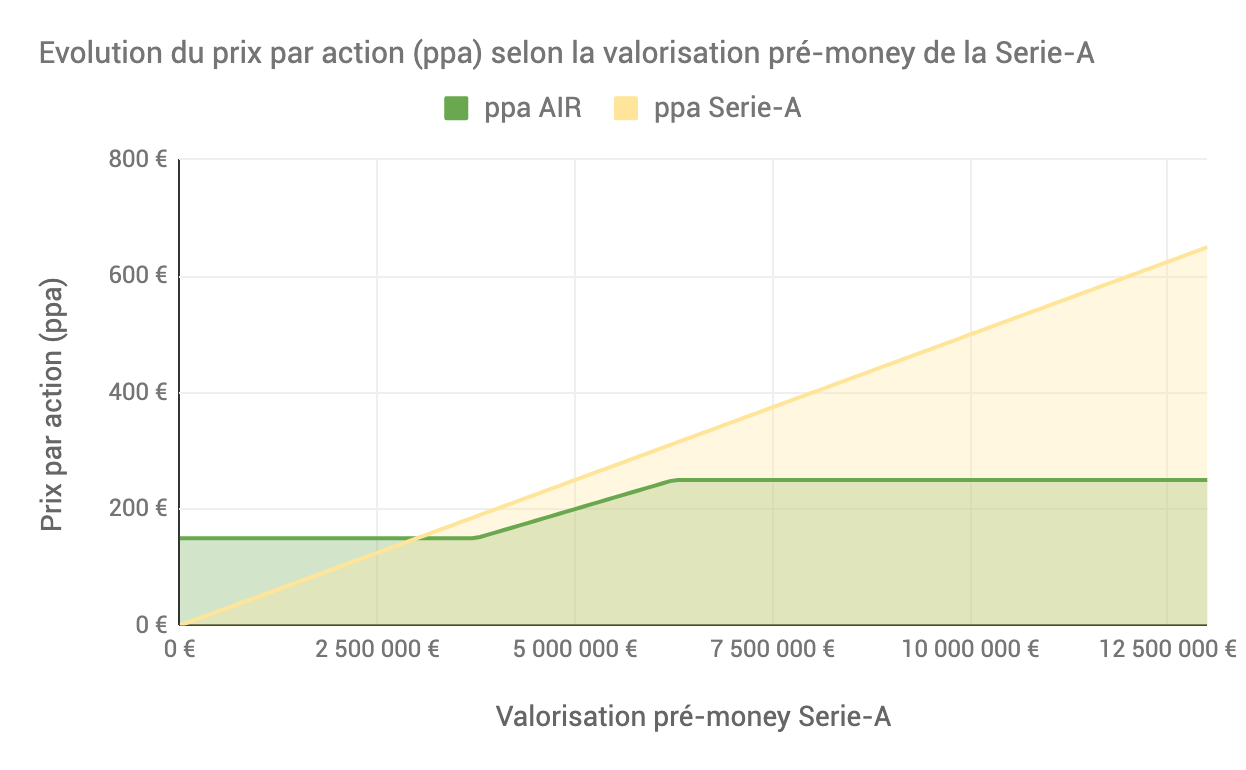

L’intérêt de l’investissement BSA AIR est particulièrement visible en étudiant l’évolution du prix par action des différentes parties prenantes. Pour l’investisseur Serie-A, le prix par action croît au même rythme que la valorisation pré-money. En revanche, le prix par action de l’investisseur AIR est minoré et majoré comme le démontre le graphique ci-dessous, du fait de l’existence du tunnel de valorisation. Il est ainsi avantagé dans le cas d’une faible valorisation pré-money, mais est à l’inverse limité si la valorisation pré-money s’avère très élevée.

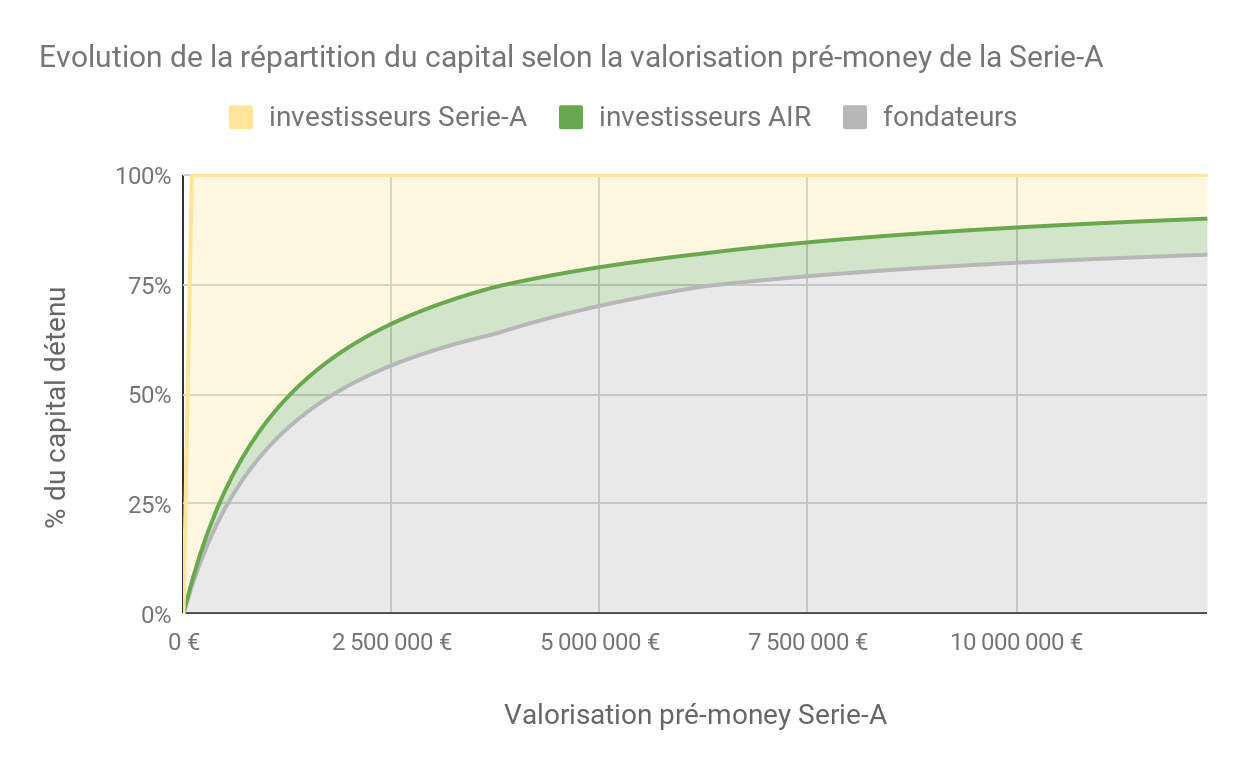

Le graphique ci-après présente l’évolution de la répartition du capital des parties prenantes en fonction de la valorisation pré-money.

Vous avez maintenant toutes les cartes en main pour comprendre au mieux les rouages derrière une émission de BSA AIR ! Le mieux reste encore de faire des projections et d'anticiper tous les scénarios possibles.

Retrouvez nos autres templates sur le blog :

-

La répartition du capital initial (coming soon)

Afin de recevoir le template par email, remplissez le formulaire ci-dessous ?.