Après avoir réalisé le bilan du financement en 2019, nous vous proposons aujourd’hui une nouvelle série d’articles dédiée à l’étude régionale du financement français. La French Tech est en effet marquée par les inégalités territoriales, avec un grand écart entre l’Île-de-France et les régions suivantes. Pourtant, toutes offrent des opportunités intéressantes et profitent d’expertises uniques. Pour débuter la série, retour sur l’investissement en Île-de-France en 2019.

L’Île-de-France, vivier d’entrepreneurs et place européenne d’envergure

Une région incontournable pour l’entrepreneuriat français

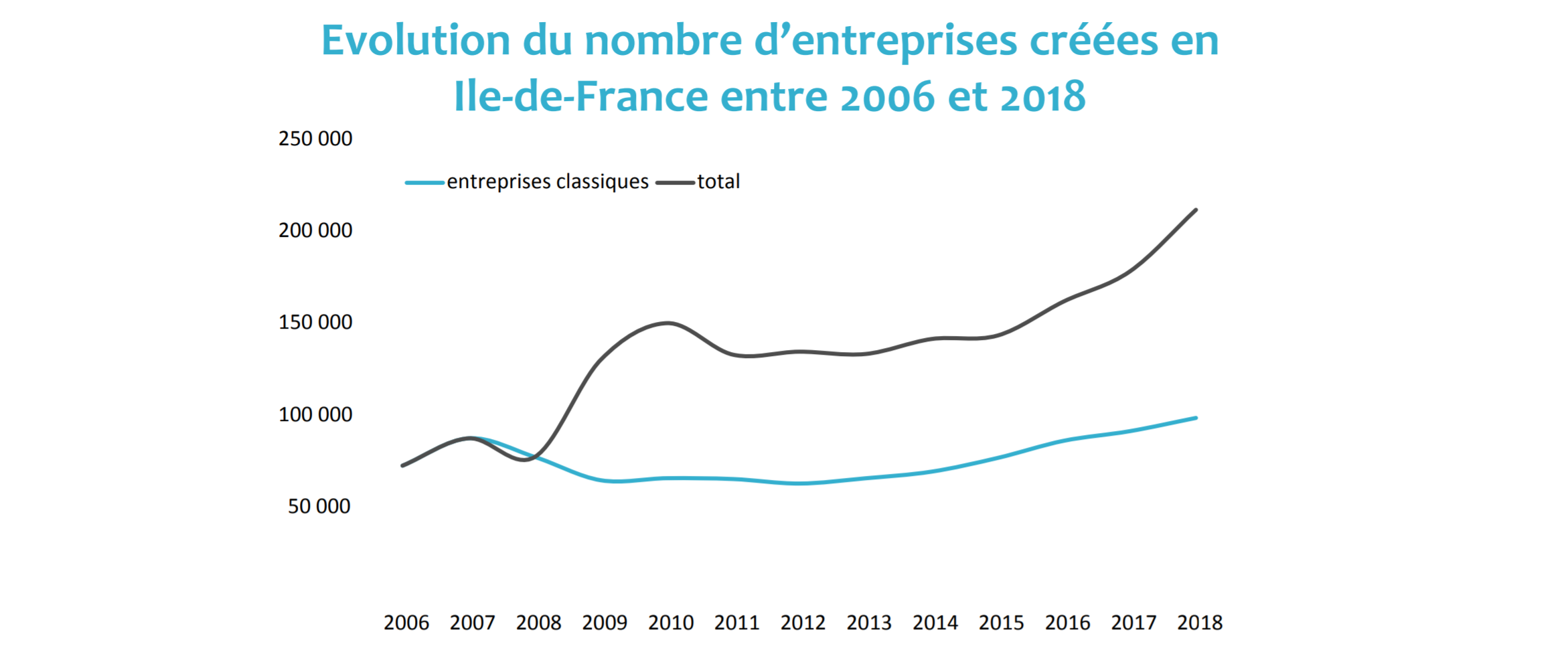

L’Île-de-France constitue le fer de lance de l’économie française et les chiffres de création d’entreprise vérifient ce constat. Sur les 691 000 entreprises créées en 2018 dans l’Hexagone, 212 050 ont été créées dans la région (source : Insee). Le nombre de créations se maintient à un niveau stable année après année, et a même progressé de 19% entre 2017 et 2018.

Source : Enjeux Île-de-France n°213 (CROCIS)

La région bénéficie en effet d’une main d’oeuvre hautement qualifiée, de pôles de compétitivité réputés et d’incitations aux partenariats public-privé de R&D (dont le CNRS, qui travaille avec 1200 startups). Dès lors, cela explique que le tissu d’entreprises technologiques de la région soit si dense et si divers en termes de taille d’entreprises (startups, PME, ETI et grands groupes).

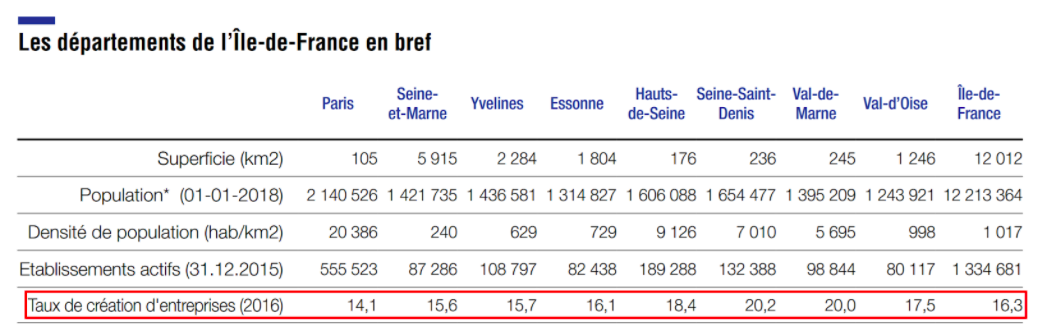

A noter toutefois les grandes disparités locales et départementales : Paris concentre à elle seule plus de 450 000 entreprises selon le CROCIS, mais la Seine-Saint-Denis, le Val-de-Marne et les Hauts-de-Seine enregistrent le plus fort taux de création d’entreprises (chiffres 2016). Dans l’ensemble, chaque département est au-dessus de la moyenne nationale située à 13,2%.

Source : Chiffres-clés de la région IDF 2019 (IAU, Insee et CCI Paris IDF)

Des sources de financement diverses et variées

La région Île-de-France bénéficie d’un intérêt marqué des investisseurs de part la concentration et la qualité des startups qui y sont établies. Une des raisons à cela est l’existence de nombreuses aides de la région, qui permettent d’accompagner et financer les entreprises à chaque stade de développement. Les aides à l’innovation les plus courantes sont :

- Innov’up : décliné en 5 volets, le programme finance tout type d’innovation, de l’étude de la faisabilité du projet à son développement même.

- PM’up : le programme finance sous forme de subvention jusqu’à 250k€ pour financer un plan de développement sur 3 ans.

- TP’up : le programme finance sous forme de subvention jusqu’à 55k € un plan de développement stratégique de 1 à 1,5 an.

L'agrégation de nombreuses startups à fort potentiel nourrit l’intérêt des investisseurs pour la région. Ainsi, sur les 10 plus importantes levées de fonds de startups en 2019, seule une startup n’est pas basée en Île-de-France. De nombreux investisseurs ont ainsi leur principale localisation dans la région (et plus précisément à Paris).

C’est le cas des réseaux de business angels dont les réseaux d’école (INSEAD, HEC, ESSEC), les réseaux nationaux (France Angels, Femmes Business Angels) et surtout les réseaux locaux (Club Invest IDF, Paris Business Angels). A noter également que les fonds les plus actifs au niveau national sont également basés dans la région :

- Fonds early stage : Kerala Ventures, Kima Ventures, CapDecisif Management

- Fonds later stage : CapHorn, Alven, Breega, Daphni, Elaia, Idinvest Partners, Iris Capital, Newfund, Serena, Partech, Ventech, XAnge et bien d’autres encore.

La tendance se confirme avec la levée de nouveaux fonds (dont Elaia PSL Innovation Fund, Hi Inov Fund II, Axeleo B2B Fund, Idinvest Digital Fund III et Cathay Innovation Fund II en 2019) et la création de first time funds dans la région : ainsi, la totalité des first time funds de 2019 est basée à Paris.

Une place de choix dans l’écosystème européen

L’Hexagone a enregistré une croissance significative en volume et valeur du financement de ses pépites en 2019, et l’Île-de-France en a particulièrement bénéficié. La région a relevé 440 levées de fonds en 2019, soit 22% de plus comparé à l’année précédente. Le montant total a quant à lui augmenté de 47%, ce qui laisse entendre que la région a encore le temps de gagner en maturité.

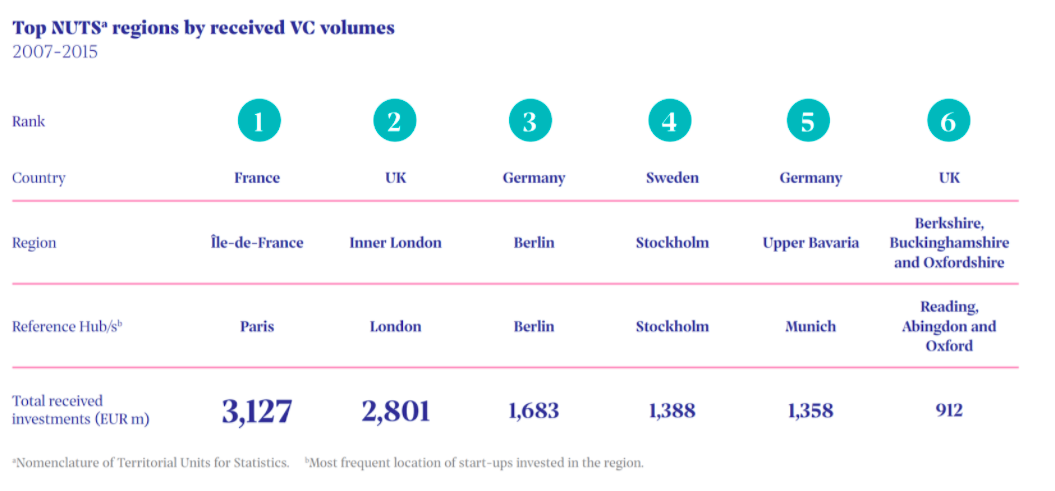

En comparaison avec les autres places européennes, l’Île-de-France aurait capté plus d’investissements cumulés que Londres intra muros entre 2007 et 2015 (source : FEI et Invest Europe). 3,1 milliards d’euros ont été levé par les startups franciliennes entre ces dates, contre 2,8 milliards d’euros par les startups londoniennes. Les startups berlinoises elles, n’auraient levé que 1,7 milliards d’euros.

Source : The VC Factor (EIF and Invest Europe)

Dès lors, si la région entend conserver cette position et devenir une place de choix dans l’écosystème mondial, beaucoup reste à faire pour structurer davantage le marché et mettre en avant nos pépites nationales.

L’Île-de-France, un territoire captant la majorité du financement français

L’inégale répartition régionale du financement

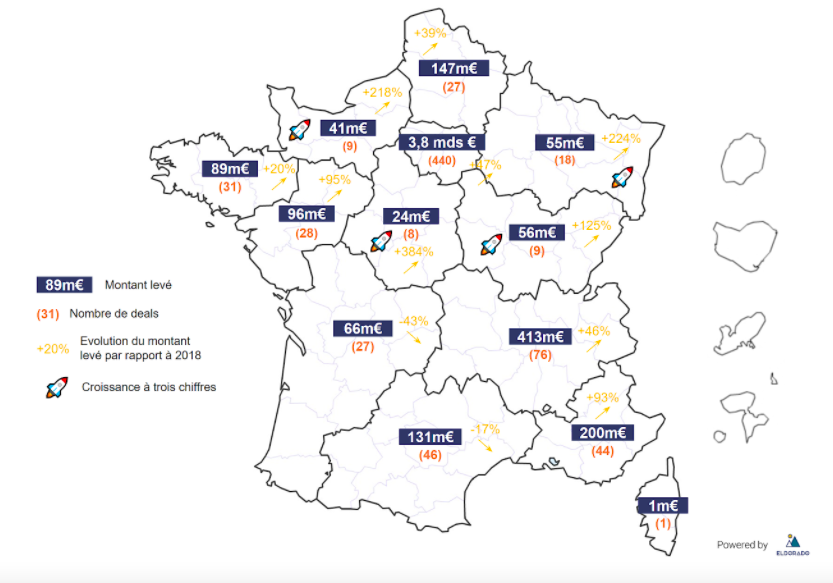

L’Île-de-France a capté 3,8 milliards d’euros en 2019, soit 47% de plus qu’en 2018. C’est également ¾ des fonds levés sur l’Hexagone pendant l’année. La région suivante se situe loin derrière, captant 9 fois moins d’euros de financement que l’Île-de-France. Cet écart est toutefois stable par rapport à 2018, indiquant que globalement toutes les régions françaises ont profité d’un gain de financement en 2019.

L’inégale répartition territoriale du financement en 2019 (source : Eldorado)

La région creuse toutefois son écart au niveau de la taille de ces tours de table : les startups franciliennes lèvent en moyenne 30% de plus qu’au niveau national, et la médiane est également plus élevée d’un tiers.

Le profil des investisseurs les plus actifs en Île-de-France

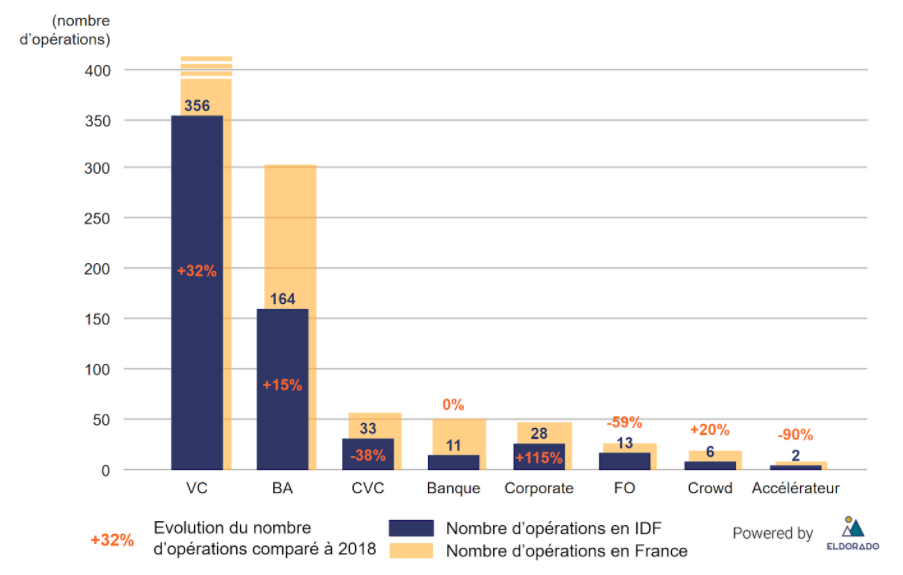

Le profil des investisseurs a significativement changé en 2019, conséquence de changements économiques conjoncturels, de regain et de perte d’intérêt de certains acteurs. Les fonds traditionnels de capital-risque et les business angels constituent toujours les principaux financeurs des startups en Île-de-France. Les fonds ont participé à 32% d’opérations en plus comparé à 2018, et les BA 15% en plus. A noter que les fonds corporates et les family offices ont ralenti leur activité cette année, avec une vingtaine d’opérations recensées en moins pour chacun. Il n’y a toutefois pas nécessairement de tendances à dégager de ces chiffres, puisque les niveaux enregistrés cette année se rapprochent de ceux enregistrés au niveau national.

Les corporates tirent toutefois leur épingle du jeu cette année, avec 115% de deals en plus comparé à 2018. On remarquera également que moins d’entrepreneurs franciliens font recours aux banques dans la région pour compléter leur levée, ou du moins n’y font ils pas référence lors de la communication de leur levée.

Evolution du nombre d’opérations par investisseur en Île-de-France (source : Eldorado)

Les investisseurs étrangers ont participé à 22,3% des opérations recensées dans la région en 2019, contre 16,9% l’année précédente (source : Eldorado). Au niveau national, ils ont participé à 16,4% des opérations, ce qui démontre que la région est la plus attractive de l’Hexagone, tirant les chiffres vers le haut.

Comme au niveau national, les investisseurs américains, britanniques et allemands sont les plus actifs dans la région. Les Britanniques ont doublé leur nombre de prises de participation entre 2018 et 2019, dans le contexte incertain du Brexit. La quasi totalité de leur activité se fait auprès de startups franciliennes, comme pour les investisseurs allemands ; tandis que les investisseurs américains comptent plus de deals hors Île-de-France.

Les détails de l’investissement en Île-de-France

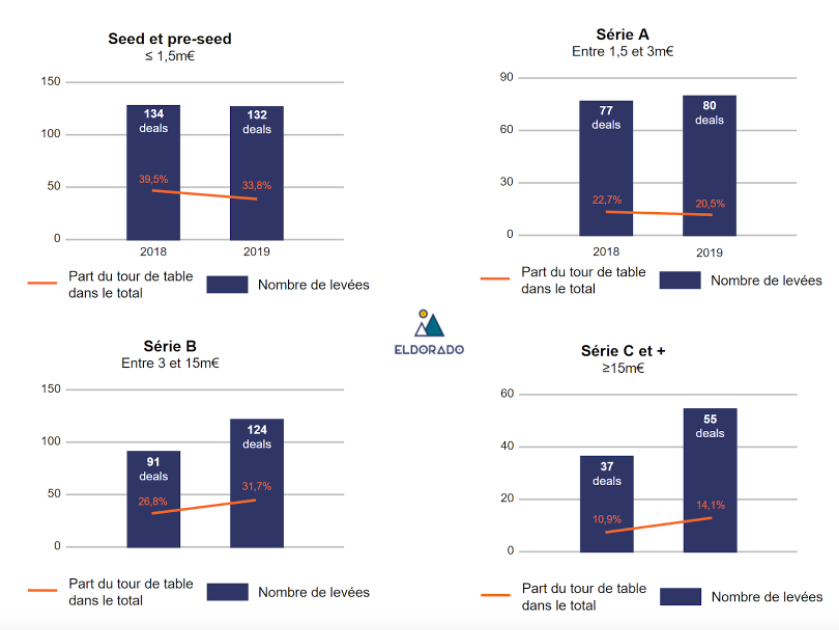

L’investissement en Île-de-France connaît la même tendance qu’au niveau national : l’écosystème se dynamise, les tours de tables se font plus fréquents et plus larges. En témoigne l’évolution des tours de table en seed, Série A, B et plus entre 2018 et 2019 (voir graphique ci-dessous). Le nombre de tours du pre-seed à la Série A a stagné, tandis que les opérations plus larges ont connu une croissance significative : le nombre de Série B a augmenté de 36%, tandis que le nombre de Série C et plus a augmenté de 49%.

Le mix de financement en Île-de-France évolue : les tours de pre-seed à la Série A ne constituent plus que la moitié des opérations recensées. A vu de l’élargissement des tours de tables, l’année 2019 constitue probablement une des dernières (si ce n’est la dernière) où l’on recensera autant de deals pre-seed/seed que de Séries B.

NB : à noter toutefois que 49 startups n’ont pas communiqué le montant de leurs levées en 2019, qui constituent probablement des tours de pre-seed/seed.

Comparaison de la répartition des levées de fonds en Île-de-France entre 2018 et 2019 (source : Eldorado)

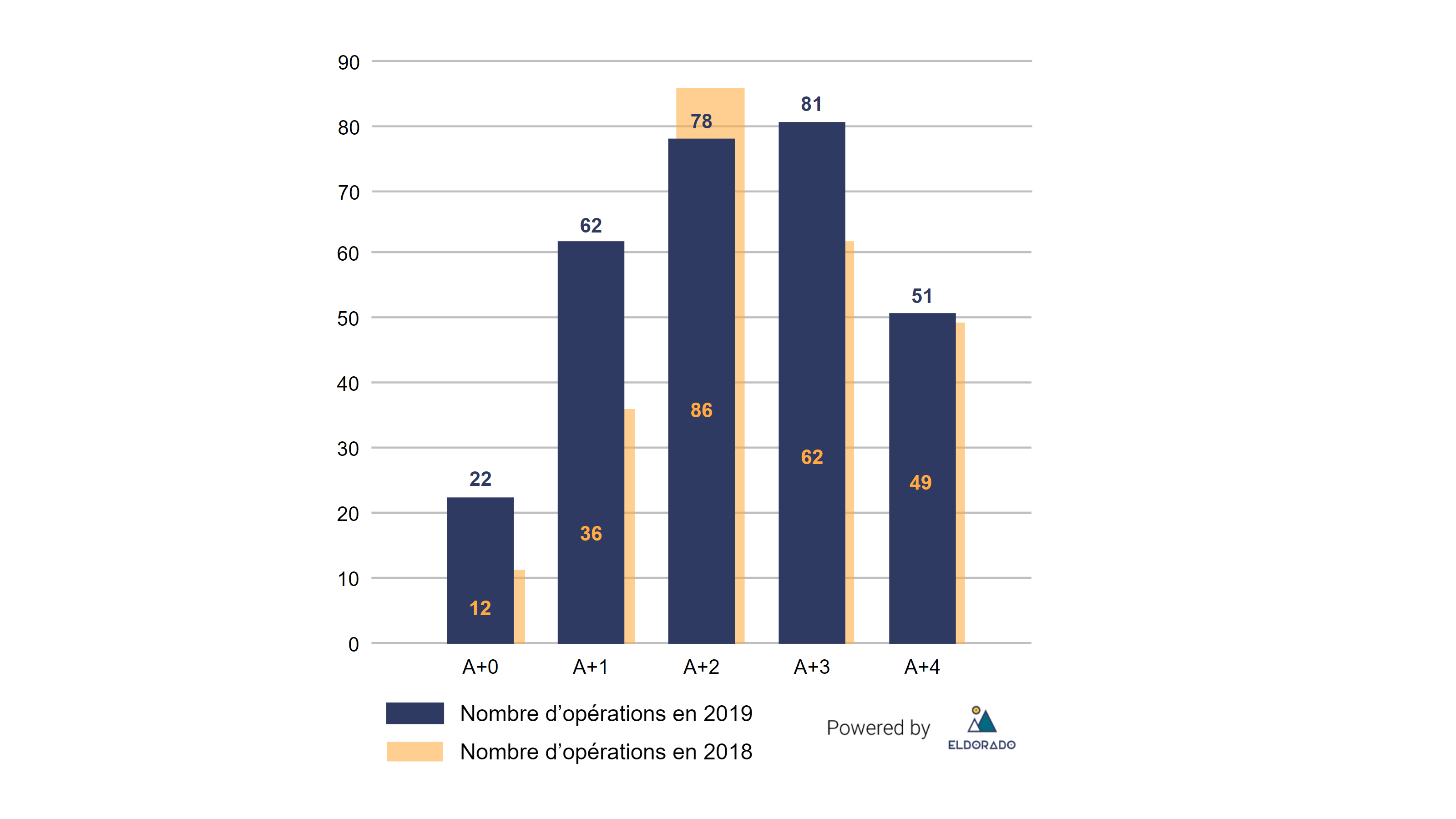

La maturité croissante de l’écosystème se vérifie également avec la vélocité des levées de fonds, ou la capacité des startups à lever rapidement. L’étude de l’année de création des startups révèle qu’elles sont nombreuses à lever des fonds de plus en plus jeunes : le nombre de startups levant des fonds à un ou deux ans d’existence a doublé entre 2018 et 2019 dans la région (voir graphique ci-dessous), alors que les mêmes conclusions ne peuvent être tirées au niveau national.

Comparaison de l’année de création des startups lors de leur levée de fonds (source : Eldorado)

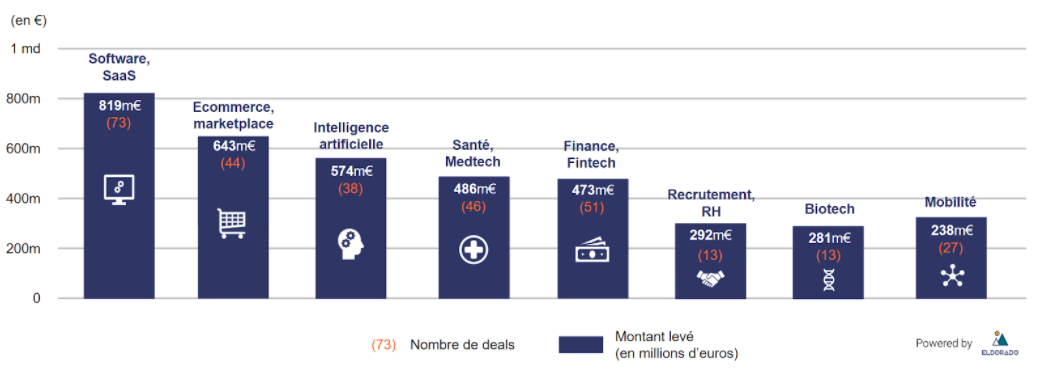

Les secteurs d’investissement de prédilection calquent les résultats nationaux, à savoir le software/SaaS (819m€ collectés en 2019), l’e-commerce/marketplace (643m€), l’intelligence artificielle (574m€), la santé/Medtech (486m€) et la finance/Fintech (473m€). Les trois premiers secteurs constituent par ailleurs ceux ayant enregistré la plus nette croissance en volume (voir graphique).

Répartition des secteurs ayant levé le plus de fonds en 2019 (source : Eldorado)

Si le financement en Île-de-France connaît des records, il est également marqué par les inégalités. En atteste la répartition des levées de fonds entre homme et femmes dirigeants : le nombre de femmes CEO ayant levé des fonds a progressé de 59% entre 2018 et 2019, et elles réalisent 1/8e des levées de fonds de la région (contre 1/9e au niveau national). Toutefois dans le même temps, elles ont levé presque autant que l’année précédente, passant de 111 à 108 millions d’euros. A l’inverse, les CEO hommes de la région connaissent à la fois une croissance notable de 16% du nombre de levées de fonds, et une augmentation significative du montant total levé de 49%.

La signature récente de la charte SISTA par de nombreux fonds basés en Île-de-France pourrait toutefois changer la donne, permettant aux femmes de lever plus, et plus souvent.

Retrouvez aussi :

- L’investissement en Île-de-France

- L'investissement en Auvergne-Rhône-Alpes

- L'investissement en Occitanie