Comprendre comment les capital-risqueurs (VC) pensent est essentiel pour tout entrepreneur cherchant à lever des fonds. Cet article, basé sur le document de Guillermo Flor, explore la structure typique des sociétés de capital-risque, les rôles des différents acteurs et les mathématiques derrière leurs investissements.

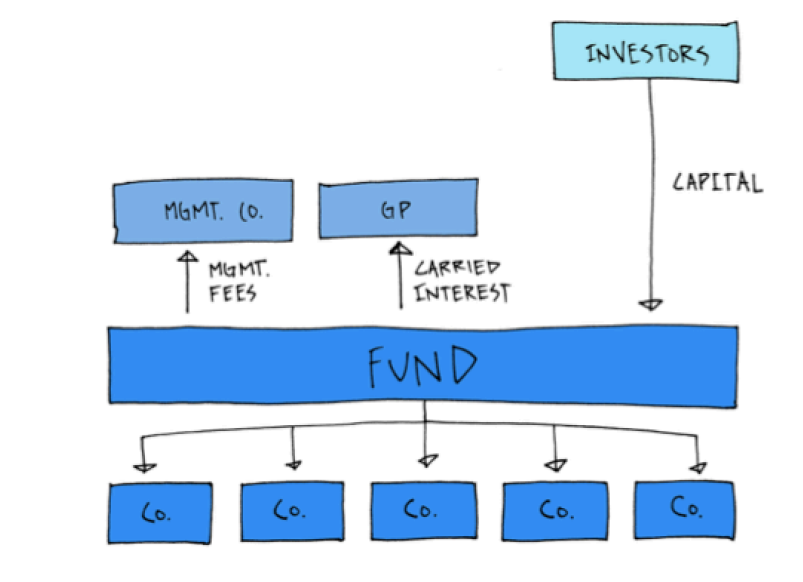

Structure Typique d'un Fonds de Capital-Risque

Les fonds de capital-risque sont généralement structurées autour de deux rôles principaux : les investisseurs et les partenaires généraux (GP).

Rôle des Investisseurs (Limited Partners ou LPs) :

- Les LPs sont souvent de grands bureaux de gestion de patrimoine familial ou des fonds de pension avec des capitaux significatifs à déployer.

- Ils diversifient leur capital à travers différentes classes d'actifs (obligations, actions cotées, immobilier, et capital-risque).

- Le capital-risque est l'option la plus risquée, mais avec le potentiel de retour le plus élevé, représentant typiquement 2-5% du capital total disponible.

Rôle des Partenaires Généraux (GPs) :

- Les GPs gèrent la société de gestion du fonds (généralement une LLP) ainsi que le fonds lui-même.

- Ils obtiennent des engagements ("commits") des LPs en échange d'un retour sur investissement promis.

- Assistés par des analystes et des mentors, les GPs sont rémunérés par des frais de gestion du fonds couvrant toutes les dépenses opérationnelles (salaires, loyers, électricité, voyages, divertissements, etc.).

- Les GPs gagnent également une "carried interest" lorsqu'un investissement est liquidé avec succès.

La Règle du 2 - 20

Une firme de capital-risque prélève 2% de frais de gestion par an. Pour un fonds de 100 millions de dollars sur 10 ans, cela représente 2 millions de dollars par an pour les opérations, soit 20 millions de dollars au total sur la période.

Il reste alors un capital "investissable" de 80 millions de dollars.

Les GPs peuvent gagner une "carried interest" de 20% si, et seulement si, ils dépassent les rendements exigés par les LPs, qui sont typiquement de 12% par an.

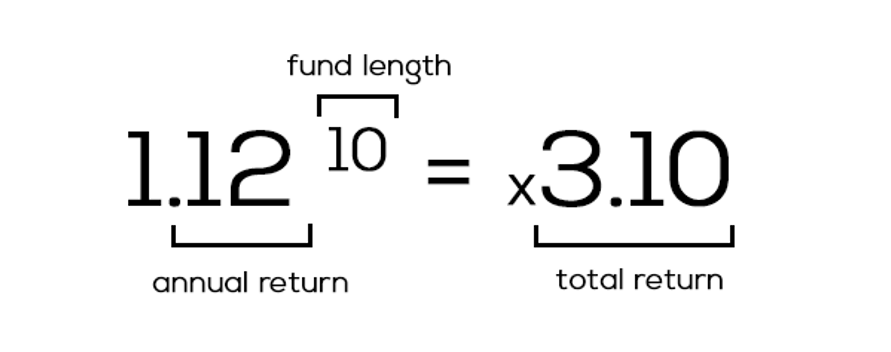

Les Mathématiques du Capital-Risque

Prenons un fonds de 100 millions de dollars sur 10 ans avec un retour annuel de 12% pour les LPs. L'objectif est donc de générer environ 310 millions de dollars au total.

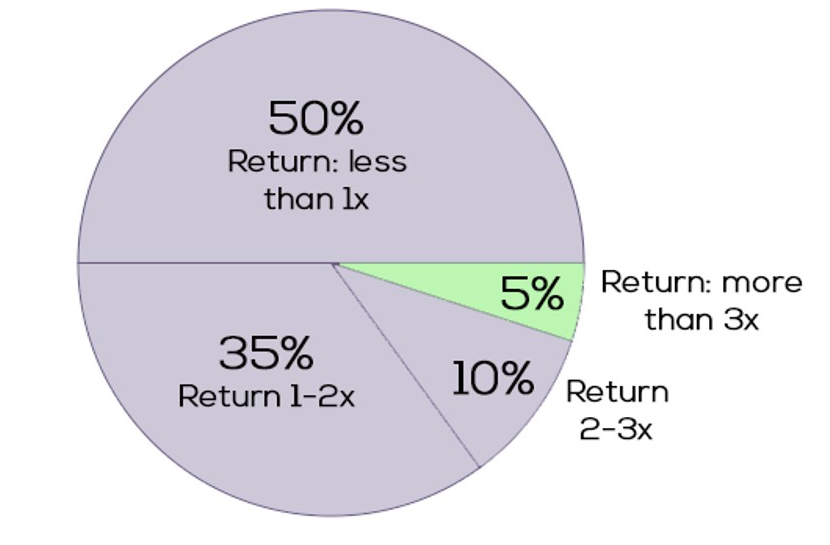

La loi de pareto ou le 80 / 20

80% des retours sur investissement viennent de 20% des sociétés

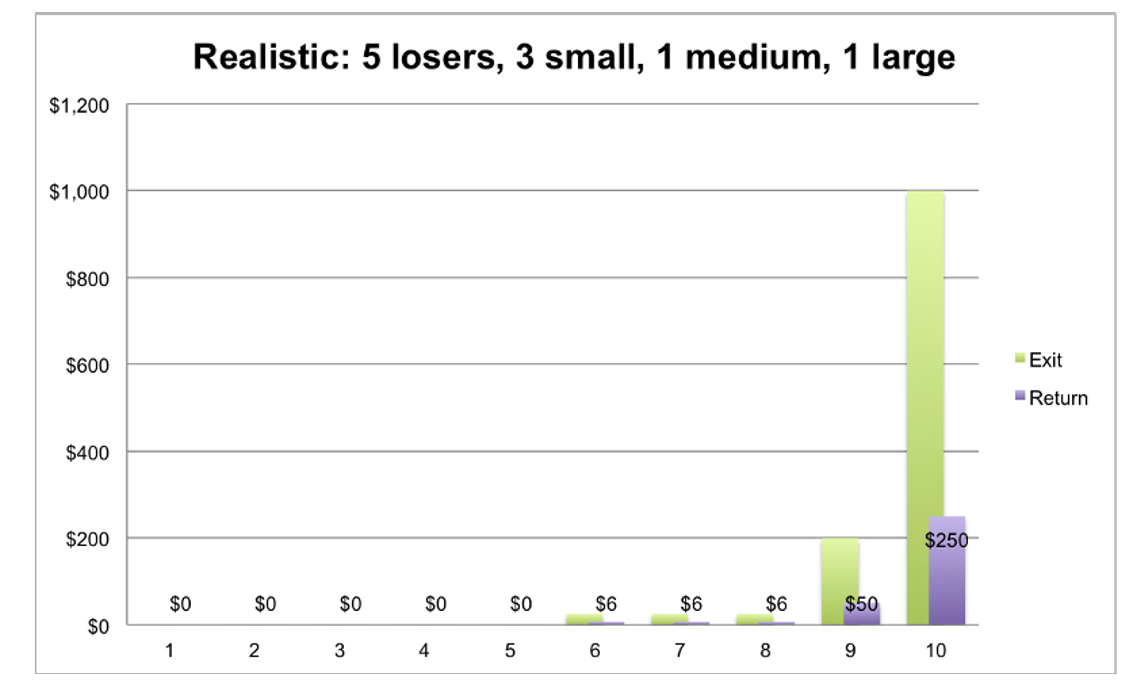

Scénarios d'Investissement :

Dans les scénarios ci-dessous, nous assumons 10 investissements de 8 millions chacun (et pas 10millions car il y a 2% de management fees) nous prenons pour hypothèse qu'à la sortie, nous avons 25% du capital des sociétés.

Scénario 1 : Tous les investissements sortent à une moyenne de 50 millions de dollars

- Rendement total : 125 millions de dollars (loin des 310 millions nécessaires).

Scénario 2 : 5 investissements sortent à 50 millions de dollars, 5 à 100 millions de dollars

- Rendement total : 187.5 millions de dollars (toujours en dessous des 310 millions).

Scénario 3 : Ajout d'un surperformant 5 startups pour 50millions, 4 pour 100 millions et 1 startup pour 500 millions

- Rendement total : 287.5 millions de dollars (presque là).

Scénario 4 : Besoin d'une licorne 9 startups pour 50 millions et 1 startup pour 1 milliard

- Rendement total : 362.5 millions de dollars (mais est-ce réaliste ?).

Réalité probable : 5 échecs, 3 petites sorties, 1 sortie moyenne, 1 grande sortie

- Rendement total : 318 millions de dollars (combien de fonds y parviennent réellement ?).

Comment les VC Réduisent les Risques d'Investissement

Pour minimiser les risques, les VC se concentrent sur :

- Risque de Développement

- Risque de Marché

- Risque d'Exécution

- Risque Financier

Les 5 T à Retenir

- Équipe (Team) : L'équipe est-elle cohésive et capable d'exécuter le plan ?

- Marché Total Addressable (TAM) : Le marché est-il vraiment énorme ?

- Technologie : La technologie peut-elle être utilisée pour se développer ?

- Traction : L'entreprise montre-t-elle une croissance rapide ?

- Tranchées (Trenches) : Quelles sont les positions défensives de l'entreprise ?

En comprenant ces dynamiques, les entrepreneurs peuvent mieux se préparer à présenter leur entreprise aux capital-risqueurs et à naviguer dans le monde complexe du financement par capital-risque.