1. Qu’est-ce que le Crédit d’Impôt Innovation (CII) ?

Le crédit d’Impôt innovation (CII) est un dispositif qui permet aux sociétés tech de réduire leurs dépenses de développement. Il se différencie du Crédit d’Impôt Recherche qui valorise les tentatives de levée de verrous scientifiques par des équipes de chercheurs. On vous explique tout ce qu’il faut savoir sur le CII dans cet article. Le CII est un dispositif créé en 2013 et disponible uniquement pour les petites et moyennes entreprises (PME). Les ETI et les grands groupes en sont exclus. Il permet de récupérer 30% de la somme des dépenses affectées au développement d’un nouveau produit sur le marché. Le plafond des dépenses d’innovation éligibles est de 400k€, donnant droit à un CII maximum de 120k€.

2. Comment on obtient le CII?

Deux scénarios sont possibles pour bénéficier de ce Crédit d’Impôt. Soit l’entreprise paie de l’impôt sur les sociétés (IS) et dans ce cas, le CII est déduit de son IS (scénario 1). Soit l’entreprise ne paie pas d’IS et dans ce cas, les impôts procèdent au virement du CII sur son compte bancaire.

Exemple :

- Scénario 1 : l’entreprise est bénéficiaire et doit payer 30k€ d’IS. Cependant, au terme de son analyse, Eldorado détermine que l’entreprise peut bénéficier d’un CII de 30k€. L’entreprise n’a donc pas d’impôt sur les sociétés à payer.

- Scénario 2 : l’entreprise n’a pas d’IS à payer mais elle a tout de même réalisé un volume significatif de dépenses d’innovation à hauteur de 100k€. Le chiffrage réalisé par Eldorado lui permet d’obtenir un virement de 30k€ (soit 30% de 100k€) sur son compte bancaire.

3. Comment vérifier son éligibilité pour le CII ?

Pour savoir si l’entreprise est éligible au dispositif du CII, l’entreprise doit vérifier que son produit se différencie de ses concurrents sur un ou plusieurs des critères suivants :

- Ses fonctionnalités : la solution répond à un besoin non satisfait sur le marché existant.

- Ses performances techniques : la solution développée a démontré de meilleures performances que ses concurrents par exemple au niveau de sa fiabilité, sa précision, son temps de réponse, sa vitesse, son débit, son poids, etc. Cette différenciation doit être observable et mesurable par exemple au moyen d’une série de tests.

- Son ergonomie : la solution doit permettre un meilleur confort d’utilisation que cela soit sur le plan physiologique (on parle alors d’ergonomie physique) ou sur le plan cognitif (facilité d’utilisation, de compréhension, rassemblement de plusieurs fonctions dans un seul outil pour faciliter son exploitation …).

- L’éco-conception : la solution prend mieux en compte les impacts environnementaux dans sa conception tout au long de son cycle de vie (extraction de la matière première, fin de vie, fabrication, logistique et distribution).

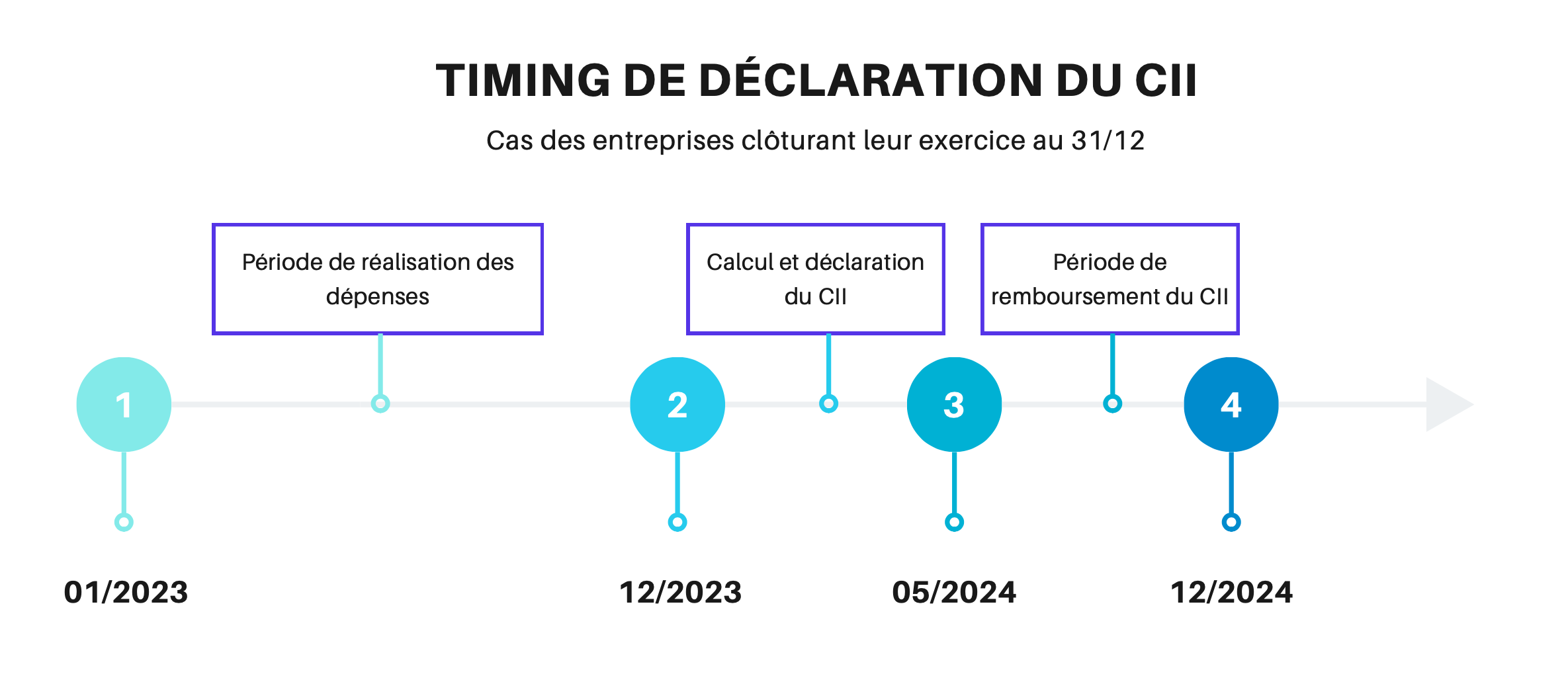

4. Quel est le timing du CII ?

Il est à noter que ce dispositif possède une chronologie bien spécifique. En effet, les dépenses totales liées au développement d’un produit innovant se calculent par année civile, soit du 1er janvier au 31 décembre (année N.). Par contre, l’entreprise ne pourra bénéficier du CII qu’au cours de l’année suivante (année N+1). En effet, le CII ne peut être obtenu qu’une fois la demande effectuée directement dans la liasse fiscale par l’expert comptable. La date butoir pour les entreprises qui clôturent leur compte au 31 décembre est le 18 mai de l’année suivante. Ensuite, le remboursement du CII intervient en moyenne sous 3 à 6 mois.

5. Quelles sont les dépenses prises en compte pour le CII ?

Il y a plusieurs postes de dépenses éligibles au Crédit d’Impôt Innovation. Une des complexités de ce dispositif vient du fait que chaque dépense nécessite un retraitement avant de pouvoir être intégrée au chiffrage. Et, étant donné que le texte de loi ne couvre pas toutes les exceptions, les critères de prises en compte des dépenses tiennent plus souvent de bonnes pratiques que de règles écrites dans le code des impôts.

On présente ci-dessous les 6 postes de dépenses pris en compte :

- Les dépenses de salaires : il s’agit en premier lieu des salaires de l’équipe tech (docteur, ingénieur, développeur, data scientiste …) et de l’équipe produit (designer UX/UI, Product Owner, Product Manager, chef de projet). Les profils non techniques mais qui sont essentiels aux phases de conception et d’idéation par leur expertise terrain sont également éligibles (équipe marketing, commerciale, customer success manager, dirigeant, …). La rémunération du personnel est bien sûr éligible au prorata du temps passé sur la création du produit.

- Les dotations aux amortissements : certains matériels sont nécessaires aux développements de produits (ordinateurs, licences de logiciel, machines, …). Lorsque ce matériel est immobilisé, les amortissements annuels (ou dotations aux amortissements) font partie des dépenses éligibles. Les frais de fonctionnement : ils sont fixés forfaitairement et couvrent généralement les dépenses de consommables et autres matériels nécessaires au développement mais non immobilisés (abonnement, serveurs, logiciel de calcul …). Ils se calculent de la façon suivante : 75% des dotations aux amortissements + 43% des frais de personnel.

- Les dépenses de sous-traitance : cela comprend les dépenses externalisées auprès de prestataires (bureaux d’études, agences de développement, freelance). Pour être éligible, les prestataires doivent avoir déposé un dossier d’agrément en ligne avant le 30 septembre de chaque année. Ces dossiers sont instruits par la Direction Générale des Entreprises et le retour est généralement donné sous quelques semaines.

- Les dépenses de prise et de maintenance de brevet : on considère ici les honoraires versés aux conseils en brevets, les frais de dépôt du brevet, les annuités, les frais de traduction ainsi que les taxes diverses en lien avec l’INPI (Institut National de la propriété industrielle).

- Les subventions : les subventions publiques doivent être déduites de la base de calcul du Crédit d’Impôt, si les dépenses couvertes par cette subvention ont été réalisée l’année ciblée par le Crédit d’Impôt. En effet, les fonds publics ne peuvent jamais financer deux fois la même dépense.

6. Comment le CII est-il contrôlé ?

Pour finir, un mot sur les modes de contrôle du Crédit d’Impôt Innovation, qui représentent également une certaine complexité et un moment assez anxiogène pour les entrepreneurs. En général, après avoir reçu les formulaires de déclaration du CII, les impôts vous envoient une demande de renseignements complémentaires. La réponse attendue est un dossier qui synthétise la justification de l’ensemble des dépenses intégrées dans le CII ainsi qu’une description du caractère innovant du produit par rapport à son marché.

Chez Eldorado, nous commençons à réaliser ce dossier dès les premiers échanges avec nos clients. En effet, bien que le délai de réponse proposé soit d’un mois, le fait de transmettre aux impôts le dossier justificatif sous quelques jours est un gage de sérieux et de rigueur dans l’étude qui a été réalisée. C’est un signal positif non négligeable qui aidera l’inspecteur à prendre sa décision au plus vite.

Les impôts peuvent également demander à revoir le dossier justificatif dans le cadre d’un contrôle fiscal. Mais cela reste souvent une simple formalité car il est rare qu’un inspecteur déjuge un de ses confrères qui aura instruit le dossier favorablement quelques années plus tôt. Auparavant, le contrôle fiscal était le seul procédé qu’avaient les impôts pour vérifier la crédibilité d’une demande de remboursement. L’apparition de la demande de renseignement complémentaire a permis de réduire drastiquement le nombre de contrôles fiscaux liés au simple dépôt d’une demande de remboursement du CII.

En espérant que cet article vous ait permis de mieux appréhender cette mesure fiscale, Eldorado se tient à disposition pour vous accompagner dans vos déclarations !

Liens utiles :

Article 244 quater B, II-k nouveau du CGI

DGE : informations sur le CII

bofip.impots.gouv.fr

Guide du crédit d'impôt recherche 2022