Les bons de souscription de parts de créateur d’entreprise (BSPCE) sont un outil d’intéressement au capital des jeunes sociétés par actions (en particulier les sociétés par actions simplifiées (SAS)) à destination principalement des salariés et des dirigeants de ces sociétés.

Les BSPCE ont été introduits en droit français à la fin des années 90 afin de répondre à l’inadaptation du régime des stock-options aux jeunes entreprises innovantes.

Forts d’une fiscalité particulièrement intéressante par rapport aux autres outils d’intéressement (bons de souscription d’actions, actions gratuites, stock-options…) et de la maturation et croissance significative de l’écosystème startup français de ces dernières années, les BSPCE sont devenus littéralement « monnaie courante » dans l’écosystème startup.

Cette démocratisation des BSPCE s’est accompagnée d’une certaine standardisation (1) qui ne doit pas faire oublier que ce mécanisme n’est pas étranger aux nuances et aux « spécificités » (2) et que sa promesse initiale de gain financier reste encore peu remplie (3).

Disclaimer : toutes les sociétés ne sont pas autorisées à émettre des BSPCE. Les conditions d’éligibilité à l’émission de BSPCE sont précisées à l’article 163 bis G du Code général des impôts. Ce même article détaille également les différentes catégories de personnes éligibles à l’attribution de BSPCE, notamment les salariés. Dans les développements qui suivent, seuls les BSPCE attribués à des salariés sont envisagés.

1. Un outil d’intéressement largement démocratisé et standardisé

Les BSPCE sont des bons qui permettent à leurs titulaires d’accéder au capital de la société émettrice des bons.

En principe et dans la majorité des cas, à chaque BSPCE, à chaque bon, correspond une action de la société émettrice : autrement dit, chaque BSPCE attribué donne la possibilité à son titulaire de souscrire, sous certaines conditions, une action de la société émettrice.

Concrètement, le cycle de vie des BSPCE est le suivant :

- La mise en place des BSPCE : le plus souvent, les associés de la société décident de mettre en place un plan composé d’un nombre déterminé de BSPCE qui pourront être attribués à un ou plusieurs bénéficiaires dans la limite du nombre de BSPCE formant le plan. Ce sont les associés de la société, qui seront dilués en cas d’exercice des BSPCE, qui ont la compétence pour valider la mise en place d’un plan de BSPCE. Si la société est dotée d’un board, la mise en place du plan de BSPCE est en général soumise à son autorisation préalable.

- L’attribution des BSPCE : une fois la mise en place d’un plan de BSPCE validée, il revient aux associés de la société ou au président si ces derniers lui en ont donné le pouvoir, d’émettre et d’attribuer des BSPCE aux bénéficiaires de leur/son choix. Concrètement, l’attribution de BSPCE à un bénéficiaire donne le droit à ce dernier de souscrire, pendant une période donnée et sous certaines conditions, un certain nombre d’actions de la société à un prix déterminé. En effet, c’est au moment de l’attribution que le prix de souscription des actions auxquelles les BSPCE donnent droit (on parle du prix d’exercice des BSPCE) est fixé. Ce prix d’exercice doit être déterminé au regard de la valorisation de la société émettrice au jour de l’attribution. Ainsi, plus la valorisation de la société augmente entre le jour où les BSPCE sont attribués et le jour où le bénéficiaire vend les actions issues de l'exercice des BSPCE, plus la plus-value réalisée par le titulaire de BSPCE est importante. C’est là l’un des avantages majeurs des BSPCE.

- La réalisation des conditions d’exercice des BSPCE : l’exercice des BSPCE, lorsque cet outil est utilisé à des fins de fidélisation des salariés ou d’encouragement à la performance des dirigeants, est systématiquement soumis à la réalisation de conditions fixées au moment de l’attribution. Concernant les dirigeants, ces conditions résident souvent dans l’atteinte d’objectifs chiffrés permettant d’évaluer leur performance directe ou indirecte via les performances de la société. Concernant les salariés, ces conditions sont, dans l’immense majorité des cas, des conditions de présence dans la société : pour illustrer le temps passé dans la société en tant que salarié et l’acquisition parallèle progressive du droit d’exercer les BSPCE, on parle de « vesting ». Ce vesting fait l’objet d’usages, de pratiques largement observés au sein de l’écosystème. Ainsi, on observe aujourd’hui que très souvent, les BSPCE attribués à des salariés le sont sur la base d’un vesting de 4 ans (sur une base mensuelle ou trimestrielle) dont un an de cliff. Cela veut dire que pour obtenir la possibilité d’exercer la totalité de leurs BSPCE, les titulaires de BSPCE doivent rester salariés de la société pendant au moins 4 ans, étant précisé que s’ils quittent la société lors de la première année, ils perdent le droit d’exercer l’intégralité de leurs BSPCE.

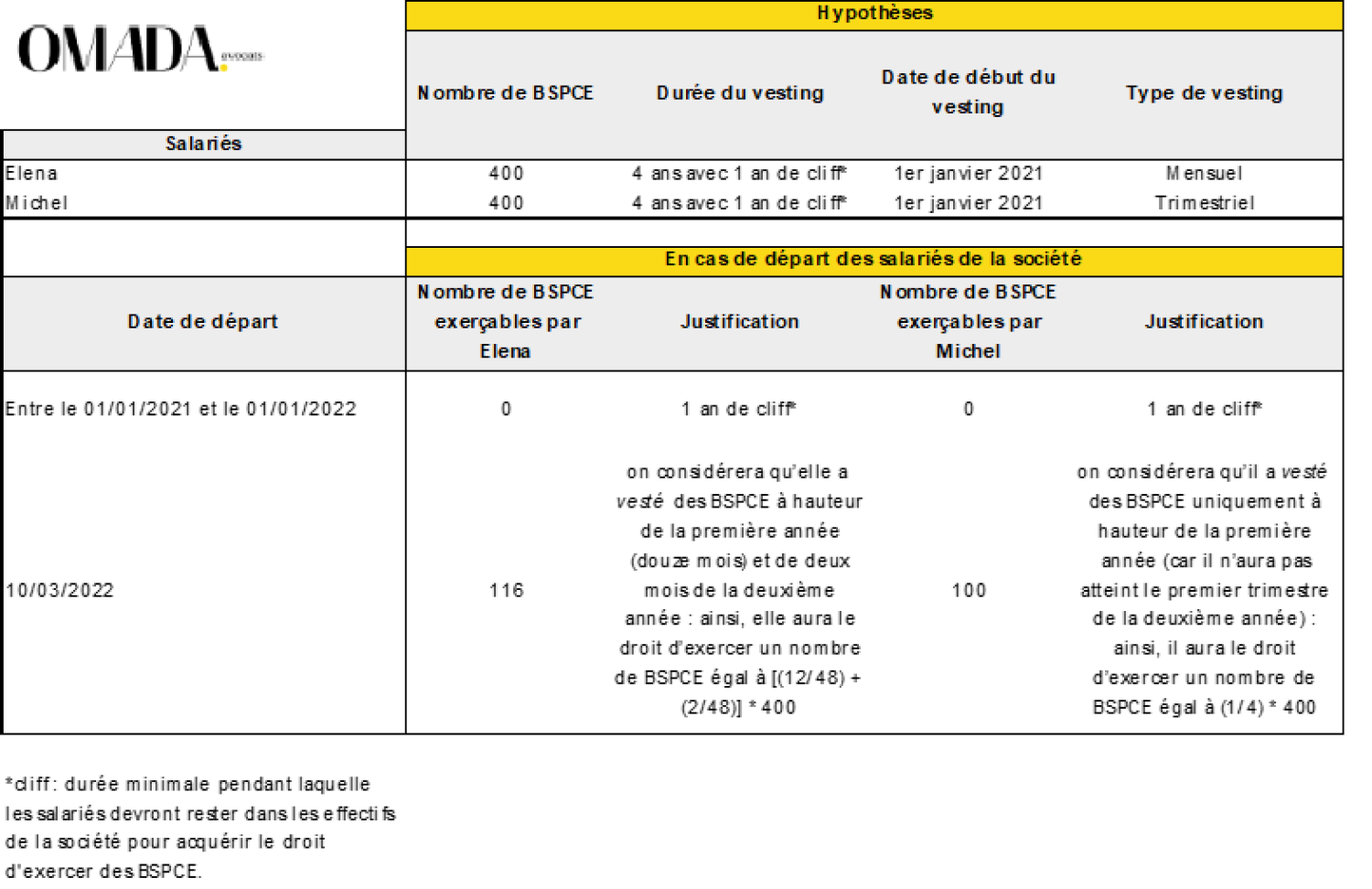

- Illustration : Elena dispose de 400 BSPCE qui lui ont été attribués avec un vesting mensuel de 4 ans dont un an de cliff avec une date de début de vesting fixée au 1er janvier 2021. Michel dispose de 400 BSPCE qui lui ont été attribués avec un vesting trimestriel de 4 ans dont un an de cliff avec une date de début de vesting fixée au 1er janvier 2021.

- Illustrons deux hypothèses : l’hypothèse dans laquelle Elena et Michel quittent la société entre le 1er janvier 2021 et le 1er janvier 2022 et l’hypothèse dans laquelle Elena et Michel quittent la société le 10 mars 2022.

- L'exercice des BSPCE : dès lors que les conditions d’exercice des BSPCE, qui ont été déterminées au moment de leur attribution, sont remplies, le bénéficiaire des BSPCE peut (mais n’est pas dans l’obligation de) exercer ses BSPCE, c’est-à-dire transformer ses BSPCE en actions. Concrètement, l’exercice des BSPCE entraîne une augmentation de capital de la société : pour notifier l’exercice de ses BSPCE, le titulaire de BSPCE adresse à la société un bulletin de souscription des actions issues de l’exercice des BSPCE ainsi que le paiement du prix de souscription de ces actions. La société acte ensuite l’émission des actions et donc l’augmentation de capital qui en résulte. Le titulaire de BSPCE devient, par l’exercice de ses BSPCE, actionnaire de la société.

- L’exercice des BSPCE, une fois les conditions d’exercice remplies, n’est pas une obligation. En revanche, cela ne signifie pas qu’un titulaire de BSPCE devenus exerçables pourra attendre indéfiniment pour exercer ses BSPCE. En effet, le titulaire de BSPCE dispose d’un délai maximal pour exercer ses BSPCE. Ce délai maximal, qui est souvent de 10 ans à compter de l’émission des BSPCE, permet ainsi au titulaire de BSPCE d’exercer les BSPCE au moment qu’il jugera le plus opportun (souvent à l’horizon d’un évènement de liquidité), étant toutefois précisé qu’il est généralement prévu que cette liberté d’exercice est limitée lorsque le titulaire de BSPCE quitte la société (licenciement, démission, rupture conventionnelle). Dans une telle situation, le délai maximal d’exercice est généralement raccourci (un, trois ou six mois à compter du départ). A défaut pour le salarié d’exercer ses BSPCE dans ce délai, ces derniers deviennent caducs.

- La cession des actions issues de l’exercice des BSPCE : les BSPCE étant un outil permettant aux jeunes entreprises innovantes de donner accès à leur capital à des salariés auxquels elles ne peuvent pas financièrement proposer des salaires ou des primes en adéquation avec leurs velléités et exigences, la cession des actions auxquelles les BSPCE donnent droit est fondamentale pour que le mécanisme soit pleinement efficace. En effet, la cession des actions offre la possibilité aux bénéficiaires des BSPCE de réaliser un gain financier résultant de l’éventuelle plus-value entre le prix d’exercice et le prix de rachat de ses actions, qui est d’autant plus importante que la valeur de la société a augmenté entre la date de l’attribution des BSPCE et la date de cession des actions issues de l’exercice des BSPCE. En cédant ses actions, le bénéficiaire de BSPCE cesse ainsi d’être actionnaire de la société.

Aujourd’hui, de plus en plus de startups, dans un souci d’efficacité, de productivité et d’équité, ont mis en place des plans de BSPCE standardisés à destination de tous leurs salariés : dans ces sociétés, l’attribution de BSPCE fait ainsi partie du « welcome pack » des salariés qui, si on schématise un peu les choses, peuvent être amenés à signer leur contrat de BSPCE le premier jour de leur arrivée dans la société entre la remise du badge des locaux et la première réunion avec leur équipe ou leur manager.

Pourtant, la standardisation, si elle a des avantages, ne doit pas empêcher d’interroger les termes globalement standardisés des BSPCE.

2. Un outil qui mériterait d’être davantage interrogé

Trois modalités des BSPCE méritent particulièrement d’être étudiées.

- Le moment de l’attribution des BSPCE

Aujourd’hui, les BSPCE sont très souvent attribués rapidement après l’entrée des salariés dans l’effectif de la société voire, comme indiqué ci-dessus, dès le ou les premiers jours des salariés dans la société. Les BSPCE sont en effet de plus en plus intégrés dans les offres d’embauche et perçus comme l’un des éléments faisant partie du kit de bienvenue des salariés dans l’idée, souvent, que cette attribution rapide viendrait renforcer la marque employeur de la société.

Ainsi, de plus en plus, les BSPCE sont attribués « mécaniquement » avant même que la période d’essai du salarié soit validée et que son avenir dans la société se dessine plus concrètement qu’au premier jour. Aussi, il arrive que des salariés à qui des BSPCE ont été attribués quittent prématurément la société pour cause de période d’essai non validée. Il s’agit là d’un écueil à éviter car :

- Au pire, les modalités d’exercice des BSPCE, de vesting, ont été mal définies et permettent à ce salarié d’exercer une partie des BSPCE qui lui ont été attribués à son arrivée dans la société. Si le salarié en question décide de ne pas exercer lesdits BSPCE, ils deviennent caducs. En revanche, si le salarié les exerce, les dirigeants se trouvent alors dans une situation où soit ils doivent composer avec un ancien salarié dont la présence dans la société ne s’est pas révélée pérenne mais qui est devenu actionnaire, soit racheter les actions du salarié à prix plus ou moins important.

- Au mieux, les modalités de vesting prennent en compte l’hypothèse d’un départ anticipé du salarié de sorte que ce salarié ne peut exercer aucun BSPCE et n’a donc pas la possibilité de souscrire des actions et devenir actionnaire de la société. Dans ce cas, les BSPCE initialement attribués au salarié deviennent caducs.

Il est judicieux pour les dirigeants d’attendre qu’un salarié ait terminé et validé sa période d’essai avant de lui attribuer des BSPCE car ne pas le faire accroit significativement le risque que des BSPCE deviennent caducs. Or, lorsque des BSPCE deviennent caducs, ils disparaissent purement et simplement. Ils ne peuvent pas, contrairement aux stock-options américaines ou anglaises, être réattribués à d’autres personnes éligibles aux BSPCE. Des BSPCE qui deviennent caducs sont donc des BSPCE perdus. Le risque pour les dirigeants est de dilapider inutilement leur plan de BSPCE et de devoir en mettre en place un nouveau, nécessitant a minima d’obtenir l’accord des associés de la société, voire celui du board dans les sociétés dotées d’un board[1].

- La clause dite « d’accélération » des BSPCE

En principe, les salariés titulaires de BSPCE acquièrent progressivement dans le temps le droit de transformer leurs BSPCE en actions : plus longtemps ils occupent leurs fonctions au sein d’une société, plus ils gagnent le droit de transformer un nombre important de BSPCE en actions. C’est le vesting, évoqué plus haut. Sous cet angle, les BSPCE peuvent encourager les salariés titulaires de BSPCE à se maintenir dans la société qui a émis des BSPCE à leur profit.

Toutefois, il peut arriver qu’un évènement viennent percuter ce calendrier prédéfini au moment de l’attribution des BSPCE. C’est notamment le cas de la vente de la société.

Par dérogation, il est souvent prévu, en France particulièrement, que dans l’hypothèse où la société serait cédée après l’attribution des BSPCE, les titulaires de BSPCE pourront alors vester de manière accélérée l’ensemble de leurs BSPCE, c’est-à-dire acquérir de manière accélérée et anticipée la possibilité de transformer leurs BSPCE en actions alors même qu’ils n’ont pas encore rempli les conditions de présence dans la société prévues par le vesting arrêté au moment de l’attribution des BSPCE. On parle de clause d’accélération.

La clause d’accélération est très favorable aux titulaires de BSPCE puisqu’elle permet de faire fi des conditions de vesting figées lors de l’attribution pour leur permettre de transformer l’intégralité de leurs BSPCE en actions préalablement à la vente de la société, leur offrant ainsi la possibilité de céder leurs actions dans le cadre de la vente. Dans ce sens, la clause d’accélération garantit pleinement l’objectif de gain financier des titulaires de BSPCE puisqu’elle est un outil de la liquidité des actions sous-jacentes aux BSPCE.

Toutefois, offrir une telle clause d’accélération de manière systématique à tous les salariés titulaires de BSPCE peut interroger. Quid par exemple de l’hypothèse d’un salarié ayant rejoint une société 6 mois avant la vente de celle-ci et bénéficiant de BSPCE assujetti à un vesting de 4 ans sur une base annuelle dont un cliff d’un an ? Est-il pertinent, juste, équitable (notamment par rapport aux salariés présents depuis plus longtemps) qu’il puisse transformer la totalité de ses BSPCE 6 mois après son arrivée et revendre les actions issues des BSPCE dans la foulée ?

Les usages anglo-saxons encadrent plus strictement la clause d’accélération. Aussi ont-ils tendance à prévoir dans les contrats de BSPCE que les dirigeants de la société et/ou le board (lorsque la société en a un) se réservent le droit d’empêcher, au cas par cas, la mise en œuvre de la clause d’accélération. Ou que la clause d’accélération est actionnable à une double condition : i) qu’une cession de la société intervienne et ii) que les salariés titulaires de BSPCE continuent d’occuper des fonctions salariées dans la société pendant un certain laps de temps après la cession de la société. Cette double condition a l’avantage d’inciter les titulaires de BSPCE faisant usage de leur clause d’accélération à se maintenir dans la société (et à continuer à faire profiter la société de leur implication et dévouement) ou tout du moins à empêcher des salariés titulaires de BSPCE arrivés dans la société peu de temps avant la cession d’exercer leurs BSPCE, vendre leurs actions dans le cadre de la cession et quitter la société dans la foulée.

Nombre de modalités propres aux BSPCE peuvent être librement définies entre la société et les titulaires de BSPCE. C’est précisément le cas de la clause d’accélération, souvent assez standardisée dans l’écosystème français, et dont le contenu pourrait être davantage dessiné sur mesure d’une société à une autre.

- L’exercice des BSPCE en une ou plusieurs fois

L’exercice des BSPCE, c’est-à-dire leur transformation en actions, implique une augmentation de capital de la société. Lorsque les BSPCE sont exercés, la société doit émettre les actions correspondantes. Le président de la société doit constater qu’une augmentation de capital est intervenue, il doit mettre à jour les statuts pour faire état du nouveau montant du capital social, mettre à jour le registre de mouvement de titres et les comptes d’actionnaires et enfin, il doit procéder aux formalités obligatoires (greffe, SIE, publication dans un journal d’annonces légales) et s’acquitter, pour le compte de la société, des frais de formalités.

L’exercice de BSPCE n’est donc pas neutre pour la société tant d’un point de vue administratif que financier.

Afin de limiter le travail administratif et les coûts qui en découlent, d’une part, et de « garder la main » sur l’évolution du capital de la société, d’autre part, il peut être judicieux d’encadrer la capacité d’exercice des titulaires de BSPCE.

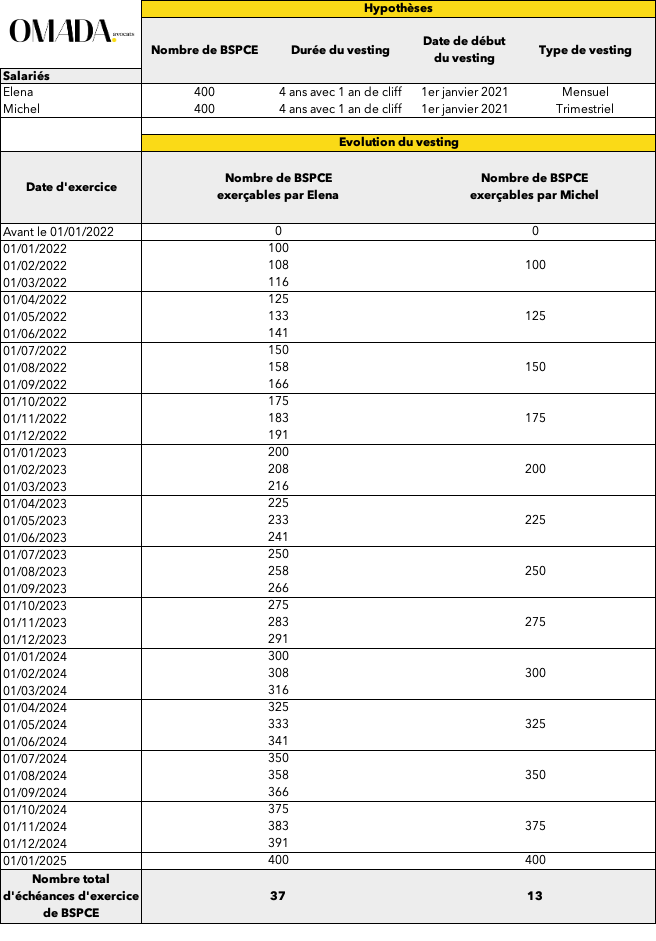

En effet, en principe, à chaque échéance de période de vesting, tout titulaire de BSPCE peut exercer les BSPCE vestés et les transformer en actions. Si on reprend l’exemple d’Elena, qui dispose de 400 BSPCE qui lui ont été attribués avec un vesting mensuel de 4 ans dont un an de cliff avec une date de début de vesting fixée au 1er janvier 2021, et de Michel, qui dispose de 400 BSPCE qui lui ont été attribués avec un vesting trimestriel de 4 ans dont un an de cliff avec une date de début de vesting fixée au 1er janvier 2021, ils peuvent exercer leurs BSPCE selon la chronologie ci-dessous :

Ainsi :

- Elena peut théoriquement exercer 100 BSPCE à l’issue de sa première année de vesting, puis 8 BSPCE à l’issue de chaque mois pendant 35 mois et, enfin, 20 BSPCE à l’issue de ses quatre années de vesting. Soit au total 37 exercices de BSPCE correspondant à 37 augmentations de capital de la société.

- Michel peut théoriquement exercer 100 BSPCE à l’issue de sa première année de vesting, puis 25 BSPCE à l’issue de chaque trimestre pendant 12 trimestres. Soit un total de 13 exercices de BSPCE correspondant à 13 augmentations de capital.

Ajoutons à cela que les titulaires de BSPCE ont la plupart du temps des dates de début de vesting différentes puisque celles-ci sont souvent calquées sur la date d’entrée dans les effectifs, et l’on comprend aisément que le capital social de la société peut littéralement être augmenté toutes les semaines si les facultés d’exercice des titulaires de BSPCE ne sont pas encadrées.

C’est pour cette raison qu’il est extrêmement fréquent de voir prévue dans les contrats de BSPCE la possibilité d’exercer les BSPCE en une fois seulement sous peine de rendre caducs les BSPCE non encore vestés. L’objectif étant de dissuader le titulaire d’exercer une partie de ses BSPCE avant la fin de son calendrier de vesting et, en tout état de cause, d’empêcher les exercices intempestifs de BSPCE.

Si cette règle a le mérite d’être efficace et pertinente, elle peut également être assouplie en prévoyant que l’exercice pourra se faire non pas en une seule fois mais en deux, trois ou quatre fois maximum.

Une telle flexibilité peut notamment être intéressante dans la perspective d’une vente de la société en plusieurs tranches car elle permet alors aux dirigeants et actionnaires historiques d’être traités à la même enseigne que les titulaires de BSPCE. En effet, à défaut de prévoir une telle souplesse, dans le cas d’une vente en plusieurs tranches, le risque serait que les dirigeants se trouvent face au choix i) de faire sortir intégralement les titulaires de BSPCE dès la première tranche alors même que des investisseurs historiques ne bénéficieraient pas d’une telle liquidité et devraient attendre la dernière tranche pour vendre leurs actions ou ii) de négocier avec les titulaires de BSPCE pour qu’ils renoncent purement et simplement à exercer leurs BSPCE et à percevoir le gain financier tant espéré depuis l’attribution des BSPCE.

3. Un outil dont la promesse initiale reste peu tenue

A l’origine, les BSPCE ont été créés pour offrir la possibilité aux startups d’attirer des collaborateurs de haut niveau leur permettant de nourrir et d’accomplir leurs objectifs très ambitieux de croissance sans avoir les moyens financiers de proposer des rémunérations attractives à ces derniers. Ainsi, en leur donnant la perspective de rentrer à leur capital par le mécanisme des BSPCE, les startups attirent des profils qu’elles ne seraient pas a priori en mesure de « s’offrir ». L’objectif pour ces salariés est donc de réaliser, à moyen-long terme, un gain financier grâce aux BSPCE qui leur ont été attribués.

Or, pour pouvoir réaliser un tel gain financier, deux prérequis s’imposent :

- D’une part, avoir acquis le droit de transformer les BSPCE en actions (cf. les développements à ce sujet dans la partie « Un outil d’intéressement largement démocratisé et standardisé »),

- D’autre part, avoir la possibilité de céder les actions issues de l’exercice des BSPCE : c’est la liquidité des actions issues des BSPCE qui est en jeu ici.

Ce deuxième point est crucial. Si les salariés peuvent avoir un impact direct sur l’acquisition du droit de transformer leurs BSPCE en actions, ils n’ont que peu, voire pas du tout d’impact sur les opportunités de liquidité des actions émises en exercice des BSPCE.

Force est de constater qu’aujourd’hui, peu de salariés dotés de BSPCE se trouvent dans une position de pouvoir profiter d’une solution de liquidité afin de réaliser le gain financier promis au moment de l’attribution des BSPCE.

Deux grandes raisons expliquent ce manque de liquidité :

- Aujourd’hui, la liquidité des actions sous-jacentes aux BSPCE est quasi exclusivement liée à la vente de la société émettrice de BSPCE. Le marché des cessions de startups étant encore peu mature en France, peu voire très peu de startups françaises ont été en mesure de réaliser une sortie financièrement intéressante. Aussi, peu de salariés ont été en mesure de profiter de la vente d’une société dont ils détenaient des BSPCE pour céder les actions sous-jacentes à leurs BSPCE et réaliser une plus-value significative.

- Sans compter que de nombreux titulaires de BSPCE ne se trouvent plus dans la société lorsque celle-ci est en position d’être vendue. Autrement dit, soit ils n’avaient pas les moyens financiers pour exercer leurs BSPCE au moment de leur départ et ont perdu le droit d’exercer leurs BSPCE soit ils ont exercé leurs BSPCE sans avoir de visibilité sur les perspectives de vente de la société. En effet, pour que des salariés puissent profiter de la cession d’une société pour céder les actions sous-jacentes à leurs BSPCE, deux cas sont envisageables :

-

- Les salariés sont encore dans les effectifs de la société lorsque la vente intervient : si leur contrat de BSPCE contient une clause d’accélération, ils pourront a priori exercer tous leurs BSPCE et céder les actions correspondantes dans le cadre de la vente. Dans ce cas, les salariés i) savent que la société va être vendue et que les actions composant son capital vont être achetées et ii) ont connaissance du prix de vente de la société, ce qui leur permet d’évaluer la plus-value qu’ils peuvent réaliser s’ils exercent leurs BSPCE. En effet, en calculant la différence entre le prix de vente des actions et le prix d’exercice, diminué de la taxation applicable (actuellement, le plus souvent, une taxation du gain net réalisé à l’occasion de la cession de 12,8% au titre du prélèvement forfaitaire unique et de 17,2% au titre des prélèvements sociaux), les titulaires de BSPCE sont en mesure d’évaluer la plus-value pouvant se dégager de l’opération et donc l’intérêt plus ou moins grand d’exercer leurs BSPCE (étant précisé que si le prix de vente est inférieur au prix d’exercice, notamment parce que la société est moins bien vendue qu’anticipé, il n’y a évidemment aucun intérêt pour les titulaires de BSPCE à les exercer).

-

- Les salariés de la société ne sont plus dans les effectifs de la société lorsque la vente intervient : en général, lorsqu’un salarié titulaire de BSPCE quitte sa société, il dispose d’un délai de 30 à 90, voire 180 jours pour exercer ses BSPCE. De deux choses l’une :

-

-

- Soit le salarié en question ne croit pas que la société sera un jour en mesure d’être vendue dans de bonnes conditions financières ou il n’a pas les ressources financières pour payer le prix d’exercice de ses BSPCE, auquel cas il renonce à exercer ses BSPCE qui deviennent caducs. Il n’a donc plus de titres de la société lorsque la vente intervient et ne peut pas y participer.

-

-

-

- Soit, le salarié pense que la société est prometteuse et pourra être vendue dans de (très) bonnes conditions financières et il a les ressources financières pour payer le prix d’exercice de ses BSPCE, auquel cas il peut décider d’exercer ses BSPCE dans l’espoir de vendre ses actions lorsque la société sera cédée. Cette deuxième hypothèse étant bien plus risquée que la première, il arrive assez rarement que des salariés fassent le pari, en quittant la société, d’exercer leurs BSPCE dans la perspective de revendre ultérieurement leurs actions dans de bonnes conditions. Par ailleurs, en cas de départ, les titulaires de BSPCE peuvent être contraints de céder leurs actions aux dirigeants et/ou investisseurs en vertu d’une promesse de cession consentie par les titulaires de BSPCE lorsque les BSPCE leur ont été attribués. Or, si cette promesse est actionnée au moment du départ de la société, elle permet aux dirigeants et/ou investisseurs d’acheter les actions issues de l’exercice des BSPCE à la valeur de marché de la société au moment précisément où la promesse est actionnée, ce qui peut être interprété par le titulaire de BSPCE comme un mécanisme limitant potentiellement la plus-value qui pourrait être réalisée à l’occasion d‘une vente ultérieure de la société.

-

C’est pourquoi, nombreux sont les BSPCE qui ne sont jamais exercés, privant ainsi leur titulaire du gain financier initialement espéré.

Toutefois, des solutions aux deux cas susvisés sont en train de se dessiner.

D’une part, des acteurs de l’écosystème ont identifié que de nombreux salariés estiment que la promesse des BSPCE telle qu’elle leur a été présentée n’est pas tenue et que la possibilité pour eux de profiter de la prise de valeur de leur société en échange de leurs bons et loyaux services n’est pas au rendez-vous. Aussi, l’écosystème a récemment vu apparaître des acteurs (notamment DealCab) dont la mission consiste à aider les salariés à exercer leurs BSPCE et revendre les actions issues de cet exercice.

D’autre part, la croissance importante de la French Tech et de l’écosystème français en général de ces dernières années laisse présager des jours meilleurs pour les exits de sociétés françaises. La structuration progressive d’un marché des cessions de startups françaises devrait offrir une plus grande visibilité aux salariés sur les perspectives d’exercice de leurs BSPCE et de cession des actions sous-jacentes et, ce faisant, remplir pleinement la promesse initiale des BSPCE.

***

Un grand merci à OMADA pour la rédaction de cet article. OMADA est un cabinet d’avocats entrepreneurs qui conseille et accompagne tout porteur de projet à tous les stades de développement de son projet (de la constitution à la revente en passant par ses différents tours de financement) sur les sujets corporate, venture capital et M&A. www.omada-avocats.com

[1] Lorsqu’une société a board, il a dans 99,9% des cas un droit de contrôle sur la mise en place des plans de BSPCE.