Suite à notre analyse de l’investissement en Île-de-France, Auvergne-Rhône-Alpes, Occitanie et Provence-Alpes-Côte d’Azur, nous vous proposons aujourd’hui une étude centrée sur la quatrième région économique française : la région Hauts-de-France. La French Tech est en effet marquée par les inégalités territoriales, avec un grand écart entre l’Île-de-France et les régions suivantes. Pourtant, toutes offrent des opportunités intéressantes et profitent d’expertises uniques. Retour sur les chiffres de 2019.

La région Hauts-de-France, une économie façonnée par sa position géographique et son héritage industriel

Un taux de création d’entreprise dynamique dans un tissu économique déséquilibré

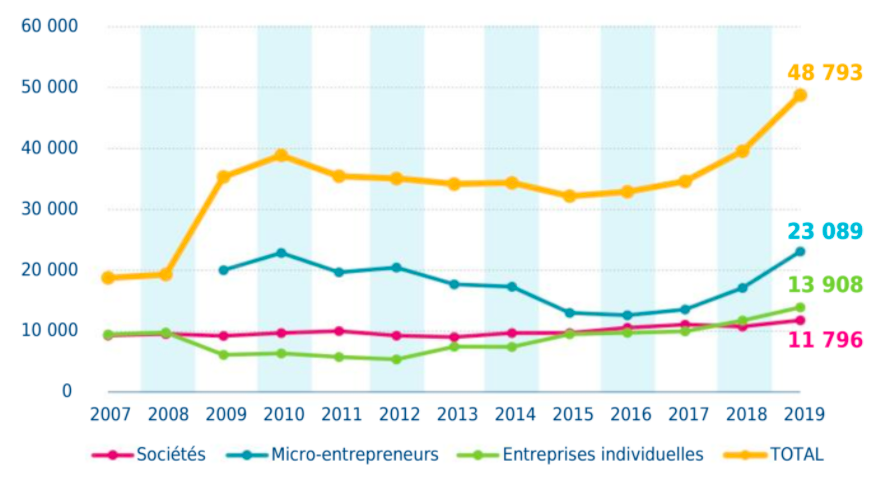

L’esprit entrepreneurial est particulièrement développé dans la région Hauts-de-France comme en témoigne la croissance soutenue du nombre de créations d’entreprises : 48 793 nouvelles entités ont vu le jour en 2019 sur le territoire, soit 23,3% de plus que l’année précédente (source : Insee). Un taux similaire à l’Auvergne-Rhône-Alpes, au-dessus de la moyenne francilienne et encore plus de la moyenne nationale de 17,9%. Le graphique ci-dessous illustre un élan inédit depuis 2016, qui s’explique par la simplification des procédures administratives nationales et la structuration croissante de l’écosystème local.

Evolution des créations d’entreprises en région Hauts-de-France (source : Insee)

Le tissu économique de la région est quelque peu déséquilibré, étant essentiellement constitué de TPE (à 85%). Près de 40% d’entre elles sont des entreprises individuelles. Pourtant, on retrouve de l’autre côté une multitudes d’ETI et grands groupes à succès, dont Auchan (famille Mulliez), Bonduelle (famille Bonduelle), Lyreco (famille Gaspard), les boulangeries Paul (famille Holder) ou encore Decathlon (famille Leclercq-Mulliez).

Afin de renforcer les liens entre les structures de toutes tailles et entre secteur public et secteur privé, la région dispose de huit pôles de compétitivité, autant qu’en Provence-Alpes-Côte d’Azur. De la recherche fondamentale et appliquée y est réalisée dans les domaines de l’agroalimentaire, de l'agro-ressource, de la chimie, des textiles, des technologies de recyclage ou encore des transports durables.

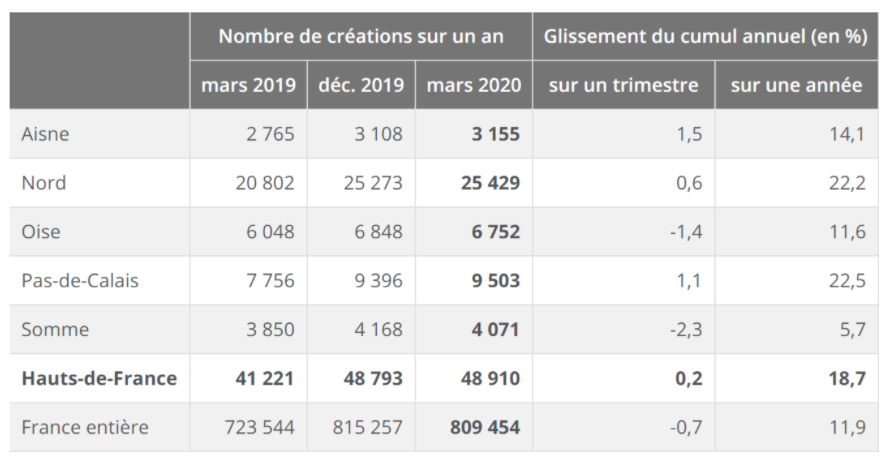

Au niveau départemental, le Nord domine très largement le classement du nombre de créations d’entreprises. Le Pas-de-Calais enregistre une légère croissance également, mais demeure loin derrière Lille et son département. Les autres départements ont également profité d’une activité croissante dû au climat général favorable à l’entrepreneuriat en 2019.

Evolution des créations d’entreprises par département (source : Insee)

Des financements multiples proposés par des acteurs locaux et nationaux

Le financement de la région est particulièrement dynamique pour financer les startups locales, de sources institutionnelles comme privées. La région est ainsi particulièrement active pour développer de nouvelles aides ou investir en fonds propres. Parmi les aides locales à l’innovation les plus courantes, on retrouve :

- Le Dispositif régional d'aide à la création/reprise d'entreprises (CE2I) : cette subvention de 5000€/emploi créé soutient les projets créateurs d’emplois locaux.

- Le Dispositif régional d'aide au développement des TPE (DACS) : cette avance remboursable à taux 0% permet de financer les projets d'investissements en matériels et équipements des TPE locales.

- Le Dispositif régional d'aide au développement des PME (DINS) : dans la continuité du précédent dispositif, cette avance remboursable permet de financer des investissements productifs neufs et investissements incorporels nécessaire au développement des PME locales.

A noter également le travail d'Hodéfi qui accorde des prêts d'honneur aux entrepreneurs de la région et les aides spéciales ESS destinées à soutenir la création et le développement de structures à impact. A côté de cette activité de financement public, on retrouve également l’activité de capital-risque habituelle :

- Les fonds VC locaux : Finovam Gestion, Finorpa, Nord Capital Partenaires (détenu par Turenne Groupe et le Crédit Agricole Nord de France), IRD Gestion

- Les fonds liés à la région : Nord France Amorçage, Picardie Investissement, Fira Nord-Est

- Les corporates : Decathlon, Nexity, groupe Avril, groupe IRD

Un territoire marqué par des expertises historiques

La situation géographique de la région, à la croisée de multiples axes européens et au cœur de flux et d’échanges mondiaux, explique les expertises régionales : les Hauts-de-France sont ainsi leader national en construction ferroviaire et pour la fabrication de verre et 2e pour la construction automobile. L’économie régionale est ainsi encore essentiellement tournée vers l’industrie, malgré sa tertiarisation croissante (logistique, centres d’appels, e-commerce et autres services aux entreprises) et l’apparition de nouveaux acteurs.

Pour essayer de renforcer les liens entre les entreprises de tailles diverses et faciliter les échanges de connaissances, les partenariats public-privé sont valorisés. La région dispose en effet d’atouts indéniables : elle est 1e pour la formation d’ingénieurs, 3e en nombre d’enseignants chercheurs (parmi eux, la moitié le sont pour le compte d’entreprises) et 3e pour l’enseignement supérieur avec 200 000 étudiants inscrits. Une identité qui explique l’intérêt croissant de corporates et institutions de recherches pour les startups de la région (voir la répartition des profils d’investissement VC plus bas) : CNRS Innovation et Eurasanté ont ainsi récemment participé à des tours de table dans des pépites locales.

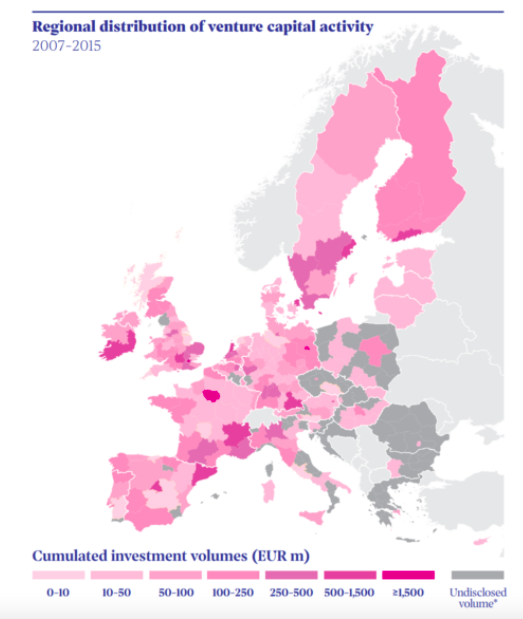

Source : The VC Factor (FEI et Invest Europe)

Outre les corporates, la région attire progressivement plus d’investisseurs étrangers, gonflant les investissements directs dans l’économie locale. Elle est relativement bien située parmi les régions européennes en investissement capital-risque cumulé (source : FEI et Invest Europe).

Afin de prendre du recul sur le classement national (et la domination de l’Île-de-France), une perspective européenne est bienvenue pour apprécier le dynamisme et l’attractivité du territoire. La nomination au Next40 et au FT120 de trois pépites de secteurs fondamentalement différents (OVH dans le cloud computing, Vade Secure dans la sécurité des emails, Cooptalis dans la recherche de talents et l’aide à l’expatriation), récompense des projets prometteurs et des entrepreneurs de talent.

La région Hauts-de-France, un territoire dynamique aux niveaux de financement fluctuants

L’inégale répartition régionale du financement

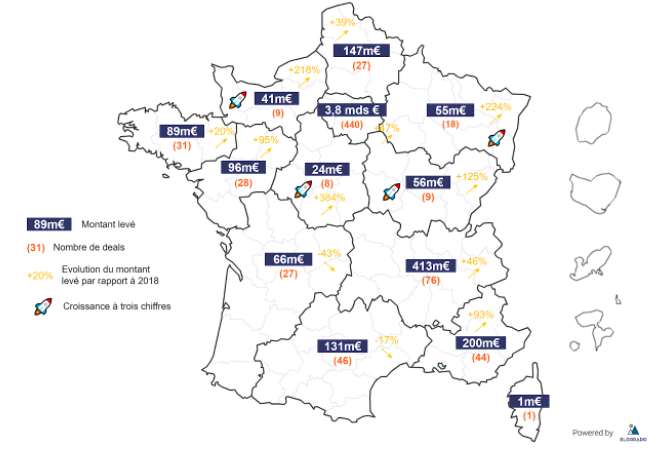

La région Hauts-de-France a capté 146,9 millions d’euros en 2019, soit 39% de plus qu’en 2018. Elle se hisse à la 4e place du podium national en valeur, juste devant l’Occitanie et ses 135 millions d’euros. En volume, la région se retrouve à la 7e place ex aequo avec la Nouvelle-Aquitaine, avec 27 opérations recensées. Pour autant, les Hauts-de-France ont levé plus du double que la Nouvelle-Aquitaine via le même nombre de deals.

L’inégale répartition territoriale du financement en 2019 (source : Eldorado)

Au niveau local, Lille concentre à elle seule près des ⅔ des opérations de ces deux dernières années avec 30 opérations, suivie par Amiens, Roubaix, Loos (3 ex aequo). Les villes de Calais et Marcq-en-Baroeul, en banlieue lilloise, enregistrent chacunes deux deals.

Le profil des investisseurs les plus actifs en Hauts-de-France

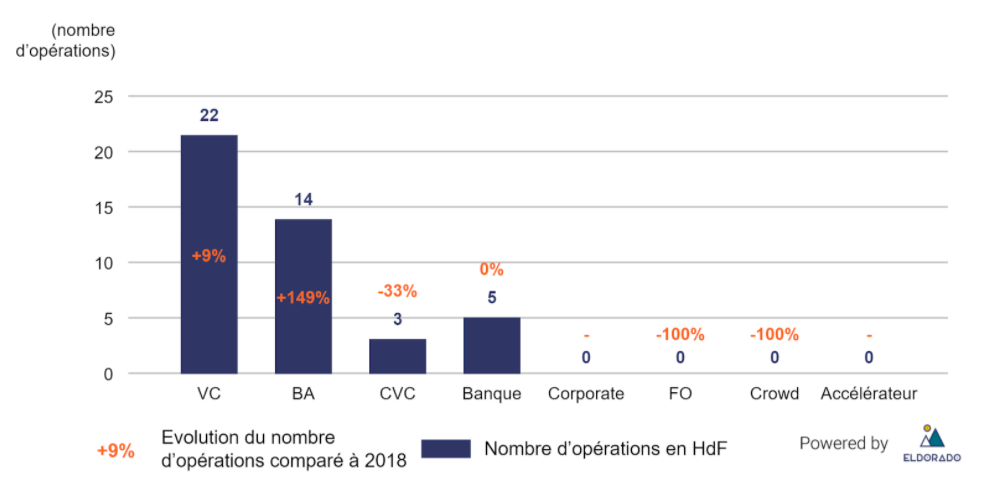

Comme pour la région PACA, la répartition des profils d’investisseurs évolue grandement d’année en année en Hauts-de-France. Les fonds VC et les business angels constituent toujours la majorité des investisseurs, mais les investisseurs particuliers ont été particulièrement actifs en 2019 : ils ont ainsi réalisé près de trois fois plus d’opérations qu’en 2018. Le nombre d’opérations de fonds de capital-risque a également augmenté, à un taux plus mesuré de 8,6%.

Les banques ont également fait une apparition remarquée en soutenant cinq projets en 2019, contre zéro en 2018. Des chiffres à relativiser toutefois, car les entrepreneurs ne communiquent pas toujours sur leurs opérations bancaires lors de l’annonce de leur levée de fonds, et se contentent d’annoncer le nom des investisseurs de capital-risque.

Evolution du nombre d’opérations par investisseur en Hauts-de-France (source : Eldorado)

Les investisseurs étrangers ont participé à 18,5% des opérations recensées dans la région en 2019, au-dessus de la moyenne nationale de 16,4% et derrière l’Île-de-France (source : Eldorado). Cela constitue donc un taux tout à fait prometteur pour la région, d’autant plus qu’aucun investisseur étranger n’avait conclu d’opération l’année précédente.

Le set de données est certes limité mais fait écho à l’intérêt national porté par les investisseurs étrangers l’année passée. 2019 a ainsi enregistré trois opérations américaines, une britannique et une espagnole dans les pépites locales Vade Secure (70m€), DreamQuark (14m€) et Sencrop (8,75m€).

Le détail de l’investissement en Hauts-de-France

L’évolution opposée des moyennes et médianes régionales brouille quelque peu l’analyse. La moyenne des opérations a en effet augmenté de 39%, passant de 4,4m€ à 6,1m€. La médiane a elle reculé de 1,6m€ à 1,35m€, s’éloignant de la médiane nationale de 2m€. A noter toutefois que trois startups n’ont pas dévoilé le montant de leur levée de fonds en 2019, ce qui explique l’apparent recul de la médiane. En réalité, il est fort probable que la médiane ait suivi la même tendance de croissance nationale.

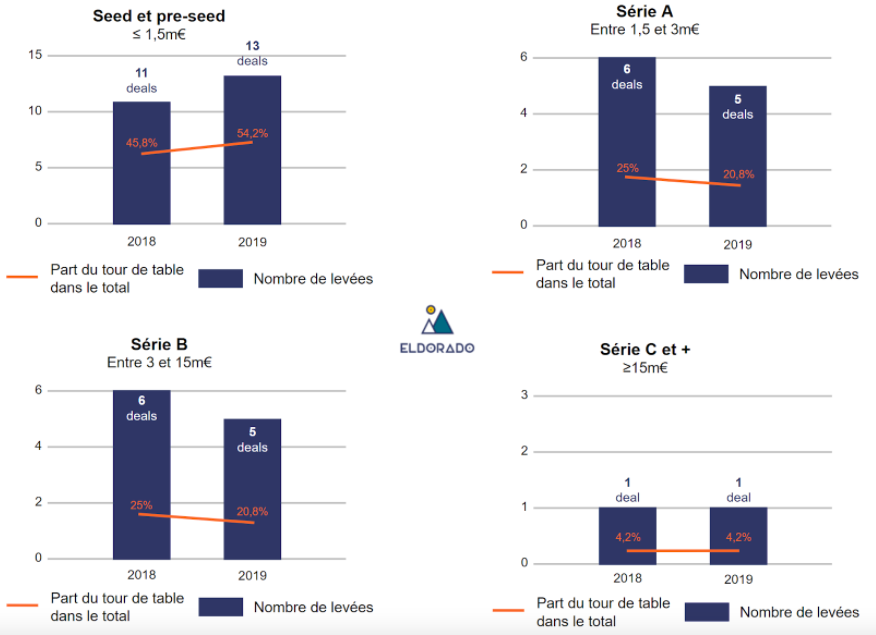

Du fait de ces quelques opérations sans montant officiel, la répartition des tours de table est quelque peu en décalage avec les tendances nationales de structuration croissante du marché :

- Tours de pre-seed/seed : leur part dans le total est passée de 45,8% en 2018 à 54,2% en 2019.

- Tours de Série A : leur part est passée de 25% à 20,8%.

- Tours de Série B : leur part est passée de 25% à 20,8%.

- Tours de Série C + : leur part est restée identique, à 4,2%.

Dans ces conditions d’informations et de base de données limitées, les prédictions et projections sont difficiles à établir. Le croisement avec les données de 2020 devrait permettre une compréhension plus fine des tendances, bien qu’elles seront forcément affectées par la contraction du marché au Q1 2020.

Comparaison de la répartition des levées de fonds en Hauts-de-France entre 2018 et 2019 (source : Eldorado)

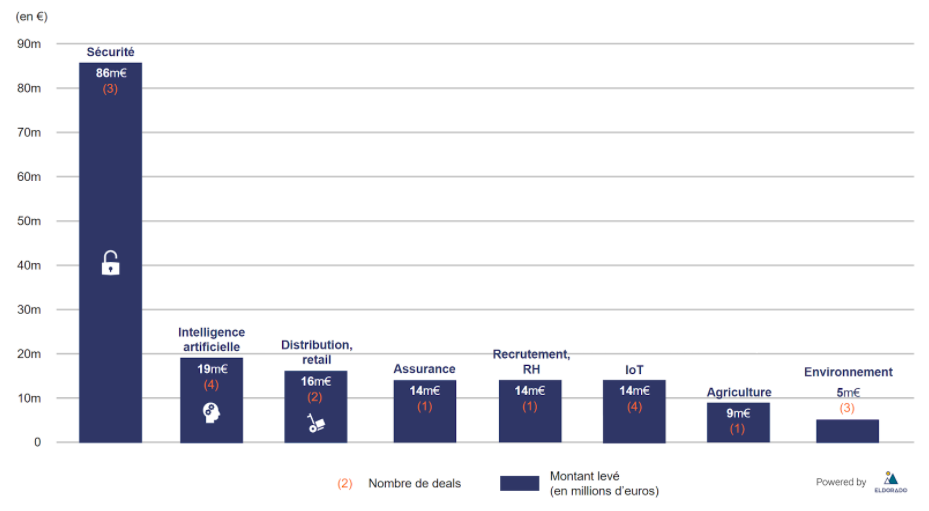

De part le nombre limité d’opérations recensées, le classement des principaux secteurs d’investissement est fortement affecté par la nature des startups ayant levé. On retrouve ainsi les secteurs de la sécurité (86m€, principalement porté par Vade Secure), l’intelligence artificielle (19m€, majoritairement levé par DreamQuark), la distribution/retail (16m€, idem avec Critizr), l’assurance, l’IoT, et le recrutement/RH (14m€ ex aequo). En 2018, la santé/medtech, le recrutement/RH, la biotech, la logistique et les solutions industrielles avaient concentré le plus d’investissement ; des secteurs plus en lien avec les expertises et savoir-faire locaux.

Répartition des secteurs ayant levé le plus de fonds en Hauts-de-France en 2019 (source : Eldorado)

En termes de levées de fonds d’entrepreneures, la région n’a pas enregistré d’amélioration en 2019 : deux femmes ont levé des fonds en 2019, autant que l’année précédente. Un manque de représentativité et de diversité commun en région, qui accentue les inégalités entre les entrepreneures franciliennes, mieux loties, et celles en province.

L’année 2019 a été globalement positive pour la région Hauts-de-France, qui a vu son nombre de nouvelles entreprises augmenter sensiblement et son activité de capital-risque se dynamiser. L’écosystème local se structure progressivement, attirant périodiquement l’intérêt d’investisseurs étrangers. Au vu de la contraction du marché VC mondial au Q1 2020, les chiffres de 2020 seront nécessairement décevants et ne reflèteront pas les opportunités que présente la région.