En comparaison aux crises économiques précédentes, la crise sanitaire du coronavirus a eu un impact bien plus immédiat et sévère sur l’économie mondiale que la crise financière de 2008 ou le début de la Grande Dépression. En l’espace de quelques semaines, les chaînes d’approvisionnement se sont enrayées, les économies se sont mises en pause et les frontières se sont fermées les unes après les autres. Une situation inédite qui a remis à plat les perspectives de croissance mondiale, désormais négatives pour les deux prochains trimestres au moins.

La récession qui se dessine a la particularité de combiner deux sources, d’où son ampleur et sa force d’impact : un choc de la demande combiné à un choc de la production, dû à l’arrêt significatif du commerce mondial et des échanges. En réponse à l’incertitude généralisée, les marchés financiers se sont effondrés.

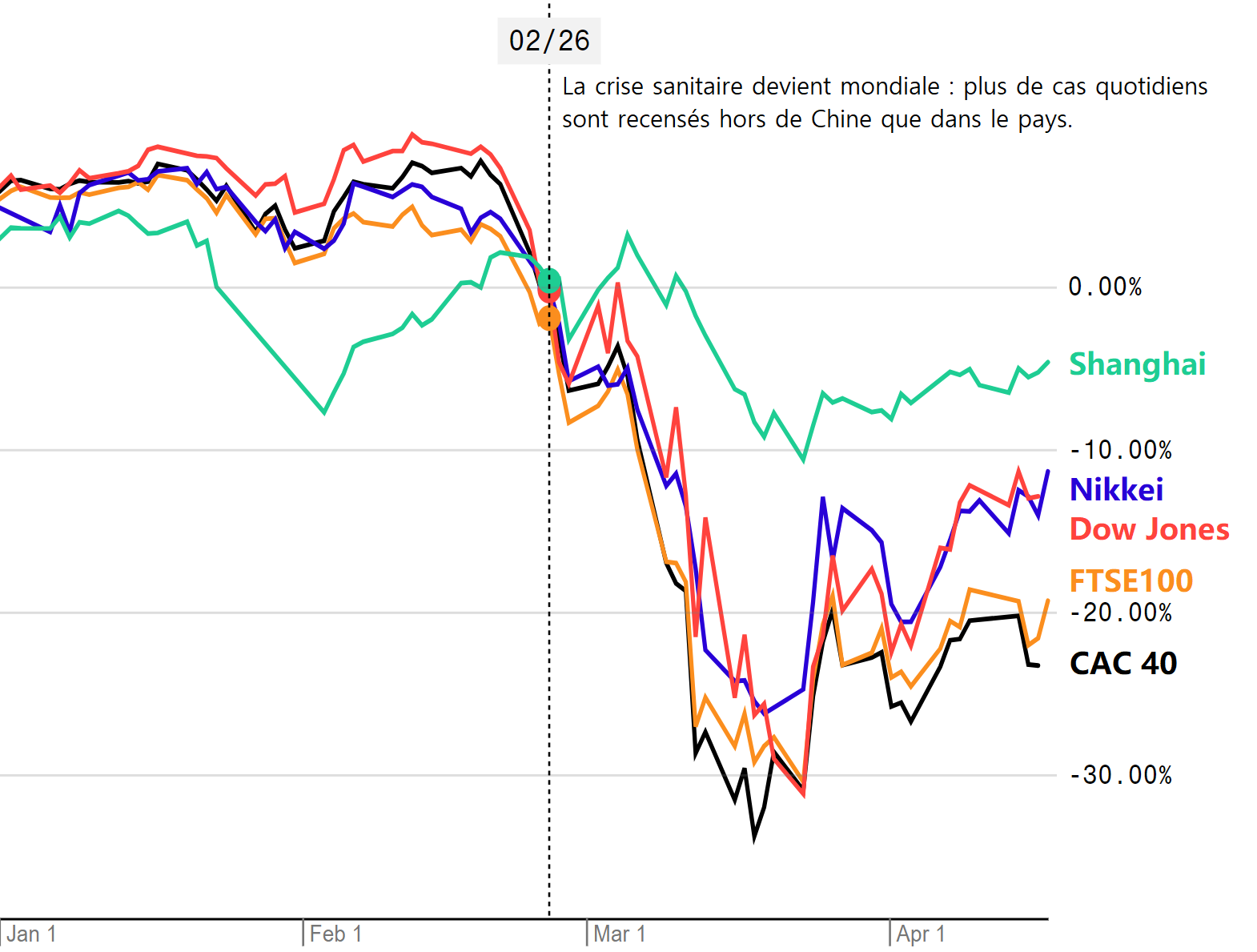

L’impact de la crise sur les marchés financiers mondiaux (source : Bloomberg)

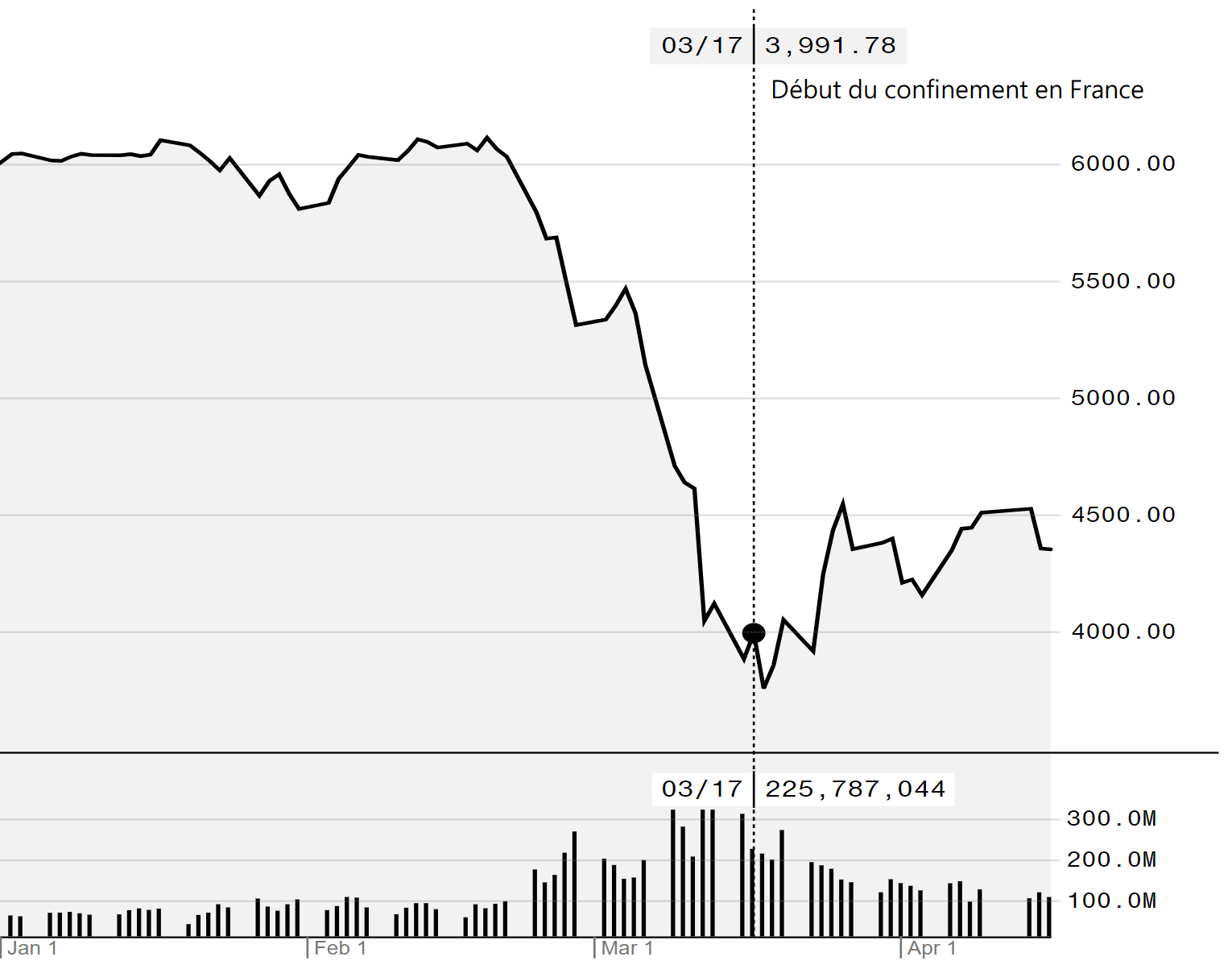

Côté CAC 40, le premier semestre s’est clôturé sur une baisse historique de 26,5%. L’indice a perdu 1 600 points entre le premier cas confirmé de coronavirus (le 24 janvier 2020) et le 9 avril : une baisse marquée et extrêmement rapide. L’annonce des mesures de confinement le 17 mars a stoppé la chute, bien que certains experts craignent que cela ne soit que temporaire. Le marché s’est depuis stabilisé aux alentours des 4 500 points. A l’image de l’annonce du prolongement du confinement le 13 avril, qui n’avait pas particulièrement rassuré les investisseurs, le lent et progressif déconfinement à partir du 11 mai n’aura probablement pas d’incidence significative.

Evolution du CAC 40 depuis le 1er janvier 2020 (source : Bloomberg)

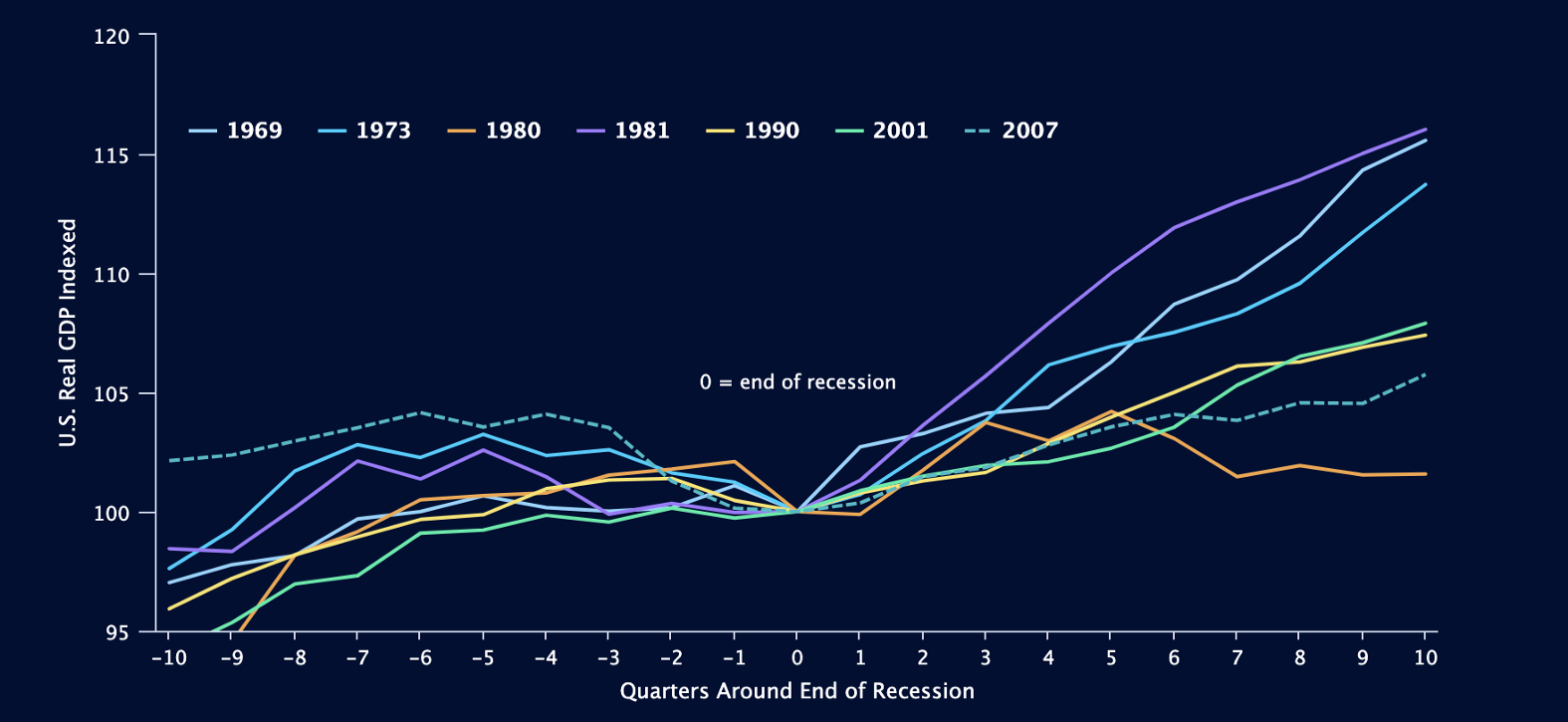

Les économistes planchent à déterminer la forme de la reprise (en V, U, L ou même Z) en se basant sur l’historique des crises : les septs dernières récessions ont en effet suivi une reprise en forme de V, à l’exception de la crise de 2008. Ils mettent toutefois en garde contre le risque de structuralisation : les dysfonctionnements des chaînes de production et les limites des systèmes de santé nationaux ont en effet clairement été mis en lumière ces dernières semaines, révélant les limites de la mondialisation.

La reprise en V du PIB américain lors des dernières récessions mondiales

(source : J.P. Morgan)

L’élément clé pour une reprise rapide selon les économistes est de limiter le désordre côté production afin de préserver la capacité de formation de capitaux. L’histoire démontre que la perturbation de l’intermédiation du crédit, couplée au ralentissement du stock de capital, ralentit la reprise économique. Sur le long terme, cela nuirait également au marché du travail et à la productivité nationale. Les effets risqueraient alors de s’installer durablement.

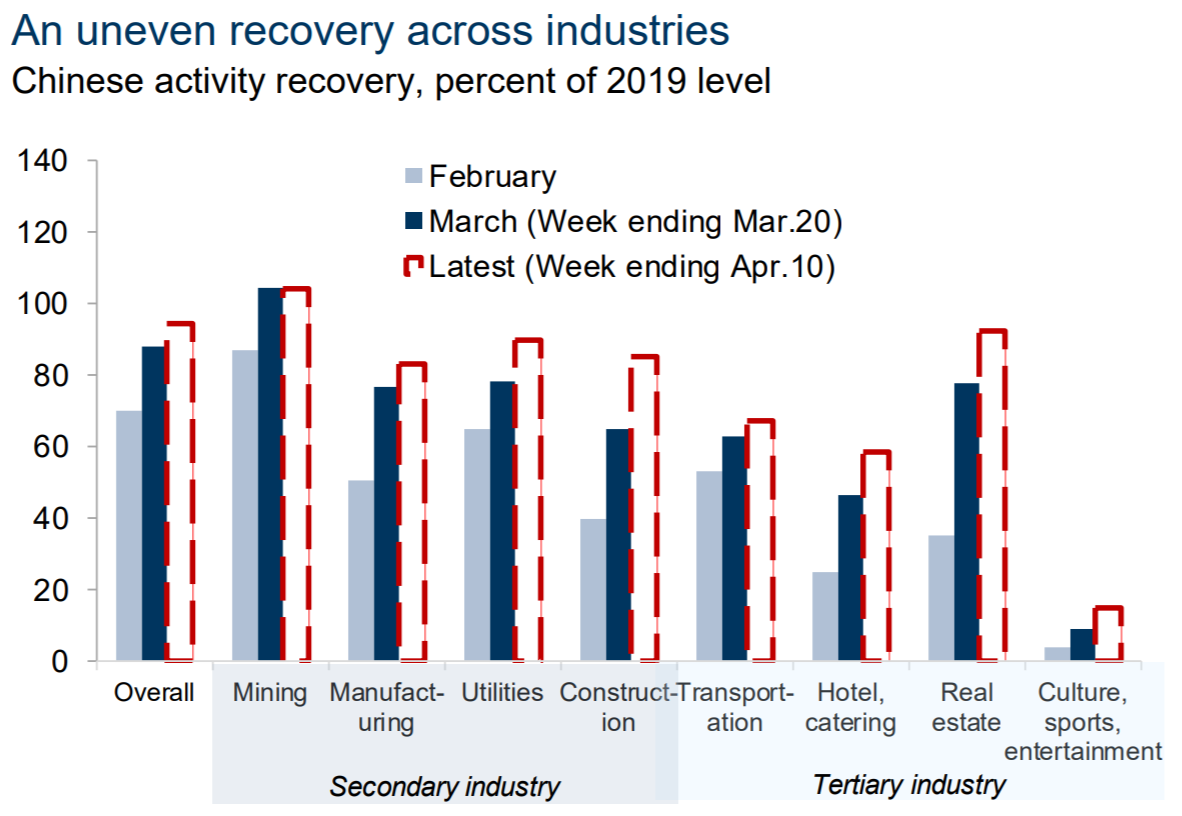

D’un point de vue géopolitique, le virage vers l’Asie va s’accentuer à mesure que la Chine sort de confinement et que les Etats-Unis s'enfoncent un peu plus dans la crise. Les premières prédictions économiques révèlent que l’Asie devrait être en mesure de retrouver plus rapidement son niveau d’activité : un confinement à l’italienne est associé à une baisse du PIB national de 25%, tandis que des mesures strictes de contrôles couplées à un arrêt total de l’économie (comme en Chine) ou à une réduction partielle de l’activité (comme en Corée du Sud) ne devraient engendrer qu’une réduction de 10% du PIB. Bien plus, la Chine a les moyens désormais (et l’ambition) de se positionner en leader après cette crise, sur les plans économiques et financiers : les réserves nationales de capital sont élevées et la demande interne résiliente.

La lente reprise de l’activité en Chine selon les secteurs

(source : Goldman Sachs)

Une réalité géopolitique qui devrait également redéfinir le marché mondial du capital-risque, puisque la région pourrait devenir le nouveau centre technologique mondial dorénavant. Selon une étude du fonds américain NfX, 39% des investisseurs envisagent un retour à la normal aux Etats-Unis entre avril 2021 et avril 2022. De quoi donner à la région asiatique un temps d’avance. Le diplomate singapourien Kishore Mahbubani note ainsi que la pandémie pourrait marquer le début du “siècle asiatique”. La crise a en effet mis en exergue la compétence des gouvernements asiatiques (chinois, sud-coréen et singapourien) face à l’inaptitude des gouvernements occidentaux (en particulier italiens, espagnols et américains).

Tout n’est pas encore joué toutefois, puisque les marchés occidentaux ont été douloureusement confronté à leur dépendance à la région. Des tendances nationalistes de repli sur soi pourraient en résulter. Afin de maintenir leur influence géopolitique mondiale, les Etats-Unis devront jouer un fin jeu politique auprès des pays de la région afin de contrebalancer les ambitions chinoises.