Suite à notre premier article “Qu’est-ce qu’un SaaS ?”, nous revenons aujourd’hui sur la définition de metrics clés : le Coût d’Acquisition Client (CAC) et la Lifetime Value (LTV).

Qu'est-ce qu'un CAC et une LTV ?

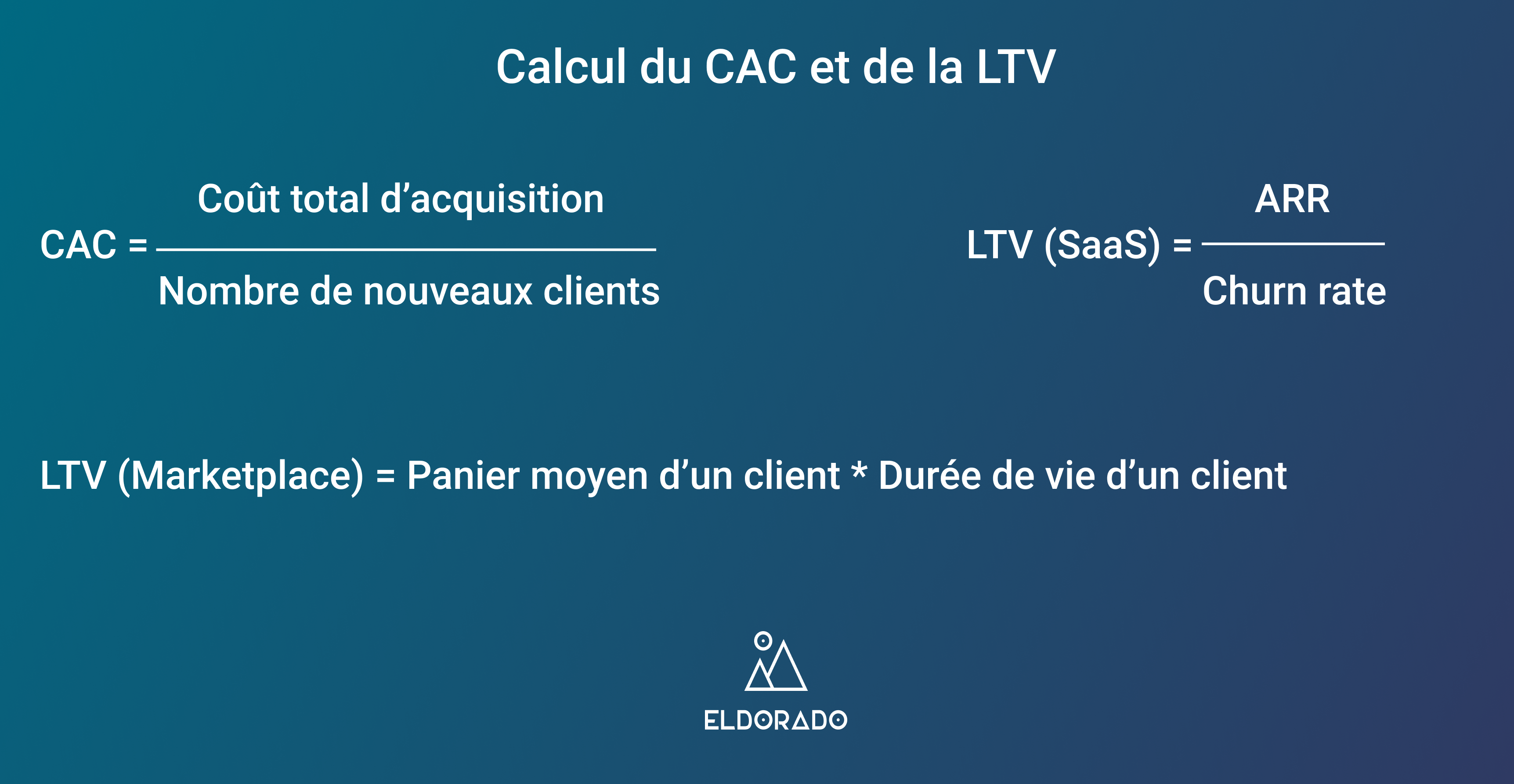

Le CAC : Le coût d'acquisition client ou CAC est par définition le coût total d'acquisition des utilisateurs, exprimé en unité. C’est le total de tous les coûts liés à l’acquisition de clients divisé par le nombre de clients acquis.

La LTV : La Lifetime value est la valeur actualisée du bénéfice net futur du client sur la durée de la relation. Il aide à déterminer la valeur à long terme du client et la valeur nette que vous générez par client après avoir pris en compte le coût d'acquisition client.

Quelle lecture et quel calcul pour le CAC et la LTV ?

Ce sont deux indicateurs très utilisés par les Startups, et très prisés des VC.

Pourquoi ? Car ils donnent une idée de la capacité de rétention d’une startup et de sa future rentabilité : si les coûts excèdent les recettes clients, la startup ne sera pas rentable.

Beaucoup d’entreprises établissent leur stratégie uniquement sur l’acquisition de nouveaux clients et voient leur CAC comme un indicateur suprême. Toutefois, si l'acquistion est cruciale, l'engagement et le ré-engagement le sont d'autant plus pour la réputation de la startup.

En opérant ce calcul, vous devez vous assurez que vous différenciez bien vos différents canaux d'acquisition qui vont tous présenter des coûts différents.

La LTV est un indicateur majeur de la viabilité d’une startup pour les investisseurs. La LTV est un indicateur des profits générés grâce aux clients tout au long de leur aventure au sein de l’entreprise. Il représente la marge sur les coûts variables par client multiplié par la durée de vie d’un client au sein de l’entreprise. Il n’existe pas un seul calcul de la LTV, les calculs dépendent premièrement du business model de l’entreprise.

-

Pour une entreprise SaaS, on peut calculer la LTV de cette manière :

ARR / Churn rate

N. B : ARR : Revenu total réalisé au cours de l'année, sur la base des contrats récurrents souscrits avec les clients) . Churn Rate : (nombre de client perdus / nombre de clients total)

Ce calcul peut être complexifié pour un résultat encore plus précis :

(ARR - Coût variable moyen d’un client) / (Taux de churn - Croissance des abonnements)

-

Pour une marketplace, on peut calculer la LTV de cette manière :

Panier moyen d’un client * Durée de vie d’un client

Globalement, le calcul de la LTV est assez redoutée car pour avoir une LTV précise, il est nécessaire de prendre le temps de calculer la durée de vie client et de ne pas faire d’hypothèse infondée. Il est ainsi d’usage de calculer cette durée de vie en divisant 1 par le taux de Churn.

Dans la tête d’un investisseur :

Le CAC : Les investisseurs prêtent souvent importance aux canaux d’acquisition client. Le CAC à proprement parlé recèle beaucoup moins d’informations que les canaux d’acquisitions détaillés.

La LTV : La LTV est souvent perçue par les investisseurs comme l’indicateur le plus important d’une Startup. Si vos KPI's sont excellents mais que vous n’arrivez pas à retenir vous clients ou à en tirer des profits, ce n'est pas bon signe. D’autre part, l’obsession pour ce ratio peut être dangereux, car obtenir une LTV attractive n’est en aucun cas une stratégie globale, mais au mieux le signe d’un marketing ou d’une campagne sales payante.

Si ces deux indicateurs n’ont fait l’objet que d’un seul et même article c’est en raison de leur étude regroupée par les investisseurs. En effet, les investisseurs relient automatiquement ces deux indicateurs par le biais du fameux LTV/CAC ratio.

Ce ratio répond à une question simple : Est-ce que le client rapportera plus (LTV) que ce qu’il coûte à la startup pour l’acquérir (CAC) ?

Un ratio inférieur à 1 signifie que l’entreprise détruit de la valeur à chaque nouveau client, on parle d’un ratio encourageant à partir de 3.

Pour une startup ayant déjà un MVP viable, ce ratio est souvent une bonne indication de l'effort fourni dans sa stratégie de vente et de marketing.