La rentrée s’annonce compliquée, marquée par les craintes de résurgence du virus et la lente restructuration de l’économie. Difficile de savoir à quoi s’attendre, si ce n’est d’étudier plus précisément l’impact des plans de financement déployés ces derniers mois pour appréhender plus sereinement l’avenir.

L’engagement des banques et institutions publiques aura été aussi total que l’arrêt de l’économie. Le ministère de l’Economie et le secrétariat d’Etat chargé du Numérique ont été réactifs, venant au chevet des entreprises dès l’annonce des premières mesures de confinement. L’enveloppe débloquée est d’ailleurs inédite par son ampleur en comparaison des plans de soutiens de nos voisins européens. Pour autant, l’argent ne résout pas tout et de premières voix dissonantes se font entendre. A tort ou à raison ? Retour sur les principales solutions non dilutives mises en place.

Un bilan général haut en couleurs

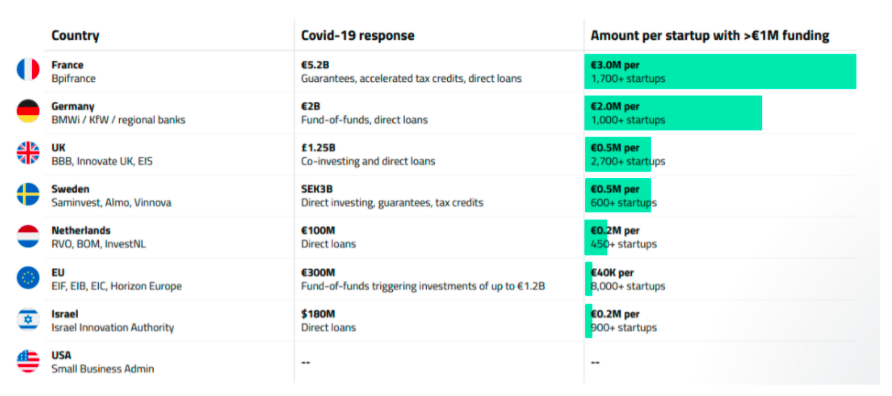

Globalement, l’engagement rapide et massif de l’Etat, dès les premiers jours de confinement, a envoyé un signal fort à l’écosystème et rassuré les entrepreneurs et chefs d’entreprises français. Le plan de soutien initial, annoncé par Cédric O une semaine après le début du confinement et d’un montant de 4 milliards d’euros, s’est depuis étoffé à 5 milliards d’euros. Une somme colossale et supérieure aux engagements de nos voisins européens.

Comparaison des réponses des institutions publiques financières au Covid-19 (source : Sifted & Dealroom)

Parmi la multitude de mesures mises en place par la Banque de France, l'URSSAF, Bpifrance et les CODEFI, les entreprises ont pu bénéficier de prêts de trésorerie (Atout, Rebond), garanties bancaires, délais de paiement, compensation mensuelle de perte de chiffre d’affaires, reports de charges et factures ou encore la remise d’impôts directs.

C’est toutefois le Prêt Garanti Etat (PGE) qui aura le plus incarné le soutien des institutions publiques et bancaires, de part sa popularité auprès des entrepreneurs. Ce prêt de trésorerie d'un an permet d’obtenir jusqu’à 25% du chiffre d'affaires ou deux fois la masse salariale. Entre fin mars et fin août, ce sont près de 116 milliards d’euros qui ont été débloqués pour 560 196 entreprises. En volume, le plan a surtout bénéficié aux TPE (89% des demandes acceptées) des secteurs du commerce, de l’hébergement/restauration et de la construction/immobilier.

Sachant que l’enveloppe totale prévisionnelle est de 300 milliards d’euros et que le taux de refus ne s’élève officiellement qu’à 2,7%, le signal est fort et l’engagement clair : “aucune entreprise ne sera livrée au risque de faillite” comme l’annonçait le Président Macron au premier jour du confinement.

Ainsi, même en cas de refus par les banques, des plans B ont été envisagés sous la forme de médiation du crédit auprès de la Banque de France et de fonds débloqués par les CODEFI (COmité Départemental d'Examen des problèmes de FInancement des entreprises). Ces derniers peuvent faire appel à trois groupements d’aides selon la taille de l’entreprise :

- Le FDES (Fonds de Développement Économique et Social), à destination d’entreprises en difficulté de plus de 250 salariés.

- Les Prêts bonifiés et avances remboursables, à destination des entreprises de 50 à 250 salariés.

- Les Prêts participatifs (ou “prêts junior”), à destination des TPE.

Au fil des mois, le plan de soutien économique s’étoffe et se précise, pour gagner en cohérence et combler les manques. Face au succès du PGE, un “PGE saison”, cumulable avec le classique, a été lancé pour soutenir spécifiquement l’industrie touristique, une des plus durement impactée. Face à l’ampleur de la crise, des compromis ont été faits pour soutenir massivement les près de 4 millions de microentreprises, souvent avec peu voire aucune visibilité sur leur trésorerie, et les PME, 25 fois moins nombreuses mais qui concentrent le plus d’effectifs salariés en ETP toutes tailles d’entreprises confondues.

L’engagement total de Bpifrance

La Banque Publique d’Investissement s’est distinguée par sa rapidité d’action et son activité contracyclique. Son engagement sur les plans financier, humain, technique a été salué et renforce d’autant plus le rayonnement de la banque dans le paysage entrepreneurial français.

- Financièrement, ce sont 4 milliards d’euros qui ont été mobilisés directement ou indirectement par la Bpi, à travers le versement de prêts, subventions et garanties. Le niveau de garantie des crédits est ainsi passé de 70% à 90%, de manière à ce que les banques prêteuses de portent plus que 10% des risques.

- Humainement, les équipes se sont mobilisées en interne pour répondre au numéro vert et orienter et rassurer au mieux les entrepreneurs, au plus fort de l’incertitude.

- Techniquement, la Direction du digital a déployé en quelques jours seulement une infrastructure en ligne totalement fonctionnelle qui a supporté jusqu’à 1 000 demandes entrantes par jour.

L’action volontaire des banques

Dès l’annonce du confinement, les banques ont été proactives pour répondre aux nombreuses sollicitations des entreprises. Des moratoires ont été rapidement mis en place pour les crédits professionnels. Plus de 2 millions de prêts ont bénéficié de reports d'échéances, soit un soutien de trésorerie significatif de plus de 20 milliards d’euros. Le rééchelonnement des prêts et crédits constitue en effet un des leviers les plus simple et rapide à activer pour préserver sa trésorerie, et les banques ont répondu présent à l’appel.

Les conseillers bancaires ont également dû gérer une masse inédite de demandes entrantes : la proportion de PME demandant de nouveaux crédits de trésorerie a ainsi triplé au premier trimestre 2020. Le montant total des encours de crédit s’établissait à 1,16 milliards d’euros en mai dernier. Un chiffre en hausse constante, sachant que le taux d’acceptation est très élevé (94% pour les PME, 91% pour les ETI, 90% pour les TPE).

A noter que les PME françaises bénéficient également de taux avantageux comparé à leurs compatriotes européens, avec un taux moyen de 0,42% contre 1,42% en moyenne dans la zone euro, soit un point de moins (source : Banque de France).

Les banques remplissent dûment leur rôle dans le cadre du PGE. Après quelques jours de flottement sur le taux appliqué et les modalités d’obtention, elles ont pris le pli et contribuent au succès du dispositif. Les négociations avec le ministère de l’Economie ont abouti à des taux attractifs compris entre 1 et 3%, afin de maintenir le dispositif dans la durée. Certains détracteurs notent toutefois que le taux d’acceptation communiqué officiellement ne reflète pas la réalité, car il ne prend pas en compte les dossiers non ouverts pour risque de crédit trop élevé ou par absence de réponse.

Si la situation s’est inversée par rapport à 2008, où les banques avaient été les premières impactées, elles traversent également une zone de turbulence en ce moment. Le coût du risque ayant explosé ces derniers mois, les résultats financiers des banques sont revus à la baisse. Aux deux extrêmes au 2e trimestre se situent BNP Paribas, avec un résultat positif de 2,29 milliards d’euros brut, et Société Générale, avec des pertes de 1,26 milliard d’euros brut.

Malgré les résultats positifs de ces actions, les premières voix dissonantes se font entendre face à l’interventionnisme poussé de l’Etat, et ses potentielles conséquences long terme. Certains économistes estiment que le PGE pourrait aboutir à des dizaines de milliers d’entreprises “zombies”, dont la survie ne tient qu’à la perfusion financière de l’Etat. En 2021, les cessations de paiement risquent d’exploser pour ces entreprises, incapables de rembourser leur prêt. Une réforme serait dès lors bienvenue pour prévenir ce risque.

Pour aller plus loin :

- Annonce du plan de relance septembre 2020 - les aides pour l'écosystème Start-up

- Une mobilisation totale des banques pour accompagner la relance de l’économie Fédération Bancaire Française

- Entreprises : les demandes de crédit de trésorerie en très forte hausse Challenges

- Prêt garanti par l'Etat - Tableau de bord interactif Economie Gouv

- Prêt garanti par l’Etat - Situation au 31 juillet 2020 Economie Gouv